ブリッジレポート:(6465)ホシザキ電機 vol.14

| (6465:東証1部,名証1部) ホシザキ電機 |

|

||||||||

|

||||||||

企業名 |

ホシザキ電機株式会社 |

||

会長兼社長 |

坂本 精志 |

||

所在地 |

愛知県豊明市栄町南館3-16 |

||

決算期 |

12月末日 |

業種 |

機械(製造業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2014年12月 | 233,252 | 26,984 | 31,235 | 15,011 |

| 2013年12月 | 205,513 | 20,052 | 26,349 | 15,769 |

| 2012年12月 | 178,863 | 16,483 | 19,768 | 11,276 |

| 2011年12月 | 169,297 | 13,808 | 13,750 | 7,220 |

| 2010年12月 | 169,379 | 13,842 | 13,058 | 8,884 |

| 2009年12月 | 160,291 | 8,738 | 9,455 | 4,896 |

| 2008年12月 | 170,281 | 9,364 | 7,144 | 4,209 |

| 2007年12月 | 178,379 | 9,770 | 9,768 | 3,546 |

| 2006年12月 | 86,793 | 3,861 | 4,586 | 1,939 |

| 2006年6月 | 34,106 | 2,971 | 3,521 | 1,629 |

| 2005年11月 | 51,231 | 4,463 | 4,854 | 3,204 |

| 株式情報(6/16現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

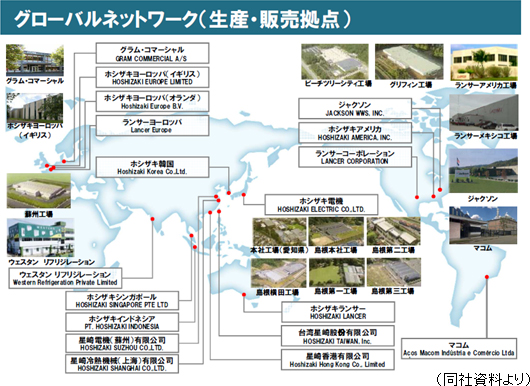

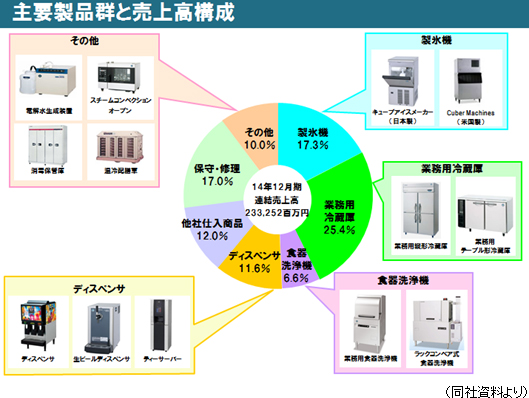

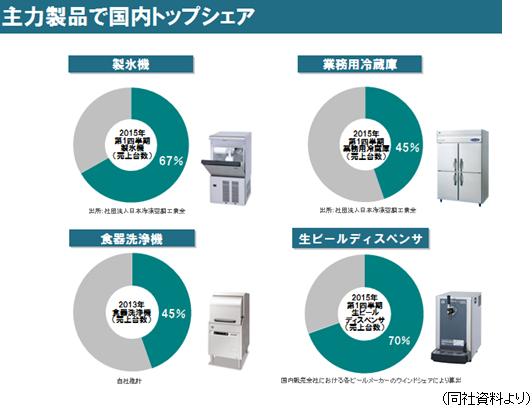

製氷機、業務用冷蔵庫、食器洗浄機、生ビールディスペンサなどの主力製品では国内トップシェア。製氷機に関してはグローバル市場でもトップシェアである。 独自の製品開発力、高品質、強力な営業力、迅速できめ細かなサービス&サポート体制等が強みであり、同業他社に対する大きな優位性となっている。 海外売上高比率は31.7%(2014年12月期)。ホシザキ電機を含む連結グループ会社は、2015年3月末時点で、国内18社、米州15社、欧州・アジア22社の合計55社。工場は国内9、米州7、欧州・アジア5とグローバルでの生産体制を構築している。国内営業体制は、北海道から沖縄までの15販売会社及びその436営業所によって日本全国をカバーしている。また海外では米州、ヨーロッパ、アジア・オセアニアに、100%独資の販売会社を配置し、全世界を幅広くカバーできる体制を整備している。  【事業内容】

製品別売上は、製氷機17.3%、業務用冷蔵庫25.4%、食器洗浄機6.6%、ディスペンサ11.6%、他社仕入商品12.0%、保守・修理17.0%、その他10.0%となっている。(2014年12月期)

【特徴・強み】

1.独自の技術に基づく製品開発&高い品質基準

独自技術に基づいた製品企画から製品化までの一貫した研究体制を持つことにより、最終顧客の多様なニーズへの対応を可能にしている。また、新製品開発、先端技術開発、既存製品の改良や改善、シリーズ展開及び原価低減活動に加え、販売及び保守サービス活動から得られる情報や市場品質情報を製品開発に活用する体制を確立している。また、厳しい品質基準を設定し、業務用という厳しい使用環境に耐えられる構造設計を行っており、過酷な条件で繰り返し行われるテストに合格した部品や技術のみが採用されている。

2.主要製品でトップシェア

高品質、サービス&サポート体制、耐久性、使いやすさ、デザイン性など様々なポイントが顧客に評価され、製氷機、業務用冷蔵庫、食器洗浄機、生ビールディスペンサなどの主力製品では国内トップシェアとなっている。また、製氷機に関しては、グローバル市場においても、ブランド別でトップシェアである。

3.きめ細かいサービス&サポート体制

同社では国内を15販売会社・436営業所でカバーし、約2,350名のサービススタッフによる地域密着型のきめ細かいサービス&サポート体制をとっており、ユーザーから故障やトラブルの問い合わせがあった際は、短時間で駆けつける「即日対応」を掲げて、スピーディーな対応を行っている(いずれも2014年12月末現在)。

4.営業力の強さと強固な顧客基盤

約2,950名の営業スタッフが日本全国をカバーする直販体制による営業力の強さも同社の大きな特徴である。高い直販比率のため顧客との密着度は高く、現在の強固な顧客基盤の構築に繋がっている。また、サービス部門との緊密な連携により、顧客の状況に即応した提案を行う事が出来る機動性の高さも顧客から高く評価されている。

|

| 2015年12月期第1四半期決算概要 |

1ケタの増収増益

売上高は前年同期比7.0%増の626億円。国内売上高は、同1.2%増の425億円。前年同期は消費税率引き上げに伴う駆け込み需要があったものの、引き続きフードサービス産業への積極的な拡販と新規顧客開拓に取り組んだ結果、わずかではあるが前年同期実績を上回った。海外売上高は、同21.8%増の200億円。米国を中心にフードサービス産業において設備投資が好調に推移した事を受け、主力製品である製氷機、業務用冷蔵庫の拡販に努めた。 営業利益は同5.6%増の83億円。引き続き国内における人員増等により、コストアップ要因はあったものの、グループを上げて原価低減、IT活用による生産性の向上に努めた。粗利率は前年同レベルだったが、販管費増により営業利益率は前年同期に比べ0.2ポイント低下した。  (国内)

売上高は前年同期比1.2%増収の425億円。営業利益は3.3%減の60億円。

業務用冷蔵庫、製氷機、食器洗浄機等の拡販、新規顧客の開拓を積極的に推進した。ただ、人件費などの増加により減益となった。

<海外>

(米州)

売上高は前期比25.1%増収の147億円。営業利益は同23.5%増の24億円。製氷機、業務用冷蔵庫の拡販を推進した。 (欧州・アジア)

売上高は前年同期比13.6%増収の53億円。営業利益は同53.5%増の4億円。製氷機等主力製品を積極的に販売した。  (4)トピックス

◎中国の業務用冷蔵庫機器メーカーを子会社化

中国の業務用冷蔵庫機器メーカー「浙江愛雪制冷電器有限公司(以下愛雪社)」と持分譲渡契約を締結した。<子会社化の背景> ホシザキ電機は、今後の更なる成長のために新興国での商圏拡大に取り組んでおり、その柱として、先行する業務用製氷機に加えて、業務用冷蔵庫の拡販を最重要課題と位置付けている。 愛雪社は、業務用冷蔵庫及び業務用製氷機の開発・生産・販売拠点を中国国内に有し、ボリュームゾーンをターゲットとした低コスト製品の品揃えと生産体制、及び中国主要市場を網羅する販売チャネルを強みとする、成長性及び収益性共に優れた企業。 ホシザキ電機では、子社化にあたり、中国市場を熟知する既存の経営陣が引き続き経営にあたることで、ホシザキグループ製品の中国国内での販売シェア拡大、ホシザキ電機の支援による愛雪社の製品開発力強化、生産性及び品質改善等のシナジー効果が期待できると考えている。 <持分取得の概要> ホシザキ電機の子会社である星崎(中国)投資有限公司 が既存出資者である香港宝星投資有限公司(香港に本社を置き、投資、持分投資及び国際貿易業務を手掛ける。愛雪社への出資比率100%)から、2015年6月に愛雪社の持分 51%を取得し、買収後も香港宝星投資有限公司の保有持分を追加取得し、今後5年間で67%の持分を保有する予定。 愛雪社の純資産は、ホシザキ電機の連結純資産の100分の1未満であり、今期の連結業績及び連結財政状況に与える影響は軽微とのこと。 |

| 2015年12月期通期業績見通し |

業績予想に変更無し。国内外とも堅調で増収も、コスト増で営業利益は横這い。

売上高は前期比5.0%増の2,450億円。国内売上は同2.1%増の1,628億円。人手不足に伴うフードサービス産業における設備投資抑制及び事前の想定以下だった消費税率引き上げ後の駆け込み需要の反動減について懸念があるが、大都市圏及び飲食店以外の市場の積極的な開拓及び買替需要の開拓等により堅調な推移を見込んでいる。省エネ冷蔵庫及びスチームコンベクションオーブン(以下、スチコン)等戦略商品も引き続き拡大すると見ている。 海外売上は同11.3%増の822億円で、海外売上高比率は前期より1.9ポイント上昇し33.6%へ。 欧州および中国、ブラジルなど新興国の市場環境が不透明な中、好景気の米国市場の伸長が寄与することに加え、主要な為替レートを前期比で円安に見込んでいることもあり、2ケタの増収を予想している。  国内では売上総利益率改善施策を継続的に推進するものの、人材不足補充を目的とした役務原価や販管費の支出が継続する。海外では、ホシザキグループとして世界NO.1を目指している業務用冷蔵庫販売における初期立ち上げおよび商圏拡大等を目的とした先行費用を織り込んでいる。 経常利益は、為替差損益を見込んでいないこともあり、同11.3%減少の277億円。 設備投資は前期比22億増加の67億円を計画。ホシザキアメリカにおける生産設備投資、ホシザキ電機におけるIT投資等が主な増分。減価償却は同2億円増加の56億円。研究開発費は同2億円増加の41億円を計画。対売上高比率はそれぞれ2.3%、1.7%で前期と変わらず。 配当は前期と同じく50.00円/株。予想配当性向は21.3%。  |

|

| <参考:今後の取組み(前回レポートより)> |

|

<国内>

2015年度の重点施策と懸念事項として以下の様な点を認識している。

◎主なポイント

*ソフトビジネス強化によるハードビジネスの精度向上

国内拠点436カ所の営業スタッフ約2,950名、サービススタッフ約2,350名による営業・サービス連携を通じた製品販売(ハードビジネス)が同社の強みだが、ここ数年来、ハードビジネスを効果的にサポートするソフトビジネスを積極的に強化している(以下はソフトビジネス推進部署と主なサポート内容)。

サプライビジネス

従来からのお茶やコーヒー等のサプライ品販売に加えて、様々な用途に応じた洗剤の販売、厨房内外の効率的なクリーニング方法の提案等、衛生管理に関するサポートも行っている。サプライビジネスを通して、顧客との継続的な関係を構築することで、次のハードビジネスに繋がっている。

スチコン販売の増加

コンサル室による料理方法の提案等をきっかけとして、戦略商品であるスチコンの販売が拡大している。大型プロジェクト管理能力強化

同社では1日当たり3,000~4,000食が提供される様な大型社員食堂などの「大型物件」の受注も積極的に進めている。そのために、製販一体で最適な人員を配置し、設計事務所やゼネコン、サブコンなどとの緊密な連携を図る等、受注後のプロジェクト管理能力強化に取り組んでいる。こうした顧客満足度の最大化を目的とした活動が顧客にも高く評価され、毎年複数の大型物件の受注に結び付いている。 *利益率改善に向けた取組み

ホシザキ電機の売上高総利益率は下記のグラフの様に、毎期着実に上昇し、2009年12月期から2014年12月期にかけて売上高総利益率は24.9%から31.4%へ6.5%改善したが、特に加工費率の改善ポイントが高い。

直接生産性向上活動

社内組織である価値向上研究所が中心となり、直接作業者の3ム(ムリ・ムラ・ムダ)を排除したほか、短納期大口受注に対する生産能力の拡大、多品種小ロット生産方式導入のための工場の再編、工場再編に伴う設備更新による無人化の推進等に取り組んだ。この結果、製造機能の効率化が図られ、売上増の一方、直接作業人員の削減が実現し、製造直接人件費は低下傾向にある。

間接生産性向上活動

業務効率化に伴う生産性向上の可能性研究を実施している。各部門における業務適正人員を設定し、作業工数のスリム化を進めた。業務フロー自体の見直し・部門間での重複作業の解消等といった改善プログラムの実施により、間接工数が低減し、収益性の向上に繋がっている。

<海外>

2015年度の重点施策と懸念事項として以下の様な点を認識している。

◎主なポイント

引き続き米国市場において有力販売チャネルとの関係強化を進める。*有力販売チャネルとの関係強化(米州) 前々期に最大手の有力販売チャネルから製氷機に引き続き、冷蔵庫も指定ブランドとして認定された。また、最優秀サプライヤーとして表彰も受けたこと等もあり、同チャネルとの関係強化は順調に推移している。 *北米での製氷機シェア向上

アメリカの製造・販売会社であるホシザキアメリカの業績は好調で、北米市場における製氷機の競合優位性が確実に高まりつつあり、市場シェアも着実に上昇傾向にある。同社は北米市場における市場シェアが第2位であるが、

今後3~4年でのシェア逆転を目指している。

*業務用冷蔵庫の順調な拡大

ホシザキグループとして業務用冷蔵庫で世界No.1を目指しているが、前期の販売台数はホシザキアメリカ、ホシザキ上海とも前期比でそれぞれ順調に拡大している。品質や省エネなど商品性能について高く評価されていることに加え、積極的な販促活動及び販売チャネルの開拓を継続して行っていることが実を結んでいる。 ホシザキアメリカにおいては、今後数万台規模への成長に向けて、生産体制を強化するための基盤整備の設備投資を計画している。 *中国市場の成長戦略

倹約令の影響による高級飲食業界の低迷や日系チェーンの中国進出鈍化等が続いていた中国市場だが、中級のローカルチェーンが成長傾向にあるなど、明るい兆しも見え始めてきた。そこで、ボリュームゾーン(中価格帯市場)攻略に向けた低コスト製品を投入するほか、ローカル市場攻略のために代理店網を強化する。製品の優位性を積極的に訴求し、有力代理店への販促プログラム等各種施策を実施している。 *低コスト冷蔵庫の現地量産開始

インドのウェスタン社が2014年9月に業務用冷蔵庫の量産を開始した。順次ラインアップを拡充する。現在はインド国内のインターナショナルホテルチェーンやファーストフードチェーン向けに販売しているが、今後は東南アジア等への輸出も計画しており、シナジーが生まれ始めたと考えている。 |

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2024 Investment Bridge Co.,Ltd. All Rights Reserved. |