ブリッジレポート:(3673)ブロードリーフ vol.2

| (3673:東証1部) ブロードリーフ |

|

||||||||

|

||||||||

企業名 |

株式会社ブロードリーフ |

||

社長 |

大山 堅司 |

||

所在地 |

東京都品川区東品川4-13-14 |

||

決算期 |

12月末日 |

業種 |

情報・通信 |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2014年12月 | 18,894 | 4,165 | 4,098 | 2,193 |

| 2013年12月 | 18,024 | 3,740 | 3,653 | 1,914 |

| 2012年12月 | 15,641 | 2,114 | 2,035 | 815 |

| 株式情報(8/12現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

【沿革】

形式上の存続会社である同社は、米国のプライベート・エクイティ・ファンドであるカーライル・グループの支援の下、2009年9月に、実質的な存続会社である「旧株式会社ブロードリーフ」の経営陣によるマネジメント・バイ・アウト(MBO)のための受皿会社として、シー・ビー・ホールディングス株式会社の商号で設立された。その後、シー・ビー・ホールディングス株式会社は同年11月に株式譲渡により旧株式会社ブロードリーフを完全子会社化。2010年1月1日に旧株式会社ブロードリーフを吸収合併することで営業活動を全面的に継承すると同時に、商号を株式会社ブロードリーフに変更し、現在に至っている。 実質上の存続会社である旧株式会社ブロードリーフは、2005年12月、自動車部品商、自動車整備業、自動車鈑金塗装業など自動車アフターマーケット業者向け各種システムを販売していた翼システム株式会社から「パッケージソフトウェア事業」を譲受し、アイ・ティー・エックス株式会社の子会社の1社として事業を行っていた。 その後、2008年のリーマン・ショックを機に、自動車業界の環境激変に対応し、短期的な業績変動にとらわれることなく、持続的な成長基盤の構築や海外展開の推進を行うことを目的にMBOを実施した。 同社の設立から現在に至るまでの沿革を図示すると、下図のようになる。  【企業理念】

同社は、企業理念に「感謝と喜び」を掲げている。

「感謝と喜び」という人や企業が深く結びつくために欠かせない“心”を大切に、お客様とともに繁栄するビジネスを進めております。私たちの商品やサービスがお客様の事業に貢献する時、お客様に「ブロードリーフとつきあって、よかった」と感じていただけるでしょう。

(同社HPより)

そして事業が日々成長する実感に、喜びが生まれることでしょう。そんなお客様の心を受けて、私たちにも「感謝と喜び」が生まれ、よりよい商品やサービスにつながっていきます。 「感謝と喜び」をわかちあいながら、お客様とともに成長していく。それがブロードリーフの企業理念であり、ビジネスの「心」なのです。 全社員はクレドカード(※)を常に携帯し、毎日開かれる朝会で行動規範などを全員で唱和している。 また、企業理念を理解・実践した社員を社員間投票で表彰し、社員同士でも感謝の気持ちを伝えるといった取り組みを行っている。 ※クレド:「信条」を意味するラテン語で、「企業の信条や行動指針を簡潔に記したもの」を指す。従業員の自主的な行動を促すためのツールとして利用している企業が多い。

「ブロードリーフ(Broadleaf)」とは広葉樹を意味します。

(同社HPより)

広葉樹の多くは、春から夏にかけて、葉に日光を受けて成長し、冬には葉を落として土に養分を還し、他の植物と共生します。 ビジネスの大地にしっかりと根を張り、葉を生い茂らせ、実をつけて、お客様とともに未来へ向かって成長し続けたい。そんな気持ちが込められた社名です。 【市場環境】

同社事業の対象は、カーオーナーが自動車を購入した後の、給油、自動車アクセサリーの購入、車検、点検、部品交換、自動車の売却、廃棄処理など「自動車アフターマーケット」と呼ばれる市場で、トータルの市場規模は約10兆円。(同社資料より。)

◎概観  ① 自動車保有台数

軽自動車を含む自動車保有台数は2014年3月末で約6,000万台と増加が続いている。ストックである同台数は、平均使用年数の長期化もあり今後も増加が継続するものと予想される。

② 乗用車の平均使用年数

自動車が初度登録されてから抹消登録されるまでの平均年数である平均使用年数は2014年3月末で12.6年と、2001年3月末の10.4年から2年以上も伸びている。自動車の利用に対するユーザーの考え方の変化から長期使用車両が増えていることで、自動車整備市場や部品・用品市場においては、整備・点検需要や部品・消耗品の交換需要が拡大している。 ③ 認定工場数と指定工場数

自動車の原動機、動力伝達装置、走行装置などを取り外して行う自動車の整備や改造にあたる「分解整備」は、地方運輸局長の「認証」を受けた「認証工場」で行う必要がある。認証工場のうち、設備、技術、管理組織等について一定の基準に適合し、地方運輸局長より指定自動車整備事業の「指定」を受けた工場を「指定工場」と言う。 認証工場数及び指定工場数とも、数は横這いないしは微増だが、近年、認証工場に占める指定工場の比率が上昇している。 これは、景気動向、後継者難などの理由から小規模の工場が中規模および大規模工場の系列やグループに組み込まれているためと考えられる。 同社によれば、全国に非ディーラー系の工場は約7万あるが、うち4万は整備士が3名以下の小規模工場で、同社が主要ターゲットとする中規模・大規模工場は約3万と二極化が進んでいるという。同社システムを導入する経済的な余裕もある中規模・大規模工場への部品受発注システム接続数は未だ約800か所であり、開拓余地はまだまだ大きい。 ④ リサイクル部品市場

2005年に自動車リサイクル法が施工され、自動車解体、自動車リサイクル部品等の市場が徐々に整備されており、リサイクルグループ共有在庫システムの多様化やインターネットオークションの利用拡大により、リサイクル部品市場は拡大している。リサイクル部品の活用は、CO2排出量抑制や環境問題への対応のため、社会的にも重要な取組みとなっており、今後も拡大は続くと思われる。また、2012年10月から自動車保険料が改定されたことも、リサイクル市場にとって追い風となるだろう。 以上の様に、同社を取り巻く外部環境は良好といえる。 【事業内容】

同社は、主に自動車アフターマーケット業界をはじめとする市場に、ネットワークを介した業種特化型の業務アプリケーションの提供、顧客に対する保守サービスやサプライ品の提供に加え、「産業プラットフォーム」上での各種ネットワークサービスを行っており、当該事業はシステム販売分野、システムサポート分野及びネットワークサービス分野の3分野で構成されている。なお、ITサービス事業の単一セグメントであるため、関連情報として下記分野別での区分を行っている。  2014年12月期の売上構成は「システム販売分野」が73.1%と大多数を占めるが、ストック型収益の構成比アップを目指している。 (売上分野の構成) 【システム販売分野】 ・業種特化型業務アプリケーションの開発・販売 ・情報セキュリティ等パッケージソフトウェアの開発・販売 ・PC本体やプリンタ等の仕入・販売 他 【システムサポート分野】 ・当社システム販売顧客への保守サービスの提供 ・帳票類やOAサプライ品等の仕入・販売 【ネットワークサービス分野】 ・当社システム販売顧客へのデータベース提供サービス ・当社システム販売顧客へのサーバー提供サービス ・自動車リサイクル部品の決済代行サービス ・自動車部品の電子受発注機能の提供 ・タブレット型業務支援ツールの提供 他  ① システム販売分野

自動車アフターマーケット業界に属する事業者の他、旅行取扱い事業者、携帯電話販売代理店事業者、機械工具取扱い事業者等に対して、主に「産業プラットフォーム」における業種特化型業務アプリケーションの開発・販売を行っている。同社の業種特化型の業務アプリケーションは、特定業種固有の業務フロー、見積及び請求管理等の汎用的な顧客ニーズを織り込んで利便性を向上させている。 また、パソコンに業務アプリケーションを搭載して顧客に販売しており、液晶ディスプレイ、タブレット端末、プリンタ、周辺機器などのハードウェアも販売している。 加えて、顧客ニーズに応じて受託型のシステム開発も行っている。 システムの販売に際しては、当初は売り切り方であったが、2004年よりシステムの使用権を同社がリース会社に販売し、リース会社が顧客へ主に6年でリース販売する契約形態に切り替えている。 ② システムサポート分野

顧客の最適なビジネス環境を維持するために365日稼働のカスタマーヘルプデスクや全国35拠点(2014年12月末現在)に専門スタッフを配置し、ネットワークやハード、サーバー等のトラブル時に迅速に対応するサポート体制を構築。業務アプリケーション保守サービスやハードウェア保守サービスを提供する「保守」と、業務アプリケーションで利用する帳票類等のサプライ品販売を行う「サプライ」から構成される。

③ ネットワークサービス分野

ネットワーク型の業種特化型業務アプリケーションの販売先に対する同社ネットワークを利用した付帯サービス。データベース提供サービスやサーバー提供サービスなど業務アプリケーション利用のために不可欠なサービスである「ストック」と、自動車アフターマーケット業界でのリサイクル部品流通における決済代行サービスや、各事業者間での自動車部品の電子受発注システムの提供等「トランザクション」から構成される。 <ネットワークサービス分野における主要サービス>

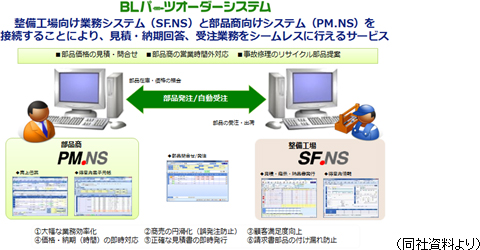

BLパーツオーダーシステムにより整備工場向け業務システムと部品商向けシステムを接続し、見積・納期回答、受注業務をシームレスに行うサービス。◎「システム連携による部品商・整備業向けプラットフォームサービス」 これまで、整備に際し部品が必要な整備工場は、既に取引のある部品商に電話やFAXで部品を発注していたが、手間、誤発注、納期などの点で課題が山積であった。 こうした状況を改善し、大幅な業務効率改善、商売の円滑化、価格・納期の即時対応等を実現したのが同システム。 より多くの整備工場に接続して取引を増やしたい部品商と、必要な部品をタイムリーに入手したい整備工場を接続。 部品商に対し、ネットワーク利用料、整備工場からの問い合わせ件数に応じた手数料などをチャージする。  ◎「中古部品流通プラットフォームサービス」

リサイクル部品の共有在庫ネットワークであるパーツステーションNETによってリサイクル部品の在庫をインターネット上で共有し、リサイクル事業や部品商の間で受発注が約定された際に買い手に手数料をチャージする。現在日本国内では年間約2,400億円のリサイクル部品が売買されているが、同社のパーツステーションNETには約13,000拠点の企業が参加して、1日約1万点の部品が流通しており、日本全体の約17%に当たる約415億円が流通している。2014年度は約100億円のリサイクル部品の決済代行を行い、約6.8億円の決済代行手数料収入を得ている。   【特徴と強み】

①自動車アフターマーケットをリードできる唯一のIT企業

国土交通省は2013年6月に閣議決定された「世界最先端IT国家創造宣言」を踏まえ、国が保有する検査登録情報(所有者情報等)をはじめ、車両の位置・速度情報や事故・整備履歴情報等の「自動車関連情報の利活用による新サービスの創出・産業革新」に関する将来のあり方について、「自動車関連情報の利活用に関する将来ビジョン検討会」を設置した。同検討会が2015年1月に発表した「自動車関連情報の利活用に関する将来ビジョンについて」によれば、日本の自動車関連情報の利活用の現状について、  こうした状況下、数千万台に及ぶ自動車整備履歴情報を有する専門性と数万社の顧客をベースに、将来の自動車アフターマーケットをリードできるのは自社のみと同社は考えている。 ※:OBD:On-board diagnostics。自動車に搭載されるコンピュータが行う自己故障診断のこと。

②圧倒的なシェア

全国に約2,200社あると言われる部品商のうち、約7割にあたる1,500社に同社の業務用システムが既に導入されている。また、整備工場に関しては、同社のターゲットとなる非ディーラー系で中規模又は大規模の約30,000社中13,000社にシステムが導入されており、圧倒的なシェアを有している。加えて、同社の様にプラットフォーム化して多様なシステムを提供している企業は他にはない。限定的なシステム販売会社が数社あるが、どれも売上規模では同社の10分の1程度であり、事実上競合は存在しない状態とのこと。 ③豊富な実績

同社に「パッケージソフトウェア事業」を譲渡した翼システム株式会社(設立1983年)が最初のソフトウェアである自動車部品商向けシステム「パーツマン」の販売を開始したのが同じく1983年であり、この時から数えれば約30年の実績となる。30年前から自動車1台当たり約3万点にのぼる部品情報をデータベース化しており、独自ノウハウで作り上げた部品コードは業界標準となっている。また収録データ数は膨大な量にのぼり、比類を見ない質・量ともに圧倒的なNo.1のデータベースとなっている。  ④顧客との信頼関係

直販体制を敷き、顧客ニーズを的確に吸い上げ、きめ細かな対応を行っているため、厚い信頼関係が構築されており、重要な見えない資産となっている。顧客とは6年間の期限付きライセンス使用契約を結んでいるが、契約の継続率は80~90%と極めて高く、顧客の満足度も高い。 |

| 2015年12月期第2四半期決算概要 |

品質問題の発生で業績を下方修正

売上高は前年同期比8.3%減の83億25百万円。ネットワークサービス分野は増収だったものの、システム販売分野はBLパーツオーダーシステムの機能追加において品質面での問題が発生したこと等を受け、新規顧客獲得の遅れや、新商材提供の遅れにより前年同期を下回った。重点戦略推進のための強化・育成に係る開発を継続するとともに、品質確保のための追加投資により、総コスト(労務費、人件費、研究開発費、広告宣伝費など)が増加し、営業利益は同45.5%減の10億8百万円となった。 品質問題の解消に相応の時間がかかると判断し、2015年7月9日、第2四半期累計および通期の業績予想を下方修正した。   未払法人税等の減少等で流動負債は同17億57百万円の減少。今後の資金需要に対応した長期借入金の増加で固定負債は同18億37百万円増加し、負債合計は同79百万円の増加。純資産は利益剰余金の減少で同14億79百万円増加減少した。この結果自己資本比率は前期末より1.6%低下し、73.4%となった。有利子負債残高は同17億16百万円増加の26億87百万円となった。  自己株式の取得が増加したが、長期借入を行ったため、財務CFのマイナス幅は縮小した。 キャッシュポジションは減少した。 |

| 2015年12月期業績見通し |

前期比減収減益

前述の様に、通期見通しを下方修正している。売上高は前期比6.3%減の177億円の予想。新機能や新商材の開発における品質確保を最優先とするため、リリース延期により下期も売上は低調の見込み。営業利益は同40.0%減の25億円。諸経費削減を進めるが品質確保に関わる対応費用が増加し2桁の減益に転じる。 配当予想には変更は無い。前期比5円/株増額の25.00円/株の予定。予想配当性向は52.1%。  (3)今期の重点施策

第1フェーズとして、部品商と整備工場の間の自動車部品受発注のトランザクションの拡大を今期の最重点施策と位置付け推進中。専任の営業部隊が、BLパーツオーダーシステムの導入を進めている。◎受発注トランザクションの拡大 前述の通り全国に約2,200社ある部品商のうち1,500社に既に同社の業務システムが納入されており、そのうち2015年6月末で249社が追加機能としてのBLパーツオーダーシステムを導入しトランザクションに参加している。 同社によれば、部品商の上位200社で国内全取引の約60%を占めているため、BLパーツオーダーシステムの追加導入のターゲットとしているのは、これら導入余力のある大手であるため、比較的導入はスムーズに進むと見ている。 一方整備工場に関しては、これも前述の通り、同社業務システムを既に導入しているのは中規模および大手中心に約13,000社で、うちBLパーツオーダーシステムを追加導入しているのが2015年6月末で1,113社。今期2,000社まで引き上げることを目標としている。トラブル発生で導入がやや鈍化したが再加速に向け準備を進めている。 ◎BLオーダーパーツシステムの品質確保

「受発注トランザクションの拡大」の前提となるBLオーダーパーツシステムの品質確保を下期の最優先課題としている。今年3月の高速化対応実施時に小規模な障害が発生し、6月には複数同時照会機能の出荷を延期した。 第4四半期(10-12月)にテストリリースを開始する予定で、これを滞りなく進めることで、第1フェーズである受発注トランザクション拡大を確実に進め、アライアンス企業やカーオーナーに対してデータサービスや新サービスを提供する第2フェーズに繋げていく。 ◎商品開発における品質改善

今回の問題発生を機に、高品位な商品開発と生産性向上のため開発プロセスの改善および出荷基準の強化を実施している。変革の一つ目は、設計部隊の強化。 設計のプロフェッショナル組織を設け、レビュー体制を強化する。手戻り減少による生産性向上や開発期間・コストの低減を図る。 二つ目は、品質管理基準の強化。 商品出荷前において、社外の第3者検証含む品質検査を強化することで、出荷時における品質を担保し、セールスコストも低減させる。 三つ目は、新商材開発における新開発基盤の採用。 新商材の開発における標準化(GCP採用)、共通モジュール化により、一時的なコスト増要因となるが、中期的に保守コストを低減させる。 ◎成長への取り組み状況

前述の「受注トランザクションの拡大」に加え、「新規商材の開発と市場投入」、「新サ―ビス創出に向けた研究開発」に継続的に取組んでいる。「受注トランザクションの拡大」においては接続数の増大に加え、戦略商材である発注端末「Carpod Tab」の販売を進める。「Carpod Tab」の契約システム数は2015年6月末で1,679と、1年前の879、半年前の1,265から着実に増加しており、第3四半期以降はさらに拡大すると見ている。 「新規商材の開発と市場投入」においては、作業分析/業務最適化ソフトウェア「OTRS」の刷新を進めている。本来は2Q(4-6月)にリリースの予定であったが、特許取得を優先させリリース時期を調整している。 また、顧客市場拡大につなげる整備事業者向け新商材の開発も進めている。 作業分析/業務最適化ソフトウェア「OTRS」は、インダストリアルエンジニアリングを活用した作業分析・業務最適ソフトウェアで、熟練工と経験の浅い作業員の作業中の動作を撮影し、所作や必要時間の比較などを行い、1分1秒単位で作業の改善を行うもの。生産ラインの業務効率改善の効果は大きく、国内自動車メーカー、キヤノン(株)、(株)村田製作所、カルビー(株)等を始めとして既に多くの製造業を中心に現場改善ツールとして浸透している。中には5年間で毎年20%の改善に成功した例もあるという。 7件の新たな特許を搭載したリニューアル版を今期中にリリースする準備を進めている。 「新サ―ビス創出に向けた研究開発」においては、同社が豊富に保有する自動車関連データの利活用促進に向けた調査・研究活動を継続している。 ◎積極的な異業種交流

「トヨタ自動車ビジネスソリューションサミット2015」では、「これからの自動車アフターマーケット」~データが変える自動車の整備・流通~をテーマにしたパネルディスカッションに大山社長が登壇した。また「Google Atmosphere Tokyo 2015」では、グーグルマップを活用した社有車へのテレマティクス適用による研究開発をテーマに大山社長がパネリストとして登壇した。 将来的な次世代サービス創出に向けた研究開発などを継続するとともに、積極的に異業種との交流を実施している。 |

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2024 Investment Bridge Co.,Ltd. All Rights Reserved. |