ブリッジレポート:(6465)ホシザキ vol.22

| (6465:東証1部,名証1部) ホシザキ |

|

||||||||

|

||||||||

企業名 |

ホシザキ株式会社 |

||

会長 |

坂本 精志 |

||

社長 |

小林 靖浩 |

||

所在地 |

愛知県豊明市栄町南館3-16 |

||

決算期 |

12月末日 |

業種 |

機械(製造業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2016年12月 | 265,548 | 34,575 | 34,140 | 21,430 |

| 2015年12月 | 260,174 | 31,719 | 30,864 | 16,971 |

| 2014年12月 | 233,252 | 26,984 | 31,235 | 15,011 |

| 2013年12月 | 205,513 | 20,052 | 26,349 | 15,769 |

| 2012年12月 | 178,863 | 16,483 | 19,768 | 11,276 |

| 2011年12月 | 169,297 | 13,808 | 13,750 | 7,220 |

| 2010年12月 | 169,379 | 13,842 | 13,058 | 8,884 |

| 2009年12月 | 160,291 | 8,738 | 9,455 | 4,896 |

| 2008年12月 | 170,281 | 9,364 | 7,144 | 4,209 |

| 2007年12月 | 178,379 | 9,770 | 9,768 | 3,546 |

| 2006年12月 | 86,793 | 3,861 | 4,586 | 1,939 |

| 2006年6月 | 34,106 | 2,971 | 3,521 | 1,629 |

| 2005年11月 | 51,231 | 4,463 | 4,854 | 3,204 |

| 株式情報(6/29現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

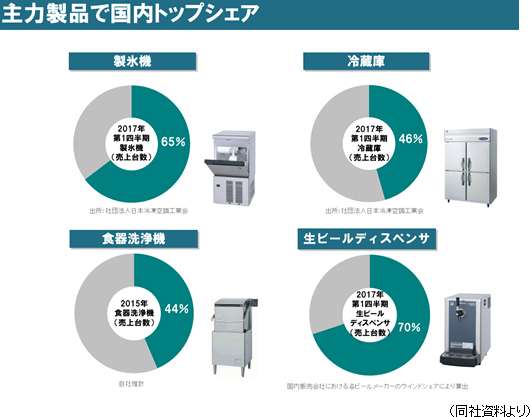

製氷機、冷蔵庫、食器洗浄機、生ビールディスペンサ等の主力製品では国内トップシェア。製氷機、冷蔵庫に関してはグローバル市場でもトップシェアである。独自の製品開発力、高品質、強力な営業力、迅速できめ細かなサービス&サポート体制等が強みであり、同業他社に対する大きな優位性となっている。 海外売上高比率は33.7%(2016年12月期)。ホシザキを含む連結グループ会社は、2017年3月末時点で、国内18社、米州13社、欧州・アジア等23社の合計54社。工場は国内5、米州7、欧州・アジア6とグローバルでの生産体制を構築している。国内営業体制は、北海道から沖縄までの15販売会社及びその447営業所(2017年3月末時点)によって日本全国をカバーしている。また海外では米州、ヨーロッパ、アジア・オセアニアに、販売会社を配置し、全世界を幅広くカバーできる体制を整備している。  【事業内容】

製品別売上は、製氷機17.5%、冷蔵庫25.8%、食器洗浄機6.7%、ディスペンサ11.3%、他社仕入商品12.0%、保守・修理16.9%、その他9.8%となっている(2016年12月期)。

【特徴・強み】

1.独自の技術に基づく製品開発&高い品質基準

独自技術に基づいた製品企画から製品化までの一貫した研究体制を持つことにより、最終顧客の多様なニーズへ迅速に対応している。また、新製品開発、既存製品の改良や改善、シリーズ展開及び原価低減活動に加え、販売及び保守サービス活動から得られる情報や市場品質情報を製品開発に活用する体制を確立している。また、独自の品質基準を設定し、業務用という厳しい使用環境に耐えられる構造設計を行っており、過酷な条件で繰り返し行われるテストに合格した部品や技術のみが採用されている。

2.主要製品でトップシェア

高品質、サービス&サポート体制、省エネ・低環境負荷、耐久性、使いやすさ、デザイン性等といった様々なポイントが顧客に評価され、製氷機、冷蔵庫、食器洗浄機、生ビールディスペンサ等の主力製品では国内トップシェアとなっている。また、製氷機、冷蔵庫に関しては、グローバル市場においても、トップシェアである(同社推計)。

3.きめ細かいサービス&サポート体制

同社では国内を15販売会社及びその447営業所でカバーし、約2,500名のサービススタッフによる地域密着型のきめ細かいサービス&サポート体制をとっており、ユーザーから故障やトラブルの問い合わせがあった際は、短時間で駆けつける「即日対応」を掲げて、スピーディーな対応を行っている(いずれも2017年3月末現在)。

4.営業力の強さと強固な顧客基盤

約3,000名の営業スタッフが日本全国をカバーする直販体制による営業力の強さも同社の大きな特徴である。高い直販比率のため顧客との密着度は高く、現在の強固な顧客基盤の構築に繋がっている。また、サービススタッフとの緊密な連携により、顧客の状況に即応した提案を行う事が出来る機動性の高さも顧客から高く評価されている(2017年3月末現在)。

|

| 2017年12月期第1四半期決算概要 |

国内外市場ともに増収も、粗利率低下で営業微増益

売上高は前年同期比3.9%増の698億円。国内売上高は、同4.0%増の478億円。食器洗浄機の大口受注があったほか、引き続き既存顧客への一層の販売促進と新規顧客への積極的な拡販に取り組んだ。海外売上高は、同3.8%増の220億円。米国を中心に主要販売先であるフードサービス産業において、主力製品の拡販に取り組んだ。 営業利益は同0.3%増の97億円。増収ではあったが、国内ではプロダクトミックスにより粗利率が低下したほか、海外では米国のLANCER社にて一時費用が発生したことやインドでの高額紙幣廃止による一時的な需要停滞等により、微増に留まった。為替差損の縮小などで経常利益は同19.3%増の91億円と2桁増益となった。  (国内)

売上高は前年同期比4.0%増収の478億円。営業利益は同2.4%増の74億円。

食器洗浄機の大口受注があったほか、引き続き既存顧客への一層の販売促進と新規顧客への積極的な販路拡大に取り組んだ。 <海外>

(米州) 売上高は前年同期比8.4%増収の163億円。営業利益は同2.8%減の22億円。

米国での製氷機、冷蔵庫の拡販が引き続き好調に推移している。 (欧州・アジア)

売上高は前年同期比7.5%減収の56億円。営業利益は同36.3%減の2億円。

主力製品の拡販に努めたが、欧州・アジアセグメントで売上高の最も大きいインドのWestern社において高額紙幣廃止による一時的な需要停滞等により、減収となった。  一方、仕入債務の増加等で負債合計は同63億円増加し、1,091億円となった。利益剰余金の増加で株主資本は増加したが、前期末より為替が円高となったことにより為替換算調整勘定のマイナス幅が拡大し、純資産は微増の1,872億円となった。この結果、自己資本比率は前期末より1.4ポイント低下の62.6%となった。 |

| 2017年12月期通期業績見通し |

業績予想に変更無し。増収増益を予想。

通期業績予想に変更は無い。売上高は前期比3.9%増の2,758億円の予想。 国内売上高は同4.9%増の1,848億円。一部の大手顧客で設備投資抑制継続が見込まれるが、主力・戦略商品の既存・新規顧客への拡販が継続する。 海外売上高は同1.8%増の910億円の予想。主要な為替レートを円高方向に見込んだことによる、円換算後のマイナス影響に加え、ブラジルMacom社の決算期変更による影響、インド市場における炭酸飲料メーカーの設備投資抑制継続などを見込んでいる。  国内では材料費価格の高騰等を、海外では主に北米での材料費高騰、先行投資及び新興国を中心とした価格競争激化による利益率低下を見込んでいる。 経常利益は、同6.0%増の362億円の予想。外貨預金等による為替差損益は見込んでいない。 配当は前期と同額の70円/株を予想。予想配当性向は21.0%。  |

|

| <参考1:今期の取り組み> |

|

<国内>

2017年度の重点施策と懸念事項として以下の様な点を認識している。

*営業所をベースとした活動量及び質の向上

国内市場は、一部の大手顧客が設備投資抑制を継続する可能性があり、依然として価格競争も激しくなることが予想され、事業環境下は決して良好とは言えない。そうした中、同社の強みである全国447ヶ所の営業所に属するエリア営業部の営業・サービスの連携による活動をより効率的に推進し、収益基盤の更なる強化を図る。具体的にはPDSサイクル(Plan(活動計画の精緻化:DBに基づく訪問先選定など) → Do(活動の効率化:タブレットの活用など) → See(活動結果の分析と計画への反映:営業・サービスを含めた活動結果の共有など)を回し、収益基盤の更なる強化を図る。 *衛生管理提案をベースとした販売強化

集団食中毒、異物混入、使用期限切れ食材の使用、食品偽装などが大きな社会問題となる中、同社の販売会社ではコンサル室を中心に約170名がHACCP(※)資格を取得し、電解水を始めとした衛生管理機器を武器にHACCPに基づいた提案を行い、導入実績が積み上がっている。

(※)HACCP:食品の製造・加工工程のあらゆる段階で発生するおそれのある微生物汚染等の危害をあらかじめ分析し、その結果に基づいて、製造工程のどの段階でどのような対策を講じればより安全な製品を得ることができるかという重要管理点を定め、これを連続的に監視することにより製品の安全を確保する衛生管理の手法です。この手法は 国連の国連食糧農業機関(FAO)と世界保健機関(WHO)の合同機関である食品規格委員会から発表され、各国にその採用を推奨している国際的に認められたものです(厚生労働省HPより)。

*温度管理システム(IoT)を活用したソフト提案

他社機を含めた各種厨房機器をインターネットで接続し、機器および中の食材の状況を一元管理する「ホシザキスマートバンドシステム」を構築。製品販売だけでなく、温度管理、衛生管理を含めたトータル提案を行い顧客の囲い込みを図っている。管理作業の効率化を顧客から高く評価されている。 *物件対応力の強化

物件情報の収集力に加え、営業・設計等との連携プレーが奏功し、東急プラザ銀座(東京都)、KITTE博多・博多マルイ(福岡県)などの大型プロジェクトの複数受注に結び付いている。

<海外>

2017年度の重点施策と懸念事項として以下の様な点を認識している。

*北米の製氷機市場のシェアアップ(ホシザキアメリカ)

フレークアイス・メーカー、キューブアイス・メーカーを合わせた製氷機の市場シェアはトップとなり、更なる拡大を図る。

*冷蔵庫品揃えの強化(ホシザキアメリカ)

2016年5月、アメリカの冷蔵庫生産工場(グリフィン工場)の拡張工事を実施し、生産体制を強化した。集中購買グループ等の販売チャネル強化、戦略的なプライシング、積極的な販促活動に加え、商品ラインアップを着実に増やし、北米での更なる冷蔵庫の拡販を目指している。 *欧州販売機能統合(ホシザキヨーロッパ、グラム)

2017年1月、欧州ビジネス加速のためにホシザキヨーロッパとグラムの欧州販売機能をホシザキヨーロッパに集約した。統合に合わせ営業人員配置と担当エリアの適正化を実施する。これまで各社で行っていた欧州での製氷機、冷蔵庫の営業を一本化することによる営業機会の増加を見込んでいる。また、ボリュームゾーン攻略のためOEM冷蔵庫を年内に販売開始する予定だ。 *ノンフロン&省エネ製氷機の拡販強化(ホシザキヨーロッパ)

環境規制が厳しい欧州ではノンフロンかつ省エネ性能が高い製氷機を拡販していく。同社では2009年に業界に先駆けて自然冷媒を用いた製氷機の製造販売を開始しており、競合他社にはない品揃えを実現している。同社製氷機は地球温暖化への影響を軽減するだけでなく、従来機に比べ消費電力を約3割削減する。こうした優位性を活かして市場の囲い込みを図る。 |

| <参考2:コーポレートガバナンスについて> |

◎コーポレートガバナンス報告書

同社は最新のコーポレートガバナンス報告書を2017年4月5日に提出している。

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2024 Investment Bridge Co.,Ltd. All Rights Reserved. |