今回はIPO企業の中から12月16日に東証グロースに上場するRebase(5138)をご紹介します!

同日にフーディソン(7114)とオープンワーク(5139)も上場予定となっています。

Rebaseは、レンタルスペース予約プラットフォーム『インスタベース』などのサービスを提供している企業です。

インスタベースではスペースの利用シーンに合わせて、会議室やテレワークスペース、古民家や撮影スタジオ、ヨガやダンスレッスンなど多種多様なスペースを提供しています。

想定時価総額は40.5億円で、東証グロースに上場します。

IPO概要・初値予想

まず、 Rebaseの初値予想、およびIPO概要について以下の4つを解説していきます。

同社を購入検討している方は、ご確認ください。

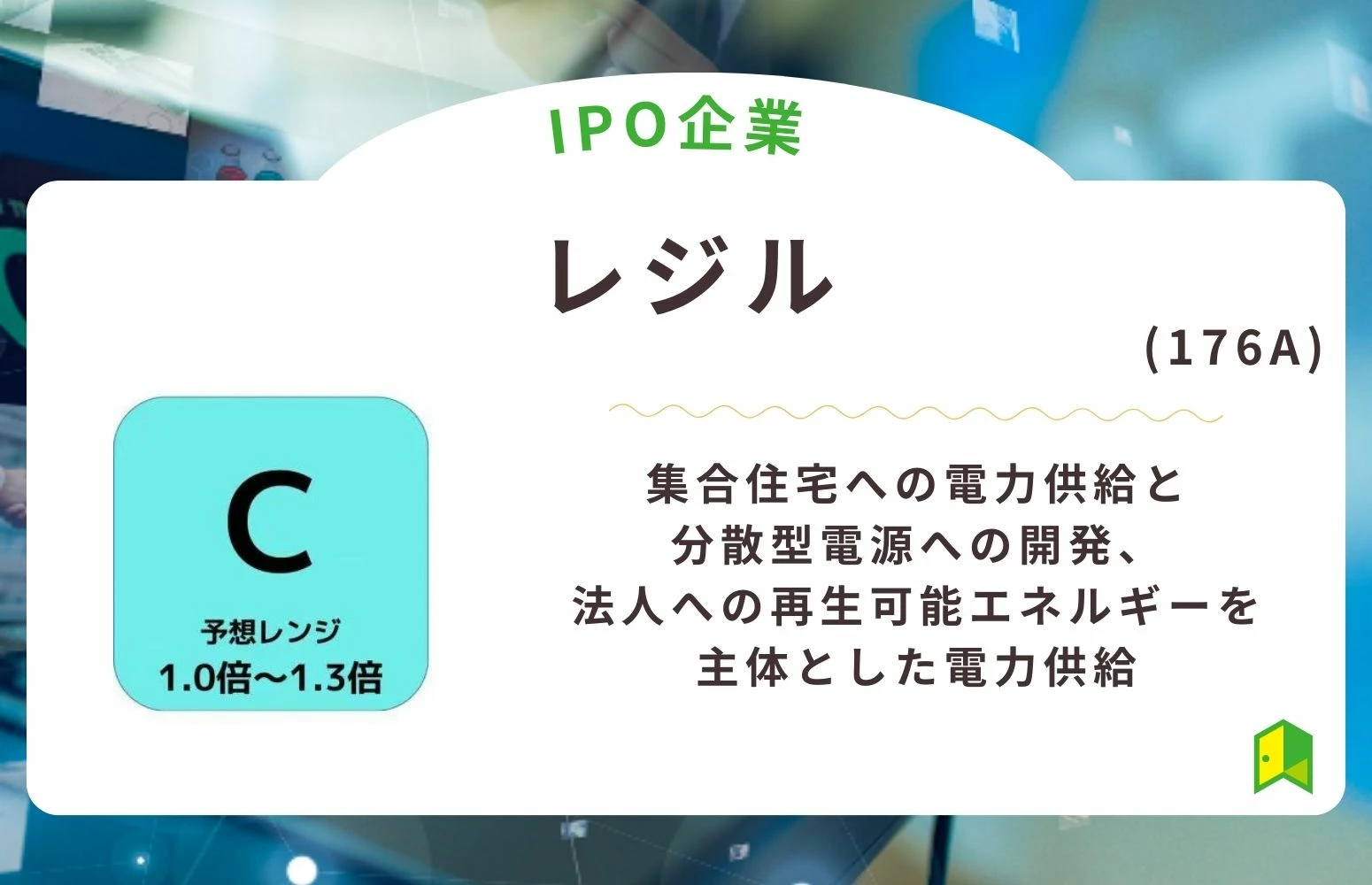

IPO評価・初値予想

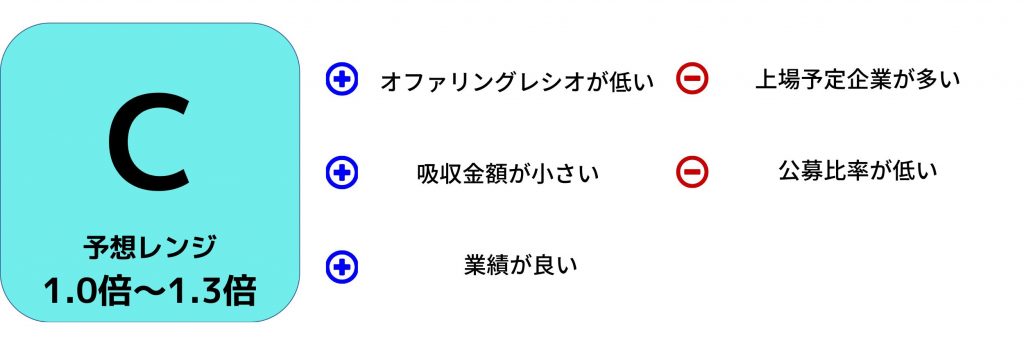

新型コロナウイルス感染拡大でシェアオフィスの注目度が高まっています。

レンタルスペースの用途は幅広く、売上高は安定した右肩上がりの成長をしています。

また、2020/3期から黒字化を達成しており、今期は増収増益を達成する見込みとなっています。

一方で、下記の想定価格を基にしたバリュエーションでは比較的割高感がある点は懸念点として挙げられます。

これらの点から、IPO評価: C(予想レンジ1.0倍~1.3倍)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想の方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事をご覧ください。

株価算定に役立つバリュエーションの数値は以下のようになっています。

| 項目 | 数値 |

|---|---|

| 調整後EPS | 30.4円 |

| 調整後BPS | 123.6円 |

| 調整後PER | 29.0倍 |

| 調整後PBR | 7.1倍 |

| 調整後PSR | 4.5倍 |

こちらは競合他社とのバリュエーション比較です。

| 銘柄名(銘柄コード) | PER | PBR | PSR |

|---|---|---|---|

| TKP(3479) | -倍 | 2.84倍 | 2.53倍 |

| ソーシャルワイヤー(3929) | 60.9倍 | 1.67倍 | 0.38倍 |

| スペースマーケット(4487) | 92.3倍 | 4.5倍 | 2.93倍 |

| エリアリンク(8914) | 7.92倍 | 1.22倍 | 1.25倍 |

| ツクルバ(2978) | -倍 | 11.41倍 | 3.75倍 |

取り扱い証券

同社のIPO株を取り扱う証券会社は以下の通りです。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| SBI証券(主) | 86.99% | 860,300株 |

| 野村証券 | 7.83% | 77,400株 |

| SMBC日興証券 | 1.74% | 17,200株 |

| 三菱UFJモルガン・スタンレー証券 | 0.87% | 8,600株 |

| 岩井コスモ証券 | 0.52% | 5,100株 |

| 岡三証券 | 0.52% | 5,100株 |

| 東洋証券 | 0.52% | 5,100株 |

| 松井証券 | 0.52% | 5,100株 |

| マネックス証券 | 0.52% | 5,100株 |

\ 主幹事の証券会社で申し込もう!/

どの証券会社が良いのか詳しく知りたい方は「IPO投資におすすめの証券会社ランキング」をご覧ください!

日程・価格

IPOの日程は以下のようになっています。

| ブック・ビルディング期間 | 11月30日(水)~12月6日(火) |

| 当選発表日 | 12月7日(水) |

| 申込期間 | 12月8日(木)~12月13日(火) |

| 上場日 | 12月16日(金) |

続いて、価格は以下のようになります。

| 仮条件 | 880円~920円 |

| 公開価格 | 920円 |

| 初値 | 2,120円 |

IPO企業の初値や騰落率に関しては、「IPO初値・騰落率結果【2022年】」をご覧ください。

大株主

株主の状況は以下のようになっています。

| 株主名 | 比率 |

|---|---|

| (株)elpido | 32.18% |

| 佐藤 海 | 24.24% |

| 髙畠 裕二 | 14.71% |

| (株)El Monte Garage | 8.28% |

| SBIベンチャー投資促進税制投資事業有限責任組合 | 2.78% |

| 石田 貴心アレキサンダー | 2.41% |

| SBIベンチャー企業成長支援3号投資事業有限責任組合 | 2.15% |

| 岡本 泰彦 | 2.09% |

| 赤木 賢敏 | 2.09% |

| SBIベンチャー企業成長支援4号投資事業有限責任組合 | 1.55% |

企業概要

事業内容

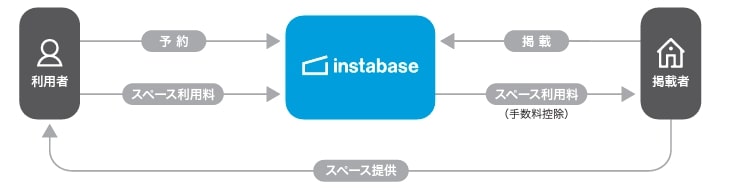

Rebaseは空いている物件やスペースを貸したい人と、それを使いたい人とをマッチングさせる「インスタベース」というプラットフォームを運営しています。

以下で詳しく見ていきましょう。

ビジネスモデル

同社の収益モデルは、初期登録料や月額掲載料などは一切ない完全成果報酬モデルとなっています。

受け取る手数料は予約スペース利用料に対するものだけで上限が35%となっています。

掲載料が無料だから、気軽に掲載しやすいんだね!

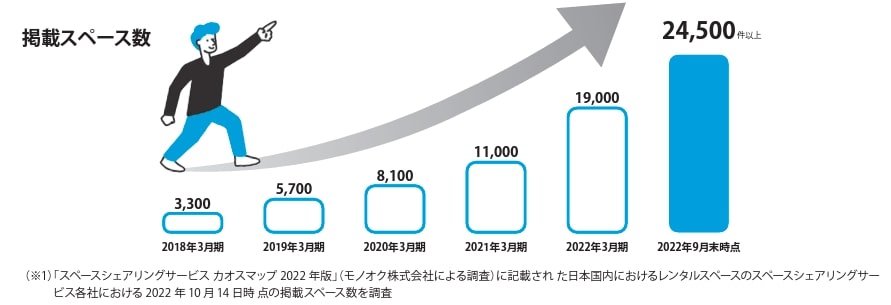

上記のような掲載の容易さから、掲載数が増加しています。

2022年9月末時点では、47都道府県で24,500以上のスペースを提供しています。

日本最多の掲載スペース数を誇っているんだワン!

同社の持つ優位性

強みとして以下の3つが挙げられます。

- 幅広い利用用途

会議以外の用途が70%超を占めている - 圧倒的な集客力

実利用数はCAGR100%で成長 - 高い安全性

防犯カメラをはじめとしたIoT機器とのシステム連携

実利用数は2022年3月期に686,000件と5年前の42,000件から大幅に増加しました。

また、高い安全性からスペース掲載者がセキュアかつ省人化した運営が行えるのも強みとなっています。

用途が多様なことで利用数も着実に伸ばしつつ、リスクも上手く分散できているんだね!

集客力の強さは用途が多様なことだけではなく、以下のような点も要因として挙げられます。

- 検索エンジンからの流入最大化

- マッチング精度向上のためのUI/UXの改善

- ユーザーファーストなプロダクト開発力

具体的に、検索エンジンからの流入を最大化させるためにSEO対策を行なっています。

また、サイト改善やWebマーケティング、メールマーケティングの実施も同時に行なっています。

サービスの質に加えて、検索エンジン向けの対策もしっかり取っているんだね!

開発面では企画段階から全て社内で実施されており、迅速かつ柔軟な対応が可能になっています。

また、スペース予約と同時に飲食物をシームレスに予約できるシステムも開発し、既に特許も取得しています。

特許出願中のAI画像判定を活用した検索結果の最適化により、さらなる精度高く最適なスペース候補の提供が可能になるんだワン!

事業戦略

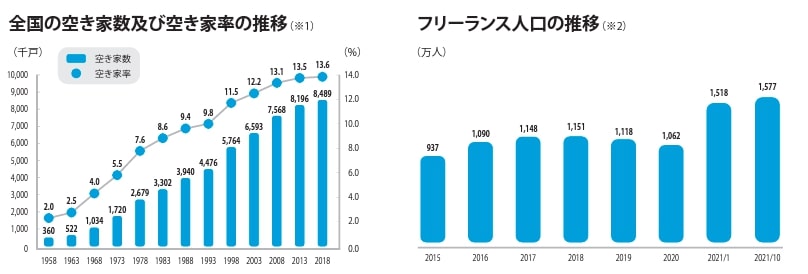

同社が営んでいるレンタルスペース事業は今後さらに拡大すると考えられます。

現在遊休資産となっている空き家や空き物件とリフォームやリノベーションをマッチさせることで、最適な空間づくりの支援を実現しようと考えています。

また、市場規模は以下のようになっています。

昨年度の売上高は8.9億円とスペースシェア市場の0.02%にしか満たないです。

今後さらなる業績拡大に期待がかかるね!

決算情報

次に決算状況を見ていきましょう。

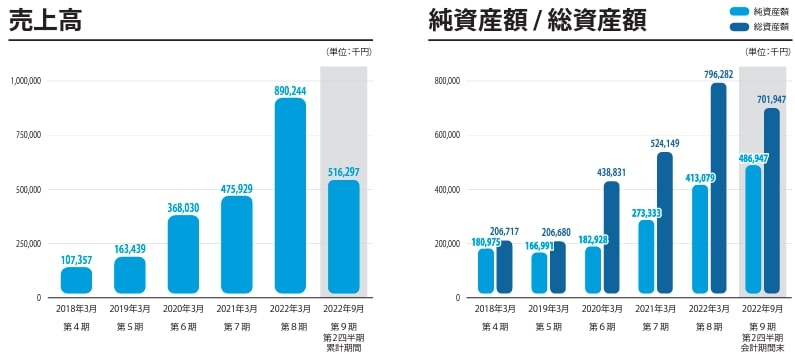

新型コロナウイルスの感染拡大の影響でレンタルスペース市場が堅調に拡大し、売上高を堅調に伸ばしています。

第2四半期までのペースで推移した場合、増収が見込めそうです。

スペースシェア市場が2030年までに年平均約23.6%で成長することが予想されているため、同社の成長性に期待がかかります。

また、利益の蓄積により純資産額が増加しています。

総資産は現預金の減少で減少していますが、これは借入金返済によるもののため、自己資本比率は69.4%と51.9%から大きく改善されました。

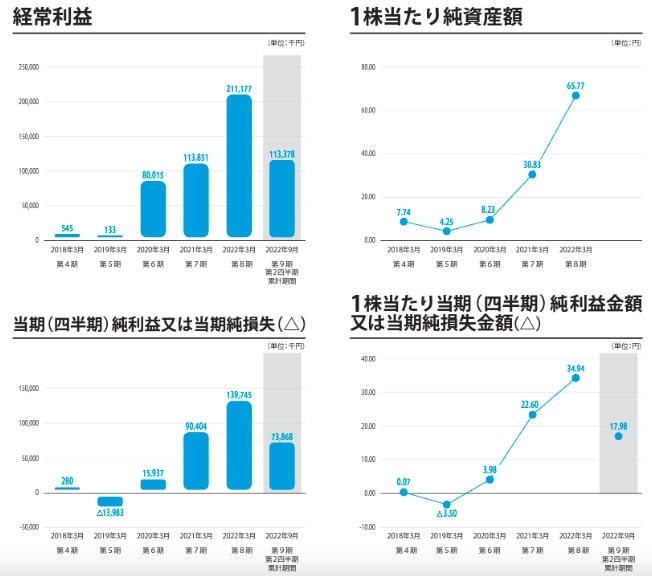

積極的な広告宣伝や従業員数の増加で販管費が上昇しました。

しかし事業は好調で、増加した販管費を吸収して増益を達成しています。

2023年3月期も増益が達成できそうです。

また、現在特許申請中のAI画像判定を活用した検索結果の最適化システムが特許を取得できれば、さらなる収益の拡大につながると考えられます。

成長余地が大きいと、上場後の株価に期待ができるね!

企業からのメッセージ

上場後、企業様へインタビューを実施できた際に掲載致します。

いろはに投資のTwitterフォロー、LINE公式アカウントを登録しておいて欲しいワン!

経営陣

同社の役員は8名おり、その中から抜粋で役員の経歴を紹介します。

代表取締役 佐藤 海

2013年6月 De Anza College 修了

2014年2月 株式会社elpido設立 代表取締役 就任

2014年4月 当社設立 取締役 就任

2016年4月 当社 代表取締役CEO 就任

2021年4月 当社 代表取締役CEO 兼 社長室長就任(現任)

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール【2022年】」もご覧下さい。

IPO投資をするなら開いておきたい証券口座

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。

※本記事は2022年11月25日時点の情報を元に作成されています。

※本記事内で紹介されている意見は個人的なものであり、記事の作成者その他紹介企業等の意見を代表するものではありません。

※本記事は情報提供を目的としており、特定の商品や手法を推奨するものではありません。投資に関する意志決定はご自身の判断にてお願い致します。