今回はIPO企業の中から、6月30日に東証スタンダードに上場予定のノバレーゼ(9160)をご紹介します。(同日は「ジーデップ・アドバンス」、「クラダシ」が上場予定です)

ノバレーゼは、結婚式場やレストランを運営する企業です。

想定時価総額は142.5億円で、サービス業のIPOとなっています。

※上場後、企業様へインタビューを実施できた際に、企業からのメッセージを掲載致します。

ノバレーゼのIPO基本情報

ここでは上場日や、いろはに投資独自の初値予想を見てみましょう。

| 上場日 | 6月30日(金) |

| いろはに投資独自の初値予想 | D(1.0倍未満) ※想定価格の570円未満 |

| 企業Webサイト | https://www.novarese.co.jp/ |

| 取り扱い証券 | 野村證券(主幹事)、SBI証券、楽天証券 、SMBC日興証券、松井証券 など |

IPO取り扱い数No.1のSBI証券が取り扱っているね!

ノバレーゼのIPO日程と価格

IPOの日程と価格は次のようになっています。

※発表次第更新しています。

| 想定価格 | 570円 |

| 仮条件 | 550~600円 |

| ブックビルディング期間 | 6月15日(木)~6月20日(火) |

| 当選発表日 | 6月21日(水) |

| 公開価格 | 600円 |

| 申込期間 | 6月22日(木)~6月27日(火) |

| 上場日 | 6月30日(金) |

| 初値 | 590円 |

初値は590円だったよ。

ノバレーゼのIPO初値予想

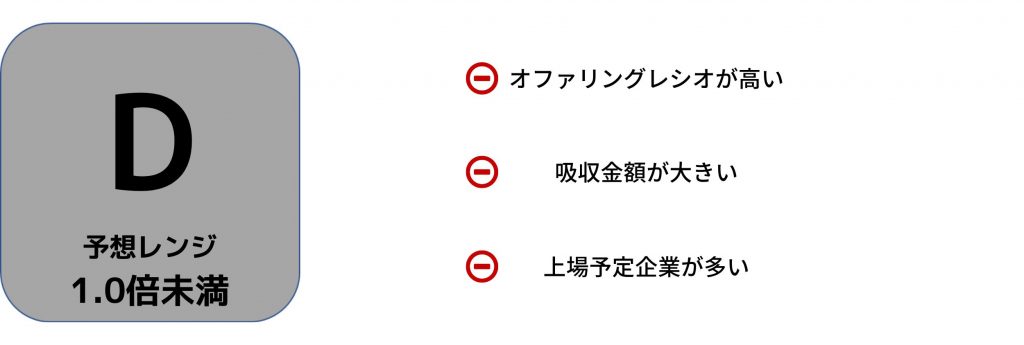

オファリングレシオや吸収金額が大きく、需給面はマイナス要因になります。

また公募はなく、売出のみとなっています。

上場日付近に多数のIPOが予定されていることも懸念点です。

これらの点から、IPO評価: D(予想レンジ1.0倍未満=570円未満)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事で解説しています。

また、IPO初値・騰落率結果一覧では直近のIPOデータを掲載しています。

ノバレーゼの主幹事・幹事証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| 野村證券(主幹事) | 91.31% | 11,425,800株 |

| 三菱UFJモルガン・スタンレー証券 | 2.17% | 272,000株 |

| SMBC日興証券 | 1.48% | 184,900株 |

| 大和証券 | 1.22% | 152,300株 |

| みずほ証券 | 1.22% | 152,300株 |

| 楽天証券 | 0.87% | 108,800株 |

| 松井証券 | 0.87% | 108,800株 |

| SBI証券 | 0.87% | 108,800株 |

大株主情報

大株主の状況は以下の通りで、投資会社が大部分を保有しています。

| 株主名 | 比率 |

|---|---|

| ポラリス第三号投資事業有限責任組合 | 70.04% |

| Tiara CG Private Equity Fund 2013,L.P. | 23.11% |

| 荻野 洋基 | 2.48% |

| 増山 晃年 | 1.49% |

| 中原 准志 | 0.99% |

| 小林 雄也 | 0.80% |

| 鈴木 一生 | 0.50% |

| 西多 由智 | 0.20% |

| 倉橋 実 | 0.20% |

| 横田 哲郎 | 0.10% |

第3位の荻野 洋基氏は同社の代表取締役だよ!

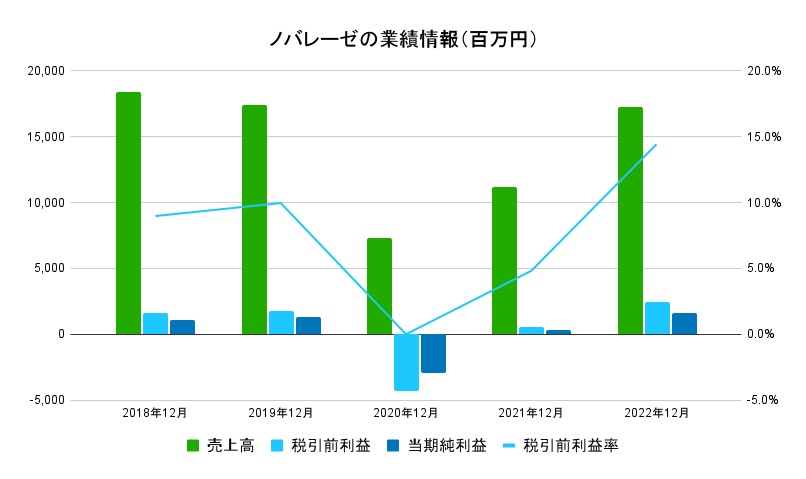

ノバレーゼの業績情報

| 決算期 | 2018年12月 | 2019年12月 | 2020年12月 | 2021年12月 | 2022年12月 |

|---|---|---|---|---|---|

| 売上高 | 18,388 | 17,405 | 7,334 | 11,191 | 17,222 |

| 成長率 | ー | -5.3% | -57.9% | +52.6% | +53.9% |

| 税引前利益 | 1,651 | 1,734 | -4,326 | 539 | 2,485 |

| 成長率 | ー | +5.0% | ー | ー | +361.0% |

| 税引前利益率 | 9.0% | 10.0% | ー | 4.8% | 14.4% |

| 当期純利益 | 1,068 | 1,314 | -2,933 | 351 | 1,630 |

| 成長率 | ー | +23.0% | ー | ー | +364.4% |

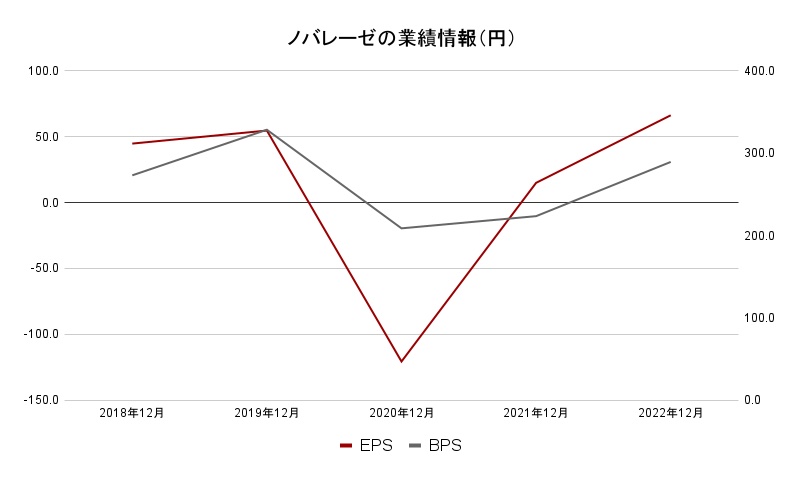

| EPS | 44.8 | 54.7 | -120.7 | 15.0 | 66.3 |

| BPS | 273.1 | 328.5 | 208.7 | 223.5 | 289.4 |

新型コロナウイルスの影響で、2020年は大幅減益、赤字転落を記録しました。

しかし2022年はその反動需要もあり、利益面で大きく成長した年となりました。

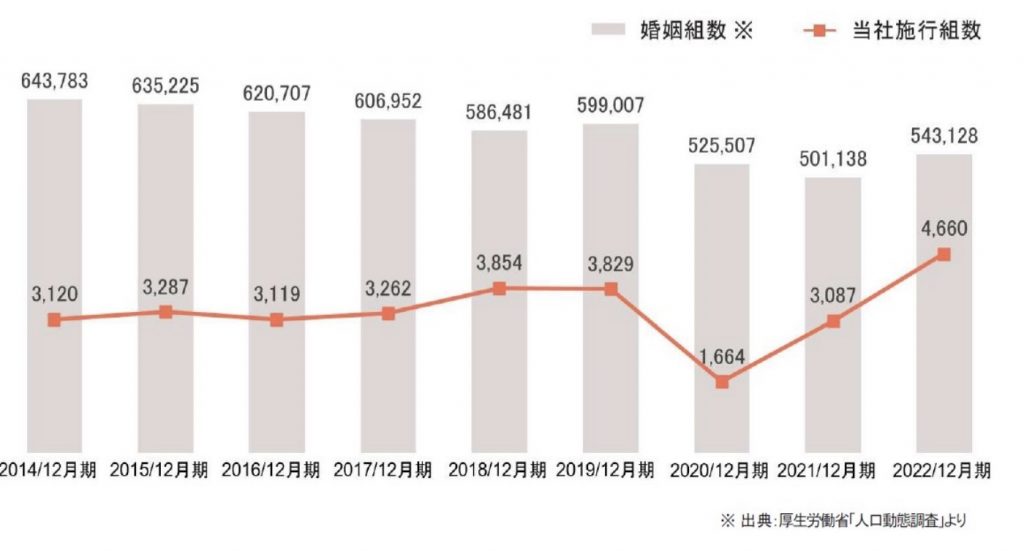

また同社の施行組数は順調に成長しており、婚姻組数全体に対する割合も向上しています。

店舗数も拡大傾向にあり、今後も自前での出店を年間3店舗ペースで予定しています。

競合他社・店舗の買収なども含めて出店戦略を考えているよ!

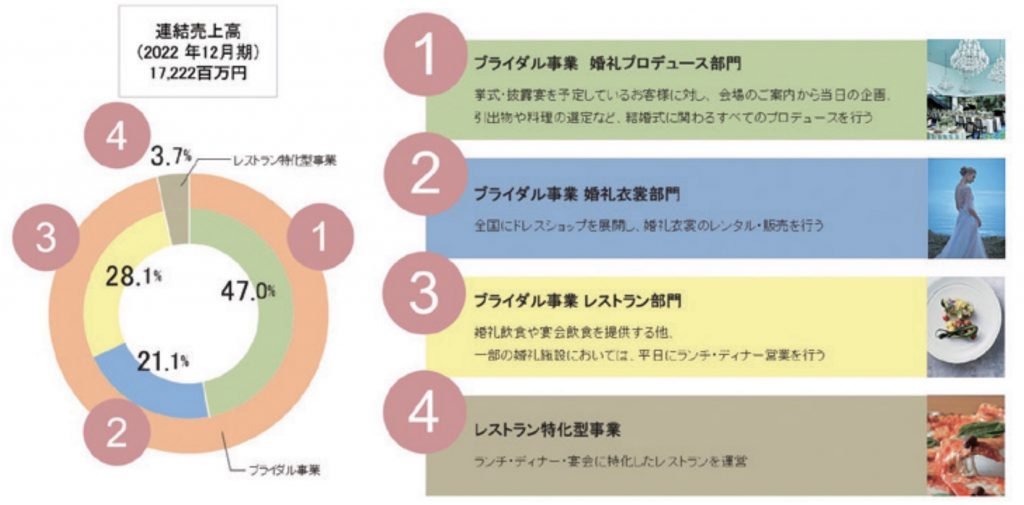

ノバレーゼの事業内容

ノバレーゼはブライダル業界を中心に、レストラン事業なども展開しています。

※同社の事業内容分析は近日中にアップデートいたします。

直近IPOの初期予想と騰落結果

直近の4月にIPOした企業の初値予想と結果は以下の通りです。

| 企業名 | 上場日 | 初値予想 | 初値騰落結果 |

|---|---|---|---|

| Ridge-i | 4/26 | B(1.3~1.5倍) | 2.54倍 |

| レオス・キャピタルワークス | 4/25 | B(1.3~1.5倍) | 1.33倍 |

| 楽天銀行 | 4/21 | C(1.0~1.3倍) | 1.33倍 |

| 南海化学 | 4/20 | C(1.0~1.3倍) | 1.46倍 |

| エキサイトホールディングス | 4/19 | C(1.0~1.3倍) | 1.27倍 |

米国の金融不安などがありますが、直近のIPOは堅調に推移しています。

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資におすすめのネット証券3選

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。