この記事の結論

- 複利とは元本と利息の合計額に、さらに利息がつく仕組み

- 投資は中長期ですると複利効果の恩恵を受けられる

- 毎月分配型投信は複利効果の恩恵が減ってしまうので要注意

投資や銀行預金をする上で大切な概念として、「単利と複利の違い」があります。

ん?利息ってこと?

確かに利息・利子と関連した用語ではあるのですが、「単利か複利か」でお金の増え方は大きく変わります。

今回はその違い・投資信託での効果を徹底解説します!

そもそも単利と複利の違いは?

- 単利=元本(最初に預けたお金)にのみ利息がつくこと

- 複利=元本と利息の合計額に利息がつくこと

例えば、100万円を3年間、年間利回り3%で投資した場合どのような結果になるでしょうか。

単利・複利それぞれの計算方法と一緒に見てみましょう。

単利の場合

計算方法

n年後の合計金額=投資金額(元本)×(利回り×n+1)

↓

3年後の合計金額=100万円×(0.03×3+1)=109万円

| 期間 | 利息 | 合計金額 |

|---|---|---|

| 1年後 | 3万円 | 103万円 |

| 2年後 | 3万円 | 106万円 |

| 3年後 | 3万円 | 109万円 |

単利だから、毎年100万円の3%=3万円ずつ増えるんだね!

複利の場合

計算方法

n年後の合計金額=投資金額(元本)×(利回り+1)^n

↓

3年後の合計金額=100万円×(0.03+1)^3=109万2,727円

それに比べ、複利では以下の表の通りになります。

| 期間 | 利息 | 合計金額 |

|---|---|---|

| 1年後 | 3万円 | 103万円 |

| 2年後 | 3万900円 | 106万900円 |

| 3年後 | 3万1,827円 | 109万2,727円 |

複利だから、毎年の合計金額に対して3%ずつ増えていくんだね!

でも、3年間じゃ結局2700円しか変わらないね。あまり意味なさそう…

3年間では少ししか変わらないように見えますが、実は複利の力は長期投資で大きな差を生みます。

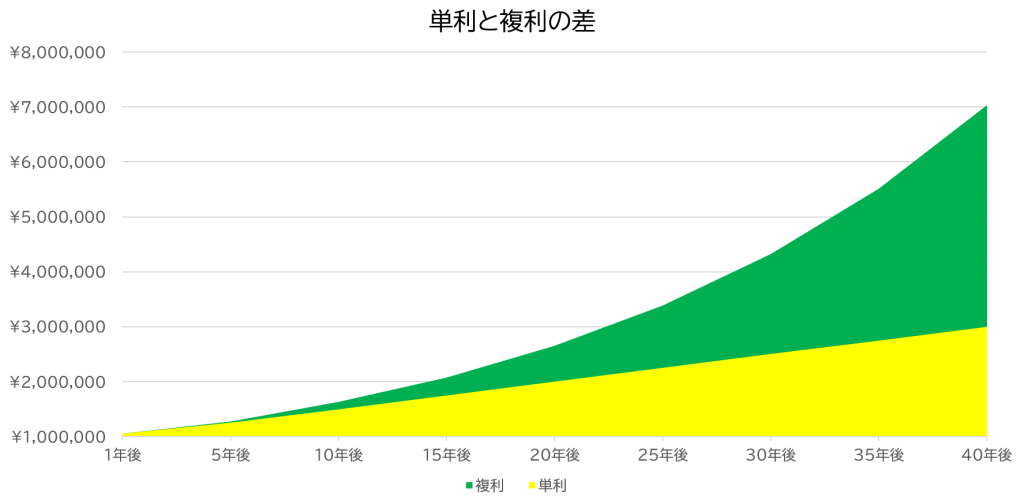

例えば、100万円を元本に25歳から65歳まで40年間投資したとしましょう。

年間利回りが5%で推移した場合、その差は以下のグラフのようになります。

え!こんなに違うの!!

10年後くらいから単利と複利の差は徐々に開いていき、40年後では複利が約700万円、単利が約300万円と2倍以上の差が開いています。

このように、長期間での投資では元本と利息の合計額に利息が付く、複利効果が非常に大きな効果を発揮するのです!

2倍にするには?72の法則をマスターしよう

複利効果の計算はWeb上のツールやExcelで簡単にできますが、「このお金を2倍にするにはどれくらいかかるんだろう」と疑問に思う場面もあるかもしれません。

そんな時に役立つのが「72の法則」です。

72の法則(複利効果の計算)

お金が2倍になる期間(年)=72÷金利(利回り)

先程の例で言うと、100万円の元本が5%の複利で2倍になるには、

72÷5=14.4年 となります。

利回りが大きければ大きいほど2倍になる期間が短くなるワン!

ちなみに、単利の場合には「100の法則」があります。

100の法則(単利効果の計算)

お金が2倍になる期間(年)=100÷金利(利回り)

先程の例で言うと、100万円の元本が5%の単利で2倍になるには、

100÷5=20年 となります。

投資信託で複利効果を得るには?

投資では具体的にどうすれば複利効果が活かせるのかな?

投資をする際に複利効果を得るには、以下の2点がカギとなります。

- 長期でつみたて投資をする(若い時から始める)

- 配当金を再投資する

長期でつみたて投資をする

複利効果は時間が経てば経つほど効果が大きくなります。

そのため、できるだけ長い期間投資をした方が複利効果を活かすことができます。

20代からつみたて投資を始めると長期間投資できるね!

その際には、つみたてNISAやiDeCoを活用するのがおすすめです!

配当金を再投資する

一部の投資信託では配当金を受け取ることができます。

配当金は、「投資の結果 得られた利息」とも考えることができます。

なので、配当金を臨時収入として自分の娯楽などに使うよりも、複利効果を得るには再投資する方が効果的です。

この後説明するけど、そもそも配当金を配る投資信託はあまりおススメじゃないワン!

毎月分配型投資信託は危ないの?

若いうちからコツコツと資産形成をするには投資信託が向いているのですが、毎月分配型投資信託には注意が必要です。

毎月分配型投資信託は文字通り、毎月分配金が支払われるのでお得に感じてしまいますよね。

そのため、年配の方を中心に一時期人気が出た商品なのですが、その分配金の支払い方に問題があります。

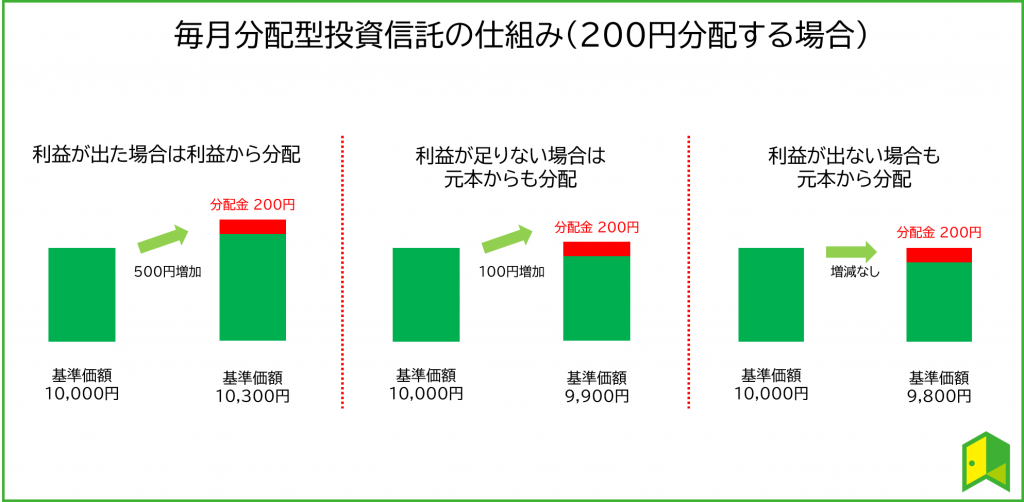

支払い方の仕組みは以下の図のようになります。

このように、利益が出た場合には利益から分配金が支払われるのですが、利益が分配金に足りない場合や利益が出なかった場合には元本から分配金が支払われるので、実質的には損をしていることになります。

それだけでなく、利益が出ても分配金として支払われてしまうので、複利効果の恩恵も受けることもできません!

また、手数料も1%前後と高いものが多いため基本的に毎月分配型の投資信託は選ばない方が良いでしょう。

中長期で複利効果を十分に得たいなら、利益が出ても再投資する投資信託を選び、つみたてNISAやiDeCoを活用するようにしましょう!