・FIREに興味があるけど、どうすればいいの?

・お金持ちだけがFIREを目指せるイメージがある。

このようなお悩みを解決します。

本記事の結論

- FIREとは経済的に自立して、自分の好きな時間を過ごすこと

- FIRE実現の重要な鍵は「投資」と「節約」

- 支出を最適化してあなたに合った節約をしよう

- 節約で浮いたお金を投資に回して効率よく資産形成しよう

新しい生活スタイル「FIRE」を目指したい人は増えています。

とはいえ、FIREを目指そうと思っても、どうすればいいのか分からないものですよね。

本記事ではFIREを目指すための手順や成功事例を分かりやすく解説します。

FIREとは

FIREとは「経済的自立と早期リタイア」を意味している言葉です。

- Financial=財政上の

- Independence=独立

- Retire=退職

- Early=早期

「経済的に自立して、自分の好きな時間を過ごす」という新しい生活スタイルだね!

FIREは欧米を中心に世界的に流行しており、近年日本でも注目されています。

FIREって早期リタイアと何が違うの?

どちらも、「定年を待たずに仕事を辞めて自由な時間を過ごす」という点は共通しています。

しかし、FIREと早期リタイアはその後の生活費の賄い方に大きな差があります。

一般的に早期リタイアでは、退職後の生活費は退職金や年金・それまでの貯蓄から賄います。

退職までに一定の資産を蓄える必要があり、退職後はその資産を生活費としていくため資産は目減りしていくものです。

一方、FIREも退職までに一定の額を貯める必要がありますが、退職後の生活は蓄えた資産で賄うのではありません。

蓄えた資産を元手に投資し、その収益で生活していくのです。

収益で生活するFIREは、早期リタイア程の蓄えが必要ないから実現しやすいんだワン!

FIREの基本や必要な資産について詳しく知りたい方は「FIREとは?メリット・デメリットや早期リタイアとの違いなど徹底解説!」を参考にしてみてください。

FIREを目指す手順1:節約生活を送る

FIREでは、早期リタイア程ではありませんが、ある程度の資産を蓄える必要があります。

FIRE実現に必要な資産は「年間支出の25倍」だね!

例えば、年間支出が300万円の場合、FIRE実現のための資産は7,500万円必要となるのです。

7,500万円!?そんなにどうやって貯めればいいんだろう。

FIRE実現のための大きなポイントの1つが「節約」です。

まずは、節約生活を送り無駄な支出を抑える必要があるでしょう。

ですが、節約するには目標設定も大切。

そんな節約目標の一つとして挙げられるのが、「手取り所得の50%で暮らすこと」です。

手取り所得が年500万円であれば、年間支出を250万円に抑えることでFIRE実現が近づくと言えるでしょう。

所得の半分で生活って厳しそうだよね。

まずは、自分が何にお金をかけているのか支出を把握する必要があります。

食費や居住費・通信費・娯楽費など、銀行やクレジットカードの明細まで見直してみると必要のない出費が意外に多いものです。

そのうえで、節約ポイントとして次のようなことがあります。

- 安い賃貸への引っ越しなどで居住費を見直す

- 携帯電話の契約変更などの通信費を見直す

- 公的補助を利用することを検討して保険を見直す

居住費は支出の中でも大きな割合を占めているものです。

家賃の低い物件に引っ越す、実家で生活する、など住まいを変えられるのであれば、家賃を抑えられるように検討するとよいでしょう。

また、節約の基本とも言えるのが携帯などの通信費や生命保険料などの見直しです。

Ahamoなど格安プランも検討しましょう。

契約変更は手間がかかるけど、一度見直してしまえば後はずっと節約できてお得だよね!

節約で大切なのは、自分にとって価値のある物にはお金をかけ、それ以外の無駄な出費を減らすことです。

何にお金をかけるのかの基準を持ち、賢いお金の使い方を身に着けられるようにしましょう。

また、「手取り所得の50%で暮らす」はあくまで目安です。

どれくらいの割合で節約できるのかは個人の状況などによって大きく異なります。

数字に固執して無理するんじゃなく、支出の最適化であなたに合った節約が大事だワン!

支出の最適化を目指して、まずは固定費を見直してみましょう。

\プロに無料で相談/

FIREを目指す手順2:資産形成する

FIRE実現のためのもう一つの鍵が「投資」です。

FIREでは「節約」で浮いたお金を「投資」することで、資産形成が効率よく進められます。

効率よく貯めるための重要なポイントが「複利効果」です。

複利効果とは、運用で得た収益を元本に組み入れることで、収益が次の収益を生み出し雪だるま式に増えていくことだワン!

この複利効果を活用して毎月コツコツと投資することで、FIRE実現が近づくのです。

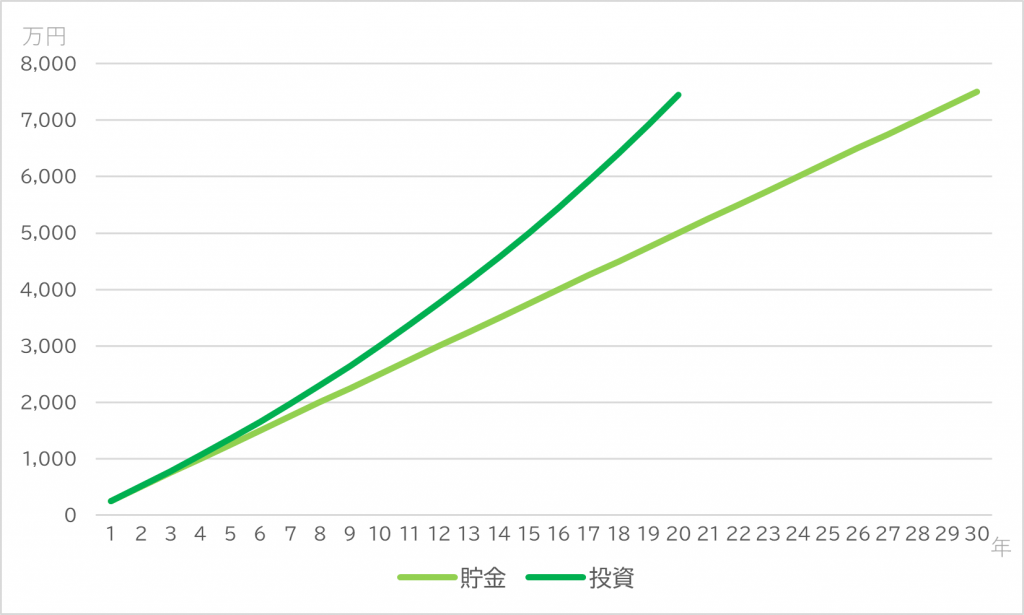

例えば、手取り年収500万円のうち250万円で生活したとしましょう。

年間250万円をそのまま貯蓄した場合、7,500万円貯めるには30年必要となります。

一方、この年間250万円(月20.8万円)を元手に年4%の利回りで運用した場合は、およそ20年で7,500万円に到達するのです。

複利効果でFIREの実現が10年も短くなるんだ!

このように、FIREの資金を蓄えるためには資産形成が大事になります。

今回は、資産形成のポイントとして次の3点をご紹介します。

- iDeCoを活用

- つみたてNISAを活用

- インデックスファンドを活用

iDeCoを活用

資産形成をする上で、2つの税制優遇制度を使うことをおすすめします。

1つ目はiDeCoと呼ばれる個人型確定拠出年金です。

毎月の掛け金を運用することで、将来の年金に備える私的年金制度のことを言います。

iDeCoには以下のような特徴があります。

- 60歳まで資産を引き出せない

- 掛け金は全額所得控除

- 運用益は非課税

- 給付金は控除の対象

原則として60歳以上でないと資産を引き出せませんが、毎月の掛け金・運用益、給付時に税制上の優遇措置があります。

なんと、iDeCoでは毎月の掛け金全額が所得税から控除されるのです。

運用益も通常の投資であれば約20%が課税されますが、iDeCoの場合は非課税となります。

将来の給付時も、公的年金等控や退職所得控除の対象となるため大きな節税効果が見込めるのです。

老後資金を形成するにはiDeCoがおすすめなんだね!

iDeCoについて詳しく知りたい方は、iDeCoにデメリットはある?もご覧ください。

つみたてNISAを活用

税制優遇制度の2つ目は「つみたてNISA」です。

つみたてNISAは少額からの投資を支援する税制優遇制度です。

つみたてNISAにも以下のような特徴があります。

- 年間40万円まで投資でき収益が非課税

- 非課税期間は最長20年間

- 積立投資のみが対象

- 投資できるのは金融庁が選んだ商品のみ

「つみたてNISA」のほかにも「NISA」があったよね?

NISAとは「少額投資非課税制度」のことで、その種類に「つみたてNISA」と「NISA」があります。

「つみたてNISA」は積立投資のみが対象で、年間40万円まで投資でき、運用益は最長20年間非課税となる制度。

投資できるのは金融庁が選んだ商品のみなので、投資の知識や経験がない初心者でも気軽にスタートできるでしょう。

一方、「NISA」では、年間120万円まで投資でき最長5年間が非課税となります。

こちらは、運用商品が上場株式や投資信託が対象となるため、ある程度の投資知識が必要となるのです。

NISAとつみたてNISAの違いをもっと詳しく知りたい方は、「NISA・つみたてNISAの違いとは?メリットも含めてわかりやすく解説」をご覧ください。

本来課税される運用益が非課税だから、その分を運用に回せられ効率アップできるんだワン!

インデックスファンドを活用

インデックスファンドとは、特定の指標と連動するように運用される投資信託のことです。

投資の手法には、インデックス投資とアクティブ投資があります。

インデックス投資は、連動する指標が上がると値上がりし、下がると値下がりするという仕組みで運用されます。

一方、アクティブ投資は指標を上回る利益を目指す運用のことです。

指標としては、株価指数や日経平均株価・TOPIX・S&P500などが代表的だワン!

個人でこの指標に連動させようとすると、指標のもととなる複数の企業への投資が必要となり難しいものです。

インデックスファンドは、それら複数の銘柄をセットとして証券会社などが販売・運用しています。

インデックスファンドには次のようなメリットもあります。

- 手数料が安い

- シンプルで値動きがわかりやすい

- 分散効果が高い

- 運用成績が良い

インデックスファンドはシンプルで分かりやすく、手数料も安いため投資初心者にもおすすめです。

つみたてNISAを利用してインデックスファンドに投資できるから、ダブルで活用するとより効率的だワン!

インデックスファンドについてさらに詳しく知りたい方は、「【初心者におすすめ!】インデックスファンドとは?アクティブファンドとの違いも解説!」を参考にしてみてください。

また、証券口座を開設する際は「楽天証券」「SBI証券」など手数料の安いネット証券がおすすめです。

\国内株式個人取引シェアNo.1/

FIREを実現した参考事例3選

FIREを本当に実現した人っているの?

ここでは、FIREを実現した成功事例やモデルケースをご紹介します。

それぞれのFIREまでの体験を知ることで、FIREを具体的にイメージしやすくなるでしょう。

副業して収入アップ

1つ目に紹介するのは、年収350万円の普通のサラリーマンが、2年間で3,000万円の資産形成に成功した事例です。

2年間で3,000万円も!?

28歳の会社員ぽんちよさんが3000万円の資産を形成した道のりを簡単にまとめてみました。

- インデックス投資による分散投資で資産運用をスタート。

- 「種銭」を増やし「入金力を上げる」必要性を感じる

- 副業(ポイ活やせどり・ブログ・YouTube)を開始

- 副業からの収入を投資に回す

- FIRE決意から2年間で3,000万円の資産を形成

ぽんちよさんは効率よく運用するために投資に回すお金である「種戦」を増やして「入金力を上げる」必要性を感じました。

そこで始めたのがポイ活やせどり・ブログ・YouTubeなどの副業です。

詳しくは「めざせFIRE(ファイア)! 2年で資産3000万円 会社と仕事のストレスからの完全なる解放」で紹介されているので、参考にしてみてください。

株式投資に取り組み30歳でFIREを実現

こちらは、30歳で約7,000万円の資産を形成してFIREを実現させた、穂高唯希さんのケースです。

- 入社初日で、ルールやしきたりなどに息苦しさや違和感を覚えFIREを決意

- 「支出の最適化」と投資を始める

- 成果を上げるためにFXなどハイリスクハイリターンのものに投資するが、再現性がなくメンタル面でもダメージ

- 高配当の米国株式や日本株式をメインにした投資

- 7年半をかけてFIREを実現

穂高さんのすごいところは、節約で給与の約8割を投資に回していたことです。

8割といってもかなり厳しい節約生活ではなく、経済活動を自分の価値観に合わせて取捨選択した「支出の最適化」という前向きなものです。

支出の最適化から、投資の入金力を上げていったんだね!

最終的に行き着いたのが、高配当の米国株式や日本株式をメインにした投資でした。

長期的に続けられ、精神的にも穏やかでいられる投資方法と支出の最適化で資産形成し、約7年半かけてFIREを実現させたのです。

詳しくは、「30歳でセミリタイア「FIRE」達成の方法とは」で紹介されているので参考にしてみてください。

サイドFIREならより実現しやすい

ここでは、モデルケースとして「サイドFIRE」を紹介します。

サイドFIREとは、投資だけの収入では不足する生活費を、働いた収入で賄うFIREのことだワン!

FIREが不労所得のみで生活するのを目指すのに対し、サイドFIREなら仕事での収入もプラスできるので、より実現しやすいと言えるでしょう。

年間支出が300万円の場合、FIRE実現には7,500万円が必要となります。

しかし、サイドFIREなら金額が変わってくるのです。

FIRE後に働いた収入が年間120万円あるとすると、年間支出300万円のうち不労所得で必要なのは180万円になります。

そのため、年間180万円分の資産が必要となり、その額は4,500万円にまで下がるのです。

目標金額が4,500万円なら現実的だね!

このように、サイドFIREであれば、実現のための目標額が下がるため、FIREよりも実現しやすくなります。

ただし、サイドFIREでの働いた収入は、自分のペースで働ける仕事から得ることが大事です。

好きなことを副業とすることやスモールビジネスを手掛けるなど、自分の好きな仕事で収入を得るようにするとよいでしょう。

サイドFIREについては「早期リタイアを実現できる“FIRE”とは。その現実的な実践方法「サイドFIRE」を紹介」が参考になります。

稼ぐだけでなくFIRE後に居住地を変えるなど生活費の節約を併せると、より実現に近づくんだワン!

【まとめ】FIREを目指すには

最後に重要なポイントをまとめます。

- FIREとは経済的に自立して、自分の好きな時間を過ごすこと

- FIRE実現の重要な鍵は「投資」と「節約」

- 支出を最適化してあなたに合った節約をしよう

- 節約で浮いたお金を投資に回して効率よく資産形成しよう

FIREでは、お金を稼ぐ仕事から解放され自分の好きな時間を過ごせるようになるでしょう。

ですが、FIRE実現のためには節約と投資を上手に組み合わせる必要があります。

この記事を参考に、FIRE実現のための第一歩としてまずは証券口座を開設してみるのもおススメ。

FIREの基本情報やメリット・デメリットは以下の記事にて詳しく解説しています。