FIREって最近よく聞くけど何なの?

このような疑問を解決します。

本記事の結論

- FIREとは経済的に自立した状態で早期退職し、自由な時間を過ごすこと

- FIREするためには年間支出の25倍の資産が必要

- FIRE後は蓄えた資産を年4%で運用して生活していく

- FIRE実現のためには投資が重要

新しい早期リタイアの形である「FIRE」を耳にしたことのある方は多いでしょう。

興味はあるものの、FIREとはどのようなもので、どんなメリット・デメリットがあるのか分からない方も多いはず。

今回は、FIREの基本やメリット・デメリット、その実現方法を分かりやすくご紹介します。

\FIREに向けて投資するなら/

ネット証券 国内株式個人取引シェアNo.1のSBI証券がおススメ。

FIREに向けて、手数料を抑えた資産形成が出来ますよ。

FIREとは

FIREとは「Financial Independence, Retire Early」の頭文字をとった言葉で、直訳すると「経済的自立と早期リタイア」という意味になります。

- Financial=財政上の

- Independence=独立

- Retire=退職

- Early=早期

経済的に自立することで、仕事から早期に解放され自分の時間を過ごせるようにするスタイルのことだワン!

FIREは欧米を中心に、世界的に流行している新しい生活スタイルでもあります。

また、近年の日本では新型コロナウイルスの影響により、通勤や職場など働き方の概念が変わりつつあります。

そのような背景もあり、日本でも若い世代を中心にFIREへの関心が高まっている傾向があるのです。

実際に30代や40代でもFIREを実現する人が現れており、今後新しい生活スタイルとして普及していく可能性が高いと言えるでしょう。

早期リタイアとの違い

今までの「早期リタイア」と何が違うの?

FIREと似た意味を持つ言葉で「早期リタイア」があります。

どちらも、定年を待たずに仕事から解放されるという点では同じですが、その後の生活の仕方が異なります。

早期リタイアってお金持ちがするイメージよね

早期リタイアでは、リタイア後は仕事をせず、それまでの貯蓄や退職金・年金などで生活していくものです。

そのため、リタイアするまでにその後の生活費を賄えるだけの貯蓄が必要となります。

リタイアまでに蓄えた資産をリタイア後に切り崩して生活していくため、蓄えが目減りしていきます。

一方、FIREでのリタイア後は、投資などによる不労所得で生活費を賄っていきます。

それまでの資産を切り崩すことなく、引退後の生活ができるのがFIREなのです。

FIREは収入を得ながら生活するから、早期リタイアのように高額な資産を蓄える必要がないんだワン!

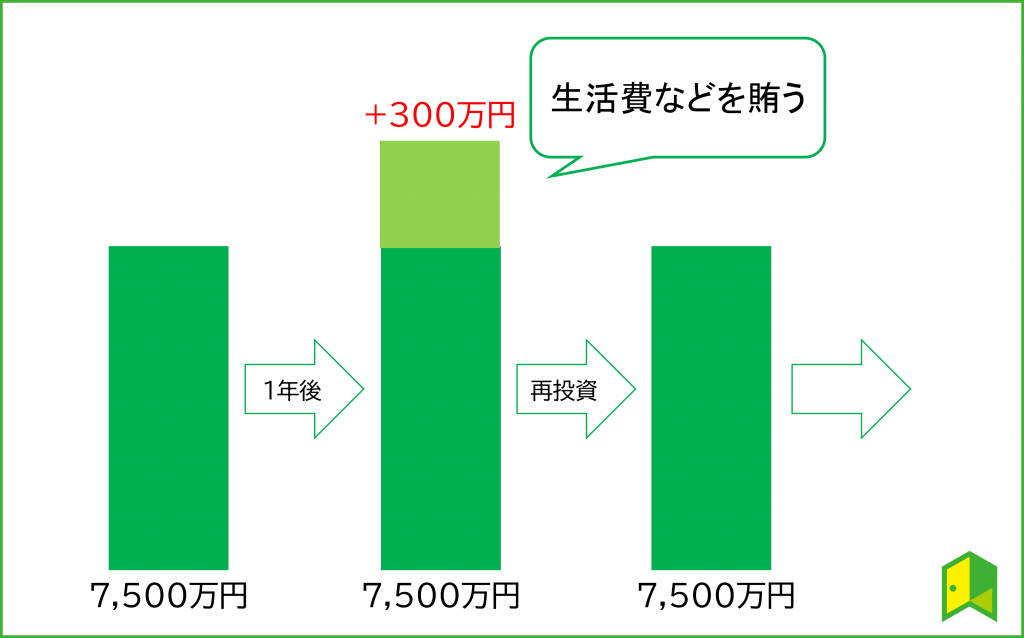

FIREには年間支出の25倍の資産が必要

ただし、早期リタイア程高額ではありませんが、FIREを実現するためにも一定の資産が必要となります。

どれくらいの資産が必要なのかな?

FIREを実現するための一つのセオリーとして「年間支出の25倍の資産が必要」というものがあります。

これは、早期リタイア後の生活のために、生活費などの年間支出の25倍の貯蓄が必要になるというものです。

総務庁の調査によると、2020年の消費支出平均は月額233,568円という結果が出ています。

これをもとに、例えば月額25万円が必要な場合では年間で300万円の支出となります。

FIREで必要な資産はこの25倍なので、300万円×25=7,500万円となるのです。

7,500万円!!

ただし、総務庁の支出額はあくまで目安です。

生活地域や収入・生活スタイルなどによって必要な支出額は一人ひとり大きく異なるものです。

自分の生活にあてはめ、どれくらいの額が必要なのか算出するとよいでしょう。

あれ?年間支出の25倍って少なくない?

年間支出の25倍ということは、単純に考えると25年分しかないという計算になります。

30代や40代でリタイアしてしまうと、足りなくなってしまうのでは?と心配になる方もいらっしゃるでしょう。

しかし、この25倍の資金は生活資金ではないのです。

FIREでの、リタイア後の生活費は投資などの不労所得で賄っていきます。

そのための元本として年間支出の25倍の資金が必要となるのです。

FIREの4%ルールとは

FIREの考えの一つに「4%ルール」というものがあります。

これは、「生活費を投資元本の4%以内に抑えることで資産が目減りせずに暮らせる」というアメリカ発祥の理論が元になっています。

これは、年間支出の25倍まで蓄えた資産を年利4%で運用することが前提で、そうすれば不労所得だけで生活できるというものです。

運用益だけで生活できるから、蓄えた資産は切り崩すことなく生活できるんだワン!

例えば、支出額が月25万円(年間300万円)の場合、7,500万円を年利4%で運用すると年300万円の収入となり、生活費を賄えるのです。

ちなみに、この「4%」という数字は米国の株式市場が大きく関わっています。

米国株式市場(S&P500株)は年間7%の成長率があり、そこから米国のインフレ率3%を差し引いて4%となるのです。

アメリカ基準の数字ということは、日本だと違ってくるのかしら?

日本でも投資自体は米国市場にも可能なので、成長率7%はそのままとできます。

ただ、日本のインフレ率は米国よりも低い傾向があります。

日銀が目標としているインフレ率2%を基準とすると、日本の場合は「5%ルール」でも生活できる可能性があるのです。

その場合は、年間支出の20倍前後の資金でも生活できるようになるでしょう。

ちなみに、アメリカの中でも配当利回りの高い「高配当株」については以下の記事で解説しています。

FIREのメリット

FIREのメリットって何?

FIREのメリットとして、次の3つがあります。

- 働くことも働かないこともできる

- 好きな場所に住める

- 節約志向が身につく

それぞれ詳しく見ていきましょう。

働くことも働かないこともできる

FIREで仕事から解放された後は、自分の好きなことで時間を過ごせるようになります。

自然豊かな田舎で悠々自適な生活、趣味の時間を過ごす、ボランティア活動、など何でもできるね!

自分がやりたいことに時間を費やせるということは、自分のやりたいことが「仕事」であれば、仕事をするのも一つの選択肢となります。

週に1~2日だけ働いたり、挑戦したかった仕事をするなど、仕事の形も様々です。

ちなみに、FIREには、細かく次のような分類があります。

- Fat(ファット)FIRE:贅沢もできる状態でのFIRE

- Lean(リーン)FIRE:倹約しながら最低限の生活費を資産運用して生活するFIRE

- Barista (バリスタ)FIRE:フルタイムではなく頻度を減らして働きながら生活費を賄うFIRE

- Coast(コースト) FIRE:資産はあるがあえて働くFIRE

このように、自分のスタイルに合ったFIREの形を選択することもできます。

仕事をすることは生活費を賄うためだけでなく、自己実現や社会とのつながりを作るという目的もあります。

「FIRE=仕事を辞める」ことではなく、FIREは豊かな生活を送ることが目的なんだワン!

豊かさの定義は人それぞれあるので、自分にとって豊かだと思える時間を過ごすことが大事ですね。

好きな場所に住める

リモートワークが普及しつつあるとはいえ、まだ仕事のために住む場所を制限しなければならないことは多いですよね。

しかし、FIRE実現後は仕事のために住む場所を選ぶ必要はありません。

生活に便利な都会に住む、田舎でのんびり暮らす、日本を離れて海外生活、など自分の好きな場所に住めるようになるでしょう。

旅しながら生活するのもいいよね!

また、リタイア後は生活費を倹約する必要がある場合も。

居住費は大きな支出にもなるので、居住費の見直しとともに好きな場所へ移住する、ということもできるでしょう。

節約志向が身につく

FIREを実現するためには一定の資産が必要なため、それまでは節約を心がける必要があります。

また、FIRE後も必要最低限の生活費で暮らさなければならないため、節約が大事になるのです。

節約ってストレスたまりそう…

節約と言っても、ストレスがたまるような節約では続かないものです。

そのため、なるべくストレスフリーで節約するための手段を知っておくことも大切。

例えば、電気代や保険の見直し、過度な外食の抑制といった形でストレスフリーで節約することもできます。

まずは自分の支出を把握して、無駄な出費に気づくことで上手にお金を使えるようになるでしょう。

お金を使わないのではなく、無駄遣いしないことが大事だワン!

FIREを目指す過程で支出をコントロールして、上手なお金の使い方ができるようになりましょう。

\保険のプロ(FP)が無料で対応/

FIREのデメリット

FIREにはデメリットもあるの?

FIREのデメリットとして、次のようなこともあります。

- FIRE実現後に破綻するリスクがある

- 年4%の不労所得は簡単ではない

- キャリアを積み重ねられなくなる

それぞれ詳しく見ていきましょう。

FIRE実現後に破綻するリスクがある

FIREを実現したとしても、そのあと何が起こるのかは分からないものです。

- ハイパーインフレが起きてしまう

- 病気や事故・出産や親の介護などの思わぬ出費

- 消費税アップや保険料の増額

- 金利の増減

上記のように、大きな出費を伴うことが起きると、蓄えた資産だけでは生活できなくなってしまう可能性もあります。

急な出費にも備えておくことが必要ね!

急な支出に備えて、あらかじめ生活費3年分ほどの余剰資金を確保しておくと安心できるでしょう。

また、資金面だけでなく精神的な問題からFIREが破綻する可能性もあります。

FIRE後は、仕事から解放される反面、人や社会とのつながりが途絶えてしまうものです。

やりたいことがない場合、孤独感から精神的に追い詰められてしまうというケースもあります。

特に、「仕事がイヤでFIREを目指す(目標が無い)」という場合は注意が必要でしょう。

FIREが破綻するリスクを理解して、余裕を持った資金計画を立てて欲しいワン!

年4%の不労所得は簡単ではない

先述した通り、金融理論として「年間4%の不労所得で生活できる」とありましたが、投資では「絶対」はありません。

4%の根拠は過去のデータから導いたものであり、将来を約束しているものではないのです。

リスクは少ないかもしれませんが、リスクが0というわけではなく、場合によっては元本割れしてしまう可能性もあるでしょう。

4%でなく2~3%になった場合は、資産の切り崩しや仕事で収入を得る必要も出てくる点は覚えておきましょう。

4%はあくまで目安として、綿密に資金計画を立てると良いわね!

キャリアを積み重ねられなくなる

FIREで完全に仕事から離れた場合、それまでのキャリアが終わってしまい、積み重ねできなくなります。

これはFIRE後の生活が順調にいくのであれば問題ないでしょう。

しかし、FIREが破綻して働かなくてはいけなくなった時に、それまで仕事から離れていたというのはマイナスになるでしょう。

再就職って厳しそうだよね…

30代や40代であれば再就職の可能性はありますが、50代以降では難しくなります。

FIRE後でも仕事をしながら生活するという選択肢も検討すると良いでしょう。

FIRE後に新たなスキルを身に着けるなど、時間を有効活用もできるワン!

FIREを目指すには

どうやったらFIREできるのかな?

ここでは、FIREを目指すための道のりについて簡単に解説します。

FIREを目指す3ステップは次の通りです。

- FIRE後に必要な年間生活費を計算

- 年間生活費を賄うために必要な資産額を計算

- 資産額を貯めるために投資する

また、FIREの目指し方は以下の記事で詳しく解説しています。

FIRE後に必要な年間生活費を計算

まずは、年間支出を計算しましょう。

そのためには、毎月の生活費を管理し把握する必要があります。

居住費や光熱水費・食費・趣味のお金など、自分が何にどれだけのお金を使っているのかを把握することが大事です。

また、「FIRE後どんな生活を送りたいのか」を決めておく必要もあります。

趣味にお金を掛けたいのか、節約生活で良いのか、など生活スタイルによって必要な生活費は大きく変わってくるワン!

今の生活費を元に、不要なものは削り、さらにFIRE後を想定した支出を計算します。

\まずは無料で電気料金を見直そう/

必要な資産額を計算

FIREに必要な資産は年間支出の25倍だよね!

例えば、年間支出が400万円であれば、必要な資産は1億円となります。

ただし、現在の貯蓄額や借金やローンの有無、子どもの成長などの今後のライフイベントを踏まえた計算をする必要があるでしょう。

特に子供がいる場合は、成長に伴って大きな費用が掛かります。

また、ご両親が今は健在でも、将来は介護の必要性が出る可能性もあるでしょう。

将来の「もしも」にも備えないとね!

それらの支出を考慮し、余裕のある資産額を計算する必要があるのです。

資産額を貯めるために投資する

最後に副業や企業ではなく、誰にでも出来る方法をご紹介します。

それは「支出の最適化」をして資産形成をすることです。

実際に3つのステップに分かれていますので、しっかり理解していきましょう。

- 固定費を見直す

- 複利の効果を活用する

- あなたに合った資産運用をする

固定費を見直す

先述したように、携帯料金などの固定費の見直しや無駄な出費を削るなど、支出の最適化が大切です。

今回は見直すだけで効果のあるものをまとめました。

- 保険料の見直し

- 携帯代の見直し

- 光熱費の見直し

「生命保険文化センター」の調査によると年間で男性は23.4万円、女性は16.8万円も保険料を払っており、1世帯あたり38.2万円を支払っています。

平均値ですが、定年まで支払い続けると1,500万円相当になります。

「人生の5大支出」と呼ばれる保険料を見直すだけで相当な金額が貯まりそうだね。

保険料が気になる方は、保険マンモスなど、保険のプロに無料で相談できるサービスを一度使ってみると良いかもしれません。

次に、月々の携帯料金見直すことでも大きな効果を得られます。

「MMD研究所」によると、携帯電話の平均月額料金は大手3キャリアでは8,312円ですが、格安SIMは4,424円と約半額に抑えられるそうです。

携帯料金を見直すだけで月々約4,000円も支出を抑える事が出来ます。

ahamoなど、格安SIMへの乗り換えを検討するのも一つの手ですね。

最後に電気料金の見直しもおすすめです。

「総務省統計局 家計調査報告2020年」によると、2人以上の世帯での月の平均電気料金は10,671円でした。

今は電力が自由化されているため、あなたの電気料金は安くできるかもしれません。

毎月1,000円安くなるだけで、年間1万円以上も節約できるね!

「一度も電気プランを変えたことが無い」という方は、電気料金をシミュレーションしてみましょう。

複利の効果を利用する

でも、節約だけだとなかなか貯金が貯まらなさそう…

もちろん、節約だけでFIREを達成することは難しいでしょう。

効率よく貯蓄するためには「投資」など本業以外で収入を得る必要があります。

投資はFIRE後の収入源となるため、早い段階で投資の経験を積むことが大切です。

また、早い段階から投資することで大きな複利効果を得られます。

例えば、毎月5万円を年利3%で運用した場合、期間によって最終積立額は大きく変わります。

| 運用期間 | 最終積立額 |

| 5年 | 323.2万円 |

| 10年 | 698.7万円 |

| 15年 | 1,134.8万円 |

| 20年 | 1,641.5万円 |

| 25年 | 2,230.0万円 |

※所得税や手数料は考慮していない

複利の力を活かすためにも早めに投資は始めるんだワン!

まずは手数料の安い「SBI証券」や「楽天証券」といったネット証券で無料口座開設をしてみると、投資への第一歩が踏み出せますよ。

\国内株式個人取引シェアNo.1/

あなたにあった資産運用をする

FIREを達成するためには投資・資産運用が欠かせません。

しかし、資産運用には「リスク許容度に応じたポートフォリオの組み立て」など、難しい面もあります。

そこで、プロレベルの資産運用が出来る「ロボアド」を活用してみるのもおススメです。

ロボット??

ロボアドとは「ロボットアドバイザー」の略で、AIなどを駆使して自動的に資産運用してくれるサービスのことです。

最近は成果報酬型のロボアドも出てきているため、以下の記事であなたに合ったロボアドを探してみましょう。

また、手軽に小額から不動産に投資ができる「不動産クラウドファンディング」もおすすめです。

通常の不動産購入で必須な多額の資金が必要なく、物件管理といった手間も不動産クラウドファンディングならかかりません。

様々なサービスがスタートしているので、以下の記事で探してみてください。

【まとめ】FIREとは

FIREについて理解がグッと深まったよ!

FIREの基本やメリット・デメリット、実現までの道のりをお伝えしました。

最後にFIREについて、重要なポイントを4点おさらいしましょう。

- FIREとは経済的に自立した状態で早期退職し、自由な時間を過ごすこと

- FIREするためには年間支出の25倍の資産が必要

- FIRE後は蓄えた資産を年4%で運用して生活していく

- FIRE実現のためには投資が重要

FIREを実現すれば、自分の好きな時間を過ごせるようになります。

本記事を参考に、FIREのための第一歩を踏み出してみましょう!

\FIREに向けて投資するなら/

ネット証券 国内株式個人取引シェアNo.1のSBI証券がおススメ。

FIREに向けて、手数料を抑えた資産形成が出来ますよ。