老後資金に2,000万円が必要と言われる現代、資産形成に役立つ手段としてiDeCo(イデコ)が注目を集めています。

しかしiDeCoを利用したくても商品が多すぎて悩んでしまい、なかなかスタートできない人も多いはず。

結論から言うと、iDeCoで何に投資するかはあなた自身のリスク許容度によって変わります。

そこで今回は、iDeCoで何に投資をするのが良いか、目的別におすすめの商品や証券会社を紹介します。

本記事を読んでおけば、安心してiDeCoを始められるワン!

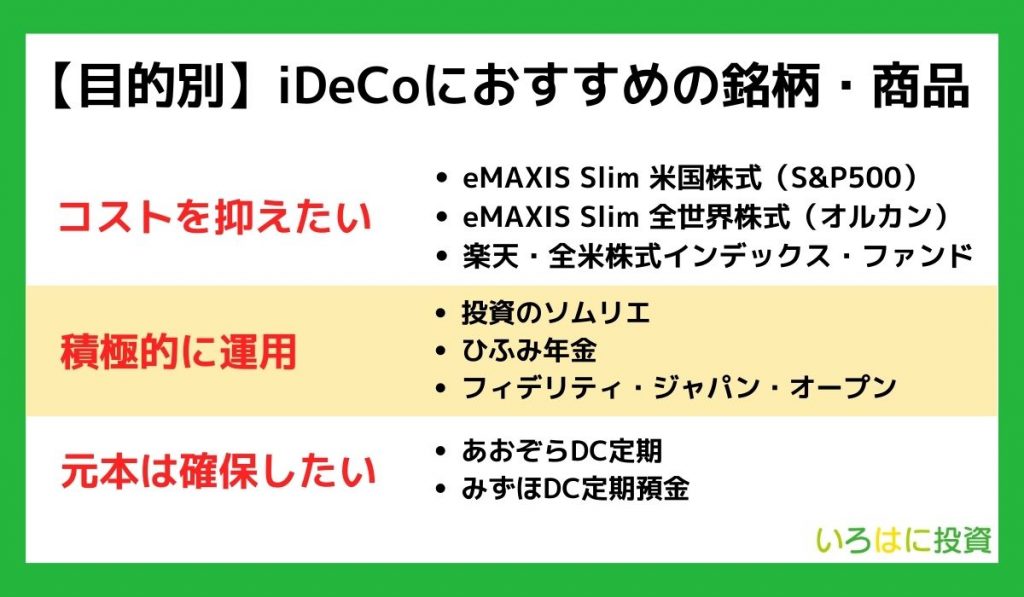

【目的別】iDeCoのおすすめ銘柄

▼リンクから各項目に飛べます

コストを抑えたい方におすすめの銘柄3選

- eMAXIS Slim 米国株式(S&P500)

主としてS&P500指数の値動きに連動する投資成果をめざす。信託報酬は0.09372% - eMAXIS Slim 全世界株式(オール・カントリー)

日本を除く先進国から新興国まで、世界中の企業へ投資可能。信託報酬は0.05775%

(2023年9/8に信託報酬が引き下げられました) - 楽天・全米株式インデックス・ファンド

米国の大型株から中・小型株まで幅広く対応。信託報酬は0.162%。

積極的に運用したい方におすすめの銘柄3選

- 投資のソムリエ

国内外の公社債、株式およびリートに分散投資し、各配分比率を適宜変更する。 - ひふみ年金

市場価値が割安と考えられる銘柄を選別し、長期的に世界の株式へ投資する。 - フィデリティ・ジャパン・オープン

日本国内に上場する高成長企業に投資するファンドで、信託報酬は1.518%以内。

値下がりのリスクを負いたくない方におすすめの銘柄2選

この記事は音声でも聞くことが出来ます

【目的別】iDeCo(イデコ)におすすめの銘柄・商品

実際に自分で商品を探すのは大変そう…。

ここでは以下のような方の目的にあわせて、おすすめのファンドを紹介します。

それぞれ目的に応じたおすすめのファンドを厳選したので、1つずつ確認していきましょう。

コストを抑えたい方におすすめの銘柄3選

iDeCoでは購入時の手数料はかかりませんが、投資信託を運用するための信託報酬を払う必要があります。

なるべくコストをかけたくない方は、信託報酬が低いインデックスファンドがおすすめです。

コストを抑えられるファンド

- eMAXIS Slim 米国株式(S&P500)

主としてS&P500指数の値動きに連動する投資成果をめざす。信託報酬は0.0968% - eMAXIS Slim 全世界株式(オール・カントリー)

日本を除く先進国から新興国まで、世界中の企業へ投資可能。信託報酬は0.05765% - 楽天・全米株式インデックス・ファンド

米国の大型株から中・小型株まで幅広く対応。信託報酬は0.162%。

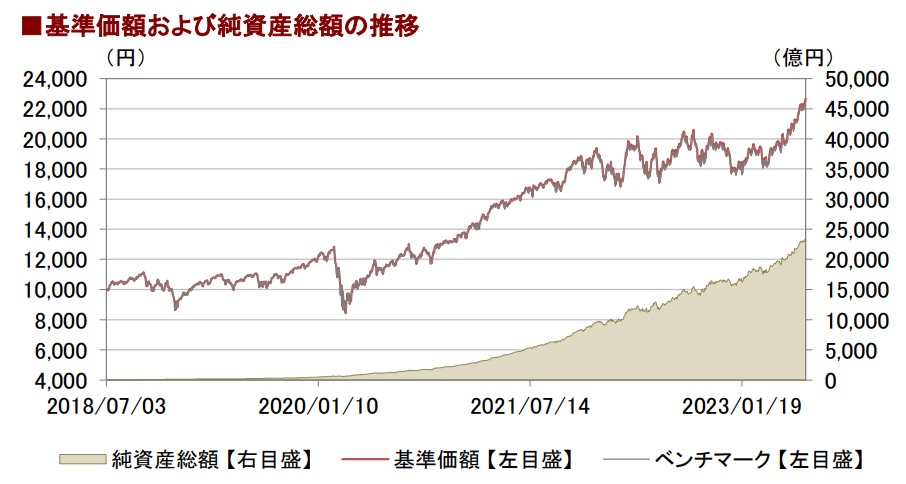

① eMAXIS Slim 米国株式(S&P500)

| 項目 | データ |

|---|---|

| ファンド名 | eMAXIS Slim米国株式(S&P500) |

| 基準価格 | 24,155円 |

| 純資産残高 | 約2.9兆円 |

| トータルリターン(1年/3年/5年) | +9.2%/+23.20%+/17.05% |

| 信託報酬 | 0.09372% |

| 運用会社 | 三菱UFJ国際投信株式会社 |

| 組入銘柄(上位3つ) | マイクロソフト:7.00% アップル:7.00% Amazon:3.4% |

eMAXIS Slim米国株式(S&P500)はS&P500指数に連動する投資成果を目指す投資信託で、三菱UFJ国際投信によって運用される「eMAXIS Slimシリーズ」の一つです。

S&P500は米国株式市場全体の約80%にも及ぶ時価総額比率を占めています。そのため米国市場全体の主軸となっている指数といえるでしょう。今年から始まった新NISAでも人気の商品です。

ニューヨーク証券取引所、NASDAQ等に上場している企業から代表的な500銘柄を時価総額で加重平均し、指数化しています。

そのため、S&P500に連動するファンドに投資すれば、アメリカの主要企業500社へ投資しているのと同じ効果が期待できます。

米国株に投資するときは見ておくべき指標だよ!

最大の特徴は手数料の安さで、買付手数料は0円、信託報酬も0.09372%と非常に低い水準となっています。

eMAXIS Slim 米国株式(S&P500)は投資信託の中でも特に人気を集めているワン!

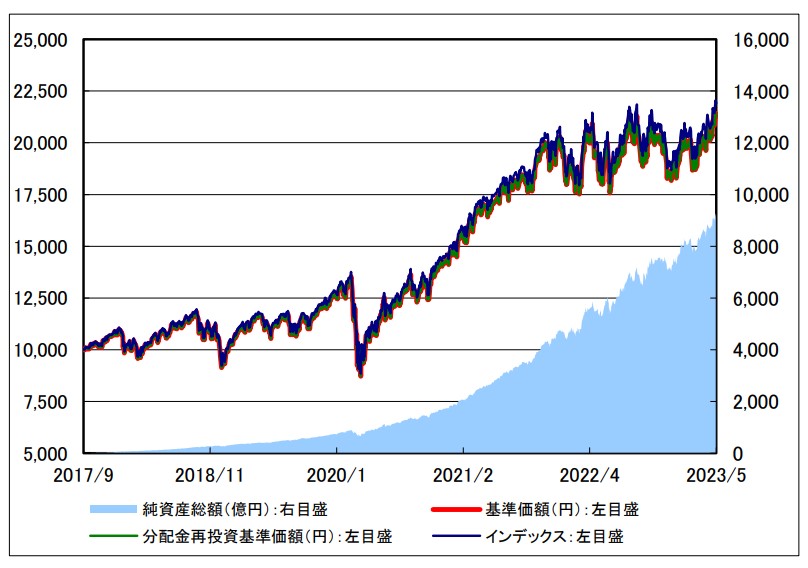

② eMAXIS Slim 全世界株式 (オール・カントリー)

| 項目 | データ |

|---|---|

| ファンド名 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 基準価格 | 20,760円 |

| 純資産残高 | 約1.7兆円 |

| トータルリターン(1年/3年/5年) | +10.66%/+19.7%/+13.9%/ |

| 信託報酬 | 0.05765% (2023年9/8に0.1144%から下がりました) |

| 運用会社 | 三菱UFJ国際投信株式会社 |

| 組入銘柄(上位3つ) | アップル:4.5% マイクロソフト:4.0% アマゾン:2.1% |

eMAXIS Slim 全世界 (オール・カントリー)は、先ほどの eMAXIS Slim 米国株式(S&P500)と同じく、eMAXIS Slimシリーズのうちの1つです。

こちらの商品は、新興国を含めた全世界の株式に投資することができます。

世界中の国に投資ができるということは、投資の基本である「分散投資」を実行することができます。

1つの商品に投資するだけで、分散投資につながるのは安心だね!

日本を含む先進国23カ国と、新興国24カ国の株式市場の値動きに関連する投資成果を目指す商品です。この商品も今年から始まった新NISAでも人気の商品ですよ。

また、「投信ブロガーが選ぶ! Fund of the Year 2022」の投票におきまして第1位となりました。

「投信ブロガーが選ぶ! Fund of the Year」とは、自分たちにとって本当によいと思える投資信託を投信ブロガーたちが投票で選び、「自分たちの手でよりよい投資環境を作っていこう!」というイベントです。

個人投資家から人気を集めている投資信託ということが分かるワン!

③ 楽天・全米株式インデックス・ファンド

| 項目 | データ |

|---|---|

| ファンド名 | 楽天・全米株式インデックス・ファンド |

| 基準価格 | 24,580円 |

| 純資産残高 | 約1.18兆円 |

| トータルリターン(1年/3年/5年) | +7.52%/+21.61%/+16.08% |

| 信託報酬 | 0.162% |

| 運用会社 | 楽天投信投資顧問 |

| 組入銘柄(上位3つ) | アップル:6.00% マイクロソフト:5.60% アマゾン ドットコム:2.80% |

楽天・全米株式インデックス・ファンドは、別名「楽天VTI」という愛称で投資家たちに親しまれている商品です。

「楽天VTI」と呼ばれる理由は、「VTI」というETF(上場投資信託)に投資することが関係しています。

この商品では、米国株式市場の大企業、中小企業含め約4,000銘柄に広く分散投資がされます。

米国の大企業だけでなく中小型株も網羅する商品で、S&P500と比較してもかなり幅広い銘柄に分散投資されています。

eMAXIS Slim 米国株式と似てるようだけど、ズバリどっちがおすすめ?

どちらも米国株を対象に投資する点において共通ですが、投資先銘柄数に大きく違いが見られます。

| 楽天VTI | eMAXIS Slim 米国株式 | |

|---|---|---|

| 連動指数 | CRSP USトータル・マーケット・インデックス | S&P500 |

| 銘柄数 | 約4,000銘柄 | 500銘柄 |

| 投資対象 | 米国株全体 | 米国大型株 |

| 管理費用(信託報酬) | 0.162% | 0.0938% |

それぞれおすすめしたい人の特徴を挙げると、以下の通り。

楽天VTI

- 大型株だけでなく小型株にも投資したい

- 業種の偏りをなるべく抑えたい

eMAXIS Slim 米国株式

- 大手企業に集中して投資したい

- 手数料を少しでも安くしたい

長期的なリターンを見れば大きな違いはないため、迷っている方は重視したい基準によって選ぶのが良いでしょう。

あわせて読みたい:【実質コスト】楽天VTIとeMAXIS Slimはどれがおススメ?両方買うのはアリ?

積極的に運用したい方におすすめの銘柄3選

市場平均よりも高いリターンを望む方は、アクティブファンドに投資するのが良いでしょう。

信託報酬が高めなのはネックですが、高いリターンを狙いたい方におすすめです。

積極的に運用できるファンド

- 投資のソムリエ

国内外の公社債、株式およびリートに分散投資し、各配分比率を適宜変更する。 - ひふみ年金

市場価値が割安と考えられる銘柄を選別し、長期的に世界の株式へ投資する。 - フィデリティ・ジャパン・オープン

日本国内に上場する高成長企業に投資するファンドで、信託報酬は1.518%以内。

僕は多少リスクを取ってもハイリターンを得たいから、アクティブファンドにしよう!

ここで紹介したアクティブファンドは知名度も高いことから、安心して選ぶことができますよ。

① 投資のソムリエ

| 項目 | データ |

|---|---|

| ファンド名 | 投資のソムリエ |

| 基準価格 | 10,247円 |

| 純資産残高 | 約4,270億円 |

| トータルリターン(1年/3年/5年) | -4.73%/-5.02%/-0.97% |

| 信託報酬 | 1.54% |

| 運用会社 | アセットマネジメントOne |

| 組入銘柄(上位3つ) | 日本ビルファンド投資法人:0.23% ジャパンリアルエステイト投資法人:0.19% 日本都市ファンド投資法人:0.17% |

投資のソムリエは基準価格の変動リスクを年率4%程度に抑えながら、安定的な基準価格の上昇を目指します。

中長期的に安定的なリターンを目指し、主に国内外の公社債、株式や不動産投資信託証券などに投資します。

投資のソムリエはコロナショックのような急落場面に強い商品と言えます。資産配分を機動的に変更する投資判断を行うことで、大きな下落を回避し安定的な運用を行っています。

安定資産とリスク資産を組み合わせることで、より効果的な分散投資の実現を可能にしているワン!

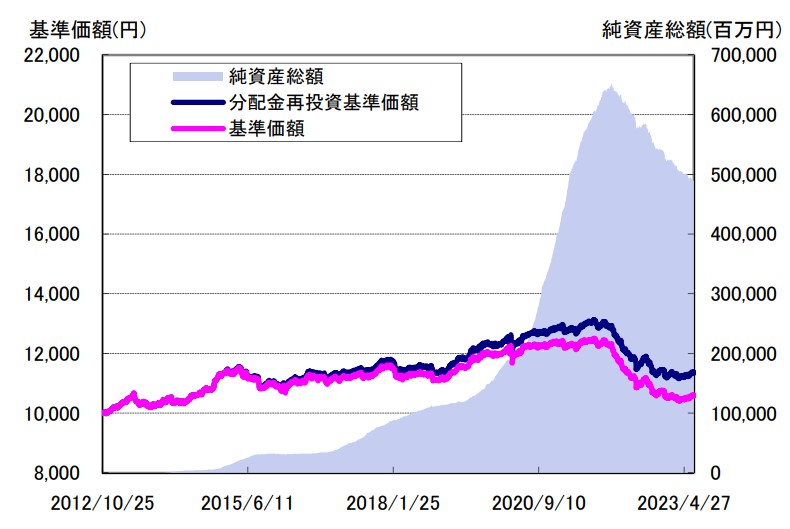

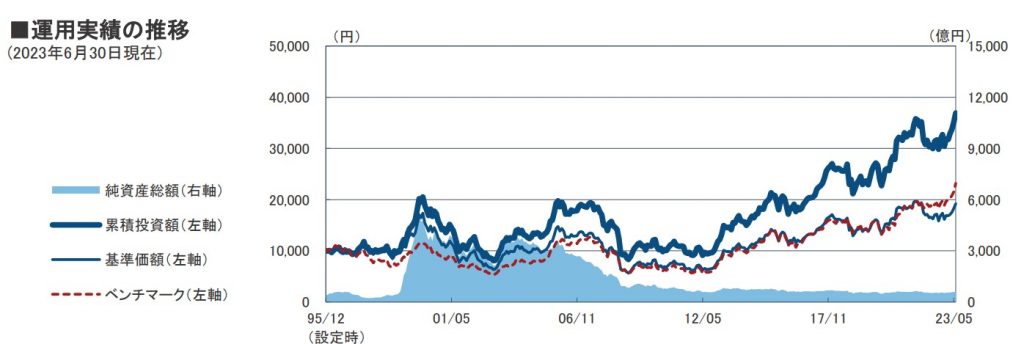

② ひふみ年金

| 項目 | データ |

|---|---|

| ファンド名 | ひふみ年金 |

| 基準価格 | 19,724円 |

| 純資産残高 | 約704億円 |

| トータルリターン(1年/3年/5年) | +12.20%/-3.62%/+35.09% |

| 信託報酬 | 0.836% |

| 運用会社 | レオス・キャピタルワークス |

| 組入銘柄(上位3つ) | 三菱UFJフィナンシャル・グループ:2.21% 楽天銀行:2.1% ソニーグループ:1.99% (10月31日時点) |

ひふみ年金は「日本を根っこから元気にする」というコンセプトのもと、日本の成長企業の投資をするアクティブファンドです。

特徴は、購入時と解約時の手数料は無料で、信託報酬0.836%は同じ日本株アクティブファンドの中でも低水準となっています。

投資先は90%以上が日本となっていますので、投資先が主に海外の商品にも投資をしてリスクを減らすことをおすすめします。

上記の通り国内株式90%で運用している商品です。組み入れ銘柄数は198銘柄で、組み入れ上位は村田製作、M&A総研、三菱重工、マイクロソフト、NTT、TOWAです。組み入れも柔軟に対応されているので月次レポートで確認してみましょう。

日本企業を応援したい人にはピッタリの商品だね!

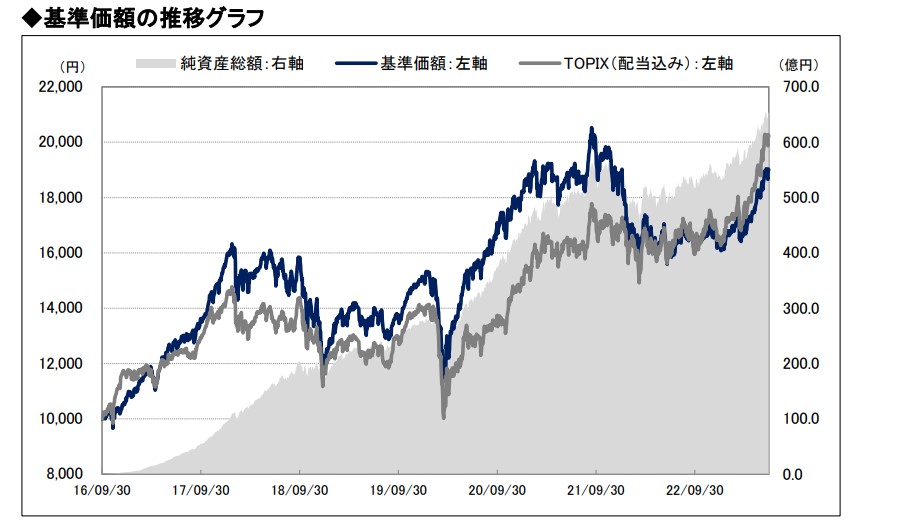

③ フィデリティ・ジャパン・オープン

| 項目 | データ |

|---|---|

| ファンド名 | フィデリティ・ジャパン・オープン |

| 基準価格 | 18,847円 |

| 純資産残高 | 約600億円 |

| トータルリターン(1年/3年/5年) | +9.52%/+7.68%/+8.65% |

| 信託報酬 | 1.683% |

| 運用会社 | フィデリティ投信 |

| 組入銘柄(上位3つ) | キーエンス:5.16% 東京海上ホールディングス:4.39% 伊藤忠商事:4.30% |

フィデリティ・ジャパン・オープンも投資先は日本となっており、個別企業分析に基づき高成長企業を選定し投資をします。

近年企業のグローバル化に伴い、投資先の企業の調査・分析だけのみならず、関係会社や取引先の調査も求められるようになってきました。

ですが、この商品では投資先の企業の仕入れ先や関係会社の調査も徹底的に行い、企業のグローバル化にも対応しています。

高成長企業を選定する商品で、日本株100%で運用されています。2023年11月現在では81銘柄で運用され、組み入れ上位は伊藤忠、日立、キーエンスなどです。

信託報酬が比較的高いかもしれないけど、投資先企業の関係先も調査してくれるから納得だね!

値下がりのリスクを負いたくない方におすすめの銘柄2選

「自分が預けたお金は絶対に値下がりしてほしくない」という方は、元本確保型の商品を選びましょう。

預けたお金を減らしたくない人は預金じゃダメなの?

預金でも問題ありませんが、控除の対象となるiDeCoを使った方が税金面でお得になります。

大きな投資は不安な方や、金利は低くても元本を減らしたくない方におすすめの方法ですね。

①あおぞらDC定期

| 項目 | データ |

|---|---|

| 商品名 | あおぞらDC定期 |

| 商品提供金融機関 | あおぞら銀行 |

| 適用利率 | 0.01% |

あおぞら定期預金の適用利率は、0.01%と、他の定期預金の利率よりも若干高い数字となっています。

これは普通預金の10倍の数字ですので、元本を減らしたくない方にはとてもおすすめの商品です。

2021年1月までは、適用利率0.02%だったワン!

定期預金の利息には約20%の税金がかかりますが「iDeCo」ではこれが非課税というメリットがありますよ。

②みずほDC定期預金

| 項目 | データ |

|---|---|

| 商品名 | みずほDC定期預金 |

| 商品提供金融機関 | みずほ銀行 |

| 適用利率 | 0.002% |

こちらは、メガバンクの一つであるみずほ銀行が提供する定期預金です。

余剰資金を使って行うことの多い投資に対して、生活資金を貯めておくために利用し安全を確保することも大切ですよ。

元本割れを避けたい方におすすめです。ただし定期預金の適用利率は、0.002%と低いです。

リターンは低いけど、その分リスクも低いことが元本確保型の特徴なんだね!

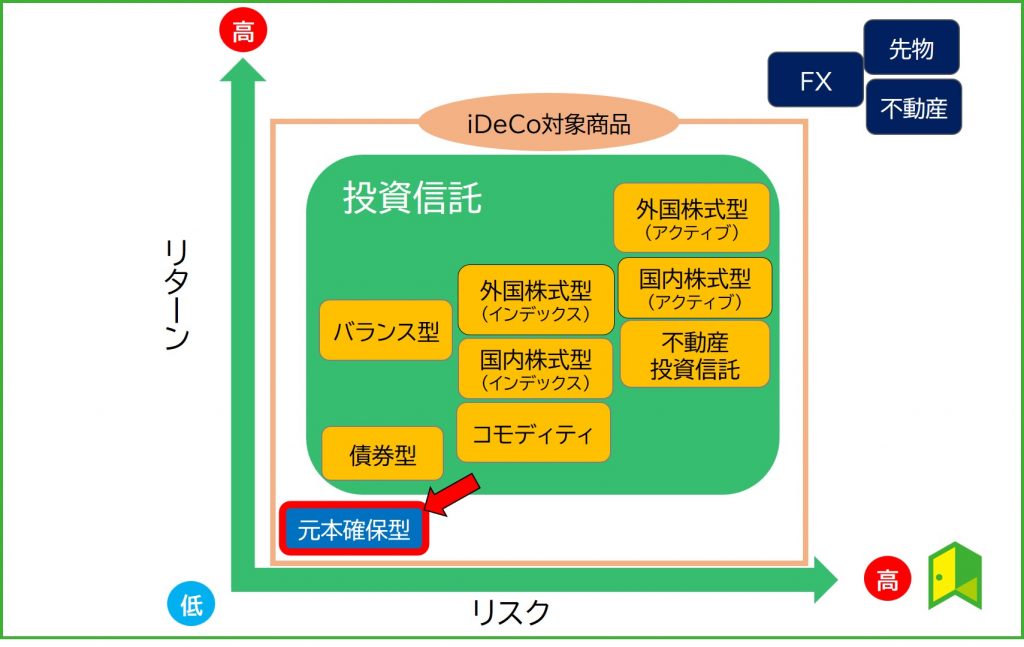

iDeCo(イデコ)のおすすめ銘柄・商品の選び方4STEP

iDeCoの商品は、どうやって選べばいいの?

iDeCoを活用して投資する際は、自分で銘柄・商品を選ぶ必要があるため、ハードルが高いと感じる方も多いはずです。

ここではおすすめ商品の選び方について、4ステップで確認していきましょう。

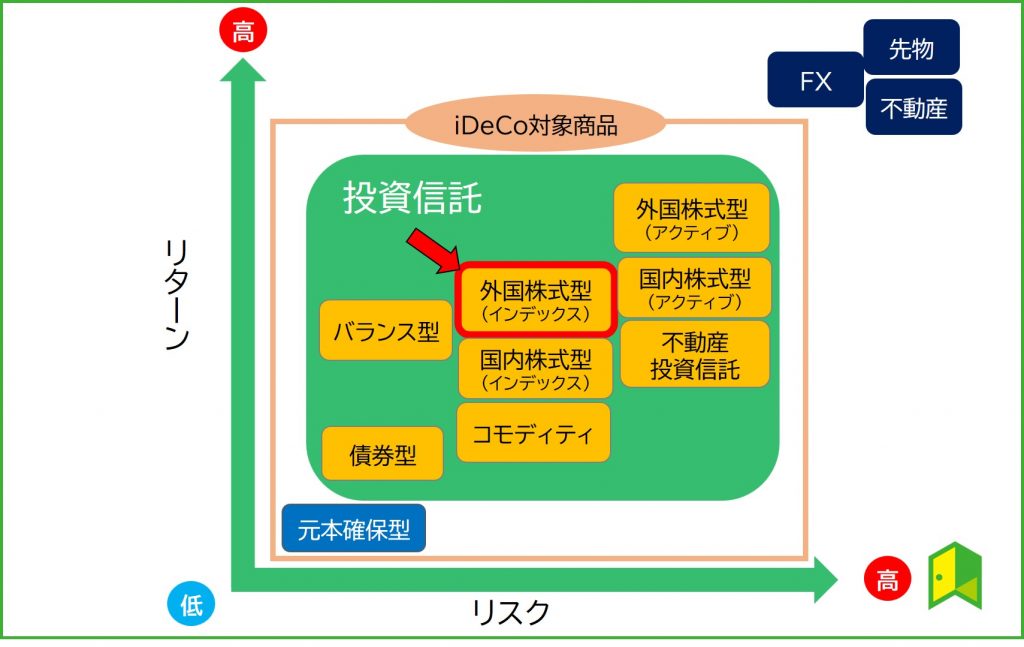

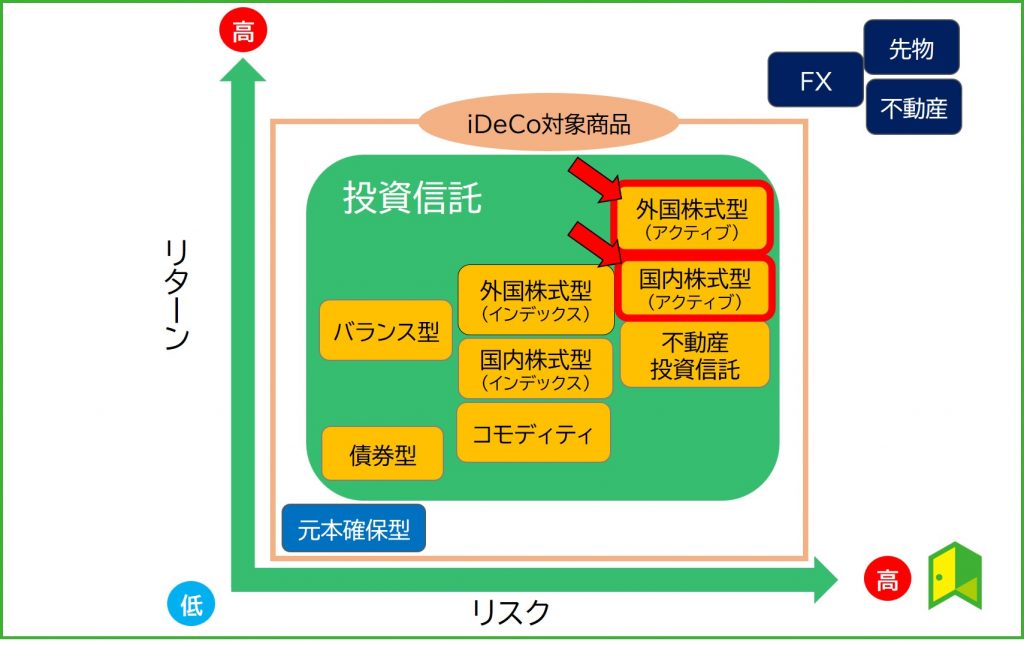

STEP1:元本確保型か元本変動型かを決める

まずは運用商品を「元本確保型」か、「元本変動型」にするか決めましょう。

それぞれどう違うのかな?

元本確保型と元本変動型の違いとしては、以下の通りです。

| 運用商品 | 特徴 |

|---|---|

| 元本確保型 | ・あらかじめ決められた金利で運用される ・満期に元本と利息が確保されている ・安全性の高い商品 |

| 元本変動型 | ・運用状況に応じて元本が変動する ・満期時にもらえる額は運用先の投資信託のパフォーマンス次第 ・元本確保型と比較してリスクの高い商品 |

元本確保型なら積み立てたお金は減りませんが、お金の価値が将来的に下がる場合は実質的な価値も低下する点に注意です。

例えば今は100円で買えるものが将来200円になると、資産が半減したことになるワン!

上記のリスクをカバーできるのは元本変動型の商品なので、安全性をどれほど重視したいかによって選びましょう。

監修者のポイント

ニーズに応じて自分に合ったものを選んでください。

元本確保型には定期預金、生命保険や損害保険等があります。

対して、元本変動型は個別の株式・債券に投資をすることはできず、 「投資信託」という形で株式・債券への投資を行います。

ただし、元本の保証はありません。

STEP2:投資地域を決める

元本変動型を選択する場合は、自分でどの投資信託にするのか選ぶ必要があります。

投資信託の主な対象地域としては、以下の3つです。

- 日本国内

→馴染みのある企業が多く、初心者でも安心 - 先進国

→GAFAMに代表されるグローバル企業が多く、値動きも安定している - 新興国

→インドなど今後の経済成長が見込める国に投資できるが、変動幅も大きい

さらに具体的には、「国内型・海外型・国内+海外型」の投資信託に分けられます。

分散投資のメリットを享受するのであれば、できるだけ広い地域に投資している銘柄=全世界対象がおすすめです。

全世界対象の商品なら値下がりリスクを分散でき、安定した運用を目指せるワン!

全世界を対象とする商品がおすすめとなりますが、多くの商品が米国株市場中心の組み入れ比率が高い事は覚えておくと良いでしょう。

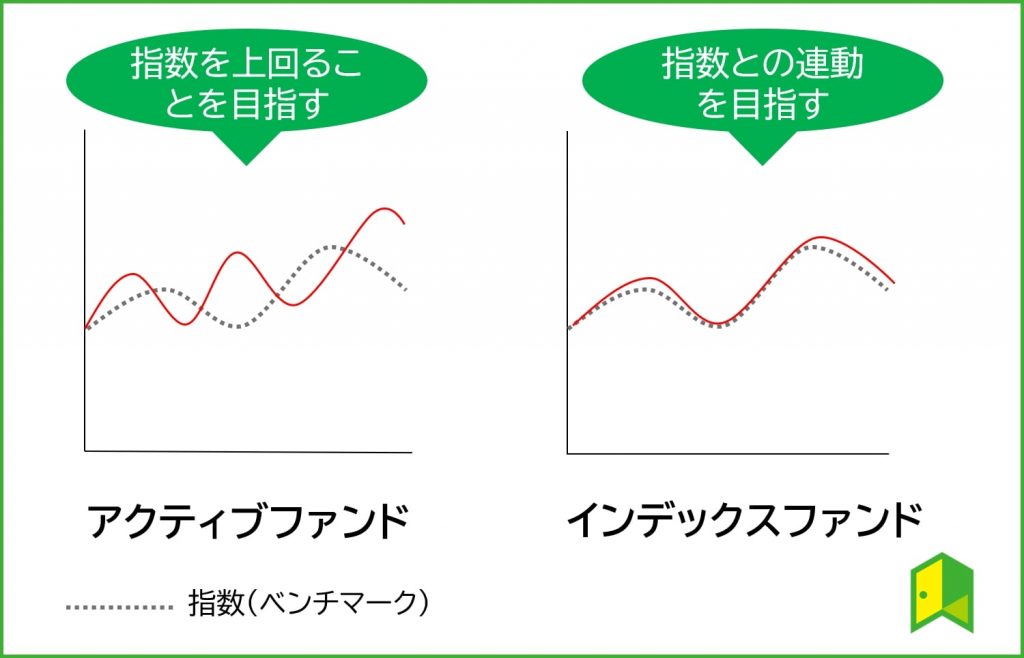

STEP3:運用方法を決める

投資信託の運用方法としては、以下の2つです。

「インデックス型」であれば、市場平均の比較的安定したパフォーマンスを出せます。

一方で「アクティブ型」は信託報酬が高めな分、大きなリターンを期待できるのが魅力ですね。

私は信託報酬の低いインデックス型にしようかな!

どの程度のリスクとリターンを狙うかによって、自分にぴったりの運用方法を選んでみましょう。

アクティブ型は組み合わせが豊富だから、投資信託の本数も多いワン!

GPIFの日本株に対する投資を見ると、インデックス比率94%に対しアクティブ比率6%となっています。ただし、リスクを取り短期で儲けるにはアクティブ運用に優位性があります。

STEP4:投資対象を決める

投資信託の投資対象としては、主に以下の4つに分類できます。

主要な投資対象である「株式」は大きなリターンを見込むことができ、「債券」は低リスクでの運用が可能です。

さらに値動きの異なる「コモディティ」や「不動産」を組み合わせれば、分散効果が高まってよりリスク軽減になりますよ。

4つの対象をバランスよく保有できる投資信託(バランスファンド)もあるんだワン!

投資対象は株式から債券、REIT、商品など多様化しています。個人の資産や年齢などを考え投資対象を選別する事が大切です。リスクが高い商品に投資する際は、初心者の方は十分に注意しましょう。

iDeCo(イデコ)におすすめの証券会社5選

iDeCoを始めたいけど、どの証券会社を利用すればいい?

iDeCoの運用をするには金融機関に口座を開き、掛金を積み立てていく必要があります。

おすすめの証券会社は以下の通りです。

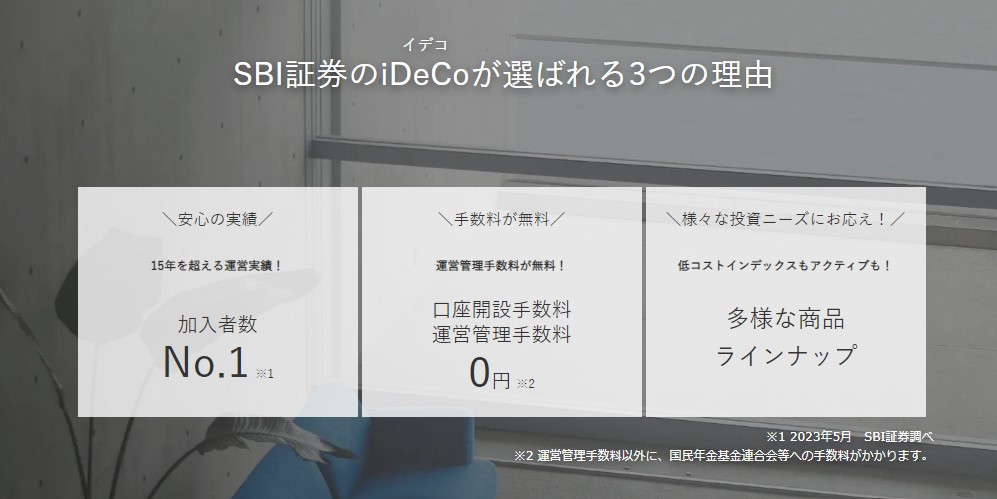

SBI証券は口座開設手数料、運営管理手数料が無料なうえに、多様な商品がライナップがあるため特におすすめです。また、同社は2005年からiDeCoを提供しており、加入者数は No.1となっています。

金融機関によって商品ラインナップや手数料は異なるため、上記5社を詳しく見ていきましょう。

①SBI証券【口座開設数No.1】

SBI証券は2005年からiDeCoを取り扱っている実績のある証券会社で、おすすめなポイントとしては以下の通りです。

SBI証券がおすすめな理由

- ネット証券国内株式個人取引シェアNo.1

- Tポイントが貯まる、使える

- 運営管理手数料が無料

iDeCoは運用管理手数料がかかる金融機関も多いなか、SBI証券は運営管理手数料が無料なのが嬉しいポイントです。

さらに外国株取扱国数やIPO取扱銘柄数はネット証券最多のため、投資対象が幅広い一般NISAを始める際にもぴったり。

もしもiDeCo口座を作る証券会社で迷っているなら、SBI証券を選んでおけば安心ですよ。

SBI証券は総合力が高く、初心者にも最もおすすだワン!

より詳しく知りたい方は、SBI証券の評判を独自調査した記事をご覧ください。

実際にSBI証券のiDeCo口座で積立投資を実施

30代の編集部メンバーは、実際にSBI証券のiDeCo口座を開設し積立投資を継続しています。

投資銘柄は小額ですが「eMAXIS Slim 先進国株式インデックス」1本に絞り集中的に投資を行っています。

積立期間は約7年、現在は小額(月5,000円~10,000円)で続けていますが、損益は+約28万円と株式インデックスのリターンの恩恵を受けています。

何度か転職し別証券会社の確定拠出年金口座から移管していますが、SBI証券のiDeCo口座はわかりやすく設定もしやすいのでおすすめです。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

②楽天証券【楽天ポイントが貯まる】

楽天証券は楽天グループのネット証券会社で、おすすめなポイントとしては以下の通り。

楽天証券がおすすめな理由

- 楽天ポイントが貯まる・使える

- 日経新聞(日経テレコン)を無料で読める

- 投資商品が充実している

最大の強みである『楽天経済圏』を活かし、ポイントを貯めたり資産運用に使ったりしながらお得に運用できます。

またiDeCoの投資商品が充実し、初めての方でも使いやすい簡単な操作が魅力です。

iDeCoに関する疑問や不安を解消できる、ウェブセミナーを随時開催しているのも、長期的に利用する上で安心ですね。

運営管理手数料も0円だから、iDeCoとの相性は抜群だワン!

さらに詳しくは、楽天証券の評判やメリット・デメリットをまとめた記事をご覧ください。

\最初の証券会社におすすめ/

楽天証券はNISA口座数No.1!(2023/05/08時点)

楽天ポイントが使えたり、100円から積立投資ができるなどメインの証券口座としてもおすすめです。

今ならNISAデビュー応援キャンペーンで、条件達成で2,000ポイントプレゼント!

(エントリー期間は2024/05/31時点まで)

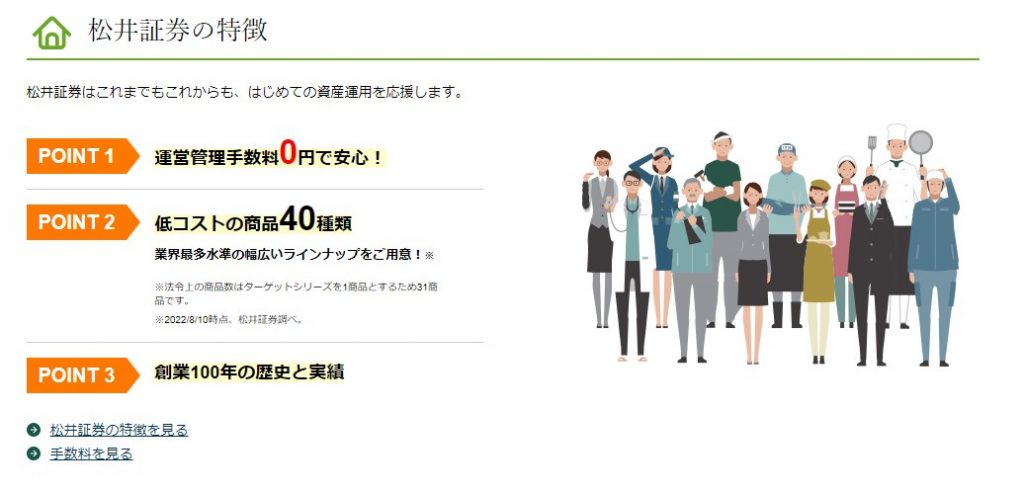

③松井証券【老舗の安心感】

松井証券は創業100年以上の歴史を持つ老舗の証券会社で、おすすめなポイントとしては以下の通り。

松井証券がおすすめな理由

- 創業100年以上で信頼感がある

- 投信毎月ポイント・現金還元サービスがある

- サポート体制が手厚い

注目すべきは2020年より日本で初めて、信託報酬の一部を顧客に現金で還元するサービスを開始したことです。

内容としては自社が受け取る信託報酬の上限を年率0.3%(税抜)と定め、それを超えた分は顧客に還元するというもの。

アクティブファンドとの相性も良さそうだ!

さらに老舗の松井会社だからこそ実現できるシステムの安定性は、iDeCoの長期運用にもぴったりで安心です。

操作方法で迷った時は、専用ダイヤルからサポートを受けられるワン!

より詳しくは、松井証券の評判や手数料についてまとめた記事をご覧ください。

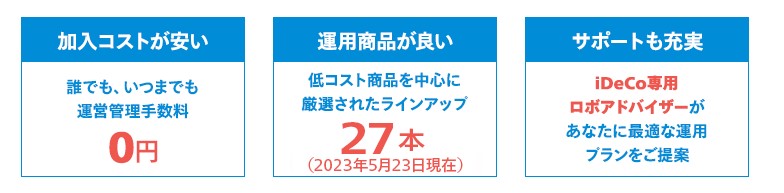

④マネックス証券【米国株投資にも強い】

マネックス証券は2023年オリコン顧客満足度ランキングで、「iDeCo証券会社」総合1位を獲得した証券会社です。

マネックス証券がおすすめな理由

- 2023年オリコン顧客満足度ランキング「iDeCo 証券会社」総合1位

- 米国株投資に強い

- クレカ積立でポイント還元率業界トップレベルの1.1%

米国株投資に強いマネックス証券ですが、もちろんiDeCoにも対応しています。

現在は20以上のiDeCo商品を取り扱っており、インデックスファンドとアクティブファンドを含む幅広いラインナップが魅力です。

投資先を探すにも便利なデザインで、初心者にありがちな「どう調べたら良いかわからない」などの不安も解消されるでしょう。

iDeCo専用のロボアドバイザーによるあなた専用の提案を受けることもできるワン!

あわせて、マネックス証券の評判を独自調査した記事もご覧ください。

⑤野村證券【対面サポートが充実】

野村證券は90年以上の歴史を持つ、日本を代表する証券会社です。

豊富なWebセミナーや、「野村IR資産運用フェア」などイベントも充実しており、初心者の方も効率的に知識を身につけることが出来ます。

大手総合証券ならではの充実した対面サポートでは、将来の資産設計などライフプランを考慮したアドバイスもしてくれますよ。

野村證券の特徴

- 豊富な取り扱い商品

- 店舗で担当者によるサポートを受けられる

- 主幹事数で毎年上位に入るため、IPO投資でも人気

野村證券のiDeCo加入者に向けた「WEBサービス」は、PCやスマートフォンから残高や損益の確認が可能で、使い勝手が良いです。

iDeCo加入者の質問や手続きのサポートのためのコールセンターも運営しており、利便性をより一層高めています。

投資信託以外にも様々な商品を取り扱っているワン!

\大手ネット証券ならではのサービスが充実/

iDeCo(イデコ)におすすめの金融機関の選び方

ここではiDeCoにおすすめの金融機関の選び方を解説していきます。

金融機関の選び方のポイントとして以下の4つを挙げました。

| 証券会社 | SBI証券 | 楽天証券 | 松井証券 | マネックス証券 | 野村證券 |

|---|---|---|---|---|---|

| 投資信託数 | 38 | 34 | 40 | 27 | 32 |

| 元本確保型数 | 1 | 1 | 1 | 1 | 1 |

| 運営管理手数料 | 0円 | 0円 | 0円 | 0円 | 0円 |

| サポート体制 | 〇 | 〇 | ☆ | ○ | ☆ |

| iDeCo以外のサービスの充実度 | ☆ | ☆ | 〇 | ☆ | 〇 |

松井証券は株の取引相談窓口を設け、専門の相談員がお客様一人ひとりのご希望や投資のスタンスを伺った上で、専門的かつ客観的な

情報をもとにお客様の意思決定をサポートされています。画面の操作方法の説明などもあるようです。

ここにない金融機関を検討する場合も、この4つの項目に注目しようワン!

①取扱商品数

| 証券会社 | SBI証券 | 楽天証券 | 松井証券 | マネックス証券 | 野村證券 |

|---|---|---|---|---|---|

| 投資信託数 | 38 | 34 | 40 | 27 | 31 |

| 元本確保型数 | 1 | 1 | 1 | 1 | 1 |

iDeCoで投資できる商品は、金融機関・証券会社によって異なります。

しかし、取扱商品数に大きな差は見られませんでした。

これは「確定拠出年金制度等の一部を改正する法律の主な概要」という制度改正による影響があるためです。

この制度により、商品提供数は35本以下(施行日時点で35本超の場合は、そこから5年間施行日時点の商品数が上限)と決められています。

つみたてNISAと比べると対象が少ないみたいだけど、大丈夫なのかな?

ご安心ください。

SBI証券や松井証券ではeMASIX Slimシリーズ、楽天証券では楽天VTIなどの人気商品が対象になっているため、過度に不安になる必要はありません。

②運営管理手数料

| 証券会社 | SBI証券 | 楽天証券 | 松井証券 | マネックス証券 | 野村證券 |

|---|---|---|---|---|---|

| 運営管理手数料 | 0円 | 0円 | 0円 | 0円 | 0円 |

運営管理手数料とは、運営管理金融機関、つまり証券会社に支払う手数料です。

こちらは今回取り上げる金融機関では、すべて無料でした。

iDeCoの実施機関である国民年金基金連合会では、この手数料が発生してしまいます。

「塵も積もれば山となる」。この言葉があるように、大きな負担となる前に、初めから運用管理手数料無料の金融機関を選びましょう。

加入時に発生する手数料は、どこも同じで2,829円だワン!

③サポート体制

| 証券会社 | SBI証券 | 楽天証券 | 松井証券 | マネックス証券 | 野村證券 |

|---|---|---|---|---|---|

| サポート体制 | ・電話サポート(iDeCo専用有) ・チャットサポート ・リモートサポート | ・AIチャット ・オペレーターチャット ・楽らくサポート(リモートサポート) | ・AIチャット ・オペレーターチャット ・電話サポート ・リモートサポート ・株の取引相談窓口 | ・チャット ・メール ・コールセンター | ・WEBサービス ・コールセンター |

「お問い合わせ」はどこの金融機関も設けられているので、それ以外のサポート体制を挙げています。

多くの証券会社が似たサポート内容となっています。

特に松井証券では、HDI-Japanが主催する2022年度問合せ窓口格付け(証券業界)において、最高評価の「三つ星」を12年連続で獲得しています。

Webサイトのサポート性を評価する「Webサポート」それぞれの部門で最高評価「三つ星」獲得が12年続いているのは、インターネット証券の中で松井証券のみです。

銘柄選びや取引タイミングなども相談できる「株の取引相談窓口」というユニークなサービスも行っていますよ。

画面操作方法や口座開設方法などは「株の取引相談窓口」ではなく、顧客サポートダイヤルにかけようね!

④iDeCo以外のサービスの充実度

| 証券会社 | SBI証券 | 楽天証券 | 松井証券 | マネックス証券 | 野村證券 |

|---|---|---|---|---|---|

| 特徴・魅力 | ・国内株式の取引手数料が安い ・IPOの取扱銘柄が多い ・米国株投資に向いている | ・取引手数料が安い ・楽天ポイントで投資ができる ・アプリが使いやすい | ・ポイント還元が充実 ・一日信用取引がお得 | ・米国株に強い ・クレカ積立の還元率が1.1% | ・IPO投資におすすめ ・QUICKポートフォリオが使いやすい |

iDeCo以外のサービスに注目すると、やはりSBI証券の総合力の高さが魅力的です。

25歳以下は国内株式の取引手数料が無料であったり、キャンペーンも頻繁に開催されています。

口座開設数は業界1位で、SNSを調査してもSBI証券を使われている方は、多くいらっしゃいます。

それに対して、楽天証券も同じくらい魅力が詰まっています。

楽天証券は楽天経済圏という言葉があるように、日々貯めている楽天ポイントで投資をする「楽天ポイント投資」も人気です。

最近では、NISAが利用できる単元未満株取引「かぶミニ」がスタートし、話題を呼んでいます。

金融機関に悩んだらSBI証券がおすすめだワン!

iDeCo(イデコ)とは?

iDeCo(イデコ)とは「個人型確定拠出年金」の愛称で、老後の資金づくりに役立つ制度です。

以前は加入資格に制限がありましたが、2017年の制度改正により現役世代の国民ほぼ全員が加入できるようになりました。

2023年1月には、加入者数が282.5万人を突破しているワン!

iDeCoは任意で加入して自ら掛金を決めつつ資産運用する私的年金制度であり、イメージとしては下図の通りです。

iDeCo(イデコ)のメリット3選

ここではiDeCoを始めることで、受けることのできる最大の魅力とも言える3つのメリットを解説していきます。

iDeCoのメリットは以下の3つです。

それぞれ解説していきます。

①掛け金が所得控除される

iDeCoでは掛金全額が所得控除の対象となるため、課税所得が減り、その年の所得税と翌年の住民税が軽減されます。

例えば毎月の掛金が1万円、所得税10%、住民税10%の場合、年間で2.4万円の税金が軽減されます。

通常は稼いだ額に課税されてしまいますので、とても大きな節税効果だと言えます。

iDeCoは、あなたの掛金額や年収により、軽減される税金額が異なるよ!

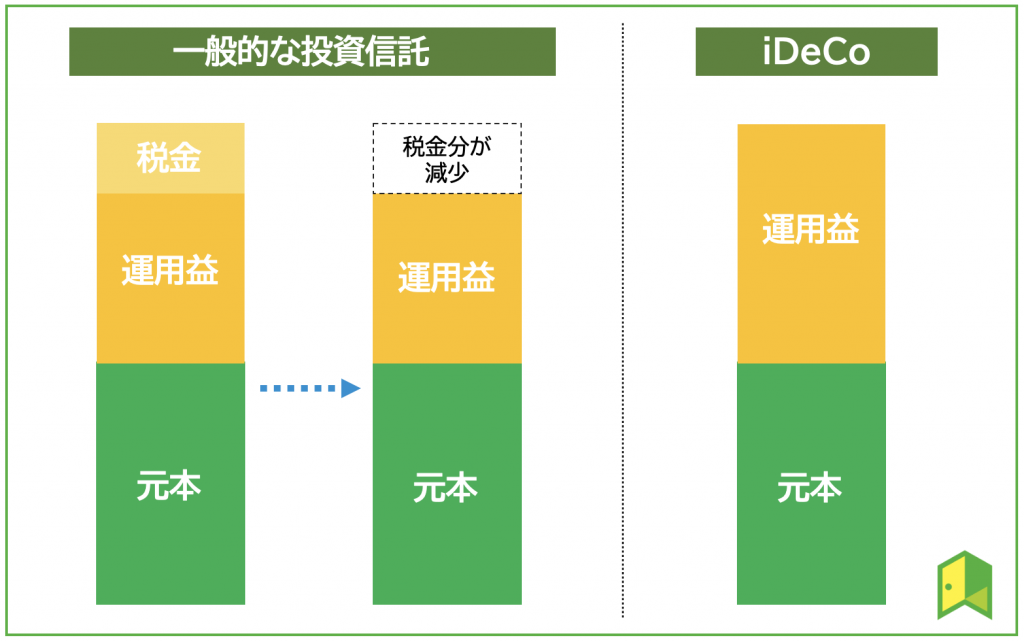

②運用益も非課税で再投資できる

通常なら、投資信託などで運用し発生した利益は、そこから20.315%もの税金が差し引かれてしまいます。

一方でiDeCoなら、発生した利益から税金分が差し引かれてしまうことはありません。

そのため、発生した利益を再投資することで複利効果を最大限に発揮することができます。

運用益が非課税になるのは、つみたてNISAも同じだよね!

「複利運用」は運用で得た利益を引き出さずに、元本に加えて継続して運用(再投資)していく方法です。元利合計を基に運用するのを継続していくことで、単利運用よりも利益が増幅していく効果が期待できます。

③受け取り時も控除を受けられる

iDeCoは受取方法を「年金」または「一時金」のどちらかから選択することができます。

年金として受け取る場合「公的年金等控除」、一時金として受け取る場合は「退職所得控除」の対象となるため、どちらを選んでも控除を受けられるのです。

iDeCoは転職・退職時も、引き続きiDeCoの加入者として資産運用を継続できるワン!

iDeCo(イデコ)のデメリット3選

税制面で大きなメリットがあるiDeCoですが、デメリットがあることも理解しておきましょう。

iDeCoのデメリットは以下の4つです。

①60歳までお金を引き出せない

iDeCoでお金を積み立てる場合、原則として60歳まで引き出すことは出来ません。

急遽、お金が必要になった場合でも引き出すことは困難です。

60歳にならなくても引き出せることは、あるのかな?

以下の場合は、条件を満たすことで60歳未満でもお金を受け取れるケースになります。

- 脱退一時金を受け取れる5つの要件を全て満たした場合

- 加入者が病気や障害を負った場合

- 加入者が死亡した場合

60歳未満の場合、このように極めて稀な状況でしかお金を受け取れないため、余裕をもってiDeCoを利用していくことが大切です。

つみたてNISAなら、iDeCoと同じく非課税制度である上に、いつでもお金を引き出すことができるワン!

②掛金に上限金額がある

iDeCoは掛金に年間上限金額が設定されているため、それにより毎月の掛金の金額も限られてきます。

掛金の上限金額は職業によって異なっていますので、以下の表をご覧ください。

公務員はなぜこんなに上限金額が低いんだ!?

理由として退職金や年金が恵まれていることが挙げられます。

自営業の方は月額6.8万円と比較的高額ですが、その他の方は月額2万円程度しか投資できません。

なので、高額な投資をしたい方にとっては物足りなさを感じることもあるかもしれません。

掛け金の最低金額は月額5,000円です。

③手数料がかかる

iDeCoの利用には、3つの手数料が発生します。

以下が支払うべき手数料なのですが、すべて利用者が負担することになります。

| 手数料の種別 | 金額 |

|---|---|

| 加入・移換時手数料 | 2,829円 |

| 口座管理手数料 | 105円(掛金納付の都度) 66円(信託銀行) 加入する金融機関への手数料(0円~500円程度と差がある) |

| 給付手数料 | 440円 |

加入・移換時手数料は初回のみとなりますが、口座管理手数料は毎月支払わないといけません。

毎月支払うなら、利用する金融機関を慎重に選ぶ必要があるね!

iDeCoのデメリットについても詳しくまとめていますので、ご覧ください。

iDeCo(イデコ)おすすめ銘柄・金融機関に関するQ&A

ここでは、iDeCoに関してよくある疑問を取り上げていきます。

iDeCoを始める際に、是非参考にしてみてください。

① iDeCo(イデコ)がおすすめな理由は?

iDeCoには大きく3つのメリットがあり、魅力的な税制優遇が受けられることがおすすめの理由です。

ここで3つのメリットを復習してみましょう。

- 掛金が所得控除される

- 運用益も非課税で再投資できる

- 受け取り時も控除を受けられる

これらの制度は使わないともったいないくらい、節税効果が大きいです。

投資を始めてみたい方は、iDeCoを使ってお得に資産運用してみましょう。

税制面に関するメリットはiDeCoの最大の特徴だワン!

② iDeCo(イデコ) の注意点は?

年々加入者を増やしているiDeCoですが、注意点もあることを忘れてはいけません。

ここでは、iDeCoに関する注意点・デメリットを復習しましょう。

- 60歳までお金を引き出せない

- 元本割れのリスクがある

- 掛金に上限金額がある

- 手数料がかかる

iDeCoは年金と似たような制度ですので、60歳にならないとお金を引き出すことはできません。

このように、デメリットもいくつかありますが、これらは上回るほどiDeCoを利用するメリットは大きなものです。

注意点にもしっかり目を向けてから、iDeCoをスタートしよう!

③ iDeCo(イデコ) は50代におすすめ?

iDeCoは50代の方にもおすすめです。

「もうすぐ60代になるし、今からiDeCoを始めてもあまり変わらないかな?」とお考えの方もいうかもしれません。

しかし、50代になってから始める方も多くいらっしゃることは事実です。

さらに、iDeCoは法改正により65歳までの積立が可能になりました。

ですので50代の方でも、まだまだiDeCoを有効に活用する事が出来ますので、おすすめです。

運用期間が短いからと言って、iDeCoを避けてしまうのはもったいないね!

運用益や掛金を老後資金にできる、運用益や利息が非課税になる事からメリットもあります。

④ iDeCo(イデコ) のおすすめの銘柄の選び方は?

iDeCoのおすすめの選び方のポイントは、主に4つあります。

- 元本確保型か元本変動型かを決める

- 投資地域を決める

- 運用方法を決める

- 投資対象を決める

本記事の前半部分では、表や図を用いりながら、銘柄の選び方を分かりやすく解説しています。

もう一度ご覧になりたい方はこちらをクリックしてください。

これらの方法はiDeCo以外の投資にも共通することだワン!

⑤ iDeCo(イデコ) のおすすめ銘柄・商品は?

本記事ではiDeCoにおすすめの銘柄・商品を全部で8つほど解説いたしました。

その中でも特におすすめなものは、信託報酬が低いインデックスファンドです。

インデックスファンドは、市場の動きを示す特定の指数と同じ値動きをするように運用される投資信託のことです。

投資初心者から多くの人気を集めており、比較的簡単に投資をできる商品です。

本記事では、インデックスファンドとアクティブファンドがあることを解説したよ!

⑥ iDeCo(イデコ) のおすすめの金融機関は?

iDeCoにおすすめの金融機関は、ネット証券の中でも特に人気を誇っているSBI証券です。

iDeCoは運用管理手数料がかかる金融機関が多いなか、SBI証券は運用手数料が無料であることが大きな特徴です。

また、外国株やIPOの取り扱いも豊富ですので他の投資にもチャレンジしてみたい方は、SBI証券を選んでおくと安心です。

SBI証券は「いろはにマネー」が実施した、人気証券会社調査でも1位を獲得しているワン!

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

⑦ iDeCo(イデコ) とつみたてNISAどっちがいい?

▼新NISAとiDeCoの解説動画も公開中

iDeCoとNISA(新NISA)に共通することは「どちらも非課税制度である」ということですが、非課税期間や年間投資額の上限など、いくつかの相違点もあります。

こちらの表をご覧ください。

| iDeCo | NISA | |

|---|---|---|

| 運用期間 | 加入時~75歳 | 無制限 |

| 毎年の投資枠 | 14.4万円~81.6万円 | 成長投資枠:240万円 つみたて投資枠:120万円 |

| 取り扱い商品 | 定期預金・投資信託・保険 | 上場株式・金融庁が選んだ投資信託・ETF |

| 節税効果 | 掛け金が所得控除 受取時も節税効果あり | 利益が非課税 |

| 口座維持手数料 | 171円~ | 無料 |

| 途中での引き出し | 60歳まで原則NG | いつでもOK |

ご覧いただいた通り、同じ非課税制度でも様々な点で異なっていることが分かります。

それぞれに特徴がありますので、これらの制度を利用して投資を始める際には、あなた自身に適した制度を利用するようにしましょう。

iDeCoとNISAを同時に利用する事も可能だよ!

iDeCoとNISAについての比較を解説している記事がございますので、興味のある方はこちらもご覧ください。

iDeCo(イデコ)のおすすめ銘柄・金融機関まとめ

iDeCoで選ぶべき商品がわかった!僕もさっそく始めてみるよ!

iDeCoのおすすめ商品を中心に、ファンドの選び方やおすすめの証券会社なども解説してきました。

最後に、本記事の重要なポイントを3つにまとめます。

- iDeCoは節税効果を享受できる

- iDeCoで何に投資するのかは自身のリスク許容度によって変わる

- おすすめ商品の選び方4ステップであなたに適した商品を選ぼう

iDeCoは老後までお金を引き出せないなどのデメリットはあるものの、運用益のみならず掛金も非課税になるなどメリット大です。

iDeCoは商品が幅広く設定されています。個人の資産・年齢によって最適な商品を選別しましょう。

iDeCoを利用する際には、SBI証券がとくにおすすめです。

SBI証券はiDeCoの15年以上の運営実績を誇るため、証券会社選びに迷っている方はぜひ検討してみましょう。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら