この記事の結論

- IFAとは「独立金融アドバイザー」のこと。

- 資産形成や投資の相談に乗ってくれて、「お金のかかりつけ医」とも呼ばれる

- IFAに頼り切るのではなく、自分でも投資やお金の知識(金融リテラシー)を持つことも大切

2019年金融庁の金融審議会市場ワーキング・グループの報告書が公表され、「老後資金2000万円問題」及び「資産形成」の必要瀬が高まりました。

国が資産運用を推奨していることもあり、NISAも2024年から新NISAとして大きく制度がアップグレードします。

そういった背景もあり、節税や資産運用の相談先として「IFA(独立金融アドバイザー)」が気になっているの人も多いのではないでしょうか。

今回は長期間にわたって資産形成のアドバイスをしてくれるIFAについて詳しく解説します。

FP(ファイナンシャルプランナー)との違いも説明するワン!

\資産運用を相談できる/

「わたしのIFA」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

そもそもFAとは

まずはFA(ファイナンシャルアドバイザー)の説明から。

FAとは、個人や企業の資産運用や土地活用、相続問題などお金に関する相談を受けて、「実践的なアドバイスを行う資産運用の専門家」です。

主な業務が以下の2つです。それぞれ見ていきましょう。

①個人の資産運用を提案する

あなたにとってはこちらがメインの話になるでしょう。まずは個人の資産に関するお仕事から。

FAは、個人に対して資産運用の具体的な提案を行います。

後述する似た名前にFP(ファイナンシャルプランナー)というお仕事がありますが、FPは家計のやりくりや節約方法も含めて指導するのに対し、ファイナンシャルアドバイザーは資産運用に特化しているのが特徴です。

具体的っていうのはどういうこと?

どんな商品を買うべきかなど実践的な行動を示してくれるワン!

あなたの収支や今後の収入見込み額等から、将来に向けて資産を増やすためにどのような金融商品を買うべきか具体的に提示します。

また、持て余している不動産の相続人が多い相続問題といった資産運用全般の相談にも応じます。

FAに資格はない

実はFAというのは、実は資格がありません。そのため、「自分はFAです」といっても問題ないわけです。

ただし、もちろんいきなりそんなことを言われても信用性が全くないので、FPやその他資格を持っている人がほとんどです。

ちなみにFPはFP技能士という国家資格があります。FP技能士は1級から3級まであり、1級はかなりの難関資格となります。

②企業に金融関連のサービスを提案する

M&Aという言葉を聞いたことがあるでしょうか。

簡単に言えば「企業の合併・買収」のことで、2つ以上の会社がひとつになったり(合併)、ある会社が他の会社を買ったりすること(買収)です。

会社が大きくなるんだね!

企業専門のFAは、会社の発展のためにM&Aを検討している企業と契約を交わし、円滑に合併または買収ができるようにサポートします。

M&A以外にも、企業の資産運用、利益を増やすためのアドバイスなどを行っています。

IFAはお金に関する中立的なアドバイザー

本題となるIFAの話をしましょう。

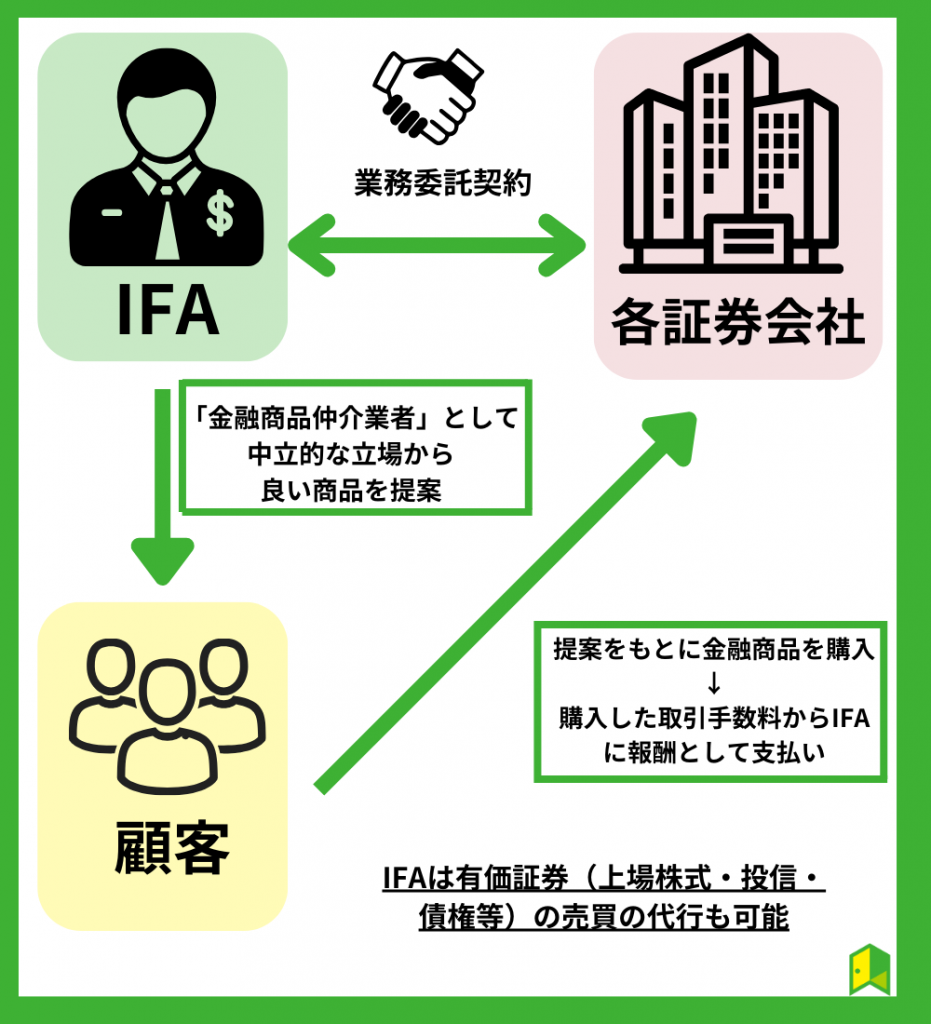

IFAとはIndependent Financial Advisor、「独立系」ファイナンシャルアドバイザーの略です。

独立系ってどういうこと?

「どこにも属していない」これが重要だワン!

FAは主に保険会社や証券会社、銀行等に所属しているのに対して、IFAはそういった企業と業務委託をしており、中立的な立場でアドバイスをしてくれます。

つまり、企業に属していないので、あなたにとって本当におすすめの商品を色々な商品を比較しつつ提案をしてくれます。

IFAの特徴

IFAは「金融商品仲介業者」として金融庁に登録されています。

先述の通り証券会社と業務委託契約を結んでいるため、FP(ファイナンシャルプランナー)では扱えない金融商品を取り扱うことができます。

保険の見直しや相続など、お金に関する相談ができるだけでなく、具体的な金融商品の購入からその後の運用まで一気通貫でサポートしてくれます。

つまり、IFAはお金にまつわるお悩みの相談を受けて、的確なアドバイスをしてくれる人なのです。

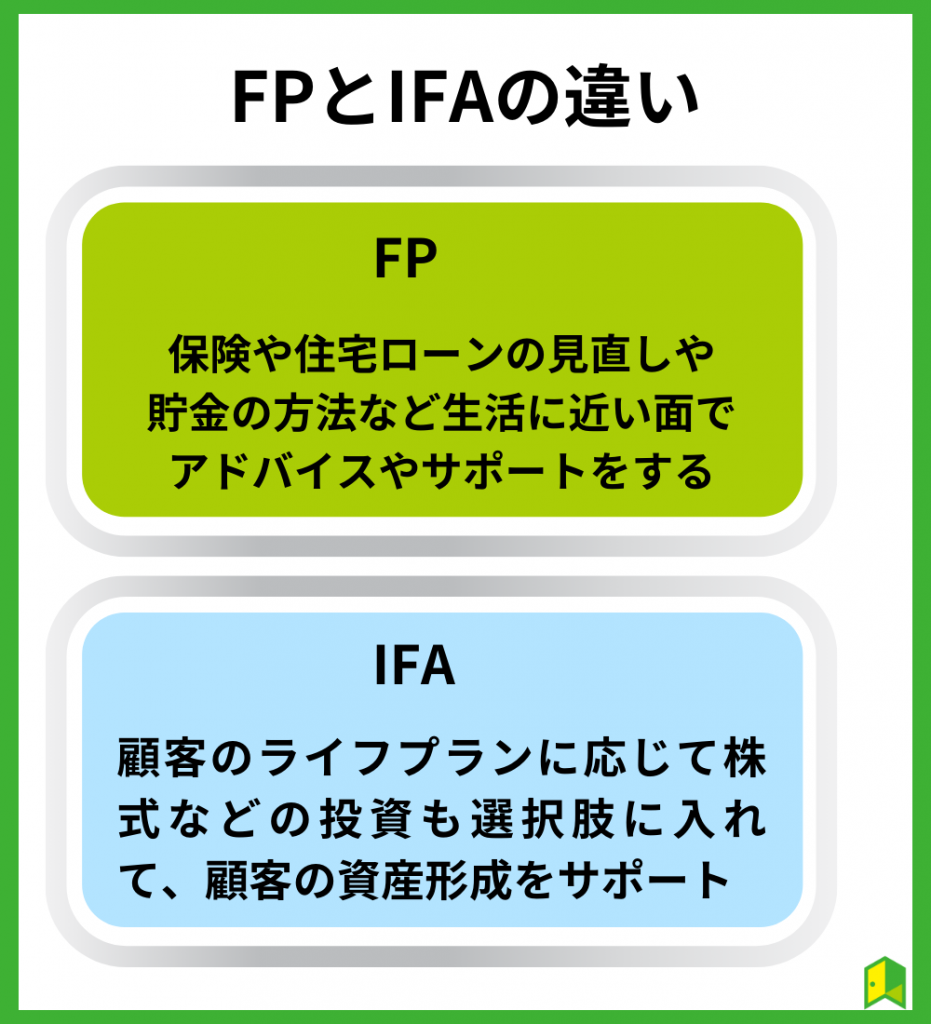

FP(ファイナンシャルプランナー)との違い

FP(ファイナンシャルプランナー)っていうのも聞いたことがあるけど、何が違うの?

IFAとFPは似ている面もありますが、大きな違いは投資のアドバイスができるかどうかです。

FPは顧客のライフプランなどに応じて、保険や住宅ローンの見直し、貯金の方法など生活に近い面でアドバイスやサポートをします。

ただ、具体的な金融商品までは取り扱えないため、ライフプランを重視したアドバイスが基本となります。

IFAは「金融商品仲介業者」として登録を受けているため、顧客のライフプランに応じて株式や投資信託などの投資も選択肢に入れて、顧客の資産形成をサポートすることができます。

FPは資産形成のイメージを教えてくれて、FAが具体的な提案だね!

そうだワン!しかもどんな投資が良いかも教えてくれるワン!

しかも、IFAはFPの資格を持っている方も多いので、お金について迷った際には包括的なサポートができるIFAに相談してみるのがおすすめです。

ただ、IFAの中でも投資のアドバイスに特化している人や、逆に保険や税金などに特化している人もいるので、自分の悩みに合ったIFAを探すのがおすすめです。

\資産運用を相談できる/

「わたしのIFA」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

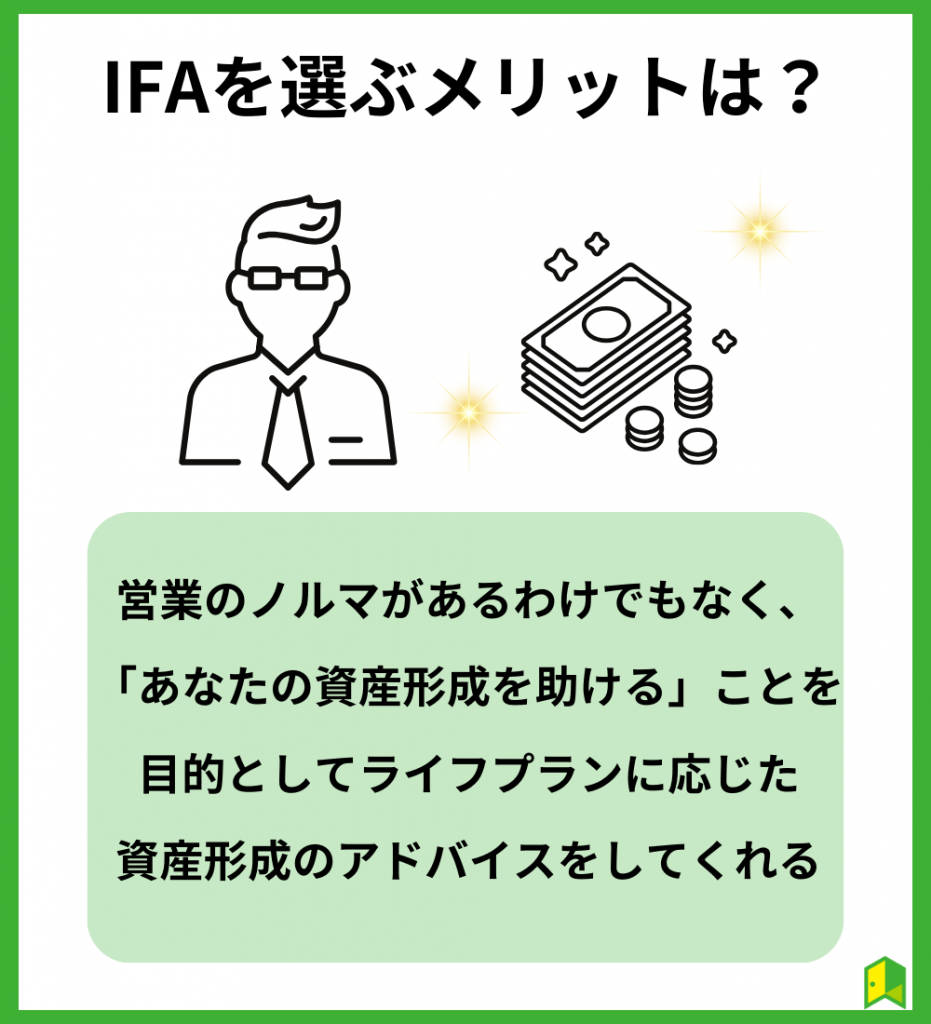

IFAを選ぶメリットは?

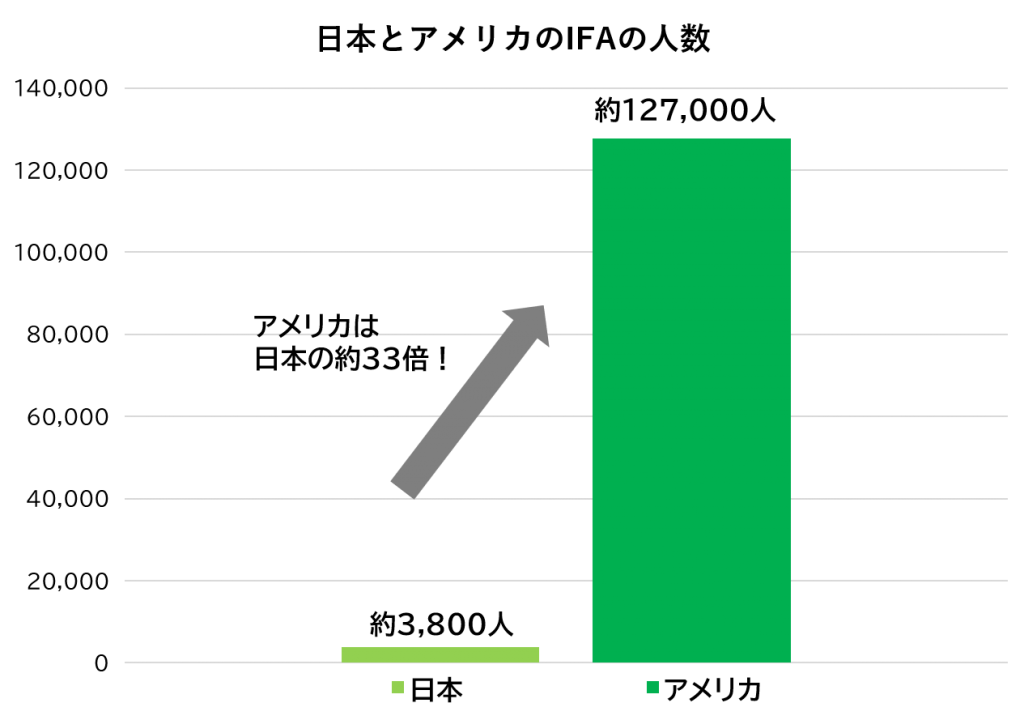

そもそもIFAはイギリスで生まれ、現在はイギリスやアメリカで主に活躍しています。

なんとアメリカでは個人の金融資産(約7500兆円)のうちの3分の1がIFAを経由したものだとも言われています。

そして、日本でも近年IFAへの注目度は高まってきていて、IFAの会社が設立されたりセミナーも多く開かれています。

しかし、アメリカに比べるとIFAの数も利用者もまだまだ少ないのが現状です。

下のグラフをご覧ください。日本とアメリカのIFAの人数を比べてみると非常に大きい差があることが分かります。

まだまだ少ない状況ではありますが、IFAには「本当の顧客目線でアドバイスしてくれる」というメリットがあります。

というのも、銀行や証券会社、保険会社など金融機関の営業担当者は、手数料が高い商品を売ったり、投資信託などを何度も売ったり買わせたりする「回転売買」をする可能性があります。

会社に勤めているから仕方ない部分もあるよね…。

手数料を稼ぐことを目的としているケースがあったり、ノルマが課されている場合が多く、必ずしも顧客目線であると言い難いからです。

しかし、IFAは金融機関から独立して活動をしているので、営業のノルマがあるわけでもなく、「あなたの資産形成を助ける」ことを目的としてライフプランに応じた資産形成のアドバイスをしてくれます。

IFAは金融機関出身の人が多いので、金融分野の知識も豊富ですし、株式や投資信託といった金融商品の仲介業もできるので、貯金や保険などを考えながら投資のサポートまでしてくれます。

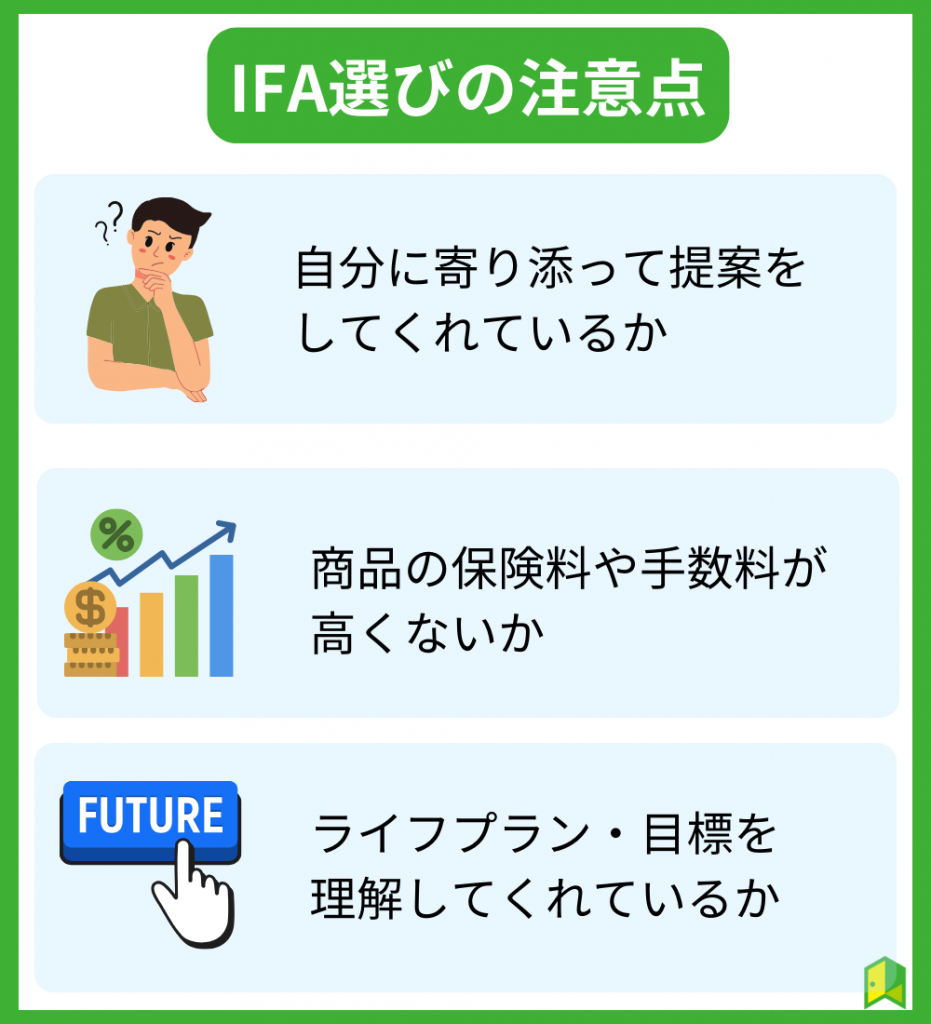

IFA選びの注意点

日本のIFAでは手数料モデル(顧客が商品を売買する際に手数料を受け取る)を採用しているケースが未だに多いため、IFAと契約する際には以下の項目をチェックしてください。

- 本当に自分のライフプラン・目標を理解して提案してくれているか?

- 手数料が高すぎないか?

- 本当に自分のためを想っている提案か?

といったポイントを常に自問するようにしましょう。

また、全てをIFAに任せきりにするのではなく、自分でも基本的な金融リテラシーは身に着けておいた方が良いでしょう。

日本のIFAも欧米のように「預かり資産残高」や「コンサルティング料金」といった売買手数料に依存しないモデルへの移行が加速していくこ都が期待されますが、とは言え、IFAへの初回相談は無料で出来ることも多いので、少しでも資産形成・将来にお悩みがある方はまずは相談に行ってみるのがおすすめです。

\資産運用を相談できる/

「わたしのIFA」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。

わたしのIFA

「わたしのIFA」はあなたの年齢や住所、職業などを元にして、自動でIFAとマッチングしてくれるサービスです。

おすすめポイントは以下の3つ。

IFAの顔、プロフィールが分かる

あなたの年齢や相談したい内容、希望するIFAの情報を入力すると、おすすめのIFAが一覧となって表示されます。

それぞれ顔や経歴、得意分野などがすべて載っているため、自分に合っているかを事前に判断することが可能です。

IFAの年齢や性別は結構気になるかも!

経歴を見れば、相談しやすいかも分かるワン!

長年証券会社に勤めているIFAであれば、資産運用に詳しいことが分かりますし、FPの資格を持っていれば、家計や老後の相談がしやすいでしょう。

最短60秒でマッチ可能

わたしのIFAの良いところは最短60秒でおすすめのIFAが見つかるということ。

必要な情報は以下の通りです。

- あなたの情報(名前・住まい・年齢・性別・職業・金融資産)

- 相談したい内容

- あなたの連絡先(メール又は電話番号)

- 希望するIFAの内容(性別など)

資産運用の相談が希望なら資産額’(貯金額)は明確に書くといいワン!

もちろん早ければよいというわけではありませんが、候補早く出てくれるのは良いことですよね。

表示された候補から気になるIFAをじっくり吟味してください。

何度でも相談が無料

IFAのような専門家に相談するのはお金がかかると思うかもしれませんが、わたしのIFAは無料で利用することができます。

どうして無料なの?

IFAは証券会社や保険会社から報酬をもらうワン!

そのため相談はお金がかかりませんし、だからといって、提案された商品をあなたが買う必要もありません。

もちろんあなたにとって必要な商品を提案してくれるのですが、最終的な判断はあなた自身です。

IFAと相談しながら資産運用に向いているものを購入してくださいね!

【まとめ】IFAは将来の資産形成に役立つ専門家

今回はIFA(独立系ファイナンシャルアドバイザー)の説明をしました。最後に重要なポイントをまとめます。

IFAのポイントまとめ

- IFAは資産形成の具体的な提案をしてくれる専門家

- IFAを選ぶならFPなどの複数の資格を持っている人を選ぶ

- あくまで決定権は自分。すべてを任せきりにしない

あなたが将来歳をとったときに、年金だけでは到底暮らすことができないという事実にショックが大きいと思います。

しかし、裏を返せば今から将来に向けて資産形成を作ることができ、結果次第では豊かな生活を送ることができるかもしれません。

老後2,000万円問題にできるだけ早く立ち向かえるよう、今日でも明日からでもすぐに自分の資産形成に向けて行動してくださいね。

\資産運用を相談できる/

「わたしのIFA」なら、IFA(独立系ファイナンシャルアドバイザー)に相談可能!

公式サイトの診断であなたの意向に合った提案をしてくれるプロがすぐに見つかります。