このような悩みを解決します。

この記事の結論

- マネードクターは何度相談しても無料で、上場企業が運営している!

- 保険だけでなく、資産運用や老後の準備についても相談できる

- 店舗だけでなく、オンラインや自宅でも相談可能

マネードクターは、保険や資産運用など「お金」に関する様々なお悩みを無料で相談できるサービスです。

全国に店舗を構え、最近ではCMでも見かけるようになりましたね。

CMで知ったから、保険やお金について相談してみようかな!

しかし、「無料相談で納得できる話ができるの?」と不安に思う方もいるのではないしょうか。

そこで本記事では、マネードクターを利用するメリットやデメリット、口コミなどを詳しく解説します。

\保険・貯金・家計の見直しまでできる!/

マネードクターは全国1,700人のFPが保険をはじめ、「お金の専門家」として無料で相談に乗ってくれます。

今ならなんと、無料相談でプレゼントも!

「いろはにマネー」を運営する株式会社インベストメントブリッジは、20年以上にわたり個人投資家向けに情報提供をしています。100社以上の上場企業のIR活動の支援実績があり、金融や投資のプロフェッショナルが在籍し長年培ったノウハウを活かし当メディアを運営しています。(運営会社情報を見る)

マネードクター(旧 保険のビュッフェ)とは?

| 運営会社 | 株式会社FPパートナー ※東証グロース上場 |

| 設立 | 2009年12月 |

| 相談内容 | ・保険の相談 ・家計の相談 ・相続や終活対策 ・資産運用 ・老後資金など |

| 料金 | 無料 |

| 相談方法 | ・店舗 ・オンライン ・自宅 ・カフェ |

| 公式サイト | https://fp-moneydoctor.com/ |

マネードクターは全国に店舗を構え、お金に関する幅広い相談をファイナンシャルプランナーに無料で相談できるサービスです。

保険に関する相談はもちろんのこと、住宅ローンや子供の教育費など、あなたの状況に合わせた提案をしてくれるのが特徴です。

ファイナンシャルプランナー(FP)とは

そもそも、「ファイナンシャルプランナー」ってなに?

ファイナンシャルプランナー(FP)=お金の相談に乗ってくれるプロだと思えば良いワン!

運営企業は2022年に上場

マネードクターを運営している「株式会社FPパートナー 」は2009年に設立された会社ですが、2022年9月22日に東証グロース市場へ上場しています。

芸能人を大々的にCMに起用し、訪問販売などに頼らない集客力などが評価されている現在注目の会社です。

上場企業のサービスなら、安心して利用できそうだね!

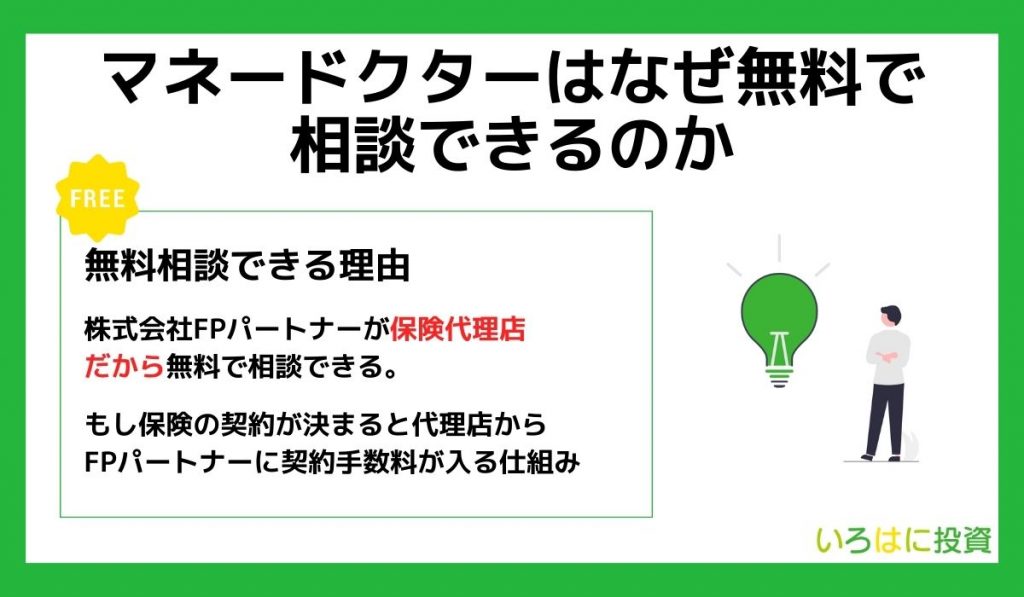

マネードクターはなぜ無料で相談できるのか

どうして国家資格をもったFPに無料で相談できるの?

人生を左右するかもしれない大切な相談であれば、「お金を払ってでもしっかりと聞いてほしい」と思う方もいるのではないしょうか。

実はマネードクターなら、納得できるまで何度でも相談は無料です。

実際に多くの利用者が3回以上、相談しています。

何度でも無料で相談できるの!?

無料で相談できる理由は、マネードクターを運営している株式会社FPパートナーが保険代理店だからです。

もし相談者に合った保険の見直しや加入するべき商品が見つかった場合、保険会社から契約手数料をもらうことでマネードクターを運営しています。

無理に保険に加入させられたりしないの?

万が一強引な勧誘があった場合はFPに対してペナルティが課せられるから大丈夫だワン!

FP相談のコツについては「【危険?】ファイナンシャルプランナー(FP)相談の注意点は?」で詳しく解説しています。

マネードクターの評判は?口コミを紹介

マネードクターの実際の評判はどうなのかな?

マネードクターに相談する前に、どのくらい良いのか、悪いのか気になるところ。

そこで実際に利用者の口コミを紹介します。

|

男性/40代/会社員/茨城県

担当FPへの評価:4

|

女性/60代/個人事業主・フリーランス/奈良県

担当FPへの評価:5

|

女性/40代/会社員/福岡県

担当FPへの評価:4

|

男性/40代/会社員/埼玉県

担当FPへの評価:3

|

男性/50代/会社員/大阪府

担当FPへの評価:4

|

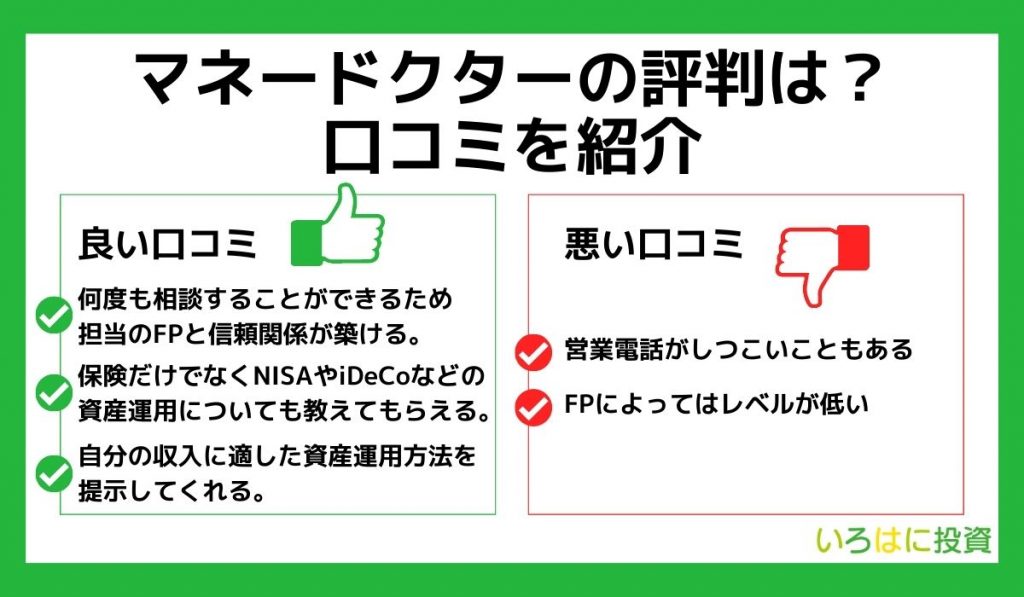

マネードクターの良い評判・口コミは?

実際の良い口コミをまとめると、以下のような意見が多いです。

- 何度も相談することができるため、担当のFPと信頼関係が築ける。

- 保険だけでなく、NISAやiDeCoなどの資産運用についても教えてもらえる。

- 自分の収入に適した資産運用方法を提示してくれる。

実際の口コミを見る

親身に相談に乗ってくれて、評判も良さそうだね!

マネードクターの悪い評判・口コミは?

実際の口コミをまとめると、以下のような意見が多いです。

- 営業電話がしつこいこともある

- FPによってはレベルが低い

実際の口コミを見る

外れもあるのかぁ…

万が一FPがしつこい場合などは、変更依頼もできるから安心だワン!

合わないFPは変更可能!

マネードクターの良い点として、相談したFPと相性がよくないと感じた場合や引っ越しなどで遠方になった場合に担当FPを変更することができます。

同性が良い、年齢が近い方が良いなど、話しやすさは人それぞれなので、遠慮せず信頼できそうなFPを選んでください。

\保険選びを無料で相談できる/

マネードクターは全国1,700人のFPが保険をはじめ、「お金の専門家」として無料で相談に乗ってくれます。

無料相談でプレゼントも!

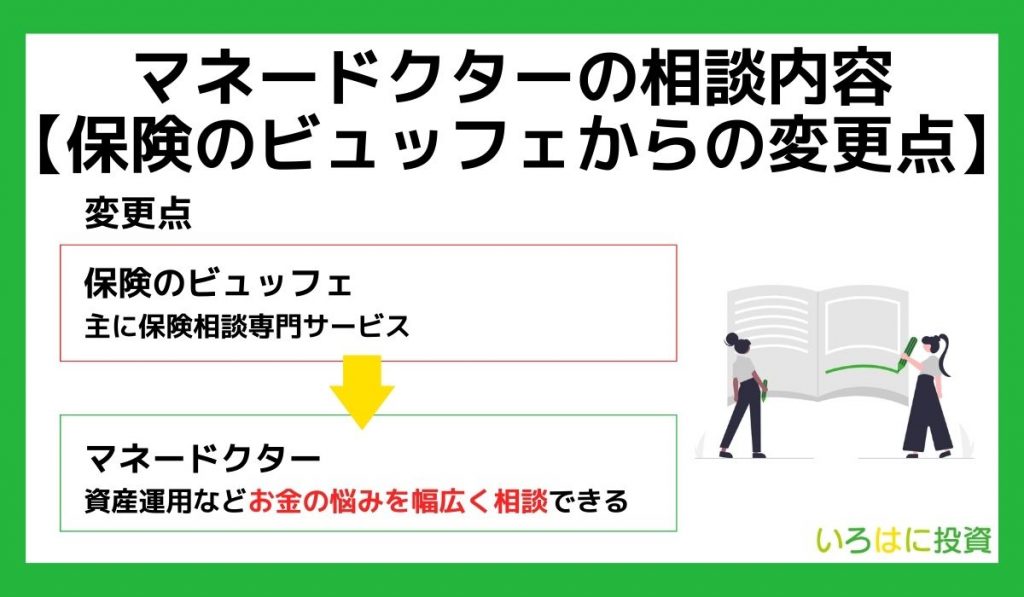

マネードクターの相談内容【保険のビュッフェからの変更点】

マネードクターは元々「保険のビュッフェ」という名前で運営していて、主に保険相談専門のサービスとなっていました。

しかし、2019年から「マネードクター」へとサービス名を変更し、保険だけでなく資産運用など、お金に関する幅広い悩みを相談できるようになりました。

どんな相談ができるの?

相談内容の一例として、以下のようなものが挙げられます。

- なんとなく入っていた保険を専門家に一度見てほしい

- 浮いた保険料で子供の教育資金の準備がしたい

- 家計の無駄な出費を減らしたい

- 老後に備えてどのくらいお金が必要か知りたい

- お金を増やすために自分に合った資産運用を知りたい

- 相続対策で家族の保険などを見てほしい

- 住宅ローンを組むべきか、適切な金額はどのくらいなのか知りたい

これはあくまで一例だから、まずは無料面談するのがおすすめだワン!

\保険選びを無料で相談できる/

マネードクターは全国1,700人のFPが保険をはじめ、「お金の専門家」として無料で相談に乗ってくれます。

無料相談でプレゼントも!

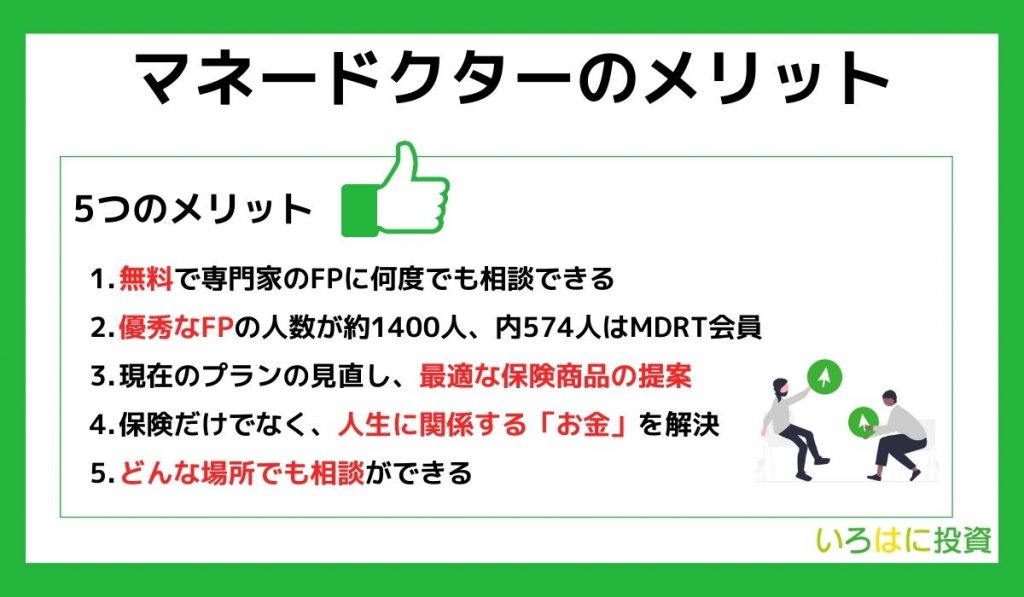

マネードクターのメリット

良い評判も多いマネードクターですが、総合的にどんなメリットがあるのか詳しく見ていきましょう。

①無料で専門家のFPに何度でも相談できる

本記事で何度か説明していますが、「お金の専門家であるFPに無料で確実に相談できる」というのが一番のメリットです。

現在、全国には多くの保険代理店がありますが、全員がFPの資格を持っているわけではありません。

中にはお金に関する相談だけでなく、保険そのものの知識も少ない店員に遭遇してしまうこともあります。

お金の相談をするなら信頼できる人じゃないと困るよね…

マネードクターなら、お金の専門家のFPに必ず相談でき、何度でも無料で相談できます。

②優秀なFPの人数が約1400人、内574人はMDRT会員

マネードクターには、2021年段階で約1400人の経験豊富なFPが在籍しています。

それだけでなく、相続診断士や住宅ローンアドバイザーといったお金に関連する資格を持ったFPがいるため、あなたに合った担当者と話すことができます。

また、在籍しているFPの内、2022年段階で574人がMDRTの保持者です。

マネードクターには信頼できるプロのFPがたくさんいるんだね!

③現在のプランの見直し、最適な保険商品の提案

保険は人生設計の中でも大切な「備え」です。

保険商品は時間が経つと内容が古くなり、新しい商品が増えていくため、定期的な見直しが必要になります。

また、保険は家計の中でも大きな出費です。

次々に新しい保険が出てきたら、どの保険が自分に最適か分からなくなるね…

無駄な保険に毎月数万円も支払うのはもったいないですよね。

マネードクターは「昔加入した保険は問題ないか?」、「今、自分に合っている保険は何か?」を丁寧に教えてくれます。

④保険だけでなく、人生に関係する「お金」を解決

名前が「マネードクター」に変更されたことにより、保険だけでなく人生に必要となるお金のこと全般を相談できるようになりました。

資産運用であれば、キャッシュフロー表を作成し、住宅ローンや子供貯蓄など将来必要となる貯蓄額を準備することを優先し、それにかかるコストを算出してくれます。

保険以外の「お金のこと」を相談できるのはうれしいね!

ほかにも節約が苦手な方、家計のお金回りを考えたことがなかった方なら、FPならではの家計の見直しや効率的な貯蓄方法などのアドバイスをもらえるので安心です。

⑤どんな場所でも相談ができる

マネードクターは店舗だけでなく、自宅や職場、カフェ、オンラインなど場所を選ばずに相談することが可能です。

完全個室を用意しているため、現在の収支など内容を周りに聞かれたくないという場合でも安心。

個別相談はもちろんのこと、定期的に開催しているマネーセミナーに参加するのもおすすめですよ。

\オンラインでも対応可能!/

マネードクターは全国1,700人のFPが保険をはじめ、「お金の専門家」として無料で相談に乗ってくれます。

無料相談でプレゼントも!

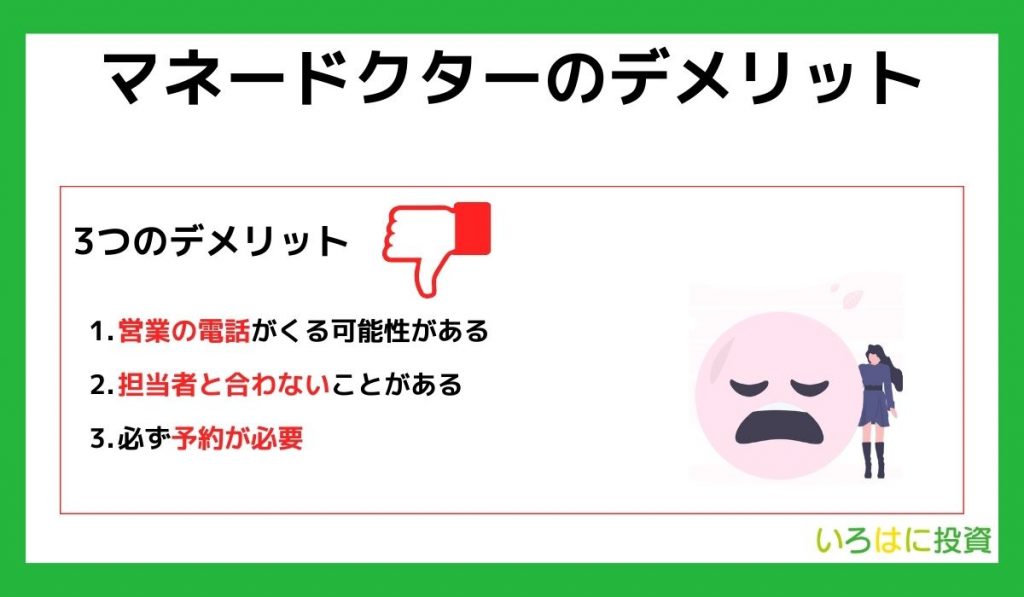

マネードクターのデメリット

多くのメリットを紹介してきましたが、もちろんデメリットもあります。

①営業の電話がくる可能性がある

保険の相談をした場合、あなたに合う保険が見つかると、保険に加入してほしいという営業の電話がかかってくることがあります。

マネードクターの運営費用は基本的に保険会社による契約手数料であるため、内容によっては何度も営業されることも。

あなたも望む保険であれば良いですが、断ってもあきらめない場合はすぐに担当を代えてもらうように連絡しましょう。

不要な営業の電話があまりに多い担当者だったら、代えてもらわないとね。

②担当者と合わないことがある

FPも人間なので、相談者と性格が合わないこともあるかもしれません。

たとえば数字に基づいた論理的なプランでも、分かりにくいと感じてしまうことも。

たしかに優秀なFPでも、自分と合わないことはありそうだね。

他にも相談者が主婦で家計の相談をしているとして、担当が男性だと、話が合わないこともあるかもしれません。

そういった担当者との相性が合わないと感じた場合も先ほどと同様に変更できないか相談してみましょう。

③必ず予約が必要

現在マネードクターで相談するには事前の予約が必要です。

たまたま空いた時間に、ふらっと店舗に寄って相談することができないのが難点。

しかし、マネードクターではオンラインで相談したり、自宅に来てもらって相談することもできるので、時間は作りやすいでしょう。

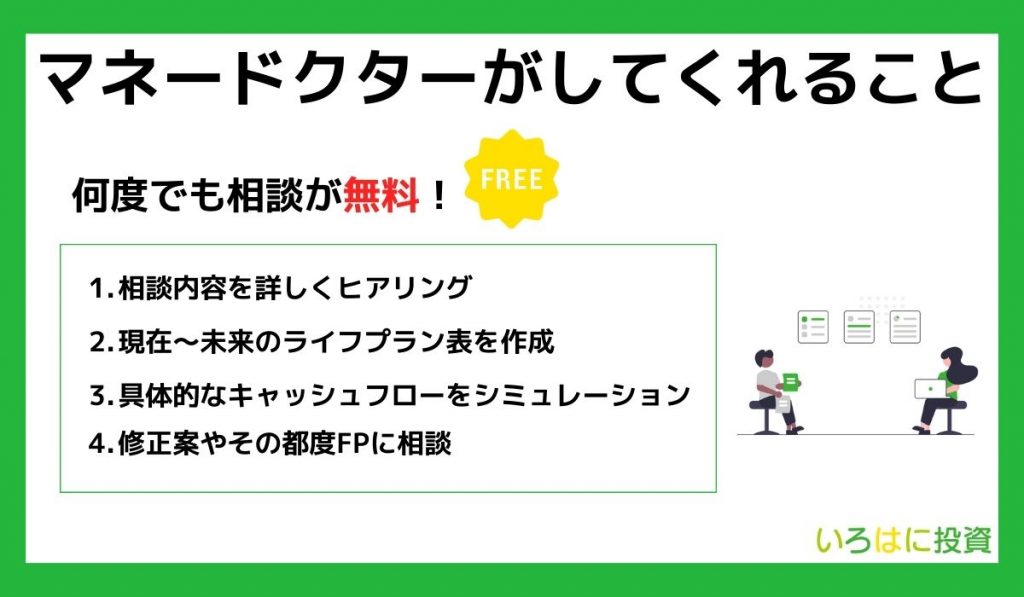

マネードクターがしてくれること

実際マネードクターは何をしてくれるの?

マネードクターに相談するとどのようなことをしてくれるのか見ていきましょう。

①相談内容を詳しくヒアリング

まず皆さんがマネードクターに相談したい内容を簡単に説明します。

決められた時間を円滑にできるよう、事前に相談に関する資料や情報をあらかじめまとめておいたり、持っていくと良いでしょう。

その情報をもとに、さらに詳しくファイナンシャルプランナーから現在の状況や今後の目標について深堀りしてくれます。

この時は遠慮せず、どんなことでも正直に話すといいワン!

ヒアリングをもとに相談の方向性を決めていきます。

②現在~未来のライフプラン表を作成

ヒアリングした内容をライフプランとして見やすく表や図にして提案してくれます。

今貯金ができていないことなどが分かっちゃうね!

今の状況をしっかり理解することが大事だワン!

例えば、毎月貯金ができない人は、なぜできていないのか、毎月の収支計算表などを元に、無駄遣いしている部分などを浮き彫りにしてくれます。

これをふまえて将来どのくらいお金を貯めたいのか、実現するにはどのようにしたらよいのかを次に考えます。

③具体的なキャッシュフローをシミュレーション

現在の状況から未来の理想が決まったところで、実際のキャッシュフローをシミュレーションします。

マネードクターでは、年齢ごとにいくら必要なのか、子供の養育費はいくら必要なのかなど、何歳までにいくら貯めればよいのかをシミュレーションしてくれます。

具体的な金額が分かるのはいいね!

毎月いくら貯めればよいのか明確になるワン!

キャッシュフロー表は毎月の貯金額や収入、支出などすべてを綺麗に表しているので、どのようにお金を貯めれば良いのかはっきりとわかります。

後はこの表を基準にして生活をしていけば、理想のキャッシュフローが実現するというわけです。

④修正案やその都度FPに相談

マネードクターに相談するのは最初だけではありません。

生活をしていくうえで、子供が増えたり、進路が変わったりと、最初に作ったキャッシュフロー表が変わっていくこともあるでしょう。

何度でも相談が無料というメリットを使って、必要になる保険や解約してよい保険などを聞いてみてもよいですね。

何回も相談できるのが安心だね

家族構成が変われば当然ライフプランも変わっていくワン!

マネードクターに相談するための手順

相談するだけなら無料なので、一度自分の家計や資産形成、保険について聞いてみようと思った方のために、マネードクターに相談するまでの手順を説明します。

手順はとても簡単で、マネードクターのホームページから無料相談の予約を入れるだけ。

必要な情報は以下の通りです。

- 相談内容

- 相談場所(店舗・オンライン・自宅・カフェ)

- 希望日時

- 氏名・電話番号・メールアドレス等

比較的自宅やオンラインの方が、店舗より予約が取れやすいワン!

必要に応じでマネードクタープレミアを選択

保険の見直しだけでなく、家計の見直しや貯蓄計画、将来に向けたキャッシュフロー診断などの「人生設計」に関する総合的なサービスを利用したい場合は「マネードクタープレミア」を選びましょう。

普通のマネードクターと何が違うの?

マネードクタープレミアでは主に以下の内容について詳しく相談することができます。

- 保険相談

- 家計の見直し

- 資産運用

- NISA・iDeCo

- キャッシュフロー審d何

- 子供の教育費準備

- 投資信託

- 住宅ローン

- 老後資金

- 相続関連

特に法律が絡んでくる相続関連や、プライベートを見せることになる家計の見直しは周りに聞こえてほしくないことも。

そこでマネードクタープレミアでは、オンラインはもちろんのこと、完全個室で相談することができます。

個室希望のマネードクタープレミアは、店舗が限られているから必ず近場の店舗を確認するんだワン!

\保険選びを無料で相談できる/

マネードクターは全国1,700人のFPが保険をはじめ、「お金の専門家」として無料で相談に乗ってくれます。

無料相談でプレゼントも!

マネードクターをうまく利用するための準備

どんな準備が必要かな?

マネードクターは無料で相談できますが、相談時間の目安は長くても1時間半~2時間ほどです。

そのため、1回の限られた時間の中で有意義に相談できるように事前の準備をしてみましょう。

①家族で保険や資産運用について話しておく

マネードクターに行く前に家族会議でどのようなことを相談するのか話し合ってみましょう。

特に保険の内容というのは、「昔、勧められたから入ったため詳しくは分からない」という方も多いのではないでしょうか。

世帯で加入していたら、奥さんやお子さんはもっと分かりません。

たしかに、家族で入っている保険の細かい内容は把握していないな…

現在自分がどの保険に加入していて、どのくらい払いっているのかを確認し、今後どのような保険に入ってみるかなど家族での相談は大切です。

また、相談に行くときに家族で来てみるのもおすすめです。

②相談内容を事前にまとめておく

無料だからと、ふらっと相談内容を考えず適当に予約してしまうのはやめましょう。

自分が何に悩んでいるのか分からなければ、FPから適切なアドバイスをもらうのは難しいでしょう。

話をスムーズに進めるために、自分がどのようなことで悩んでいるのか事前にメモなどを作っておくのがおすすめです。一例として以下を参考にしてください。

保険の場合

- 現在入っている保険の数と費用

- 今後入るべき保険の検討

- 子供など今後の家族設計

- 自分の病気や収入

資産運用の場合

- 現在利用している投資の種類

- NISAやiDeCoの加入状況

- 毎月投資できる金額

- 資産運用に使える時間

家計見直しの場合

- 現在の世帯全体の収支

- 毎月かかる光熱費や生活費の内訳

- 毎月の希望貯蓄額

- 将来の貯蓄額(何年後にいくらか)

事前に何を聞くかまとめておくと、話がスムーズで多くのことを相談できるね!

③あくまで自分で考える姿勢は崩さない

FPはあくまで、みなさんの現状から最適なプランを練ってくれるアドバイザーです。

自分では思いつかないような素晴らしいライフプランを提案してもらえることもあるので、ぜひ相談してみてください。

ただし、注意したいのが保険料や投資など実際にお金を払うのはFPではなく、あなたです。

すべてをFPに任せるのではなく、選択肢を増やすために相談しているという姿勢を持ってください。

最終的な判断は自分で責任をもってしないといけないんだね!

④保険相談なら必要なものを準備する

保険の見直しなどを検討している場合は話をスムーズにするために、以下の情報をあらかじめ用意しましょう。

| 保険の種類 | 準備すべきもの |

|---|---|

| 共通 | ・保険証書 |

| 生命保険 | ・健康診断の結果 ・健康保険組合の付加給付書 ・団体信用生命保険の加入状況 ・飲んでいる薬の明細 等 |

| 火災保険 | ・建物登記簿謄本 ・重要事項説明書 ・建築確認申請書 ・納税証明書 ・固定資産税評価証明書 ・不動産取引売買契約書 等 |

| 自動車保険 | ・免許証 ・車検証 等 |

⑤契約に必要なものを持っていく

ファイナンシャルプランナーの話を聞いて、保険を見直し、新たに加入したいと思ったときに必要となるものは以下の通り。

- 身分証明書(免許証・保険証・マイナンバーカード)

- 印鑑(シャチハタは不可、銀行印等)

- 通帳やクレジットカード(保険料を引き落とす口座情報がわかるもの)

- 健康診断の結果(内容によって保険会社へ提出が必要)

多くの場合、2~3回目の無料相談で保険の加入を検討するので、1回目の相談からすべてを準備していく必要はありません。

ですが、すぐに契約を検討している場合は準備しておきましょう。

\保険選びを無料で相談できる/

マネードクターは全国1,700人のFPが保険をはじめ、「お金の専門家」として無料で相談に乗ってくれます。

無料相談でプレゼントも!

【まとめ】マネードクターの評判・口コミは?

マネードクターについてよく分かったよ!

今回は、無料でFP(ファイナンシャルプランナー)に相談できる「マネードクター」について解説しました。

最後に、重要なポイントをまとめると次の通りです。

- マネードクターは何度相談しても無料

- 保険だけでなく、資産運用や老後の準備についても相談できる

- 店舗だけでなく、オンラインや自宅でも相談可能

マネードクターは、運営会社が2022年に上場するなど成長していて、会社としての信頼もあります。

相談は何度しても無料で、保険だけでなく、人生に必要なお金のライフプランをすべて相談できるので、まずは面談から始めましょう!

\保険選びを無料で相談できる/

マネードクターは全国1,700人のFPが保険をはじめ、「お金の専門家」として無料で相談に乗ってくれます。

無料相談でプレゼントも!