・収入が低ければペアローンが良いって本当?

・ペアローンの注意点が知りたいな!

このような疑問にお応えします。

この記事の結論

- ペアローンは借入額をアップでき住宅ローン控除を夫婦で適用できる

- 夫婦どちらかの収入に差がある場合は利用しない方が良い

- ペアローンを借りる前にモゲチェックに相談するのがおすすめ

マイホームを購入する際、ほとんどの人が住宅ローンを組むことになります。

しかし、住宅ローンは誰でも組めるわけではなく、収入状況によってはローンが組めない場合もあるのです。

そのような場合に検討すると良いのが、ペアローンです。

夫婦の収入を合算してローンを組めるので、1人では収入が低くてもローンが組みやすくなります。

本記事では、ペアローンの基本からメリット・デメリットまで分かりやすく解説します。

ペアローンを組むときは、いくつかの金融機関を比較するようにしよう!

ペアローンにおすすめの金融機関については、「【2023】ペアローンにおすすめの銀行はどこ?比較結果やメリット・デメリットを解説」の記事にて解説しています。

▼1分で記事内容を理解

「いろはにマネー」を運営する株式会社インベストメントブリッジは、20年以上にわたり個人投資家向けに情報提供をしています。100社以上の上場企業のIR活動の支援実績があり、金融や投資のプロフェッショナルが在籍し長年培ったノウハウを活かし当メディアを運営しています。(運営会社情報を見る)

ペアローンとは?

そもそもペアローンの仕組みがよく分からないな…

ここでは、まずペアローンとはどんなものかを確認していきましょう。

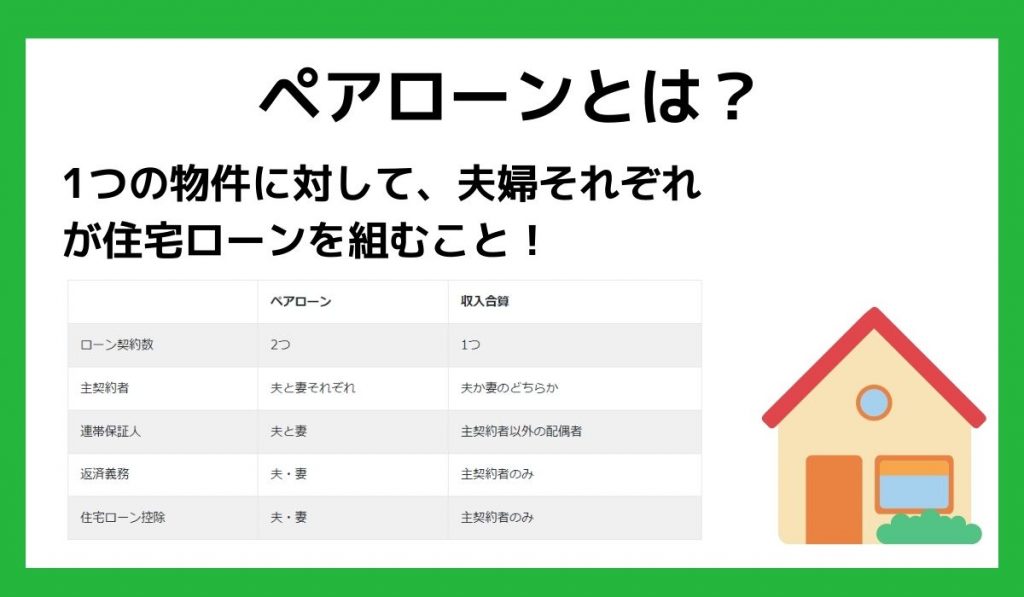

1つの物件に対して夫婦で2本の住宅ローンを組む方法

ペアローンとは、夫婦で住宅ローンを組む借入方法の一つです。

1つの物件に対して、夫婦それぞれが住宅ローンを組みます。

仮に、4,000万円の物件を購入する場合を見てみましょう。

ペアローンでは、夫Aさんが2,000万円の住宅ローン、妻Bさんも別に2,000万円の住宅ローンを組み、合わせて4,000万円の融資を受けるのです。

そして、Aさんのローンの連帯保証人はBさん、Bさんのローンの連帯保証人はAさんとなるのが一般的です。

1つの物件で2つのローンに契約するんだよ!

ペアローンの場合、夫婦それぞれで半分ずつ借りる必要は無く、7対3など割合は調整できます。

また、ローン契約はそれぞれでしているので、住宅ローン控除はそれぞれ適用できます。

収入合算との違い

収入が低くてローンを組めない場合の手としては「収入合算」という方法もあります。

収入合算とは、夫婦の収入を合算した金額でローン審査を受ける方法です。

収入合算の場合は、住宅ローンの契約は主契約者の1本のみとなり、合算の対象者は連帯保証人となります。

ペアローンと収入合算の大きな違いを一覧で確認しましょう。

| ペアローン | 収入合算 | |

|---|---|---|

| ローン契約数 | 2つ | 1つ |

| 主契約者 | 夫と妻それぞれ | 夫か妻のどちらか |

| 連帯保証人 | 夫と妻 | 主契約者以外の配偶者 |

| 返済義務 | 夫・妻 | 主契約者のみ |

| 住宅ローン控除 | 夫・妻 | 主契約者のみ |

このように、ペアローンは2つのローンを夫と妻それぞれで契約するので、返済義務もそれぞれにあります。

一方、収入合算は合算する配偶者はあくまで連帯保証人なので、返済義務は契約者となる配偶者の方です。

ペアローンと収入合算は、それぞれ仕組みやメリット・デメリットが異なります。

メリット・デメリットを理解したうえで、適切な方法を選択することが大事だワン!

ペアローンの3つのメリット

ペアローンにはどんなメリットがあるの?

ここでは、ペアローンのメリットとして次の3つを紹介します。

詳しく見ていきましょう。

それぞれに住宅ローン控除を適用できる

ペアローンの場合、住宅ローン契約は夫・妻それぞれの2本になるため、それぞれで住宅ローン控除を適用できます。

※ペアローンの住宅ローン控除については、「ペアローンの住宅ローン控除はお得?控除額が増える理由や注意点を解説」の記事で解説しています。

住宅ローン控除

住宅ローンを組んでマイホームを購入した場合、ローン残高に応じて一定額を所得税と住民税から還付を受けられる税制優遇措置。

年末時点のローン残高の0.7%を最長13年間控除できる。

住宅ローン控除を適用できるのは、ローンの名義人のみです。

そのため、名義人ではない配偶者の所得が高くても住宅ローン控除を適用できません。

また、名義人の所得以上に控除できず、控除額上限が決められています。

どんなにローン残高が高くても、1人では控除額をフル活用できない可能性があるのです。

ペアローンの場合、夫・妻それぞれがローンの名義人なので、それぞれに住宅ローン控除を適用できます。

例えば、3,000万円の残高がある場合、控除できる金額は最大21万円です。

一つの契約の場合、21万円控除できますが、住宅ローンを組む人が所得税と住民税を併せて年間21万円以上納めていない場合、控除を満額活用できません。

対して、ペアローンでそれぞれ1,500万円ずつのローンを組む場合、夫と妻がそれぞれ、年間10.5万円以上の税金を納めていれば、住宅ローン控除を満額活用できることになります。

夫婦ともに収入が高い場合、それぞれに住宅ローン控除を適用することで最大限控除の枠を活用でき、節税効果も高くなるでしょう。

今は女性の収入が高いことも多いから、積極的に検討したいね!

借入可能額を大きくできる

ペアローンの大きなメリットが、借入可能額を大きくできるという点です。

どちらかの収入だけでは、希望する額が借入られない場合でも、ペアローンを利用することで希望額の融資を受けられるようになるでしょう。

夫婦の収入を合わせることで借入額もより大きくでき、物件の選択肢が広がります。

夫婦それぞれで返済条件を決定できる

ペアローンは夫・妻それぞれ個別の契約となるので、借入額・返済期間・金利対応など返済条件もそれぞれで決定できます。

例えば、夫の借入額を大きくして固定金利、妻は借入額を小さくして変動金利ということも可能です。

子供の教育資金がかかる時期の負担を減らすことや、将来に備えてどちらかの返済期間を短くするという選択肢もあります。

ライフプランや状況に応じて、それぞれで返済条件を設定することで家計への負担も減らせられるでしょう。

金利プランはメリット・デメリットを比較して慎重に判断することが大切だワン!

こういったメリットも踏まえたうえで、ペアローンでの借り入れをする場合はモゲチェックを活用して一番条件が良い金融機関を探すと良いでしょう。

ペアローンの3つのデメリット

ペアローンで気を付けないといけないこともあるのかな?

ペアローンにもデメリットはあるので、デメリットを正しく理解したうえで決めることが大切です。

ペアローンのデメリットとしては、以下の3つが挙げられます。

夫婦どちらかが退職すると返済が難しくなる可能性がある

夫婦どちらかの退職や転職などで収入が減少しても住宅ローン返済は待ってくれません。

ローンを組んだ時点ではどちらも正社員で収入が高くても、ずっとその状態を維持できるわけではないでしょう。

特に女性は、妊娠・出産・子育てで職を一旦離れるなどし、収入が減少することも珍しくありません。

夫にしても、今の職業と給与を維持することが難しい場合もあるでしょう。

それぞれでローンを組み、高額な借入をした場合、万が一世帯収入が減少した際に返済が厳しくなる可能性があるので注意が必要です。

住宅ローンは数十年かけて返済していくものだから、ハプニングが起こる可能性もあるよね…

離婚後のローンの取扱いが難しい

ペアローンを組んだあと、離婚してしまうと大きな問題になってしまう可能性があります。

離婚した場合、夫婦共有の名義である家を清算しなければならないでしょう。

金銭で分割するか、どちらかが家に住み続けるという選択をしなければなりません。

どちらかが住み続ける場合、ローンを一本化する必要があります。

しかし、ペアローンを一本化しようにも簡単にできない点にも注意が必要です。

ペアローンを一本化してしまうと、名義人のみの収入でローン契約するため収入が十分でない可能性があります。

離婚する場合は売却したほうが後々のトラブルを避けられるんだワン!

ローンを一本化できない場合には、売却という選択肢を考える必要があるでしょう。

ただし、売却するにしても売却額だけではローンの残債を完済できない状態だと差額を自己資金で充填する必要があります。

例えば、残債が3,000万円あり、マイホームの売却額が2,500万円だった場合、差額の500万円を自己資金で用意しなければなりません。

上記のようなケースで差額を用意できない場合、そもそも売却できない点にも注意しましょう。

諸費用が2人分かかる

ローン契約には、事務手数料や保証料などさまざまな手数料がかかります。

ローン契約に伴う手数料は数十万円以上かかるのが一般的です。

ペアローンの場合、ローン契約を2本結ぶため、必要な手数料が倍近くになってしまうのです。

手数料は金融機関によって設定は異なり、高額になる可能性もあるため、しっかりと比較するようにしましょう。

\住宅ローンを一括比較/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや、審査通過確率も無料で比較可能!

ペアローンをやめた方が良いケースとは?

ペアローンが向かない人ってどんな人?

住宅ローンの組み方にも単独やペアローン・収入合算とさまざまあります。

収入状況やライフプランに応じて適切な組み方をしなければ、返済の負担が大きくなる可能性があるので慎重に判断することが大切です。

ここでは、ペアローンに適していないケースについて見ていきましょう。

夫婦の収入に大きな差がある

夫婦の収入に大きな差がある場合、万が一、どちらかだけで返済しなければならない場合に大きな負担となります。

仮に、妻の収入が低い状態でペアローンを組んだ場合を見てみましょう。

この状態で、もし夫が死亡した場合、妻が残りの住宅ローンをすべて返済しなければならなくなるのです。

なお、住宅ローンを組む場合は基本的に団信に加入することが必須となり、ペアローンでは夫婦それぞれで加入できるというメリットがあります。

団信(団体信用生命保険)

契約者の死亡や高度障害などで返済ができない状況に陥った場合、保険金でローン残額を返済する制度。

団信に加入することで、残された家族は住宅ローンの負担なく家に住み続けられる。

ペアローンを組んだ場合、団信でローン残高が返済されるのは名義人の分のみという点に注意が必要です。

上記の例の場合、亡くなった夫の分のローンの負担はなくなります。

しかし、妻の組んだローンの返済はそのまま残るため、収入が少ない場合、ローンの返済の負担が大きくなってしまうのです。

もし、夫名義のみで住宅ローンを組んでいれば、夫がなくなれば妻の負担はゼロです。

どちらかの収入が少ない状況でペアローンを組んだ場合、万が一の際に返済し続けられるのかをしっかりと検討するようにしましょう。

ペアローンを組む場合は生命保険にも加入して、万が一の場合に生命保険でローンを完済できるようにするのも一つの手です。

金融機関によっては、ペアローンでも夫婦それぞれ満額の団信に加入できるケースもあるんだワン!

退職や育休の予定がある

先述したように、どちらかの収入が減少する予定がある場合、ペアローンは適していません。

ペアローンのメリットは、夫婦共働きでそれぞれの収入が拮抗している場合に最大限活かせるものです。

どちらかの収入が低い、もしくは今後低くなるという場合は、ペアローンはおすすめできません。

でも、どんな住宅ローンがあっているのかよく分からないよ…

そのような場合におすすめなのがモゲチェックです。

自分達に適した住宅ローンを知りたいならモゲチェックを利用しよう

モゲチェックは、住宅ローンに関する情報を提供するポータルサイトです。

| 項目 | 詳細 |

|---|---|

| サービス名 | モゲチェック |

| 運営会社 | 株式会社MFS |

| 設立 | 2009年7月 |

| 所在地 | 〒100-0004 東京都千代田区大手町1-6-1 大手町ビル2階 |

| 公式サイト | https://mogecheck.jp/ |

住宅ローンのプロに相談できる

モゲチェックでは、住宅ローンの専門知識を持ったプロにローンの相談が可能です。

- どの金利プランにすれば良いか分からない

- おすすめの金融機関が知りたい

- どれだけ借り入れできるか知りたい

上記のような住宅ローンに関するお悩みを相談できます。

住宅ローンは人生の大半に関わる高額な借入です。

プロのアドバイスを受けながら、最適なプランで住宅ローンを組めるようにしましょう。

プロに直接質問できるなら安心だね!

全国700行以上から金利比較ができる

住宅ローンの金利は、借入期間が長いこともあり、たった数%違うだけでも返済総額が数百万円も変わってくるものです。

できるだけ多くの金融機関を比較して、お得に組める金融機関を探す必要があります。

しかし、住宅ローンを提供する金融機関は全国に数多く存在します。

その中から自分にぴったりのお得な金融機関を探し出すだけでも、かなりの手間と時間がかかるでしょう。

モゲチェックなら、全国700行以上の金融機関の金利情報比較を提供しています。

簡単に金利比較ができるので、手間を掛けずに自分にぴったりの金融機関に出会えるでしょう。

ローン後のアフターケアも充実している

ローンを組んだらお終いではありません。

特に変動金利タイプの場合は、いつ金利が上昇して返済額が変わるのか定期的にチェックし、適切なタイミングで借り換えを検討する必要があります。

とはいえ、金利の動向や今の返済額・将来の返済額を把握するのは簡単ではありません。

モゲチェックは、ローン契約後もローンについて把握できる「管理ツール」を提供しています。

管理ツールでできること

- ローンの返済状況の把握

- 金利動向情報のチェック

- 借り換えメリット額の算出

定期的にローンをチェックすることで、返済額を大きく減らすことも可能です。

モゲチェックはこれらのサービスが無料で使えるんだワン!

ペアローンに関するよくある質問

最後にペアローンに関するよくある質問について確認していきましょう。

Q.片方が死亡したらどうなる?

配偶者の片方がなくなった場合、団信に加入していれば亡くなった方のローンを返済する必要はありません。

しかし、自分が組んでいるローンの返済義務は残るため、自分名義分の返済は続けなければならない点に注意が必要です。

追加で死亡保険も入る、収入が低い配偶者は借入額を抑える、など工夫が必要だね!

Q.収入合算とどっちが良い?

夫婦それぞれの収入が高く拮抗している場合は、ペアローンの方が住宅ローン控除のメリットを活かせます。

しかし、収入に差がある、または今後どちらかが下がる可能性が高い場合は、将来返済の負担が厳しくなる可能性があるため、ペアローンよりも収入合算が適しているでしょう。

Q.ペアローンをやめたい場合はどうすれば良い?

ペアローンをやめる場合、どちらかの名義のローンに一本化することになります。

一本化する場合は、金融機関に相談して変更してもらう必要があります。

しかし、ペアローンは二人の収入を合わせることが条件で借り入れているため、単独の収入では一本化できない可能性もあります。

ペアローンはやめにくいということを理解したうえで利用することが大切だワン!

【まとめ】ペアローンを組む前にモゲチェックを利用してみよう

ペアローンについてよく分かったよ!まずはモゲチェックに相談してみるね!

最後にこの記事の重要なポイントをまとめます。

- ペアローンは借入額をアップでき住宅ローン控除を夫婦で適用できる

- 夫婦どちらかの収入に差がある場合は利用しない方が良い

- ペアローンを借りる前にモゲチェックに相談するのがおすすめ

住宅ローンを検討しているなら、まずはモゲチェックであなたにぴったりの住宅ローンの組み方を見つけてみることから始めましょう。

金利比較も簡単にできるので、お得な住宅ローンと出会えますよ。

\住宅ローンを一括比較/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや、審査通過確率も無料で比較可能!