・つみたてNISAの利回りって、どれくらいなの?

・利回りの高いつみたてNISA対象商品は何かな?

このようなお悩みを解決します。

この記事の結論

- 利回りとは、投資額に対する収益(分配金+売却益)の割合のこと

- つみたてNISAの利回り平均は、米国株式が最も高い

- つみたてNISA対象の利回りが高い商品は「S&P500」に関連する商品

長期的な資産運用をサポートしてくれ、最近制度改正や恒久化で話題になっているつみたてNISA。

つみたてNISAを始める際には、証券会社や商品など検討しなければならないポイントはいくつかありますが、その中の一つが今回解説する利回りです。

「つみたてNISA対象商品は、全て金融庁の審査を通ったものだから大丈夫」といった甘い考えでは危険です。

本記事ではつみたてNISAの平均利回りやシミュレーション、利回りランキングなどを解説していきます。

利回りが高い商品が豊富な証券会社

- SBI証券(一番人気!)

公式サイト:https://search.sbisec.co.jp/

当社の独自調査でも人気No.1の定番ネット証券!手数料が安く、NISAの取扱数も豊富です。 - 楽天証券(NISA利用者の2人に1人以上が楽天証券)

公式サイト:https://www.rakuten-sec.co.jp/

楽天ポイントが貯まる・使える!楽天カードや楽天キャッシュ積立でポイント還元も。 - マネックス証券(クレカ積立がお得)

公式サイト:https://info.monex.co.jp/

誰でもクレカ積立で1.1%還元!毎年50万円投資なら5,500円分が戻ってきます。

つみたて(積立)NISAの平均利回りは?

利回りとは

そもそも「利回り」って何だろう?

投資をしていると、あらゆるところで目にする「利回り」。

あなたは利回りの意味を正しく理解していますでしょうか?

利回りは、投資額に対する収益の割合のことを指します。

計算式で表すと以下の通りです。

つみたてNISAの利回りの計算式

利回り(%)=トータルリターン÷投資元本×100

つみたてNISAではない場合、税金も計算式に入れる必要があるワン!

つみたてNISAの平均利回り

ここではアセットクラス別に平均利回りを解説していきます。

以下のアセットクラスに当てはまる商品をピックアップし、それぞれの平均利回りを求めてみました。

- 国内株式

- 米国株式

- 全世界株式

- バランス型

前提条件

- 手数料は考慮済み

- 複利運用での数値を算出

- つみたてNISAのため、税金は考慮せずに算出

| 商品 | アセットクラス | 株価指数 | トータルリターン(3年) | 平均利回り(1年) |

|---|---|---|---|---|

| eMAXIS Slim 国内株式(TOPIX) | 国内株式 | TOPIX | 5.56% | 2.04% |

| eMAXIS Slim 米国株式(S&P500) | 米国株式① | S&P500 | 14.40% | 2.89% |

| 楽天・全米株式インデックス・ファンド(楽天VTI) | 米国株式② | CRSP US Total Market Index | 13.09% | 2.78% |

| eMAXIS Slim 全世界株式 (オール・カントリー) | 全世界株式 | MSCI AC World Index | 10.94% | 2.60% |

| eMAXIS Slim バランス型(8資産均等型) | バランス型(emaxis slim 8資産) | 合成ベンチマーク | 3.74% | 1.78% |

2022年~23年は株式市場が低調だったため、全体的に利回りは低い傾向になりました。

ですが、やはり米国株式の2つが最もよい平均利回りとなっていますね。

全世界株式と言っても、米国株式の割合が高いから似た数値になっているよ!

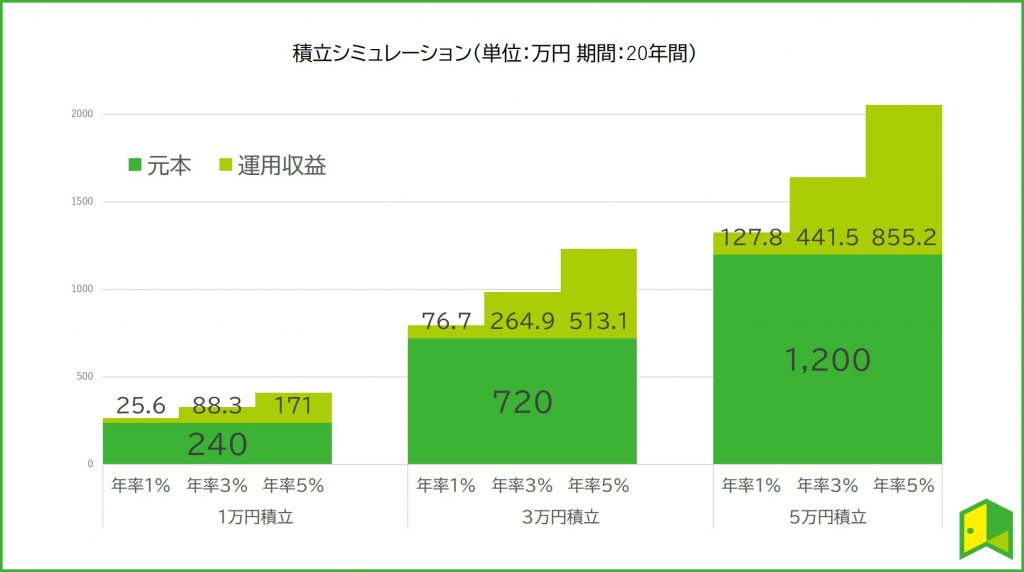

つみたてNISAの利回りシミュレーション

ここからは金融庁が公開しているシミュレーションを用いて、解説していきます。

イメージがしやすいように、新卒社員のAさんが最大20年間積み立てた場合を想定し、10年・15年・20年の節目ごとに運用収益を出しました。

以下の積立金額・想定年率で設定した、シミュレーションを早速見ていきましょう。

※2024年からNISA制度は改正され、年120万円(月10万円)まで積立が出来るようになります。

- 積立金額:1万円、3万円、5万円

- 想定年率:1%、3%、5%

- 積立期間:10年、15年、20年

①毎月1万円積み立てた場合の運用収益

| 運用期間 | 年率1% | 年率3% | 年率5% |

|---|---|---|---|

| 運用収益10年後(元本120万円) | 6.1 | 19.7 | 35.3 |

| 運用収益15年後(元本180万円) | 14.1 | 47.0 | 87.3 |

| 運用収益20年後(元本240万円) | 25.6 | 88.3 | 171.0 |

つみたてNISAは、1万円でも投資が可能です。

さらにSBI証券・楽天証券・マネックス証券などのいくつかの証券会社では、なんと100円からつみたてNISAを始めることが出来ます。

毎月1万円ずつ積立なら、初心者の方でも始めやすいね!

この場合、年率1%でも20年後には25.6万円の利益が、年率5%なら171万円もの利益となります。

②毎月3万円積み立てた場合の運用収益

| 運用期間 | 年率1% | 年率3% | 年率5% |

|---|---|---|---|

| 運用収益10年後(元本360万円) | 18.4 | 59.2 | 105.8 |

| 運用収益15年後(元本540万円) | 42.3 | 140.9 | 261.9 |

| 運用収益20年後(元本720万円) | 76.7 | 264.9 | 513.1 |

この場合、年率1%でも20年後には76.7万円の利益が、年率5%なら513万円もの利益となります。

22歳から始めていれば、42歳で元本+利益で796万円~1,233万円の金融資産を持てるということです。

老後までに2000万円用意したい場合は…?

老後2000万円問題のためにもし年率5%の商品に月3万円ずつ投資するなら、2,000万円になるまで26年8ヶ月かかります。

つまり、毎月3万円の積立でも年利5%であれば、50歳手前で2,000万円の資産を達成できるのです。

老後資金のためにはiDeCoという非課税制度もありますので、そちらを利用することも有効です。

現在のつみたてNISAの月上限額は33,333円だワン!

③毎月5万円積み立てた場合の運用収益

2024年からのつみたてNISAを想定した、積立金額毎月5万円のシミュレーションだよ!

| 運用期間 | 年率1% | 年率3% | 年率5% |

|---|---|---|---|

| 運用収益10年後(元本600万円) | 30.7 | 98.7 | 176.4 |

| 運用収益15年後(元本900万円) | 70.6 | 234.9 | 436.4 |

| 運用収益20年後(元本1200万円) | 127.8 | 441.5 | 855.2 |

積立金額が5万円にまでなってくると、やはり運用収益の伸びが一段階上がりますね。

もし5万円積立を年利5%で30年行った場合は、運用収益が約2,361万円、元本が1,8000万円ですので、運用収益が元本を大きく上回るまで成長します。

最後に積立金額・想定年率別で、20年間積み立てた場合の比較をしてみましょう。

ご覧頂いても分かる通り、積立金額と積立期間が同じでも利回りが違うだけで、運用収益に大きな差が出てきます。

ですので、つみたてNISAを始める際には1年あたりの平均利回りを一つの軸として商品を選びましょう。

平均利回りがマイナスの商品だと、元本(緑の部分)が減り元本割れが起こってしまうから注意だワン!

つみたてNISA利回りランキング

ここではつみたてNISA対象商品の利回りランキングを見ていきましょう。

つみたてNISA利回りランキング(1年)

| ランキング | 商品 | 利回り(1年) |

|---|---|---|

| 1 | iFree NYインデックス | 6.73% |

| 2 | たわらノーロード NYダウ | 6.70% |

| 3 | eMAXIS NYダウインデックス | 6.27% |

| 4 | ハッピーエイジング 20 | 3.74% |

| 5 | 大和住銀DC国内株式ファンド | 3.21% |

| 6 | ハッピーエイジング 30 | 2.46% |

| 7 | ハッピーエイジング 40 | -0.11% |

| 8 | iFree 新興国株式インデックス | -0.45% |

| 9 | 東京海上セレクション・日本株TOPIX | -2.25% |

| 10 | ニッセイ日本株ファンド | -2.50% |

つみたてNISA利回りランキング(3年)

| ランキング | 商品 | 利回り(3年) |

|---|---|---|

| 1 | eMAXISSlim米国株式(S&P500) | 14.40% |

| 2 | SBI・V・S&P500インデックス・ファンド | 14.27% |

| 3 | iFree S&P500インデックス | 14.25% |

| 4 | 米国株式インデックス・ファンド | 13.96% |

| 5 | iシェアーズ 米国株式(S&P500)インデックス・ファンド | 13.88% |

| 6 | たわらノーロード NYダウ | 13.75% |

| 7 | iFree NYダウ・インデックス | 13.72% |

| 8 | 楽天・全米株式インデックス・ファンド | 13.59% |

| 9 | eMAXIS NYダウインデックス | 13.23% |

| 10 | フィデリティ・米国優良株・ファンド | 12.96% |

つみたてNISA利回りランキング(5年)

| ランキング | 商品 | 利回り(5年) |

|---|---|---|

| 1 | iFree S&P500 インデックス | 12.28% |

| 2 | 米国株式インデックス・ファンド | 12.03% |

| 3 | iシェアーズ 米国株式(S&P500)インデックス・ファンド | 11.96% |

| 4 | 楽天・全米株式インデックス・ファンド | 11.72% |

| 5 | iFree NYダウ・インデックス | 11.01% |

| 6 | たわらノーロード NYダウ | 10.99% |

| 7 | フィデリティ・米国優良株・ファンド | 10.89% |

| 8 | eMAXIS NYダウインデックス | 10.53% |

| 9 | eMAXIS Slim先進国株式インデックス | 10.42% |

| 10 | ニッセイ外国株式インデックスファンド | 10.36% |

3年と5年を比較すると、アメリカの指数に連動する投資信託が多い傾向だね!

つみたてNISAのおすすめ商品

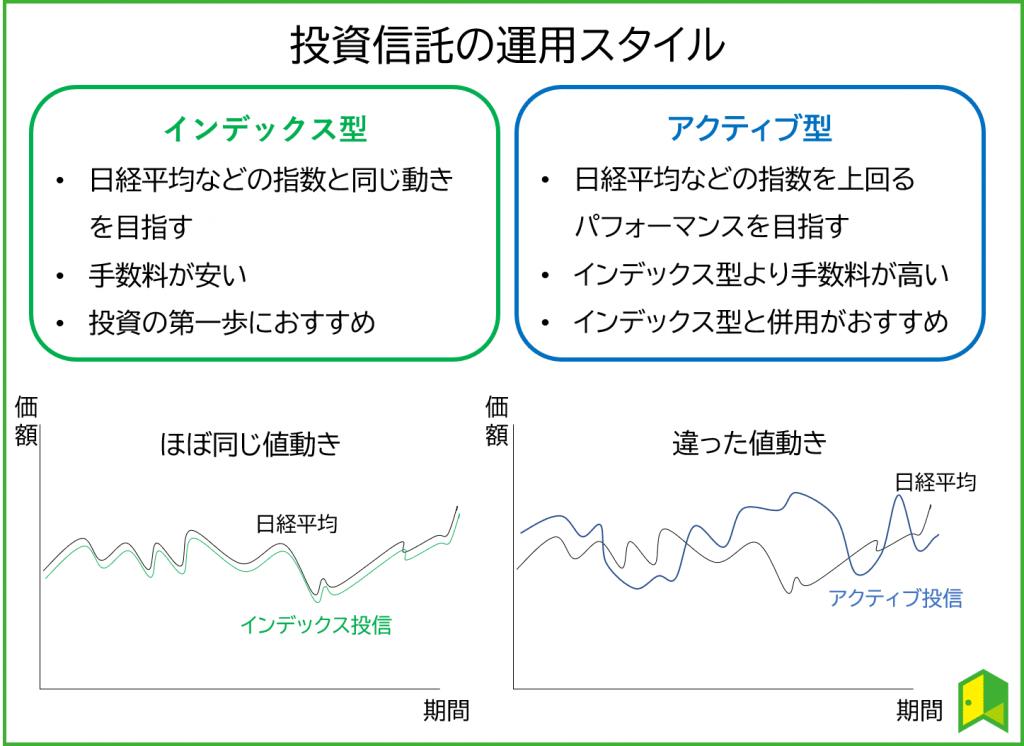

つみたてNISAの商品は、インデックスファンド・アクティブファンドに分けられることが出来ます。

ここでは簡単に二つの違いを見てみましょう。

| インデックスファンド | アクティブファンド | |

| 運用目標 | インデックスと同じ値動きをする | インデックスを上回る運用成果を出す |

| 組入銘柄 | 各指数の構成銘柄 | 投資のプロが銘柄を厳選 |

| コスト | 比較的低い | 比較的高い |

| 特徴 | 低コストで中長期的に利益を狙いやすいが、市況次第 | 短期間~中長期でも利益を狙いやすいが、構成銘柄次第 |

運用目標の違いから生まれる異なる値動きを表すと、以下の図のようになるワン!

コストを抑えたい方

つみたてNISAでコストを抑えたい方には、インデックスファンドの購入をおすすめします。

インデックスファンドとは、S&P500やナスダック指数などの特定の株価指数(インデックス)と連動するような運用成果を目指すファンドです。

手数料が低く設定されているほか、投資知識がなくても始めやすいことや安定した運用成果から、初心者の方におすすめです。

以下ではおすすめインデックス商品5つをピックアップしました。

ぜひ商品購入の際に、参考にしてください。

- eMAXIS Slim 米国株式(S&P500)

アメリカ主要500社に投資。つみたてNISA対象商品の中で最も純資産額が高く、人気を集めている。 - eMAXIS Slim 全世界株式(オール・カントリー)

世界約50か国に投資。「投信ブロガーが選ぶ!Fund of the Year 2021」でも1位を獲得。 - 楽天・全米株式インデックス・ファンド

アメリカの中小企業を含めた約4,000社に投資。バンガード社というアメリカの大手資産運用会社が運用するETFに投資をする。 - SBI・バンガード・S&P500インデックスファンド

アメリカ主要500社に投資。SBI証券の買付ランキングでは1位になったこともある有名商品。 - SBI・全世界株式インデックスファンド 「雪だるま(全世界株式)」

ベンチマークが円換算ベースのため、円安になるほど高いリターンを得られる。

これらの中では「eMAXIS Slim 米国株式」の純資産額が最も高く、人気と言えるね!

積極的に運用したい方

つみたてNISAで積極的な運用をしていきたい方は、アクティブファンドの購入をおすすめします。

アクティブファンドとは、ファンドマネージャーが自らの調査をもとに、投資商品を選別・運用し、インデックスファンド以上の運用成果を目指す投資信託のことです。

比較的コストは高めに設定されていますが、大きなリターンを狙いたい方にはおすすめです。

以下の3つは、おすすめアクティブファンドになります。

つみたてNISAのおすすめ銘柄についても紹介しているので、ご覧くださいl。

アクティブファンドは比較的手数料が高いことがあるから、購入前にしっかり調べることが重要ワン!

つみたてNISAにおすすめの証券会社3選

NISA口座を使って投資をする場合は、金融機関に口座を開設する必要があります。

以下は証券会社の比較表です。

中でもネット証券は手数料が低く、初心者でも使いやすいことから人気を集めています。

おすすめのネット証券は以下の通りです。

- SBI証券【人気No.1】

→投資信託の取扱数が豊富で、ランキングから選択できる - 楽天証券【NISA口座開設数No.1】

→NISA利用者の2人に1人が楽天証券!楽天ポイントが貯まる・使える(2023/5/8時点) - マネックス証券【クレカ還元がお得】

→クレジットカード積立でポイント1.1%還元 - 【初心者におすすめ】Wealth Navi(ウェルスナビ)

→資産運用を全自動で行えるロボアドバイザー

それぞれの特徴を以下で詳しく解説します。

①SBI証券【人気No.1】

SBIグループは2022年6月時点で840万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

「いろはに投資」の独自調査でも、本当におすすめしたい証券会社No.1に選ばれているなど、評判が良い証券会社です。

そんなSBI証券のつみたてNISAは、毎日と毎週コースがあるので、基本の毎月コースよりもきめ細かく「時間分散投資」ができます。

また、三井住友カードを使った「クレカ積立」を設定すれば、自動で積立投資ができます。

クレカ積立をすればVポイントも貯まるので、お得に老後の資産形成ができますよ。

投資しながらポイントが貯まるのは良いね!

SBI証券のNISA口座であれば、国内株式売買、海外株式買付、投資信託売買の取引手数料が無料。

業界最低水準のコストでNISAの非課税メリットを最大限に享受できますよ。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

あわせて読みたい

②楽天証券【NISA口座数No.1】

楽天証券は、NISA口座開設数がNo.1、NISA利用者の2人に1人以上が楽天証券を使っているということで、人気のネット証券です。(2023/5/8時点)

楽天グループの証券会社ということで、楽天ポイントを使ったり貯めたりしてオトクに投資を始められるのが最大の魅力。

楽天ポイントを貯めているからありがたい!

楽天証券は2023年4月には投信積立の楽天カードでのクレジットカード決済において、ポイント還元率を最大1%に引き上げることを発表しました。

この変更は、2023年6月の積立購入分から適用されます。

これは嬉しいニュースだね!

楽天証券の投信積立の決済手段は以下のとおりです。

▼横にスクロールして詳細を見ることができます。

| 楽天キャッシュ(電子マネー) | 楽天カードクレジット決済 | 証券口座(楽天銀行マネーブリッジ) | その他金融機関 | |

|---|---|---|---|---|

| 設定可能上限額 | 50,000円/月間 | 100,000円/月間 2024年4月積立分〜 | 原則なし | 原則なし |

| ポイント還元率 | 楽天カードからのチャージ額に 対して一律0.5% | 積立金額の0.5%~1% | なし | なし |

| 積立指定日 | 毎月1日~28日から選択できる | 毎月1日、8日 (選択不可) | 毎月1日~28日から選択できる | 毎月7日、24日から選択できる |

| ポイント投資・SPU | 対象 | 対象 | 対象 | 対象外 |

投資信託のつみたて(積立)をするなら楽天が良さそう!

\クレカ積立でポイント還元/

- 0.5%~1%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

あわせて読みたい

③マネックス証券【クレカ還元がお得】

「マネックス証券」は2022年9月時点で総口座数が217万件を突破した、大手ネット証券です。

SBI証券や楽天証券に次ぐ規模ね!

マネックス証券は米国株取引で時間外取引もできるネット証券で、米国株投資に強みを持っています。

また、日本株式も「1株単位で取引できる単元未満株」を取り扱っているため、NISA口座を使った投資にも適していると言えるでしょう。

マネックス証券でもクレカ積立ができます。

クレカ積立によるポイント還元サービスは主要ネット証券で実施していますが、年会費(実質)無料のクレジットカードのなかでマネックスカードの還元率はトップレベルに高いです。

以下の表は、毎月5万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段 | ポイント還元率 | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 6,600 | 66,000 | 132,000 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 3,000 | 30,000 | 60,000 |

| 楽天証券 | 楽天カード | 0.5%~1%(下記に詳細表示) | 1,200 | 12,000 | 24,000 |

【楽天証券ポイント還元率の詳細】

【信託報酬のうち楽天証券が受け取る代行手数料が年率0.4%(税込)以上の銘柄】

⇒1%のポイント還元(全カード共通)

【信託報酬のうち楽天証券が受け取る代行手数料が年率0.4%(税込)未満の銘柄】

楽天カード⇒0.5%のポイント還元

楽天ゴールドカード⇒0.75%のポイント還元

楽天プレミアムカード⇒1%のポイント還元

購入可能額:月5万円

楽天キャッシュ決済(月5万円迄)と併用可

20年の運用で2倍以上の差が生まれるんだね!

マネックスカード積立は他のクレカ積立と比べて、ポイント還元率が最大だワン!

④手軽にNISAをするならWealth Navi(ウェルスナビ)

ご自身でつみたてNISAを運用する場合はある程度の投資知識や手間を要するので、不安に感じている方もいるでしょう。

自分で投資する商品を選ぶのは、ハードルが高いな…。

ですがロボアドバイザーの「ウェルスナビ」なら、面倒な資産運用を全自動でおまかせ可能。

おまかせってどういうこと!?

リスクの許容度や積立額を設定するだけで、アルゴリズムに基づいてあなたに合った資産形成をします。

そのため、利益確定のタイミングなどに悩むことなく、非課税での資産運用を計画的に行うことができるのです。

ウェルスナビの「おまかせNISA」は自動積立を利用できるため、つみたてNISA同様の効果を期待できます。

普段は忙しくて投資の勉強や資金管理ができない会社員や専業主婦にもおすすめです。

最低1万円から気軽に運用できるワン!

つみたてNISAに関するよくある質問

ここではつみたてNISA利回りに関するよくある質問とその答えを解説していきます。

つみたてNISAの平均利回りは?

平均利回りは対象とする指数によって、違いがあります。

今回の調査によると、最も平均利回りが高いのは、S&P500を対象とした米国株式の商品である「eMAXIS Slim 米国株式」で、2.89%でした。

もう一度、平均利回りについて詳しくご覧になりたい方は、こちらをクリックしてください。

投資先が同じ米国でも対象とする指数に違いがあるから、しっかり確認しようね!

つみたてNISAの利益は1年間でどれくらい?

つみたてNISAの利益は、毎月の投資額と年率で変わってきます。

仮に現在の制度に従って、月投資可能上限額33,333円で年率3%の商品に1年間投資するとしましょう。

運用総額は405,524円となり、そのうち5,546円が運用益となります。

意外と利益が少ないと思われる方もいらっしゃるかもしれませんが、つみたてNISAは「長期」で行うことが前提とされています。

たった1年ではなく、何十年単位の投資を考えることが重要です。

投資期間が長くなるほど、複利効果が働くよ!

つみたてNISAは20年でどれくらいの利益になるの?

先ほどは1年間でのシミュレーションでしたが、こちらでは20年間つみたてNISAを運用した時の利益を見てみましょう。

条件は同じで、毎月33,333円・年率3%とします。

そうすると、運用総額は約1094万円となり、運用収益は約294万円です。

このように長期で投資をすることで、その利益も大きくなります。

現在33,333円である上限額は、2024年からの新しいつみたてNISAでは年間投資枠120万円に拡大されるワン!

【まとめ】つみたてNISAの利回り

今回は、つみたてNISAの利回りについて解説をしてきました。

利回りについてよく理解できたから、商品を買う時に参考にしてみよう!

最後に、この記事の重要なポイントを3つにまとめます。

- 利回りとは、投資額に対する収益(分配金+売却益)の割合のこと

- つみたてNISAの利回り平均は米国株式が最も高い

- つみたてNISA対象の利回りが高い商品は「S&P500」に関連した商品

つみたてNISAを今すぐ始めてみたい方は、こちらからSBI証券で始めることがおすすめです。

多くの投資家から人気を集めているSBI証券でつみたてNISAを始めましょう。

\限定キャンペーン実施中/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら