・投資信託に興味はあるけど、よくイメージが湧かなくて不安…。

・分かりやすく投資信託について教えてほしいな。

このようなお悩みを解決します。

本記事の結論

- 投資信託は「手間いらず」で気軽に始められる

- 小額からの積立投資で無理せず継続できる

- リスク許容度に合わせて最適な投資信託を選ぶ

将来に備えるための資産形成手段として、注目されているのが投資信託です。

とはいえ「仕組みが複雑そう…」「そもそも損しない?」と感じ、なかなか手を出せない人も多いはず。

結論から言うと、投資信託は資産運用の初心者におすすめで、長期的にもリターンを増やしやすい投資手法です。

今回は投資信託の仕組みからメリット・デメリット、さらに投資信託の買い方まで、初心者向けにわかりやすく解説します。

\100円から投資信託を始めよう/

投資信託とは?

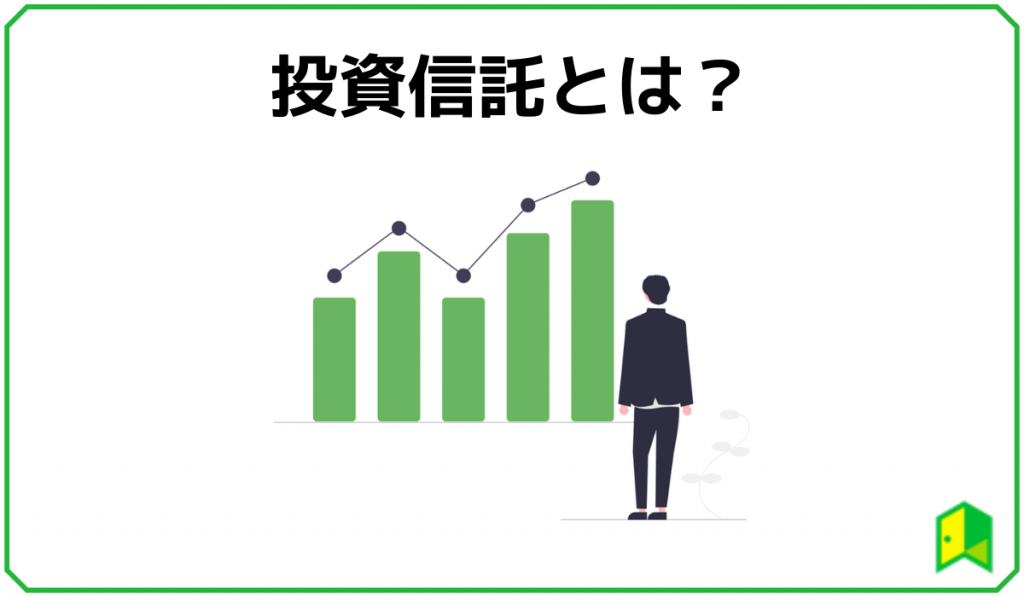

投資信託とは、多くの投資家から集めた資金を、投資家の代わりに資産運用のプロが投資・運用する金融商品です。

文章だけだと分かりづらいので、以下の図をご覧ください。

私たち投資家が投資信託を購入することで、ファンドマネージャーと呼ばれる運用のプロにお金を預けられます。

ファンドマネージャーは投資家の代理で株式や債券などに分散させて運用し、得られた収益が投資家に還元されるのです。

集めた資金をどこに投資するかは、購入する投資信託によって違うんだワン!

投資信託の仕組み【具体例で解説】

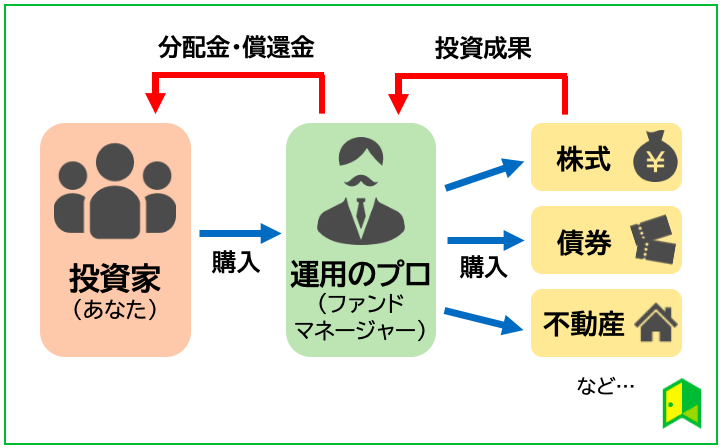

うーん、具体的にどんな仕組みで株などを購入してるの?

投資信託の仕組みは理解しづらい部分も多いので、具体例を踏まえつつ一緒にチェックしてみましょう。

ここでは『投資信託A』という商品を、2万円分買った投資家が10万人いたとします。

ファンドマネージャーは投資家から集めた計20億円を使って「株式・社債・国債」に投資し、運用を進めます。

集めたお金を大きな資金として運用するため、1人あたりの投資額は少なくても多くの投資対象を購入できるのが魅力です。

多くの投資家が集まり、1つのチームとして資産運用するイメージだワン!

投資信託のメリット5つ

投資信託を行うメリットとしては、以下の5つが挙げられます。

- 小額から投資できる

- 投資のプロが運用してくれる

- 分散投資でリスクを抑えられる

- 個人では買いにくい商品にも投資できる

- 分配金がもらえる

どれも投資信託ならではの魅力が詰まっているので、一つずつ確認していきましょう。

①小額から投資できる

投資信託は小口資金を多くの投資家から集めて運用するため、1人あたりの資金が少額でもまったく問題ありません。

代表的な金融商品で、いくらから始められるかの目安を以下で示しました。

| 投資信託 | 100円〜 |

| 株式投資 | 10万円〜 |

| 個人向け国債 | 1万円〜 |

| 仮想通貨 | 500円〜 |

| 不動産投資 | 1,000万円〜 |

| 純金積立 | 1,000円〜 |

| ソーシャルレンディング | 1万円〜 |

投資信託は参入ハードルが非常に低いため、家計に負担をかけることなく始められるのが嬉しいですね。

さらに楽天証券なら、普段の生活で貯まった楽天ポイントでも投資信託を購入できますよ。

\楽天ポイントで投資信託が買える/

②投資のプロが運用してくれる

投資信託はファンドマネージャーと言う、投資に精通したプロがあなたの代わりに運用を行ってくれます。

ファンドマネージャーの主な役割としては、以下のような感じ。

- 購入する銘柄を選定する

- 株価や市場の動向をチェックする

- 企業に出向いて投資すべきか調査する

このように投資の専門家がベストな銘柄に投資してくれるため、損をする確率もグッと下げられるのです。

投資の知識ゼロでも気軽に始められるのがいいね!

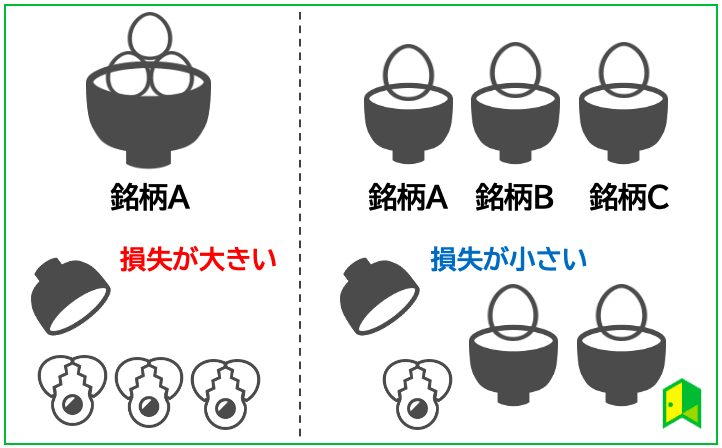

③分散投資でリスクを抑えられる

投資信託では多くの投資家から集めたまとまった資金を活用し、分散投資の体制を整えることが可能です。

投資には「卵は一つのカゴに盛るな」という、リスク分散の重要性を訴える格言が存在します。

株式投資で分散投資を目指すには、数十万円の資金が必要に。

一方で投資信託を使えば数多くの銘柄に投資でき、さらに債券や不動産にも分散できるので、リスクを格段に抑えられます。

リスク許容度に合わせて、最適な投資信託を選ぶのが大切だワン!

④個人では買いにくい商品にも投資できる

投資信託は運用をプロに任せられることから、初心者だと手を出しにくい商品でも安心して投資できます。

例えば以下のような投資先であれば、個人で買うよりも投資信託から投資した方が圧倒的に楽ですね。

- 新興国市場

→インドやブラジルなど成長見込みのある国へ投資 - コモディティ市場

→原油や穀物などインフレに強い商品へ投資

「投資したい市場はあるけど、ニッチで手を出しにくい…」と言った場合も、投資信託は強力な味方になってくれますよ。

投資信託は個人の投資チャンスを大きく広げてくれそう!

⑤分配金がもらえる

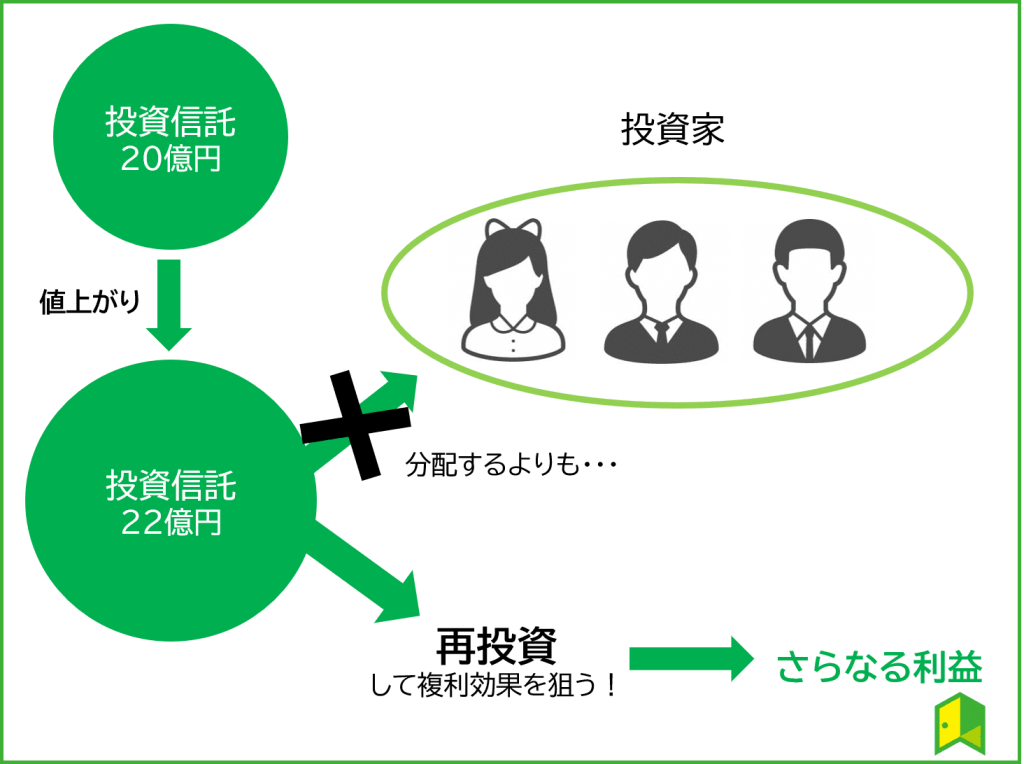

投資信託も株式投資と同じように分配金がもらえるケースがあるため、資産をグングン増やすことが可能です。

とはいえ多くの投資信託は利益をさらに高めるべく、投資家に分配金を直接支払わずに新たな株式の購入などへ回します。

上記画像のように利益を再投資することで、利益が雪だるま式に増えていく「複利効果」を生み出せるのです。

もし分配金を受け取れるケースがあっても、最速で資産を増やすために分配金の再投資をおすすめします。

分配金は魅力的だけど、再投資した方が長期的には良さそうだね!

投資信託のデメリット2つ

投資信託を行うデメリットとしては、主に以下の2つがあります。

- 手数料がかかる

- 元本を下回る可能性がある

投資信託には魅力的なメリットが多くある一方で、イマイチな点が存在するのも事実。

それぞれ順に説明していきます。

①手数料がかかる

投資信託はファンドマネージャーに運用してもらう手間がかかるため、株式投資などと比較して手数料は高くなります。

必要な手数料としては、主に以下の5点です。

- 購入時手数料

→投資信託を買う際にかかる費用 - 信託報酬

→投資信託の保有中にかかる手数料 - 監査報酬

→監査法人の監査にかかる費用 - 売買委託手数料

→株式の売買などで発生する費用 - 信託財産留保額

→投資信託の解約にかかる手数料

これだけ見れば、「手数料がかなりかかりそう…」と感じてしまうかもしれません。

しかし全体で見れば年率1%程度であることがほとんどなので、大きな負担にはなりません。

最近は販売時や解約時の手数料がタダの投資信託も増えているワン!

②元本を下回る可能性がある

投資信託は利益を積み重ねて資産を増やせる一方、運用が失敗すれば元手となるお金(元本)を下回る可能性もあります。

銀行の預貯金であれば金融機関が破綻しない限り元本を割りませんが、投資信託には元本保証がありません。

元本を下回るケースとして考えられるのは、例えば以下のような場合です。

- 組み入れていた銘柄の株価が下落した

- 組み入れていた銘柄の発行元が倒産した

- 投資している地域の経済情勢が悪化した

損失を不安に感じる人も多いはずですが、投資信託に限らず投資をしていれば元本を下回る可能性はあります。

投資信託は毎月積み立てることで「時間分散」によるリスク軽減が期待されるため、長い目で見れば資産が増える確率は高いでしょう。

一時的に元本割れを起こしても、つみたて投資の継続こそ資産運用を成功させるカギだワン!

投資信託の種類

投資信託ってたくさんあるけど、どんな基準で選べばいいの?

投資信託の種類は様々ですが、主に以下の3タイプで分けることができます。

- 対象地域

- 運用方法

- 投資対象

自分の投資スタイルによって投資信託の選び方も変わるため、それぞれ確認していきましょう。

①対象地域

投資信託の対象地域としては、以下の3つです。

- 日本国内

→馴染みのある企業が多く、初心者でも安心 - 先進国

→グローバル企業が多く、値動きも安定している - 新興国

→今後の高い経済成長が予測でき、変動幅も大きい

基本的には「国内型」「海外型」「国内+海外型」の投資信託に分けられます。

市場動向が掴みやすい日本企業に投資したいか、成長の著しい海外企業に投資したいかで対象地域を選ぶのが良いでしょう。

どの地域に投資するかで、運用成績も大きく変わってきそうだね!

②運用方法

投資信託の運用方法としては、以下の2つです。

- インデックス型

→日経平均などの指数と同じ値動きを目指す - アクティブ型

→指数を上回るリターンを目指す

「インデックス型」は安定的なリターンで低リスク、一方で「アクティブ型」は信託報酬が高い分、大きなリターンが期待できます。

どの程度のリスクとリターンを狙うかによって、運用方法を選んでみましょう。

「アクティブ型」は組み合わせが豊富だから、投資信託の本数も多いワン!

③投資対象

投資信託の投資対象としては、主に以下の4つに分類できます。

- 株式

→値動きが大きく、期待リターンが高い - 債券

→値動きが小さく、比較的安全性が高い - コモディティ

→インフレに強く、分散効果が高まる - 不動産(REIT)

→変動が小さく、安定した収益が得られる

主要な投資対象である「株式」は大きなリターンを見込むことができ、「債券」は低リスクでの運用が可能です。

さらに値動きの異なる「コモディティ」や「不動産」を組み合わせれば、分散効果が高まってよりリスク軽減になりますよ。

まずは投資対象の特徴について、もっと調べてみよう!

投資信託の買い方【ドルコスト平均法がおすすめ】

初心者にもオススメな投資信託の買い方ってあるの?

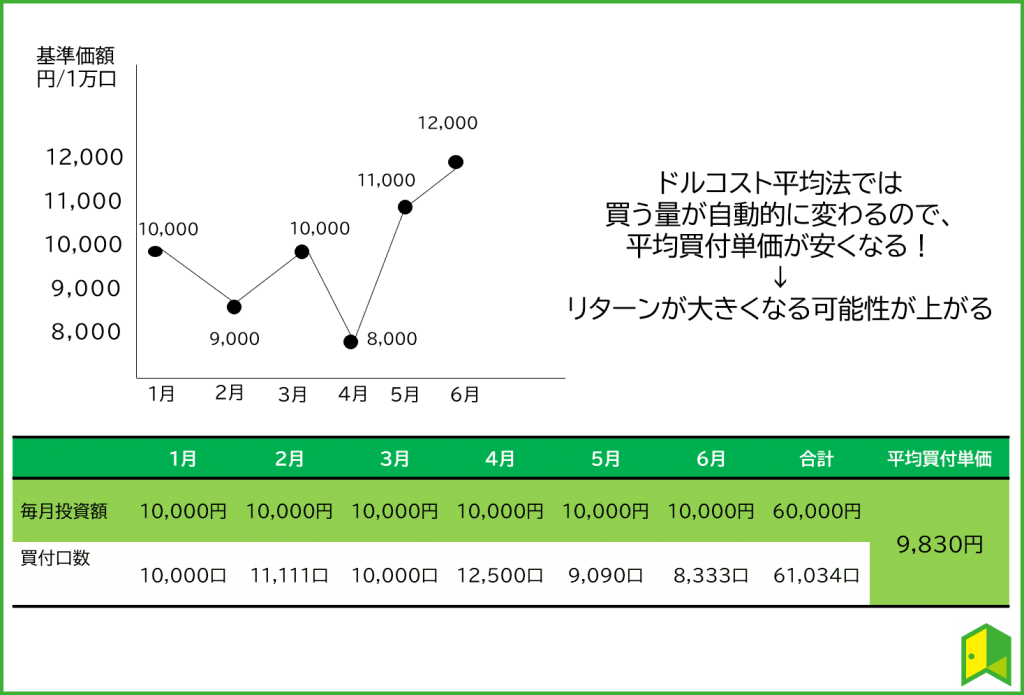

投資信託の買い方として、初心者でも成果の出しやすい「ドルコスト平均法」が注目されています。

ドルコスト平均法は長期スパンかつ定額で積立買付をすることにより、平均の1口当たりの購入価格を下げる投資手法です。

つまり安い値段でより多くの口数(投資信託の購入単位)を購入でき、図で示すと以下のような感じ。

投資信託は100円から買えるため、ドルコスト平均法を使って毎月数百円〜数千円で購入する投資家も増加中です。

10年、20年といった長期積立をする場合に優れた投資方法だワン!

投資信託とは?まとめ

投資信託なら、初心者の僕でも安心して始められそうだね!

投資信託の基本情報を中心に、種類や買い方まで幅広く解説してきました。

最後に、本記事の重要なポイントを3つにまとめます。

- 投資信託は「手間いらず」で気軽に始められる

- 小額からの積立投資で無理せず継続できる

- リスク許容度に合わせて最適な投資信託を選ぶ

投資信託の魅力は何と言ってもプロに運用を頼めるため、投資の知識が少なくてもすぐに資産運用ができることです。

SBI証券や楽天証券の積立であれば、最低100円から投資信託を始められるので、ぜひ検討してみましょう。

業界屈指の取り扱い本数!

>>SBI証券の公式サイトを見る

全銘柄で買付手数料が無料!

>>楽天証券の公式サイトを見る