ブリッジレポート:(4323)日本システム技術 vol.26

| (4323:東証2部) 日本システム技術 |

|

||||||||

|

||||||||

企業名 |

日本システム技術株式会社 |

||

代表取締役社長 |

平林 武昭 |

||

所在地 |

〒530-0005 大阪市北区中之島二丁目3番18号 中之島フェスティバルタワー29階 |

||

決算期 |

3月 末日 |

業種 |

情報・通信 |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2013年3月 | 10,139 | 314 | 355 | 168 |

| 2012年3月 | 9,027 | 284 | 327 | 135 |

| 2011年3月 | 8,990 | 211 | 264 | 216 |

| 2010年3月 | 9,322 | 456 | 497 | 300 |

| 2009年3月 | 10,449 | 806 | 852 | 447 |

| 2008年3月 | 10,705 | 931 | 945 | 426 |

| 2007年3月 | 9,711 | 389 | 405 | 138 |

| 2006年3月 | 7,917 | 111 | 125 | 605 |

| 2005年3月 | 8,189 | 522 | 502 | 319 |

| 2004年3月 | 7,767 | 540 | 537 | 67 |

| 2003年3月 | 7,064 | 676 | 635 | 194 |

| 2002年3月 | 6,939 | 658 | 606 | 181 |

| 2001年3月 | 6,285 | 834 | 814 | 282 |

| 株式情報(8/6現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

<沿革>

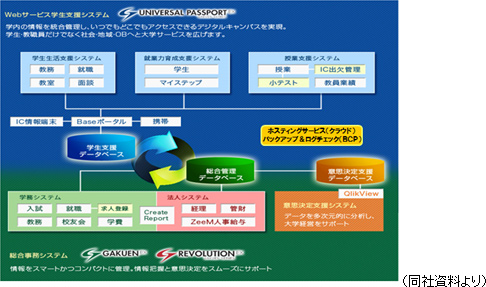

設立は、1973年3月。JAST(同社)の特徴である教育機関向け業務パッケージには、90年代前半から取り組んでおり、94年10月に学校事務支援統合システムパッケージソフト「GAKUENシリーズ」の販売を、98年8月に大規模大学向けERP「GAKUEN REVOLUTION(学務)」の販売を、2000年2月に学校関係者間の情報ネットワークを実現する統合型Webサービスシステム「UNIVERSAL PASSPORT」の販売を、それぞれ開始。01年11月のジャスダック上場を経て、03年2月に東証二部に株式を上場した。

<特徴>

1.理念重視の経営

「情報化の創造・提供による社会貢献」をモットーとして、いかなる企業系列にも属さない完全独立の立場を堅持することにより、業種、技術分野、プラットフォーム等を問わず、常に最新の技術に挑戦しつつ、自由な立場で幅広い分野の開発業務に取り組むことを経営の基本方針としている。

(経営理念の基本的考え方)

「天爵を修めて人爵これに従う」=天爵を修めることで、はじめて人爵を与えられる。人爵を得て、その結果として天爵を与えられることはない。

2.広範な情報サービスの提供と自社ブランド確立

メーカーや系列等一切の成約を受けず、自由な立場で広範な分野のサービスを提供することが出来る。以下の既存3事業をメインとしているが、近年の変化として、自社ブランドサービスの拡大に注力し、構成比引上げを目指している。 具体的には、医療情報(レセプト自動点検等)サービス、銀行向けCRMソリューション「BankNeo」、スマートフォンアプリ群「京都禅寺巡り」などが挙げられる。 (事業セグメント)

1.ソフトウェア事業(ソフトウェアの個別受託開発) ⇒ SIerの側面

① ビジネスアプリケーション分野 (事務処理系システム) ② エンジニアリングアプリケーション分野 (制御、技術系システム) ③ イベントアプリケーション分野 (スポーツ・文化イベント関連システム) ④ アウトソーシングサービス (情報システムの一括運営管理) 2.パッケージ事業(ソフトウェアパッケージの開発、販売) ⇒ パッケージメーカーの側面

戦略的大学経営システムの開発・販売、導入支援、保守等 3.システム販売事業(ハード、ソフトの販売、ITインフラの構築) ⇒ 販社(BtoB)の側面

ハードウェア・ソフトウェアパッケージの販売、保守、ネットワーク構築等 3.大手優良企業群との長期取引と新規顧客

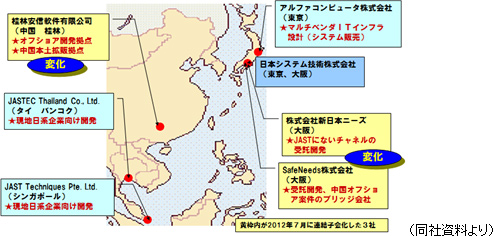

富士通(直接取引年数36年)、パナソニック(同31年)、IHI(同31年)など、日本を代表する大手企業群と長期取引が多いのも同社の特色。しかもすべてが直接取引である。長期取引であるため、先方顧客からは同社が「コア・パートナー」となっている場合が多く、そのため不況期でも受注が大きく落ち込むことが少ない、と会社側は述べている。 一方、一時期80%はあった主要長期大手顧客8社の売上高構成比は現在40%程度まで低下しており、下記の表のように他分野の新規顧客が増加している。  4.グループ拠点展開

加えて、2012年7月には新日本ニーズ、SafeNeeds、桂林安信軟件有限公司の3社を新たに子会社化し、7社体制に拡大している。 5.国内トップシェアの大学業務パッケージ及びその進化

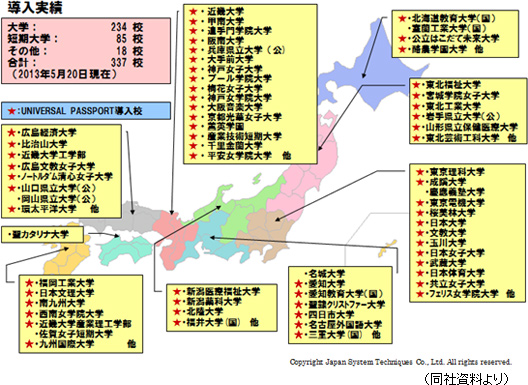

大学向け経営改革ソリューションとして提供している統合業務パッケージは、94年10月の発売以来、337校(13年5月20日現在)への導入実績を有し、文教マーケットにおいて高い評価を受けている。

6.その他の特長

(人材重視) ⇒ 品質安定、低コスト体質

|

| 2014年3月期第1四半期決算概要 |

同社事業の特性として、顧客企業の検収時期が多くの企業の会計期末に当たる3月および9月に大きく集中傾向があるため、第1四半期及び第3四半期の収益は、第2、第4四半期と比較して相当に少額になる傾向がある。 (2)セグメント別動向

今第1四半期より、セグメント情報に与える金額的重要性が増したため、従来の3事業区分に加えて、医療情報データの点検、分析および関連サービスを提供する「医療ビッグデータ事業」を開示することとした。

ソフトウェア事業

通信業向け案件は減少したが、サービス、流通、製造業、官公庁向け案件が増加した。

パッケージ事業

大学向けPP(プログラム・プロダクト)販売及び導入支援は減少したが、EUC(End User Computing:パッケージの周辺システムの受託開発)や保守業務が僅かではあるが増加した。

システム販売事業

サービス、流通業向けの機器販売が減少したが、公共系SI案件や大学向け機器販売が増加した。

医療ビッグデータ事業

レセプト自動点検サービスに加え、通知サービスおよびデータ分析などのサービス拡充により保険者との契約を着実に伸ばした。

(3)財政状態及びキャッシュフロー

一方負債は、短期借入金の増加などで115百万円増加した。 この結果、自己資本比率は2013年3月末の55.0%から53.2%へと低下した。  投資CFは、投資有価証券を100百万円取得したが、定期預金の取崩し、差入保証金の回収などによりプラスだった。財務CFは短期借入金の増額等によりプラスとなり、今四半期末の現金等の残高は26億円と前年同期末に比べ164百万円増加した。 (4)トピックス

◎株式会社ODKソリューションズとの協業を強化 同社は学校法人を対象に、パッケージ事業の主要製品であるGAKUENシリーズ製品により、教務を中心に入試・就職等といった学務系事務システムから、経理・管財等の法人系事務システムまでを統合した、戦略的大学経営システムを提供しているが、同じく学校法人を顧客層として入学試験業務を中心とした情報処理アウトソーシングサービスや入試広報支援サービス等を提供する(株)ODKとは協業関係を一昨年より構築し、相互のデータ連携を実現させてきた。 そうした中、協業による実績も蓄積されてきたため、同社と(株)ODKは、相互の強みを活かし事業上のシナジーを発揮することが、両社の企業価値・株主価値向上にとって望ましいとの共通認識に達し、さらに協業関係を強化することで合意した。 学校法人向けサービスを中心に、広範な業種・分野での協業を両社間で検討・決定していく。 また、今後は文教(学校)向けのみならず、両社が事業ドメインとしている金融分野での協業の可能性もあると考えており、順次検討を進めていく。 |

| 2014年3月期通期業績見通し |

ソフトウェア事業の伸張などを要因に、増収・増益を計画している。 営業増益の内訳は以下の通り。  転換点以前は、長期優良顧客が過半数、受託開発で営業利益10%超といった自社の伝統的強みを活かせば好業績に繋げることができたが、転換点以降、環境は激変しており、特に受託開発依存の成長持続は困難と考えている。また足元の戻りも決して本格回復ではなく、不安定な環境は今後も続くと判断しており、そうした環境下、「1.自社ブランドの確立」、「2.アライアンス戦略の推進」、「3.グローバル化」をキーワードとする変革を進めていく。 (2)今後の計画

9%の増収及び利益倍増を計画している。①事業別方針 ◎ソフトウェア事業 期首受注残は前期比120%となっており、金融系中心に売上を牽引すると予想している。 BankNeoの販売実績は前期1行であったが、今期は数行を計画しており、先行投資ステージから収益ステージへの転換を見込んでいる。 オフィスの移転・増床による経費増の影響は限定的。 ◎パッケージ事業

大学向け業務パッケージの総合ITサービス化を継続して推進し、参入障壁をより強固なものとする。次世代製品の製造段階に入るため、研究開発規模は前期比2.5倍へ。これを主因として事業全体では減益を見込む。 「GAKUEN中国版」をリリースする計画で、中国国内大学への販売に注力する。 <次世代製品への取組み>

GAKUENシリーズはリリースより6年が経過し、トップブランドとして定着している一方で、他社製品の台頭、価格競争の激化という状況で、高収益を維持はするものの壮年期を迎え成長性は低下している。そこで、次世代の新製品開発に注力する。 コンセプトとしては、現行製品のバージョンアップではなく、機能、デザイン、提供サービス、プラットフォームまでを一新するリニューアルを行い、又単に競合への対応ではなく、顧客である大学を取り巻く社会環境の将来像を見据えたうえでの最適解を示すものを開発する。 前期までに基本コンセプトを構築する基礎研究は終了しており、今期以降開発を進め、追加コンポーネントや関連総合サービスを順次リリース。来期以降売上の本格的な拡大、パッケージソリューションの枠を超えた総合文教サービスを提供する考えだ。 2018年3月期には次世代版パッケージの売上は現行版を上回り、20億円超まで成長すると見込んでいる。 <中国進出>

下表のように、日本国内において大学情報化市場は成熟期に入ったと見ており、より成長性が見込まれる中国市場の開拓を積極化する。

技術的には、言語の違いや大学制度の違いを理解した上で同社の持つGAKUENのノウハウと中国人SEの協業により販売可能な製品化が可能であることが大きな強みとなる。 こうして構築した事業基盤をベースに営業を積極展開し、2014年3月期中に複数校での導入を目指している。 ◎システム販売事業

今期は、大学向け大規模機器導入が谷間となり減益予想だが、来期は回復する見込み。期首受注残は前期比30%という水準だが、既に年間売上を超える受注見込みを確保している。 ◎医療情報サービス

自社ブランドサービス確立のための中心的サービスを、第4の事業セグメントとして独立させるべく拡販に注力する。本社共通経費配賦前では黒字化を達成する方針。

会社側では、今期で研究開発投資は概ね終了して、収益獲得ステージに入り、2015年3月期には売上5億円まで成長すると見込んでいる。 ②中長期事業構想

売上面においては、自社ブランドの確立と新事業の成長で、受託ビジネスとの構成比「1:1」を目指す。4期ぶりの100億円復帰を契機に着実な拡大へ。 |

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2026 Investment Bridge Co.,Ltd. All Rights Reserved. |