ブリッジレポート:(4847)インテリジェント ウェイブ vol.26

| (4847:JASDAQ) インテリジェント ウェイブ |

|

||||||||

|

||||||||

企業名 |

株式会社インテリジェント ウェイブ |

||

代表取締役社長 |

井関 司 |

||

所在地 |

東京都中央区新川1-21-2 茅場町タワー |

||

決算期 |

6月 末日 |

業種 |

情報・通信 |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2015年6月 | 6,160 | 484 | 490 | 471 |

| 2014年6月 | 6,558 | 145 | 183 | 86 |

| 2013年6月 | 5,870 | -677 | -587 | -349 |

| 2012年6月 | 5,241 | 131 | 154 | 270 |

| 2011年6月 | 4,762 | 321 | 341 | 129 |

| 2010年6月 | 4,956 | 358 | 387 | 211 |

| 2009年6月 | 5,527 | 228 | 235 | 187 |

| 2008年6月 | 6,695 | 417 | 403 | -5 |

| 2007年6月 | 6,367 | 389 | 407 | -295 |

| 2006年6月 | 7,137 | 1,482 | 1,452 | 947 |

| 2005年6月 | 5,174 | 678 | 688 | 264 |

| 2004年6月 | 5,257 | 371 | 365 | 156 |

| 2003年6月 | 5,891 | 1,177 | 1,161 | 539 |

| 2002年6月 | 5,505 | 1,854 | 1,846 | 1,003 |

| 株式情報(2/5現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

【井関社長の下、次の30年へ会社を進化】

2015年9月29日開催の第32 期定時株主総会及び同総会終結後の取締役会での選任を受けて、代表取締役副社長職にあった井関 司氏が代表取締役社長に就任した。井関 司氏は、大日本印刷(株)において、IPS 事業部PS 第6営業本部長、情報ソリューション事業部副事業部長を歴任。2013年9月に(株)インテリジェント ウェイブに転じ(取締役に就任)、2014年9月に代表取締役副社長に就任した。同社は2014年12月に会社設立30周年を迎えた。井関新社長の下、更なる経営基盤の強化と企業価値の向上を目指して経営体制の一層の強化・充実を図っていく考え。尚、大日本印刷(株)の情報ソリューション事業部は、ハード・ソフト両面からサポートする販売促進や最先端のホログラム技術・IT技術を活かした印刷・プリント等のマーケティングコミュニケーション事業部、プリント事業のノウハウをベースに業務効率化を支援するビジネスプロセスアウトソーシング事業部、そしてセキュリティ、センシング、決済・認証等のセキュアコミュニケーション事業部、の3事業部体制で幅広くソリューション提供を行っている。大日本印刷(株)で培った井関社長のキャリアは、(株)インテリジェント ウェイブの潜在成長力を顕在化させるにあたって大きな力になると期待されている。 事業の目的を再定義 安全、安心なITインフラを顧客に提供すること

強みである取引・決済を支える技術とシステム、及び顧客の情報資産を守るサイバーセキュリティ対策に磨きをかけていく。

ミッション 次の30年へ会社を進化させるべく、“二兎を追う”

事業規模の拡大を図ると共に、システムの信頼性を高める(品質の強化)。つまり、規模と品質の二兎を追う。事業規模の拡大では、システム開発請負と保守サービスという従来型の業務だけでなく、同社製品を顧客の都合に合わせて必要な時だけ利用できるサービス(ASP、Saas)の提供や顧客に代わってシステム運用を行うビジネス等、ストック型の新製品、新サービス、新規事業の育成に取り組んでいく。一方、品質の強化では、プロジェクト管理や定期的な工程レビューの実施により利益に対する意識の徹底を図ると共に、開発プロジェクトの利益を確保しつつ事業拡大を図るべく品質保証部門を新設した。

【事業セグメント】

事業は、クレジットカードや証券等の金融業界やシステム開発会社を主な顧客として、ソフトウェア開発、自社製・他社製パッケージ及びハードウェアの販売、更には保守等を手掛ける「金融システムソリューション事業」と、業種・業界にとらわれず幅広く自社製・他社製パッケージを中心にしたソリューションを提供している「プロダクトソリューション事業」に分かれる。

金融システムソリューション事業

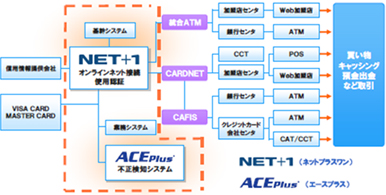

カード系と証券等の非カード系のビジネスに分かれ、カード系では、クレジットカード会社や銀行等の対外ネットワークへの接続で国内トップシェアを誇る「NET+1」(24時間無停止対応ソフトウェア)を用いたシステム構築を中心に、クレジットカード不正利用検知システム「ACE Plus」及び不正口座取引検知システム「ACE Plus for Bank」を用いた不正検知システム等を手掛けている。「NET+1」を用いたシステムは、クレジットカードやデビットカード等の商品購入時の与信に応じた代金決済やキャッシュカードカードの残高確認等、24時間365日、いつでもカードが利用できるネットワーク環境を提供するもので、付加価値の高い専用ハードと自社開発のパッケージソフトからなり、大手クレジットカード会社のネットワークへの接続で70%のシェアを有する。また、「NET+1」は、銀行の店外CD/ATMや海外ATM等の外部ネットワーク接続や消費者金融の外部ネットワーク接続等でも使われている。 一方、不正検知システム「ACE Plus」等は、偽造カード・盗難カード利用などクレジットカードの不正使用による被害の極小化や金融機関の振り込め詐欺・マネーロンダリングなど口座不正利用の検知を目的としており、こちらも豊富な実績を有する(シェア6~7割)。 上記のビジネス(カードビジネスのフロント業務)は同社の強みの象徴であり、収益基盤となっているが、高シェアゆえに成長余地が限られる。このため、同社はサービス(開発)領域の拡大に取り組んでおり、売上計上、仕訳、取引精算、ブランド管理、加盟店管理、帳票出力、業務運用管理、システムログ、更にはバックアップといったバックオフィス業務の受注を強化している。 非カード系では、“リアルタイム処理が可能な高度なネットワーク技術”、“ノンストップ技術”、及ぶ“セキュリティ技術”を活かして、クレジットカード業界、証券業界(オンライン証券会社・機関投資家)、及び大日本印刷のグループ企業等のシステム開発を手掛けており、証券業界向けでは高速情報基盤システム(証券取引所等から提供される市況データや気配値等を素早く社内の各端末に配信するシステム)等で豊富な実績を有する。  (同社資料より) ・統合ATMとは、全国の都市銀行や地方銀行、信用金庫等の現金自動預払機(ATM)を統合したネットワークシステム。

・CARDNETとは、クレジット情報処理センター事業等を行う(株)日本カードネットワークの略称。

・CAFISとは、NTTデータが提供する日本で最大のカード決済総合サービス。

プロダクトソリューション事業

当事業は、カードや証券等の業界に捉われず、全ての業界・企業を顧客対象としている。「NET+1」や「ACE Plus」等で培ったネットワーク技術やセキュリティ技術をベースとした情報漏洩対策システム「CWAT(シーワット)」(パソコン等の端末から、コピー、印刷、ネットワーク経由等による情報の内部からの持ち出しを監視)を中心に、内部情報漏洩対策、脆弱性対策、及び外部攻撃対策について、監視・検出・診断・認証と防止・阻止の切り口からソリューションを提供している。ラインアップは次の通り。   |

| 2016年6月期上期決算 |

金融機関の活発なIT投資と企業のサイバーセキュリティ対策を追い風に売上・利益共に期初予想を上回る着地

売上高は前年同期比5.3%増の29億96百万円。前年同期に好採算の大型案件があった反動で金融システムソリューション事業の売上が同0.5%減の26億19百万円とわずかに減少したものの(期初予想は同1.2%減)、自社製の情報漏えい対策パッケージソフトウェア「CWAT(シーワット)」や米国パロアルトネットワークス社製マルウェア対策ソフトウェア「Traps(トラップス)」等の他社製パッケージソフトウェアが期初予想を上回ったプロダクトソリューション事業の売上が同77.8%増の3億76百万円と伸びた。営業利益は期初予想の1億円を大きく上回る前年同期比10.3%増の2億02百万円。増収効果でプロダクトソリューション事業の損益が大幅に改善(△1億07百万円→△2百万円)した他、金融システムソリューション事業も、プロジェクト管理の成果でソフトウェア開発が順調に進み期初予想を上回る利益を上げた。また、経費節減努力により増収ながら販管費もわずかに減少した。 為替差益を計上する一方、持分法投資損失がなくなった事等で経常利益は2億15百万円と同17.5%増加。最終利益は前年同期の一時的な要因(税効果会計の影響)の反動で減少したが、1億45百万円と期初予想の65百万円を大きく上回った。     金融システムソリューション事業では、ハードウェア販売が減少する一方、収益性の高いソフトウェア開発や自社パッケージの売上が増加した事で第1四半期は2.1%にとどまった営業利益率が12.2%に改善した。一方、プロダクトソリューション事業は他社製パッケージが中心となったが、高い売上水準を維持した事で損失が12百万円にとどまった。   (3)受注高及び受注残高(個別ベース)

(4)財政状態及びキャッシュ・フロー(CF)

未収入金、賞与引当金、及び退職給付に係る負債等の減少で、上期末の総資産は62億55百万円と前期末に比べて2億26百万円減少した。流動比率438.8%(前期末396.6%)、固定比率41.9%(同39.7%)、自己資本比率77.3%(同74.6%)。CFの面では、上期末にかけての売上の増加で営業CFが1億34百万円のマイナスとなったものの、投資有価証券の売却による収入で投資CFが1億87百万円の黒字となり、52百万円のフリーCFを確保した。 |

| 2016年6月期業績予想 |

通期予想に変更はなく、通期で前期比5.5%の増収、同10.2%の経常増益

上期の業績が期初予想を上回ったものの、通期予想を据え置いた。下期は、金融システムソリューション事業において、大手証券会社の基幹システムの更新案件が続く他、オンライン証券向け各種システム構築等の寄与が見込めるが、カード系で期ずれ不安のある案件があるようだ。一方、プロダクトソリューション事業では、自社製・他社製パッケージの順調な販売を受けて保守売上に上振れの余地がある。通期予想は、売上高65億円(前期比5.5%増)、営業利益5億40百万円(同11.6%増)、経常利益5億40百万円(同10.2%増)、()当期純利益3億50百万円(同25.7%減)。セグメント別では、金融システムソリューション事業が、売上高57億円(同3.0%増)、営業利益5億40百万円(同29.0%減)。プロダクトソリューション事業が、売上高8億円(同27.6%増)、営業利損益均衡(前期は1億48百万円の損失)。 配当は1株当たり5円の期末配当を予定している。    (2)事業成長への取り組み

金融システムソリューション事業においては、新規事業を開始すると共に新製品の開発を推進する事で課題である安定的な成長に向けた取り組みを進める。一方、プロダクトソリューション事業においては、ラインナップを拡充して事業規模の拡大を目指す。

金融システムソリューション事業

新規事業として、安定収益につながる業務運用サービスを育成していく考えで、この一環として、ASPでの提供を前提とするアクワイアリングサービスシステム(クレジットカードの顧客管理・決済システム)の開発を進めている。新製品では、On Core(オンコア)の開発が進み、第3四半期には国内案件での受注が見込まれる。国内のユーザー開拓と並行してアジアを中心に海外展開も進めていく考え。また、引き続き開発業務の品質向上にも取り組み、顧客の信頼確保につなげていく。ASP型アクワイアリングサービスでは、1月に地銀系カード会社及び信販系カード会社の2社と契約を結んでおり、ネット系銀行1行との商談も進んでいる。先行投資が必要となるが、5社のユーザーを獲得できれば、3~4年で投資を回収できる。地方銀行各行は収益源の多様化に取り組んでおり、アクワイアリング業務に注目している地方銀行は少なくない。上記の通り、この1月に地銀系カード会社と契約しており、実績を作る事が更なるユーザー獲得の呼び水になっていくものと思われる。 一方、「On Core」は、ゲートウェイ、認証、不正検知等、カードビジネスのフロント業務をパッケージ化したLinuxベースのアプライアンス製品。「NET+1」や「ACE Plus」が導入に際してカスタマイズを行い顧客毎の個別業務に対応できるのに対して、「On Core」はカスタマイズできないが、導入に手間がかからず、導入コストも抑える事ができる。国内では、新規決済業務参入会社、決済代行会社、中小カード会社、大規模加盟店等で需要が見込めるロングテール製品との位置付けだが(「NET+1」、「ACE Plus」は大手カード会社の向けのショートヘッド製品)、東南アジア等ではカード発行会社の需要も期待できる。 た、「品質の向上」では、プロジェクト管理や不具合管理等の体制やライブラリの整備が進み、独自のプロジェクト管理ツールやプロジェクト評価システムを導入した他、工程毎にレビューを実施する体制も整えた(既に費用見積りの精緻化等で成果が現れている)。この他、納品したシステムのバージョン管理体制も整備し、計画的なバージョンアップの提案営業につなげていく。 プロダクトソリューション事業

自社開発製品である情報漏洩対策システム「CWAT」中心のビジネスから、マルウェア対策ソフトウェア「Traps」、米RAPID7(ラピッドセブン)社製ネットワークの脆弱性対策、イスラエルCHECKMARX社製Webアプリ脆弱性対策(ソースコード解析ツール)「CxSuite」等、多彩なラインナップで商談規模の拡大と件数の増加に取り組んでく。また、サイバーセキュリティ製品の開発に強みを持つイスラエルでの新商材発掘も進める。

|

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2026 Investment Bridge Co.,Ltd. All Rights Reserved. |