ブリッジレポート:(6826)本多通信工業 vol.9

| (6826:東証2部) 本多通信工業 |

|

||||||||

|

||||||||

企業名 |

本多通信工業株式会社 |

||

社長 |

佐谷 紳一郎 |

||

所在地 |

東京都品川区北品川5-9-11 大崎MTビル |

||

決算期 |

3月末日 |

業種 |

電気機器(製造業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2015年3月 | 16,639 | 1,415 | 1,565 | 1,439 |

| 2014年3月 | 14,824 | 932 | 975 | 1,479 |

| 株式情報(2/1現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

【沿革】

1932年5月に精密ねじ加工業として現在の東京都目黒区で創業。第二次大戦後は、日本電信電話公社(現NTT)の電話交換機用プラグ・ジャック、防衛庁向けプラグ・ジャックを始め、その発展形となるコネクタの製造販売を手掛け、業容を拡大。2001年に東証2部に上場した。だが、ITバブル崩壊で売上が急減。数度のリストラクチャリングを経て、成長路線への復帰と拡大発展をめざし、2008年に松下電工株式会社(現パナソニック株式会社)と資本業務提携契約を締結。2014年2月、約80年に亘って本社を置いていた目黒から品川区へ本社を移転した。

【経営理念など】

特定分野で特徴あるソリューションを提供することで顧客に「この分野なら本多通信グループに限る」と高く評価される事をめざし、「Segments No.1」を掲げている。また、新中期経営計画「GC20」策定に際し、グループの企業理念として「Value by Connecting」を新たに掲げた。 豊かな未来のために「人」、「もの」、「情報」をつなぎ、価値を創造し続ける事を目指すというビジョンを示したもの。 【佐谷 紳一郎社長プロフィール】

佐谷紳一郎社長は1957年11月生まれの現在58才。松下電工株式会社(現パナソニック株式会社)では事業戦略企画部門に在籍し、M&Aや他社とのアライアンス締結等に長年に亘り携わってきた。そうした中、コネクタ事業のアライアンス先として幅広い技術力・製品ラインアップを有する企業を調査している中、本多通信工業の実力に着目し、アライアンスを推進、2008年資本業務提携を実現させた。同年、取締役就任。2009年にはパナソニック電工を退社し、同社副社長に就任。2010年4月に同社社長に就任した。社長就任後は中期経営計画「Plan 80」を策定・実行。基本戦略として「Segments No.1」を設定し、複数のニッチ分野でNo.1となることを目指すと共に、様々な構造改革を断行し、黒字体質の確立、財務基盤の安定化を実現した。中期経営計画「DD15」で事業拡大と体質強化を進めた現在は、良い会社(Good Company)かつ過去最高業績更新をターゲットとする新中期経営計画「GC20」を推進中で、ワンランク上の企業作りに取り組んでいる。

【事業内容】

事業セグメントはコネクタ事業と情報システム事業の2つ。

◎コネクタ事業

「2015年3月期 売上高 14,484百万円、営業利益 1,322百万円、営業利益率 9.1%、売上構成比 87%」

<コネクタとは?>

電子回路や光通信において配線基板同士を接続し、電気や信号を繋ぐために用いられる部品・器具のこと。基板をはんだ付けや圧着で接続した場合、分断時にはケーブル切断等が必要になり再接続は困難となるが、コネクタを使用した場合、手または簡易的な工具を用いて容易に繰り返し脱着することが可能であるため、ほぼ全ての電子機器で使用される。

<利用分野>

長年の経験で培われた高い技術力により、以下の6分野を中心に付加価値の高く、顧客志向のコネクタを始めとした製品をラインアップしている。

安全性や運転性能向上の観点から車載カメラやセンサの搭載台数が増加しているカーエレクトロニクス分野の成長に対応して投資や製品開発を進めてきたが、車載分野の構成比が通信分野を逆転し、最大の事業分野となった。 ◎情報システム事業

「2015年3月期 売上高 2,155百万円、営業利益 92百万円、営業利益率 4.3%、売上構成比13%」

システム開発から保守運用まで幅広いソリューションを展開している。なかでも仮想化(*)サーバの構築では業界屈指の技術を有し、クラウドコンピューティングの広がりに貢献している。 世界的ベンダーとの連携により、上流工程からの受注に力を入れている。 *仮想化とは?:1台のサーバ(物理サーバ)を複数台の仮想的なサーバ(仮想化サーバ)に分割して利用する仕組み。それぞれの仮想化サーバではOSやアプリケーションを実行させることができ、あたかも独立したコンピュータのように使用することが可能となる。

サーバ台数の適正化や消費電力を含めた運用管理コストの低減など、企業のITコスト見直しニーズに対応し、注目が集まっている。 また、仮想化環境下ではハードウェア等を新たに購入しなくても新サーバを容易に追加することができるため、ビジネスの変化に迅速かつ柔軟に対応するというITシステムニーズに対する有効なソリューションの一つとなっている。 【特徴と強み】

① 幅広い設計技術力

前述のように、同社のコネクタは、様々な分野で用いられている。同社は、日本電信電話公社(現NTT)を始めとした多くの顧客からの様々なニーズに対応したカスタマイズによる製品作りに長年取り組んできた。この「顧客密着度の高さ」が、同社の幅広い設計技術力の源泉である。 ② 長期信頼性と堅牢性

制御装置に用いられる「1.27mmピッチコネクタ」、FTTH(Fiber To The Home:光通信のための光ファイバーを家屋内に引き込むこと)に用いられる「シャッター付きSC形プラグ」、プロジェクタに用いられる「高耐圧電源用コネクタ」などで強みを持っている。これらは、顧客から長期信頼性や堅牢性が求められる分野であり、長年に亘って培ってきた同社の技術力や製造能力が顧客に高く評価されている証となっている。こうした強みを活かし、安全性という面でハードルの高い車載分野での売上を大きく伸ばしている。 ③ 多品種少量生産

同社は現在約4,000品目のコネクタを生産しているが、このうちの月間生産個数が 1万個未満の品目数は94%を占める。また生産金額ベースでも1万個未満の生産が62%、1万個以上が38%と、多品種少量生産が同社の特長となっている。こうした状況に対応し、国内工場、海外工場の2つの車輪で最適なものづくりを行っている。 国内工場(安曇野工場:旧松本工場)は1万個未満の多品種少量生産の拠点。今後も同社の得意技を磨き、迅速な納入を行うため国内で稼動を続ける。 海外工場(深圳工場)は1万個以上の中量品の一気通貫生産を行い、機動力を高め世界で戦うための拠点とする。 一方、多品種少量生産ながらも短納期を実現させ、顧客から発注を受けたら1週間以内での製品配送を確約する「1weekデリバリーサービス」に2013年から積極的に取組んでいる。現在の取扱品目は約500だが、システム化が進んだ安曇野物流ハブが完成すれば、1,000品目にまで拡大させることが出来る。  同社は従来、資本効率性を示す指標としては「自己資本がある程度蓄積されるまではROEではなく、ROAが適切」としてきたが、前期で自己資本比率を67%まで引き上げる事ができたことから、2020年に向けた目標とする経営指標に「ROE 13%以上」を掲げることとした。 新製品の開発によるマージンの向上に加え、在庫水準のコントロールによる総資産回転率の向上にも取組んでいく考えだ。 |

| 2016年3月期第3四半期決算概要 |

車載分野、情報システムが好調も、基幹分野減収で営業利益は前年同期並み

売上高は前年同期比4.8%増の128億54百万円。引き続き車載分野、情報システム分野、民生分野が2桁増と好調だったが、FA、通信の基幹分野が減収となった。粗利は約8%増加し粗利率も0.6%改善したが、戦略的投資を含めた販管費も2桁増加したため営業利益は同0.2%増の10億14百万円と前年同期並みにとどまった。前年同期に140百万円あった為替差益が無くなり、35百万円の為替差損に転じたことから経常利益は同13.8%減の10億9百万円なった。同社では四半期ごとに、「売上高40億円、営業利益率8%」をベースラインとしているが、売上高はクリアしたものの、営業利益率は6.6%と下回った。(前年同期は8.7%) 第3四半期決算発表と同日、通期業績見通しを下方修正した。詳細は「2016年3月期業績予想」にて記述。   仕入債務の減少等で負債合計は同2億59百万円減少した。 利益剰余金の増加などで純資産は、同5億89百万円増加。自己資本比率は前期末比2.8%上昇し、70.1%となった。 |

| 2016年3月期業績予想 |

業績を下方修正。増収・減益。

車載分野、情報システム分野は好調だが、中国経済の減速などで通信及びFA分野が低調であり、回復も緩やかと見込んでいること、円高傾向も続いていることなどから、通期業績予想を下方修正した。当期純利益は、年金制度が確定給付型から確定拠出型への変更(2016年4月より開始)に伴い引当金取り崩しが予想されるため変更はない。 5円増配の25.00円/株の予定も変更はない。7年連続増配となる。予想配当性向は21.5%。 (2)各分野の第4四半期動向

2016年1月の受注は高い伸びを見せており、売上の底は第3四半期だったと見ているが、回復は緩やかなものとなると予想している。

当初計画通りに進んでいる。中国における春節時の生産量の確保が課題となっている。 <情報システム> 第2四半期及び第4四半期に売上が大きくなる季節要因に加え、高付加価値案件のウェイトが増加し、引き続き好調を見込んでいる。 <民生> コンパクトデジタルスチルカメラやPC関連が減速するが、監視カメラは来期50%増を予想している。 <通信> FTTH向けの在庫調整は今期末まで続く。海外展開に注力する。 <FA> 需要は低水準だが流通在庫の適正化は進展する。第4四半期より緩やかに上昇へ。  |

| 新中期経営計画「GC20」の進捗 |

|

売上高200億円の壁を破る仕込みの初年度となる今期の各事業の進捗状況は以下の通りとなっている。 <事業戦略概要>

特定分野で特徴あるソリューションを提供することで顧客に「この分野なら本多通信グループに限る」と高く評価される事を目指す「Segments No.1戦略」を更に発展させ、各事業分野におけるNo.1商品を核に水平展開と次世代化で「Segments No.1 領域」を創り出し、特長のある価値を提供する事で持続的成長を目指していく。

*業務用コネクタ Segments No.1戦略

長年培ってきた堅牢性や長期信頼性というハードの強みに、少量短納期、カスタマイズに加え、コネクタに付随する適切なハーネスもあらかじめ接続するワンストップ受注といった「サービス」を融合させ、顧客満足度を引き上げる。

「計画」 「進捗」

多品種少量生産体制のブラッシュアップと新分野開発を進めている。

◎新商品「静電対策2連モジュラー」の発売

FAネットワークにおいてイーサネット(※)の活用が広がる中、業界最高水準の静電対策と小型化を実現し、イーサネット接続を容易にする業界オンリーワンの同製品は2015年12月に発売を開始した。「IoT」市場の拡大を捉え、2017年には生産・販売3万個/月を目標としている。  ※:イーサネット:コンピュータネットワークの規格のひとつで、世界中のオフィスや家庭で一般的に使用されているLAN(ラン、ローカルエリア・ネットワーク)で最も使用されている技術規格で、LAN 接続された多数のコンピュータが、 効率よく通信回線を利用できるように考えられた通信方法の一つ。

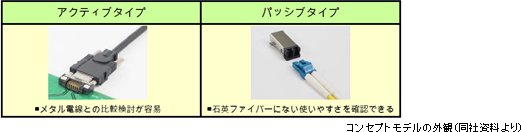

◎高速POFモジュールのコンセプトモデルを開発

POF(Plastic Optical Fiber)は光信号が通過するコア材にアクリルを、コア材を覆うクラッド材にフッ素樹脂を用いた光ファイバーで、デジタル家電や自動車など、民生用の短距離通信用途に広く使用されている。同社は、さらに高速大容量のPOFであるGI-POF(Grated Index Plastic Optical Fiber)に注目し、KPRI(慶応義塾大学フォトニクス・リサーチ・インスティテュート)を中核とする産学官連携プロジェクトFIRST(内閣府最先端研究開発支援プログラム)に参画し、10Gbps高速伝送の実用化に取り組んできた。  2016年1月より関係業界最大手企業にコンセプトモデルを提供し、課題解決と商品化を推進する。 「GC20」における新事業として育成。医療、FA、情報機器、放送機器、民生機器における超高速伝送ニーズに対応し、2020年度 売上10億円を目指す。 ◎安曇野物流ハブ竣工

2016年1月25日、安曇野工場に多品種少量を進化させることを目的とした物流中核拠点「安曇野物流ハブ」が竣工した。システム化が進み作業効率を3割アップ、在庫の3割削減を見込む同ハブの活用により「多品種少量生産品の短納期」という同社の強みが更に磨きがかかることとなる。 ◎本社設計部門を移管

2016年1月、本社の設計部門の一部を、マザー工場である安曇野工場へ移管した。業務用コネクタの設計部門と製造部門を一体化することにより、開発スピードの向上を図る。 *車載用コネクタSegments No.1戦略

自動車の安全系機能の進化に伴い、車載カメラに加え、ADAS(Advanced Driving Assistant System:先進運転支援システム)向けコネクタの開発を進め、将来価値を倍化させる。

「計画」 「進捗」

車載カメラのシェアアップとADAS向け新商品の納入が始まった。

◎車載カメラのシェアアップ

軽自動車への参入が決まり、エンドユーザが拡大した。また、ラオス工場における生産体制の整備も進展し、売上拡大の準備が整った。 ◎防水中継用コネクタ TATシリーズの発売開始

前回レポートでも紹介した「防水中継用コネクタ TATシリーズ」は、大量な情報のやり取り、高速安定伝送、小型化、という3つウォンツにコネクタメーカーならではの専門性とノウハウで対応し、業界最小サイズ、業界最高水準の防水機能と高速伝送機能を実現したオンリーワン製品だ。2016年3月には量産・販売を開始。欧州の高級スポーツカーメーカへの納入も決定している。2016年5月には横浜で開催される「人と車のテクノロジー展」に出展予定で、2018年には月50万個の生産販売を目指している。 *情報システム Segments No.1戦略

仮想化技術、クラウドソリューション、ビッグデータ基盤ソリューションのインテグレーションで事業価値を倍化させる。

「計画」 「進捗」

高付加価値案件の獲得が進み、今第3四半期において2ケタ増収で、粗利率も1.3ポイントアップした。

|

|

| <参考:新中期経営計画「GC20」(前回レポートより)> |

|

(1)基本コンセプト

GC20の基本コンセプトは、『事業戦略として「Segments No.1戦略の深耕」、プラットフォーム戦略として「コンパクト経営の追求」により価値を創造し続けるGood Companyを目指す。』というもの。また、Good Companyを持続的なものにするのが、グループ企業理念とコーポレートガバナンス基本方針である。 (2)グループ企業理念

今回のGC20策定に際し、同社ではグループの企業理念として「Value by Connecting」を新たに掲げた。豊かな未来のために「人」、「もの」、「情報」をつなぎ、価値を創造し続ける事を目指すというビジョンを示したもの。  (3)コーポレートガバナンス基本方針

金融庁と東京証券取引所により策定された「コーポレートガバナンス・コード」が2015年6月1日から適用されるのに先立ち、2015年5月22日、「コーポレートガバナンス基本方針」を公表した。株主を始めとした全てのステークホルダーとの信頼関係構築のためのコーポレートガバナンスの重要性を深く認識したうえで、最良のコーポレートガバナンスを実現することが自社の責務であると宣言している。 (4)事業戦略

特定分野で特徴あるソリューションを提供することで顧客に「この分野なら本多通信グループに限る」と高く評価される事を目指すのが「Segments No.1戦略」。これまでも同社では、様々なNo.1商品を生み出してきたが、現在の形ではそれぞれの商品の持続性・継続性は不十分と考えている。

①業務用コネクタ Segments No.1 戦略:サービスとの融合戦略で顧客価値を倍化

長年培ってきた堅牢性や長期信頼性というハードの強みに、少量短納期、カスタマイズに加え、コネクタに付随する適切なハーネスもあらかじめ接続するワンストップ受注といった「サービス」を融合させ、顧客満足度を引上げる。世界的にIoT、4Kや8Kの高画質化ニーズが高まる中、通信分野(海外における光通信化)、FA分野(グローバルな生産性向上ニーズ)、業務分野(セキュリティニーズ)において、堅牢性や長期信頼性といったノウハウの展開や高速POFによる市場創出により、通信分野やFA分野で規模と収益性を堅持する。  ②車載用コネクタ Segments No.1 戦略:ADASコネクタへ進化させ、将来価値を倍化

自動車の安全系機能の進化スピードは目を見張るものがある。自動車の目となる車載カメラも、パーキングアシストなど「撮る」機能から、ADAS(Advanced Driving Assistant System:先進運転支援システム)というコンセプトの下、車線検知、歩行者認識、衝突防止といった「測る」機能がより重要になると同時に、各自動車メーカーに限らずGoogleなど大手IT企業も含め、自動運転システムの開発が加速している。 ADASを構成するものは、車載カメラに加え、センサ、ミリ波レーダー(ミリ波帯の電波を用いて100m程度の範囲の状況を探知可能なレーダーシステム)、レーザー、ECU(エンジンコントロールユニット:エンジンの運転制御を電気的な補助装置を用いて行う際に、それらを総合的に制御するマイクロコントローラ)、電子ミラー、カーナビ、HUD(Head Up Display:フロントガラスに運転者向けの基本的な情報の画像を提供する)など、多岐にわたり、その全てがデジタル高速伝送により情報のやり取りが行われ、コネクタの活躍するシーンはますます拡大する。 こうした流れの中、車載カメラ数量は2014年度から2020年度で約3.5倍の14,000万個に、ADAS市場も同期間に2.5倍の7,700億円に急成長すると見られており、同社では高速伝送、小型化などコネクタメーカーならではのノウハウを注入したADAS用コネクタを開発し、急成長市場に投入する。 販売は、北米のTier1(自動車部品メーカーのうち、自動車メーカーに直接納入する一次サプライヤー)メーカーへの参入を狙う。また、製造においては中国、東アジアに次ぐ拠点づくりの検討を開始している。  ③情報システム Segments No.1 戦略:インテグレーションで事業価値を倍化

サーバー効率化のための仮想化において業界屈指の技術を有しており、現在はクラウドコンピューティングの広がりの中、世界的ベンダーとの連携により、上流工程からの受注に力を入れ高付加価値の一括案件の獲得を進めている。今後は、データの収集から分析までを一括して請け負うビッグデータ基盤ソリューションを提供し、特徴あるSegments No.1の獲得を目指す。成長市場において、企画から運用までフルサポートする総合提案で収益性の向上にも取り組む。  (4)プラットフォーム戦略:コンパクト経営の追求

以上の様な事業戦略の下で営業利益率の向上を目指す同社だが、繰越欠損が無くなること等から今後の実効法人税率の上昇は避けられず、市場の期待に応える水準のROE、ROAを実現するためには「資産の軽量化/高回転化」、具体的には総資産回転率の引き上げが重要な課題となる。前期の同回転率は1.39回だったが、以下のような取り組みによって1.4~1.5の達成を目指す。 (5)目標とする経営指標

2016年3月期から2018年3月期までの「貯めのSeason1」と、2019年3月期から2021年3月期までの「収穫のSeason2」の2つの期間から構成される「GC20」において、以下のような経営指標の達成を目指している。

(6)よい会社に向けて

全てのステークホルダーからの信頼と期待の下、組織力と人材力の強化に最注力し、持続的成長を遂げる「よい会社」を目指す。またその過程で、東証1部上場の準備も進めていく。 |

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2025 Investment Bridge Co.,Ltd. All Rights Reserved. |