ブリッジレポート:(4248)竹本容器 vol.4

| (4248:東証2部) 竹本容器 |

|

||||||||

|

||||||||

企業名 |

竹本容器株式会社 |

||

社長 |

竹本 笑子 |

||

所在地 |

東京都台東区松が谷2-21-5 |

||

決算期 |

12月末日 |

業種 |

化学(製造業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2015年12月 | 12,221 | 1,250 | 1,275 | 827 |

| 2014年12月 | 11,062 | 877 | 879 | 581 |

| 2013年12月 | 10,017 | 757 | 813 | 592 |

| 2012年12月 | 9,654 | 632 | 658 | 434 |

| 株式情報(9/6現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

【沿革】

創業者竹本茂氏(竹本笑子社長の祖父)が、同社の前身となる竹本商店を1950年に創業。第二次大戦終戦後のモノ不足の中、使用後のガラス壜を回収し、新品同様に再生する「古壜再生業」でスタートした後、1953年に竹本容器株式会社を設立し、ガラス容器の販売を開始。1963年には同社を特徴づける自社ブランド品「スタンダードボトル」の取扱いを始めた。1980年代に入ると、竹本雅英専務(現相談役、竹本笑子社長の父)が先頭となり、顧客の注文に応じて容器を製造する「特注品」が主流で、ボトルと付属品の取扱い業者が分離していた関西地区において、「スタンダードボトル」と「ワンストップ供給」を武器に新規開拓に注力。品揃えの豊富な同社は顧客の需要を確実に取り込み、販路を拡大した。当時としては画期的であったこの大阪進出がその後の福岡、札幌、名古屋への展開につながり、全国をカバーする販売・サービス網の構築に成功した。 1984年にはさらに競争力を強化するためには商社機能に加えメーカー機能が必要と考え、吉川工場(埼玉県吉川市)を開設し、プラスチック容器の加工・印刷を開始した。 1996年には業界で先駆けて中国に製造・販売の子会社を設立し、グローバル化戦略をスタート。 2004年、竹本笑子氏が代表取締役社長に就任し、国内市場におけるシェアアップと海外市場の開拓をさらに推進中。2014年12月、東京証券取引所市場第2部に上場した。 【経営理念など】

【市場環境】

下のグラフにあるように、容器の出荷金額はここ数年横ばいが続いており、今後も人口減少の進行が予想される中、国内需要の大きな伸びは期待し難い。

圧倒的なシェアを有するトップA社やB社の顧客は、自社で金型投資を行う化粧品大手企業などが中心。 そこで竹本容器は、これまでに培ってきた提案力を差別化要因とし、協力メーカーも活用し、早く、安く、確実に製品を納入する量産体制を構築。顧客金型製品の売上を拡大する。 一方、大半の下位企業が商社を通じてスタンダードボトルの販売を行っているため、商社機能とメーカー機能を併せ持つ竹本容器は豊富な品揃えという点で優位性を有している。またメーカーとして開発コスト低減に取り組む事により、価格競争力も向上させシェアを引き上げる。 包装・容器市場が飽和している中でも、こうしたシェア拡大策による成長余地は極めて大きいと考えられる。 【事業内容】

化粧品・美容事業者、食品・健康食品事業者、日用・雑貨事業者、化学・医薬品事業者を主な顧客として、容器およびキャップやディスペンサーなど付属品の製造・販売を行っている。同社の容器は単なる容れ物ではなく、デザイン、機能、バリア性、安全、環境に留意した付加価値の高い製品が中心となっている。   ◎ビジネスモデル

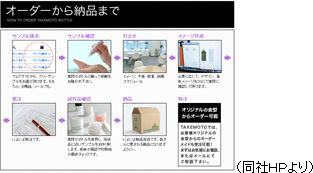

化粧品やトイレタリー製品メーカー等の顧客企業が、製品差別化のために独自の容器デザインの製造を容器の成型メーカーに依頼する場合、多くのケースでは容器を製造するための金型製作費用は顧客が負担し、成型メーカーが製品設計と生産を請負い、顧客独自の容器を生産後納品することとなる。ところが、金型の製作には、一般的に3カ月程度の期間と数百万円の費用が必要であり、多くの顧客企業にとっては容器の調達に時間とコストがかかる点が課題となっている。 これに対し、同社は顧客に替わって自社で金型を製作し、顧客が希望する包装容器を生産、納品する。 このため、顧客は自ら金型を製作する場合と比べると短期間でかつ開発コストを抑えて、希望する包装容器を、必要な時に、必要な量だけ調達することができる。 このように、同社が容器の企画・設計を行い、製造に必要な金型を自社で製作・所有する容器を「スタンダードボトル」と呼ぶ。 同社が有する金型の種類は2016年6月末現在で2,923点と業界一の豊富さを誇る。 自社で開発した標準型のスタンダードボトルに着色や印刷を施し、キャップなどの付属品と組み合わせる「カスタマイズ」により、顧客の差別化ニーズに対応している。 また一部製品については製品在庫を保有するなどし、小ロット、多品種、短納期を実現している。   スタンダードボトルの売上構成比は全売上高の約7割で、顧客が金型製作を負担する顧客金型製品や、商社として他社製品の仕入なども行っている。   【特徴と強み】

①幅広い顧客基盤

同社は国内外に4,648社と極めて幅広い顧客基盤を有している。この顧客基盤から獲得する安定したキャッシュ・フローが、継続的な金型投資を可能にしている。 また、同社の高い開発提案力により顧客満足度は高く、リピーターも多い。 ②豊富な金型ストック

前述の様に2,923という豊富な金型ストックを有しており、顧客のニーズに対して柔軟な対応が可能である。また、品揃えの拡充や、デザインおよび機能性に留意した容器など付加価値の高い製品開発を進めると同時に、金型の標準化、共通化、小型化を進めることで、投資負担やリスクを低減させている。 ③柔軟な製品供給体制

国内6拠点、海外2拠点の生産ネットワークを通じて、高品質な製品を小ロット、多品種、短納期で納品できる体制を構築している。また顧客ニーズに対応したカスタマイズによる生産体制や、コスト、強度、精度を考慮した新たな生産技術を積極的に導入している。 ④「開発提案力の高さ」

幅広い顧客基盤(顧客資産)の形成に寄与しているのが、高い開発提案力であり、同社の持続的企業価値創造の源泉といっていいだろう。現在約30名の企画開発及び技術スタッフが、素材、形状、機能性、安全性などの視点から日々様々なアイデアの具現化に取り組んでいる。 合羽橋ショールームには約1,000種類のスタンダードボトルが展示されており、高い開発提案力の一端を伺うことが出来る。  |

| 2016年12月期第2四半期決算概要 |

スタンダードボトルニーズの拡大、カスタムボトルも増加し増収増益。

売上高は前年同期比8.2%増の64億55百万円。国内では、スタンダードボトルニーズは引き続き拡大しており、新規案件も増加し増収。化粧品向けがリピート需要で好調だったほか、積極的な開発提案型営業によりスタンダードボトル、カスタムボトル開発ともに増加した。また、2015年5月に本格稼働した押し出しチューブ生産能力増強が通期で寄与した。 中国では、新規案件は順調だったが、新製品の販売が遅れた。円高元安により円換算額は同182百万円減少した。 営業利益は同16.6%増の7億40百万円。 国内では、増収効果に加えプラスチック原材料価格の低下も寄与した。 中国では原材料価格低下はあったものの、為替変動により同24百万円円換算額が減少した。   長短借入金の増加などで、負債合計は同9億92百万円増加の54億82百万円となった。 利益剰余金は増加したが、円高により為替換算調整勘定が減少し同93百万円減少の54億82百万円となった。この結果自己資本比率は前期末より4.7%低下し、46.2%となった。  有形固定資産の取得額増加などにより投資CFのマイナス幅が拡大した結果、フリーCFのマイナス幅も拡大した。 長短借入金の増加で財務CFはプラスに転じた。 キャッシュポジションは前期末に比べ2億98百万円増加の15億56百万円となった。 (4)トピックス

2016年6月末の自社金型数は2,923型となった。◎金型の開発状況 中国子会社で手掛けている金型製作工程の一部内製化を進めるとともに、金型設計の標準化と金型開発体制の拡大強化を行い、2018年には年間540型を目標としている。(2015年12月期は230型) ただ今第2四半期の完成金型数は83と、目標の約半分に留まった。 営業、生産は順調だったものの、上期に難易度の高い金型開発が集中したこともあるが、開発マネジメントが不十分であったとのことだ。 今期の年間目標325型をめざし下期の巻き返しに取り組む。  ◎タイ子会社Takemoto Packaging (Thailand) Co., Ltd.を設立

東南アジア地域で営業活動を強化するため、駐在員事務所を設立していたタイに販売子会社を設立した。実際の営業活動は7月より開始している。 ◎岡山事業所建設状況

食品向け容器の製造品質向上と比較的数量の多い製品の生産を行うため、岡山県勝田郡奈義町の東山工業団地内に建設中の新工場は順調に工事が進んでいる。現在ほぼ建物本体の建設が終わり、建物内部構造の工事が進んでおり、年内に本格稼働の予定。 |

| 2016年12月期業績見通し |

売上高を下方修正。連続して増収も先行投資により減益

円高による海外売上高の為替換算額減少を踏まえ売上高のみ下方修正した。ただ、スタンダードボトルのニーズは引き続き拡大し、積極的な開発提案を行い、カスタムボトルも増加する前提に変更は無い。材料費の増加などで粗利率は低下。営業利益は同3.9%減少の12億2百万円を予想。減価償却費が増加し、生産拡大のための先行投資を実施する。配当は中間14.00円/株、期末14.00円/株の計28.00円/株で前期同額の予定。予想配当性向は20.4%。配当性向20%を目標としている。   現状では国内外間の製商品取引はごく少量で売上金額への影響は限定的。 人民元に関しては、中国子会社の円換算の影響度が大きい。米ドルに関しては、米子会社の規模小さく、日本での原材料調達額への影響が相対的に大きい。 |

| 中期経営計画 |

注:上記数値は2016年2月12日に公表した数値であり、2016年12月期の売上高見込みは2016年8月5日に12,380百万円に修正している。

|

|

| <参考:コーポレートガバナンスについて> |

◎コーポレートガバナンス報告書

同社は最新のコーポレートガバナンス報告書を2016年4月5日に提出している。

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2026 Investment Bridge Co.,Ltd. All Rights Reserved. |