電解質検査、グルコース検査を中心とした臨床検査のための装置、試薬などの開発、製造、販売を行う「血液検査事業」と、臨床検査作業の効率化を支援する「IT化・自動化支援事業」が柱。

検査室に必要な製品を揃え、レイアウトも含めて導入から運営までの最適なソリューションをワンストップで提供できる総合提案力、海外の有力OEM供給先が評価する高い技術力などが強み。

【1-1 沿革】

総合化学メーカーである株式会社トクヤマ(4043、東証1部)がそれまでの素材中心からファインケミカルへと事業範囲の拡大を指向していた1980年代、保有する様々な技術・アイテムのたな卸を行う中で、化学製品の一つであるラテックス(ゴムの原料)を用いて抗原抗体反応を検査するラテックス試薬の開発に取り組むこととした。

その過程で、1978年に全自動血糖分析装置を発売するなど業界をリードしてきた臨床検査装置の開発・製造・販売を手掛ける株式会社アナリティカルインスツルメンツと業務提携を行い、1988年4月に両社により販売合弁会社、(旧)株式会社エイアンドティーが設立された。(アナリティカルインスツルメンツの「A」とトクヤマの「T」を結合)

1990年11月には現在の主力生産拠点である江刺工場(岩手県)を新設。

1994年に(旧)株式会社エイアンドティーを吸収合併し、併せて株式会社トクヤマの診断システム部門を統合し商号を株式会社エイアンドティーに変更した。1980年代から90年代は臨床検査の分野において多くのコア技術が産み出された成長期であり、その追い風を受けて順調に業容は拡大。

2003年7月、株式を店頭登録した。現在は東証JASDAQ市場に上場している。

【1-2 経営理念など】

企業理念として

「医療を支え、世界の人々の健康に貢献する。」を掲げ、以下3つの経営方針の下、医療の質向上と医療コストの削減を目指している。

【1-3 市場環境】

◎市場規模

(国内市場・世界市場)

【1-3 市場環境】

◎市場規模

(国内市場・世界市場)

株式会社富士総研によれば、日本における臨床検査市場は2016年5,013億円で世界市場の6.0%を占めるが、これまで拡大をけん引してきた免疫血清検査の伸びが鈍化しており、市場は微増となっている。2022年の市場は5,195億円と年平均成長率は0.6%にとどまる。

日本臨床検査薬協会のホームページの情報を基にエイアンドティー社が推定した国内の装置・試薬市場は約5,900億円。うち生化学検査が1,958億円、血液検査は306億円となっている。

一方で、同じく富士総研の調査によれば世界市場は2015年に約623億米ドル(1ドル=100円で6兆2,300億円)となった。今後も世界市場は年平均2.4%で成長し、2020年には約704億米ドル(1ドル=100円で7兆400億円)と予測されており、検査環境が整備途上にある東欧、ロシア、アジア、南米、アフリカが成長の牽引役となると見ている。

日本メーカーは国内市場の飽和感が強まる中、国内の安定した事業基盤をベースに、その高い技術や品質を武器に世界市場での展開を指向する方向にあると述べている。

(検査領域別動向)

(検査領域別動向)

免疫血清検査が最大市場を形成(37.1%、約231億米ドル、約2兆3,100億円)、感染症を中心に市場拡大が続いている。

同社が手掛ける血液検査市場は7.5%、約47億米ドル(約4,700億円)で、北米や欧州(特に西欧)、日本では既に普及が進み、横ばいから微増となっている。アジアやその他地域は市場が拡大しており、今後も確実な成長が期待されると同調査は述べている。

(医用検体検査機器動向)

厚生労働省の「薬事工業生産動態統計」によれば、2015年の日本の医療機器市場国内生産額は約1.9兆円。大半は治療系機器が占めており、同社が手掛けるカテゴリーに該当する医用検体検査機器は約1,800億円となっている。ただ、医療用機器全体が大幅な入超なのに対し、医用検体検査機器は出超となっており、日本企業の世界的な競争力の高さを示している。日立がロシュ(スイス)に、東芝がアボット(米国)にOEMで検査機器を供給しているように、同社もシーメンスにOEM供給を行っており、日本製検査機器は世界の臨床検査分野において無くてはならないものとなっている。

主な上場の臨床検査装置メーカーを比較してみた。

同社は表中の企業中では事業規模は最も小さく、株価評価もPBRは唯一の1倍割れと低水準にとどまっている。

認知度向上と今後の業容拡大に向けた戦略の明示、理解促進が望まれる。

【1-4 事業内容】

病院の臨床検査室を構成する検査装置、試薬などの製品群の開発、製造、販売に加え、カスタマーサポートまでを一貫して手掛けている。また、検査室のレイアウト提案も含め、導入から運営までをカバーする総合的コンサルティングも行っている。

(臨床検査とは)

(臨床検査とは)

臨床検査には、レントゲン、CT、MRI、心電図、超音波など、医療機器を使用して体を直接調べる

「生体検査」と、患者から採取した血液、尿・便、細胞などの生体試料(検体)を調べる

「検体検査」がある。

同社が取り扱うのは検体検査で使用される製品群で、検体検査の中でも血液検査が中心である。

また、病院や人間ドッグなどで行われている血液検査には、肝臓系検査、腎臓系検査、尿酸検査、脂質系検査、糖代謝系検査、血球系検査、感染症系検査など多くの種類があるが、同社は「電解質検査」と「グルコース検査」を中心に展開している。

「電解質検査」

人体の約60%は水分で構成されており、細胞内液や血漿などの体液として存在している。体液はさらに、水に溶けて電気を通すミネラルイオンである電解質(ナトリウム、カリウム、カルシウム、クロールなど)と、水には溶けるが電気は通さない非電解質(ブドウ糖や尿素など)とに区分される。

それぞれの電解質はバランスをとりながら、「ナトリウム」はからだの水分調節、「カリウム」は筋肉や神経の制御、「カルシウム」は骨や歯の形成、神経刺激の伝達、血液の凝固、「クロール」は体内への酸素供給など、人間が生命を維持する上で重要な役割を果たしている。血中の電解質濃度に変化が生じた場合、腎機能やホルモンの働きに異常が発生している可能性がある。

電解質検査は、体液中の電解質イオンの濃度を測定し、バランスの崩れを調べて体内の障害を診断するもので、採取した血液や尿を検査装置で検査する。

「グルコース検査」

「グルコース検査」

血漿中の糖(血糖)はほとんどがグルコース(ブドウ糖)で、人間の大脳を始めとする中枢神経系ではグルコースが唯一のエネルギー源である。空腹時(食後5時間以降)では肝臓から1時間あたり8グラム程度のグルコースが放出され、そのうちの約2分の1を脳が、筋肉と赤血球がそれぞれ4分の1を消費している。

血糖値は通常、腸からの吸収と肝臓での産生による上昇と筋肉などでの消費による低下とのバランスの上に厳密に調節されている。この調節が上手くいかなくなると高血糖や低血糖状態となる。

グルコース検査は血液や尿中のブドウ糖の濃度を調べる検査である。

1.事業分野

1.事業分野

同社の事業は、血液検査のための検体検査装置や臨床検査試薬、消耗品の開発・製造・販売を行う

「血液検査事業」と、病院の検査室の人的作業の効率化をIT化・自動化によって支援する

「IT化・自動化支援事業」の2事業で構成されており、病院の検査室を総合的にサポートしている。

(単一事業であるため、決算短信、有価証券報告書などにはセグメント情報を記載していない。また、同社では決算説明資料等で製品系列別売上高を開示しているが、両事業名としての売上高の開示とはなっていない点には留意する必要がある。)

①血液検査事業

(概要)

①血液検査事業

(概要)

「電解質検査」、「グルコース検査」を中心とした臨床検査のための検体検査装置、臨床検査試薬(電解質、血糖値等を測定するために検体検査装置で使用する試薬)、消耗品(検査装置内で使用されるセンサーなど)の開発、製造、販売、カスタマーサポートを行っている。

(商流)

(商流)

*国内

顧客となる中小規模病院に全国8ヵ所の支社を中心に検体検査装置、試薬、消耗品の直接販売を行っている。現在約4,000台以上が稼働している。

*海外

検体検査装置のOEM販売を行っている。同社が得意とする電解質ユニットを日本電子株式会社(6951、東証1部)など国内他社メーカーに供給。OEM供給先は自社の大型自動分析装置に同ユニットなどを組み込んで販売している。日本電子は大型自動分析装置の世界的企業の1社であるシーメンスにOEM供給している。

(ビジネスモデル)

新規に検体検査装置が導入されると、検査を行うための臨床検査試薬や消耗品が継続的に納入され、加えて検体検査装置の保守サービスも提供することとなる。

一旦採用されると検査データや使い勝手の継続性から顧客である病院が採用メーカーを変更することは少なく、新規参入は難しい。7から10年後には機能を高めた後継機種に更新されるというのが同事業の特長である。

(主な参入企業)

シスメックス(6869、東証1部)、日立ハイテクノロジーズ(8036、東証1部)、日本電子(6951、東証1部)、富士フイルム和光純薬(非上場)、アークレイ(非上場)

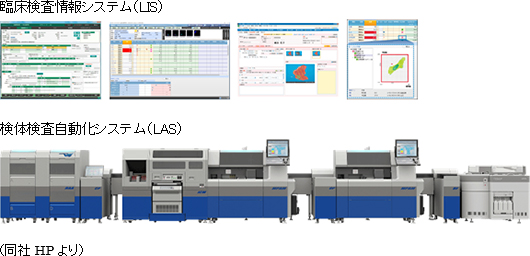

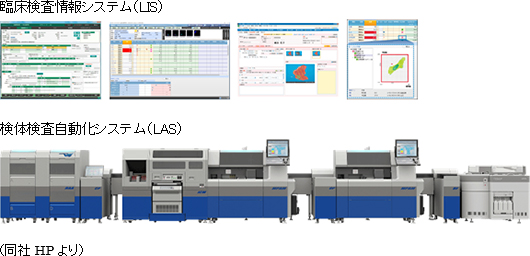

②IT化・自動化支援事業

(概要)

臨床検査は血液検査であれば、採血室で採取した患者の血液(検体)を臨床検査室に運び、手作業で検体を検査装置にセットする必要がある。

多くの検体について数種類の検査を同時に行わなければならないが、極めて労働集約的な作業で非効率であるとともに、検体の取り間違いといった人的なミスも避けがたいという課題を抱えている。

こうした状況に対し同社では以下2種類のシステムにより検査業務の効率化を支援している。

LASの導入により、従来は7~8名が必要であった作業人員は2名程度で賄うことができるほか、検査時間も90分の検査が30~40分に短縮できるという。

また、LISの導入で、従来は検査項目ごとに紙で出力されていた検査結果をITを使ってデータ集約し、医師に迅速かつ正確にフィードバックできるようになった。また、データマイニングの機能を利用し、異常値の再検数(再検査数)の削減や検査時間の短縮にも役立っている。

(商流)

*国内

LISは日立、IBM、富士通といった病院情報システムメーカーと連携し、LASは日立、東芝、日本電子など大型生化学免疫装置メーカーと連携し、総合提案(※)として大中規模病院検査室を対象に同社の営業が直接販売を行っている。

※総合提案については、【1-5特長・強み】の項を参照。

*海外

LASを韓国、中国などで直接販売を行ってきたが、中国ではOEM供給を開始した。また米国では提携先にLASを構成する主機能である血液を分注するユニット装置のOEM販売を行っている。

(ビジネスモデル)

LIS、LASともにシステム導入後の保守サービスに加え、LISでは追加のシステム接続やカスタマイズなど、LASでは保守サービス、消耗品の供給等、どちらも安定的に売上が計上される。

また検体検査装置同様に使い勝手やデータの連続性などから、顧客における他社製品への乗換え動機は極めて小さい。個別案件の価格帯は、LISで1,000万から5,000万円、LASで1,000万から1億円となっている。

(主な参入企業)

LIS:シスメックスCNA(シスメックス子会社)、地元ベンダー企業等

LAS:アイディエス(非上場)、日立アロカ(非上場)、シーメンスなど

2.開発体制

長年にわたって培ってきた要素技術を幅広い製品開発へつなげるため電気、機械、化学、情報システムについてグループ別組織を採用している。

また、製品区分にとらわれないC・A・C・Lの総合ソリューションを提供する製品開発を進めている。

本社および湘南サイトに約70名のスタッフが在籍している。

2017年12月期の研究開発費は1,093百万円で売上高研究開発費率は10.5%。17年12月期は集中的な投資を実施した期ではあるが、今後も10%程度を目途に引き続き積極的な研究開発を進めていく。

3.生産体制

臨床検査試薬(一部)、消耗品製造を行う湘南工場(神奈川県)、機器、検体検査自動化システム(LAS)および臨床検査試薬(一部)製造を行う江刺工場(岩手県)の2拠点が生産を担う。

高度な設備と厳重な管理体制の下で高品質かつ安全な製品を製造している。開発部門と連携して品質向上や効率化のための改良にも取組んでいる。

今後の更なるトップライン拡大の基盤作りのために、2017年8月に17億円の投資により江刺工場に延床面積7,300㎡の新棟を建設した。この増設により、大幅な能力増強を行う。

4.販売ルート&販売方法

前述のように国内では全国8つの支社が顧客である病院に対し、総合提案力を武器に直接販売を行っている。

また、海外には日本電子など国内OEM先を通じて、シーメンスなど海外顧客やディーラーへ供給している。

このOEM供給によるスケール拡大を基本戦略としており、OEM供給先の多様化に注力している。

海外顧客やディーラーに同社が直接販売する直接海外売上高およびその比率は2017年12月期で約10億円、9.3%だが、国内OEM先を通じて海外に販売している売上高(同社推定値)を加えた実質海外売上高比率は2015年12月期23.4%、2016年12月期24.7%、2017年12月期27.5%と上昇傾向にある。

中期的には5割超を目指している。

【1-5 特長と強み】

◎総合提案力

【1-5 特長と強み】

◎総合提案力

同社が取り扱う検査対象は電解質検査とグルコース検査が中心で、大型分析装置を製造販売している訳ではない。

ただ、顧客である病院は臨床検査室に様々な検査装置を設置する必要がある。

こうしたニーズに対し同社の検体検査自動化システム(LAS)は、自動搬送ベルトラインに同社装置のみならず、他社装置も組み入れてセッティングすることができる。

自社製品、他社製品を組み合わせて自由に接続・搬送できるシステムおよび技術力を持っているのは同社を含め数少なく、国内シェアは約3割となっている。

また、同社では装置を納入するのみでなく、検査室の広さや形状を踏まえた上で、最も効率的に検査作業が進められるようなレイアウトについても3DCAD等を用いて営業員が提案を行っている。

このように、検査室に必要な製品を揃え、レイアウトも含めて導入から運営までの最適なソリューションをワンストップで提供できる総合提案力は顧客である病院から高く評価されている。

◎特定分野での高い技術力

同社が手掛ける主要検査対象は「電解質検査」と「グルコース検査」の2つだが、特に電解質分析装置における高い技術力は、医用を含めた各種計測機器大手の日本電子や世界的大企業シーメンスがOEM供給を受けていることからも明らかである。市場環境の項で触れたように、日本の医用検体検査機器は世界的に高い競争力を有しており、同社もその一翼を担っている。

2017年12月期も2桁のROEを維持。2018年12月期の売上高当期純利益率は5.6%と予想している。

【1-3 市場環境】

◎市場規模

(国内市場・世界市場)

株式会社富士総研によれば、日本における臨床検査市場は2016年5,013億円で世界市場の6.0%を占めるが、これまで拡大をけん引してきた免疫血清検査の伸びが鈍化しており、市場は微増となっている。2022年の市場は5,195億円と年平均成長率は0.6%にとどまる。

日本臨床検査薬協会のホームページの情報を基にエイアンドティー社が推定した国内の装置・試薬市場は約5,900億円。うち生化学検査が1,958億円、血液検査は306億円となっている。

一方で、同じく富士総研の調査によれば世界市場は2015年に約623億米ドル(1ドル=100円で6兆2,300億円)となった。今後も世界市場は年平均2.4%で成長し、2020年には約704億米ドル(1ドル=100円で7兆400億円)と予測されており、検査環境が整備途上にある東欧、ロシア、アジア、南米、アフリカが成長の牽引役となると見ている。

日本メーカーは国内市場の飽和感が強まる中、国内の安定した事業基盤をベースに、その高い技術や品質を武器に世界市場での展開を指向する方向にあると述べている。

【1-3 市場環境】

◎市場規模

(国内市場・世界市場)

株式会社富士総研によれば、日本における臨床検査市場は2016年5,013億円で世界市場の6.0%を占めるが、これまで拡大をけん引してきた免疫血清検査の伸びが鈍化しており、市場は微増となっている。2022年の市場は5,195億円と年平均成長率は0.6%にとどまる。

日本臨床検査薬協会のホームページの情報を基にエイアンドティー社が推定した国内の装置・試薬市場は約5,900億円。うち生化学検査が1,958億円、血液検査は306億円となっている。

一方で、同じく富士総研の調査によれば世界市場は2015年に約623億米ドル(1ドル=100円で6兆2,300億円)となった。今後も世界市場は年平均2.4%で成長し、2020年には約704億米ドル(1ドル=100円で7兆400億円)と予測されており、検査環境が整備途上にある東欧、ロシア、アジア、南米、アフリカが成長の牽引役となると見ている。

日本メーカーは国内市場の飽和感が強まる中、国内の安定した事業基盤をベースに、その高い技術や品質を武器に世界市場での展開を指向する方向にあると述べている。

(検査領域別動向)

免疫血清検査が最大市場を形成(37.1%、約231億米ドル、約2兆3,100億円)、感染症を中心に市場拡大が続いている。

同社が手掛ける血液検査市場は7.5%、約47億米ドル(約4,700億円)で、北米や欧州(特に西欧)、日本では既に普及が進み、横ばいから微増となっている。アジアやその他地域は市場が拡大しており、今後も確実な成長が期待されると同調査は述べている。

(医用検体検査機器動向)

厚生労働省の「薬事工業生産動態統計」によれば、2015年の日本の医療機器市場国内生産額は約1.9兆円。大半は治療系機器が占めており、同社が手掛けるカテゴリーに該当する医用検体検査機器は約1,800億円となっている。ただ、医療用機器全体が大幅な入超なのに対し、医用検体検査機器は出超となっており、日本企業の世界的な競争力の高さを示している。日立がロシュ(スイス)に、東芝がアボット(米国)にOEMで検査機器を供給しているように、同社もシーメンスにOEM供給を行っており、日本製検査機器は世界の臨床検査分野において無くてはならないものとなっている。

(検査領域別動向)

免疫血清検査が最大市場を形成(37.1%、約231億米ドル、約2兆3,100億円)、感染症を中心に市場拡大が続いている。

同社が手掛ける血液検査市場は7.5%、約47億米ドル(約4,700億円)で、北米や欧州(特に西欧)、日本では既に普及が進み、横ばいから微増となっている。アジアやその他地域は市場が拡大しており、今後も確実な成長が期待されると同調査は述べている。

(医用検体検査機器動向)

厚生労働省の「薬事工業生産動態統計」によれば、2015年の日本の医療機器市場国内生産額は約1.9兆円。大半は治療系機器が占めており、同社が手掛けるカテゴリーに該当する医用検体検査機器は約1,800億円となっている。ただ、医療用機器全体が大幅な入超なのに対し、医用検体検査機器は出超となっており、日本企業の世界的な競争力の高さを示している。日立がロシュ(スイス)に、東芝がアボット(米国)にOEMで検査機器を供給しているように、同社もシーメンスにOEM供給を行っており、日本製検査機器は世界の臨床検査分野において無くてはならないものとなっている。

主な上場の臨床検査装置メーカーを比較してみた。

同社は表中の企業中では事業規模は最も小さく、株価評価もPBRは唯一の1倍割れと低水準にとどまっている。

認知度向上と今後の業容拡大に向けた戦略の明示、理解促進が望まれる。

【1-4 事業内容】

病院の臨床検査室を構成する検査装置、試薬などの製品群の開発、製造、販売に加え、カスタマーサポートまでを一貫して手掛けている。また、検査室のレイアウト提案も含め、導入から運営までをカバーする総合的コンサルティングも行っている。

主な上場の臨床検査装置メーカーを比較してみた。

同社は表中の企業中では事業規模は最も小さく、株価評価もPBRは唯一の1倍割れと低水準にとどまっている。

認知度向上と今後の業容拡大に向けた戦略の明示、理解促進が望まれる。

【1-4 事業内容】

病院の臨床検査室を構成する検査装置、試薬などの製品群の開発、製造、販売に加え、カスタマーサポートまでを一貫して手掛けている。また、検査室のレイアウト提案も含め、導入から運営までをカバーする総合的コンサルティングも行っている。

(臨床検査とは)

臨床検査には、レントゲン、CT、MRI、心電図、超音波など、医療機器を使用して体を直接調べる「生体検査」と、患者から採取した血液、尿・便、細胞などの生体試料(検体)を調べる「検体検査」がある。

同社が取り扱うのは検体検査で使用される製品群で、検体検査の中でも血液検査が中心である。

また、病院や人間ドッグなどで行われている血液検査には、肝臓系検査、腎臓系検査、尿酸検査、脂質系検査、糖代謝系検査、血球系検査、感染症系検査など多くの種類があるが、同社は「電解質検査」と「グルコース検査」を中心に展開している。

「電解質検査」

人体の約60%は水分で構成されており、細胞内液や血漿などの体液として存在している。体液はさらに、水に溶けて電気を通すミネラルイオンである電解質(ナトリウム、カリウム、カルシウム、クロールなど)と、水には溶けるが電気は通さない非電解質(ブドウ糖や尿素など)とに区分される。

それぞれの電解質はバランスをとりながら、「ナトリウム」はからだの水分調節、「カリウム」は筋肉や神経の制御、「カルシウム」は骨や歯の形成、神経刺激の伝達、血液の凝固、「クロール」は体内への酸素供給など、人間が生命を維持する上で重要な役割を果たしている。血中の電解質濃度に変化が生じた場合、腎機能やホルモンの働きに異常が発生している可能性がある。

電解質検査は、体液中の電解質イオンの濃度を測定し、バランスの崩れを調べて体内の障害を診断するもので、採取した血液や尿を検査装置で検査する。

(臨床検査とは)

臨床検査には、レントゲン、CT、MRI、心電図、超音波など、医療機器を使用して体を直接調べる「生体検査」と、患者から採取した血液、尿・便、細胞などの生体試料(検体)を調べる「検体検査」がある。

同社が取り扱うのは検体検査で使用される製品群で、検体検査の中でも血液検査が中心である。

また、病院や人間ドッグなどで行われている血液検査には、肝臓系検査、腎臓系検査、尿酸検査、脂質系検査、糖代謝系検査、血球系検査、感染症系検査など多くの種類があるが、同社は「電解質検査」と「グルコース検査」を中心に展開している。

「電解質検査」

人体の約60%は水分で構成されており、細胞内液や血漿などの体液として存在している。体液はさらに、水に溶けて電気を通すミネラルイオンである電解質(ナトリウム、カリウム、カルシウム、クロールなど)と、水には溶けるが電気は通さない非電解質(ブドウ糖や尿素など)とに区分される。

それぞれの電解質はバランスをとりながら、「ナトリウム」はからだの水分調節、「カリウム」は筋肉や神経の制御、「カルシウム」は骨や歯の形成、神経刺激の伝達、血液の凝固、「クロール」は体内への酸素供給など、人間が生命を維持する上で重要な役割を果たしている。血中の電解質濃度に変化が生じた場合、腎機能やホルモンの働きに異常が発生している可能性がある。

電解質検査は、体液中の電解質イオンの濃度を測定し、バランスの崩れを調べて体内の障害を診断するもので、採取した血液や尿を検査装置で検査する。

「グルコース検査」

血漿中の糖(血糖)はほとんどがグルコース(ブドウ糖)で、人間の大脳を始めとする中枢神経系ではグルコースが唯一のエネルギー源である。空腹時(食後5時間以降)では肝臓から1時間あたり8グラム程度のグルコースが放出され、そのうちの約2分の1を脳が、筋肉と赤血球がそれぞれ4分の1を消費している。

血糖値は通常、腸からの吸収と肝臓での産生による上昇と筋肉などでの消費による低下とのバランスの上に厳密に調節されている。この調節が上手くいかなくなると高血糖や低血糖状態となる。

グルコース検査は血液や尿中のブドウ糖の濃度を調べる検査である。

「グルコース検査」

血漿中の糖(血糖)はほとんどがグルコース(ブドウ糖)で、人間の大脳を始めとする中枢神経系ではグルコースが唯一のエネルギー源である。空腹時(食後5時間以降)では肝臓から1時間あたり8グラム程度のグルコースが放出され、そのうちの約2分の1を脳が、筋肉と赤血球がそれぞれ4分の1を消費している。

血糖値は通常、腸からの吸収と肝臓での産生による上昇と筋肉などでの消費による低下とのバランスの上に厳密に調節されている。この調節が上手くいかなくなると高血糖や低血糖状態となる。

グルコース検査は血液や尿中のブドウ糖の濃度を調べる検査である。

1.事業分野

同社の事業は、血液検査のための検体検査装置や臨床検査試薬、消耗品の開発・製造・販売を行う「血液検査事業」と、病院の検査室の人的作業の効率化をIT化・自動化によって支援する「IT化・自動化支援事業」の2事業で構成されており、病院の検査室を総合的にサポートしている。

(単一事業であるため、決算短信、有価証券報告書などにはセグメント情報を記載していない。また、同社では決算説明資料等で製品系列別売上高を開示しているが、両事業名としての売上高の開示とはなっていない点には留意する必要がある。)

1.事業分野

同社の事業は、血液検査のための検体検査装置や臨床検査試薬、消耗品の開発・製造・販売を行う「血液検査事業」と、病院の検査室の人的作業の効率化をIT化・自動化によって支援する「IT化・自動化支援事業」の2事業で構成されており、病院の検査室を総合的にサポートしている。

(単一事業であるため、決算短信、有価証券報告書などにはセグメント情報を記載していない。また、同社では決算説明資料等で製品系列別売上高を開示しているが、両事業名としての売上高の開示とはなっていない点には留意する必要がある。)

①血液検査事業

(概要)

「電解質検査」、「グルコース検査」を中心とした臨床検査のための検体検査装置、臨床検査試薬(電解質、血糖値等を測定するために検体検査装置で使用する試薬)、消耗品(検査装置内で使用されるセンサーなど)の開発、製造、販売、カスタマーサポートを行っている。

①血液検査事業

(概要)

「電解質検査」、「グルコース検査」を中心とした臨床検査のための検体検査装置、臨床検査試薬(電解質、血糖値等を測定するために検体検査装置で使用する試薬)、消耗品(検査装置内で使用されるセンサーなど)の開発、製造、販売、カスタマーサポートを行っている。

(商流)

*国内

顧客となる中小規模病院に全国8ヵ所の支社を中心に検体検査装置、試薬、消耗品の直接販売を行っている。現在約4,000台以上が稼働している。

*海外

検体検査装置のOEM販売を行っている。同社が得意とする電解質ユニットを日本電子株式会社(6951、東証1部)など国内他社メーカーに供給。OEM供給先は自社の大型自動分析装置に同ユニットなどを組み込んで販売している。日本電子は大型自動分析装置の世界的企業の1社であるシーメンスにOEM供給している。

(ビジネスモデル)

新規に検体検査装置が導入されると、検査を行うための臨床検査試薬や消耗品が継続的に納入され、加えて検体検査装置の保守サービスも提供することとなる。

一旦採用されると検査データや使い勝手の継続性から顧客である病院が採用メーカーを変更することは少なく、新規参入は難しい。7から10年後には機能を高めた後継機種に更新されるというのが同事業の特長である。

(主な参入企業)

シスメックス(6869、東証1部)、日立ハイテクノロジーズ(8036、東証1部)、日本電子(6951、東証1部)、富士フイルム和光純薬(非上場)、アークレイ(非上場)

②IT化・自動化支援事業

(概要)

臨床検査は血液検査であれば、採血室で採取した患者の血液(検体)を臨床検査室に運び、手作業で検体を検査装置にセットする必要がある。

多くの検体について数種類の検査を同時に行わなければならないが、極めて労働集約的な作業で非効率であるとともに、検体の取り間違いといった人的なミスも避けがたいという課題を抱えている。

こうした状況に対し同社では以下2種類のシステムにより検査業務の効率化を支援している。

(商流)

*国内

顧客となる中小規模病院に全国8ヵ所の支社を中心に検体検査装置、試薬、消耗品の直接販売を行っている。現在約4,000台以上が稼働している。

*海外

検体検査装置のOEM販売を行っている。同社が得意とする電解質ユニットを日本電子株式会社(6951、東証1部)など国内他社メーカーに供給。OEM供給先は自社の大型自動分析装置に同ユニットなどを組み込んで販売している。日本電子は大型自動分析装置の世界的企業の1社であるシーメンスにOEM供給している。

(ビジネスモデル)

新規に検体検査装置が導入されると、検査を行うための臨床検査試薬や消耗品が継続的に納入され、加えて検体検査装置の保守サービスも提供することとなる。

一旦採用されると検査データや使い勝手の継続性から顧客である病院が採用メーカーを変更することは少なく、新規参入は難しい。7から10年後には機能を高めた後継機種に更新されるというのが同事業の特長である。

(主な参入企業)

シスメックス(6869、東証1部)、日立ハイテクノロジーズ(8036、東証1部)、日本電子(6951、東証1部)、富士フイルム和光純薬(非上場)、アークレイ(非上場)

②IT化・自動化支援事業

(概要)

臨床検査は血液検査であれば、採血室で採取した患者の血液(検体)を臨床検査室に運び、手作業で検体を検査装置にセットする必要がある。

多くの検体について数種類の検査を同時に行わなければならないが、極めて労働集約的な作業で非効率であるとともに、検体の取り間違いといった人的なミスも避けがたいという課題を抱えている。

こうした状況に対し同社では以下2種類のシステムにより検査業務の効率化を支援している。

LASの導入により、従来は7~8名が必要であった作業人員は2名程度で賄うことができるほか、検査時間も90分の検査が30~40分に短縮できるという。

また、LISの導入で、従来は検査項目ごとに紙で出力されていた検査結果をITを使ってデータ集約し、医師に迅速かつ正確にフィードバックできるようになった。また、データマイニングの機能を利用し、異常値の再検数(再検査数)の削減や検査時間の短縮にも役立っている。

(商流)

*国内

LISは日立、IBM、富士通といった病院情報システムメーカーと連携し、LASは日立、東芝、日本電子など大型生化学免疫装置メーカーと連携し、総合提案(※)として大中規模病院検査室を対象に同社の営業が直接販売を行っている。

※総合提案については、【1-5特長・強み】の項を参照。

*海外

LASを韓国、中国などで直接販売を行ってきたが、中国ではOEM供給を開始した。また米国では提携先にLASを構成する主機能である血液を分注するユニット装置のOEM販売を行っている。

(ビジネスモデル)

LIS、LASともにシステム導入後の保守サービスに加え、LISでは追加のシステム接続やカスタマイズなど、LASでは保守サービス、消耗品の供給等、どちらも安定的に売上が計上される。

また検体検査装置同様に使い勝手やデータの連続性などから、顧客における他社製品への乗換え動機は極めて小さい。個別案件の価格帯は、LISで1,000万から5,000万円、LASで1,000万から1億円となっている。

(主な参入企業)

LIS:シスメックスCNA(シスメックス子会社)、地元ベンダー企業等

LAS:アイディエス(非上場)、日立アロカ(非上場)、シーメンスなど

2.開発体制

長年にわたって培ってきた要素技術を幅広い製品開発へつなげるため電気、機械、化学、情報システムについてグループ別組織を採用している。

また、製品区分にとらわれないC・A・C・Lの総合ソリューションを提供する製品開発を進めている。

本社および湘南サイトに約70名のスタッフが在籍している。

2017年12月期の研究開発費は1,093百万円で売上高研究開発費率は10.5%。17年12月期は集中的な投資を実施した期ではあるが、今後も10%程度を目途に引き続き積極的な研究開発を進めていく。

3.生産体制

臨床検査試薬(一部)、消耗品製造を行う湘南工場(神奈川県)、機器、検体検査自動化システム(LAS)および臨床検査試薬(一部)製造を行う江刺工場(岩手県)の2拠点が生産を担う。

高度な設備と厳重な管理体制の下で高品質かつ安全な製品を製造している。開発部門と連携して品質向上や効率化のための改良にも取組んでいる。

今後の更なるトップライン拡大の基盤作りのために、2017年8月に17億円の投資により江刺工場に延床面積7,300㎡の新棟を建設した。この増設により、大幅な能力増強を行う。

4.販売ルート&販売方法

前述のように国内では全国8つの支社が顧客である病院に対し、総合提案力を武器に直接販売を行っている。

また、海外には日本電子など国内OEM先を通じて、シーメンスなど海外顧客やディーラーへ供給している。

このOEM供給によるスケール拡大を基本戦略としており、OEM供給先の多様化に注力している。

海外顧客やディーラーに同社が直接販売する直接海外売上高およびその比率は2017年12月期で約10億円、9.3%だが、国内OEM先を通じて海外に販売している売上高(同社推定値)を加えた実質海外売上高比率は2015年12月期23.4%、2016年12月期24.7%、2017年12月期27.5%と上昇傾向にある。

中期的には5割超を目指している。

LASの導入により、従来は7~8名が必要であった作業人員は2名程度で賄うことができるほか、検査時間も90分の検査が30~40分に短縮できるという。

また、LISの導入で、従来は検査項目ごとに紙で出力されていた検査結果をITを使ってデータ集約し、医師に迅速かつ正確にフィードバックできるようになった。また、データマイニングの機能を利用し、異常値の再検数(再検査数)の削減や検査時間の短縮にも役立っている。

(商流)

*国内

LISは日立、IBM、富士通といった病院情報システムメーカーと連携し、LASは日立、東芝、日本電子など大型生化学免疫装置メーカーと連携し、総合提案(※)として大中規模病院検査室を対象に同社の営業が直接販売を行っている。

※総合提案については、【1-5特長・強み】の項を参照。

*海外

LASを韓国、中国などで直接販売を行ってきたが、中国ではOEM供給を開始した。また米国では提携先にLASを構成する主機能である血液を分注するユニット装置のOEM販売を行っている。

(ビジネスモデル)

LIS、LASともにシステム導入後の保守サービスに加え、LISでは追加のシステム接続やカスタマイズなど、LASでは保守サービス、消耗品の供給等、どちらも安定的に売上が計上される。

また検体検査装置同様に使い勝手やデータの連続性などから、顧客における他社製品への乗換え動機は極めて小さい。個別案件の価格帯は、LISで1,000万から5,000万円、LASで1,000万から1億円となっている。

(主な参入企業)

LIS:シスメックスCNA(シスメックス子会社)、地元ベンダー企業等

LAS:アイディエス(非上場)、日立アロカ(非上場)、シーメンスなど

2.開発体制

長年にわたって培ってきた要素技術を幅広い製品開発へつなげるため電気、機械、化学、情報システムについてグループ別組織を採用している。

また、製品区分にとらわれないC・A・C・Lの総合ソリューションを提供する製品開発を進めている。

本社および湘南サイトに約70名のスタッフが在籍している。

2017年12月期の研究開発費は1,093百万円で売上高研究開発費率は10.5%。17年12月期は集中的な投資を実施した期ではあるが、今後も10%程度を目途に引き続き積極的な研究開発を進めていく。

3.生産体制

臨床検査試薬(一部)、消耗品製造を行う湘南工場(神奈川県)、機器、検体検査自動化システム(LAS)および臨床検査試薬(一部)製造を行う江刺工場(岩手県)の2拠点が生産を担う。

高度な設備と厳重な管理体制の下で高品質かつ安全な製品を製造している。開発部門と連携して品質向上や効率化のための改良にも取組んでいる。

今後の更なるトップライン拡大の基盤作りのために、2017年8月に17億円の投資により江刺工場に延床面積7,300㎡の新棟を建設した。この増設により、大幅な能力増強を行う。

4.販売ルート&販売方法

前述のように国内では全国8つの支社が顧客である病院に対し、総合提案力を武器に直接販売を行っている。

また、海外には日本電子など国内OEM先を通じて、シーメンスなど海外顧客やディーラーへ供給している。

このOEM供給によるスケール拡大を基本戦略としており、OEM供給先の多様化に注力している。

海外顧客やディーラーに同社が直接販売する直接海外売上高およびその比率は2017年12月期で約10億円、9.3%だが、国内OEM先を通じて海外に販売している売上高(同社推定値)を加えた実質海外売上高比率は2015年12月期23.4%、2016年12月期24.7%、2017年12月期27.5%と上昇傾向にある。

中期的には5割超を目指している。

【1-5 特長と強み】

◎総合提案力

同社が取り扱う検査対象は電解質検査とグルコース検査が中心で、大型分析装置を製造販売している訳ではない。

ただ、顧客である病院は臨床検査室に様々な検査装置を設置する必要がある。

こうしたニーズに対し同社の検体検査自動化システム(LAS)は、自動搬送ベルトラインに同社装置のみならず、他社装置も組み入れてセッティングすることができる。

自社製品、他社製品を組み合わせて自由に接続・搬送できるシステムおよび技術力を持っているのは同社を含め数少なく、国内シェアは約3割となっている。

また、同社では装置を納入するのみでなく、検査室の広さや形状を踏まえた上で、最も効率的に検査作業が進められるようなレイアウトについても3DCAD等を用いて営業員が提案を行っている。

このように、検査室に必要な製品を揃え、レイアウトも含めて導入から運営までの最適なソリューションをワンストップで提供できる総合提案力は顧客である病院から高く評価されている。

◎特定分野での高い技術力

同社が手掛ける主要検査対象は「電解質検査」と「グルコース検査」の2つだが、特に電解質分析装置における高い技術力は、医用を含めた各種計測機器大手の日本電子や世界的大企業シーメンスがOEM供給を受けていることからも明らかである。市場環境の項で触れたように、日本の医用検体検査機器は世界的に高い競争力を有しており、同社もその一翼を担っている。

【1-5 特長と強み】

◎総合提案力

同社が取り扱う検査対象は電解質検査とグルコース検査が中心で、大型分析装置を製造販売している訳ではない。

ただ、顧客である病院は臨床検査室に様々な検査装置を設置する必要がある。

こうしたニーズに対し同社の検体検査自動化システム(LAS)は、自動搬送ベルトラインに同社装置のみならず、他社装置も組み入れてセッティングすることができる。

自社製品、他社製品を組み合わせて自由に接続・搬送できるシステムおよび技術力を持っているのは同社を含め数少なく、国内シェアは約3割となっている。

また、同社では装置を納入するのみでなく、検査室の広さや形状を踏まえた上で、最も効率的に検査作業が進められるようなレイアウトについても3DCAD等を用いて営業員が提案を行っている。

このように、検査室に必要な製品を揃え、レイアウトも含めて導入から運営までの最適なソリューションをワンストップで提供できる総合提案力は顧客である病院から高く評価されている。

◎特定分野での高い技術力

同社が手掛ける主要検査対象は「電解質検査」と「グルコース検査」の2つだが、特に電解質分析装置における高い技術力は、医用を含めた各種計測機器大手の日本電子や世界的大企業シーメンスがOEM供給を受けていることからも明らかである。市場環境の項で触れたように、日本の医用検体検査機器は世界的に高い競争力を有しており、同社もその一翼を担っている。

2017年12月期も2桁のROEを維持。2018年12月期の売上高当期純利益率は5.6%と予想している。

2017年12月期も2桁のROEを維持。2018年12月期の売上高当期純利益率は5.6%と予想している。

減収・減益。

売上高は前年同期比11.8%減の40億65百万円。臨床検査機器システム及び他社製品の販売が減ったことで減収となったものの、プロダクトミックスの変化および自社製品の販売に注力したことで減収幅に対する売上総利益の減益幅は縮小し、売上高総利益率は改善した。

営業利益は同51.9%減の1億51百万円。四半期純利益は同59.5%減の97百万円。湘南工場から江刺工場の新棟への設備移転費用を特別費用として計上した。売上、利益はともに計画未達。

成長のために同社が重視している海外売上比率は直接、実質でそれぞれ9.3%、28.3%。実質海外売上高比率は17年12月期の27.5%を上回り、着実にアップしている。

減収・減益。

売上高は前年同期比11.8%減の40億65百万円。臨床検査機器システム及び他社製品の販売が減ったことで減収となったものの、プロダクトミックスの変化および自社製品の販売に注力したことで減収幅に対する売上総利益の減益幅は縮小し、売上高総利益率は改善した。

営業利益は同51.9%減の1億51百万円。四半期純利益は同59.5%減の97百万円。湘南工場から江刺工場の新棟への設備移転費用を特別費用として計上した。売上、利益はともに計画未達。

成長のために同社が重視している海外売上比率は直接、実質でそれぞれ9.3%、28.3%。実質海外売上高比率は17年12月期の27.5%を上回り、着実にアップしている。

◎臨床検査機器システム

前年同期比12.9%減収。

検体検査装置は、OEM先の販売が堅調であった一方、直接販売が減少した結果、減収となった。

臨床検査情報システムは新規・更新案件がともに増加した一方で、追加のシステム接続やカスタマイズ案件が減少したため減収。

検体検査自動化システムの国内案件は堅調に推移した一方、前上期に大型案件が集中した影響に加え、米国提携先の在庫調整による発注時期のズレが発生し減収。

◎臨床検査試薬

前年同期比7.1%増収。

国内外におけるOEM先の販売が堅調に推移した。

◎消耗品

前年同期比9.8%減収。

前年末の既存OEM先におけるセンサーの新製品切替を見込んだ需要増の反動を受け減収。

◎その他

前年同期比70.8%減収。

自社製品の販売に注力した結果、臨床検査情報システム及び検体検査自動化システムの案件に付随する他社製品の販売が減少した。

◎臨床検査機器システム

前年同期比12.9%減収。

検体検査装置は、OEM先の販売が堅調であった一方、直接販売が減少した結果、減収となった。

臨床検査情報システムは新規・更新案件がともに増加した一方で、追加のシステム接続やカスタマイズ案件が減少したため減収。

検体検査自動化システムの国内案件は堅調に推移した一方、前上期に大型案件が集中した影響に加え、米国提携先の在庫調整による発注時期のズレが発生し減収。

◎臨床検査試薬

前年同期比7.1%増収。

国内外におけるOEM先の販売が堅調に推移した。

◎消耗品

前年同期比9.8%減収。

前年末の既存OEM先におけるセンサーの新製品切替を見込んだ需要増の反動を受け減収。

◎その他

前年同期比70.8%減収。

自社製品の販売に注力した結果、臨床検査情報システム及び検体検査自動化システムの案件に付随する他社製品の販売が減少した。

売上債権の減少等で流動資産は前期末比13億92百万円減少。固定資産はほぼ変わらず。資産合計は同14億76百万円減の108億54百万円となった。

長短借入金の減少等で負債合計は同14億70百万円減の40億74百万円となった。

純資産はほぼ変わらず。

この結果自己資本比率は前期末の55.0%から7.5%上昇し、62.5%となった。

売上債権の減少等で流動資産は前期末比13億92百万円減少。固定資産はほぼ変わらず。資産合計は同14億76百万円減の108億54百万円となった。

長短借入金の減少等で負債合計は同14億70百万円減の40億74百万円となった。

純資産はほぼ変わらず。

この結果自己資本比率は前期末の55.0%から7.5%上昇し、62.5%となった。

仕入債務の減少などで営業CFは縮小。江刺工場の増設が完了したことから、有形固定資産の取得による支出は減少し、投資CFのマイナス幅は縮小。フリーCFはプラスとなった。長短期借入金の返済による支出が増加したため、財務CFはマイナスに転じた。キャッシュポジションは減少した。

仕入債務の減少などで営業CFは縮小。江刺工場の増設が完了したことから、有形固定資産の取得による支出は減少し、投資CFのマイナス幅は縮小。フリーCFはプラスとなった。長短期借入金の返済による支出が増加したため、財務CFはマイナスに転じた。キャッシュポジションは減少した。

増収増益予想に変更はなし。配当と製品系列別売上高を修正。

通期予想に変更は無い。売上高は前期比1.2%増の105億円の予想。検体検査自動化システム中心に臨床検査機器システムが好調。前期増収だった消耗品、他社製品販売は減収を見込む。

検体検査自動化システムの海外案件増、消耗品センサーの海外規制(RoHS指令:電子・電気機器における特定有害物質の使用制限についての欧州連合による指令)対応、生産設備増強に伴う減価償却増などによる原価増で粗利率は1.3ポイント低下し、粗利も減少。

営業利益は同6.0%増の8億20百万円を予想。前期集中的に実施した臨床検査情報システムのサブシステム開発投資が終了し販管費が同3.4%減少する。

直接海外売上高比率は前期の9.3%から10%以上に上昇する見込み。

増収増益予想に変更はなし。配当と製品系列別売上高を修正。

通期予想に変更は無い。売上高は前期比1.2%増の105億円の予想。検体検査自動化システム中心に臨床検査機器システムが好調。前期増収だった消耗品、他社製品販売は減収を見込む。

検体検査自動化システムの海外案件増、消耗品センサーの海外規制(RoHS指令:電子・電気機器における特定有害物質の使用制限についての欧州連合による指令)対応、生産設備増強に伴う減価償却増などによる原価増で粗利率は1.3ポイント低下し、粗利も減少。

営業利益は同6.0%増の8億20百万円を予想。前期集中的に実施した臨床検査情報システムのサブシステム開発投資が終了し販管費が同3.4%減少する。

直接海外売上高比率は前期の9.3%から10%以上に上昇する見込み。

同社の創業40周年を記念して、配当予想は24円/株。予想配当性向は25.5%。

同社の創業40周年を記念して、配当予想は24円/株。予想配当性向は25.5%。

トータルの売上高105億円は変わらないが、内訳を見直した。

トータルの売上高105億円は変わらないが、内訳を見直した。

検体検査装置は上期同様OEM販売が堅調であったが、直接販売は減少を見込む。

検体検査装置は上期同様OEM販売が堅調であったが、直接販売は減少を見込む。

臨床検査情報システムは概ね見込みどおり推移し、下期も新規案件の獲得に継続して取り組む。

臨床検査情報システムは概ね見込みどおり推移し、下期も新規案件の獲得に継続して取り組む。

検体検査自動化システムでは、国内・海外の大型案件が増加し、特に第4四半期に集中する見込み。

検体検査自動化システムでは、国内・海外の大型案件が増加し、特に第4四半期に集中する見込み。

消耗品センサーの海外規制(RoHS指令)対応に伴うOEM販売先の在庫調整で消耗品は減収の見込み。

消耗品センサーの海外規制(RoHS指令)対応に伴うOEM販売先の在庫調整で消耗品は減収の見込み。

前期は他社製品販売が増加したが、今期は自社販売比率を高める。

前期は他社製品販売が増加したが、今期は自社販売比率を高める。

目標達成のためには両事業とも、海外展開が不可欠と考えている。

目標達成のためには両事業とも、海外展開が不可欠と考えている。

① 自社製品販売の比率を高め、収益性向上を図る。

前期は他社製品販売が増加したが、今期は自社販売比率を高めていく方針。これにより、売上総利益率の改善を目指す。上期売上総利益率は48.0%(前年同期比+1.5%)。

② 中国に向けた事業展開を強化し、海外売上高比率を高める。

(これまでの進捗)

巨大な中国市場開拓に向け同社では2012年に合弁会社を設立し検体検査装置(電解質ユニット)の販売を始め、中国現地メーカー1社へOEM販売を行ってきたが、巨大市場を開拓するためには、より多面的に展開する必要があると考え、2016年6月には新たな合弁会社の営業許可書を取得したほか、中国事業推進室を設置して中国事業へ本格的に注力する体制を構築し、2016年9月には上海に駐在員事務所を開設した。

中国事業の中心商材と位置付けている「検体検査自動化システム(LAS)」については前期、直接販売により主力製品の「CLINILOG V4」を初めて中国の大病院1施設に導入した。

一方、OEM販売についてはビジネスパートナーの模索を続けてきたが、OEM供給先として上海潤達医療科技股?有限公司(以下、Runda Medical、上海証券取引所上場 コード:603108.SS)と販売店契約を締結。

検体検査自動化システムのOEMパッケージの販売に関する2018年販売計画について合意した。

併せて、中国現地における施設導入に向けたRunda Medical への営業及びサービスエンジニアの教育支援を開始した。コスト増につながらないような効率的な体制構築が重要と考えている。

(今期以降の取り組み)

中国での「検体検査自動化システム(LAS)」販売はRunda Medical向けOEM供給に注力する。

① 自社製品販売の比率を高め、収益性向上を図る。

前期は他社製品販売が増加したが、今期は自社販売比率を高めていく方針。これにより、売上総利益率の改善を目指す。上期売上総利益率は48.0%(前年同期比+1.5%)。

② 中国に向けた事業展開を強化し、海外売上高比率を高める。

(これまでの進捗)

巨大な中国市場開拓に向け同社では2012年に合弁会社を設立し検体検査装置(電解質ユニット)の販売を始め、中国現地メーカー1社へOEM販売を行ってきたが、巨大市場を開拓するためには、より多面的に展開する必要があると考え、2016年6月には新たな合弁会社の営業許可書を取得したほか、中国事業推進室を設置して中国事業へ本格的に注力する体制を構築し、2016年9月には上海に駐在員事務所を開設した。

中国事業の中心商材と位置付けている「検体検査自動化システム(LAS)」については前期、直接販売により主力製品の「CLINILOG V4」を初めて中国の大病院1施設に導入した。

一方、OEM販売についてはビジネスパートナーの模索を続けてきたが、OEM供給先として上海潤達医療科技股?有限公司(以下、Runda Medical、上海証券取引所上場 コード:603108.SS)と販売店契約を締結。

検体検査自動化システムのOEMパッケージの販売に関する2018年販売計画について合意した。

併せて、中国現地における施設導入に向けたRunda Medical への営業及びサービスエンジニアの教育支援を開始した。コスト増につながらないような効率的な体制構築が重要と考えている。

(今期以降の取り組み)

中国での「検体検査自動化システム(LAS)」販売はRunda Medical向けOEM供給に注力する。

エイアンドティーは中国における検体検査の自動化ニーズを取り込むとともに、事業の効率性向上を図るためRunda Medicalに「CLINILOG V4」のOEMパッケージ販売を行う。

元々LASの提案販売は供給先のニーズに対応した仕様変更やカスタマイズが求められるが、全てに対応することは収益性の低下に繋がりかねない。

そこで同社ではV4を設置する検査室の広さなどに応じて組み入れる機器も既定のものとした数パターンのOEM製品を用意する。

このパッケージ化により病院ごとの設計変更や開発・改良の手間を軽減することが出来ることに加え、安定的な販売及び製造計画の立案が可能となり、中国における「検体検査自動化システム(LAS)」販売事業をより効率的なものとすることができる。

Runda Medicalが持つ顧客基盤とサービス体制を活用し、中国市場でのV4拡販を目指す。

また、検体検査装置(電解質ユニット)については新規OEM先として中国の分析器メーカーとの交渉を続けていく。

③ 開発と製造の連携を強化し、安定した高品質な製品の開発・生産体制を構築する。

2018年4月に、湘南工場から江刺工場へ臨床検査試薬(一部)の製造設備の移設が完了した。江刺工場の新棟の増設によって、機器類と臨床検査試薬(一部)の生産エリアがそれぞれ約1.7倍と約2.5倍に増大した。湘南工場の空いたスペースは、消耗品の生産エリアと開発エリアとして転用される予定。

これによって、開発と製造の連携を強化し、安定した高品質な製品の開発・生産体制を構築するために製造環境の整備と歩留まり改善などに継続して取り組んでいく。

2018年7月からは江刺工場から順次、臨床検査試薬の出荷が始まっている。

④ 働き方改革と人材育成を徹底する。

働き方改革と人材育成の取り組みについては、総合的な教育プログラムの構築を進めている。

2018年4月より有期雇用準社員を無期雇用社員(地域限定正社員)へと転換する地域限定正社員制度を導入した。

これにより、社員の長期的な活躍を目指した雇用環境が整備され、より高度な知識と技術を持つ優秀な人材の育成を進めていく。

エイアンドティーは中国における検体検査の自動化ニーズを取り込むとともに、事業の効率性向上を図るためRunda Medicalに「CLINILOG V4」のOEMパッケージ販売を行う。

元々LASの提案販売は供給先のニーズに対応した仕様変更やカスタマイズが求められるが、全てに対応することは収益性の低下に繋がりかねない。

そこで同社ではV4を設置する検査室の広さなどに応じて組み入れる機器も既定のものとした数パターンのOEM製品を用意する。

このパッケージ化により病院ごとの設計変更や開発・改良の手間を軽減することが出来ることに加え、安定的な販売及び製造計画の立案が可能となり、中国における「検体検査自動化システム(LAS)」販売事業をより効率的なものとすることができる。

Runda Medicalが持つ顧客基盤とサービス体制を活用し、中国市場でのV4拡販を目指す。

また、検体検査装置(電解質ユニット)については新規OEM先として中国の分析器メーカーとの交渉を続けていく。

③ 開発と製造の連携を強化し、安定した高品質な製品の開発・生産体制を構築する。

2018年4月に、湘南工場から江刺工場へ臨床検査試薬(一部)の製造設備の移設が完了した。江刺工場の新棟の増設によって、機器類と臨床検査試薬(一部)の生産エリアがそれぞれ約1.7倍と約2.5倍に増大した。湘南工場の空いたスペースは、消耗品の生産エリアと開発エリアとして転用される予定。

これによって、開発と製造の連携を強化し、安定した高品質な製品の開発・生産体制を構築するために製造環境の整備と歩留まり改善などに継続して取り組んでいく。

2018年7月からは江刺工場から順次、臨床検査試薬の出荷が始まっている。

④ 働き方改革と人材育成を徹底する。

働き方改革と人材育成の取り組みについては、総合的な教育プログラムの構築を進めている。

2018年4月より有期雇用準社員を無期雇用社員(地域限定正社員)へと転換する地域限定正社員制度を導入した。

これにより、社員の長期的な活躍を目指した雇用環境が整備され、より高度な知識と技術を持つ優秀な人材の育成を進めていく。

◎コーポレート・ガバナンス報告書

最終更新日:2018年3月30日

<基本的な考え方>

当社は、経営の意思決定及び業務執行に関して、透明性、公平性、スピードを重視することで、コーポレート・ガバナンスの有効性を確保し、公正な経営を実現することを最優先課題としております。なお、経営の監督と執行の分離、透明性の高い経営の実現及び取締役会における迅速な意思決定を図るため、監査等委員会の制度を採用しております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

JASDAQ上場企業としてコーポレートガバナンス・コードの基本原則5項目を全て実施しております。

◎コーポレート・ガバナンス報告書

最終更新日:2018年3月30日

<基本的な考え方>

当社は、経営の意思決定及び業務執行に関して、透明性、公平性、スピードを重視することで、コーポレート・ガバナンスの有効性を確保し、公正な経営を実現することを最優先課題としております。なお、経営の監督と執行の分離、透明性の高い経営の実現及び取締役会における迅速な意思決定を図るため、監査等委員会の制度を採用しております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

JASDAQ上場企業としてコーポレートガバナンス・コードの基本原則5項目を全て実施しております。