ブリッジレポート:(6184)鎌倉新書 vol.12

清水 祐孝 社長兼会長 | 株式会社 鎌倉新書(6184) |

|

会社情報

市場 | 東証1部 |

業種 | サービス業 |

社長兼会長 | 清水 祐孝 |

所在地 | 東京都中央区八重洲1-6-6 八重洲センタービル7F |

決算月 | 1月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

1,588円 | 37,437,424株 | 59,450百万円 | 16.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

3.00円 | 0.2% | 15.63円 | 101.5倍 | 69.50円 | 22.8倍 |

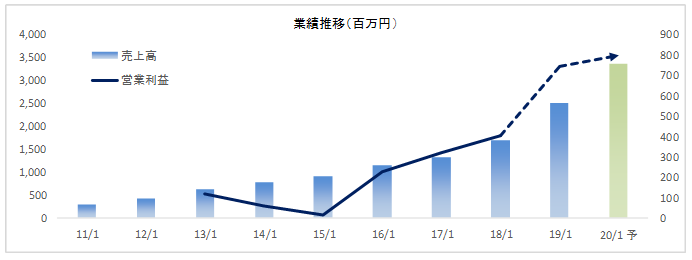

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS |

2015年1月(実) | 917 | 12 | 27 | 10 | 1.49 |

2016年1月(実) | 1,147 | 225 | 211 | 125 | 4.35 |

2017年1月(実) | 1,332 | 327 | 324 | 206 | 6.34 |

2018年1月(実) | 1,709 | 405 | 360 | 254 | 7.23 |

2019年1月(実) | 2,503 | 744 | 728 | 415 | 11.18 |

2020年1月(予) | 3,360 | 800 | 790 | 585 | 15.63 |

鎌倉新書の2019年1月期決算の概要と2020年1月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年1月期決算

3.2020年1月期業績予想

4.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 19/1期は前期の非連結決算との比較で46.5%の増収、同83.7%の営業増益。コールセンターの強化等の施策で、お墓・葬祭・仏壇事業の拡大ピッチが加速した。相対的な固定費負担の軽減で収益性の改善も進み、売上高と共に営業利益以下の各利益が過去最高を更新。プロダクト開発部の設置で全社横断によるサービス開発体制の整備も進んだ。3円の期末配当を予定(2018年9月に実施した1:4の株式分割を考慮すると1.5円の増改。配当性向27%)。

- 20/1期は前期比34.2%の増収、同7.5%の営業増益予想。引き続き既存事業の成長が見込まれる中、サービスパートナーとの連携や知名度向上のためのマーケティング(中長期マーケティング・広報投資)強化、更には終活関連のサービス拡充等、先行投資を継続する。新規事業での営業損失及び中長期マーケティング・広報投資を吸収して最高益更新が続く見込み。

- 目指すところは、サービス利用者を知り、提供するサービスの幅を広げる事による供養の斡旋・紹介ビジネスの発展と、終活において、高齢者とその家族のために、本当に価値あるサービスを提供できる企業体。終活関連サービスでは、高齢者とその家族が必要としている事を、誰よりも深く理解し、彼らが「やりたい事」、「やるべきと感じている事」、そして「困っている事」に、耳を傾け、寄り添い、一緒に解決するサービス”を志向している。事業の拡大と共に、豊かな社会づくりへの貢献を目指す同社の取り組みに注目していきたい。

1.会社概要

「人と人とのつながりのお手伝い」をコンセプトに、ライフ・エンディング市場にフォーカスした事業展開を進めている。ライフ・エンディング市場とは、人生の終末期に備えた事前準備から、葬儀、仏壇、墓、更には遺族の生活の再構築に関わる市場の事。葬儀社・斎場・火葬場検索サイト「いい葬儀」、霊園・墓地・石材店検索サイト「いいお墓」、及び仏壇・仏具店検索サイト「いい仏壇」等のポータルサイト運営を中心に、日本で唯一の供養業界向けのビジネス誌である月刊「仏事」やライフ・エンディングに関連する書籍の制作・販売を手掛けている。

【1-1企業理念】

企業理念は、“私たちは、人と人とのつながりに「ありがとう」を感じる場面のお手伝いをすることで、豊かな社会づくりに貢献します”。

「親切」と「ありがとう」の交換は、豊かな社会を形成する土台である、との考えの下、人生の様々な局面で「ありがとう」を感じる瞬間を社会の中に増やしていくことで、さらなる社会貢献を果たす企業となることを目指している。

【1-2沿革】

1984年4月、仏壇仏具業界向け書籍の出版を目的に設立。清水祐孝氏の代表取締役就任を機に、「本を買う人は、紙の印刷物が欲しいのではなく、そこに書かれている情報を求めている」との考えの下、「自分たちの提供する価値は“情報”である」と改めて定義。情報加工業という視点から、事業領域を「インターネットビジネスを含めた情報ビジネス」として、2000年10月に全国の葬儀社や葬儀マナー等に関する情報サイト「いい葬儀」を開始、2003年12月には「いいお墓」、「いい仏壇」を開始した。

【1-3事業内容】

事業は、お墓、葬祭、仏壇等のマッチングプラットフォームとなるポータルサイト運営を中心としたWEBサービス事業と、ライフ・エンディングに関わる書籍の企画・制作・賑売やセミナー等の書籍他事業に分かれる。19/1期の売上構成比は、WEBサービス事業93%(18/1期89%)、書籍他事業7%(同11%)。

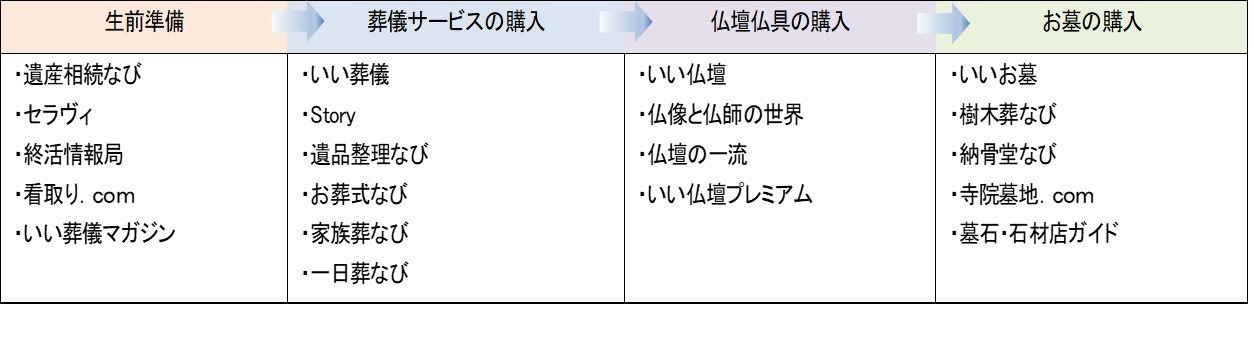

1-3-1WEBサービス事業

終活から葬儀、仏壇、墓、遺産相続といったライフ・エンディング全域をカバーするポータルサイト群を通してサービスや商品の情報を発信すると共に、お客様センターで問合せや相談に応じる事で、サイト利用者の意思決定をサポートしている。一方、ポータルサイトに掲載される葬儀社、仏壇仏具店、石材店、寺院霊園等の事業者に対しては、販売支援サービスの提供や掘り起こした見込み客の紹介を行う。サイト利用者には無料でサービスを提供し、紹介した見込み客と事業者との間で契約がまとまった時に成約報酬を受け取る。事業者にしてみれば、“後払いの広告宣伝費”と考える事ができ受け入れやすい。

同業者としては、葬儀サービスでは、流通大手イオングループのイオンライフ(株)、「小さなお葬式」や「葬儀本.com」等を展開する(株)ユニクエスト・オンライン等があり、墓では、「もしもドットネット」を運営する首都圏石材協同組合、メモリアルアートの大野屋、(株)日本仏事ネット等を挙げる事ができる。市場規模は、葬儀市場が1兆4,000億円、仏壇仏具が1,639億円。

KPI(重視する経営指標)成約報酬 = 紹介数 × 成約率 × 販売単価 × 手数料率

成約報酬の拡大に向け、同社は紹介数の増加と成約率の向上に取り組んでおり、その結果としてのシェア拡大を手数料率の引き上げにつなげていきたい考え。紹介数の増加には、コンテンツの充実、導線の改良、デザインの改良、広告等の活用がポイントであり、成約率の向上には、サイトユーザーとのコミュニケーション強化や事業者との連携強化が必要となる。

事業領域と運営サイト

主要サイトの概要

| ・全国の葬儀社・斎場・火葬場選びのポータルサイト(2000年10月開設) ・エリア、形態、予算を基に葬儀社や斎場、葬儀プランの検索・選択が可能 ・葬儀の段取りや参列についての情報も提供 |

| ・全国の仏壇・仏具・仏壇店選びのポータルサイト(2003年12月開設) ・住所、条件、実際の購入者の口コミ等を基に仏壇・仏具・仏壇店の検索・選択が可能 ・仏壇の修理・修復等の情報も提供 |

| ・全国の霊園・墓地・墓選びのポータルサイト(2003年12月開設) ・エリア、現在地、予算を基に霊園・墓地・墓の検索・選択が可能 ・ペットと一緒に入れる霊園、海が見える霊園等のこだわり条件からの検索も可能 |

| ・単なる決められた形通りの式ではなく、本人と生前に関係があった人との間で、これまでの愛情に感謝し、お別れを告げるために、鎌倉新書が考えた一つの答え。 |

1-3-2書籍他事業

供養業界の事業者に向けたビジネス情報誌である月間「仏事」(年間購読料:税込み16,200円)等、葬儀や墓・仏壇等、供養に関連する様々な出版物を発行している。出版社としての知名度や信頼感、業界ネットワーク、コンテンツ生成力がインターネットサービスにも活かされている。売上や利益では測れない、シナジーを有する事業である。

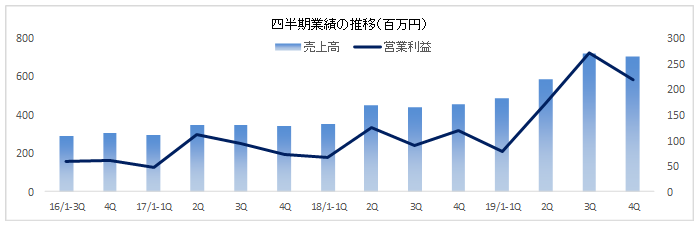

2.2019年1月期決算

(1)業績

| 18/1期(非連結) | 構成比 | 19/1期(連結) | 構成比 | 前期比 | 期初予想 | 予想比 |

売上高 | 1,709 | 100.0% | 2,503 | 100.0% | +46.5% | 2,500 | +0.2% |

売上総利益 | 1,087 | 63.6% | 1,760 | 70.3% | +61.9% | - | - |

販管費 | 682 | 39.9% | 1,015 | 40.6% | +48.9% | - | - |

営業利益 | 405 | 23.7% | 744 | 29.7% | +83.7% | 740 | +0.6% |

経常利益 | 360 | 21.1% | 728 | 29.1% | +102.2% | 710 | +2.6% |

当期純利益 | 254 | 14.9% | 415 | 16.6% | +62.9% | 400 | +3.8% |

※単位:百万円

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)

前期の非連結決算との比較で46.5%の増収、同83.7%の営業増益

売上高は前期の非連結決算との比較で46.5%増の25億03百万円。提携先開拓、SEO(検索エンジン最適化)対策、及びアウトバンドコール強化と言った施策の効果が顕在化し、WEBサービスの売上が前期比52%増と伸びた。

営業利益は同83.7%増の7億44百万円。売上の増加に連動した広告宣伝費や業務委託費の増加に加え、子会社コスト(2社を18/12期に解散し、19/12期中に清算の予定)や事業拡大に伴う通信費増及びオフィス増床(その他に含まれる)もあり、販管費が10億15百万円と同48.9%増加したものの、売上の増加と売上総利益率の改善で吸収して大幅な営業増益となった。

売上の内訳

| 18/1期 | 構成比 | 19/1期 | 構成比 | 前期比 |

お墓事業 | 981 | 57% | 1,357 | 54% | +38% |

葬祭事業 | 400 | 23% | 715 | 29% | +78% |

仏壇事業 | 146 | 9% | 260 | 10% | +79% |

Webサービス | 1,529 | 89% | 2,332 | 93% | +53% |

書籍他(セミナー等) | 180 | 11% | 171 | 7% | -5% |

合計 | 1,709 | 100% | 2,503 | 100% | +46% |

※単位:百万円

営業費用の内訳

| 18/1期 | 構成比 | 19/1期 | 構成比 | 前期比 |

人件費等 | 651 | 50% | 673 | 38% | +22 |

広告宣伝費 | 177 | 14% | 291 | 17% | +114 |

業務委託費 | 117 | 9% | 189 | 11% | +72 |

書籍他原価 | 74 | 6% | 67 | 4% | -7 |

子会社コスト | - | - | 86 | 5% | +86 |

他 | 285 | 22% | 453 | 26% | +168 |

合計 | 1,304 | 100% | 1,759 | 100% | +454 |

※単位:百万円

(2)事業別動向

お墓事業

| 18/1-1Q | 2Q | 3Q | 4Q | 19/1-1Q | 2Q | 3Q | 4Q |

紹介数(件) | 7,440 | 7,909 | 8,983 | 7,342 | 9,997 | 9,161 | 11,156 | 9,251 |

単価(円) | 90,221 | 88,131 | 94,503 | 93,311 | 96,018 | 92,669 | 104,858 | 88,499 |

成約率(※) | 14.2% | 14.4% | 12.9% | 14.2% | 15.1% | 17.3% | 20.1% | 20.1% |

※ 紹介から3ヶ月以内に成約した案件の成約率(日程の都合上、一部計測が完了していないものがある)。

第4四半期(11-1月)の売上高は前年同期比43%増の3億74百万円。手数料単価が同5%低下したものの、紹介数が同26%増と伸びる中、成約率が20.1%と高水準を維持した事で成約数が同78%増加した。資料請求者への現地見学の案内強化や口コミの強化に加え、見学後のフォローコール等が成果をあげ、紹介数の増加と成約率の向上につながった。現地見学については、従来、資料請求者に資料を送付した後、現地見学の案内を行っていたが、資料請求の受付と同時に案内を行うように改めた。

葬祭事業

| 18/1-1Q | 2Q | 3Q | 4Q | 19/1-1Q | 2Q | 3Q | 4Q |

紹介数(件) | 2,136 | 2,153 | 2,313 | 2,693 | 2,951 | 3,157 | 3,519 | 4,393 |

単価(円) | 81,887 | 75,381 | 83,828 | 84,554 | 81,024 | 94,605 | 81,916 | 82,574 |

成約率 | 41.0% | 41.6% | 37.0% | 40.8% | 36.5% | 37.5% | 41.0% | 38.5% |

第4四半期(11-1月)の売上高は前年同期比87%増の2億08百万円。手数料単価が同2%低下したものの、紹介数が同63%増と大きく伸びる中、成約率も38.5%と高水準を維持した事で成約数が同54%増加した。地理的要因やキャパ不足等で斎場を紹介できず機会損失が発生していたため、専門組織を立ち上げて斎場開拓を強化し機会損失の解消に取り組んだ事、及びサイトのリニューアルによる表示速度の高速化やコンテンツマーケティング・SEO対策の強化が、紹介数急増の背景にある。単価は、宗教者付帯率(僧侶の紹介)やオプション利用等の影響を受けるため、お墓事業や仏壇事業と比べて変動しやすい。また、成約率についても、成約に至るまでの期間が他の2事業と比べて短いためコントロールが難しく変動しやすい。

仏壇事業

| 18/1-1Q | 2Q | 3Q | 4Q | 19/1-1Q | 2Q | 3Q | 4Q |

紹介数(件) | 2,871 | 3,462 | 3,409 | 3,311 | 3,956 | 4,605 | 4,698 | 5,380 |

単価(円) | 22,295 | 21,155 | 23,622 | 24,965 | 21,673 | 24,614 | 25,539 | 26,889 |

成約率(※) | 36.6% | 35.9% | 33.5% | 29.8% | 31.6% | 31.6% | 30.8% | 28.2% |

※ 紹介から60日以内に成約した案件の成約率(日程の都合上、一部計測が完了していないものがある)。

第4四半期(11-1月)の売上高は前年同期比85%増の75百万円。成約率が28.2%と1.7ポイント低下したものの、紹介数が同62%増と大きく伸びた事で成約数が同54%増加。手数料単価も同8%上昇した。成約率が低下傾向にあるが、SEO再強化による自然流入の増加や口コミ強化等の成果で紹介数が増加しているため、成約数は四半期毎に加速している。

(3)税制状態及びキャッシュ・フロー(CF)

財政状態

| 18年1月 | 19年1月 |

| 18年1月 | 19年1月 |

現預金 | 1,862 | 2,062 | 未払金・未払費用 | 66 | 84 |

流動資産 | 2,229 | 2,757 | 未払法人税・消費税等 | 100 | 269 |

無形固定資産 | 34 | 129 | 負債 | 242 | 426 |

投資その他 | 131 | 84 | 純資産 | 2,219 | 2,614 |

固定資産 | 231 | 282 | 負債・純資産合計 | 2,461 | 3,040 |

※単位:百万円

キャッシュ・フロー(CF)

| 18/1期(非連結) | 19/1期(連結) | 前年同期比 | |

営業キャッシュ・フロー(A) | 218 | 380 | +161 | +73.6% |

投資キャッシュ・フロー(B) | -112 | -147 | -34 | - |

財務キャッシュ・フロー | 1,013 | -27 | -1,041 | - |

現金及び現金同等物期末残高 | 1,832 | 2,037 | +205 | +11.2% |

※単位:百万円

3.2020年1月期業績予想

(1)通期業績

| 19/1期 実績 | 構成比 | 20/1期 予想 | 構成比 | 前期比 |

売上高 | 2,503 | 100.0% | 3,360 | 100.0% | +34.2% |

営業利益 | 744 | 29.7% | 800 | 23.8% | +7.5% |

経常利益 | 728 | 29.1% | 790 | 23.5% | +8.5% |

当期純利益 | 415 | 16.6% | 585 | 17.4% | +40.9% |

※単位:百万円

前期比34.2%の増収、同7.5%の営業増益予想

引き続き既存事業の成長が見込まれる中、サービスパートナーとの連携や知名度向上のためのマーケティング(中長期マーケティング・広報投資)強化、更には終活関連のサービス拡充等、先行投資を継続する。

売上高は前期比34.2%増の33億60百万円。既存事業が33億10百万円と同32%増加する事に加え、新規事業として税理士紹介等の相続税関連サービスの売上50百万円を見込んでいる。営業利益は同7.5%増の8億円。既存事業の営業利益が10億50百万円と同14.1%増加するものの、新規事業で1億80百万円の営業損失を見込んでいる他、中長期マーケティング・広報投資70百万円を織り込んだ。

売上・利益の内訳

| 既存事業 | 新規事業 | 中長期マーケティング・広報投資 | 合計 |

売上高 | 3,310 | 50 | - | 3,360 |

営業利益 | 1,050 | -180 | -70 | 800 |

経常利益 | 1,040 | -180 | -70 | 790 |

当期純利益 | 750 | -120 | -40 | 585 |

※単位:百万円

(2)目指す姿と取り組み

目指す姿

サービス利用者を知り、提供するサービスの幅を広げる事による供養の斡旋・紹介ビジネスの発展と、終活において、高齢者とその家族のために、本当に価値あるサービスを提供できる企業体を目指している。また、終活関連サービスでは、高齢者とその家族が必要としている事を、誰よりも深く理解し、彼らが「やりたい事」、「やるべきと感じている事」、そして「困っている事」に、耳を傾け、寄り添い、一緒に解決するサービス”を志向している。

成長のアクション方針

上記の目指す姿を念頭に、成長のための4つのアクション方針を示している。

アクション方針 1

主力三事業において、「サービス利用者の利便性向上と不安解消」と「サービスパートナー(葬儀会社、仏壇店、石材店)の不得意分野(Web系やマーケティング等)の強化」にフォーカスして高い成長と高い市場シェアを実現する。このため、各事業において「明確なあるべき理想」を掲げ、新たな施策を講じると共に、3事業のベースとなる部分を横断的に強化していく。お墓事業では “ 圧倒的No.1戦略 ” の下、新形態の「お墓サービス」を開始すると共に、オフライン施策を強化する。葬祭事業では、“ プラットフォームNo.1戦略 ” の下、事前会員制度を開始すると共に、CRMや周辺サービスを強化する。仏壇事業では、 “ Only One戦略 ” の下、ビジネスモデルを刷新すると共に、来店率・成約率の向上に取り組む。また、上記事業の横串強化による生産性の最大化にも取り組む。施策として、ビジネスパートナーとの関係強化、新規提携の更なる推進、事業横断のクロスセル推進、お客様センター機能の集約・強化、コンテンツマーケティングの進化、人材ローテーション・育成、を挙げている。

アクション方針 2

サービス利用者を、知る・理解する・課題解決するためのケイパビリティを徹底的に強化する。このため、サービス利用者との直接の接点であるタッチポイントの拡大、サービス利用者情報を基にしたナレッジとデータのプラットフォーム構築、ライフ・エンディング市場の専門家の育成・取り込み、及び終活分野でのタッチポイントの拡大に取り組む。

20/1期の活動

・コールセンターの強化に加え、マーケティング機能を充実させ、利用者の真の要望を正確に掴む

・各事業のデータを一元化し、分析する事ができるデータ基盤の導入・構築

・市場の理解を深めるための調査体制の更なる強化、研究団体の設立

・オフラインに強い日本郵便(株)の終活サービスから誘導される利用者への対応

尚、日本郵便(株)との連携により進めている「終活紹介サービス」の試行エリアを2019年2月から東京都全域に拡大した。終活に関する様々な問い合わせを受け、利用者の要望を把握し、今後のサービス開発につなげていく考え。また、東京都での試行状況を踏まえて、更なるサービスエリアの拡大も検討する。

アクション方針 3

終活において、高齢者とその家族に最高のサービスを提供するための事業を育成する。この一環として、「Story」(お別れ会・偲ぶ会のプロデュース)に続く、新しい、他社が追従できないサービスを組み込むと共に、終活における本当に価値あるサービスを生み・育てる。このため、新規事業開発組織を強化する他、より積極的なM&Aや事業企画が可能な体制を整備する。

20/1期の活動

・海洋散骨の先駆者である(株)ハウスボートクラブを新たな仲間に加え、共に成長を目指す

・金融サービス準備室と事業推進室を合体させ、新規事業開発組織の充実と強化を図る

・多くのスペシャリストを新規事業にアサインし、徹底的にサービス開発をやり抜く

・より積極的なM&A等を行う経営企画グループを設立し、専門スキルを持ったメンバーを配置する

上記の一環として、従来から行っていたお別れ会事業「Story」と海洋散骨の先駆者である(株)ハウスボートクラブの運営を合わせた組織として、ライフ・エンディング(LE)事業4部を創設し、新しい終活サービスの充実に努める。

尚、(株)ハウスボートクラブは、東京湾等での海洋散骨のサービスを中心に、終活コミュニティ「ブルー・オーシャン・カフェ」(東京都江東区)の運営等、地域に密着した終活・供養事業を展開している。(株)鎌倉新書は供養スタイルの多様化を踏まえ、人々の中に生まれる新たなニーズに対して幅広い選択肢を提供できる体制を整備していく考え。

アクション方針 4

社会の課題に挑戦する事で尊敬される企業を目指す。このため、終活セミナーを通じた高齢者とその家族の啓蒙活動、「社会貢献団体ガイドブック」(社会貢献団体の比較情報)の拡充、「つなぐいのち墓金」との連携強化、更には、将来的な高齢者の自己実現、無縁仏、高齢者の孤独死、下流老人、老々介護・介護離職、安楽死・尊厳死等の社会間題への挑戦等の活動を通して、成長性・収益性と社会貢献・社会性を両立する工クセレントカンパニーを目指す。

4.今後の注目点

同社が属するライフ・エンディング市場の潜在的需要は人口動態を背景に継続的な増加が見込まれている。国立社会保障・人口問題研究所「日本の将来推計人口」によると、2060年には65歳以上の人口が38%強を占めると言う。また、「いいお墓」の40代~60歳代の利用率が上昇傾向にある等、ITリテラシーの向上による中高年のネット利用率の高まりも同社にとって追い風。

こうした中、同社は、サービス利用者を知り、提供するサービスの幅を広げる事で供養の斡旋・紹介ビジネスの発展と、高齢者及び家族に本当に価値ある終活サービスを提供できる企業体を目指している。新しい経営体制の下、事業の拡大と豊かな社会づくりへの貢献を目指す同社の取り組みに注目していきたい。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 8名、うち社外3名 |

◎コーポレート・ガバナンス報告書

更新日:2019年01月29日

基本的な考え方

当社は、企業価値を向上させ、株主利益を最大化するとともに、ステークホルダーと良好な関係を築いていくために、コーポレート・ガバナンスの確立が不可欠なものと認識しております。具体的には、代表取締役以下、当社の経営を負託された取締役等が自らを律し、その職責に基づいて適切な経営判断を行い、当社の営む事業を通じて利益を追求すること、財務の健全性を確保してその信頼性を向上させること、説明責任を果たすべく積極的に情報開示を行うこと、実効性ある内部統制システムを構築すること等が重要であると考えております。

<実施しない主な原則とその理由>

【補充原則4-1-2】

当社が属するライフ・エンディング業界は昨今変化が目覚ましく、このような環境の中、中長期の経営計画を株主の皆様にコミットメントすることは、環境の変化に対応する柔軟性や機動性を損なう可能性があると考えております。そのため、当社では中長期の経営計画は公表しておりません。

【補充原則4-1-3】

当社では長期的に清水祐孝代表取締役の後継者となりうる人材の育成を行っております。清水祐孝代表取締役社長の年齢等を踏まえ、喫緊の課題として後継者の育成プランについて取締役会で具体的な議論は行っておりません。

【補充原則4-11-3】

取締役会の実効性に関する分析・評価については、取締役個々で分析・評価を行なった上で適宜意見交換を行なっております。今後、取締役会全体の実効性に関する分析・評価を行うための適切な方法及び結果の概要の開示について検討してまいります。

<開示している主な原則>

【原則1-4】

当社は、取引先との安定的・長期的な取引関係の構築、業務提携、又は協働ビジネス展開の強化の観点から、当社の中長期的な企業価値向上に資すると判断される場合、当該取引先等の株式等を取得し保有することが出来るものとします。政策保有株式のうち、主要なものについては、保有する上での中長期的な経済合理性や取引先との総合的な関係の維持・強化の観点からの保有効果等について検証し、取締役会において報告を行ったうえで,企業価値の向上につながらないものについては株価の動向をみながら保有の是非を見直してまいります。

また、議決権行使にあたっては、提案されている議案については,投資先の経営方針を尊重したうえで、株主価値の毀損に繋がるものではないか,また、当社の持続的な成長と中長期的な企業価値の向上に資する提案であるか否かを総合的に判断し適切に賛否を決定して行使いたします。

【原則5-1】

当社では、経営管理部管掌役員が、経営企画、経理財務等のIR活動に関連する部署を統括し、IR体制を整備するとともに、株主・投資家の要請に応じて対話(面談)を逐次、実施しております。また、投資家に対しては決算説明会を半期に1回開催し、代表取締役社長自らが説明を行っております。

東証コーポレート・ガバナンス情報サービス:http://www2.tse.or.jp/tseHpFront/CGK010010Action.do?Show=Show

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。

Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved.

ブリッジレポート(鎌倉新書:6184)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。