ブリッジレポート:(2428)ウェルネット vol.12

宮澤 一洋 社長 | ウェルネット株式会社(2428) |

|

企業情報

市場 | 東証1部 |

業種 | サービス |

代表取締役社長 | 宮澤 一洋 |

所在地 | 東京都千代田区内幸町1-1-7 |

決算月 | 6月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

1,092円 | 18,756,980株 | 20,482百万円 | 6.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | DPS(予) |

50.00円 | 4.6% | - | - | 383.33円 | 2.8倍 |

*株価は2/21終値。発行済株式数は直近期決算短信より(発行済株式数から自己株式を控除)。

ROE、BPSは前期実績。19年6月期の業績予想は未確定な要素が多いため現時点では未公表。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2014年6月(実) | 7,600 | 1,473 | 1,488 | 913 | 46.26 | 23.50 |

2015年6月(実) | 8,888 | 1,637 | 1,520 | 938 | 48.37 | 25.00 |

2016年6月(実) | 10,529 | 2,054 | 2,007 | 1,350 | 71.91 | 40.00 |

2017年6月(実) | 10,260 | 1,099 | 1,239 | 869 | 46.36 | 50.00 |

2018年6月(実) | 9,783 | 677 | 708 | 495 | 26.31 | 50.00 |

2019年6月(予) | - | - | - | - | - | 50.00 |

*単位:百万円、円。予想は会社側予想。 *2016年7月1日付で1:2の株式分割を実施。EPS、DPSは遡及修正。

*19年6月期の業績予想は未確定な要素が多いため現時点では未公表。

ウェルネット株式会社の2019年6月期上期決算概要等についてご紹介致します。

目次

今回のポイント

1.会社概要

2.2019年6月期上期決算概要および2019年6月期通期業績見通し

3.今後の注目点

<参考1:新中期経営5か年計画の概要>

<参考2:コーポレートガバナンスについて>

今回のポイント

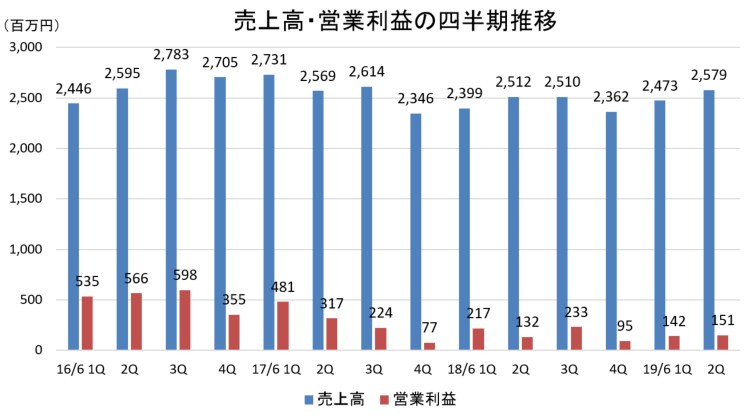

- 19年6月期上期の売上高は前年同期比2.9%増収の50億52百万円。非対面決済市場は引き続き拡大しており、コンビニチェーンの統合による売上への影響も下げ止まり傾向にある。また、大口取引先の取引条件見直しやOEM縮小の影響は概ね一巡した。これらの要因を除くその他事業者は前年同期比5%程度の増収で堅調に推移しており、四半期ベースでは小幅ながらも3四半期連続で増収となった。営業利益は同16.0%減少の2億93百万円。大手事業者への価格対応などで粗利額が減少した一方、人材増強、アプリの新機能追加、コンシューマ向けプロモーションなど積極的な投資を継続した。

- 「バスもり!」や「支払秘書」の機能追加・運用自動化に向けた継続開発、および認知度向上、アプリダウンロード数増大のための積極的なプロモーション活動を展開する中で、業績に影響を与える未確定な要素が多いため19年6月期の業績予想は期初段階では公表していない。今後、合理的に予測可能となった時点で公表する予定。配当は前期と同じく50円/株の予定。

- 四半期ごとの売上・営業利益の推移を見ると、対前年同期比で売上高は小幅ながら3期連続増収、第2四半期(10-12月)は営業利益も14.4%の増益であった。非対面決済市場が継続的に拡大する一方、大手顧客向け価格改定やOEM縮小の影響が薄まりつつあるようで、第3四半期以降、特に売上高が増収基調を続けることができるか、推移を注目したい。また、ともに導入実績が増加している支払秘書とバスもり!だが、収益貢献がいつごろから始まるかこちらも注視したい。

1.会社概要

消費者が商品やサービスを購入した際の電子決済スキームを販売事業者に提供。

「リアルタイム」と「ワンストップ」をキーワードに、商品やサービスを購入する消費者には時間と場所の制約を受けずに、いつでもどこでも欲しいものを購入できる「利便性」を、直接の顧客である販売事業者には「販売機会の極大化」を可能とする「快適な直売プラットフォーム」を提供することを基本コンセプトに事業を展開。

主力サービスであるマルチペイメントサービスは、国内大手航空会社、大手高速バス会社、大手通販会社等豊富な導入実績を誇る。創業以来、常にチャレンジを続ける企業DNAも大きな特徴。

【沿革】

北海道のガス、燃料販売会社の(株)一高たかはしの、新規事業開発をミッションとした子会社として誕生。

当時すでにコンビニエンスストアの店頭での公共料金の支払い取り扱いは始まっていたが、これが通信販売に拡大するとの動きを捉えて事業化に着手した。

請求書の印刷・発送から収納情報の処理まで一貫運用する「請求書発行代行サービス」、コンビニエンスストアの店頭で24時間365日支払が可能な「コンビニ収納代行サービス」を開発。販売事業者にとって多額の開発コストが不要なパッケージソフトを無償で配布したことにより、同社システムは急速に普及した。

続いて、紙の請求書を使用せずリアルタイムで電子請求・電子決済を同社1社との接続で実現できる、現在の中心システムを開発。利便性及び様々な収納機関と接続するための開発や契約が不要な点が評価され、航空会社、バス会社等による導入が進み、業績は順調に拡大。2004年JASDAQに上場した。

その後も、amazon、ヤフーショッピング、ヤフオク!、LCC(格安航空会社)、JR西日本、九州といった大手企業への「マルチペイメントサービス」提供が進んでいる他、数多くの実績を誇る電子チケットのノウハウを生かしたソリューション提供等にも注力している。

2014年12月、東証1部に上場。

バス事業者・利用者双方の利便性を飛躍的に高めることができる革新的なサービスであるバスIT化ソリューション「バスもり!」、サーバー型電子マネーサービス「支払秘書」の収益化に注力中である。

【市場環境】

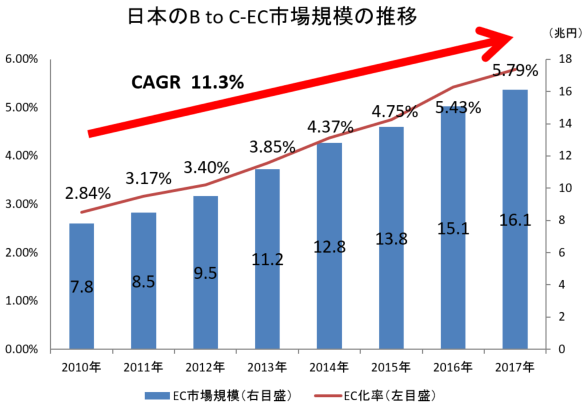

経済産業省の「平成29年度我が国情報経済社会の情報化・サービス化に係る基盤整備(電子商取引に関する市場調査)」(2018年4月25日発表)によれば、日本の消費者向け電子商取引市場(B to C)の市場規模は2017年で16.1兆円と前年に比べ9.1%の増加となった。2010年から2017年までのCAGR(年平均成長率)は11.3%となっている。

(上記経産省調査資料より当社作成)

また、EC化率(商取引のうちどの程度がインターネットを通じて行われているか)は物販系分野5.79%とまだまだ小さいものの、着実に上昇している。

<業種別 B to C-EC市場規模の推移(2017)>

業種 | EC市場規模 (億円) | 前年比 (%) | EC化率 (%) | |

物販系分野 | 衣類・服装雑貨等 | 16,454 | +7.6% | 11.54% |

生活家電、AV機器、PC/周辺機器等 | 15,332 | +7.4% | 30.18% | |

食品、飲料、酒類 | 15,579 | +7.4% | 2.41% | |

サービス分野 | 旅行サービス | 33,742 | +11.0% | - |

金融サービス | 6,073 | -0.7% | - | |

チケット | 4,595 | +2.9% | - | |

デジタル分野 | オンラインゲーム | 14,072 | +7.5% | - |

電子出版(電子書籍・電子雑誌) | 2,587 | +20.1% | - | |

有料動画配信 | 573 | +8.3% | - | |

*上記経産省調査資料より当社作成。

【事業内容】

「リアルタイム」と「ワンストップ」をキーワードに、サービスや商品を購入する消費者には時間と場所の制約を受けずに、いつでもどこでも欲しいものを購入できる「利便性」を、同社の直接の顧客である販売事業者には「販売機会の極大化」を可能とする快適な「直売プラットフォーム」を提供している。

報告セグメントは「決済・認証事業」の単一セグメント。以下では同社が手掛けている主要サービスを紹介する。

≪決済サービス≫

①マルチペイメントサービス

紙の請求書を使わず、リアルタイムの電子請求・電子決済を同社1社との接続で行うことができる。

事業者は、コンビニ、銀行、郵便局、クレジットカードなど様々な収納機関と接続するための開発や契約を個別に行う必要が無い。

(特長)

*事業者は、購入者・利用者の決済物件確定後にウェルネットにデータを提供するだけ。購入者・利用者への支払方法の案内はウェルネットが担当する。

*請求のペーパーレス化、収納情報のリアルタイム取得が可能なため、間際でも利用可能。

*購入内容(金額)に変更があった場合でも、最新の金額による決済が可能。

*情報授受用モジュールはウェルネットが無償提供するため、システム接続が容易。

*最新の決済システムの開発、対応はウェルネットが行うので、都度のシステム開発が不要。

*2000年7月から稼動開始し、国内主要航空会社の全て、主要高速バス会社、その他大手通信販売などが利用。

*運用センターは24時間有人監視体制を敷いており、365日・24時間の決済サービスを提供。

*ペーパーレス決済では国内最大級のインフラ網を構築している。

②ペーパーレス決済サービス

紙の請求書とペーパーレスの電子請求・電子決済(リアルタイム)の両方を1つのサービスで実現できる。

(特長)

*お客様に送っている払込票(請求書)データを、ウェルネットフォーマットで管理画面にアップロードするのみ。ウェルネットが事業者に代わり払込票(請求書)を郵送する。

*払込票には電子決済の申込サイトへの案内があり、お客様自身がPC・スマホでウェルネット提供の手続サイトで簡単手続。

*次回からペーパーレス決済の対象のお客様として郵送の必要がなくなる。

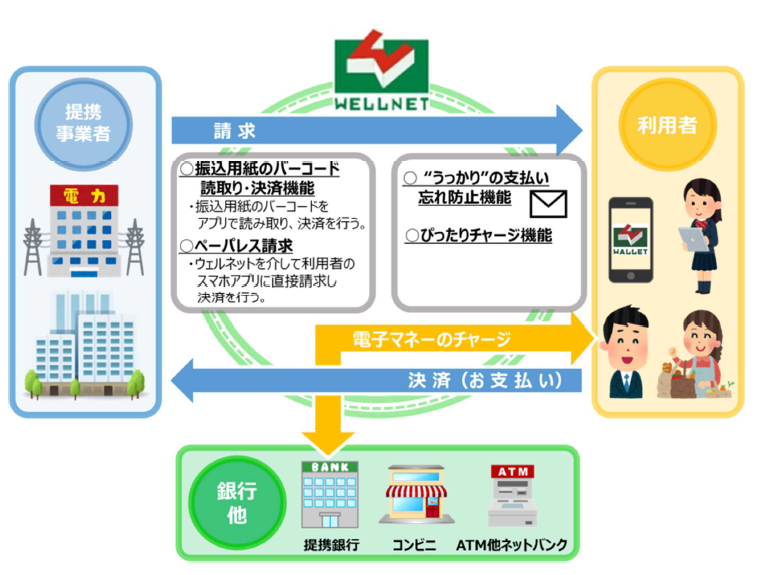

③支払秘書

スマートフォンアプリ「支払秘書」を活用することで、コンビニや銀行ATMへ行く必要がなく、その場で各種支払いを完了させることができるサーバー型電子マネーサービス。

(同社資料より)

(特長)

*お客様に送っている払込票のバーコードをカメラで読み取るだけで、即時に支払いが可能。

*クレジットカードを持っていない層に即時性のある決済方法を提供。

*提携先の銀行口座から即時引落も可能。

*プリペイド式の電子マネーであることから、金銭の管理が容易。

*毎月の公共料金などの支払を登録しておくと、支払期限までにアプリが通知するため、支払い忘れを防止が期待できる。

主な導入先 | 関西電力、九州電力、東北電力、四国電力、北海道電力、北陸電力、JRバスグループ、茨城交通、アルピコ交通、名鉄バス、三重交通、加越能バス、川越観光自動車、九州産交バス、北海道恵庭市、北海道中央バス、北都交通 地銀ネットワークサービス、エアアジアジャパン、Peach Aviation、近鉄百貨店、ブランディアオークション、ソニー・ミュージックアーティスツ、島村楽器、Qoo10など |

提携先銀行 | 三井住友銀行、第三銀行、三重銀行、ゆうちょ銀行、千葉興業銀行、大光銀行、北海道銀行、愛媛銀行、秋田銀行、阿波銀行、香川銀行、高知銀行、四国銀行、徳島銀行、百十四銀行、第四銀行、仙台銀行、筑邦銀行、鳥取銀行、福井銀行、富山銀行、北洋銀行 など |

≪送金サービス≫

①ネットDE受取(送金)サービス

キャンセルに伴う返金など、販売事業者から消費者への振込を、インターネットを利用して、より効率的に行うサービス。

消費者は販売事業者から受け取ったIDを利用して専用サイトにアクセスし、振込みを受けるための口座情報を入力する。

2018年10月末から、振込の取扱時間を拡大し、24時間の振込処理を実施している。

(特長)

*消費者が入力した情報をもとに口座確認が行われ、自動的に振込処理が行われるため、販売事業者自らが口座確認を行う*必要が無く、事務負担が軽減される。

*返金処理の当日対応が可能なため、販売事業者にとっては顧客満足度向上につながる。

*販売事業者は返金システムの開発が不要。

*口座情報を保持する必要もないため、個人情報保護に関するリスクを低減できる。

②コンビニ現金受取(送金)サービス

「ネットDE受取サービス」同様、販売事業者から消費者へキャンセルに伴う返金などを行うサービスだが、「ネットDE受取サービス」と異なり、銀行口座が不要。

ローソンの店頭KIOSK端末「Loppi」に消費者が販売事業者から交付された現金受取番号とIDを入力し、発行された引換券を店頭レジへ持参すると現金を受け取ることができる。2018年5月からはセブンペイメントサービスと提携、セブンイレブン店舗でも現金受け取りが可能となり、大幅に受け取り拠点が増加した。

(特長)

*販売事業者は消費者の口座情報を予め収集する必要がない。

*郵便振替などと比較すると、コストメリットがあり素早く受け取ることができる。

*口座情報の誤りによる差し戻しなども発生せず、スムーズに返金を受け取ることができる。

≪Billingサービス≫

①コンビニ収納代行サービス

同社のバーコード付払込取扱票付請求書を発行するシステムと同社が契約するコンビニなどの請求代金回収経路を通じて、売掛金の回収業務を代行するサービス。

収納情報は、支払いがあった翌営業日(郵便局からの振込は2営業日後)に配信され、入金消込処理が自動化される。現在、通信販売をはじめ主として後払い代金収納に利用されている。

(特長)

*全国のコンビニエンスストア10チェーン、約58,000店舗(2019年2月時点)で24時間365日支払可能なので、郵便局・銀行の営業時間を気にする必要が無い。

*販売事業者はわずかな期間で運用開始可能。

*自社で払込取扱票を印字でき、収納データもバーコードの数字だけなので顧客情報漏洩の心配が無い。

②請求書発行代行サービス

同社がバーコード付払込取扱票付請求書(銀行振込の場合は払込依頼書付請求書)の印刷・封入・封緘・郵送までを代行し、かつ入金確認及び入金消込まで、トータルに請求書発行・収納業務をサポートする。

特に物流を伴わないサービス等(ガス料金、各種会費)の代金収納に利用されている。

また、事業者のペーパーレス化による郵送コストダウンを具体的に可能とするサービスも提供している。このサービスを利用することで、事業者はウェルネットに請求書発行を依頼するだけで、請求書の電子化を推進することができ、郵送費のコストダウンメリットを享受できる。またこのサービスにより、ウェルネットが事業者から請求情報を受け取ることで、消費者は請求情報のバーコード読み取りが不要となるなど、消費者への“支払秘書”普及を後押しする効果もある。

≪バスIT化ソリューション「バスもり!」≫

同社は2001年3月、都市間高速バスの予約済みチケットを24時間コンビニで購入できるサービスを日本で初めて実用化し、以降100社を超えるバス事業者と契約、数百路線のバスチケット発券を行っている。また、電子チケット領域においては航空券用ケータイチケットを皮切りに、たとえば札幌ドームなどでチケット発券・認証の実績とノウハウを積み重ねてきた。

これらノウハウの集大成ともいえるのが「バスIT化プロジェクト“バスもり!”」である。

バス事業者・利用者双方の利便性を飛躍的に高めることができる革新的なサービスで、バス利用者は、安心・確実にいつでもどこでもスマホアプリひとつで目的地までのバス便を予約・購入でき、バス事業者も、チケットの電子化による効率的な運用を行うことができる。結果として販売機会の極大化を実現できる。

“バスもり!”はコンシューマ向けスマートフォンアプリ(商品名:バスもり!)、タブレット端末を利用したバス会社向けの「高速バス予約情報のリアルタイム管理サービス(商品名:バスもり!MONTA)」などシリーズ化が進んでいる。

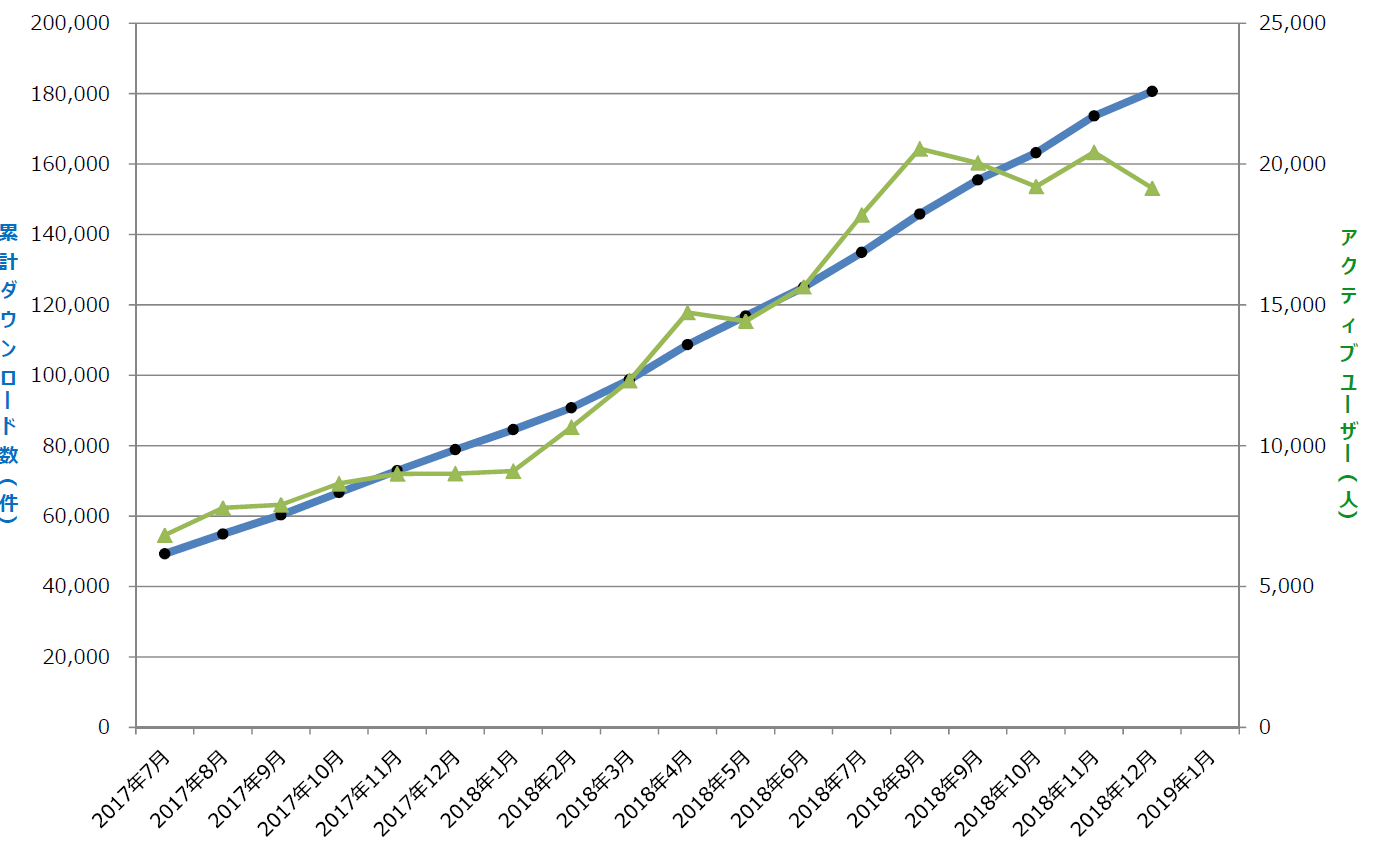

2019年3月現在、「バスもり!」アプリのダウンロード数は約22万、また月一回アプリを触るアクティブユーザーは約3万人、更にスマホチケット路線は250路線を上回った。

機能追加も「スマホ定期」、「電子もぎり」、「電子回数券」、「フリーパス」の提供を開始するなど、バス会社およびユーザー双方にメリットの大きい「バスIT化プロジェクト」の推進に注力している。

【バスユーザー向け「都市間高速バスを便利にする高速バス検索・予約・購入・乗車スマートフォンアプリ(商品名:バスもり!)】

高速乗車券において従来は各バス会社が運営するWebサイト上にて予約購入、または電話予約での申込みが一般的だったが、サービスを利用することで、乗車したいルートの高速バス乗車券を簡単な操作だけで、乗車直前まで予約・購入(一部路線では座席指定可能)・変更・払戻ができるようになった。

チケットもコンビニ発券に加え、スマホ画面に表示される電子チケットが加わり、24時間いつでもどこでも手元のスマホでチケット購入できるため、ユーザーの利便性は飛躍的に向上した。

最新の高速バスに関するニュースや支払期限が近い予約はプッシュ通知を受け取ることができるほか、バス乗り場までの経路案内が可能である。

電子チケットの認証方法については、既に提供を開始している車載用タブレット端末「バスもり!MONTA」に加え、「認証端末」がない場合には「電子もぎり」で認証できる機能を「バスもり!」に加えたことでほとんどのバス路線に対応できるようになり「電子チケット」の対象路線が拡大している。

「バスもり!」の機能概要

スマホで全て完結できる。 | |

同社が既に取り扱っている100社以上の都市間高速バス・空港連絡バスのチケットをスマホだけで簡単に購入できる。 | |

いつも利用するチケットを「即買い」に登録すると、ワンクリックでチケット購入ができる。 | |

“即買いモード”で購入したチケットはワンクリックで「次のバス」に変更可能。(空港などの利用を想定) | |

履歴一覧などからの購入も可能。 | |

キャンセル手続きもスマホで行える。 | |

日本語に加え、英語、中国語(簡体字)の多言語化にも対応。 | |

【バス会社向けの高速バス予約情報のリアルタイム管理サービス:バスもり!MONTA】

モバイルデータ通信によるリアルタイム在庫管理を実現した「バスもり!MONTA」は以下のような機能が特長で、乗務員の負荷を軽減し、販売機会の極大化をもたらす。

(特長)

*電子座席表:現在運行しているバスの予約状況、空席状況が把握できる。

*乗車券販売:決済が済んでないユーザーが乗車した場合 乗車区間の料金を表示できる。

*乗車券確認・認証:ユーザーの乗車券を認証し オンライン処理を行い、予約情報を更新する。

2017年10月2日から2019年3月31日まで東京FMをキーステーションとするJFN38局でバスもり!のプロモーションを目的としたFM番組「バス旅スト」の放送を行った。この番組はバスもり!導入路線を舞台としたショートストーリーで展開し、170万人の聴取者にリーチを達成した。

≪「SUPER SUB」サービス≫

チケット発行・決済・認証をワンストップで提供するオンラインチケットソリューション。

個別開発やサーバーのつなぎ込みといった複雑なステップが不要なため、企業のみならず一般個人も主催者登録が可能。

航空会社、バス会社といった既存の大口事業者に加え、低コストで効率的に利用事業者数を増大させることを狙い、2012年6月に提供を開始した。

(特長)

*イベント等の主催者は、開催期間、会場、チケット単価など基本的情報を同社が提供する登録画面に入力するだけで、簡単にイベント受付、チケット受付・販売ページを作成することができる。(現在はPCサイトのみ)

*同画面のリンクを自分のイベントページに設置するだけでチケット販売を開始できる。

*参加申込者はPC、スマートフォン、携帯電話からチケットを購入できる。

*チケット種類は電子チケット、コンビニで発券する紙チケット双方が利用でき、発券されたチケットにはQRコードが付き、専用のアプリで入場認証を行う。確実に認証でき、スムーズなイベント運営をサポートする。紙チケットだけを利用することもでき、その場合認証アプリは不要。

*マルチペイメントサービス同様、豊富な決済手段を提供している。

*申込から導入、チケット発売までおおよそ3週間程度と短期間で稼動させることができる。

*初期費用、月額基本料は無料。コストはチケット発行手数料の5%のみで、運用コストは格安。

*常設施設の入場券のみならず、期間限定イベント、ライブ、講演会・セミナー、地域イベント、有料パーティー、同窓会など、10~5,000人規模のイベントに適している。

【ROE分析】

| 2014/6期 | 2015/6期 | 2016/6期 | 2017/6期 | 2018/6期 |

ROE (%) | 11.3 | 11.5 | 16.3 | 10.2 | 6.0 |

売上高当期純利益率(%) | 12.01 | 10.55 | 12.83 | 8.48 | 5.06 |

総資産回転率(回) | 0.36 | 0.43 | 0.52 | 0.47 | 0.50 |

レバレッジ(倍) | 2.58 | 2.50 | 2.44 | 2.54 | 2.38 |

前期のROEは一般的に日本企業が目標とすべきと言われている8%を下回った。

既存事業におけるコンビニ関連売上(PIN/POSA)の減少、大手事業者の価格対応、OEM縮小などトップラインの低迷と成長投資による売上高当期純利益率の低下がその要因だが、収束は近いという。

いつごろから収益性回復に伴いROEが再び上昇していくかを注目したい。

【特徴と強み】

①豊富な導入実績&強固な顧客基盤

同社のマルチペイメントサービスは、導入時の開発費および収納機関との個別契約が不要というハードルの低さが評価され、下記の様に業界を代表するリーディングカンパニーに導入されている。

特にリアルタイム性が求められる航空会社、バス会社からの評価の高さは同社にとって大きな財産となっている。

この強固な顧客基盤は同社を支える重要な「見えざる資産」と評価できるだろう。

航空 | 全日本空輸、日本航空、AIRDO、スターフライヤー、ソラシドエア、オリエンタルエアブリッジ、ジェットスター、Peach Aviation、大韓航空、Air Asia X 、中国国際航空 等 |

バス | 高速バスネット(JRバス関東、西日本、東海、中国、四国、九州等)、ハイウェイバスドットコム(京王電鉄、名鉄、東急等)、@バスで(西日本鉄道(西鉄中心九州地区14社連合))、京浜急行、Airport Limousine(東京空港交通)、ネットDEバス(両備)、発車オーライネット(阪急、近鉄、南海、神姫、名鉄、西武バス、国際興業、アルピコ交通、富士急行、弘南、小田急箱根鉄道、下津井電鉄、一畑、四国高速、伊予鉄道、九州産交等)、他上記バス会社を含め、全国合計100社以上500路線以上 |

フェリー | 東海汽船、新日本海フェリー、九州商船、フェリーさんふらわあ等 |

その他通販等 | Amazon、Yahoo!ショッピング、ヤフオク!、Qoo10、Google、Eストアー、STORES.jp、宅建ファミリー、アフラック、AIU、三井ダイレクト、アールビーズ、ディノス、ソフマップ、ジャルパック、ANAセールス、Sony Music Artists、阪急百貨店、東急百貨店、近鉄百貨店、関西電力、中国電力、中部電力、九州電力、北海道電力、北陸電力、KDDI、東洋計器(eガスチケット)、大学入学検定料、大学入学金・授業料、駿台予備校、ディスコ、静岡文化財団、東京交響楽団、新日本フィルハーモニー、NHK交響楽団、阪神甲子園球場、ダイアログ・イン・ザ・ダーク・ジャパンリクルート、トラストバンク等 |

ネットDE受取 | 全日本空輸、Peach Aviation、ソネット、佐川急便、三井住友カード、YJFX、日本証券金融、JFX、ヒロセ通商、ブラザー工業、リクルート、ベネッセコーポレーション、GREE、バニラエア、アスクル 等 |

②常にチャレンジを続ける企業DNA

E-Billingサービス、Billingサービス、各種送金サービス、ケータイチケットサービスなど、同社の開発した様々なシステムはほぼ全てが日本で初めて実用化されたものとなっており、加えて同システムの優秀さは、上記実績が証明している。

同社は大企業の系列であるわけではなく、ヒト・モノ・カネといった経営資源が決して豊富な状態でスタートした訳ではない。

にもかかわらず電子決済の分野で「デファクトスタンダード」とも言える地位を確立することができた大きな要因の一つには、同社が創業時から生まれ持つ、「常にチャレンジを続ける」という企業DNAがあるのだろう。

宮澤社長は、ビジネスの意味、醍醐味を「自分の可能性を信じ続け、自分があったら便利だなと思う仕組みを自らリスクをとって開発し、すぐに提供できる具体的な形として提供する事」と考えている。

また、インタビューの中でも、「自社でなければできないものを世の中に送り出す事こそが同社の存在意義であり、それが無ければ企業として存在する意味が無い」と述べていた。

社員数は120名程度と小さな所帯ではあるが、「ウェルネットアレテー」に代表される理念、心得をしっかりと掲げていることも企業DNA継承のカギとなっていると思われる。

2.2019年6月期上期決算概要および2019年6月期通期業績見通し

(1)業績概要(非連結)

| 18/6月期上期 | 構成比 | 19/6月期上期 | 構成比 | 前年同期比 |

売上高 | 4,911 | 100.0% | 5,052 | 100.0% | +2.9% |

売上総利益 | 1,068 | 21.8% | 844 | 16.7% | -21.0% |

販管費 | 719 | 14.7% | 551 | 10.9% | -23.4% |

営業利益 | 349 | 7.1% | 293 | 5.8% | -16.0% |

経常利益 | 366 | 7.5% | 306 | 6.1% | -16.4% |

四半期純利益 | 240 | 4.9% | 211 | 4.2% | -12.4% |

*単位:百万円

増収減益

売上高は前年同期比2.9%増収の50億52百万円。非対面決済市場は引き続き拡大する一方、コンビニチェーンの統合に伴う売上への影響は下げ止まり傾向にある。また、大口取引先の取引条件見直しやOEM縮小の影響は概ね一巡した。これら大手を除くその他事業者は前年同期比5%程度の増収で堅調に推移している。

営業利益は同16.0%減少の2億93百万円。大手事業者への価格対応などで粗利率が低下、粗利額も減少した一方、人材増強、アプリの新機能追加、コンシューマ向けプロモーションなど積極的な投資を継続した。

(2)財政状態とキャッシュ・フロー

◎要約バランスシート

| 18年6月末 | 18年12月末 |

| 18年6月末 | 18年12月末 |

流動資産 | 14,471 | 20,726 | 流動負債 | 8,725 | 15,649 |

現預金 | 10,564 | 17,149 | 仕入債務 | 585 | 577 |

売上債権 | 575 | 677 | 収納代行預り金 | 6,959 | 13,830 |

有価証券 | 1,999 | 999 | 固定負債 | 178 | 189 |

固定資産 | 2,339 | 2,398 | 長期未払金 | 119 | 119 |

有形固定資産 | 528 | 480 | 純資産 | 7,907 | 7,286 |

無形固定資産 | 1,105 | 1,205 | 利益剰余金 | 4,690 | 3,854 |

投資その他の資産 | 705 | 712 | 自己株式 | -1,054 | -841 |

資産合計 | 16,811 | 23,125 | 負債純資産合計 | 16,811 | 23,125 |

*単位:百万円

*売上債権は、売掛金と営業未収入金の合計。仕入債務は買掛金と営業未払金の合計

現預金の増加で、流動資産は前期末に比べ62億円の増加。現預金には流動負債に計上されている回収代行業務に係る収納代行預り金(翌月には事業者へ送金される。)138億円が含まれている。資産合計は同63億円増加の231億円となった。

一方負債面では、収納代行預り金の増加などで流動負債が同69億円増加し負債合計は同69億円増加の158億円となった。

利益剰余金の減少で純資産は同6億円減少し72億円となった。

この結果、自己資本比率は前期末の46.5%から15.4%低下し31.1%となった。

(ただし、上記収納代行預り金を資産、負債から控除して計算すると、77.4%となる。)

◎キャッシュ・フロー

| 18/6期上期 | 19/6期上期 | 増減 |

営業CF | -3,142 | 6,708 | +9,851 |

投資CF | -189 | 224 | +413 |

フリーCF | -3,331 | 6,932 | +10,264 |

財務CF | -939 | -847 | +92 |

現金同等物 | 11,077 | 16,069 | +4,992 |

*単位:百万円

(3)2019年6月期業績見通しについて

18年6月期決算発表(2018年8月7日)時点では、「バスもり!」や「支払秘書」の機能追加・運用自動化に向けた継続開発および、認知度向上、アプリダウンロード数増大のために積極的な開発投資・プロモーション活動を展開する中で、業績に影響を与える未確定な要素が多いため19年6月期の業績予想は期初段階では公表していない。

今後、合理的に予測可能となった時点で公表する予定。

配当は前期と同じく50円/株の予定。

(4)トピックス

①支払秘書の進捗

◎採用事業者、接続金融機関

電力会社は、6社が採用。今期中に数社拡大予定。

電力以外の事業者は第一号のJR九州バスを始め着実に拡大している。バスもり!との接続により、名鉄バス、JRバスグループなど全75路線で支払秘書の利用が可能になっている。航空業界でも複数提供開始を予定している。

銀行は21社と接続済で今後も増加を見込んでいる。更なるセキュリティ強化のために生体認証機能と決済情報のリアルタイム監視機能を実装した。これにより提携は更にスピードアップすると考えている。

②バスIT化プロジェクトの進捗

◎各種機能と採用状況

スマホチケット(16年8月リリース)は幹事会社37社、250路線で採用されている。

スマホ定期(17年3月リリース)は9社、オンライン学認割(17年12月リリース)は11社、スマホ回数券(18年3月リリース)は4社で採用。

この他、フリーパス(18年7月リリース)、電子もぎり(18年1月リリース)ともに3社が採用。バス会社の車掌機能を担う「バスもり!MONTA」(16年リリース)は4社が採用している。

特に、スマホ定期券とスマホ回数券は好調で、地域によっては利用者の生活に欠かせないものとなりつつある。

◎バスもり!アプリ

バスもり!アプリのダウンロードは約22万DL、1月に1回以上はアプリを操作するアクティブユーザーは約3万人となった。

インバウンド対応として英語・中国語・韓国語での操作が可能となっている。

追加機能として、運休となった場合のキャンセル自動処理、所有チケットの出発時刻や決済期限をリマインドさせるアシスタント機能、支払秘書アプリとの連携による銀行口座からの直接引き落としなどが追加されたほか、バス販売管理機能の研究を開始した。

また、アクティブユーザー数5億人以上といわれる中国アリババ社が提供するモバイル決済サービス「アリペイ」との連携も始まり、アリペイユーザーはアリペイアプリから高速バス予約が可能となった。

更に、同社が提供するサーバー型スマホ決済アプリ「支払秘書」との連動も本格化し13社で採用、今後益々連携を強化していく予定だ。

◎広報活動

2017年10月より2019年3月31日まで、バスの需要喚起およびバスのイメージ向上や、「バスもり!」のプロモーションを目的としたラジオ番組「バス旅(タビ)スト」をTOKYO FMをはじめとするジャパンエフエムネットワーク系列全国38局ネットで放送を行った。

(同社資料より)

③ガバナンス体制、その他

同社では従来よりガバナンス体制の強化に注力しているが、経営と執行の分離によるスリムで実効性のある経営体制へ変更したほか、経営の透明性や客観性を担保するために取締役の過半数を社外取締役とした。

また、ミスの出ない体制に整備するために、品質管理チーム及び内部監査機能を強化した。

3.今後の注目点

四半期ごとの売上・営業利益の推移を見ると、対前年同期比で売上高は小幅ながら3期連続増収、第2四半期(10-12月)は営業利益も14.4%の増益であった。

非対面決済市場が継続的に拡大する一方、大手顧客向け価格改定やOEM縮小の影響が薄まりつつあるようで、第3四半期以降、特に売上高が増収基調を続けることができるか、推移を注目したい。

また、ともに導入実績が増加している支払秘書とバスもり!だが、収益貢献がいつごろから始まるかこちらも注視したい。

<参考1:新中期経営5か年計画>

【概要】

非対面決済およびその周辺を事業ドメインとし、その中で確立したノウハウと実績により業績を伸ばしてきたが、非対面決済市場は今後も一定の伸長を見込んでおり、引き続き現状のビジネススキームの維持発展を目指す。

この新中期経営5か年計画期間中においては、フィンテックの急速な進展、実用化が見込まれ、またIoTの利活用が始まるなど、同社を取り巻く事業環境は今後も大きな変化が見込まれる。同社ではこの変化を新たなビジネスチャンスに変えるための投資を積極的に行い、最終年度2021年6月期経常利益50億円の達成を目指している。

<参考2:コーポレートガバナンスについて>

◎組織形態及び取締役、監査役の構成>

組織形態 | 監査等委員会設置会社 |

取締役 | 5名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2018年9月28日

<コーポレートガバナンス・コードの各原則に基づく開示>

同社ウェブサイトの会社概要「コーポレートガバナンス」で「コーポレートガバナンス・コード当社取組方針」として開示を行っている。

<コーポレートガバナンス・コードの各原則に基づいて開示している主な原則>

原則 | 開示内容 |

【原則1-4 いわゆる政策保有株式】 | 当社は事業戦略、取引先との事業上の関係などを総合的に勘案し、また保有する株式数に応じて、取締役会、または代表取締役にて、その株式の政策保有についての保有目的の妥当性、保有に伴う便益やリスクが資 本コストに見合っているか、他に有効な資金活用はないかを検証した上で政策保有を行っております。また、同株式に係る議決権行使は、具体的な基準に基づく形式的な判断は行わず、その議案が当社の保有方針に適合するかどうかに加え、発行会社の健全な経営に役立ち、企業価値の向上を期待できるかどうかなどを総合的に勘案し、各議案の精査を行い、賛否の判断を行っております。 |

【原則4-8 独立社外取締役の有効な活用】 | 取締役会は取締役5名、うち社外取締役(監査等委員)3名で構成しており、監査等委員に対し取締役会での議決権を付与することで、独立した客観的な立場から、取締役及び執行役員に対する実効性の高い監督を行うとともに、より公正かつ透明性の高い経営を行ってまいります。 また、社外取締役(監査等委員)3名を独立社外取締役として届け出を行っております。 |

【原則5-1 株主との建設的な対話に関する方針】 | 株主からの対話の申込みに対して、積極的に対応しております。 また、株主や投資家に対しては、決算説明会を半期に1回開催するとともに、逐次、スモールミーティングを実施しています。 当社では、IR担当として取締役管理部長を選任し、取締役管理部長が管理部門等のIR活動に関連する部署を管掌し、日常的な部署間の連携を図っています。 IR担当にて、投資家からの電話取材やスモールミーティング等のIR取材を積極的に受け付けるとともに、アナリスト・機関投資家向けに半期毎の決算説明会を開催し、社長又はIR担当取締役が説明を行っています。 また、投資家との対話の際は、決算説明会やスモールミーティングを問わず、当社の持続的成長、中長期における企業価値向上に関わる事項を対話のテーマとすることにより、インサイダー情報管理に留意しています。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |