ブリッジレポート:(2925)ピックルスコーポレーション vol.45

宮本 雅弘 社長 | 株式会社ピックルスコーポレーション(2925) |

|

会社情報

市場 | 東証1部 |

業種 | 食料品(製造業) |

代表者 | 宮本雅弘 |

所在地 | 埼玉県所沢市くすのき台3-18-3 |

決算月 | 2月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

2,039円 | 6,397,743株 | 13,044百万円 | 8.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

28.00円 | 1.33% | 162.59円 | 12.5倍 | 1,849.88円 | 1.1倍 |

*株価は04/19終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2016年2月(実) | 30,152 | 931 | 975 | 692 | 139.35 | 17.00 |

2017年2月(実) | 35,801 | 780 | 867 | 548 | 105.63 | 22.00 |

2018年2月(実) | 37,616 | 1,131 | 1,233 | 872 | 144.81 | 25.00 |

2019年2月(実) | 40,670 | 1,409 | 1,561 | 920 | 143.88 | 28.00 |

2020年2月(予) | 42,513 | 1,580 | 1,739 | 1,040 | 162.59 | 28.00 |

* 予想は会社予想。単位は百万円、円。

ピックルスコーポレーションの2019年2月期決算の概要と2020年2月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年2月期決算概要

3.2020年2月期業績予想

4.今後の戦略

5.中期経営目標

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/2期は前期比8.1%の増収、同24.6%の営業増益。キムチ製品や仕入商品の販売拡大に加え、子会社化した(株)手柄食品の寄与もあり、売上が増加。原料価格の安定で収益性の改善も進み、売上・利益共に過去最高を更新した。(株)ピックルスコーポレーション西日本・佐賀工場が2018年4月に稼働を開始。また、西日本豪雨や北海道胆振東部地震の人的・物的被害はなかった。配当は記念配当3円を落とし、普通配当を6円増配の28円を予定。

- 20/2期は前期比4.5%の増収、同12.1%の営業増益予想。発売10周年記念キャンペーンを計画している「ご飯がススム キムチ」シリーズを中心に浅漬・キムチが同4.7%増加する見込み。惣菜は前期下期に投入した「7品目のピクルス」が通期で寄与する事で同13.9%増と伸びる。利益面では、ピーネ12乳酸菌(同社が発見した生きて腸まで届く乳酸菌)関連商品の工場設立による影響を増収効果と佐賀工場や工場の改修を終えた(株)手柄食品の生産性向上で吸収する。

- 更なるグループの成長に向け、B to C事業を強化する考え。この一環として、2019年3月に子会社(株)OHを埼玉県飯能市に設立した。(株)OHは飯能市において、2020年春にグループ商品を活用した外食事業(レストラン・カフェ)及び小売事業(漬物、甘酒、調味料等の販売)を開始する予定。また、埼玉県の生鮮・加工品等の販売や施設内でのイベントを通して、地元産業の活性化にも貢献していく。発酵食品の啓蒙活動と地域貢献を兼ねた新規事業として注目していきたい。

1.会社概要

浅漬・キムチ・惣菜の製造・販売及び漬物等の仕入販売を行っており、(株)ピックルスコーポレーション札幌、(株)ピックルスコーポレーション関西、(株)フードレーベル等の連結子会社16社、持分法適用関連会社4社と共に全国的な製造・販売ネットワークを構築している。「野菜の元気をお届けします」をスローガンに掲げ、コーポレートカラーの緑は新鮮感を表す。自社製品は、契約栽培によるトレーサビリティの確保された国産野菜(約70%が契約栽培)が中心で、保存料・合成着色料は使用しない。また、製造現場では、工場内での温度管理の徹底や入室前の全従業員の服装・健康チェック、5S活動への取り組み、更にはHACCPの導入やISO9001、FSSC22000の認証取得等、「安全な食へのこだわり」は強い。

19/2期の品目別売上構成は、製品(自社工場で生産)売上が60.6%(浅漬・キムチ40.4%、惣菜18.1%、ふる漬2.1%)、連結子会社(株)フードレーベル製品を含む漬物等の商品(自社工場以外での生産)売上が39.4%。販路別では、量販店・問屋等76.5%、コンビニ13.0%、その他10.5%。

【経営理念】

経営理念は「おいしくて安全、安心な商品を消費者にお届けし、同時に地球環境に配慮した企業経営を目指します」。その上で、①安全でおいしい製品を作るための品質管理、②地球環境に配慮した企業経営、③従業員のモラルアップと安全・健康を第一とした職場づくり、を経営方針として掲げている。この方針に則り、品質管理の国際規格であるISO9001、HACCP、FSSC22000や環境管理の国際規格であるISO14001に取り組んでいる他、人事制度や教育制度等の充実を図る等で従業員教育にも力を入れている。今後も、この方針を基に企業活動を行う事で、「安全・安心」な食品の提供という、食品会社の基本姿勢を貫き、消費者の信頼獲得と社会への貢献を果たしていきたいとしている。

【強み】

大ヒットしている「ご飯がススム キムチ」シリーズや各種惣菜等、切れ目無く新製品を投入できる製品開発力と、全国をカバーする営業・製造・物流ネットワークを強みとする。

キムチの製法や味付け手法は多種多様。同社は強みである商品開発力を活かしてキムチ製品のラインナップを強化する事で増収を続けており、19/2期にはキムチ製品の売上が70億円を超えた。この商品開発力が、浅漬、キムチに次ぐ柱として育ってきた惣菜事業にも活かされており、ラインナップ拡充と既存商品の継続的な改善と相まって、スーパー等での売場開拓が進んでいる。また、同社グループは、漬物業界で唯一、全国ネットワークを構築している。このため全国展開している顧客の各店舗に同一の浅漬製品や惣菜製品の提供が可能であり、営業上の訴求ポイントにもなっている。

【ESG活動】

社会貢献活動

同社は「社会貢献の一環として、収益の一部を社会に還元したい」との考えに基づき寄付を実施している。純利益の1%を年間寄付総額の目安として、震災遺児の支援団体や環境保護団体等への寄付を継続していく方針。

19/2期の主な寄付

交通遺児育英会、あしなが育英会、子ども応援夢基金、埼玉いのちの電話、さいたま緑のトラスト協会、埼玉県障害者スポーツ協会。

環境保全活動

同社は1999年8月に、食品業界で初めて全事業所一括でISO14001を認証取得した。経営者によって策定された環境方針のもと、省資源・省エネルギーへの取り組みをはじめ、廃棄物の削減、環境関連法規制順守、従業員教育、環境保全団体への支援等の取り組み等を通じて、より環境に優しい企業グループを目指している。

|

|

(同社資料より)

2.2019年2月期決算概要

単位:百万円 | 18/2期 | 構成比 | 19/2期 | 構成比 | 前年同期比 | 期初予想 | 予想比 |

売上高 | 37,616 | 100.0% | 40,670 | 100.0% | +8.1% | 40,386 | +0.7% |

売上総利益 | 8,653 | 23.0% | 9,612 | 23.6% | +11.1% | 9,461 | +1.6% |

販管費 | 7,521 | 20.0% | 8,202 | 20.1% | +9.1% | 8,160 | +0.5% |

営業利益 | 1,131 | 3.0% | 1,409 | 3.5% | +24.6% | 1,301 | +8.3% |

経常利益 | 1,233 | 3.3% | 1,561 | 3.8% | +26.6% | 1,413 | +10.5% |

親会社株主帰属利益 | 872 | 2.3% | 920 | 2.3% | +5.5% | 841 | +9.4% |

前期比8.1%の増収、同24.6%の営業増益。売上・利益共に期初予想を上回り、過去最高を更新

キムチ製品や仕入商品の販売拡大に加え、子会社化した(株)手柄食品の寄与もあり、売上高が406億70百万円と前期比8.1%増加。売上の増加と原料価格の安定による売上総利益率の改善(23.0%→23.6%)で、物流費や人件費を中心にした販管費の増加を吸収して営業利益が14億9百万円と同24.6%増加した。

品目別動向

売上が72億80百万円と前期比14.2%増加した「ご飯がススム キムチ」シリーズをけん引役に浅漬・キムチ製品が同4.0%増加する、新商品「7品目のピクルス」の好調でコンビニ向け中心に惣菜が15.6%増と伸びた。また、熱中症対策の塩分補給食品としてテレビで取り上げられた事をきっかけに梅干にブーム的な特需があり、(株)フードレーベルの商品売上増加等の寄与と相まって商品販売も伸びた。

野菜価格

白菜価格は、期初に主産地の茨城産が低温・降雪等の影響による出荷量減少や生育不足(小玉傾向)で高騰したが、その後は安定し、18年12月以降は前年を下回って推移した。胡瓜価格は、夏場(7月頃)に主産地の福島産等が、6月の低温・曇天、7月の高温・少雨の影響で出荷量が減少し高騰したが、その後は概ね平年並みで推移した。原料の品目別構成比は、胡瓜37%、白菜31%、大根6%、かぶ3%、にんじん2%、キャベツ2%、その他19%。

販管費

佐賀工場の稼働等による西日本の配送効率の改善や全社的な配送の工夫等で物流費の対売上比を前期と同水準の10.0%に抑えた。

品目別売上高

単位:百万円 | 18/2期 | 構成比 | 19/2期 | 構成比 | 前年同期比 | 期初予想 | 予想比 | |

製品 | 浅漬・キムチ | 15,792 | 42.0% | 16,420 | 40.4% | +4.0% | 17,239 | -4.8% |

惣菜 | 6,384 | 17.0% | 7,382 | 18.1% | +15.6% | 6,979 | +5.8% | |

ふる漬 | 921 | 2.4% | 854 | 2.1% | -7.2% | 957 | -10.8% | |

商品(漬物・調味料等) | 14,517 | 38.6% | 16,012 | 39.4% | +10.3% | 15,210 | +5.3% | |

合計 | 37,616 | 100.0% | 40,670 | 100.0% | +8.1% | 40,386 | +0.7% | |

販路別売上高

単位:百万円 | 18/2期 | 構成比 | 19/2期 | 構成比 | 前期比 | 期初予想 | 予想比 |

量販店・問屋等 | 28,775 | 76.5% | 31,132 | 76.5% | +8.2% | 29,200 | +6.6% |

コンビニ | 4,751 | 12.6% | 5,288 | 13.0% | +11.3% | 5,203 | +1.6% |

外食・その他 | 4,089 | 10.9% | 4,250 | 10.5% | +4.0% | 5,982 | -29.0% |

合計 | 37,616 | 100.0% | 40,670 | 100.0% | +8.1% | 40,386 | +0.7% |

野菜価格(15/2期を100)と売上総利益率の推移

単位:百万円 | 15/2期 | 16/2期 | 17/2期 | 18/2期 | 19/2期 |

白菜 | 100 | 113 | 121 | 126 | 112 |

胡瓜 | 100 | 127 | 134 | 127 | 139 |

売上総利益率 | 23.7% | 22.5% | 21.8% | 23.0% | 23.6% |

販管費の内訳

単位:百万円 | 18/2期 | 対売上 | 19/2期 | 対売上 | 前年同期比 | 期初予想 | 予想比 |

物流費 | 3,758 | 10.0% | 4,078 | 10.0% | +8.5% | 4,073 | +0.1% |

人件費 | 2,188 | 5.8% | 2,422 | 5.9% | +10.7% | 2,351 | +3.0% |

広告宣伝費 | 307 | 0.8% | 280 | 0.7% | -9.0% | 299 | -6.6% |

その他 | 1,267 | 3.4% | 1,421 | 3.5% | +12.2% | 1,434 | -0.9% |

販管費合計 | 7,521 | 20.0% | 8,202 | 20.1% | +9.1% | 8,160 | +0.5% |

財政状態及びキャッシュ・フロー(CF)

財政状態

単位:百万円 | 18年2月 | 19年2月 |

| 18年2月 | 19年2月 |

現預金 | 3,806 | 2,835 | 仕入債務 | 3,290 | 2,905 |

流動資産 | 8,482 | 7,573 | 未払法人税等 | 189 | 393 |

有形固定資産 | 11,031 | 12,931 | 有利子負債 | 3,758 | 4,000 |

無形固定資産 | 879 | 796 | 負債 | 9,993 | 10,230 |

投資その他 | 730 | 833 | 純資産 | 11,129 | 11,904 |

固定資産 | 12,641 | 14,561 | 負債・純資産合計 | 21,123 | 22,134 |

設備投資と設備投資資金の調達で期末総資産は221億34百万円と前期末との比較で10億11百万円増加した。自己資本比率53.5%(52.5%)。設備投資はピックルス西日本・佐賀工場新築、既存工場増築・改修((株)手柄食品、宮城ファクトリー、千葉工場)、及び設備更新等で26億81百万円(18/2期7億83百万円)を実施し、減価償却費として6億90百万円(同5億25百万円)を計上した。

キャッシュ・フロー(CF)

単位:百万円 | 18/2期 | 19/2期 | 前年同期比 | |

営業キャッシュ・フロー(A) | 1,685 | 1,577 | -108 | -6.4% |

投資キャッシュ・フロー(B) | -933 | -2,630 | -1,696 | - |

財務キャッシュ・フロー | 241 | 81 | -159 | -66.0% |

現金及び現金同等物期末残高 | 3,806 | 2,835 | -970 | -25.5% |

ROEの推移

| 15/2期 | 16/2期 | 17/2期 | 18/2期 | 19/2期 |

ROE | 7.26% | 9.79% | 6.50% | 8.57% | 8.03% |

売上高当期純利益率 | 1.88% | 2.30% | 1.53% | 2.32% | 2.26% |

総資産回転率 | 1.78回 | 1.85回 | 2.02回 | 1.90回 | 1.88回 |

レバレッジ | 2.17倍 | 2.31倍 | 2.10倍 | 1.95倍 | 1.89倍 |

* ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*算出に際して必要となる総資産及び自己資本は期中平残(前期末残高と当期末残高の平均)を用いている。

3.2020年2月期業績予想

単位:百万円 | 19/2期 実績 | 構成比 | 20/2期 予想 | 構成比 | 前期比 |

売上高 | 40,670 | 100.0% | 42,513 | 100.0% | +4.5% |

売上総利益 | 9,612 | 23.6% | 10,038 | 23.6% | +4.4% |

販管費 | 8,202 | 20.1% | 8,458 | 19.9% | +3.1% |

営業利益 | 1,409 | 3.5% | 1,580 | 3.7% | +12.1% |

経常利益 | 1,561 | 3.8% | 1,739 | 4.1% | +11.4% |

当期純利益 | 920 | 2.3% | 1,040 | 2.4% | +13.0% |

前期比4.5%の増収、同12.1%の営業増益予想

売上高は前期比4.5%増の425億13百万円。発売10周年記念キャンペーンを計画している「ご飯がススム キムチ」シリーズを中心に浅漬・キムチが同4.7%増加する見込み。惣菜は前期下期に投入した「7品目のピクルス」が通期で寄与する事で同13.9%増と伸びる。一方、仕入商品は、ブーム一巡による梅干の落ち込みを子会社商品の増加で吸収して増収基調を維持する見込み。

営業利益は同12.1%増の15億80百万円。ピーネ12乳酸菌の関連商品の工場稼働の影響を、増収効果と佐賀工場や(株)手柄食品の生産性向上による収益性改善で吸収する。売上総利益率は保守的に前年同期と同水準を想定しているが、販管費が同3.1%の増加にとどまる見込み。販管費では、「ご飯がススム キムチ」の発売10周年記念キャンペーンを計画していることから広告宣伝費が3億52百万円と同25.9%増加するものの佐賀工場・(株)手柄食品等の寄与で配送効率が改善し物流費は同4.0%増と売上の伸びを下回る。

設備投資は、ピーネ12乳酸菌の関連商品の工場やその他工場の設備更新で14億44百万円を計画しており、減価償却費6億52百万円を織り込んだ。

品目別売上高

単位:百万円 | 19/2期 実績 | 構成比 | 20/2期 予想 | 構成比 | 前期比 | |

製品 | 浅漬・キムチ | 16,420 | 40.4% | 17,194 | 40.5% | +4.7% |

惣菜 | 7,382 | 18.1% | 8,409 | 19.8% | +13.9% | |

ふる漬 | 854 | 2.1% | 821 | 1.9% | -3.9% | |

商品(漬物・青果物等) | 16,012 | 39.4% | 16,087 | 37.8% | +0.5% | |

販路別売上高

単位:百万円 | 19/2期 実績 | 構成比 | 20/2期 予想 | 構成比 | 前期比 |

量販店・問屋等 | 31,132 | 76.5% | 32,300 | 76.0% | +3.8% |

コンビニ | 5,288 | 13.0% | 5,800 | 13.6% | +9.7% |

外食・その他 | 4,250 | 10.5% | 4,413 | 10.4% | +3.8% |

販管費の内訳

単位:百万円 | 19/2期 実績 | 対売上 | 20/2期 予想 | 対売上 | 前期比 |

物流費 | 4,078 | 10.0% | 4,243 | 10.0% | +4.0% |

人件費 | 2,422 | 5.9% | 2,520 | 5.9% | +4.1% |

広告宣伝費 | 280 | 0.7% | 352 | 0.8% | +25.9% |

その他 | 1,421 | 3.5% | 1,341 | 3.2% | -5.7% |

4.今後の戦略

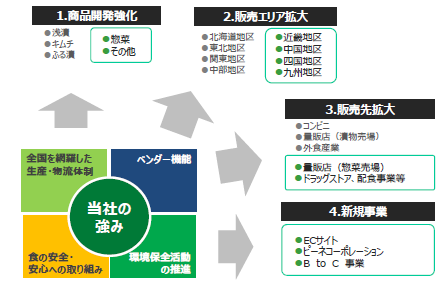

商品開発強化、販売エリア拡大、販売先拡大及び新規事業により、業容拡大を図る。商品開発では、「個食」、「中食」等の多様化するニーズへの対応を念頭に惣菜の新商品開発を強化すると共に、ピーネ12乳酸菌関連の製品等、新機軸の商品開発も進める。また、浅漬、キムチなどの新商品開発・リニューアルも継続する。販売エリア拡大では、シェアが低い、近畿地区、中国・四国地区、九州地区でのシェアアップを図る。具体的にはピックルス西日本・佐賀工場を起点に九州での事業展開を進めると共に、佐賀工場の稼働で生産余力のできたピックルス関西・広島工場や工場改修を終えた(株)手柄食品の供給力を活かして、近畿地区及び中国・四国地区を強化する。販売先拡大では、量販店の惣菜売場でのシェアアップと共に、食料品を強化しているドラッグストアや高齢化で市場拡大が見込まれる高齢者向け等の配食事業の開拓に力を入れる。新規事業では、「ピーネオンラインショップ」(乳酸菌を活用した商品)と「八幡屋オンラインショップ」(本格漬物)の2つのECサイト運営や、2019年3月に設立した子会社(株)OHを起点とする外食・小売事業(発酵・健康のテーマパーク「OH!!!発酵・健康・食の魔法」)を2020年春から展開していく予定。

この他、漬物メーカーとしては国内唯一の全国ネットワークを活かした営業戦略を進める他、広告宣伝活動にも力を入れ、従来からの、TVCM、ラッピングバス、屋外看板に加え、SNSの活用にも力を入れる。

(同社資料より)

商品開発

浅漬・キムチ製品

2017年の漬物市場の規模は3,200億円(同社推定)。食の多様化によるコメ消費の減少や少子高齢化等で、漬物市場は、1998年の5,000億円から、2008年の3,800億円へ、そして2017年の3,200億円へと縮小している。もっとも、沢庵、酢漬、刻み漬等の市場が縮小する中、同社が主力とする浅漬やキムチの市場は安定しているようだ。漬物市場において浅漬やキムチの市場は大きく、食品新聞によると、市場シェア(2017年品目別推定出荷割合)は、浅漬27%、キムチ21%、以下、梅干14%、沢庵等13%、酢漬等11%、刻み漬6%、その他8%。浅漬とキムチが48%を占めている。

食品新聞記事を基に同社作成した売上ランキングをみると、連結売上高406億円の同社がトップで、以下、東海漬物195億円、秋本食品123億円、備後漬物110億円。売上高が100億円を超えるのは、この4社のみ。ただ、2位以下を大きく引き離す同社でも、シェアは12.7%にとどまり、同社を含めた上位10社でもシェアは41.5%にとどまる。漬物会社は、中小零細企業が多く、後継者難に加え、健康志向、惣菜化、機能性訴求等をキーワードとした商品開発力が求められている事もあり、淘汰再編が進みつつある。同社はシェア15%を当面の目標としており、M&Aへの対応を含めてシェアアップを図っていく考え。

20/2期は2019年10月に発売10周年を迎える「ご飯がススム キムチ」の拡販を図り、同シリーズの売上を前期比7.1%増の78億円に増加させる。浅漬については、年間定番商品や季節アイテムの新規開発と既存商品のリニューアル、減塩シリーズのリニューアル等に力を入れる。

惣菜

同社の資料によると(日本チェーンストア協会調べ)、2018年の惣菜市場(和・洋・中華惣菜、弁当、サンドウィッチ等の惣菜類)の市場規模は1兆357億円(2017年1兆126億円)。単身世帯増加、高齢化、女性の社会進出、健康や栄養バランス等の食への関心の高まり、更には家事の簡便化や時間短縮ニーズの高まりを反映して拡大が続いている。この分野では、フジッコ(売上高629億円、純利益40.2億円)、ケンコーマヨネーズ(売上高727億円、純利益28.7億円)、エバラ食品(売上高503億円、純利益11.7億円)といった上場企業や、デリア食品(キユーピー系)、イニシオフーズ(日清食品系)といった上場企業の子会社等と競合する事になる。

同社は後発ではあるが、直販ならではのきめ細かい営業と、健康志向にマッチした野菜を使った惣菜にフォーカスする事で、17/2期57億56百万円、18/2期63億84百万円、19/2期73億82百万円と惣菜の売上を伸ばしている。20/2期は84億9百万円を計画しており、サラダ(和サラダ、おつまみサラダ等)、おつまみ商品、新規商品(ホットメニュー等)に力を入れる。

(同社資料より)

ふる漬他

新機軸の商品を投入し市場の活性化を図る。この一環として、メンマのメーカーである子会社東洋食品(株)が有名行列店「頑者」監修の「釜炊きメンマ」を発売した他、福神漬等のメーカーである子会社(株)八幡屋が「しっかり食感 しそひじき」・「しっかり食感 みそだいこん」を発売した。「釜炊きメンマ」は釜炊き製法で煮込んだ濃厚な味付けを特徴とし、つけ麺で有名な「頑者」が監修。「しっかり食感 しそひじき」・「しっかり食感 みそだいこん」は商品名通りの“しっとり食感”。カットが細かくアレンジしやすい。商品パッケージは、イラスト中心で親しみやすく、商品毎にイメージに合った色・デザインになっている。

ドライ製品

「いきなり!ステーキ いきなり!ソース」、「いきなり!ステーキ いきなり!オニオンソース」等、(株)フードレーベルのドライ商品等でスーパー等のグロッサリー売り場の開拓を進める。「いきなり!ステーキ いきなり!ソース」は、肉の旨味を引き立てるニンニクの旨味のきいた醤油ベースのステーキソース。「いきなり!ステーキ いきなり!オニオンソース」はいきなり!ステーキの人気メニュー「ワイルドハンバーグ」のオリジナルソースをベースとしたハンバーグソースである。

販売エリア拡大

同社は、人口割合が34%の関東での売上構成比が52%を占めている。一方、人口割合が9%の中国・四国は売上構成比が4%にとどまり、11%の九州・沖縄も5%にとどまる。売上構成比が16%の近畿(人口割合16%)を加えた西日本(近畿、中国・四国、及び九州)で売上構成比30%以上を目標としている。

2018年4月に(株)ピックルスコーポレーション西日本・佐賀工場が稼働を開始し、2017年12月に子会社化した(株)手柄食品の工場改修も完了した。両工場は供給面での寄与にとどまらず、遠方からの配送がなくなる事による配送効率の改善にも寄与する。

(同社資料より)

| 佐賀工場 | (株)手柄食品 |

所在地 | 佐賀県三養基郡みやき町 | 兵庫県姫路市 |

販売地区 | 九州地区 | 近畿地区 |

販売先拡大

浅漬・キムチの販路を活かして量販店の惣菜売場でシェアアップを図る他、食料品を強化しているドラッグストアや高齢者向け等の配食事業等の開拓に力を入れる。

新規事業

新規事業として「ピーネオンラインショップ」と「八幡屋オンラインショップ」の2つのECサイトを2018年4月にオープンした。「ピーネオンラインショップ」は、同社独自のピーネ12乳酸菌を活用した商品を展開し、「八幡屋オンラインショップ」では国産・化学調味料不使用にこだわった本格漬物を展開する。ピーネ12乳酸菌の関連商品は2019年4月に工場が完成し、6月から出荷が始まる。

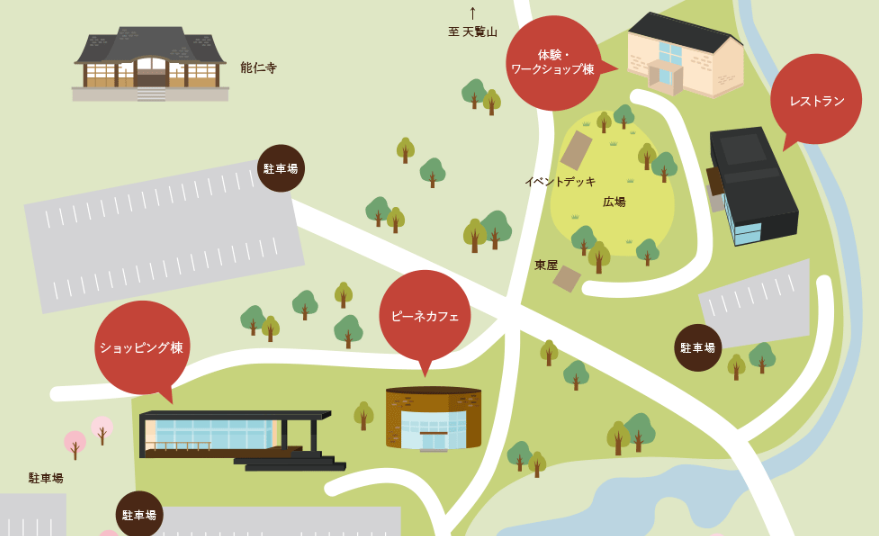

また、2019年3月に設立した子会社(株)OHが、2020年春に発酵・健康のテーマパーク「OH!!!発酵・健康・食の魔法」(埼玉県飯能市)をオープンして外食事業及び小売事業を開始する(本格的な稼動は21/2期)。発酵食品の啓蒙活動を兼ねたB To C事業であり、飯能市の支援も期待できる。江戸時代、二十の末寺を有した飯能地方の大寺として、五十石の御朱印をいただき重きをなしてきた、曹洞宗武陽山「能仁寺」の敷地の一部に、ショッピング棟、レストラン棟、ピーネカフェ棟及び体験・ワークショップ棟の4棟を建築する計画。21/2期は7億円の設備投資を実施する考えで、年間30万人弱の入場者数、売上高7億円を見込んでいる。

尚、飯能市は、本国フィンランド以外では世界初となるムーミンテーマパーク「メッツァ」の誘致に成功しており、2018年11月に北欧ライフスタイルを体験できる「メッツァビレッジ」がオープンし、2019年3月にはムーミンの世界を体験できる「ムーミンバレーパーク」がオープンした。

(同社資料より)

生産面等の取り組み

人手不足への対応・労務費削減の取り組みとして、自動包装機・自動計量機等の省力化機械の導入をすすめる。また、コスト削減策として、野菜調達の見直し(地域毎の調達等)、資材調達の見直し(容器の減量化)、その他、廃棄物処理委託先の見直しを進める。人材確保も課題であり、福利厚生制度や人事制度等の充実を図る。

5.中期経営目標

単位:百万円 | 20/2期 予 | 構成比 | 前期比 | 21/2期 計 | 構成比 | 前期比 | 22/2期 計 | 構成比 | 前期比 |

売上高 | 42,513 | 100.0% | +4.5% | 45,110 | 100.0% | +6.1% | 46,541 | 100.0% | +3.2% |

売上原価 | 32,474 | 76.4% | +4.6% | 33,643 | 74.6% | +3.6% | 34,665 | 74.5% | +3.0% |

売上総利益 | 10,038 | 23.6% | +4.4% | 11,467 | 25.4% | +14.2% | 11,876 | 25.5% | +3.6% |

販管費 | 8,458 | 19.9% | +3.1% | 9,797 | 21.7% | +15.8% | 10,099 | 21.7% | +3.1% |

営業利益 | 1,580 | 3.7% | +12.1% | 1,670 | 3.7% | +5.7% | 1,777 | 3.8% | +6.4% |

経常利益 | 1,739 | 4.1% | +11.4% | 1,842 | 4.1% | +5.9% | 1,955 | 4.2% | +6.1% |

当期純利益 | 1,040 | 2.4% | +13.0% | 1,164 | 2.6% | +11.9% | 1,248 | 2.7% | +7.2% |

同社の強みであり特徴でもある、開発力、全国をカバーする製造・物流体制及びベンダー機能の活用、食の安全・安心や環境保全活動への取り組み、更には新規事業の育成や機動的なM&Aへの対応により、販売先の拡大、販売エリアの拡大、取扱製品の拡大を図る考え。

売上・利益の目標として、22/2期に売上高465億円、営業利益18億円弱を掲げている。品目別では、22/2期にかけて、惣菜が26.0%伸びるとみており、浅漬・キムチも同14.1%の増加を見込んでいる。2020年年初に発酵・健康のテーマパーク「OH!!!発酵・健康・食の魔法」がオープンするため、21/2期以降は人件費等を中心に販管費が増加するものの、これを吸収して増益基調を維持する。

品目別売上高

単位:百万円 | 19/2期 実績 | 構成比 | 22/2期 計画 | 構成比 | 19/2期比 | |

製品 | 浅漬・キムチ | 16,420 | 40.4% | 18,736 | 40.3% | +14.1% |

惣菜 | 7,382 | 18.1% | 9,300 | 20.0% | +26.0% | |

ふる漬 | 854 | 2.1% | 855 | 1.8% | +0.1% | |

商品(漬物) | 16,012 | 39.4% | 16,900 | 36.3% | +5.5% | |

外食・小売 | - | - | 750 | 1.6% | - | |

合計 | 40,670 | 100.0% | 46,541 | 100.0% | +14.4% | |

設備投資

20/2期は、ピーネ12乳酸菌の関連商品の工場やその他既存工場の設備更新等で14億44百万円を計画しており、減価償却費は6億52百万円を業績予想に織り込んだ。21/2期は、子会社(株)OHの施設、中京工場増床及びその他既存工場の設備更新等で17億31百万円の設備投資を計画しており、減価償却費は6億56百万円を想定している。22/2期は、既存工場の設備更新等で10億円の設備投資を計画しており、減価償却費は6億36百万円を想定している。ただ、状況に応じて機動的に設備投資やM&Aを実施していく考え。

6.今後の注目点

19/2期は浅漬が若干勢いを欠いたようだが、「ご飯がススム キムチ」シリーズの好調が続き、惣菜も、「7品目のピクルス」のヒットで、前期下期以降、売上が伸びた。20/2期は、発売10周年記念キャンペーンによる「ご飯がススム キムチ」シリーズの更なる需要の掘り起こしや、惣菜での「7品目のピクルス」に次ぐ人気商品の創出に期待したい。

現状では収益貢献が不透明だが、発酵・健康のテーマパーク「OH!!!発酵・健康・食の魔法」も興味深い。日本の食文化は発酵食品と共に育まれてきた、と言っても過言ではない。「発酵の力で豊かな心と体が育つ場所」をコンセプトに、手間暇かけてじっくり醸し出される本物のおいしさ、発酵・熟成の奥深さ、楽しさを体験できる様々な「OH!!!」を発信していく。また、飯能市を中心とした埼玉県の生鮮・加工品等の販売や施設内でのイベント開催等を通して、地域の活性化にも貢献していきたい考え。発酵食品の啓蒙活動と地域貢献を兼ねた新規事業として注目していきたい。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 7名、うち社外2名 |

監査役 | 4名、うち社外4名 |

◎コーポレート・ガバナンス報告書(更新日:2018年12月25日)

基本的な考え方

当社は、法律と社会倫理に基づいて行動し、経営方針を実現し、継続的な成長をするため、コーポレート・ガバナンスが経営の重要課題であると考えております。

<実施しない主な原則とその理由>

【原則1-4.政策保有株式】

当社は、上場株式については保有しないことを原則としております。しかしながら、取引関係の維持・強化等経営上の合理的な目的に基づき保有する場合には、その目的に応じた保有であることを定期的に確認しております。なお、個別の政策保有株式の保有の適否の検証及びその内容の開示方法については、今後、検討してまいります。政策保有株式に係る議決権行使については個別に判断いたしますが、当社及び投資先企業の中長期的な企業価値向上に資するものか等を総合的に判断し適切に行使しております。

【補充原則4-1-3】

当社は、最高経営責任者である代表取締役社長の後継者の計画を現時点では明確に定めておりませんが、今後、後継者の計画の策定について検討していく考えであり、その内容等については取締役会が適切に監督を行っていく方針であります。

<開示している主な原則>

【原則3-1.情報開示の充実】

(1) 経営理念や経営方針を当社ホームページ等にて開示しております。

(2) コーポレート・ガバナンスの基本的な考え方を本報告書に開示しております。

(3) 役員の報酬等につきましては、役位、在勤年数、業績評価、会社の業績等を総合的に勘案し、株主総会で決議された支払限度額の範囲内で決定しております。また、株価変動のメリットとリスクを株主の皆様と共有し、株価上昇及び企業価値向上への貢献意欲を従来以上に高めるため、社内取締役に対し、ストックオプションとしての新株予約権を導入しております。

(4) 社内取締役については、担当分野において高度な専門性を有するとともに、経営環境の変化に迅速且つ的確に対応できる人材を指名しております。社外取締役については、経営陣や特定の利害関係者の利益に偏ることなく、客観的な立場から独立性をもって経営を監督することが可能な人材を指名しております。取締役の解任については、上述の選任方針を充足しないと認められる場合、法令及び定款に違反する行為又はその恐れのある行為があった場合には、取締役会において解任を検討いたします。

(5) 取締役候補者及び監査役候補者の選任理由を株主総会招集通知にて開示しております。

【原則5-1.株主との建設的な対話に関する方針】

当社は、株主・投資家の皆様が当社を正しく理解できるよう、透明性、公平性、継続性を基本とした迅速な情報開示に努めております。金融商品取引法などの関係諸法令及び金融商品取引所の定める適時開示規則に基づく情報開示を行うとともに、当社の理解のために有効と思われる情報についても適切な方法により積極的な情報開示に努めております。

具体的には、決算説明会を年2回、個人投資家向け説明会についても適宜実施しており、個別取材にも可能な限り代表取締役社長及び広報・IR室が対応しております。また、IRの担当部署として、広報・IR室を設置するとともに、ディスクロージャーポリシーを当社ホームページに掲載しております。

東証コーポレート・ガバナンス情報サービス:http://www2.tse.or.jp/tseHpFront/CGK010010Action.do?Show=Show

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |