ブリッジレポート:(9416)ビジョン vol.10

佐野 健一 社長 | 株式会社ビジョン(9416) |

|

会社情報

市場 | 東証1部 |

業種 | 情報・通信 |

代表者 | 佐野 健一 |

所在地 | 東京都新宿区西新宿6-5-1 新宿アイランドタワー |

決算月 | 12月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

5,600円 | 16,232,552株 | 90,902百万円 | 16.7% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

- | - | 123.49円 | 45.3倍 | 602.84円 | 9.3倍 |

*株価は5/27終値。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2015年12月(実) | 12,485 | 804 | 807 | 585 | 48.95 | - |

2016年12月(実) | 14,843 | 1,290 | 1,298 | 812 | 50.12 | - |

2017年12月(実) | 17,554 | 1,788 | 1,795 | 1,208 | 74.30 | - |

2018年12月(実) | 21,503 | 2,484 | 2,499 | 1,529 | 94.02 | - |

2019年12月(予) | 24,470 | 3,012 | 3,013 | 2,003 | 123.49 | - |

* 予想は会社予想。単位は百万円、円。

* 2017年7月、1株を2株に分割。

ビジョンの2019年12月期第1四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年12月期第1四半期決算概要

3.2019年12月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

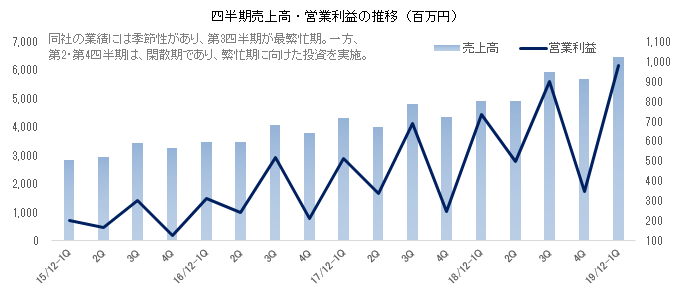

- 19/12期1Q(1-3月)は前年同期比31.4%の増収、同33.1%の営業増益。グローバルWiFi事業における回線及び端末の前倒し調達が原価率上昇要因になったものの、同事業における原価やオペレーションの効率改善に向けた継続的な取り組み、及び情報通信サービス事業における高収益サービスの好調で吸収して営業利益率が改善した。

- 業績予想に変更はなく、通期で前期比13.8%の増収、同21.2%の営業増益。グローバルWiFi事業の売上が同15.3%増と伸びる中、情報通信サービス事業も同3.4%の増収と堅調な推移が見込まれる。グローバルWiFi事業では法人顧客の取り込みを図り、情報通信サービス事業は収益性の改善(同16.7%の営業増益)を伴って売上が増加する。

- 通期予想に対する進捗率は、売上高26%(通期実績ベースの前年同期23%)、営業利益33%(同30%)。19/12期の立ち上がりは順調だ。好業績の背景にあるのは、旅行者の増加もさることながら、旅行者のレンタル利用率の向上である。2018年の同社WiFiルーターの利用件数の伸びは、アウトバウンド・インバウンド共に旅行者数の伸びを上回ったが、利用率はアウトバウンド14.9%、インバウンド2.5%にとどまり、伸びしろは大きい。

1.会社概要

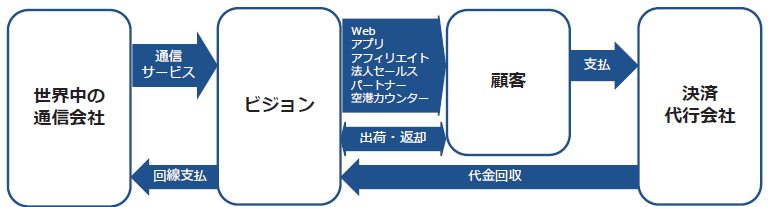

「世の中の情報通信産業革命に貢献します」と言う経営理念の下、世界200以上の国と地域で利用可能なパケット定額制WiFiルーターのレンタルを行うグローバルWiFi事業と、情報通信関連のディストリビュータとして、固定通信、移動体通信、ブロードバンド等の事業活動に必要な通信インフラ環境やオフィス機器を扱う情報通信サービス事業を展開している。

国内外の連結子会社18社とグループを形成しており、国内子会社は、請求業務の代行や固定電話サービスの加入取次ぎ等を行う(株)メンバーズネット、ブロードバンドサービスの加入取次ぎを手掛けるベストリンク(株)など6社。海外は、グローバルWiFi事業の海外拠点となる、韓国、シンガポール、英国、香港、ハワイ、台湾、中国(上海)、フランス、イタリア、カリフォルニア、ニューカレドニアの現地法人とシステム開発及びデータベース構築のオフショア拠点であるベトナムの現地法人の計12社。

【1-1 コーポレートスローガン「More vision, More success(より先見性のある選択で、より多くの成功を)」】

情報通信技術が目まぐるしく進化していく時代はビジネスとコミュニケーションのチャンスに溢れており、同社は情報通信サービスのあらゆる分野において№1ディストリビュータの地位を継続している。この事について、同社は「顧客視点に立ち、最良の価値を提供できたから」と自負している。情報通信の未来を、すべての人たちの未来のために。同社は自らが新しいサービスの創り手となって、顧客がもっと安心して、もっと便利に、もっと効率良く利用できるように取り組んでいく事で多くの夢の実現を応援していく考え。

【1-2 ビジョングループ経営理念- 世の中の情報通信革命に貢献します -】

「世の中の情報通信産業革命を積極的に推進し個人のライフスタイル、そして企業のビジネススタイルをイノベーションし、クライアント企業とエンドユーザーを効率的、効果的につなぐディストリビュータ企業として、永久にベンチャースピリットを忘れず従業員の無限なる向上心や夢・思いがステークホルダーに貢献できているか確認しあい妥協しない集団であり続け、人類と社会の進歩発展に貢献したい」という決意が込められている。

【1-3 事業内容】

グローバルWiFi事業

海外の通信会社と提携して、海外への渡航者に現地のインターネットサービスを安価で利用できるWiFiルーターをレンタルする「グローバルWiFi」及び訪日外国人等へ日本国内で利用できるWiFiルーターをレンタルする「NINJA WiFi」といったサービスを提供しており、進出先(韓国、台湾、カリフォルニア)において、海外to海外の渡航者向けサービスにも取り組んでいる。

(同社資料より)

強み ①割安な定額制、②最多エリア、③快適、④安心・安全、⑤サポート拠点、及び法人営業力

⇒ No.1クラスの顧客数

「グローバルWiFi」及び「NINJA WiFi」のサービス上の強みは、①国内携帯会社の海外パケット定額プランとの比較で最大89.9%のコストメリット(渡航先によっては1日のレンタル料金が300円から)を有し、②カバレッジは業界最多クラスの200以上の国と地域。また、③世界中の通信事業者との提携による高速通信、④セキュア24時間365日世界47の拠点、⑤業界最多クラスの空港カウンター設置拠点数。また、事業としては、安定した需要が見込める法人の利用が約30%~40%を占めている事も強みであり、この結果、シェアナンバーワンクラスの利用者数を誇る。

収益構造

科目 | 概要 |

売上 | ・1日当たりのレンタル料金×利用日数(平均:1日1,000円、7日) + 保証サービス・モバイルバッテリー等のオプション ・月額費用+使用データ通信料×利用日数 |

売上原価 | ・通信料(各国のキャリア) ・端末代金(モバイルWi-Fiルーターをレンタル資産に計上し、減価償却費を計上。償却期間2年) ・外注費(代理店等への支払手数料)等 |

販管費 | ・人件費、広告宣伝費、出荷センター・空港カウンター・カスタマーセンター等の運営費・地代家賃、その他販管費等 |

成長ストーリー

2018年の訪日外国人旅行者(インバウンド)は約3,119万人(日本政府観光局)。同社が顧客単価平均から試算したWiFiルーターレンタルの市場規模は約2,183億円。日本政府は訪日外国人旅行者数の目標として、「2020年4,000万人」、「2060年6,000万人」を掲げており、更なる市場拡大が期待できる。一方、日本から海外へのアウトバウンドは年間1,700万人前後で推移しており、同社が試算した市場規模は約1,326億円。海外から海外へのグローバル渡航者に至っては13億人を超え(同社資料により。出所:国連世界観光機関公表資料)、同社試算による市場規模は9兆円超。

高い成長を続けている同社だが、シェアは、海外利用(アウトバウンド:日本⇒海外)が14.9%、国内利用(インバウンド:海外⇒日本、日本人含)が2.5%、日本市場内(アウトバウンド+インバウンド)で7.1%、とシェアアップの余地が大きい。ユーザーの新規開拓に加え、リピーターの積み上げや法人需要の取り込みで、更なる利用率の向上に取り組んでいく考え。また、並行して、コスト抑制・生産性向上により事業基盤を強化して収益性も高めていく。

中長期的には、「グローバルWiFi」及び「NINJA WiFi」の顧客基盤を活用して新ビジネス「旅行関連サービスプラットフォーム」を育成していく。

情報通信サービス事業

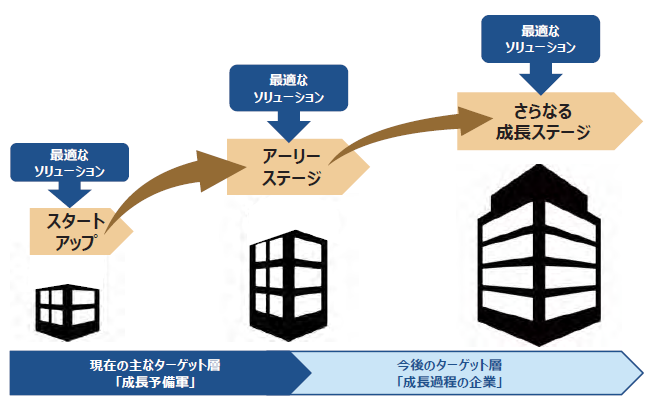

新設法人、ベンチャー企業、及び外食チェーン等の多店舗展開企業を主要ターゲットとして、連結子会社ベストリンク(株)を中心に、全国7か所の営業所、及びパートナー企業との連携の下、ビジネスフォン、固定電話・加入電話・ヒカリ電話の取次ぎ、法人携帯、OA機器・セキュリティ製品(UTM)等の販売・保守、ホームページ制作、更には事業者向け新電力サービスの取次ぎ等のサービスを提供している。

主要ターゲットでもある新設法人(設立後6ヶ月以内の企業)の開拓に強みを有し、法務省のデータ(2018年全国法人登記件数116,208社)を基にすると、国内で新規設立される法人の約7~8社に1社と取引がある計算。独自のWebマーケティング(インターネットメディア戦略)による強い集客力がこの背景にあり、独自ノウハウのCRM(顧客関係・取引継続)戦略により、継続的収益の最大化(ストックビジネス化)、高生産性追加販売(アップセル/クロスセル)につなげている。回線の取次であれば、サービスが解約されない限りキャリアから手数料を受け取る事ができ、複写機等であれば継続的に保守料を得る事ができる。更にカスタマー・ロイヤリティ・チームによるアフターフォローにより、顧客の成長と共に増加する回線や機器の需要取り込みや、成長ステージに応じた最適なサービスの提供(アップセルやクロスセルによる生産性の高い追加販売)で収益が積み上がっていくストック型ビジネスモデルを確立している。

情報通信サービス事業では、ターゲット層を、成長予備軍から、成長過程の企業へとシフトさせつつ、ストック型ビジネスモデルを進化せていく。

科目 | 概要 | |

固定通信、モバイル、電力 | OA機器(複合機、ビジネスフォン)、ホームページ、セキュリティ | |

売上 | ・業務受託手数料(取次手数料) ・継続手数料(顧客利用状況応分) 通信キャリア、一次代理店から入金 | ・販売代金(リース会社、クレジット会社より入金) ・保守費用(メーカーより入金又はファクタリング) |

売上原価 | ・端末代金(携帯電話。通信キャリア、一次代理店へ支払) 固定電話、電力は売上原価なし ・外注費(代理店等への支払手数料)等 | ・機器代金(OA機器、セキュリティ。メーカーへ支払) ・外注費(代理店等への支払手数料)等 |

販管費 | ・人件費、広告宣伝費、コールセンター等の地代家賃、その他販管費等 | |

(同社資料より)

2.2019年12月期第1四半期決算概要

(1)業績概要

| 18/12期 1Q(1-3月) | 構成比 | 19/12期 1Q(1-3月) | 構成比 | 前年同期比 |

売上高 | 4,922 | 100.0% | 6,470 | 100.0% | +31.4% |

売上総利益 | 2,930 | 59.5% | 3,797 | 58.7% | +29.6% |

販管費 | 2,194 | 44.6% | 2,817 | 43.6% | +28.4% |

営業利益 | 736 | 15.0% | 980 | 15.1% | +33.1% |

経常利益 | 745 | 15.1% | 980 | 15.2% | +31.6% |

親会社株主帰属利益 | 514 | 10.4% | 669 | 10.3% | +30.2% |

*単位:百万円

繁忙期を見据えて回線及び端末の調達を前倒しで進めたものの、オペレーションの効率化で営業利益率が改善

売上高は前年同期比31.4%増の64億70百万円。法人のリピート利用と個人旅行の取込みでグローバルWiFi事業が同31.9%増と伸長。収益性の高いサービスの強化とアップセル・クロスセルで、情報通信サービス事業の売上も収益性の改善を伴って増加した。

営業利益は同33.1%増の9億80百万円。ゴールデンウイークの繁忙を見据えて回線及び端末等の調達を前倒しで進めたため、売上原価が26億72百万円と同34.2%増加したものの、ボリュームディスカウントによる仕入れ条件の改善やクラウドWiFiの活用及び出荷比率増加に加え、W-Fiルーター及び通信回線の効率的な稼動に取り組んだ成果もあり、売上総利益率は0.8ポイントの低下にとどまった。問い合わせ対応の省力化(AI・RPA活用FAQ、チャットボット対応等)や受渡しの省力化(法人向け備え置きプラン「グローバルWiFi for Biz」、自動受け取りロッカー「スマートピックアップ」増設等)でオペレーションの効率化も進み、販管費率は43.6%と1.0ポイント改善。営業利益率は15.1%と1ポイント上昇した。

(2)セグメント別動向

グローバルWiFi事業

売上高は前年同期比31.9%増の40億75百万円。日本から海外への渡航者、訪日外国人共に過去最多となる等、引き続き良好な事業環境が続く中、法人を中心にしたリピート利用をベースに学生旅行(卒業旅行)等の取込みで上積みを図り、レンタル件数を伸ばした。

営業利益は同24.2%増の8億71百万円。ゴールデンウイークの繁忙を見据えて回線及び端末の調達を前倒しで進める一方、原価効率及びオペレーションの改善等、収益性向上施策を引き続き推進した。

情報通信サービス事業

売上高は前年同期比26.6%増の23億02百万円。主要顧客(新設法人・ベンチャー企業)の獲得が引き続き順調に進む中、CRMによる継続取引の積み上げとアップセル・クロスセル戦略による積み上げが進んだ。また、企業の決算に合わせた需要の取り込み施策も奏功した。

営業利益は同62.7%増の4億82百万円。電力自由化に対応した電力サービス「ハルエネでんき」の加入取次が順調に伸びた事で収益性が改善。「ハルエネでんき」とセットで提供していたLED照明の原価を一括計上からレンタル資産として3年間の減価償却へ変更した事も利益率の改善につながった。

尚、LED照明は3年のレンタルだが、これまでは会計上の扱いを「販売(売り切り)」とし、LED照明機器の原価をサービス開始時に一括して計上していたため、初年度は赤字だった。しかし、前期から会計処理を実態に合わせてレンタルとしての処理に切り替えた。

| 18/12期 1Q(1-3月) | 構成比 | 19/12期 1Q(1-3月) | 構成比 | 前年同期比 |

グローバルWiFi事業 | 3,089 | 62.8% | 4,075 | 63.0% | +31.9% |

情報通信サービス事業 | 1,818 | 36.9% | 2,302 | 35.6% | +26.6% |

その他 | 14 | 0.3% | 92 | 1.4% | +551.7% |

連結売上高 | 4,922 | 100.0% | 6,470 | 100.0% | +31.4% |

グローバルWiFi事業 | 701 | 72.4% | 871 | 68.8% | +24.2% |

情報通信サービス事業 | 296 | 30.6% | 482 | 38.1% | +62.7% |

その他 | -28 | -3.0% | -86 | -6.9% | - |

調整額 | -232 | - | -286 | - | - |

連結営業利益 | 736 | - | 980 | - | +33.1% |

*単位:百万円

(3)財政状態

| 18年12月 | 19年3月 |

| 18年12月 | 19年3月 |

現預金 | 7,563 | 7,193 | 仕入債務 | 877 | 1,118 |

売上債権 | 1,966 | 2,673 | 未払法人税等 | 598 | 279 |

流動資産 | 10,262 | 10,529 | 賞与引当金 | 242 | 146 |

有形固定資産 | 1,071 | 1,271 | 流動負債 | 3,748 | 3,491 |

無形固定資産 | 676 | 637 | 固定負債 | 0 | 0 |

投資その他 | 1,541 | 1,524 | 純資産 | 9,803 | 10,470 |

固定資産 | 3,289 | 3,433 | 負債・純資産合計 | 13,552 | 13,962 |

*単位:百万円

第1四半期末の総資産は前期末との比較で4億10百万円増の139億62百万円。季節要因で現預金が減少したものの、業容の拡大で売上債権・仕入債務が両建てで増加した他、利益剰余金を中心に純資産が増加した。自己資本比率74.8%(前期末72.2%)。

自己株式の取得

株主に対する利益還元及び資本効率の向上を目的に、2019年5月15日から同年7月12日にかけて、下記の通り、自己株式の公開買い付けを実施する。

取得する株式の総数 | 292,300株(上限) |

取得価額の総額 | 1,344,580千円(上限) |

取得方法 | 公開買付届出書による自己株式公開買付け |

決済の開始日 | 2019年7月3日 |

3.2019年12月期業績予想

(1)通期業績予想(連結)

| 18/12期 実績 | 構成比 | 19/12期 予想 | 構成比 | 前期比 |

売上高 | 21,503 | 100.0% | 24,470 | 100.0% | +13.8% |

売上総利益 | 12,650 | 58.8% | 14,640 | 59.8% | +15.7% |

販管費 | 10,165 | 47.3% | 11,628 | 47.5% | +14.4% |

営業利益 | 2,484 | 11.6% | 3,012 | 12.3% | +21.2% |

経常利益 | 2,499 | 11.6% | 3,013 | 12.3% | +20.6% |

当期純利益 | 1,529 | 7.1% | 2,003 | 8.2% | +31.0% |

*単位:百万円

前期比13.8%の増収、同21.2%の営業増益予想

売上高は前期比244億70百万円。グローバルWiFi事業の売上が同15.3%増と伸びる中、情報通信サービス事業も同3.4%の増収と堅調な推移が見込まれる。グローバルWiFi事業では、グローバルWiFi for Biz(「置きっぱなしWiFi」)の拡販とパートナー(旅行会社、航空会社等)との連携強化及び販路拡大により法人顧客の取り組みを図る。情報通信サービス事業では、コンスタントに年17,000社前後を開拓する新規開拓と収益性の高いサービス強化やアップセル・クロスセル戦略で既存顧客を深耕する。

営業利益は同21.2%増の30億12百万円。グローバルWiFi事業においては、引き続き、回線調達コストの低廉化、クラウドWiFi活用の促進、及びオペレーションコスト等の削減に取り組む。情報通信サービス事業は、LED照明機器のレンタルに対応した原価計上へのシフトもあり、利益率が改善する。一方、ハイヤータイムシェアリングサービス事業(ProDrivers)は事業基盤の確立に向けた先行投資(人件費等)が続く見込みだが、旅行関連サービスプラットフォーム全体では黒字化を見込む。

セグメント別売上高・利益

| 18/12期 実績 | 構成比・利益率 | 19/12期 予想 | 構成比・利益率 | 前期比 |

グローバルWiFi事業 | 13,505 | 62.8% | 15,579 | 63.7% | +15.3% |

情報通信サービス事業 | 7,775 | 36.2% | 8,036 | 32.8% | +3.4% |

その他 | 231 | 1.1% | 855 | 3.5% | +270.2% |

調整額 | -8 | - | - | - | - |

連結売上高 | 21,503 | 100.0% | 24,470 | 100.0% | +13.8% |

グローバルWiFi事業 | 2,413 | 17.9% | 2,662 | 17.1% | +10.3% |

情報通信サービス事業 | 1,218 | 15.7% | 1,422 | 17.7% | +16.7% |

その他 | -194 | -5.6% | 62 | 1.5% | - |

調整額 | -954 | - | -1,135 | - | - |

連結営業利益 | 2,484 | 11.6% | 3,012 | 12.3% | +21.2% |

*単位:百万円

(2)セグメント別取り組み

グローバルWiFi事業

クラウドWiFiの強みを活かした「グローバルWiFi for Biz」の浸透を図り、法人需要の掘り起こしと法人顧客との関係強化に努める。また、店舗スマート化戦略(テンスマ)を推進すると共に、同戦略をクラウドWiFi及び顧客データベースと連携させる事で超直前オンライン受注体制を強化し機会損失の解消につなげる。この他、通信容量を気にせず使える「無制限プラン」の提供を開始した。

クラウドWiFiとグローバルWiFi for Biz(月額1,970円でオフィスに常備)

クラウド上でSIMを管理する次世代型の通信技術(クラウドWiFi)を搭載したWi-Fiルーターの期末レンタル数がレンタルされている端末全体の約90%に高まった(18年3月末:約67%。通信キャリアによっては対応できない国があるため、ほぼ上限)。クラウドWiFiは自社契約のSIMを活用した差別化サービスであり、SIMの挿入・交換作業をする事なく、1台で世界中の通信回線を利用する事ができる。クラウドWiFi により1台で多くの国・地域のキャリアとシームレスに接続するためにはセキュリティ面でのハードルが高いが、同社は既に100以上の国と地域での利用を可能にしている。

一方、同社にとっては、通信にかかる原価率低減(通信回線利用効率向上)、出荷・運営オペレーション省力化(販売管理費低減)、活用サービス・新手法の提供(収益向上)といったメリットがある。「法人ユーザーの継続利用促進(利便性、満足度向上)効果が期待できる「グローバルWiFi for Biz」の提供(オフィスに常備 → 都度レンタル手配不要、国内通信月間3GBまで無料提供 → 普段使い可能)、旅行会社・海外旅行商品への組み込み、空港カウンターの在庫拡充・対応エリア拡大(機会損失の最小化)、更には出発当日客へのサービス提供(利用件数増加)等の活用サービス・新手法の導入にもつなげている。

店舗スマート化戦略(テンスマ)と超直前オンライン受注体制の整備

①自動受渡しロッカー(Smart Pickup)、②多言語対応・決済機能のセルフレジKIOSK端末(Smart Entry)、更にはQRコード活用受付カウンターである③即時お客様識別カウンター(Smart Check)の設置により、店舗スマート化戦略を進めている。レンタル件数(受渡件数)やオプションサービス(補償サービス、付帯品等)の増加への対応強化はもちろん、海外へ渡航する日本人・訪日外国人旅行客にとって、より便利に、より快適で、より安心して利用できる店舗への進化を目指している。

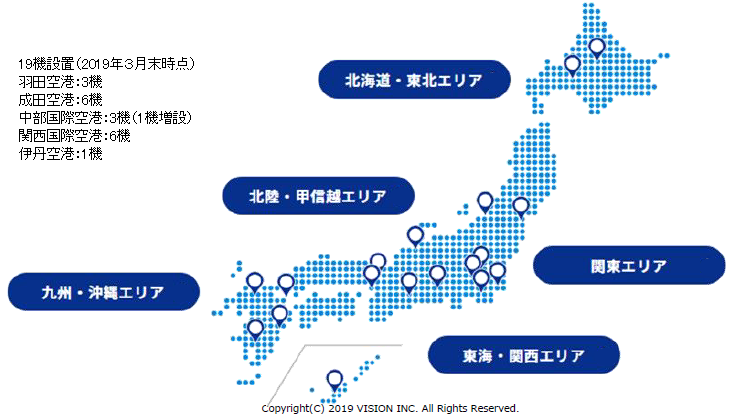

尚、現在、国内16(前期末15)の空港カウンターを展開しており、内主要5空港に合計19機(17/12期末8機、18/12期末18機)の自動受渡しロッカー(Smart Pickup)を設置済み。ユーザータッチポイントの強化に加え、ユーザーに応じサービスレベルの最適化が可能になる(リピーター層等の説明が不要なユーザーの待ち時間をなくし、説明が必要なユーザーには空港スタッフが応対する)。空港カウンターの増設や拡張が難しい中、スマートピックアップ(SmartPickup)の増設により人員を減らし、限られたスペースを有効活用してスループットの向上とコスト削減つなげていく考え。

加えて、店舗スマート化戦略、クラウドWiFi、及び顧客データベースを連携させる事で「“超”直前オンライン受注体制」が整備され、これまで逃していた出発当日客へのサービス提供も可能になった(データベースと連携させる事で空港カウンター店舗目の前でのWEB申込への即時対応が可能になった)。

無制限プランの提供

昨今、スマートフォンアプリの多様化、容量の多い画像や動画の送受信、更にはSNS投稿等でデータ通信容量が増加傾向にあり、また、友人・家族等、複数人でシェアしての利用も増えている。このため、通信容量を気にせず使えるプランを望む声が多かった。こうした要望に応えるべく、無制限プランの提供を開始した。2019年5月16日現在、63カ国で対応しており、順次エリアを広げていく考え。

「GO BEYOND.」の展開

同社は、国境を越え、制約を超え、新たな確信と成長を目指す個人・団体を、“GO-BEYONDER”として認定し、グローバルWiFiの各種サービス提供を通して応援する「GO BEYOND.」の活動を展開している。“GO-BEYONDER”は、アスリート、アーティスト、エンターテイナー、レーサー、冒険家、写真家、活動団体等で、認定数は、18/12期末現在200件に達している。

CONCEPThttps://global-wifi.com/index.html

CONCEPT MOVIEhttps://global-wifi.com/movie.html

情報通信サービス事業

販売チャネルの強化と自社開発サービスの販売に力を入れている。販売チャネルの強化では、スタートアップ・中小・ベンチャー企業向けビジネス支援サイトである「ビマケ(Vision Business Market)」の育成に取り組んでいる。「ビマケ」は、起業準備中の個人も対象とし、お役立ち情報と共に、同社サービス及びタイアップパートナーの商材を案内している。

一方、自社開発サービスは、既存顧客に対して(これまでに培ってきた顧客基盤の活用)、同社の業務ノウハウを活かして自社開発したサービスをクラウドで提供する。第1弾として、テレアポ事業支援トータルソリューション「VWS WEB CALL SYSTEM」の販売を開始した。人員の稼働効率を高める機能や営業状況を把握する機能に優位性があり、固定費負担が軽く、小規模事業者でも導入が可能。「IT導入補助金」対象サービスでもある。今後もニーズの高いサービスを順次投入していく考え。

その他(旅行関連サービスプラットフォーム)

合計約360万人・2,522万泊(アウトバウンド:約282万人・1,976万泊、インバウンド:約78万人・545万泊、2018年実績・同社調べ)、の顧客基盤を活用し、海外渡航中の課題解決に役立つ情報(メディア)・サービスを提供しており、新サービスとして、空港送迎・役員送迎等、ビジネスと・日常両面でのあらゆる移動を快適にする送迎サービス「ProDrivers(プロドラ)」を開始した。

「ProDrivers」は、2時間単位で利用可能、荷物と一緒に移動、最大9人で利用可能(割り勘でお得)といった特徴を有し、都内でのサービスを開始した。グローバルWiFi事業の顧客だけでなく、情報通信サービス事業の顧客もターゲットとしており、もちろん新規の顧客にも力を入れる。今後、パートナー展開も含め、全国主要都市に順次サービスエリアを広げていく予定。海外では、資本業務提携先であるディーエルジービー株式会社(東京都中央区、代表者 木村聡太)の送迎サービス「SmartRyde」を提供する事でニーズに応えていく。

企業主導型保育事業「ビジョンキッズ保育園」の開園

企業主導型保育事業「ビジョンキッズ保育園」を2019年4月10日にビジョン・フューチャー・ビジネスセンター1階(佐賀県佐賀市与賀町3-14)に開園した(年中無休:7時30分~20時30分、定員:19名)。同社は、従業員のライフイベントである出産・育児において、勤務ルールの柔軟化・休暇制度の拡充及び取得促進等の取組みを実施してきたが、これまで以上に働きやすい、より仕事に集中できる環境(子どもが近くにいる安心感)を提供する。職場復帰しやすく、育児世代で働く意欲のある人材の雇用につなげていく。

4.今後の注目点

通期予想に対する進捗率は、売上高26%(通期実績ベースの前年同期23%)、営業利益33%(同30%)、経常利益33%(同30%)、最終利益33%(同34%)。実績ベースでの前年同期の進捗率を上回る等、19/12期の立ち上がりは順調。利益面では、回線及び端末の調達を前倒しで進めたが、原価効率及びオペレーション改善等、収益性の向上に向けた継続的な取り組みで吸収して営業利益率を向上させた。

尚、去る3月13日、旅行会社など約1200社が加盟する日本旅行業協会(JATA)が、、観光庁に「訪日旅行の持続可能な発展に向けた提言書」と題した要望リストを提出した。東京五輪・パラリンピックを来年に控え、インバウンド需要は盛り上がりを見せるが、旅行業界は既に「宴の後」の成長に不安を募らせていると言う。しかし、同社においては、こうした不透明感を払しょくするべく、いち早く布石を打っている。具体的には、「グローバルWiFi for Biz」の拡販や旅行会社・空会社等のパートナーとの連携強化及び販路拡大等、イベントに左右されず、より安定した需要が見込める法人顧客の取込みに力入れている。その上で、この第1四半期は学生旅行等、個人旅行者の取込みが進んだ。また、リピートが、金額ベースで50%、件数ベースで49%を占める等、収益基盤も堅い。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 6名、うち社外3名 |

監査役 | 4名、うち社外4名 |

◎コーポレート・ガバナンス報告書(更新日:20119年3月26日)

基本的な考え方

当社グループは、お客様の期待を感動に変えるため、常に自らを磨き、理想を実現させるため、ためらうことなく変革への挑戦を続け、常に多くの人々(ステークホルダー)に支えられていることに感謝し、謙虚な気持ちで事業活動を行っております。この行動規範に従って、法令、社内規則、方針を遵守し誠実に取り組み、最適なコーポレート・ガバナンスの構築に努めております。

<実施しない主な原則とその理由>

【原則4-1-3 取締役会の役割・責務(1)(最高経営責任者等の後継者の計画の監督)】

当社では、最高経営責任者等の選定においては、都度変化する経営環境の中、経営理念や経営戦略に沿った形で、候補者の人格、知識、実績等を勘案して相応と認められる者の中から取締役会で選定する等、十分に議論してまいります。後継者の計画の監督については今後の検討課題といたします。

【補充原則4-3-3取締役会の役割・責務(CEO解任手続き)】

当社では、最高経営責任者を解任するための一律の評価基準や解任要件は定めておりません。最高経営責任者が法令・定款等に違反し、当社の企業価値を著しく毀損したと認められるなど、客観的に解任が相当と判断される場合には、独立社外取締役が出席する取締役会において十分な審議を尽くした上で、決議いたします。【原則4-1-3】の最高経営責任者等の後継者の計画の監督とあわせて今後の検討課題といたします。

【補充原則4-10-1任意の指紋委員会の設置による指名・報酬等に関する独立社外取締役の関与・助言】

当社では、取締役・監査役候補の指名・選任については、知識、経験、能力等を総合的に勘案し、取締役会で審議の上決定していること、また、報酬の決定については、株主総会で決議された報酬総額の枠内において、社外取締役を含む取締役会で定めた取締役会規則に則して報酬が決定されていることから、任意の諮問委員会等は必要なく、現行の仕組みで適切に機能していると考えております。

<開示している主な原則>

【原則3-1 情報開示の充実】

(4)取締役及び監査役候補の指名を行うに当たっては、各人の知識、経験、能力等を総合的に勘案し、取締役会にて決議し、株主総会に付議しております。また、取締役が提案する監査役候補について、社外監査役が半数以上を占める監査役会の審議、同意を経て取締役会で決議し、株主総会に付議することとしております。経営陣幹部が、法令・定款等に違反し、当社の企業価値を著しく毀損したと認められるなど、客観的に解任が相当と判断される場合には、独立社外取締役が出席する取締役会において十分な審議を尽くした上で、決議いたします。

(5)各社外役員候補者の選任理由については、株主総会招集通知の参考書類にて開示しております。なお、今後は、全ての取締役及び監査役候補者の選任理由について開示する予定です。

【原則5-1 株主との建設的な対話に関する方針】

当社は、株主等からの対話の申込みに対しては、会社の持続的な成長と中長期的な企業価値の向上に資するよう、合理的な範囲で前向きに対応することとしております。現在のところ、社長またはIR担当役員が出席する説明会を年に2回以上開催しているほか、随時機関投資家とのミーティングや、年に複数回の個人投資家向け説明会等も実施しております。それらの結果については、適宜、取締役会等で、得られた情報等の共有を図っております。なお、インサイダー情報の漏洩防止を徹底しております。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(ビジョン:9416)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、以下のリンクからご覧になれます。

https://www.bridge-salon.jp/