ブリッジレポート:(7242)KYB vol.5

大野 雅生 社長執行役員 | KYB株式会社(7242) |

|

企業情報

市場 | 東証1部 |

業種 | 輸送用機器(製造業) |

代表取締役社長執行役員 | 大野 雅生 |

所在地 | 東京都港区浜松町2-4-1 世界貿易センタービル |

決算月 | 3月末日 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

2,928円 | 25,748,431株 | 75,391百万円 | -15.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

未定 | - | 548.08円 | 5.3倍 | 5,846.39円 | 0.5倍 |

*株価は6/13終値。発行済株式数、BPSは前期末実績、ROEは前期実績。

業績推移

決算期 | 売上高 | 営業利益 | 税引前利益 | 当期利益 | EPS | DPS |

2014年3月(実) | 352,710 | 18,170 | 21,032 | 12,761 | 55.26 | 9.00 |

2015年3月(実) | 370,327 | 14,461 | 14,892 | 8,354 | 31.45 | 12.00 |

2016年3月(実) | 355,320 | 4,327 | 2,825 | -3,161 | -12.37 | 11.00 |

2017年3月(実) | 355,316 | 19,247 | 18,852 | 14,544 | 56.93 | 12.00 |

2018年3月(実) | 393,743 | 20,885 | 20,881 | 15,202 | 595.09 | 150.00 |

2019年3月(実) | 412,214 | -28,496 | -29,510 | -24,757 | -969.18 | 0.00 |

2020年3月(予) | 410,000 | 19,400 | 18,500 | 14,000 | 548.08 | 未定 |

*単位:円、百万円。予想は会社予想。16年3月期よりIFRSへ移行。15年3月期はIFRS調整後の数値、16年3月期より当期利益は親会社の所有者に帰属する当期利益。2017年10月1日を効力日として10:1の株式併合を実施。18年3月期のDPSは株式併合考慮の金額。EPS、DPSともに遡及して調整していない。20年3月期の配当は未定。

KYBの2019年3月期決算概要、2017中期経営計画の進捗などをお伝えします。

―目次―

今回のポイント

1.免震・制振用オイルダンパー検査工程における不適切行為および防衛省に対する不適切な工数計上について

2.会社概要

3.2019年3月期決算概要

4.2020年3月期業績予想

5.2017中期経営計画の進捗

6.今後の注目点

<参考1:2017中期経営計画>

<参考2:コーポレートガバナンスについて>

今回のポイント

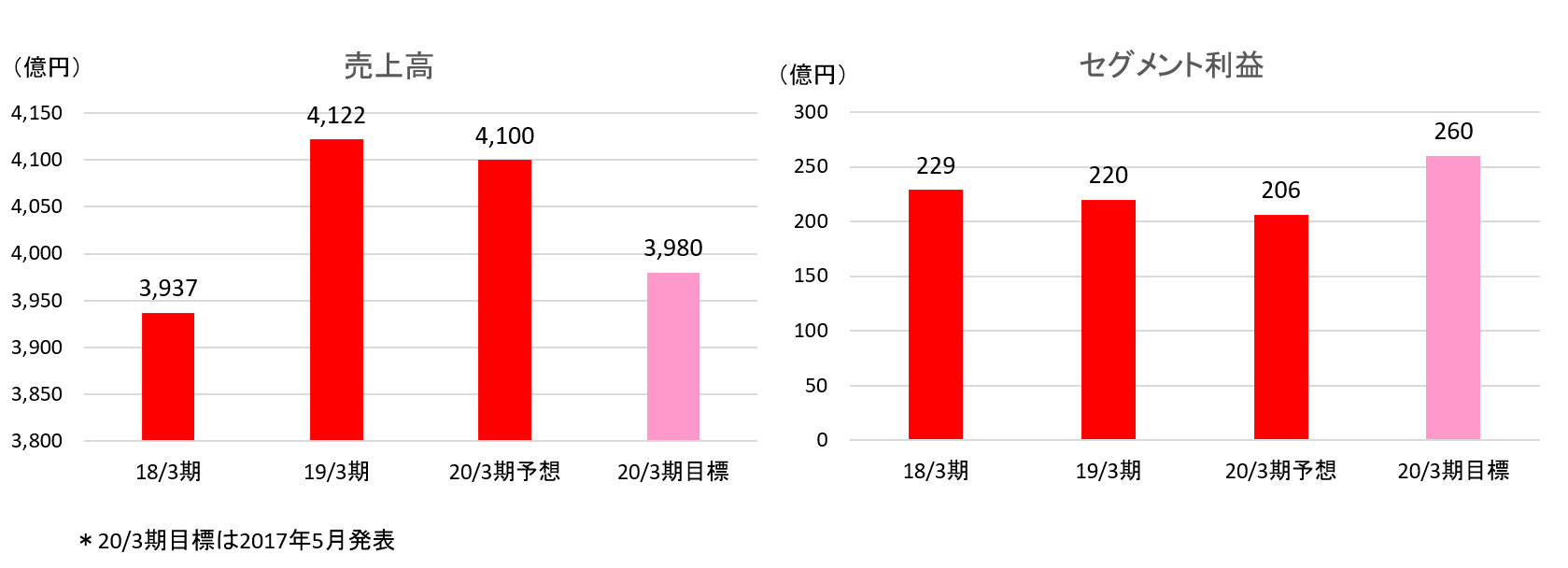

- 19年3月期の売上高は前期比4.7%増の4,122億円。AC事業、HC事業ともに数量が増加し増収で、特にHC事業は建機市場が活況だった。セグメント利益は同4.1%減の220億円。AC事業はブラジル拠点の赤字などで減益、HC事業も増産に伴うコスト増で微増益にとどまった。営業利益、税引前利益、当期利益は製品保証引当金、米国独占禁止法関連損失、減損損失などにより損失となった。

- 20年3月期の売上高は前期比横ばいの4,100億円の予想。HC事業は増収も、AC事業は減収。セグメント利益は同6.4%減の206億円の予想。AC事業、HC事業とも減益を見込む。前期にあった製品保証引当金、減損損失などがなくなるため、営業利益は194億円の予想。為替(平均レート)の前提は前年度1USD=110.91円に対し、今年度は105.00円、ユーロは前年度128.40円に対し、122円と円高を見込んでいる。

- 2017中期経営計画2年間の成果として、AC事業においては自動車向け付加価値製品を市場に投入できた点を、HC事業においては、建機向け製品ライン移管・集約の目処が立ったことを挙げている。一方反省点としては、不採算事業における構造改革が遅れ収益性が向上していない点、想定を大きく上回る建機需要の伸びに対して生産遅延が発生した点を認識している。加えて、昨年発生した免震・制振用オイルダンパーの不適切行為の発生は企業活動に大きな影響を及ぼした。トップラインについては、最終年度の今期は目標を上回る見通しとなっているが、セグメント利益は未達予想。ROEも20年3月期の目標10.0%に対し、予想は8.4%で収益性および資本効率性の向上が課題である。2017中計最終年度の今期は、「痛みを伴う改革を乗り越え、利益体質への転換を図る」1年であると位置づけている。

- 免震・制振用オイルダンパーに加え、防衛省関連の問題も発生し、今後追加的にコストが増大する可能性も現時点では否定できないようであり、投資家としては引き続き状況を見守るしかないというところだろう。ただ、本業の稼ぎを示すセグメント利益は2017年度以降200億円を超える水準で安定的に推移していることに加え、以前から取り組んできたHC事業における中型ショベル用コントロールバルブ移管は今期完了する予定で、モータ製品の集約再編も来期には完了予定であることから、収益力は今後も着実に向上することが期待される。円高を想定しているため、今期は減収減益予想ではあるが、次の中期経営計画につなぐ1年としてどれだけ上積みを行っていけるかを注目したい。

1.免震・制振用オイルダンパー検査工程における不適切行為および防衛省に対する不適切な工数計上について

(概要)

2018年10月、KYBおよび子会社カヤバシステムマシナリー株式会社が製造・販売している免震・制振用オイルダンパーの一部について、性能検査記録の書き換え行為により、大臣認定の性能評価基準に適合していない、または、顧客の基準値を外れた製品を建築物に取り付けていた事実が判明した。

また、2019年1月には、過去、同社と防衛省との間の防衛装備品に係る契約において、作業時間の付け替えによる不適切な計上をしていたと公表した。

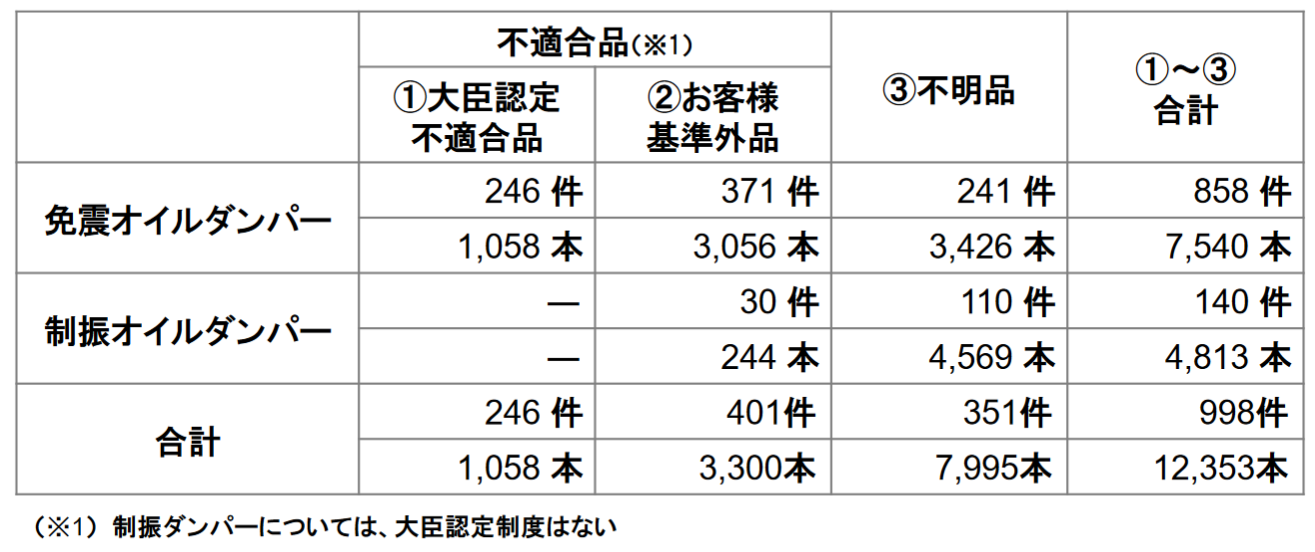

(不適合品および不明品の対象物件数及び製品数:2019年3月15日時点)

◎免震・制振用オイルダンパー関連

調査の結果、2019年3月15日時点で998件・12,353本の不適合品および不明品が判明した。

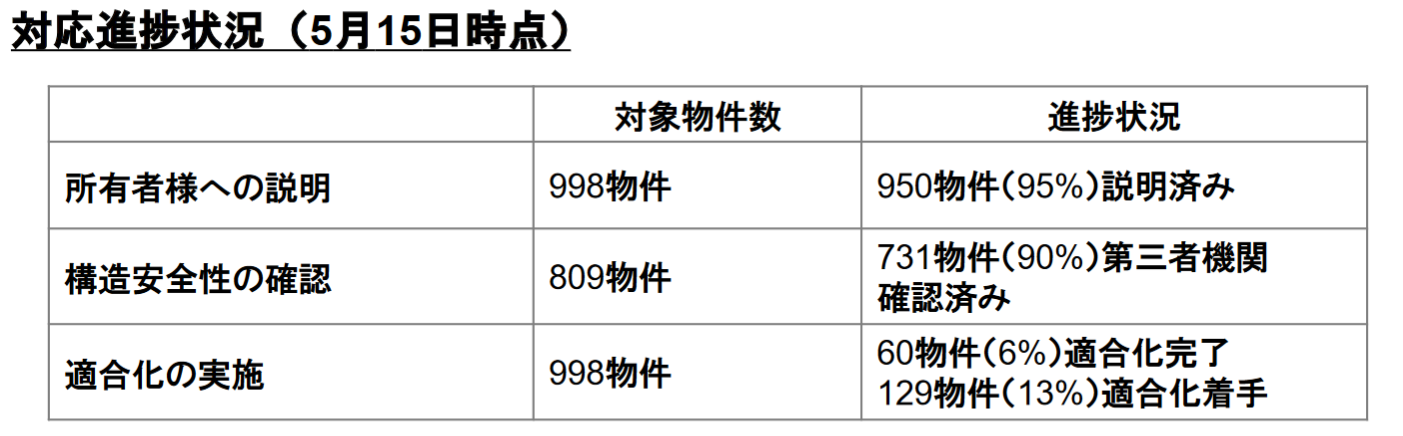

(対応と進捗)

◎免震・制振用オイルダンパー関連

所有者への説明、構造安全性の確認は9割を超えた。適合化の実施はまだ始まったところではあるが、当初予定より1カ月前倒しで2019年4月より竣工後物件適合品の生産を開始した。

6月には生産能力を最大化。2020年9月までには竣工後物件用の適合品の生産は完了する予定である。

◎防衛省関連

弁護士や会計士等の社外専門家と組んで調査チームを設置し、現在詳細調査を進めている。また、2019年3月14日より、防衛省による特別調査が実施されている。

(経営責任・再発防止策)

◎免震・制振用オイルダンパー関連

同社では2018年9月、外部調査委員会に今回の事件の原因究明および再発防止策の提言を依頼していたが、最終版の調査報告書を2019年2月4日に受領し、2月13日に再発防止策を国土交通省に提出した。

同報告書では原因として、「規範意識の欠如」、「真実と向き合わない風土」、「受注ありきの工場運営」など9点を、また、これに対応した再発防止策の切り口として「厳格な規範意識の醸成と企業風土の改革」、「事業性の評価、事業運営体制及び情報共有体制等の見直し」、「検査体制・方法の改善」、「内部監査・統制体制の強化」の4つを挙げている。

同報告書提出に続き、同社では今回の事件の影響、社会的責任を重大に受け止め、2019年3月7日、中島社長の辞任、取締役及び執行役員の報酬一部返上、取締役賞与(業績連動報酬)の全額不支給などを発表した。

代表取締役社長執行役員には大野雅生氏が就任した。

一日も早い解決・収束を目指すとともに、今回の事件を真摯に反省して企業風土の改革を始めとした取り組みを進め、強靭な筋肉質の企業へと変革させる考えだ。

(業績への影響)

◎免震・制振用オイルダンパー関連

本件に関する製品保証引当金として、2018年度に351億46百万円を費用計上し、2019年3月末の本件に関する製品保証引当金残高は351億46百万円となった。

今後の進捗により、追加で引当金を計上することとなった場合は業績に重要な影響を及ぼす可能性があると同社では認識している。

◎防衛省関連

19年3月期決算で今後発生すると見込まれる返納金等76億18百万円を防衛装備品関連損失引当金として流動負債に計上するとともに、同額をその他の費用に計上した。

この金額は、現時点で合理的に算定できる範囲での見積りであり、今後の特別調査の進展によっては変動する可能性があると同社では認識している。

2.会社概要

独立系油圧機器国内最大手企業。油圧技術をベースに、「四輪車」、「二輪車」、「建設機械」、「産業車両」、「航空機」、「鉄道」、「特装車両」など幅広い分野で製品や技術を提供している。

四輪車用ショックアブソーバで国内シェア46%、グローバルシェア14%など、多くの製品で高いシェアを有する。

【2-1 沿革】

1919年11月に発明家であり創業者である萱場資郎が開設した「萱場発明研究所」がルーツ。

1927年1月に個人経営の萱場製作所を創業し、航空機用油圧緩衝脚、カタパルト等を製作した。

1935年3月に株式会社萱場製作所を創立。

第二次世界大戦終結後、1956年6月に製品の販売・サービスを目的に萱場オートサービス㈱を設立。

1959年10月には東京証券取引所に株式を上場した。

1974年7月、米国にKYB Corporation of Americaを設立し、北米の市販市場へ進出。この後、積極的にアジア、ヨーロッパなど海外市場へ進出する。

1985年10月に商号をカヤバ工業株式会社に変更。

2015年10月にはブランドイメージをより強固にすることを目的に、商号をカヤバ工業株式会社からKYB株式会社に変更した。

【2-2 企業理念・経営理念】

◎ロゴ

2015年に商号を「カヤバ工業株式会社」から「KYB株式会社」に変更した意図にあるように、同社ではKYBブランドをグローバルベースでより強固なものとしたいと考えている。

そのため、下記のように「KYB」のロゴにもその意味、想いを込めている。

(ロゴに込めた意味)

心地よい日差しと植物の伸びやかな成長そして時代の風にしなやかに対応するイメージを表現しています。Bには液圧を象徴するデザインを付加し、斜体文字によりスピード感、先進性、成長性、革新性を表わしています。

(カラー)

愛、情熱、熱意等の意味を表わす「赤」。太陽の暖かさ、熱さと生命を育む力強さが時代を切り開くイメージを与えます。一歩先のモノづくりとつながる前進色の赤でもあります。

(同社WEBSITEより)

◎KYBブランドステートメント

精緻な品質や確かな技術という製品の特性をステートメントで表現している。

一般生活者や取引先へ確かな品質を提供することが、ステークホルダーの「Advantage(優位性)」につながるだけでなく、確かな品質によって社員の一人ひとりが世の中を変えていくことを実感できる、モノづくりの喜びが社員の「Advantage(長所)」ともなるという意味が込められている。

◎経営理念

人々の暮らしを安全・快適にする技術や製品を提供し、社会に貢献するKYBグループとして、下記の経営理念、経営ビジョンを掲げている。

(経営理念)

高い目標に挑戦し、より活気あふれる企業風土を築きます。 |

優しさと誠実さを保ち、自然を愛し環境を大切にします。 |

常に独創性を追い求め、お客様・株主様・お取引先・社会の発展に貢献します。 |

(経営ビジョン)

人財育成 | 方針や戦略を深く理解し、情熱をもって目標を完遂できる人財を育成する。 |

技術・商品開発 | 世界のお客様が感動し、安心し、そして信頼される商品を提供する。 |

モノづくり | お客様が満足する商品をつくる喜びと躍動感に溢れ、同時に現場主義に徹した緊張感ある工場にする。 |

マネジメント | 企業の社会的責任を常に自覚し、効率のよいグループ経営を行う。 |

【2-3 同社を取り巻く環境】

(1)市場環境

同社の業績に大きな影響を及ぼすのは、自動車市場と建設機械市場。

同社では2市場の現在及び今後についてそれぞれ以下のように認識している。

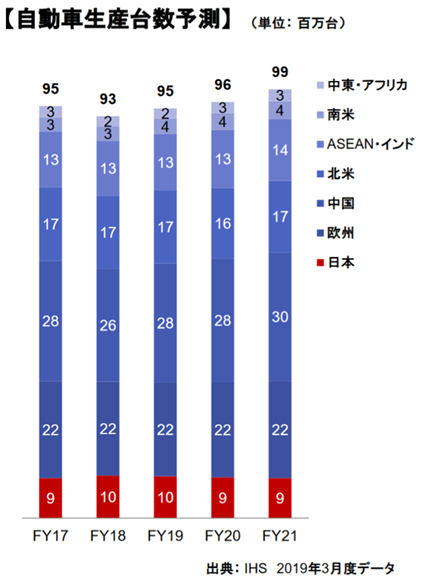

➀自動車市場

・自動車の世界需要は米国発の貿易戦争激化や英国のEU離脱交渉等により不透明感があるものの、世界経済は成長展望にあり更なる拡大が見込まれる。

・国内自動車販売は消費増税前の駆け込み需要発生の可能性あり。

・市販市場は新興国中心に拡大見込み。

同社は新車用ショックアブソーバ(SA)を、Tier1として自動車メーカーに直接供給しているほか、アフターマーケット向けにも代理店などを通じて部品商、修理工場などに供給している。

同社では前者を「OEM」、後者を「市販」と呼んでいる。

アジア、中東などでは日本車の人気が高く、市販市場は同社にとって重要なマーケットである。

(同社資料より)

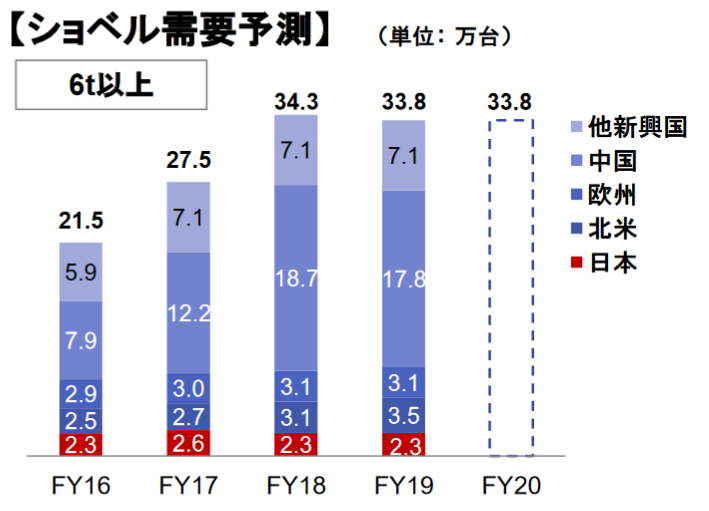

②建設機械市場

・中国市場は前年並みで推移すると予想。

・欧米市場は、都市型建機としてのミニショベル需要が好調。

・インド市場はインフラ投資旺盛で成長持続。

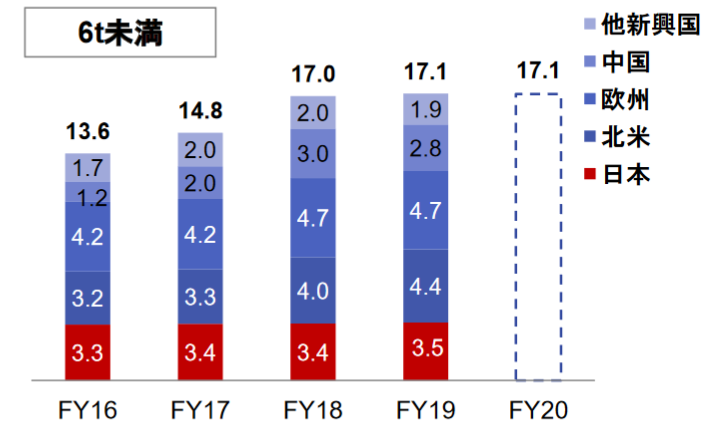

6t以上、6t未満ともにショベルカーは高需要が継続すると会社側では見ている。

|

|

(同社資料より)

(2)競合状況

①AC事業

国内では、ホンダが33.4%の株式を保有するショーワ(7274、東証1部)、日立のグループ会社である日立オートモーティブ(非上場)などが競合となる。

グローバルでは独・Sachs、米・Tennecoなど。Sachs社は歴史も古く、欧州系自動車メーカーとの関係が深い。

市販市場の同社シェアは約2割弱。国内ではトキコ(日立製作所がM&Aし非上場。現在は日立オートモーティブの一ブランド)、グローバルではMonroe(Tennecoの市販ブランド)など。

二輪車用ショックアブソーバではホンダとの関係が深いショーワ、ステアリングではジェイテクト(6473、東証1部)、日本精工(6471、東証1部)等と競っている。

②HC事業

同社で最も売り上げ比率が高いパーツであるシリンダでは、中国メーカーなどが力を伸ばしている。

同社が高い技術力を有するコントロールバルブでは、ナブテスコ(6268、東証1部)など、走行モータではナブテスコ、不二越(6474、東証1部)などが競合である。また日本の最大手建設機械メーカーは多くのパーツを内製化している。

コード | 社名 | 売上高 | 増収率 | 営業利益 | 増益率 | 営業利益率 | ROE | 時価総額 | PER | PBR |

5994 | ファインシンター | 41,000 | +1.2% | 2,300 | +34.0% | 5.6% | 4.9% | 9,666 | 8.8 | 0.6 |

6268 | ナブテスコ | 313,000 | +6.2% | 30,000 | +37.1% | 9.6% | 12.1% | 354,128 | 15.3 | 2.0 |

6471 | 日本精工 | 945,000 | -4.7% | 63,000 | -20.5% | 6.7% | 10.4% | 502,756 | 10.4 | 0.9 |

6473 | ジェイテクト | 1,530,000 | +0.6% | 70,000 | +5.1% | 4.6% | 4.6% | 419,495 | 10.5 | 0.8 |

7212 | エフテック | 218,000 | -7.4% | 6,000 | -8.8% | 2.8% | 6.9% | 14,090 | 5.6 | 0.3 |

7242 | KYB | 410,000 | -0.5% | 20,600 | -6.4% | 5.0% | -15.0% | 73,846 | 5.2 | 0.5 |

7274 | ショーワ | 276,000 | -3.7% | 27,000 | -10.4% | 9.8% | 18.2% | 106,656 | 6.3 | 0.9 |

※売上高、営業利益は今期会社予想、単位は百万円。ROEは前期実績。

時価総額は6月5日終値ベース。単位は百万円。PER(予)・PBR(実)は6月5日終値ベース 、単位は倍。

KYBの営業利益はセグメント利益(売上高から売上原価、販管費を控除して算出)。

【2-4 事業内容】

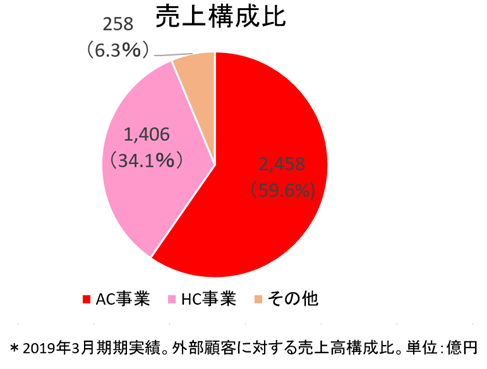

(1)セグメント

事業セグメントは四輪車用・二輪車用油圧緩衝器、パワーステアリング等で構成される「AC事業」、建設機械向けを中心とした産業用油圧機器からなる「HC事業」、コンクリートミキサ車など特装車両、航空機向け機器、免震・制振用オイルダンパー、電子機器などを取り扱う「その他」の3つ。

①AC(オートモーティブコンポーネンツ)事業

四輪車用油圧緩衝器、二輪車用油圧緩衝器、四輪車用油圧機器、その他製品で構成されている。

2019年3月期構成比

製品 | 売上高 | 構成比 | 主な製品 |

四輪車用緩衝器 | 1,697 | 69.0% | ショックアブソーバ |

二輪車用緩衝器 | 291 | 11.8% | フロントフォーク、リアクションユニット |

四輪車用油圧機器 | 421 | 17.1% | ベーンポンプ、CVT用ポンプ、EPS |

その他製品 | 50 | 2.0% | ATV用機器、ステイダンパ |

合計 | 2,458 | 100.0% | - |

(単位:億円)

<主要製品>

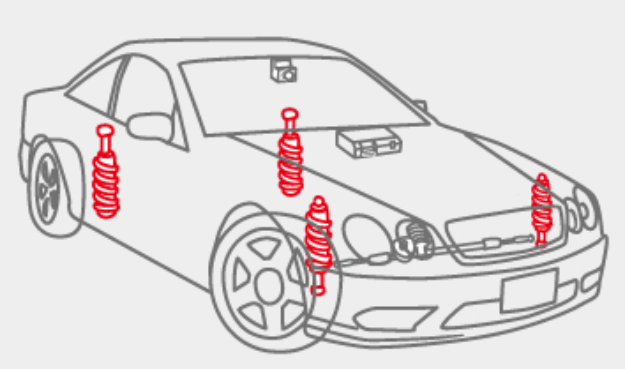

◎四輪車

(ショックアブソーバ)

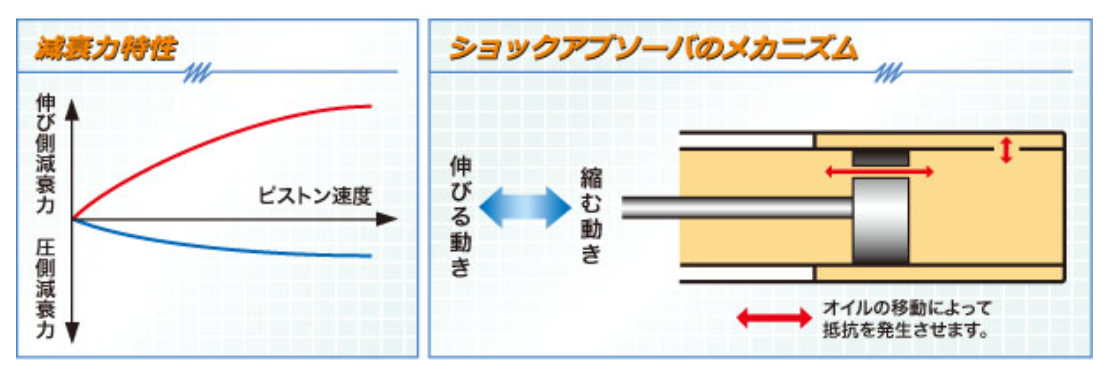

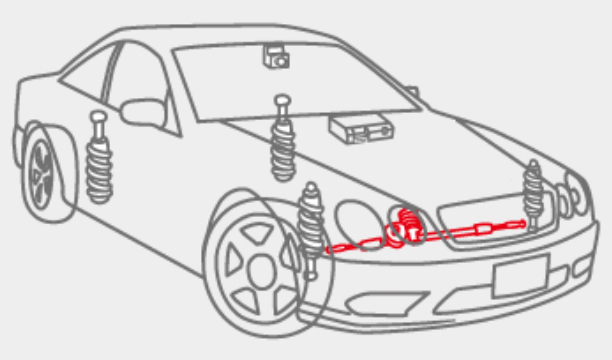

車体の振動を吸収する役割を持つ製品で、スプリングを伴い、車体とタイヤの間に取り付けられている。

|

|

(同社HPより)

自動車には、乗り心地や操縦安定性を向上させる機構である「サスペンション」が搭載されている。

サスペンションの機能は主に路面の凹凸を車体に伝えない緩衝装置としての機能と、車輪、車軸の位置を決め、車輪を路面に対して押さえつける機能の2つがある。

基本的には、車軸の位置決めを行うサスペンションアーム、車重を支えて衝撃を吸収するスプリング、スプリングの振動を減衰するショックアブソーバ(ダンパ)で構成される。

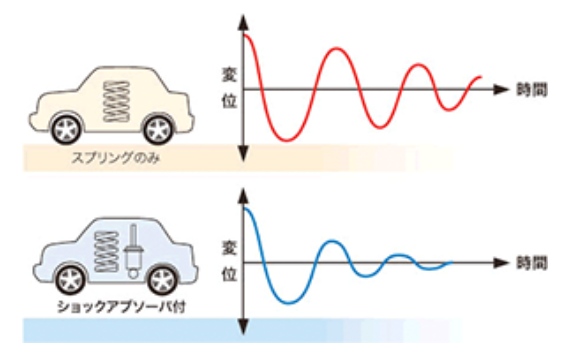

自動車は路面の凸凹からくる衝撃に対しスプリングを縮めることで吸収するが、スプリングの特性上、一旦収縮したスプリングは元の位置に戻ろうと反発する。

特にスプリングの上端にはボディー、下端には重量のあるタイヤやブレーキなどを含むサスペンションがつながっており、スプリングは慣性力により元の位置に戻る以上に伸び、縮みを繰り返してしまう。

この余分な揺れをできるだけ早く抑え、車体を安定させるのがショックアブソーバの役割である。

(同社HPより)

ショックアブソーバが適切に機能している車両は、

・スプリングの無駄な動きを抑え、乗り心地を確保

・ブレーキ性能が向上

・コーナリングがスムーズ

など、快適な運転を実現することができる。

スプリングの縮みや伸びの作動を制御し、振動を抑える働きをする力のことを「減衰力」というが、この「減衰力」を作り出すのに大きな役割を果たしているのが、同社が創業以来培い、磨き上げてきた「油圧技術」である。

ショックアブソーバ本体筒にはオイルが入っていて、その筒の中をピストンが移動する。

ピストンには穴があけられており、揺れと合わせピストンが移動する時に穴を通過するオイルの抵抗が「減衰力」となる。また、車体の揺れの度合い、速さなどによりピストンが移動するスピードが変化するが、ピストン移動速度が速いほど「減衰力」は大きくなる。これを「減衰力特性」という。

(同社HPより)

優れた技術に支えられた同社のショックアブソーバは世界中の多くの自動車メーカーに評価され、後述するように高いシェアに繋がっている。

また、ショックアブソーバは走行距離や経年により劣化し、その機能が低下するため、通常は初年度登録から5年以上、または走行距離10万km以上で交換が必要と言われている。

この交換需要=市販市場も同社にとっては大きな事業機会となっている。

(ステアリング)

自動車の「走る」、「曲がる」、「止まる」という基本機能の一つの「曲がる機能」を分担するのがステアリング装置。

(同社HPより)

ドライバーが行うハンドルの回転を、油圧式のパワーアシストユニットでサポートし、タイヤを操舵する「油圧式ステアリング(HPS)」と、ハンドルの回転を、モータ、コントローラ、トルクセンサ等からなる電動タイプのパワーアシストユニットでサポートし、タイヤを操舵する「電動ステアリング(EPS)」がある。

「HPS」は、油圧の力により、わずかな操作でのステアリング操作が可能で、危険回避にも素早く対応できるなど安全運転に不可欠な装備。一方、バッテリーを動力源とした「EPS」電動タイプは、自動車のエンジンを動力源とした「HPS」に比べ、自動車の燃費を向上させることができる。

*高機能EPSアクチュエータ

| *乗用車向け油圧パワステ用ベーンポンプ

|

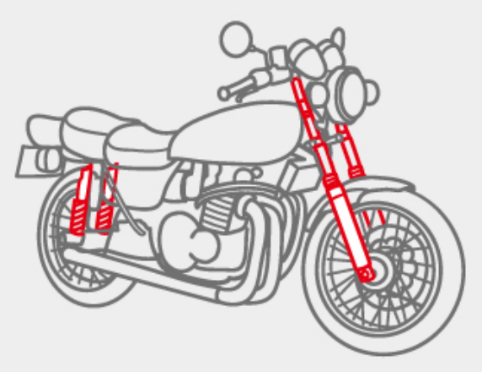

◎二輪車

(サスペンション)

路面のコンディションを問わず、車体への突き上げを最小化させ、快適性を追求している。

(同社HPより)

*リアクッションユニット

車体の姿勢を保ち、路面からの振動、衝撃を吸収することで乗り心地を向上させる。

(同社HPより)

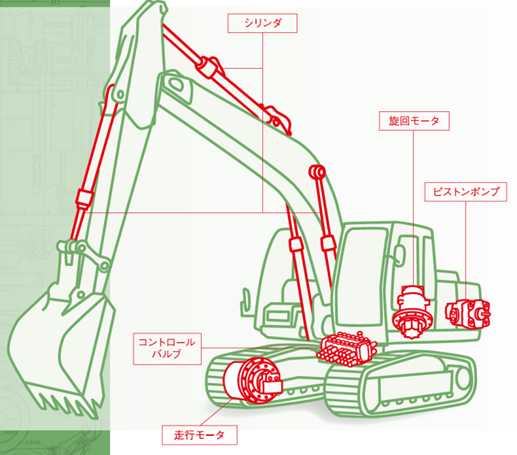

②HC(ハイドロリックコンポーネンツ)事業

産業用油圧機器、その他製品から構成されている。

2019年3月期構成比

製品 | 売上高 | 構成比 | 主要製品 |

産業用油圧機器 | 1,323 | 94.1% | シリンダ、バルブ、ポンプ、モータ |

その他油機 | 83 | 5.9% | 鉄道用ダンパ、鉄道用ブレーキ |

合計 | 1,406 | 100.0% | - |

(単位:億円)

<主要製品>

ショベルカーなど建設機械の駆動系機構は、下の図にあるようにコントロールバルブ、ピストンポンプ、走行モータ、旋回モータ、シリンダなどの各パーツで構成されているが、各種アクチュエータ(油圧や電動モータによって,エネルギーを並進または回転運動に変換する駆動装置)を制御し、走行、旋回、アームの屈伸などの動作をスムーズに行うのが、建設機械の「頭脳」であるコントロールバルブ。

同社のコントロールバルブは、お家芸の油圧技術に電気制御を組み合わせることにより高度な制御を可能としている。

また、同社はこれらのパーツを全て製造している数少ないメーカーである。

全てのパーツを自社で製造しているため、建機メーカーに対してシステム提案ができる点が、同社の大きな競争優位性となっている。

*ショベル用コントロールバルブ

| *走行用モータ

| *油圧シリンダ

|

(同社HPより)

③特装システム等(システム製品及びその他の合計)

特装車両、航空機用油圧機器、システム製品、電子機器などから構成される。

2019年3月期構成比

製品 | 売上高 | 構成比 | 主な製品 |

特装車両 | 91 | 35.4% | コンクリートミキサ車 |

航空機用油圧機器 | 56 | 21.8% | アクチュエータ、ホイール、ブレーキ |

装置・電子 他 | 110 | 42.8% | 免震・制振用オイルダンパー、舞台装置、通信端末 |

合計 | 258 | 100.0% | - |

(単位:億円)

コンクリートミキサ車は、高い混錬、排出性能を誇り、国内シェアは約80%を占めている。

航空機においては、各種アクチュエータ、軽量化アキュムレータ、ホイールブレーキなど、信頼性の高い製品を提供している。

|

|

(2)顧客・商流

◎顧客

主要顧客は以下の通り。

このうち、グローバルベースでトヨタ製自動車の約6割には同社のショックアブソーバが搭載されているほか、日産で約3割、ホンダで約1割など、高いシェアを誇っている。

| 日系 | 非日系 |

AC事業 | トヨタ自動車 日産自動車 ジヤトコ ヤマハ発動機 SUBARU スズキ 三菱自動車 いすゞ ホンダ ダイハツ 日野自動車 | PSA ルノー フォルクスワーゲン ダイムラー クライスラー

|

HC事業 | 日立建機 住友建機 クボタ コベルコ建機 竹内製作所 ヤンマー建機 コマツフォークリフト | キャタピラー トラスミタール ボンフィグリオリ 斗山 三一重工

|

◎商流

前述のように、新車向けOEMと、中古車向け市販という2つの商流でショックアブソーバの供給を行っている。

売上高はOEMの方が大きいものの、自社ブランドで販売をしている市販用製品は収益性も高く、同社としては今後もグローバルに拡大を狙う市場である。

同社の市販用ショックアブソーバは現在世界を走行している日米欧自動車の約9割に搭載が可能である。

このカバー率の高さを支えているのが、トヨタをはじめとした大手自動車メーカーとの強固な関係だ。

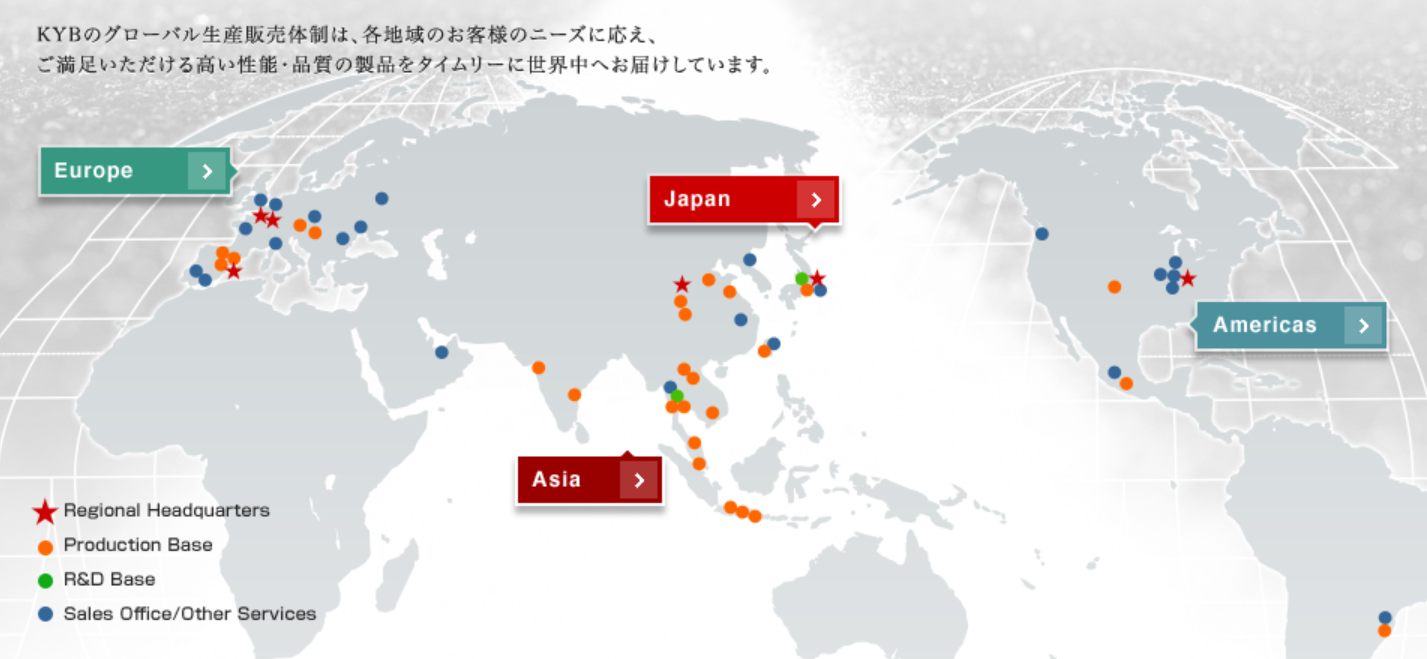

(3)グローバルネットワーク

日本を含む24か国にグループ会社48を有し、強固なグローバルネットワークを構築している。

| 国 | グループ会社 |

日本 | 1 | 13 |

アジア | 7 | 18 |

欧州 | 12 | 8 |

米州 | 3 | 7 |

合計 | 23 | 46 |

(2019年3月末現在)

(4)研究開発

(体制)

日本、北米、欧州、中国、タイの5極に開発拠点を設け、グローバルな最適開発・生産体制を確立している。

日本以外の開発拠点は基本的には、モデル製品の開発、性能向上・低コスト化など商品力向上のための開発を手掛け、長期的視点に立った研究開発は日本において、基礎技術研究所(神奈川県相模原市)、生産技術研究所(岐阜県可児市)2つの技術研究所を中心に取り組んでおり、独創性に優れた先行技術等の研究開発を行っている。

また、工機センター(岐阜県可児市)に生産技術研究所や各工場で培われた生産設備設計のノウハウを集約し、先進性および信頼性の向上を図った設備、治工具の内製化を強化・推進している。

また、電子技術センター(神奈川県相模原市)では、電子機器の設計・評価技術の集約を行い、開発力を高め、製品開発から試作評価、そして量産までがスムーズかつスピーディーに実施できるような体制を整えている。

製品の高機能化・システム化については、独自開発のほかに、顧客あるいは関連機器メーカーとの共同研究開発を推進しており、産学交流による先端技術開発にも積極的に取り組んでいる。

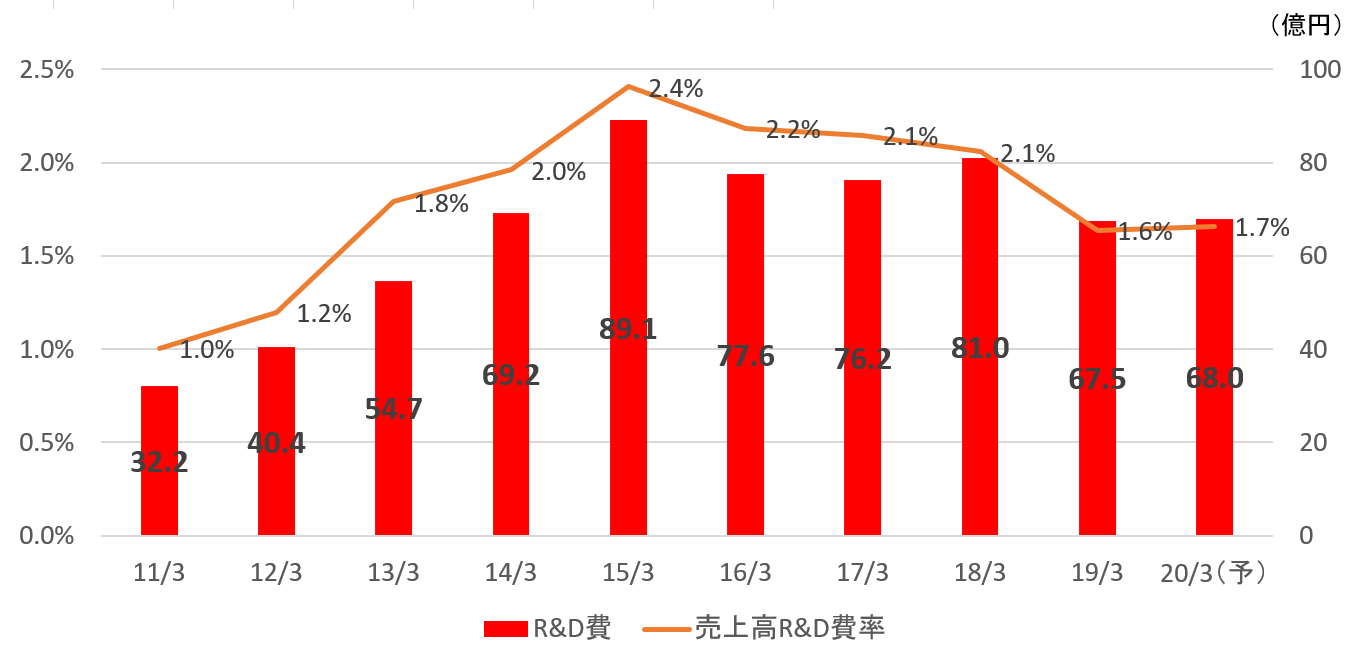

(R&D費推移)

13年3月期以降、売上高に対するR&D費の水準についての意識を高め、現在は2%程度で推移している。

(注力分野)

性能向上、高機能化・システム化への対応や軽量化・省エネ・環境負荷物質削減などエネルギーや環境問題に配慮した製品開発を進めているが、生産技術力の強化も図っている。

また、グローバル化の加速に伴い、国際感覚を身につけた人財の育成や、標準化されたマネジメントシステムの構築を含めた戦略的なグローバル生産・販売・技術体制の完成を目指している。

近年特に力を入れているのが自動運転に関連した製品開発だ。

その一つが、EPS(電子ステアリング)とショックアブソーバの統合技術。

ドライバーの技量や判断にかかわりなく、様々な路面状況でも自動的により快適、スムーズな運転を可能にする技術は自動運転車には絶対に不可欠なものと考えている。

また、「ステアリング・バイ・ワイヤ」も今後重要性が増大する技術であるとみている。

通常はステアリング操作はステアリングシャフトを通じステアリングギアボックス、タイヤへと伝達されるのに対し、

「ステアリング・バイ・ワイヤ」は、電子信号によってステアリングの操作を伝達するもの。

タイヤから伝わる振動が少ないので疲れにくく、強い横風が吹き、車体が左右に持っていかれた場合、今までのステアリングであれば運転手が意図してステアリングの操作により復元させなければならなかったが、「ステアリング・バイ・ワイヤ」であれば自動的にアジャストされるなどのメリットがある。それに加え、「ハンドルは右前」である必要がなく、デザイン、機能を含め自動車の在り方を大きく変える可能性に注目が集まっている。

実用化にはまだ課題が残るものの、独創的なEPS技術として更なるブラッシュアップを進めている。

【2-5 特長と強み】

◎様々な製品で高いシェア

四輪用ショックアブソーバのOEM供給で国内シェア40%、グローバルシェア15%のほか、建設機械用油圧機器シリンダのグローバルシェア31%、コンクリートミキサ車国内シェア79%など、多くの製品で高いシェアを有している。

◎優れたコア技術

この高シェアは、世界最大手の地位をフォルクスワーゲンやGMと競っているトヨタ自動車における社内シェアがグローバルベースで約6割であることが示すように、同社製品に対する顧客の信頼度の高さによるものであり、この信頼のベースは創業時より100年という長い時間の中で培い、磨き上げてきた「油圧」についての優れた技術力に他ならない。

ショックアブソーバや免震・制振用オイルダンパーに代表される「振動制御技術」と、ショベルカーのコントロールバルブや電動パワーステアリングに代表される「パワー制御技術」の2つのコア技術が多くの顧客に高く評価され、様々な場面で広く用いられている。

【2-6 株主還元】

連結配当性向30%以上を目指しつつ、DOE 年率2%以上の配当を基本とすることとしている。

これにより、業績の下落局面はDOE2%による安定配当を、業績拡大局面では利益に応じた株主還元を行う。

【2-7 ROE分析】

| 16/3期 | 17/3期 | 18/3期 | 19/3期 |

ROE (%) | -2.0 | 9.3 | 8.8 | -15.0 |

売上高当期利益率(%) | -0.89 | 4.09% | 3.87 | -6.01 |

総資産回転率(回) | 0.95 | 0.96 | 0.99 | 0.97 |

レバレッジ(倍) | 2.35 | 2.37 | 2.30 | 2.59 |

3.2019年3月期決算概要

(1)連結業績概要

| 18/3期 | 構成比 | 19/3期 | 構成比 | 前期比 | 前回予想 |

売上高 | 393,743 | 100.0% | 412,214 | 100.0% | +4.7% | 416,000 |

売上総利益 | 80,932 | 20.6% | 82,115 | 19.9% | +1.5% | - |

販管費 | 57,983 | 14.7% | 60,104 | 14.6% | +3.7% | - |

セグメント利益 | 22,949 | 5.8% | 22,010 | 5.3% | -4.1% | 21,300 |

営業利益 | 20,885 | 5.3% | -28,496 | - | - | -12,000 |

税引前利益 | 20,881 | 5.3% | -29,510 | - | - | - |

親会社の所有者に帰属する当期利益 | 15,202 | 3.9% | -24,757 | - | - | -10,000 |

*単位:百万円。セグメント利益は日本基準の営業利益に相当。当期利益は親会社の所有者に帰属する当期利益。

前回予想は19年2月発表分。19年3月期より、連結損益計算書の「その他の収益」に計上していた「ロイヤルティ収益」及び「金型補償に関する収益」を、「売上高」に含めて計上することに変更しており、18年3月期についても変更を反映した組替後の数値を記載している。

増収で売上高は過去最高を更新も、オイルダンパー不適切行為に関する製品保証引当金等により損失計上

売上高は前期比4.7%増の4,122億円。AC事業、HC事業ともに数量が増加し増収で、特にHC事業は建機市場が活況だった。

セグメント利益は同4.1%減の220億円。AC事業はブラジル拠点の赤字などで減益、HC事業も増産に伴うコスト増で微増益にとどまった。

営業利益、税引前利益、当期利益はそれぞれ285億円、295億円、248億円の損失。免震・制振用オイルダンパー不適切行為に関する製品保証引当金351億円のほか、米国独占禁止法関連損失43億円などを計上した。

(2)セグメント別動向

売上高 | 18/3期 | 構成比 | 19/3期 | 構成比 | 前期比 |

AC事業 | 2,437 | 61.9% | 2,458 | 59.6% | +0.9% |

HC事業 | 1,228 | 31.2% | 1,406 | 34.1% | +14.5% |

その他 | 272 | 6.9% | 258 | 6.3% | -5.3% |

合計 | 3,937 | 100.0% | 4,122 | 100.0% | +4.7% |

セグメント利益 |

|

|

|

|

|

AC事業 | 106 | 4.3% | 98 | 4.0% | -7.5% |

HC事業 | 113 | 9.2% | 119 | 8.5% | +5.3% |

その他 | 10 | 3.7% | 3 | 1.2% | -70.0% |

合計 | 229 | 5.8% | 220 | 5.3% | -4.1% |

*単位:億円。利益の構成比は売上高利益率。

①AC事業

製品 | 売上高 | 構成比 | 前期比 |

四輪車用緩衝器 | 1,697 | 69.0% | +4.0% |

二輪車用緩衝器 | 291 | 11.8% | -3.2% |

四輪車用油圧機器 | 421 | 17.1% | -8.0% |

その他製品 | 50 | 2.0% | +2.0% |

合計 | 2,458 | 100.0% | +0.9% |

*単位:億円

地域 | 売上高 | 構成比 | 前期比 |

日本 | 726 | 29.5% | -1.9% |

欧州 | 587 | 23.9% | +6.0% |

米国 | 282 | 11.5% | -2.8% |

中国 | 180 | 7.3% | +1.7% |

東南アジア | 288 | 11.7% | +5.9% |

その他 | 396 | 16.1% | -2.2% |

合計 | 2,458 | 100.0% | +0.9% |

*単位:億円

欧州・中国等で数量が増えたものの、連結子会社となったブラジル拠点の赤字により増収減益。

②HC事業

製品 | 売上高 | 構成比 | 前期比 |

産業用油圧機器 | 1,323 | 94.1% | +15.8% |

その他油機 | 83 | 5.9% | -2.4% |

合計 | 1,406 | 100.0% | +14.5% |

*単位:億円

地域 | 売上高 | 構成比 | 前期比 |

日本 | 915 | 65.1% | +10.4% |

欧州 | 81 | 5.7% | +39.7% |

米国 | 75 | 5.3% | +13.6% |

中国 | 221 | 15.7% | +33.1% |

東南アジア | 29 | 2.0% | +11.5% |

その他 | 86 | 6.1% | +4.9% |

合計 | 1,406 | 100.0% | +14.5% |

*単位:億円

建機市場の好調を受けて前期比増収。増産対応に伴うコスト増はあったがセグメント利益は増益確保。

(3)地域別動向

| 19/3期 | 構成比 | 前期比 |

日本 | 1,847 | 44.8% | +3.4% |

欧州 | 668 | 16.2% | +9.0% |

米国 | 367 | 8.9% | +1.0% |

中国 | 401 | 9.7% | +16.9% |

東南アジア | 317 | 7.7% | +6.1% |

その他 | 523 | 12.7% | -1.9% |

合計 | 4,122 | 100.0% | +4.7% |

*単位:億円

中国は建機市場が、欧州は四輪車向けが好調だった。米国は前年並み。

海外売上高比率は54.6%から55.2%に上昇した。

(4)財務状態とキャッシュ・フロー

◎主要BS

| 18年3月末 | 19年3月末 |

| 18年3月末 | 19年3月末 |

流動資産 | 211,554 | 235,105 | 流動負債 | 171,643 | 206,979 |

現金等 | 42,702 | 56,092 | 営業債務等 | 82,695 | 87,189 |

営業債権等 | 103,881 | 107,426 | 借入金 | 57,098 | 54,255 |

棚卸資産 | 54,001 | 59,591 | 非流動負債 | 54,198 | 78,451 |

非流動資産 | 200,938 | 205,969 | 借入金 | 34,986 | 44,046 |

有形固定資産 | 161,886 | 161,368 | 負債合計 | 225,841 | 285,430 |

無形資産 | 6,692 | 7,532 | 資本合計 | 186,651 | 155,643 |

その他の金融資産 | 24,731 | 22,983 | 利益剰余金 | 114,363 | 86,536 |

資産合計 | 412,493 | 441,074 | 負債純資産合計 | 412,493 | 441,074 |

*単位:百万円。現金等は現金及び現金同等物。営業債権等は、営業債権及びその他の債権。営業債務等は営業債務及びその他の債務。

現金等、営業債権等の増加で流動資産は前期末比236億円増加。繰延税金資産の増加などで非流動資産は同50億円増加し、資産合計は同286億円増加の4,411億円となった。

営業債務等の増加で流動負債は同353億円増加。借入金の増加等で非流動負債は同243億円増加し、負債合計は同596億円増加の2,854億円となった。利益剰余金の減少などで資本合計は同310億円減少し、1,556億円。

この結果、親会社所有者帰属持分比率は前期末の43.7%から9.8ポイント低下し、33.9%となった。

◎キャッシュ・フロー

| 18/3期 | 19/3期 | 増減 |

営業CF | 29,252 | 17,047 | -12,205 |

投資CF | -16,386 | -13,616 | +2,770 |

フリーCF | 12,866 | 3,431 | -9,435 |

財務CF | -4,482 | 10,418 | +14,900 |

現金同等物残高 | 42,702 | 56,092 | +13,390 |

*単位:百万円。

税引前損失計上などで営業CFのプラス幅は縮小。有形固定資産売却による収入増で投資CFのマイナス幅は縮小。フリーCFのプラス幅は縮小したが、黒字を維持。セールス・アンド・リースバックによる収入により財務CFはプラスに転じた。キャッシュポジションは大きく上昇した。

4.2020年3月期業績予想

(1)通期業績予想

| 19/3期 | 構成比 | 20/3期(予) | 構成比 | 前期比 |

売上高 | 4,122 | 100.0% | 4,100 | 100.0% | -0.5% |

セグメント利益 | 220 | 5.3% | 206 | 5.0% | -6.4% |

営業利益 | -285 | - | 194 | 4.7% | - |

当期利益 | -248 | - | 140 | 3.4% | - |

*単位: 億円。予想は会社側発表。セグメント利益は日本基準の営業利益に相当。当期利益は親会社の所有者に帰属する当期利益。

円高もあり減収・減益

売上高は前期比横ばいの4,100億円の予想。HC事業は増収も、AC事業は減収。

セグメント利益は同6.4%減の206億円の予想。AC事業、HC事業とも減益を見込む。

前期にあった製品保証引当金、減損損失などがなくなるため、営業利益は194億円の予想。

為替(平均レート)の前提は前年度1USD=110.91円に対し、今年度は105.00円、ユーロは前年度128.40円に対し、122円と円高を見込んでいる。尚、配当は現時点では未定としている。

(2)セグメント別動向

売上高 | 19/3期 | 構成比 | 20/3期(予) | 構成比 | 前期比 |

AC事業 | 2,458 | 59.6% | 2,405 | 58.7% | -2.2% |

HC事業 | 1,406 | 34.1% | 1,423 | 34.7% | +1.2% |

特装システム等 | 258 | 6.3% | 272 | 6.6% | +5.4% |

合計 | 4,122 | 100.0% | 4,100 | 100.0% | -0.5% |

セグメント利益 |

|

|

|

|

|

AC事業 | 98 | 4.0% | 84 | 3.5% | -14.3% |

HC事業 | 119 | 8.5% | 116 | 8.2% | -2.5% |

特装システム等 | 3 | 1.2% | 6 | 2.2% | +100.0% |

合計 | 220 | 5.3% | 206 | 5.0% | -6.4% |

*単位:億円。利益の構成比は売上高利益率。

*AC事業

製品 | 売上高(予) | 構成比 | 前期比 |

四輪車用緩衝器 | 1,730 | 71.9% | +1.9% |

二輪車用緩衝器 | 288 | 12.0% | -1.0% |

四輪車用油圧機器 | 329 | 13.7% | -21.9% |

その他製品 | 59 | 2.5% | +18.0% |

合計 | 2,405 | 100.0% | -2.2% |

*単位:億円。

*HC事業

製品 | 売上高(予) | 構成比 | 前期比 |

産業用油圧機器 | 1,341 | 94.2% | +1.4% |

その他油機 | 82 | 5.8% | -1.2% |

合計 | 1,423 | 100.0% | +1.2% |

*単位:億円。

AC事業は、四輪車用油圧機器の販売減が見込まれること、為替前提を円高に設定したこと等により、減収減益を予想。

HC事業は、中国市場を中心に好調な需要環境が継続する見込みであることからほぼ前期並みの見込み。

5.2017中期経営計画の進捗

(1)過去2年間の振り返り

成果としては、AC事業においては自動車向け付加価値製品を市場に投入できた点を、HC事業においては、建機向け製品ライン移管・集約の目処が立ったことを挙げている。

一方反省点としては、不採算事業における構造改革が遅れ収益性が向上していない点、想定を大きく上回る建機需要の伸びに対して生産遅延が発生した点を認識している。

加えて、昨年発生した免震・制振用オイルダンパーの不適切行為の発生は企業活動に大きな影響を及ぼした。

数値上での進捗は下記の通りで、トップラインについては、最終年度の今期は目標を上回る見通しとなっているが、セグメント利益は未達予想。ROEも20年3月期の目標10.0%に対し、予想は8.4%で収益性および資本効率性の向上が課題である。

(2)2019年度基本方針

そうした中、2017中計最終年度の今期は以下のような基本方針を掲げ、「痛みを伴う改革を乗り越え、利益体質への転換を図る」1年であると位置づけている。

*コンプライアンス遵守と安全最優先の企業文化の徹底・定着化

*免制震オイルダンパーの早期適合化

*不採算事業・拠点の撤退を含む見極め実施、集約再編、コア事業へ特化

*競争力のある新商品の開発、革新的モノづくりの推進

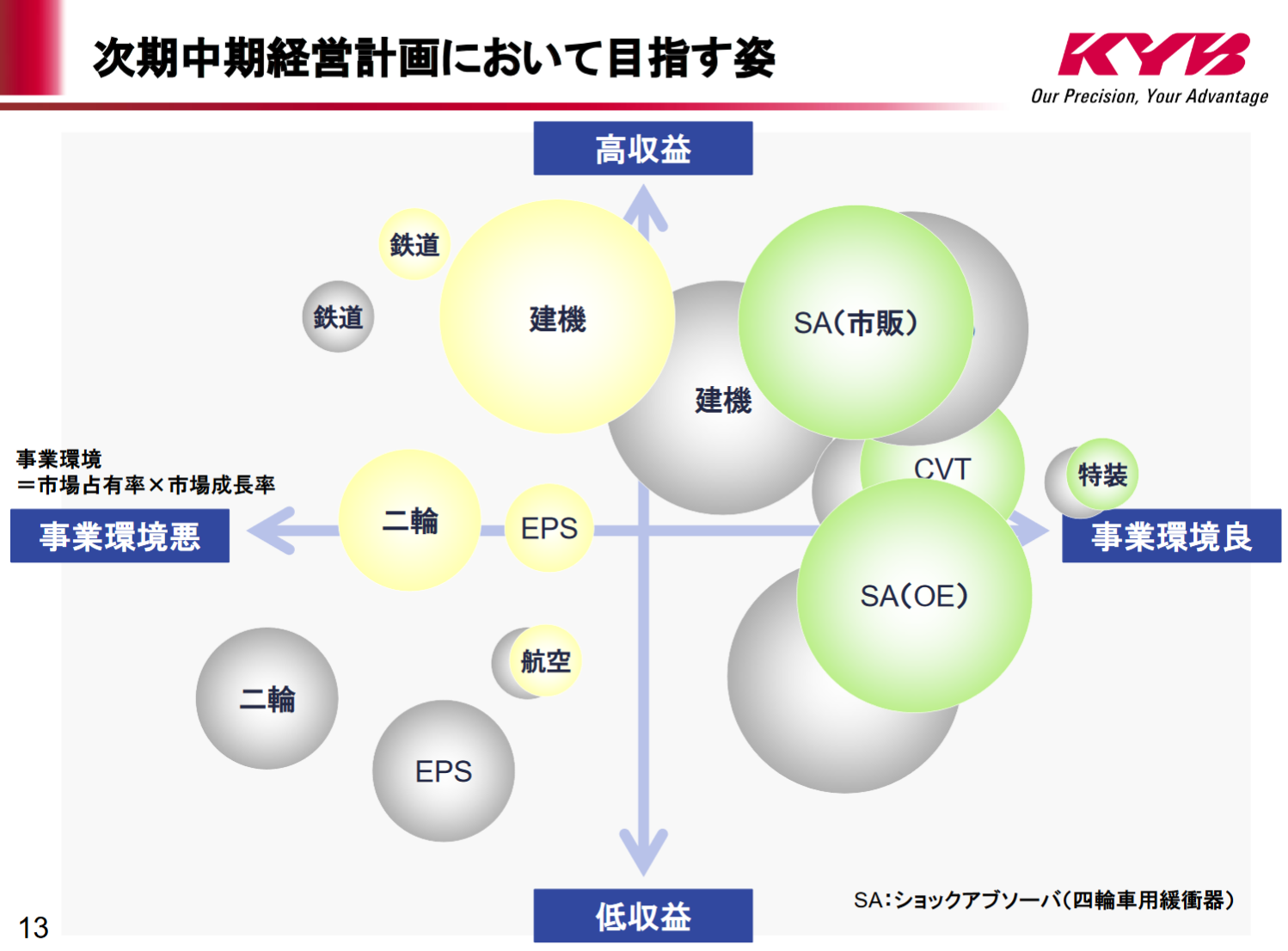

次の中期経営計画においてはAC事業については、高収益かつ事業環境が良好(高シェア×高成長)なフィールドを中心とした製品展開を、HC事業については収益性向上を目指していく。

(同社資料より)

(3)各事業の取り組み

①AC事業

「顧客の需要地のシフトに合わせた拠点統廃合と高付加価値品の開発・拡販により成長軌道を描く」ことを中期方針とし、以下の課題に取り組んでいる。

*抜本的構造改革の完遂

市場・顧客および事業戦略に合わせた最適レイアウトを目指す。

・欧州再編:欧州における利益の最大化に向けた各拠点事業再編を実行する。

・二輪事業:グローバル利益の最大化を目指し、最適生産拠点へ集約を図る。

・EPS事業:中国市場への参入を進めるためにアライアンスを締結した中国・湖北恒隆社との協業など、採算性改善に向けた事業再編を実行する。

*収益基盤の安定化

量販向けショックアブソーバのグローバル仕様統合化、革新的モノづくりによる生産性向上に取り組んでいる。

革新的モノづくりによる生産性向上については、新興国での人件費が上昇する中、人手によらない生産体制の構築が不可欠と考えている。

そのために、第1期から最終期まで4期に分けたロードマップを構築。IoTやAIをフルに活用し、革新ライン開発を手始めに、国内、国外でのライン構築を進め、自動化レベルを引き上げ、最終期における完全無人化の実現、加工費の現在比3割削減を目指している。

*持続的成長

引続き高付加価値品の開発や拡販に取り組んでいく。

また、拡大基調にあるSUV/EV/ピックアップトラック車両向製品の受注・拡販にも取り組む。

付加価値製品展開に関しては、電子制御サスペンション等の製品がトヨタのプロジェクト表彰を受け、高い評価を得た。

こうした実績をベースに、日本だけでなく、欧州のプレミアムカー、中国や北米のSUVやEVなど、グローバルにプロモーションを積極的に展開中で、受注拡大を目指している。

②HC事業

「市場変動に左右されない安定した売上高、利益の確保」を中期方針に掲げ、ショベルを基盤としながら、攻めきれていない成長市場への拡販を強化する。

*抜本的構造改革の完遂

中型ショベル用コントロールバルブラインの移管を進めてきたが、計画通り2019年10月には移管が完了する予定である。

相模工場へのモータ製品の集約については、中国工場含む再編レイアウトが決定し、工程整備に着手した。20年9月に集約再編が完了する予定である。

こうした移管や集約によって、対象製品の2022年3月期の売上高は47%増、利益は55%増と大幅な売上・利益の増加に結び付く見通しである。

また、鋳物と加工・組立の一貫ライン構築による生産能力増大・生産性向上、工場間輸送の廃止、貸工場返却といった効率化、コスト削減も見込んでいる。

加えて、生産と開発の拠点統合により開発期間を短縮化することができ、製品力及び競争力の向上も期待できる。

*収益基盤の安定化

中国市場での中国地場系・外資系の躍進に合わせ、積極的に受注活動を展開しており、これらメーカーからの新規受注は拡大傾向にある。

また、今後も安定的に高い需要が続くと見込まれるミニ・超大型用ショベルについては、生産能力増強により高シェアを維持するなど、市場変動に左右されにくい体質を目指し活動中である。

*持続的成長

非建機市場向け製品の拡販活動を推進中である。

6.今後の注目点

免震・制振用オイルダンパーに加え、防衛省関連の問題も発生し、今後追加的にコストが増大する可能性も現時点では否定できないようであり、投資家としては引き続き状況を見守るしかないというところだろう。

ただ、本業の稼ぎを示すセグメント利益は2017年度以降200億円を超える水準で安定的に推移していることに加え、以前から取り組んできたHC事業における中型ショベル用コントロールバルブ移管は今期完了する予定で、モータ製品の集約再編も来期には完了予定であることから、収益力は今後も着実に向上することが期待される。

円高を想定しているため、今期は減収減益予想ではあるが、次の中期経営計画につなぐ1年としてどれだけ上積みを行っていけるかを注目したい。

<参考1:2017中期経営計画>

同社は今期2017年度(2018年3月期)を初年度、2019年度(2020年3月期)を最終年度とする3年間の中期経営計画を策定、実行中である。

(1)数値目標

「A GLOBAL KYB -CHALLENGE & INNOVATION-」のスローガンの下、2017年度は「抜本的構造改革の完遂」、2018年度及び2019年度は「持続的成長」、「収益基盤の安定化」、「経営課題の解決」に取り組み、2020年度以降、できるだけ早期にグループ売上高5,000億円達成、格付けA取得を目指している。

(2)各事業の目指す姿

①AC事業

中期方針 | 顧客の需要地のシフトに合わせた拠点統廃合と高付加価値品の開発・拡販により成長軌道を描く 事業部制(サスペンション/ステアリング/モーターサイクル事業部) 導入によるスピードアップ |

重点取り組み | ◇市場・顧客の事業戦略に合わせた最適レイアウトと能力増強 新興国市場への進出と既存拠点の見直し ◇電子技術を活用した高付加価値品の開発・拡販 自動車用電子制御サスペンションの拡販、二輪車用電子制御サスペンションの開発 ◇革新ライン導入による既存製品のコストダウン |

ショックアブソーバの売上本数は前期7,200万本(OEM 70%、市販 30%)を、2020年度は8,800万本(OEM 68%、市販32%)へ引き上げる。

ポイントは以下の通り。

SA(OEM) | ACの屋台骨であるショックアブソーバで確実に稼ぐ (施策) ・5極開発体制強化による顧客満足度向上 ・需要のあるエリアへの能力増強 ・高付加価値品の市場投入 ・革新ライン開発・導入を軸として競争力の維持・拡大を図る |

SA(市販) | 2020年度販売目標28百万本必達 (施策) ・伸長市場での販売会社設立などエリアの強化 ・人気車種向け新規SAアプリ開発・投入 ・SA周辺部品アプリの開発・投入 ・コイルスプリングなどを地産地消推進による為替リスクヘッジを軸として目標達成を図る |

SA 革新的モノづくり | 革新的モノづくりのグローバル展開を加速 少子化に対応し、品質の安定化をコンセプトとしている 自動溶接・組み立て・検査、コンパクト塗装設備などで、全体生産性25%向上、自動化率75%を目指す |

二輪 | 余剰能力を適正化、開発・生産革新で利益の出る事業体へ インド、ベトナム、インドネシアを強化。中国、タイなどを再編 |

システム製品 | 付加価値の高いシステム製品の開発を強化 2020年以降を見据え、電子制御サスペンション、自動運転対応などに取り組む |

②HC事業

中期方針 | 市場変動に左右されない安定した売上高、利益の確保 ショベルカーを基盤としながら、攻めきれていない成長市場への拡販を強化 |

重点取り組み | ◇最適生産体制の確立 コントロールバルブ開発・生産体制の再編で確実に稼ぐ ◇農機、鉄道、その他の成長市場への拡販 地域の要求にマッチした製品戦略、開発で拡販を図る |

ポイントは以下の通り。

最適生産体制の確立 | グループ力を活かした一貫ラインでさらに高収益な体質へ。 (施策) ・コントロールバルブの一貫ラインを構築する。 新ラインにより、鋳物と加工・組立の一貫ライン構築により生産性15%向上が見込まれるほか、工場間輸送を廃止。 生産と開発の拠点統合により開発期間を短縮し、製品力の向上が期待できる。 |

農業機械向け製品 | 地域に合った製品戦略で農機向け製品の拡販を進める。 (施策) ・日本エリア:自動制御・無人運転に対応できる電子化製品の開発、システム対応 ・北米エリア:大容量対応の製品開発。自動制御・自動運転に対応できる電子化製品の開発 ・中国エリア:既存製品の競争力強化 |

鉄道向け製品 | 海外市場への拡販と新製品戦略で拡大を図る。 注目市場として、中国、インド、北米、日本を挙げている。 (戦略) ・中国:高速(250~300km/h)鉄道・都市間鉄道向けのパッシブダンパ等の拡販 (現地生産によるコストダウン) ・インド他:日本連合での拡販を後押し ・日本:豪華列車、特急列車、次期新幹線をターゲットにアクティブサスペンションシステム拡販 |

③その他

ポイントは以下の通り。

特装車両事業 | 国内需要の取り込みと、成長するインド市場に合わせた生産体制・技術力の強化で特装事業の売上拡大を図る。 インドにおいては、「生コン排出性能が高い」、「生コン積載時の重心が低く走行安定性が高い」といった技術面の強みに加え、販売面でも「日本企業への信頼感」が同社の強みとなっている。 |

<参考2:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 8名、うち社外2名 |

監査役 | 4名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日: 2018年12月20日

<基本的な考え方>

当社は、持続的な成長と企業価値向上の実現を通してステークホルダーの期待に応えるとともに、社会に貢献するという企業の社会的責任を果たすため、取締役会を中心に迅速かつ効率的な経営体制の構築ならびに公正性かつ透明性の高い経営監督機能の確立を追求し、以下の経営理念および基本方針に基づき、コーポレートガバナンスの強化および充実に取り組むことを基本的な考え方としております。

≪経営理念≫

「人々の暮らしを安全・快適にする技術や製品を提供し、社会に貢献するKYBグループ」

1.高い目標に挑戦し、より活気あふれる企業風土を築きます。

2.優しさと誠実さを保ち、自然を愛し環境を大切にします。

3.常に独創性を追い求め、お客様・株主様・お取引先・社会の発展に貢献します。

≪基本方針≫

1.当社は、株主の権利を尊重し、平等性を確保する。

2.当社は、株主を含むステークホルダーの利益を考慮し、それらステークホルダーとの適切な協働に努める。

3.当社は、法令に基づく開示はもとより、ステークホルダーにとって重要または有用な情報についても主体的に開示する。

4.当社の取締役会は、株主受託者責任および説明責任を認識し、持続的かつ安定的な成長および企業価値の向上

ならびに収益力および資本効率の改善のために、その役割および責務を適切に果たす。

5.当社は、株主との建設的な対話を促進し、当社の経営方針などに対する理解を得るとともに、当社への意見を経営の

改善に繋げるなど適切な対応に努める。

信頼回復に向けて

当社は、ステークホルダーとの適切な協働やその利益の尊重、健全な事業活動倫理などについて、当社としての価値観を示し、私たち一人ひとりが遵守すべき行動準則として、「企業行動指針」を制定し、国内外の事業活動の第一線にまで広く浸透し、遵守されるよう、努力してまいりました(原則2-2)。一例としましては、企業行動指針の説明会開催、各種コンプライアンス教育の実施、コンプライアンス教育の昇格要件化、対象従業員との1対1の点検活動、内部通報制度の周知徹底を行なっております。これらの場を含め、様々な機会を通じて、私たちが企業活動を通じて社会に提供している製品・サービスは、多くの人々の生命・身体や財産の安全に関わるものであること、私たち一人ひとりが直接的にも間接的にも品質経営に従事しており、個々の業務の緩みが社会全体に影響を及ぼすことがありうることを厳しく自覚して、緊張感を持って日々の業務に向き合うこと、あらゆる職場で、都合の悪いニュースをすぐに報告して、問題の芽が小さなうちに解決する考え方「Bad News 1st」を実践することなどについても広く浸透させ、遵守するよう努めてまいりました。

しかしながら、2018年10月16日以降に、プレスリリースにて公表いたしましたとおり、出荷していた免震・制振用オイルダンパーの一部について、性能検査記録データの書き換え行為などが行われ、大臣認定の性能評価基準に適合していない、または、お客様の基準値を外れた製品を建築物に取り付けていた事実が判明いたしました。

対象物件の所有者の皆様、居住者の皆様、建設・設計関係の皆様、株主の皆様、対象物件を利用されている皆様をはじめ、社会の皆様に多大なるご心配とご迷惑をおかけしておりますことを、改めて心より深くお詫び申し上げます。

当社としましては、国内外の事業活動の第一線である従業員「一人ひとり」に企業行動指針が深く浸透し、遵守されるよう不退転の決意をもって努力してまいる所存です。

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

(補充原則4-1-3 最高経営責任者などの後継者計画) | 当社は、最高経営責任者などの後継者計画は、持続的な成長と中長期的な企業価値の向上のための重要課題と認識しております。2016年度より代表取締役と社外取締役とで構成する指名委員会を設置し、指名手続きにおける透明性の向上を図っております。 今後、最高経営責任者などに求められる要件、育成方針などについて、当社を取り巻く経営環境や当社の企業風土なども踏まえて総合的に検討するとともに、取締役会による監督体制のあり方についても検討してまいります。 |

(原則4-11 取締役会・監査役会の実効性確保のための前提条件) | 当社は、女性取締役がおりませんが、特に性別等の個人属性による区別をすることなく、経営に多様な価値観を取り入れるに適任と判断した人物を4-11-1に記載のとおり、取締役会全体の知識、経験(国際経験を含む)、能力などのバランスに十分配慮しつつ、取締役に登用しております。 |

<開示している主な原則>

原則 | 開示内容 |

原則1-4【いわゆる政策保有株式】 | (1)政策保有に関する方針 当社は、中長期的な企業価値向上の観点から、事業戦略上や事業運営上の信頼関係や取引関係の維持または強化が見込まれる株式については、成長性や経済合理性を総合的に判断し、必要と認められる政策保有株式を保有しております。個別の政策保有株式については、毎年取締役会において保有の便益が当社資本コストに見合っているか等の観点から保有継続の合理性を検証し、合理性が薄れたと判断した株式については、売却を検討いたします。

(2)議決権行使に関する方針 当社は、政策保有株式の議決権行使にあたって、株式発行会社の経営方針や事業戦略を十分に確認した上で、当社の中長期的な企業価値向上に資するかどうかを議案ごとに検討し、判断しております。 |

原則5-1【株主との建設的な対話に関する方針】 | 当社は、株主などとの建設的な対話を促進するために、グローバル財務統轄役員が統轄し、経理本部のIR室が株主および投資家の皆様への対応を実施しております。対話を充実させるために、IR室は社内の関連部門と連携し、適切に対応できる体制を整えております。当社は、社長およびグローバル財務統轄役員が経営戦略や財務状況を説明するアナリストおよび機関投資家向け決算説明会を半期に一度開催しております。また、個別面談にも随時対応するとともに、国内外のカンファレンスへの参加や個別の海外IR活動を通じて、海外の株主および機関投資家の皆様とも積極的なコミュニケーションを図っております。IR活動を通して頂いた皆様の意見や要望などは、取締役会および経営陣に定期的にフィードバックし、情報を共有しております。株主および投資家の皆様との対話において、お互いに不利益を被ることがないよう、インサイダー情報の取り扱いには十分留意し、決算日翌日から決算発表日までの期間はサイレント期間として、株主および投資家の皆様との対話の制限や社内の情報管理の徹底を図っております。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |