ブリッジレポート:(2884)ヨシムラ・フード・ホールディングス vol.1

吉村 元久 代表取締役CEO | 株式会社ヨシムラ・フード・ホールディングス(2884) |

|

企業情報

市場 | 東証1部 |

業種 | 食料品(製造業) |

代表取締役CEO | 吉村 元久 |

所在地 | 東京都千代田区内幸町二丁目2番2号 富国生命ビル18階 |

決算月 | 2月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

895円 | 21,915,695株 | 19,614百万円 | 6.3% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

0.00円 | - | 15.58円 | 57.4倍 | 195.83円 | 4.6倍 |

*株価は6/18終値。発行済株式数、ROE、DPS、EPS、BPSは19年2月期決算短信より。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2016年2月(実) | 12,833 | 328 | 328 | 461 | 23.33 | 0.00 |

2017年2月(実) | 16,241 | 493 | 530 | 353 | 16.28 | 0.00 |

2018年2月(実) | 20,035 | 494 | 554 | 419 | 19.19 | 0.00 |

2019年2月(実) | 23,716 | 354 | 420 | 263 | 12.04 | 0.00 |

2020年2月(予) | 28,181 | 645 | 660 | 341 | 15.58 | 0.00 |

*単位:百万円。予想は会社側予想。

ヨシムラ・フード・ホールディングスの会社概要、業績動向、吉村CEOへのインタビューなどをお伝えします。

―目次―

今回のポイント

1, 会社概要

2, 業績動向

3, 今後の成長戦略

4, 吉村CEOに聞く

今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

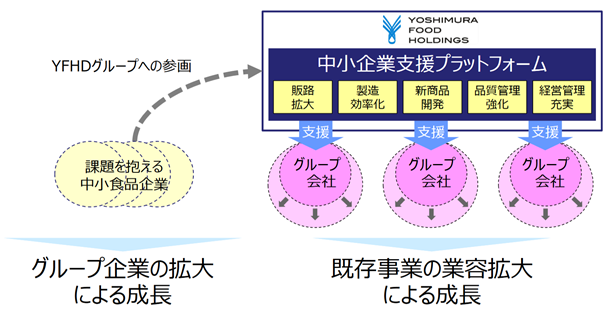

- 優れた商品や技術力を有しながらも、事業承継など様々な問題を抱えている全国の中小食品企業をM&Aによりグループ化。中核スキルである「中小企業支援プラットフォーム」により問題を解決し、グループ各社を活性化することで、グループ全体の成長を図っている。投資ファンドや大企業に対する圧倒的な優位性、強固な参入障壁が強み。近年は、海外のM&Aにも注力中。

- 食品業界において独自なビジネスモデルを構築し、「グループ企業数の拡大による成長」と「既存グループ会社の業容拡大による成長」の2つのエンジンによって成長を追求している。

- 吉村CEOに、自社の役割、ヨシムラ・フード・ホールディングスグループの姿、自社の優位性、株主・投資家へのメッセージなどを伺った。「我々が株主になって頂きたいのは、当社のビジネスを理解し、中長期で株式を保有していただける投資家だ。外部環境と当社の優位性があいまって、当社ビジネスには強力なフォローの風が吹いてる点をぜひ理解し、短期的に売り買いするのではなく、中長期の視点で応援していただきたい。」とのことだ。

- 吉村CEOによれば、中小企業のオーナー社長の中には会社が売れるということを知らなかった方も多いという。それは極端な例としても、オーナーにとっては会社を売却するということは極めて難しい判断であり、後継者難という問題に面していながらも、「会社を引受けます」と提案しても警戒され、すんなりとは進まないケースが圧倒的であろう。しかし、同社の場合は、設立の目的が中小企業の支援・活性化であること、これまで売却をせず中小企業支援プラットフォームによって活性化を実現してきた実績が多数あることなどから、東証一部上場企業であるという信頼感もあり、オーナーとの信頼関係を醸成するのに要する時間は今後もっと短期化していくのではないか。この点でも投資ファンドや大企業に対する競争優位性は益々強化されることとなる。加えて、ワンランク上のステージでの活動のために必要と同社が考えている資金調達に向けた動きにも注目していきたい。

1.会社概要

優れた商品や技術力を有しながらも、事業承継など様々な問題を抱えている全国の中小食品企業をM&Aによりグループ化。中核スキルである「中小企業支援プラットフォーム」により問題を解決し、グループ各社を活性化することで、グループ全体の成長を図っている。投資ファンドや大企業に対する圧倒的な優位性、強固な参入障壁が強み。近年は、海外のM&Aにも注力中。

【1-1 沿革】

大和證券株式会社、モルガン・スタンレー証券株式会社の事業法人部で上場企業の資金調達やM&Aなどを手掛けていた吉村氏は、ある時、経営難に陥っているが買い手の見つからない食品会社を紹介される。

元より、大和證券在籍中の米国MBA留学時から「食」を通じて日本がもっと高く評価されるべきだと強く感じていた吉村氏は、2008年3月、(株)ヨシムラ・フード・ホールディングスの前身となる(株)エルパートナーズを設立し個人でこの食品会社を引受け、それまでに培ってきた経験やネットワークなどを活用して活性化に取り組んだところ、黒字化に成功。

この評判を聞き、多くの中小食品会社が支援を求めてきたところ、1社ごと個別に手掛けるのではなく、持株会社体制の下で、商品開発、製造、販売などの各機能を相互に補完することにより効率的に成果も上げることができると判断し、2009年8月、商号を(株)ヨシムラ・フード・ホールディングスとした。

以降も、事業承継問題を抱えたり、単独での経営に行き詰ったりした企業のグループ化を進めていく。大手食品会社や投資ファンドと競合しない独自のポジショニングや売却しないというポリシーが評価され、日本たばこ産業(JT)などから出資を受けるとともに、業容も拡大。2016年3月に東証マザーズに上場し、2017年3月には東証1部に市場変更した。

日本企業のみでなく、シンガポール、台湾など、海外企業のグループ化も進め、更なる成長を追求している。

【1-2 市場環境・設立の背景】

日本全国の中小企業の支援・活性化を目的として設立された同社は、中小食品企業を取り巻く状況について以下のように述べている。

(同社有価証券報告書、同社資料を基にインベストメントブリッジが抜粋・要約・編集)

(中小食品企業を取り巻く状況)

*日本食は世界的にも極めて高い評価を受け注目されている分野であると同時に、国内の食品産業は1990年代から一貫して事業所数、雇用者数、GDPの面から最大の業種であり、日本が誇る基幹産業。

*企業数の99%は中小企業で、それぞれが優れた商品や技術力を有している。

*しかし、少子高齢化等により国内の市場規模は縮小し続けており、一部の中小食品企業にとっては、単独での生き残りが難しい経営環境が続いている。

*そのため、多くの企業が事業継続をあきらめて廃業や事業停止を選択せざるを得ない状況となっている。

(中小企業の事業承継の状況)

*経営者の平均引退年齢は70歳前後となる中、経営者の平均年齢は59.7歳に達し、今後10年間で約50%の経営者が平均引退年齢を迎えることが予想される。

*そうした中、国内企業の3分の2にあたる66.4%が後継者不在となっており、既に事業承継を終えた、もしくは事業承継の準備をおこなっている企業は、社長が60歳代でも約36%にとどまるなど、事業承継の準備は進んでいない。

*加えて、2018年の中小企業の休業・廃業件数は46,724件と前年の約21,000件から倍増している。

(中小企業庁「中小企業白書」(2019年版)、㈱帝国データバンク「全国社長年齢分析(2019年)」、㈱帝国データバンク全国「後継者不在企業」動向調査(2018年)、㈱帝国データバンク 事業承継に関する企業の意識調査(2017年)、東京商工リサーチなどより)

(中小食品企業における事業承継の受け皿の状況)

*中小食品企業における事業承継ニーズが高まる一方で、受け皿となる会社や組織は少ない。

*中小食品企業は大企業が受け皿となるには規模が小さいことが多い。

*また、投資ファンドは、単独での高い成長と数年以内の売却を主な目的としていることから成熟市場にある中小食品企業は投資対象になりにくい。

*こうしたことから事業承継の担い手は圧倒的に不足している。

【1-3 事業内容】

同社グループは、ヨシムラ・フード・ホールディングスを持株会社として、グループ会社18社で構成されている。

ヨシムラ・フード・ホールディングスは、食品の製造および販売をおこなう中小企業の支援・活性化を目的とし、後継者難に面している中小食品企業をM&Aでグループ化。グループ全社の経営戦略の立案・実行および経営管理をおこなうとともに、グループ会社に対し、営業、製造、仕入物流、商品開発、品質管理、経営管理といった機能ごとに支援および統括を行っている。

①ビジネスモデル

同社は食品業界において独自なビジネスモデルを構築しており、2つのエンジンによって成長を追求している。

一つはグループ企業数の拡大による成長。

2008年の創業以来、同社が受け皿となることで、事業承継や経営難など問題を抱える中小食品企業が廃業・事業停止に至ることを防ぎ、それらの問題を解決してきた。

2019年6月時点でグループ会社は18社まで拡大。近年は日本企業のみでなく海外企業のグループ化にも注力している。

案件のファインディング(発掘)は、M&A仲介会社、地銀を中心とした地方金融機関、弁護士、会計士が中心だが、今後はコスト面からも社内の発掘機能を拡充していく方針だ。

もう一つが、既存グループ会社の業容拡大による成長。

優れた製品や技術を持ちながらも、販路がない、人手が足りない、経営管理が不十分などの理由で成長できない企業に対し、「中小企業支援プラットフォーム」が各機能別に統括することで、課題を解決し各社の業容拡大を支援している。

(同社資料より)

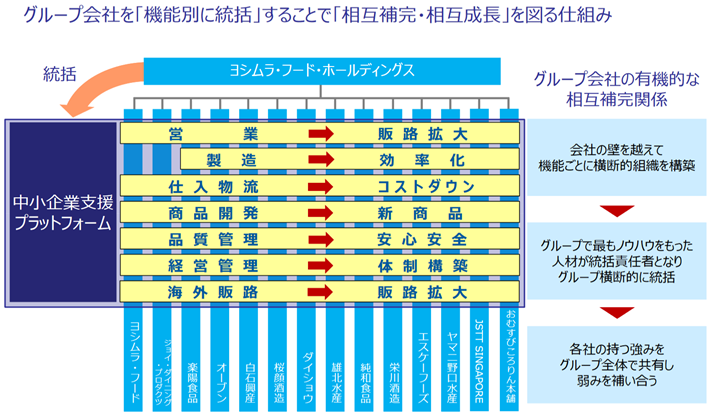

②「中小企業支援プラットフォームとは?」

この独自のビジネスモデルの核となるのが、同社が食品の製造・販売に特化して取り組んできた実績とノウハウの蓄積により構築した「中小企業支援プラットフォーム」だ。

持株会社として、グループ全社の経営戦略の立案・実行および経営管理をおこなう同社は、各グループ会社が行う業務(営業、製造、仕入物流、商品開発、品質管理、経営管理など)を、同社の統括責任者が、会社の壁を超えて横断的に統括し、有機的に結び付けて経営を支援することで、各社経営基盤の強化を図っている。

例えば、優れた製品を持っているが売上が伸び悩んでいるA社には、全国的な販売網を有するB社の販路を利用したり、販売ノウハウを活用したりするといったことである。また、上場企業である同社の信用力を活用した資金調達力によって安定した資金繰りを実現している。

統括責任者にはグループ内で最もノウハウを有した人物が就くことにより、こうした連携をより効果的なものとしている。

このように、グループ全体で各グループ会社の優れた商品や技術、販路や製造ノウハウといった「強み」を共有し、人材・資金・販路不足といった「弱み」を補完する仕組みが「中小企業支援プラットフォーム」である。

(同社資料より)

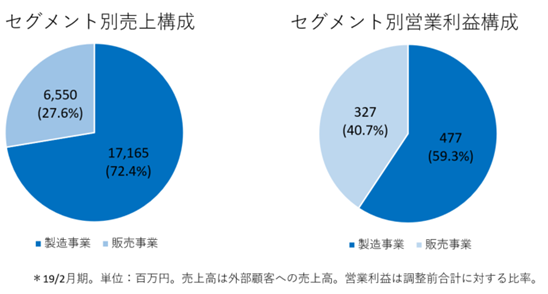

③セグメント

セグメントは、「製造事業セグメント」と「販売事業セグメント」の2つ。

◎製造事業セグメント

それぞれの会社が独自の商品を開発、製造し、卸売業者等を通じて日本全国のスーパーマーケット、コンビニエンスストア、ドラッグストア等への販売を行っている。

(製造事業セグメント グループ会社)

会社名 | 特色 |

楽陽食品株式会社 (東京都足立区)

| 国内6カ所の工場で、チルドシウマイおよびチルド餃子を製造販売している。チルドシウマイの生産量は国内トップシェア。主力商品「チルドシウマイ」は19年2月期 約2,812万パック販売。 |

株式会社オーブン (愛媛県四国中央市)

| 供給量が限られた広島県産カキを調達する独自のルートをもち、かきフライを主力商品として、鶏なんこつのから揚げやささみフライ等を製造販売 している。 |

白石興産株式会社 (宮城県白石市) | 明治19年創業、宮城県白石市特産の白石温麺を主力商品とし、伝統的な製法により製造される乾麺等の製造販売をおこなっております。 |

株式会社ダイショウ (埼玉県比企郡ときがわ町) | ピーナッツバターのパイオニアであり。独自の製法により作られる「ピーナッツバタークリーミー」は1985年の販売開始以来続くロングセラー商品。 |

株式会社桜顔酒造 (岩手県盛岡市) | 1973年、岩手県の地場の10の酒蔵が結集して設立。日本最大の杜氏集団である「南部杜氏」の技により生み出された日本酒は、フルーティな味わいで高い評価。 |

株式会社雄北水産 (神奈川県足柄上郡大井町) | 船上で捕獲直後にマイナス50度からマイナス60度で瞬間冷凍される船凍品のマグロ等を使用したねぎとろ、まぐろ切り落としを製造販売。 |

純和食品株式会社 (埼玉県熊谷市)

| 埼玉県HACCPを取得するなど、万全な生産管理体制を構築しており、ゼリーの製造においては新興企業ながら、大手GMSに評価されるなど、技術力と商品力には定評がある。 |

栄川酒造株式会社 (福島県耶麻郡磐梯町)

| 1869年、会津若松で創業。「日本名水百選指定磐梯西山麓湧水群」の清らかな名水を仕込水に、澄みきった自然環境の中で、人の五感を最大限に生かした伝統的手造りを継承しながら口当たり柔らかな飲み飽きしない清酒を醸造している。 |

株式会社エスケーフーズ (埼玉県大里郡寄居町) | チルド・冷凍とんかつ等の製造販売を主力とし、顧客ニーズに対応する製品を生産している。また、商社等を介さず、直接仕入れ、直接販売もおこなっている。 |

株式会社ヤマニ野口水産 (北海道留萌市) | 半世紀にわたり、北海道特産品である鮭とばや、にしん等を熟練工によって独自の製法により製造販売している。 |

JSTT SINGAPORE PTE.LTD. (シンガポール) | シンガポールにおいて、空輸で運ばれた新鮮な日本産の魚介類等を使用し、寿司、巻物、おにぎり等の製造販売を行っている。 |

株式会社おむすびころりん本舗 (長野県安曇野市) | 自社開発のフリーズドライ装置により、製菓原料、非常食等を製造している。「水もどり餅」は、スペースシャトル「エンデバー」に携行されたことで有名。 |

株式会社まるかわ食品 (静岡県磐田市) | 浜松エリアにおける餃子の有名店。こだわりぬいた素材を創業以来秘伝のレシピにより餃子の製造・販売をおこなっている。 |

PACIFIC SORBY PTE. LTD. (シンガポール) | 冷凍水産品や鮮魚を仕入れ、自社にて加工もしくは卸売にてシンガポールのホテルや病院等へ販売を行っている。主な取扱商品は、カニ、ロブスター、エビ、サーモン等の冷凍水産品及びシンガポール近海で漁獲される鮮魚など。 |

株式会社森養魚場 (岐阜県大垣市) | 岐阜県内3カ所に養魚場を構える全国でもトップクラスの規模と設備力を誇る鮎養殖企業。業界老舗企業として業歴は50年を超え、高い養殖技術と「清流の国ぎふ」の豊富な地下水を活かしながら、技術者により管理された大規模養殖設備の中で高品質な鮎を養殖している。 |

◎販売事業セグメント

販売機能と企画機能を強みとし、消費者のニーズを捉えた商品を企画開発し、主に業務用チャネルへの販売をおこなっている。また、独自の調達ルートや販売ルートを活用することで、グループ各社への原材料の供給やグループ各社の商品の販売を行い、販路拡大の役割も担っている。

(販売事業セグメント グループ会社)

会社名 | 特色 |

㈱ヨシムラ・フード (埼玉県越谷市) | 業務用食材の企画・販売を主とし、自社で物流機能を持たず、販売先へ直送するビジネスモデルを構築している。 |

㈱ジョイ・ダイニング・プロダクツ (埼玉県越谷市) | 冷凍食品の企画・販売をおこなっている。日本全国の生活協同組合に直接口座を有しており、それを活用してグループ商品の販売もおこなっている。 |

SIN HIN FROZEN FOOD PRIVATE LIMITED(シンガポール) | アジア各地の有力な水産会社から高品質かつ安心・安全な冷凍水産品および冷凍水産加工品を仕入れ販売している。 |

【1-4 特徴と強み】

①事業承継の受け皿としての優位性

M&Aにおける有力なプレーヤーは、大手食品会社や投資ファンドなどであるが、同社は主として以下の3点で確固たる競合優位性を有している。

*受け皿としての広範な受容力

同社ではグループ化した会社の売却を目的としておらず、短期的な業績回復を図るだけでなく、中長期的な視点から会社の持続的な成長の実現を目指している。そのため、事業規模が小さく成長に時間がかかる企業や、成長のための経営資源が不足しているような企業などを含め、幅広い中小企業の受け皿になることができる。

この点で、対象とする企業規模について一定のスケールが必要な大手食品会社、投資ファンドとの大きな差が生まれている。

また、売却してキャピタルゲインを得ることが目的の投資ファンドの場合、中小食品企業のオーナー経営者の信頼を得ることは容易ではなく、この点でも、中期的な視点で持続的成長を目指すグループ一体経営を実践している同社は大きなアドバンテージを有している。

*高度なM&A実行力

創業以来、中小の食品関連企業を多数グループ会社化し、その後の再成長を実現してきたため、食品業界の市場環境・商習慣、中小食品企業特有のリスク等を熟知しており、数ある中小企業の中から強みを持つ企業を選ぶ優れた目利き力を有する。

加えて、デューデリジェンスや交渉のノウハウ、知見の蓄積も豊富であり、M&Aの実行力は極めて高い。

*幅広いネットワークを通じた豊富かつ良質なM&A情報

都市銀行、地方銀行、信用金庫、証券会社などの金融機関や、M&Aアドバイザリー業務をおこなう企業等との幅広いネットワークを構築しており、豊富な中小食品企業のM&A情報を収集することができる。

また「食品業界に特化」「売却を目的としていない安心感」といった要因により、量のみでなく同社のニーズに則した質の高い情報を得ることもできている。

②中核スキル:中小企業支援プラットフォーム

グループ全体で各グループ会社の優れた商品や技術、販路や製造ノウハウといった「強み」を共有し、人材・資金・販路不足といった「弱み」を補完する仕組みである「中小企業支援プラットフォーム」によって、グループ会社の活性化を実現しており、その実績は高く評価されている。

【1-5 配当政策・株主優待制度】

(配当政策)

株主に対する利益還元を重要な経営課題の一つと位置付けているが、現在は成長過程にあると考えているため、現金は設備投資等による積極的な事業展開およびプラットフォーム拡充による経営基盤の強化を図るための投資等に充当させることが、株主に対する最大の利益還元に繋がると考えている。

このため設立以来配当は実施しておらず、今後においても当面の間は、事業拡大のための投資および既存事業の必要運転資金とする方針である。将来的には、各事業年度の経営成績および財政状態を勘案しながら株主への利益還元を検討していく方針だ。

(株主優待制度)

保有株式数に応じて以下のような株主優待を実施している。

保有株式 | 優待回数 | 優待内容 |

300~499株 | 年1回(毎年2月末日現在の株主名簿に記載された株主) | 800円相当の同社グループ製品を贈呈 |

500株~2,499株 | 年1回(毎年2月末日現在の株主名簿に記載された株主) | 1,500円相当の同社グループ製品を贈呈 |

2,500株以上 | 年2回(毎年2月末日および8月31日現在の株主名簿に記載された株主) | それぞれ4,000円相当の同社グループ製品を贈呈 |

優待内容(イメージ)

(同社HPより)

2.業績動向

(1)2019年2月期決算概要

①連結業績概要

| 18/2月期 | 構成比 | 19/2月期 | 構成比 | 前期比 | 期初予想比 | 修正予想比 |

売上高 | 20,035 | 100.0% | 23,716 | 100.0% | +18.4% | +1.9% | -1.0% |

売上総利益 | 4,295 | 21.7% | 5,087 | 21.5% | +18.4% | - | - |

販管費 | 3,801 | 18.7% | 4,732 | 20.0% | +24.5% | - | - |

営業利益 | 494 | 3.0% | 354 | 1.5% | -28.2% | -36.0% | +7.6% |

経常利益 | 554 | 3.3% | 420 | 1.8% | -24.2% | -27.5% | +9.4% |

当期純利益 | 419 | 2.2% | 263 | 1.1% | -37.1% | -27.4% | +14.8% |

EBITDA | 902 | 5.0% | 963 | 4.1% | +6.8% | -3.7% | +5.9% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。修正予想は18年10月発表。

前期比増収減益、修正予想通りの着地

売上高は前期比18.4%増の237億17百万円。M&Aによりグループ化した4社が寄与した。

営業利益は同28.2%減の3億54百万円。楽陽食品における生産性の低下、原料・資材価格高騰が影響した。

2018年10月に、楽陽食品における生産性の低下、原料・資材価格高騰などによるコスト上昇により予想を修正したが、売上、利益ともにほぼ計画通りの着地。

売上は楽陽食品におけるシウマイ売上の減少により修正予想を若干下回った。

営業利益は楽陽食品における生産性の低下があったが、他のグループ会社の業績貢献により修正予想を上回った。

②セグメント動向

| 18/2期 | 構成比 | 19/2期 | 構成比 | 前期比 |

売上高 |

|

|

|

|

|

製造事業 | 15,306 | 76.4% | 17,165 | 72.4% | +12.1% |

販売事業 | 4,728 | 23.6% | 6,550 | 27.6% | +38.5% |

合計 | 20,035 | 100.0% | 23,716 | 100.0% | +18.4% |

営業利益 |

|

|

|

|

|

製造事業 | 4.5% | 477 |

| 2.8% | -30.0% |

販売事業 | 225 | 4.8% | 327 | 5.0% | +45.5% |

調整額 | -412 | - | -449 | - | - |

合計 | 494 | 2.5% | 354 | 1.5% | -28.2% |

*単位:百万円。営業利益の構成比は売上高営業利益率。

*製造事業セグメント

楽陽食品は値上げの影響により主力のチルドシウマイの販売が減少。

オーブンは仕入れ商品やカキフライが好調。

純和食品はナショナルブランド商品の販売が好調。

M&Aによりグループ入りした4社が寄与。

*販売事業セグメント

グループ入りしたSHIN HINが寄与したほか、ヨシムラ・フードは冷食(原料)販売が大幅に増加した。

③財務状態とキャッシュ・フロー

◎主要BS

| 18年2月末 | 19年2月末 |

| 18年2月末 | 19年2月末 |

流動資産 | 6,903 | 9,691 | 流動負債 | 4,850 | 7,248 |

現預金 | 1,598 | 2,085 | 仕入債務 | 1,559 | 2,298 |

売上債権 | 2,752 | 3,525 | 短期有利子負債 | 2,181 | 3,565 |

たな卸資産 | 2,427 | 3,766 | 固定負債 | 1,765 | 3,336 |

固定資産 | 3,825 | 5,488 | 長期有利子負債 | 1,571 | 3,183 |

有形固定資産 | 2,115 | 2,312 | 負債 | 6,615 | 10,585 |

無形固定資産 | 1,379 | 2,794 | 純資産 | 4,112 | 4,595 |

投資その他の資産 | 330 | 382 | 利益剰余金 | 1,775 | 2,038 |

資産合計 | 10,728 | 15,180 | 負債純資産合計 | 10,728 | 15,180 |

|

|

| 有利子負債合計 | 3,753 | 6,748 |

*単位:百万円

M&Aなどで資産合計は前期末比44億円増加の151億円。

有利子負債が同29億円増加し、負債合計は同39億円増加の105億円。

為替換算調整勘定が減少したが利益剰余金の増加により純資産は同4億円増加の45億円。

自己資本比率は前期より10%低下し28.3%。

◎キャッシュ・フロー

| 18年2月期 | 19年2月期 | 増減 |

営業CF | 257 | 250 | -7 |

投資CF | -1,581 | -2,075 | -494 |

フリーCF | -1,323 | -1,824 | -501 |

財務CF | 1,150 | 2,370 | +1,220 |

現金同等物残高 | 1,545 | 2,072 | +527 |

*単位:百万円

(2)2020年2月期業績予想

*通期業績予想

| 19/2月期 | 構成比 | 20/2月期(予) | 構成比 | 前期比 |

売上高 | 23,716 | 100.0% | 28,181 | 100.0% | +18.8% |

営業利益 | 354 | 1.5% | 645 | 2.3% | +82.0% |

経常利益 | 420 | 1.8% | 660 | 2.3% | +57.1% |

当期純利益 | 263 | 1.1% | 341 | 1.2% | +29.5% |

EBITDA | 963 | 4.1% | 1,165 | 4.1% | +20.9% |

*単位:百万円。予想は会社側発表。

増収・増益。売上・営業利益は過去最高更新へ。

売上高は前期比18.8%増の281億81百万円。既存グループ会社の伸長に加え、SIN HINがフル寄与する。

営業利益は同82.0%増の6億45百万円。楽陽食品の生産性が改善するほか、SHIN HINが寄与する。

売上高、営業利益ともに過去最高を更新する。

M&Aによる成長及び費用は計上していない。

<楽陽食品 新潟第2工場の新規開設について>

楽陽食品の新潟第2工場が2019年3月に本稼働を開始した。

餃子のみ連続して生産できるため、餃子の製造原価が低減するほか、時間当たり生産量の増加及び生産性向上により、関東、関西、東北等がカバーできるようになるなど、生産能力および生産性は飛躍的に向上する。

また、新潟第2工場の開設により、秩父工場ラインに余裕ができるため、大粒シウマイや10粒シウマイ等利益率の高い製品の生産・開発が可能となるほか、ライン間の不均衡も解消し、主力工場である秩父工場への相乗効果も大きい。

投資額は約2億30百万円。既に建屋があったため投資額はさほど大きくないということだ。

3.今後の成長戦略

同社は食品業界において独自なビジネスモデルを構築し、「グループ企業数の拡大による成長」と「既存グループ会社の業容拡大による成長」の2つのエンジンによって成長を追求している。

①グループ企業の拡大による成長

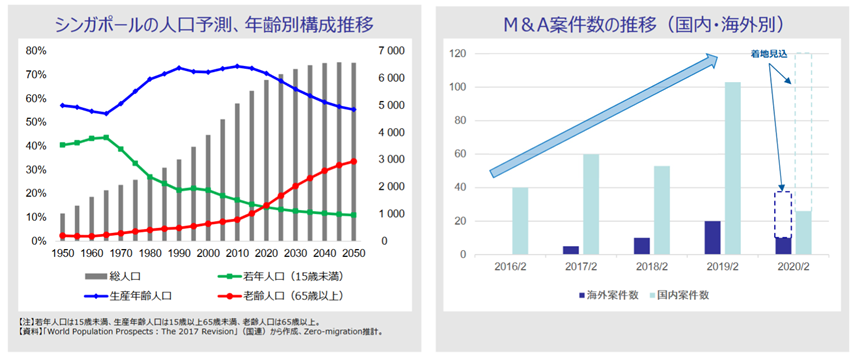

【1-2 市場環境・設立の背景】で触れたように、事業承継問題はますます深刻化しており、同社における2019年2月期のM&A紹介件数は100件を超えるなど、M&A案件数は増加の一途を辿っている。

また、案件の中でも後継者不在案件の割合が増加している。

外部環境に加え、上場による同社認知度向上もあり、今後も案件数は増加することが見込まれる。事業承継の受け皿としての優位性を活かして、着実に実行件数を増大させていく。

また、2017年のJSTT、2018年のSHIN HINと、シンガポール企業2社をグループ化した同社は、2019年にはPACIFIC SORBY PTE. LTD.をグループ会社化した。

今後は海外においてもM&Aによる成長を一段と追求していく考えだ。

シンガポールでは、2015年以降高齢化が加速する一方で生産年齢人口は減少が予測されており、日本同様後継者不在によるM&Aニーズの高まりが予想される。

同社においても、ここ数年、既に海外企業へのクロスボーダー案件数は増加傾向にある。高齢化の進行という外部環境もあるが、JSTT及びSIN HINを譲り受けた実績により、積極的な取組姿勢が海外でも評価されていると同社では見ている。

また、台湾も後継者不在という同様なニーズがあることから有望な市場と認識している。

(同社資料より)

②既存グループ会社の業容拡大による成長

引続き「中小企業支援プラットフォーム」の相互補完・相互成長機能をブラッシュアップし、既存事業の業容拡大とともに、新たにグループ入りした企業を強力に支援していく。

加えて、こちらの成長戦略においても海外事業の拡大に取り組んでく。

シンガポール大手スーパーの寿司コーナーで、自社工場で製造する寿司やおにぎりの販売や日本製品の輸入販売を行っているJSTTでは、純和食品のゼリー、桜顔酒造の日本酒、おむすびころりんのふりかけ、ヤマニ野口水産のいくら、オーブンのカキフライ、ダイショウのピーナッツバターなどを使用または販売している。

また、アジア各地の有力な仕入先より高品質な冷凍水産品を仕入れ、シンガポール国内及びアジア各国の卸業者、小売業者、飲食店等へ販売しているSHIN HINでは、JSTTへ寿司原料を供給することによりJSTTの仕入コスト低減に寄与しているほか、純和食品のゼリー、オーブンのカキフライを販売している。

一方2019年4月にグループ会社化したPACIFIC SORBYでは、同社が製造する一次加工済み原料をSIN HINがもつ顧客へ販売するほか、SIN HINとの共同購買も進めていく。加えて、同社の持つホテルや病院への販路におけるJSTT製造の寿司やおにぎりの販売、日本国内グループ企業の商品の販売も目指している。

このように、今後も市場の成長が予想されるアジア地域において、さらなる事業拡大を目指す同社は、効率的かつ強固な管理体制を構築するために2019年4月、シンガポールに地域統括会社「YOSHIMURA FOOD HOLDINGS ASIA PTE. LTD.」を設立した。

「M&Aによる規模の拡大」「中小企業支援プラットフォームを用いたシナジー効果による成長」と、日本で行ってきたビジネスモデルを、シンガポールを拠点としてアジアでも展開する。

SGX(シンガポール取引所)や香港取引所など海外市場への上場も視野に入れており、資金調達力・信用力の強化、認知度の向上を通じた成長も目指している。

4.吉村CEOに聞く

代表取締役CEOの吉村氏に、自社の役割、ヨシムラ・フード・ホールディングスグループの姿、自社社の優位性、課題、株主・投資家へのメッセージを伺った。

株式市場における当社の役割

当社の役割は、資金を調達して後継者難に面している中小企業の資本の受け皿になることだ。

中小企業の資本と経営を分離、つまりオーナー社長ではあるが後継者のいない会社を我々が引受け、経営改善して会社の価値が上がれば、従業員も、我々に任せてくれたオーナーも、地域も、もちろん我々も、みなハッピーになれるわけだ。

当初からそういう想いでスタートし、始めは私自身個人の資金で手掛け、その後私の想いに共感した企業や官民ファンドから資金を入れていただいた。

今後は上場メリットを生かして資金調達し、もっと幅広い投資家から資金を受け入れたい。

当社は、中小企業に対しては他にはない資本の受け皿、エクイティのプロバイダであると同時に、投資家に対してはこれも他では見られない中小企業へのユニークな投資機会の提供者である。

中小企業、投資家双方のニーズを的確に理解している当社は、両者のニーズを吸い上げ、資金を循環させることで大きな価値を創造している。

この価値を更に大きなものとするために資本市場を活用した資金調達力を強化したいと考えている。

現在であれば、エクイティを1調達すれば、上場企業の当社であれば4倍程度のローンが付く。

仮に30億円調達できれば、120億円のローンと合わせて総額150億円の投資枠を確保できるわけで、そうすれば一段も二段も上のステージに上がり、中小企業の資本の受け皿としてより多様な展開が可能となる。

その意味でも当社が上場している意義や今後の成長性などをご理解いただくためにしっかりとIR活動を展開し、当社の応援団を育てていきたい。

ヨシムラ・フード・ホールディングスグループの姿

当社グループの姿を表現する場合、世の中でよく使われる表現を借りれば「持株会社であるヨシムラ・フード・ホールディングスの下に子会社が18社ぶら下がっており、今後もM&Aで子会社を拡大させ成長を図る」とでもいう事になるだろうが、実際はそうではない。

親会社が子会社を買収すること自体に意味があるのではなく、強みも弱みも持つ中小企業をいかにしてグループ化・統合化して活性化させるか、そのための仕組みが当社のホールディングカンパニー制度であり、良い経営資源を持ちながらも後継者問題を抱える中小企業に参画してもらい、「中小企業支援ネットワーク」によって統合してきたのがヨシムラ・フード・ホールディングスグループの真の姿だ。

普通、持株会社がM&Aを行った際は、親会社が子会社に人を送り込んで経営を見るというのが一般的な流れかと思う。

当社でも、オーナーから会社を引受けた後は、多くのケースではオーナー経営者が引退し当社の選んだ新しい経営者が就任するということになるが、それにとどまらず、グループ各社から優秀な人材、先々グループ全体にとっての価値を生み出すことができるような人材をホールディングスに招き、グループ全体を見てもらう機会を提供し、将来のホールディングスまたはグループ会社の経営幹部として成長してもらいたいと思っている。

こうした当社ならではの取り組みも含めた、ヨシムラ・フード・ホールディングスグループの姿を外部の方々には是非知っていただきたい。

グループ会社個社を見るのではなく、グループ全体で着実に成長しているという点を評価してもらいたい。

グループの中小食品企業全てが、毎年毎年順調に成長していくというのは、非常に難しい話であり、今年は環境が良いのでこの会社に注力しようとか、今は苦しいけど中長期で伸ばせるから雌伏の時期としようという会社もたくさんある。

よく、1社1社の四半期ごとの売上・利益の伸び率を教えて欲しいと言われることがあるが、悪い会社もあるし、良い会社もあるという結論になってしまう。

また、当社がグループ企業を拡大させ、中小企業支援ネットワークを稼働させていく中では、企業もどんどん変化していくので去年との比較は意味がないケースも多い。

先程申し上げたように、当社グループはそもそもの成り立ちや、運営の考え方が一般的な持株会社とは全く異なるので、グループ会社個社を見るのではなく、強みも弱みも持つ中小企業がグループ化・統合化して活性化し、グループ全体で着実に成長しているという点を評価してもらいたい。

会社選択のポイント、投資ファンドとの違い、当社の優位性・強固な参入障壁

グループ入りしてもらう企業を選択する基準は、良い商品を持っているとか、ブランド力があるかという面も大きいが、それと同じく、「その会社をいくらで譲り受け、活性化するのにどれくらいコストがかかるか?」が重要だ。

まず案件を紹介して頂いた段階で、こういう会社になればいいなとイメージし、そういう会社にするためには、このぐらい手間をかけて努力して、だからこのぐらいの値段で譲り受けなければいけないと考える。ただ売り手があることなのでその値段では難しいとなれば譲り受けないし、いろんなことをやっても会社が悪くなるのならいくら安くても譲り受けない。

ただ、極端なケース、売上・利益がまったく伸びない会社でも、十分に安く譲り受けて、あまりコストがかからなければ譲り受けることができる。競争環境が厳しいので売上を伸ばすのは難しいけれど、廃業させてしまうのは勿体ないという会社もあるからだ。

こうした会社は投資ファンドも大企業も譲り受けないケースが圧倒的だ。だからこそ我々が手掛けなければならない仕事の一つであると思っている。

また反対に、譲り受けた後、手間暇は沢山かかるが大化けするような会社もあるし、買収価格は高いが、実は大変良い会社でさほど手間暇かけずに売上も利益も着実に伸ばすことができる会社もある。

こうしたことから、当社が引き受けることができる中小企業のユニバースは、投資ファンドや大企業と比較しても圧倒的に大きい。

私が当社を設立するに際し思ったのはまさに、投資ファンドではできない仕事をしたいという事だった。

当社が強固な経営基盤を持つ1部上場企業であってM&Aしても売却しないという点や、後継者難に面していた中小企業がグループ入りした後、中小企業支援ネットワークによって活性化しているという実績は、オーナーの信頼を得るという点で、当社の圧倒的な優位性、極めて強固な参入障壁であると思っている。

成長戦略:海外展開を加速

2017年以降、シンガポール企業3社をグループ化した。シンガポールは、日本よりも中小企業の数が少ないが、企業を売買する文化が根付いている。シンガポールでも後継者難が問題となっており、大変魅力的なマーケットだ。

今後は海外においてもM&Aによる成長を一段と追求していく。また既存グループ企業の商品をシンガポール企業の販路に乗せることも成長を加速させるだろう。

加えて、地域統括会社として設立した「YOSHIMURA FOOD HOLDINGS ASIA」を上場させ、シンガポールだけでなく、タイ、台湾、ベトナム、フィリピン、マレーシア、インドネシアといった成長市場におけるスピーディーな事業展開を目指していく。

対象業種:食品以外の業界について

現時点ではまず食品業界に注力していく。

仮に、当社が中小企業は全業種対象としますと宣言したら、非常に多くのお話を頂くこととなるだろうが、その中で良質な案件を上から取っていくとなると、現在のベースが食品なので、何らかのシナジーを生むものとなるだろうから、結果的には全部食品会社になるだろう。

今後何らかの環境の変化により、他業種で、中小企業支援プラットフォームによる統括・支援が可能となる程度のまとまった数のリーズナブルな案件が出てくるのであれば、検討してもいいかもしれない。

課題:人材の育成

成長スピードを加速させるためには、PMI(※)をきっちりと遂行できるプロジェクトマネージャーの育成が最も重要な課題だ。

オーナーの個人商店である中小企業に赴いて、組織を作り組織で動かすという事は、今までやってきてはいるが、やはり経験がものをいうので、社内で教育し成長させていかなければならない。

会社作り、経営者的な発想で、営業もできて体も動かせて数字にも強くなければならないし、現場の社員ともある意味ウェットなコミュニケーションを取ることが必要なので、外部から採用するというより、先程も申し上げたように、内部から優秀な人材、先々グループ全体にとっての価値を生み出すことができるような人材を、ピックアップして育てていくのが結局は近道だ。

時間はかかるかもしれないが、着実に取り組んでいきたい。

※PMI(Post Merger Integration):M&A成立後の統合プロセス。新しい組織体制の下で当初企図した経営統合によるシナジーを具現化するために、企業価値の向上と長期的成長を支えるマネジメントのしくみを構築、推進するプロセスを指す。M&Aが成功したか否かは、このPMIの巧拙によるところが大きい。

株主や投資家へのメッセージ

我々が株主になって頂きたいのは、当社のビジネスを理解し、中長期で株式を保有していただける投資家だ。

つまり、我々のパートナーであり、支援者ということだが、そうした皆様に向けてのメッセージとしては、当社のビジネスにはこれから非常に大きなチャンスが到来する可能性が高いということをお伝えしたい。

後継者難に面する中小企業がこれまで以上に沢山出てくるのは間違いないが、その際、受け皿、買い手となれるのは誰か?

投資ファンドが買えるのはエグジットが見える、ある程度大きな会社なので限界がある。また、大企業は、例えば大阪本社の会社が東北に進出するから東北に販路を持つ会社を買うという戦略があれば買えるが、そうでなければ買えない。こちらも限界がある。

その点、当社の引き受けることができる中小企業のユニバースは圧倒的に大きく、加えてファンドとも大企業とも競合しない。

一部上場で唯一中小食品企業活性化の実績があって、売却もしていない当社は、後継者難の中小企業の受け皿になるチャンスが極めて大きいということだ。

外部環境と当社の優位性があいまって、当社ビジネスには強力なフォローの風が吹いてる点をぜひ理解し、短期的に売り買いするのではなく、中長期の視点で応援していただきたい。

5.今後の注目点

吉村CEOによれば、中小企業のオーナー社長の中には会社が売れるということを知らなかった方も多いという。

それは極端な例としても、オーナーにとっては会社を売却するということは極めて難しい判断であり、後継者難という問題に面していながらも、「会社を引受けます」と提案しても警戒され、すんなりとは進まないケースが圧倒的であろう。

しかし、同社の場合は、設立の目的が中小企業の支援・活性化であること、これまで売却をせず中小企業支援プラットフォームによって活性化を実現してきた実績が多数あることなどから、東証一部上場企業であるという信頼感もあり、オーナーとの信頼関係を醸成するのに要する時間は今後もっと短期化していくのではないか。

この点でも投資ファンドや大企業に対する競争優位性は益々強化されていくこととなる。

加えて、ワンランク上のステージでの活動のために必要と同社が考えている資金調達に向けた動きにも注目していきたい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 5名、うち社外2名 |

監査役 | 3名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2019年5月31日

<基本的な考え方>

当社は、株主の皆様をはじめとして、顧客、取引先、従業員、地域社会等のステークホルダーの方々との信頼と協働によってこそ、持続的な成長と中長期的な企業価値を創造できると考えております。

そのため、当社では経営の健全性、透明性、効率性を確保する基盤として、コーポレート・ガバナンスの継続的強化を経営上の最重要課題としており、意思決定の迅速化、業務執行に対する監督機能の強化、取締役に対する経営監視機能の強化、および内部統制システムを整備することで、会社の透明性・公平性を確保し、すべてのステークホルダーへのタイムリーなディスクロージャーに努めてまいります。

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

<補充原則1-2-4> | 議決権の電子行使につきましては、現時点では採用しておりません。また、招集通知の英訳につきましてもおこなっておりません。今後の当社株式の海外投資家等の株主の比率を考慮しながら実施を検討してまいります。 |

<補充原則4-1-2> | 当社は、中期経営計画を策定しておりますが、当社のビジネスの柱であるM&Aによる拡大を織り込むことが難しいことから現時点では開示しておりません。今後は、株主の皆様のより一層の理解を得られるよう、成長にむけた中長期的なビジョンの公表等を検討してまいります。 |

<開示している主な原則>

原則 | 開示内容 |

<原則1-4 政策保有株式> | 当社は、取引関係の維持・強化等を目的として、限定的かつ戦略的に株式を保有いたします。この場合、取引関係の維持・強化によって得られる利益とリスク、資本コスト等を総合的に勘案し、当社の企業価値の増加に資するか否かの観点から、投資の可否を判断いたします。取締役会は、毎年個別の政策保有株式について、保有に伴う便益、リスクが資本コストに見合っているか、中長期的な観点から当社の企業価値の向上に資するかどうかについて経済合理性等を検証し、保有の意義が必ずしも十分でないと判断される銘柄については、縮減を図ります。また、議決権の行使にあたっては、中長期的な視点で企業価値向上につながるか、または当社の株式保有の意義が損なわれないかを判断基準として、適切に行います。株式価値を毀損するような議案については、会社提案・株主提案にかかわらず、肯定的な判断をおこないません。 |

<原則5-1 株主との建設的な対話に関する方針>

| 当社のIR活動は、代表取締役CEOをトップとして、管理本部をIR担当部署としております。株主や投資家に対しては、アナリスト・機関投資家向け会社説明会を定期的に開催して株主との対話の充実に努めており、それらの結果は、都度、取締役及び経営幹部に報告しております。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |