ブリッジレポート:(3778) さくらインターネット 2019年3月期決算

田中 邦裕 社長 | さくらインターネット株式会社(3778) |

|

会社情報

市場 | 東証1部 |

業種 | 情報・通信 |

代表取締役社長 | 田中 邦裕 |

所在地 | 大阪市北区大深町4-20 グランフロント大阪 タワーA 35階 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

538円 | 36,480,056株 | 19,626百万円 | 1.2% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

2.50円 | 0.5% | 5.48円 | 98.2倍 | 199.06円 | 2.7倍 |

*株価は04/26終値。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2016年3月(実) | 12,086 | 978 | 822 | 443 | 15.95 | 2.50 |

2017年3月(実) | 13,961 | 1,018 | 804 | 548 | 15.74 | 2.50 |

2018年3月(実) | 17,033 | 745 | 574 | 349 | 9.29 | 2.50 |

2019年3月(実) | 19,501 | 567 | 395 | 91 | 2.44 | 2.50 |

2020年3月(予) | 22,900 | 720 | 480 | 200 | 5.48 | 2.50 |

* 予想は会社予想。単位は百万円、円。

さくらインターネットの2019年3月期決算の概要と2020年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年3月期決算概要

3.2020年3月期業績予想

4.成長戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/3期は前期比14.5%の増収、同24.0%の営業減益。VPS・クラウドが同15.0%増と伸びる中、政府衛星データ案件や子会社が寄与した。ただ、政府衛星データ案件原価や減価償却費・リース料の増加、及びエンジニアの増員等で売上高総利益率が低下。データセンター投資や社内システム開発エンジニア・営業人員の増員等、先行投資が負担になった。

- 20/3期予想は前期比17.4%の増収、同26.9%の営業増益予想。19/3期に獲得した大口案件が通期で寄与する事に加え、VPS・クラウド等も増収基調が続く。競争力強化に向けた機材リプレイスの継続で減価償却費・リース料が増加する他、前期の採用で人件費も増加するが、売上の増加で吸収する。

- トップラインを伸ばしつつ、投資マネジメントを強化していく考え。同社のビジネスは固定費の負担が重いため、トップラインの引き上げを最優先に経営を進めてきたが、先行投資の名の下に過剰な投資も少なくなかったようだ。このため、19/3期下期以降、投資マネジメントを強化した。この成果で19/3期は、売上高が修正予想に沿った着地となる中、営業利益が修正想定を大幅に上回った。また、顧客満足度の向上にも取り組み、解約の抑制で主要サービスの底上げも図る。

1.会社概要

東京(西新宿、東新宿、代官山:フロア単位の賃借)、大阪(堂島:フロア単位の賃借)、北海道(石狩:土地建物保有)の3エリアでデータセンターを運営し、サーバの設置スペースと電源やネットワーク回線等を提供するハウジングサービスとサーバ環境(コンピュータリソース)をインターネット上で提供するホスティングサービスを手掛けている。インフラを自社で保有する事で高収益を追求し、このインフラをハウジングサービスの提供にも活用する事で稼働率を上げ固定費リスクを軽減している。

【企業理念】

同社は、下記のミッション、ビジョン、バリューを企業理念として定め、これを実現することによって、全てのステークホルダーから価値ある企業として支持される事を目指している。

コーポレート・ミッション 使命

私たちは、人々とビジネスの可能性を広げるデータセンターサービスの提供を通じ、インターネットによってひらかれる創造性と驚きに満ちた未来の実現に貢献します。

コーポレート・ビジョン 目指す姿

サービス | 高品質で低価格なITプラットフォームと革新的で面白いインターネットサービスの提供 |

インフラストラクチャー | スケールメリットと柔軟性を兼ね備えたコスト競争力の高いITインフラの実現 |

テクノロジー | 価値あるサービスの実現とインターネットの発展に寄与する先進的な技術の探究 |

コーポレート・バリュー 重視する価値観

・質の高いサービスを生みだす絶えざるイノベーション

・コストパフォーマンスを支える卓越したオペレーション

・すべての活動のベースとなる良質なコミュニケーション

【事業内容】

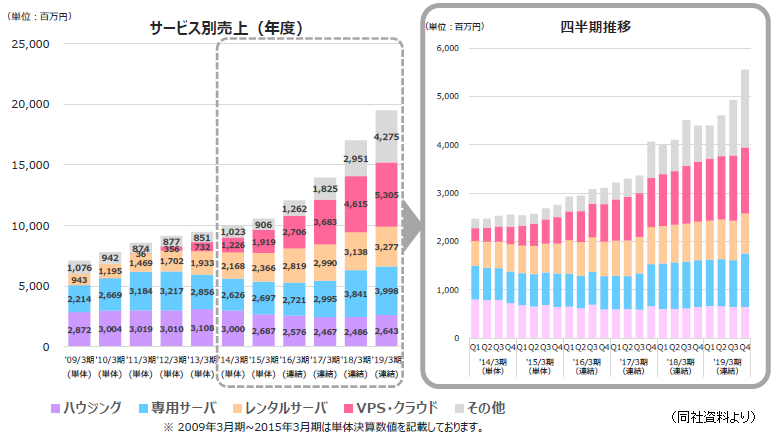

事業は、ハウジングサービス、ホスティングサービス(専用サーバ、レンタルサーバ、VPS・クラウド)、及びドメイン取得サービス、SSL取得サービス(独自ドメインによるサーバ証明書の取得代行)、子会社事業等のその他サービスに分かれ、19/3期の売上構成比は、13.6%、64.5%(うち、専用サーバ20.5%、レンタルサーバ16.8%、VPS・クラウド27.2%)、21.9%。

ハウジングサービス

同社が運営するデータセンター内に、顧客所有の通信機器類を自由に設置できるスペースと、インターネット接続に必要な回線や電源などを貸与するサービス。ラック単位で設置スペースを貸し出す「ラック貸し(回線、電源等も提供)」が中心だったが、自社で土地建物を保有する石狩データセンターの稼働に伴い「スペース貸し」(大規模ハウジング)を開始した。

ホスティングサービス

専用サーバサービス、レンタルサーバサービスの物理ホスティングと、VPSサービス、クラウドサービスの仮想ホスティングに分かれる。

専用サーバサービス

同社が所有する物理サーバを専用で利用できるサービス(「さくらの専用サーバ」)。物理サーバをクラウドのように利用できるが、仮想化技術を用いた通常のクラウドに比べて性能やセキュリティが各段に優れる。専門知識を要するサーバのメンテナンス等の負担があるものの、独自にサーバの設定が可能である事や、ソフトウェアのインストールに制約が無い事等、レンタルサーバサービスと比べると自由度が高い。台数制限がなく、複数台構成も可能で、申し込みから最速10分で利用できる。専用サーバは、クラウド・VPS等の仮想サーバの普及により売上が減少していたが、パフォーマンスの安定性や高性能なDB・ストレージの活用といった機能面でのメリットやクラウドに比べ規模拡大に伴い料金が増加しにくいコスト面での優位性から、特に高速処理が要求されるAI分野での利用等で見直されつつあり、クラウド(仮想サーバ)と専用サーバ(物理サーバ)を併用する顧客も増えている。

レンタルサーバサービス

同社が所有する物理サーバと豊富な機能をメンテナンス不要で利用できるサービス。1台の物理サーバを専用で利用できるサービス(「さくらのマネージドサーバ」)と1台の物理サーバを複数の顧客が共同で利用するサービス(「さくらのレンタルサーバ」)を提供。サーバの設定やソフトウェアのインストールに一定の制約があるものの、専門知識を要するサーバのメンテナンス等は同社が代行するため、利用者は作業負担を大幅に軽減する事ができる。

VPS・クラウドサービス

仮想化技術により、物理サーバ上に複数の仮想サーバを構築し、そのひとつひとつが専用サーバのように利用できるサービス。基本的に仮想サーバ1台毎の単体契約となるサービス(「さくらのVPS」)と、契約の中で複数台サーバの申し込みとそのネットワーク設定を可能とし、日割や時間割での課金が可能なサービス(「さくらのクラウド」)を提供。物理サーバ(専用サーバサービスやレンタルサーバサービス)よりも自由度が高く、かつコストパフォーマンスに優れる。

【沿革】

1996年12月に創業し、1999年8月にさくらインターネット(株)として法人組織に改組。同年10月に大阪と東京にデータセンターを開設し、ハウジングサービスを開始した。2005年10月に東証マザーズに株式を上場。2008年2月に双日(株)と資本提携した(現在、双日(株)の持分法適用会社)。2011年11月にはクラウドコンピューティングに最適化した日本最大級の郊外型大規模データセンターを北海道石狩市に建設。2015年4月に(株)Joe'sクラウドコンピューティングを子会社とし連結決算に移行。2016年5月にはセキュリティを強化するべくゲヒルン(株)を子会社化し、2017年1月に大規模法人向けMSP(マネージメント・サービス・プロバイダ:サーバやネットワークの監視運用保守を請負う)に強みを持つアイティーエム(株)(当時はエヌシーアイ(株))を、同年9月に小中規模法人向けMSPに強みを持つビットスター(株)を子会社化。2018年5月には、ハイパフォーマンスコンピューティング領域のインテグレーションを手掛けるプラナスソリューションズ(株)を設立し、同年8月にストレージ仮想化技術に強みを持つIzumoBASE(株)を子会社化した。

2.2019年3月期決算概要

| 18/3期 | 構成比 | 19/3期 | 構成比 | 前期比 | 3Q時修正予想 | 予想比 |

売上高 | 17,033 | 100.0% | 19,501 | 100.0% | +14.5% | 19,400 | +0.5% |

売上総利益 | 4,818 | 28.3% | 5,345 | 27.4% | +10.9% | 5,192 | +2.9% |

販管費 | 4,072 | 23.9% | 4,778 | 24.5% | +17.3% | 4,782 | -0.1% |

営業利益 | 745 | 4.4% | 567 | 2.9% | -24.0% | 410 | +38.3% |

経常利益 | 574 | 3.4% | 395 | 2.0% | -31.1% | 220 | +79.9% |

親会社株主帰属利益 | 349 | 2.1% | 91 | 0.5% | -73.8% | 60 | +52.7% |

*単位:百万円

前期比14.5%の増収、同24.0%の営業減益

売上高は前期比14.5%増の195億01百万円。VPS・クラウド(同15.0%増)の拡大が続く中、政府衛星データ案件の売上計上や前期第2四半期に連結子会社としたビットスター(株)の寄与でその他の売上が同44.9%増と伸長。この他、専用サーバ、レンタルサーバ、機器販売による押し上げがあったハウジングの売上も増加した。

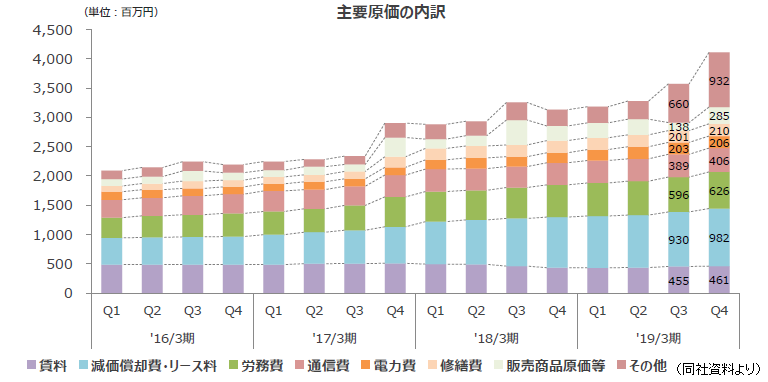

営業利益は同24.0%減の5億67百万円。データセンター拠点集約効果で賃借料が減少したものの、政府衛星データ案件原価の増加(8億85百万円)、石狩データセンター3号棟稼働や増床及びサーバ・ネットワーク機器投資増加等に伴う減価償却費・リース料の増加(5億33百万円)、及びエンジニアの増員による人件費の増加(2億64百万円)等で売上原価が141億55百万円と19億41百万円増加。社内システム開発エンジニアや子会社営業人員の増加による人件費の増加(3億21百万円)やのれん償却費の増加(62百万円)等による販管費も7億05百万円増加した。尚、期末従業員数は前期末との比較で89名増の652名。同社がエンジニアや営業を中心に60名、子会社合計で29名増加した。

国庫補助金等収入3億11百万円を特別利益に計上する一方、固定資産圧縮損2億65百万円や投資有価証券評価損1億03百万円など3億83百万円を特別損失に計上したため特別損益が悪化。税効果会計の影響もあり、親会社株主帰属利益は91百万円と同73.8%減少した。

修正予想との差異要因

サービス機材リプレイス等の投資タイミングや施策時期の見極めにより、減価償却費・リース料、人件費、広告宣伝費等が見通しを下回った。

| 18/3期 | 構成比 | 19/3期 | 構成比 | 前期比 |

ハウジング | 2,486 | 14.6% | 2,643 | 13.6% | +6.3% |

専用サーバ | 3,841 | 22.6% | 3,998 | 20.5% | +4.1% |

レンタルサーバ | 3,138 | 18.4% | 3,277 | 16.8% | +4.4% |

VPS・クラウド | 4,615 | 27.1% | 5,305 | 27.2% | +15.0% |

その他 | 2,951 | 17.3% | 4,275 | 21.9% | +44.9% |

合計 | 17,033 | 100.0% | 19,501 | 100.0% | +14.5% |

*単位:百万円

販管費の内訳

| 18/3期 | 売上比 | 19/3期 | 売上比 | 前期比 |

貸倒引当金繰入額 | 4 | 0.0% | - | - | - |

給料及び手当 | 1,192 | 7.0% | 1,408 | 7.2% | +18.1% |

賞与引当金繰入額 | 86 | 0.5% | 97 | 0.5% | +12.8% |

支払手数料 | 769 | 4.5% | 907 | 4.7% | +17.9% |

その他 | 2,019 | 11.9% | 2,365 | 12.1% | +17.1% |

販管費合計 | 4,072 | 23.9% | 4,778 | 24.5% | +17.3% |

*単位:百万円

【財政状態及びキャッシュ・フロー(CF)】

財政状態

| 18年3月 | 19年3月 |

| 18年3月 | 19年3月 |

流動資産 | 7,513 | 9,452 | 流動負債 | 7,690 | 11,586 |

固定資産 | 18,597 | 21,706 | 固定負債 | 10,531 | 12,227 |

資産合計 | 26,111 | 31,158 | 純資産 | 7,889 | 7,344 |

*単位:百万円

期末総資産は前期末との比較で50億47百万円(19.3%)増の311億58百万円。借方では、機材支払用の借入等で現預金が増加した他、サーバ・ネットワーク機器や石狩データセンター3号棟増床による建物附属設備等で固定資産が増加した。貸方では、器材購入と石狩データセンター3号棟増床用の借入金、購入機材の支払債務で流動負債が、石狩データセンター3号棟増床の長期借入金やサーバ・ネットワーク機器のリース債務等で固定負債が、それぞれ増加。一方、自己株式の取得で純資産が減少した。自己資本比率23.3%(前期末30.1%)。尚、資本効率の向上を図ると共に、株主還元の充実と機動的な資本政策の遂行を目的に2019年2月1日から3月22日にかけて自己株式取得を実施し、約6億円で1,140,200株を取得した。

キャッシュ・フロー(CF)

| 18/3期 上期 | 19/3期 上期 | 前年同期比 | |

営業キャッシュ・フロー(A) | 3,067 | 2,231 | -836 | -27.3% |

投資キャッシュ・フロー(B) | -1,382 | -2,576 | -1,193 | - |

財務キャッシュ・フロー | -1,941 | 1,237 | +3,178 | - |

現金及び現金同等物期末残高 | 4,612 | 5,505 | +892 | +19.4% |

*単位:百万円

22億31百万円の営業CFを確保する一方、サーバ・ネットワーク機器や石狩データセンター3号棟増床等で投資CFは25億76百万円のマイナス(支出)となった。長期借入金を中心に借入金を積み増した。

設備投資は、石狩 3号棟増床(16億円)、サーバ・ネットワーク機器(50億円)等で合計71億円。投資マネジメント強化の一環として、投資効率重視の設備投資に徹したため、期初計画の84億円を下回った。

【第4四半期業績】

| 18/3-1Q | 2Q | 3Q | 4Q | 19/3-1Q | 2Q | 3Q | 4Q |

売上高 | 4,014 | 4,105 | 4,513 | 4,399 | 4,399 | 4,614 | 4,928 | 5,558 |

売上総利益 | 1,130 | 1,168 | 1,254 | 1,265 | 1,212 | 1,332 | 1,354 | 1,446 |

営業利益 | 114 | 189 | 226 | 216 | 112 | 171 | 154 | 129 |

経常利益 | 65 | 154 | 180 | 174 | 63 | 144 | 97 | 89 |

四半期純利益 | 26 | 78 | 113 | 130 | 39 | 69 | 37 | -53 |

EBITDA | 636 | 744 | 804 | 828 | 726 | 808 | 771 | 810 |

売上総利益率 | 28.2% | 28.5% | 27.8% | 28.8% | 27.6% | 28.9% | 27.5% | 26.0% |

*単位:百万円

前四半期比12.8%の増収、同16.4%の営業減益

高火力コンピューティング案件の稼働や政府衛星データ案件等の増加で売上高が前四半期比との比較で6億29百万円増加した。ただ、政府衛星データ案件原価(1億57百万円増)や販売用機材(1億47百万円増)の増加等で売上原価率が5億36百万円増加。のれん償却費(50百万円増)や子会社を含むエンジニア・営業・販促人員の増員による人件費(22百万円増)の増加等で販管費も1億17百万円増加した。最終損失となったのは、投資有価証券評価損の計上による。

サービス別では、国立研究機関、大企業向け等の高火力コンピューティングの売上増で専用サーバの売上が前四半期比14.2%増加した他、政府衛星データ案件や子会社による機器販売等でその他の売上が同40.7%増加した。

| 18/3-1Q | 2Q | 3Q | 4Q | 19/3-1Q | 2Q | 3Q | 4Q |

ハウジング | 607 | 607 | 622 | 649 | 673 | 668 | 650 | 651 |

専用サーバ | 945 | 962 | 962 | 969 | 956 | 969 | 967 | 1,104 |

レンタルサーバ | 774 | 782 | 787 | 795 | 804 | 821 | 820 | 830 |

VPS・クラウド | 1,069 | 1,106 | 1,195 | 1,243 | 1,284 | 1,312 | 1,345 | 1,362 |

その他 | 617 | 646 | 946 | 742 | 680 | 841 | 1,143 | 1,609 |

*単位:百万円

3.2020年3月期業績予想

単位:百万円 | 19/3期 実績 | 構成比 | 20/3期 予想 | 構成比 | 前期比 |

売上高 | 19,501 | 100.0% | 22,900 | 100.0% | +17.4% |

売上総利益 | 5,345 | 27.4% | 5,965 | 26.1% | +11.6% |

販管費 | 4,778 | 24.5% | 5,245 | 22.9% | +9.8% |

営業利益 | 567 | 2.9% | 720 | 3.1% | +26.9% |

経常利益 | 395 | 2.0% | 480 | 2.1% | +21.3% |

親会社株主帰属利益 | 91 | 0.5% | 200 | 0.9% | +118.2% |

*単位:百万円

前期比17.4%の増収、同26.9%の営業増益予想

売上高は前期比17.4%増の229億円。ハウジングの微減傾向が続くものの、高火力コンピューティング(約9億円→約20億円)をけん引役に専用サーバが同33.6%増、政府衛星データ案件(約10億円)の継続と子会社の貢献でその他が同35.8%増、と大きく伸びる。また、サービス改善の継続とパートナーとの連携強化でVPS・クラウドが同10.3%、サービス強化の継続とカスタマーヘルススコア(サービスを使い続けるか否かを数値化したもの)の活用による顧客への働きかけ強化(顧客満足度向上策の実施)等でレンタルサーバが同7.2%増加する見込み。

営業利益は同26.9%増の7億20百万円。減価償却費・リース料(11億07百万円増)、販売用機材原価(10億20百万円増)、エンジニア人件費(4億49百万円増)等を中心に売上原価が27億78百万円増加する他、人件費(2億50百万円増)を中心に販管費も4億67百万円増加するものの、売上の増加(33億98百万円)で吸収する。

設備投資は、サーバ・ネットワーク機器(46億円)を中心に、データセンター(15億円)等、63億円を計画。採用はグループで60名(同社20名、ゲルヒン9名、ビットスター24名、プラナス7名)を計画している。

配当は、1株当たり2.5円の期末配当を予定している(予想配当性向45.6%)。

サービス別売上高

| 19/3期 実績 | 構成比 | 20/3期 予想 | 構成比 | 前期比 |

ハウジング | 2,643 | 13.6% | 2,392 | 10.4% | -9.5% |

専用サーバ | 3,998 | 20.5% | 5,341 | 23.3% | +33.6% |

レンタルサーバ | 3,277 | 16.8% | 3,512 | 15.3% | +7.2% |

VPS・クラウド | 5,305 | 27.2% | 5,850 | 25.5% | +10.3% |

その他 | 4,275 | 21.9% | 5,805 | 25.3% | +35.8% |

合計 | 19,501 | 100.0% | 22,900 | 100.0% | +17.4% |

*単位:百万円

4.成長戦略

【さくらインターネット・グループの目指す姿】

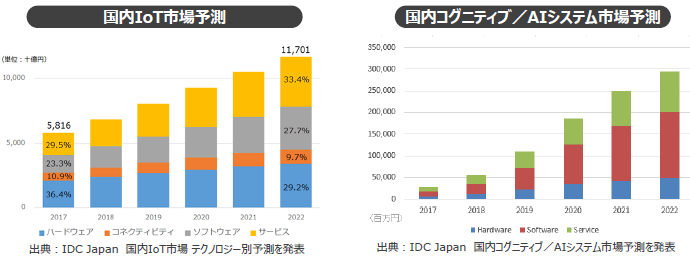

メインフレームを中心に据える「第1のプラットフォーム」、サーバ・クライアント・インターネットによる「第2のプラットフォーム」を経て、クラウド・ソーシャル・ビッグデータ・モビリティによる「第3のプラットフォーム」の時代を迎えている。IDCJapanでは、企業が「第3のプラットフォーム」技術を活用して新たな価値を創出し、競争上の優位性を確立する事をデジタルトランスフォーメーション(DX)と定義しており、Fintec(IT×金融)、自動運転(IT×自動車)、遠隔診療(IT×医療)、スマート農業(IT×農業)等が新たな価値創出の一例だ。今後、「第3のプラットフォーム」技術の活用による新たな価値創出に向けた取り組みの活発化が予想される。

DX時代はデータ資源の重要性が高まる。データ資源は収集・分析する事で情報となり、情報は意思決定・行動に活用される。このため、データが市場での優位性の基準となる。同社は、データ資源の収集・分析に必要な、クラウドプラットフォーム、IoTプラットフォーム、データプラットフォーム、及びITソリューションを提供する事で、DX時代を支えるプラットフォーマーになる事を目指している

【19/3期の振り返り】

「成長する分野での事業活動」と「成長する分野への集中投資」を基本方針に掲げ、グループをあげて顧客に提供する価値の向上に取り組んだ。「成長する分野での事業活動」では、ホスティング・クラウドサービスにおいてVPS・クラウドが順調に伸びた。分野別では、AI分野で大口案件の受注で認知度が向上し公共分野を中心に引き合いが増加し、データ流通分野で政府衛星データ案件(官民一体でデータ流通市場の早期成立・活発化に取り組むプロジェクト)の受注に成功した。一方、IoT分野は国内全体のIoT普及が想定より進まず立ち上がりが遅れている。

「成長する分野への集中投資」では、積極採用でエンジニアを増員した事に加え、IzumoBASE社の株式取得によりストレージ系エンジニアを獲得した。また、石狩DCへの集中投資を行い、3号棟の2部屋を増床した。この他、グループ会社との連携強化による付加価値の向上を念頭にプラナスソリューションズ社を設立し、複数の大口案件を獲得した。人材投資の一環として、働きやすさ、働き甲斐の向上にも取り組み、3月に「働き方改革企業2019」の特別賞(労働時間部門)を受賞した。

【20/3期の取り組み -基本方針は引き続き、「成長する分野での事業活動」と「成長する分野への集中投資」-】

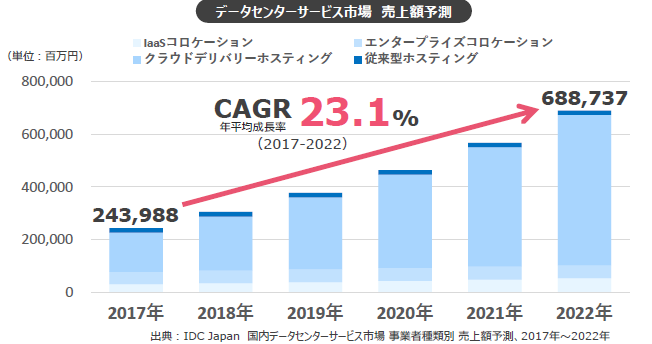

クラウドの利用拡大によりデータセンター市場は引き続き高い成長が見込まれる。IDC Japan「国内データセンターサービス市場事業者種類別売上額予測、2017年~2022年」によると、データセンター市場は、2017年(2,440億円弱)から2022年にかけて年率23.1%の成長が見込まれ、2022年には6,900億円弱に拡大する。

(同社資料より)

成長する分野での事業活動

ホスティング・クラウドサービスの継続利用に向け、アライアンスによる機能強化や使いやすさ等の改善に取り組む。分野別の取り組みとしては、IoT分野で引き続き顧客の活用支援・促進に注力し、AI分野ではグループ会社と共に公共・テックベンチャー案件の獲得に力を入れる。データ流通分野では、衛星データの産業利用やデータ流通市場の普及を官民共同で推進する。2月には衛星データプラットフォーム「Tellus(テルース)」の運用を開始し、運用開始から1カ月でアカウント登録数が7,000個を突破した。

(同社資料より)

成長する分野への集中投資

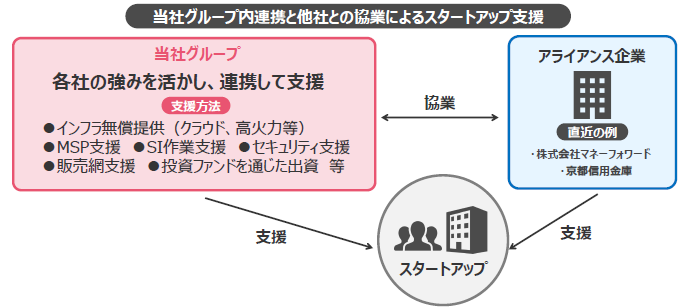

顧客満足度の向上に取り組むと共に、スタートアップ支援を強化する。顧客満足度の向上では、同社グループのリソースを最大限活用して顧客へ新たな価値を提供する。具体的な施策として、顧客の行動データ等の分析に基づく顧客支援の強化、同社グループのノウハウと技術力を駆使した顧客の「やりたいこと」の実現、サービス軸にとらわれない営業・開発のための体制見直し、人材教育の強化、石狩データセンターの大型案件への対応力強化、及び即応力を活かした案件獲得を挙げている。また、同社グループ内連携の強化、アライアンス企業との協業、及び仕組みの再構築により、スタートアップ支援を強化する。

顧客満足度の向上

同社グループのアセット | 個客軸での活用 |

顧客基盤 | ・顧客の行動データ等の取得・分析による、顧客支援の強化 レンタルサーバ、VPS・クラウド等テックタッチのサービスについてカスタマーヘルススコア活用 →同社から顧客への働きかけを強化し、既存顧客の満足度向上を通じた継続利用の促進、新規顧客の獲得、アップセルを実施 |

人材 | ・行政機関・宇宙関連等特定分野に精通するキーマンをフックとした大型案件の獲得、市場の活性化 ・サービス軸から顧客軸への転換に対応できる体制の再構築、組織力の向上 ・未来のITプラットフォームの姿を見据えた、新技術の研究開発に注力 (研究所の拡充実施2014年:2名→2018年:8名) |

技術力・サービス基盤 | ・顧客軸でのサービス開発の実施 新規顧客獲得を目指すサービス開発から、継続したサービスアップデートへの転換 ・AI・IoT等、DX分野のサービスの提供 ・スタートアップ支援によるビジネス創造 |

データセンター | 大型案件に柔軟に対応し得る即応性・拡張性 |

(同社資料を基に作成)

スタートアップ支援の強化

(同社資料より)

スタートアップ支援における直近の取り組み

・(株)マネーフォワードとスタートアップ支援で連携(2月)

マネーフォワードが提供するスタートアップ支援プログラムの提供先に「さくらのクラウド」を最大1年間無料で提供。

・クリエイテイブ産業創出拠点施設「mark MEIZAN」の運営に参画(2月)

鹿児島市と共同企業体による人材育成や多様な事業者との交流等を行う拠点にて、スタートアップ企業等へ継続的な支援を実施。

・京都信用金庫と起業家支援で協業(3月)

京都信用金庫営業地域の起業家(Web上のサービス提供やソフトウェア開発事業者)等へ「さくらのクラウド」を最大1年間無料で提供すると共に、幅広くサポート。

・福岡市スタートアップ支援施設「Fukuoka Growth Next」リニューアルオープン(5月予定)

福岡地所(株)、GMOペポパ(株)と共同運営の官民共同型スタートアップ支援施設をリニューアルオープン。アジアNo.1のスタートアップ支援施設を目指す。

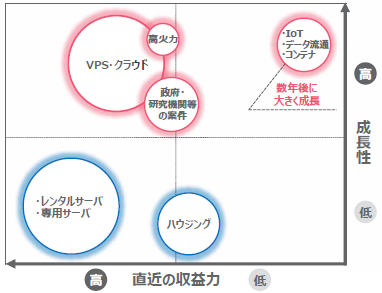

【サービスポートフォリオイメージ - DX分野への全方位の取り組みで数年後の大きな成長を目指す -】

(同社資料より)

5.今後の注目点

19/3期は、売上高が期初予想(204億円)を9億円下回り、営業利益は期初予想(12億円)を6億円強下回った。認識の違いから初期費用を売上計上できなかった高火力コンピューティング案件が発生した事等で売上が期初予想に届かない中、エンジニアや営業・販促・新規格を中心に積極的な採用を計画通りに実施した事が負担になった。

顧客満足度の向上に注力

認識の違いで売上計上できなかった案件については20/3期に収益貢献する見込みだが、改めて、レンタルサーバやVPS・クラウドを中心に営業を強化する考え。具体的には、トップラインを伸ばすと共に、顧客満足度の向上と解約の防止にも力を入れる。この一環として、昨年11月に営業体制を改めた。同社サービスの解約の特徴として、契約してから1年以内の解約が多く、また、同社のサービスには3ヶ月間の無料試用期間があるが、試用期間が終了後に本契約に移行しないケースも多いと言う。アンケート等から、短期間での解約や本契約に移行しないのは、サービスを十分に活用できない事が理由であるとわかっている。この反省を基に、顧客満足度向上を念頭にサポート体制を強化した。カスタマーヘルススコアの導入は、この一環であり、カスタマーサクセス(顧客の成功体験づくりの支援)に取り組んでいく。

コンピューティングリソースの提供から、システムの設計・運用・保守までワンストップで提供

昨今、政府や政府関係機関によるクラウドの利用が本格化しつつあり、アジアでも最高水準の高速・低コストなデータセンターを国内に有する同社にとってビジネスチャンスである。実際、AIやディープラーニングに最適な高火力コンピューティングが、国立研究開発法人に、データシステム開発及び論文や研究データファイルの解析・計算処理等の用途で採用される等、同社の運用実績が増えている。ただ、サービス提供の過程で、「大規模かつ高速なコンピューティングリソースの提供だけでなく、システムの設計から運用・保守までワンストップで提供して欲しい」という要望を受けていた。このため、ハイパフォーマンスコンピューティング領域のインテグレーション事業を目的に、100%子会社プラナスソリューションズ(株)を2018年4月に設立し、同年8月には、ストレージ仮想化技術に強みを持つIzumoBASE(株)を子会社化した。

ビジネスチャンスを捉えるためには、子会社設立だけでなく、同社を含め、グループでのエンジニアの増員が欠かせない。このため、エンジニアの積極採用を続けている。また、上記の顧客サポートの観点からも営業面での増員が必要だ。採用難の時代だが、幸い、いち早く取り組んだ働き方改革の成果で採用は順調なようだ。

投資マネジメントの強化

トップラインを伸ばしつつも、数値管理・原価管理を強化していく考え。同社のビジネスは固定費の負担が重いが、限界利益率が高い。このため、トップラインの引き上げを最優先に経営を進めてきたが、先行投資の名の下に過剰な投資も少なくなかったようだ。この反省を踏まえて、19/3期下期以降、サービス機材のリプレイス等の投資タイミングや施策時期の見極めによる投資マネジメントを強化した。この成果で19/3期通期の減価償却費・リース料、人件費、広告宣伝費等が見通しを下回り、売上高が修正予想に沿った着地となる中、営業利益が修正想定を大幅に上回った。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 6名、うち社外3名 |

監査役 | 4名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2018年12月27日)

基本的な考え方

当社のコーポレート・ガバナンスに関する基本的な考え方は、当社が企業規模を拡大していくのに並行して、経営管理組織の整備を推進し、各部門の効率的・組織的な運営及び内部統制の充実を図ることであり、その基本姿勢を基に現在まで努力してまいりました。特に、インターネット業界は、目に見えない多数の利用者に対して通信施設を開放しており、世界中のインターネット利用者を市場として成立している事業でありますので、他業界以上の大きな社会的責任を背負っております。当社におけるコーポレート・ガバナンスの確立は、このような社会的責任を果たしていくことを可能にする経営基盤であると考えております。

<実施しない主な原則とその理由>

原則5-2 【経営戦略や経営計画の策定・公表】

当社の経営戦略や経営計画の策定においては、当社グループが目標として掲げている、前期対比売上高成長率10%以上・売上総利益率30%以上・売上高対経常利益率10%以上の継続的な達成を前提にしております。なお、資本コストを的確に把握した経営計画の開示については、決算説明会や個別ミーティング等により株主との対話を重ねながら、どのように伝えるべきかを慎重に検討していく予定です。

<開示している主な原則>

原則4-9 【独立社外取締役の独立性判断基準及び資質】

当社は、社外取締役の選任にあたり、以下の基準に該当する者は、独立性はないものと判断しております。

(1)当社を主要な取引先とする者又はその業務執行者

(2)当社の主要な取引先又はその業務執行者

(3)直近3年間のいずれかにおいて、法律、会計又は税務の専門家もしくはコンサルタントとして、1,000万円を超える額の支払いを当社から役員報酬以外に得た者(かかる額が法人又は組合等の団体(以下、「団体」と いう)に支払われる場合は、過去3事業年度のいずれかにおいて、当該団体の連結売上高の2%を超える額を当社から得た団体に所属する者)

(4)次に掲げる者の配偶者、二親等内の親族又は同居の親族

a (1)から(3)のいずれかに該当する者

b 当社の子会社の取締役又は業務執行者(重要な者に限る)

c 直近3年間において、bもしくは当社の取締役又は業務執行者(重要な者に限る)に該当していた者

(5)当社の主要株主又はその業務執行者

(6)直近3年間のいずれかにおいて、1,000万円を超える寄付を当社から受けた者又は寄付を受けた団体の理事その他の業務執行者(重要な者に限る)

(7)当社との間で、社外役員の相互就任関係にある団体の出身者

原則5-1 【株主との建設的な対話に関する方針】

当社は、IR担当組織を設置し、株主や投資家に対しては、年2回以上の決算説明会を開催するとともに、ご要望により、取締役最高財務責任者等による個別面談等を行うことで、適切に対話の機会を設けております。また、対話にていただいたご意見については、適宜経営陣に共有する仕組みを構築しております。 なお、対話にあたっては、対話のテーマに留意し、インサイダー情報を厳重に管理しております。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(さくらインターネット:3778)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。