ブリッジレポート:(4312) サイバネットシステム 2019年12月期第2四半期決算

安江 令子 社長 | サイバネットシステム株式会社(4312) |

|

企業情報

市場 | 東証1部 |

業種 | 情報・通信 |

代表取締役 社長執行役員 | 安江 令子 |

所在地 | 東京都千代田区神田練塀町3 富士ソフトビル |

決算月 | 12月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

610円 | 31,158,269株 | 19,007百万円 | - | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

15.38円 | 2.5% | 30.75円 | 19.8倍 | 408.80円 | 1.5倍 |

*株価は08/15終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2015年12月(実) | 15,518 | 851 | 1,003 | 463 | 14.87 | 13.80 |

2016年12月(実) | 16,031 | 1,027 | 1,001 | 462 | 14.83 | 13.00 |

2017年12月(実) | 17,987 | 1,504 | 1,639 | 937 | 30.09 | 15.05 |

2018年12月(実) | 19,719 | 1,502 | 1,684 | -656 | -21.07 | 16.52 |

2019年12月(予) | 20,000 | 1,520 | 1,608 | 958 | 30.75 | 15.38 |

* 予想は会社予想。単位は百万円、円。

サイバネットシステム株式会社の2019年12月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年12月期第2四半期決算概要

3.2019年12月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/12期2Q(累計)は前年同期比9.8%の増収、同55.0%の営業増益。CASE(コネクティッド、自動化、シェアリング、電動化)やADAS(先進運転支援システム)をキーワードとする自動車関連の活発な開発投資を追い風に輸送用機器が同25.0%増加する等、全業種で売上が増加。売上の増加に加え、売上構成の良化やのれん償却費の減少等もあり、営業利益率が13.8%と4.0ポイント改善した。

- 通期予想は前期比1.4%の増収、同1.2%の営業増益。上期の売上・利益が通期予想の売上・利益を上回ったものの、米中・日韓の問題による中国及び韓国子会社の先行きの不透明感、円高懸念、企業業績の方向性、更には上期に使用予定だった未使用経費の下期消化等を踏まえて業績予想を据え置いた。期末配当は1株当たり7.69円を予定しており、2Q末配当7.69円と合わせて年15.38円。

- 期初に営業本部制をスタートさせた。前期までは事業本部制を敷いていたが、アカウントセールスに適した営業本部制に改めた事で担当アカウントに幅広く製品やサービスを提案・提供できる体制が整い、2Qの好調な業績に繋がった。下期業績については慎重姿勢を崩していないが、下期以降も自動車関連を中心に活発なR&Dが続くとみている。また、通期予想は、計画策定時点の様々なリスクを勘案して確実性の高い数字で策定している、とも言う。現時点では不確実性が高いため、一先ず業績予想を据え置いたようだ。期初予想にどれだけ上積みできるか、注目していきたい。

1.会社概要

“CAEソリューション”と“ITソリューション”を事業の柱として、“ものづくり”を支援している。CAE(Computer Aided Engineering)とはコンピュータによる工学支援の事で、コンピュータ上で仮想設計し、仮想実験(シミュレーション)する事。“ものづくり”において、高品質、開発期間の短縮、及び開発コストの削減を実現すると共に、試作実験に伴い発生する廃材の削減を通して環境にも優しい。同社は、世界的に実績のある20社以上・50種類以上の多彩なソフトウェアのライセンス販売・保守サービスや業務の受託サービス等を、自動車、機械、電機等の約2,000の企業や500の研究機関・大学へ提供している。

グループは、連結子会社14社。北米、英、仏、独、ベルギー、アジアに展開し、主な連結子会社のうち、開発子会社は3社あり、公差解析(設計時に設定した寸法のバラツキの許容範囲を計算すること)ソフトウェアを開発・販売・技術サポートしているSigmetrix.L.L.C.(米)、数式処理システムのWATERLOO MAPLE INC.(カナダ)、PIDO(Process Integration Design Optimization:最適化支援)ツールの開発・販売・技術サポートのNoesis Solutions NV(ベルギー)。販売子会社は4社あり、CAEソリューションのCYBERNET SYSTEMS(SHANGHAI) CO.,LTD. (中国)、CYBERNET SYSTEMS TAIWAN CO.,LTD.(台湾、出資比率57%)、CYFEM Inc.(韓国、同65%) 及びCYBERNET SYSTEMS MALAYSIA SDN. BHD.(マレーシア)がある。

【企業理念(Corporate Philosophy)】

企業理念は、「私たちは高付加価値、高品質のサービスをもって、満足度の高い“ソリューション”を提供し、顧客と社会の発展に寄与する」。「つくる情熱を、支える情熱」(Energy for Innovation)をメッセージとして掲げ、いつも顧客と共に歩み、頼りにされる、顧客にとって、CAEの「First Contact Company」 を目指している。

1-1 事業内容

当事業は、CAEソリューションや関連する技術サービス等を提供するCAEソリューションサービス事業とセキュリティ関連ソリューションを主力としたITソリューションを提供するITソリューションサービス事業に分かれ、CAEソリューションサービス事業が全体の80%以上を占める。

CAEソリューションサービス事業

CAD (Computer Aided Design:コンピュータによる設計支援)システムと連動して解析・シミュレーションを行うCAEソフトウェア(以下、ソフト)・ハードウェア(以下、ハード)の販売や技術サポート等の代理店ビジネス及びベンダービジネス、コンサルティングサービス、電子回路や基板の設計、モデルベース開発(MBD、後述)、更には最適設計支援等のエンジニアリング(受託)サービス、及び、セミナー、ユーザーカンファレンス、事例発表会の開催等、ユーザー教育・支援サービスを提供している。

CAEの主な分野

MCAE (Mechanical CAE) | CADでのデザインが終わった後に、構造、伝熱、電磁場、熱流体等の解析をサポートするソフトウェア及びサービスを提供する。主力商品は、米ANSYS Inc.製品のマルチフィジックス(複数の物理的な力)の解析ツール「ANSYS」。 |

光学設計 | レンズ設計等の光学解析、照明解析、光通信システム解析及び有機ELや光学部材特性等の測定ツールやソリューション、及びサービスを提供する。主力商品は、米Synopsys社製「CODE V」(光学設計評価プログラム)、同「LightTools」(照明設計解析ソフトウェア)等。 |

MBD (Model Based Development) | MBDとは構想・設計・検証といった開発プロセスを数理モデルに基づき実施する設計手法。主力製品は、カナダ子会社の、STEMコンピューティング・プラットフォーム「Maple」や同システムレベルモデリング・シミュレーションツール「MapleSim」等。 |

その他の分野 | 米国子会社の製品である3次元公差マネジメントツール(評価対象の組立部品寸法、部位バラツキ評価を基にしたコストと品質の最適化)、ベルギー子会社の最適設計支援ツール(解析の自動化、ロバスト制御・信頼性評価、品質工学適用等)。 |

開発子会社

3次元公差解析ソフト(歩留まり計算ソフト)「CETOL 6σ」の開発・販売・技術サポートを行うSigmetrix.L.L.C.(米)、様々な物理現象を数式化(見える化)する数式処理ソフト「Maple」や1D CAEソフト「MapleSim」の開発・販売・技術サポートを行うWATERLOO MAPLE INC.(カナダ)、及びPIDO(Process Integration Design Optimization:最適化支援)ソフト「Optimus」の開発・販売・技術サポートを行うNoesis Solutions NV(ベルギー)の3社。

販売子会社

CAEソリューションのCYBERNET SYSTEMS(SHANGHAI) CO.,LTD. (中国)、CYBERNET SYSTEMS TAIWAN CO.,LTD.(台湾)、CYFEM Inc.(韓国)、及び2018年11月に設立したCYBERNET SYSTEMS MALAYSIA SDN. BHD.(マレーシア)の4社。

ITソリューションサービス事業

サーバー・クライアントPC等のウイルス感染・情報流出等を防ぐSymantec社のエンドポイント・セキュリティ製品を中心とするセキュリティ関連ソリューション、「SKYSEA Client View」(SKY社)や「QND Advance」(クオリティソフト社)等を扱うIT資産管理の窓口(主要商品の複数販売)ソリューション、及びIDaaS(クラウドID管理)製品「OneLogin」を用いたクラウド型シングルサインオン・アクセスコントロール(IDaaS)ソリューション等を提供している。

2.2019年12月期第2四半期決算概要

2-1 第2四半期(累計)連結業績

| 18/12期 2Q(累計) | 構成比 | 19/12期 2Q(累計) | 構成比 | 前年同期比 | 計画 | 計画比 |

売上高 | 10,748 | 100.0% | 11,798 | 100.0% | +9.8% | 10,784 | +9.4% |

売上総利益 | 4,251 | 39.6% | 4,734 | 40.1% | +11.4% | - | - |

販管費 | 3,203 | 29.8% | 3,109 | 26.4% | -2.9% | - | - |

営業利益 | 1,048 | 9.8% | 1,624 | 13.8% | +55.0% | 1,051 | +54.6% |

経常利益 | 1,130 | 10.5% | 1,657 | 14.0% | +46.6% | 1,097 | +51.1% |

親会社株主帰属利益 | 953 | 8.9% | 1,049 | 8.9% | +10.1% | 675 | +55.4% |

*単位:百万円

CASE・ADASといった自動車関連の活発な開発投資を受けて同55.0%の営業増益

売上高は前年同期比9.8%増の117億98百万円。CASE(コネクティッド、自動化、シェアリング、電動化)やADAS(先進運転支援システム)といった自動車関連の活発な開発投資を追い風に輸送用機器が同25.0%増と伸びる等、全ての業種で売上が増加した。

金額ベースでは10億50百万円の増収。同社個別のCAEソリューションが4億47百万円、ITソリューションが5億01百万円、それぞれ増加した。アジア(中国、台湾、韓国、マレーシア)の販売子会社4社も、ベンダーとの良好な関好を活かして、ANSYS製品、Synopsys製品中心に売上が1億70百万円増加した。一方、欧米(加・米・ベルギー)の開発子会社3社の売上は67百万円減少した。米国子会社及びベルギー子会社は先行投資(製品開発に注力)の段階にあり、カナダ子会社は不採算事業を売却し、経営の立て直しを進めている。

営業利益は同55.0%増の16億24百万円。売上構成の良化で売上総利益率が0.5ポイント改善する中、のれん償却費の減少(前期に減損処理)等で販管費が減少した。ただ、前年同期に事業譲渡益4億94百万円を特別利益に計上した反動で最終利益は10億49百万円と同10.1%の増加にとどまった。

金額ベースでは5億76百万円の営業増益。同社個別のCAEソリューションが4億43百万円、ITソリューションが1億20百万円、それぞれ増加した他、販売子会社4社が24百万円の増益。カナダ子会社の不採算事業の売却で開発子会社3社の利益も2億03百万円増加した(一方、全社費用が2億14百万円増加)。

業種別売上高(個別)

| 18/12期 2Q(累計) | 構成比 | 19/12期 2Q(累計) | 構成比 | 前年同期比 |

電気機器 | 2,790 | 31.7% | 2,998 | 30.7% | +7.5% |

機械・精密機器 | 1,423 | 16.2% | 1,486 | 15.2% | +4.5% |

輸送用機器 | 1,143 | 13.0% | 1,430 | 14.7% | +25.0% |

その他製造業 | 1,048 | 11.9% | 1,170 | 12.0% | +11.6% |

教育・官公庁 | 727 | 8.3% | 803 | 8.2% | +10.4% |

情報・通信 | 518 | 5.9% | 603 | 6.2% | +16.5% |

その他製造業 | 1,139 | 13.0% | 1,261 | 12.9% | +10.8% |

合計 | 8,790 | 100.0% | 9,754 | 100.0% | +11.0% |

*単位:百万円

第2四半期(累計)売上構成(連結)

事業別 | 18/12期 | 19/12期 |

| 形態別 | 18/12期 | 19/12期 |

| 地域別 | 18/12期 | 19/12期 |

CAE | 85.4% | 82.5% |

| 代理店 | 74.9% | 75.7% |

| 日本 | 81.6% | 81.4% |

IT | 14.6% | 17.5% |

| 自社 | 13.8% | 13.5% |

| 北米 | 5.8% | 6.3% |

|

|

|

| サービス | 11.3% | 10.8% |

| アジア | 8.7% | 9.7% |

|

|

|

|

|

|

|

| 欧州 | 3.7% | 2.4% |

|

|

|

|

|

|

|

| その他 | 0.3% | 0.3% |

セグメント別動向

| 18/12期 2Q(累計) | 構成比・利益率 | 19/12期 2Q(累計) | 構成比・利益率 | 前年同期比 |

CAEソリューションサービス | 9,182 | 85.4% | 9,732 | 82.5% | +6.0% |

ITソリューションサービス | 1,565 | 14.6% | 2,066 | 17.5% | +32.0% |

連結売上高 | 10,748 | - | 11,798 | - | +9.8% |

CAEソリューションサービス | 1,515 | 16.5% | 2,186 | 22.5% | +44.3% |

ITソリューションサービス | 83 | 5.3% | 204 | 9.9% | +143.6% |

調整額 | -550 | - | -765 | - | - |

連結営業利益(営業利益率) | 1,048 | 9.8% | 1,624 | 13.8% | +55.0% |

*単位:百万円

CAEソリューションサービス

主力商品のマルチフィジックス解析ツール「ANSYS」を中心に新規ライセンス販売・保守契約更新共に増加し、自動運転や制御系設計など自動車関連のMBD・MBSE関連業務等でエンジニアリングサービスの売上も増加した。子会社では、販売子会社の売上が増加する一方、開発子会社の売上が減少した。

ITソリューションサービス

セキュリティ関連ソリューションの年間利用型のライセンス更新やIT資産管理の窓口(主要商品の複数販売)ソリューションの更新が進む中、クラウド型シングルサインオン・アクセスコントロールソリューションの新規販売が増加した。

2-2 第2四半期(4-6月)連結業績

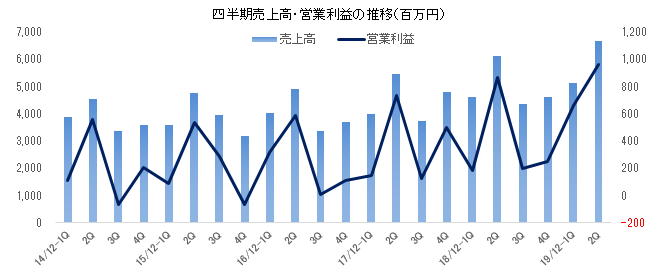

| 18/12-1Q | 2Q | 3Q | 4Q | 19/12-1Q | 2Q | 前年同期比 |

売上高 | 4,612 | 6,135 | 4,349 | 4,621 | 5,140 | 6,658 | +8.5% |

売上総利益 | 1,764 | 2,486 | 1,750 | 1,903 | 2,097 | 2,636 | +6.0% |

販管費 | 1,583 | 1,619 | 1,547 | 1,651 | 1,433 | 1,675 | +3.5% |

営業利益 | 181 | 867 | 202 | 252 | 664 | 960 | +10.8% |

経常利益 | 248 | 882 | 208 | 345 | 680 | 976 | +10.8% |

四半期純利益 | 125 | 827 | -2,032 | 422 | 406 | 642 | -22.3% |

売上総利益率 | 38.3% | 40.5% | 40.2% | 41.2% | 40.8% | 39.6% |

|

販管費率 | 34.3% | 26.4% | 35.6% | 35.7% | 27.9% | 25.2% |

|

*単位:百万円

第2四半期(4-6月)は前年同期比8.5%の増収、同10.8%の営業増益

電気機器や輸送用機器がエンジニアリングも含めて増加した他、セキュリティ関連ソリューションの年間利用型のライセンス更新で情報・通信が増加した。

業種別売上高(個別)

| 18/12-1Q | 2Q | 3Q | 4Q | 19/12-1Q | 2Q | 前年同期比 |

電気機器 | 931 | 1,858 | 924 | 965 | 956 | 2,042 | +9.9% |

機械・精密機器 | 625 | 797 | 468 | 527 | 647 | 839 | +5.2% |

輸送用機器 | 625 | 518 | 491 | 660 | 799 | 630 | +21.7% |

その他製造業 | 420 | 628 | 449 | 515 | 508 | 662 | +5.4% |

教育・官公庁 | 255 | 472 | 380 | 249 | 331 | 471 | -0.0% |

情報・通信 | 233 | 284 | 172 | 185 | 254 | 349 | +22.8% |

その他 | 538 | 600 | 461 | 486 | 566 | 695 | +15.8% |

個別売上高 | 3,630 | 5,160 | 3,348 | 3,590 | 4,063 | 5,691 | +10.3% |

*単位:百万円

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

| 18年12月 | 19年6月 |

| 18年12月 | 19年6月 |

現預金 | 4,467 | 2,951 | 仕入債務 | 1,391 | 1,687 |

売上債権 | 4,570 | 5,025 | 前受金 | 1,995 | 2,121 |

有価証券 | 4,000 | 7,000 | 流動負債 | 4,972 | 5,716 |

短期貸付金 | 3,086 | 2,981 | 退職給付に係る負債 | 1,327 | 1,311 |

流動資産 | 17,440 | 18,934 | 固定負債 | 1,375 | 1,344 |

無形固定資産 | 322 | 285 | 純資産 | 12,867 | 13,617 |

投資その他 | 1,153 | 1,127 | 負債・純資産合計 | 19,215 | 20,678 |

固定資産 | 1,775 | 1,744 | 有利子負債合計 | - | - |

*単位:百万円

第2四半期末の総資産は前期末と比べて14億63百万円増の206億78百万円。自己資本比率65.1%(前期末66.3%)。

キャッシュ・フロー(CF)

| 18/12期 2Q(累計) | 19/12期 2Q(累計) | 前年同期比 | |

営業キャッシュ・フロー(A) | 169 | 1,792 | +1,623 | +960.4% |

投資キャッシュ・フロー(B) | -237 | 19 | +256 | - |

フリー・キャッシュ・フロー(A+B) | -68 | 1,811 | +1,879 | - |

財務キャッシュ・フロー | -263 | -271 | -8 | - |

*単位:百万円

税金等調整前四半期純利益の増加等で営業CFが前年同期の1億69百万円から17億92百万円に増加した。投資CFは貸付金の回収による収入の増加等で19百万円の黒字を確保。財務CFでは配当金の支払額が増加した。

3.2019年12月期業績予想

3-1 通期業績予想

| 18/12期 実績 | 構成比 | 19/12期 予想 | 構成比 | 前期比 |

売上高 | 19,719 | 100.0% | 20,000 | 100.0% | +1.4% |

営業利益 | 1,502 | 7.6% | 1,520 | 7.6% | +1.2% |

経常利益 | 1,684 | 8.5% | 1,608 | 8.0% | -4.6% |

当期純利益 | -656 | - | 958 | 4.8% | - |

前期比1.4%の増収、同1.2%の営業増益予想

上期の利益が通期予想の利益を上回ったものの、「当社グループの主要顧客である製造業の研究開発投資は、先端技術による開発競争の激化などもあり、引続き堅調に推移していくものと思われます。しかし、米中貿易摩擦による中国市場の減速や韓国経済への懸念等、世界経済の先行きは不透明感を増しており、その影響は当社グループの売上見通しに及んでおります。また、上期使用予定の経費投資を下期に実行することとした」として通期の業績予想を据え置いた。

配当は1株当たり上期末7.69円、期末7.69円、年15.38円(配当性向50%)を予定している。

4.今後の注目点

期初に営業本部制をスタートさせた。前期までは事業本部制を敷いていたが、アカウントセールスに適した営業本部制に改めた事で担当アカウントに幅広く製品やサービスを提案・提供できる体制が整い、第2四半期の好調な業績に繋がったと言う。一方、通期予想については、米中・日韓の問題による中国・韓国子会社の先行き不透明感、円高懸念、企業業績の方向性、更には上期未使用経費の消化等を踏まえて据え置いた。結果として、下期の見通し(通期予想と上期実績の差分)が違和感を覚えるものとなったが、会社側は下期以降も自動車関連を中心に活発なR&Dが続くとみている。また、通期予想は、計画策定時点の様々なリスクを勘案して確実性の高い数字で策定していると言う。通期予想の修正を行わなかったのは下期に大きな不安があると言う訳ではなく、現時点では不確実性が高いため、一先ず業績予想を据え置いたようだ。筆者は通期の営業利益が20億円を超えると考えるが、過去数年間、同社の業績は四半期毎の振れが大きかった事も事実。期初予想にどれだけ上積みできるか注目していきたい。

また、来期以降を見据えた場合、自動車メーカーに直接部品を供給する一次請け企業だけでなく、二次請けや三次請け企業等で新規開拓の余地が大きいと言う。ただ、こうした企業は地方に拠点を置くケースが多いため、業務効率上、パートナーや代理店の協力が不可欠。このため、地方での販売網構築に取り組んでいく考え。同社の商品は専門性が高く、しかも単純な売り切りではなく継続的なサポートが必要なため、パートナーや代理店の質が販売網構築上のポイントになると言う。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 7名、うち社外2名 |

監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日: 2019年08月08日)

基本的な考え方

当社は、あらゆる企業活動の場面において関係法令の遵守を徹底し、社会倫理に適合した行動をとることを、「サイバネットグループコンプライアンス行動指針(以下「サイバネット行動指針」という。)」として掲げております。これは、全てのステークホルダーに対する当社の基本姿勢であります。また、当社はコーポレート・ガバナンスにおける基本的な考え方としてサイバネット行動指針を尊重し、経営の健全性の確保、アカウンタビリティ(説明責任)の明確化、適時かつ公平な情報開示に努めております。そして、経営判断の迅速化と業務執行の監督機能強化を図るとともに、リスク管理及び牽制機能が効いた組織づくりに努めております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの各原則につきまして、全てを実施しております。

<開示している主な原則>

[原則4-9 独立社外取締役の独立性判断基準及び資質]

当社は、独立社外取締役候補者の選定に当たり、次の各事項のいずれかに該当する場合には、独立性を欠くものと判断しております。よって、これらのいずれにも該当せず、一般株主と利益相反が生じるおそれがなく、実質的にも独立性を担保できると認められる人材であることに留意し、決定いたします。

(1) 最近10年以内に、当社もしくはその子会社の業務執行者またはその二親等以内の親族であった者

(2) 最近1年以内に、次のいずれかに該当する者またはその二親等以内の親族であった者

イ.当社と重要な取引関係がある会社の業務執行者またはその親会社もしくはその重要な子会社の業務執行者

ロ.当社またはその子会社の弁護士やコンサルタント等であって、当社取締役報酬以外に多額の報酬その他財産上の利益を受け取っている者

それが法人・団体等である場合は、当該法人・団体の業務執行者

ハ.当社の親会社の業務執行者

ニ.当社の親会社グループに所属する会社の業務執行者

(3) その他、当社の一般株主全体との間で上記(1)(2)にて考慮されている事由以外の事情で恒常的に実質的な利益相反が生じるおそれがある者

[原則5-1 株主との建設的な対話に関する方針]

当社は、IR担当部門を設置しており、同部門の担当役員は、管理部門の担当役員として、管理部門間の有機的な連携を図っております。また、同部門は、半年に一度、代表取締役及び担当役員に対し、IR活動報告を行っております。なお、インサイダー情報の管理に関しては、後項「V.2.(3)ディスクロージャー・ポリシー」及びホームページに「情報開示基準(ディスクロージャー・ポリシー)」を掲載しております。下記のURLよりご覧ください。

(情報開示基準(ディスクロージャー・ポリシー))

https://www.cybernet.jp/ir/ir_policy/standard/

なお、当社の主なIR活動は次のとおりです。

(1) 決算説明会(年1回)

(2) 株主総会(年1回)

(3) 個人投資家向説明会(不定期)

(4) 機関投資家向個別面談

(5) 電子メールによる情報提供

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(サイバネットシステム:4312)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。