ブリッジレポート:(2317)システナ 2020年3月期第2四半期決算

逸見 愛親 会長 |

三浦 賢治 社長 | 株式会社システナ(2317) |

|

企業情報

市場 | 東証1部 |

業種 | 情報通信 |

代表者 | 逸見 愛親、三浦 賢治 |

所在地 | 東京都港区海岸一丁目2番20号 汐留ビルディング14階 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

1,516円 | 97,541,789株 | 147,873百万円 | 24.6% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

20.00円 | 1.3% | 52.70円 | 28.8倍 | 225.34円 | 6.7倍 |

*株価は11/08終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。BPSは2020年3月期第2四半期決算短信より。ROEは前期末実績。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2016年3月(実) | 42,695 | 3,172 | 3,208 | 2,249 | 22.65 | 32.00 |

2017年3月(実) | 46,255 | 3,693 | 3,407 | 2,197 | 22.42 | 36.00 |

2018年3月(実) | 54,320 | 5,170 | 5,147 | 3,542 | 36.32 | 46.00 |

2019年3月(実) | 59,742 | 6,902 | 6,706 | 4,584 | 47.00 | 16.00 |

2020年3月(予) | 63,147 | 7,865 | 7,622 | 5,140 | 52.70 | 20.00 |

* 予想は会社予想。単位は百万円、円。

* 2018年6月、1株を4株に分割(EPSを遡及修正)。

株式会社システナの2020年3月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期第2四半期決算概要

3.2020年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

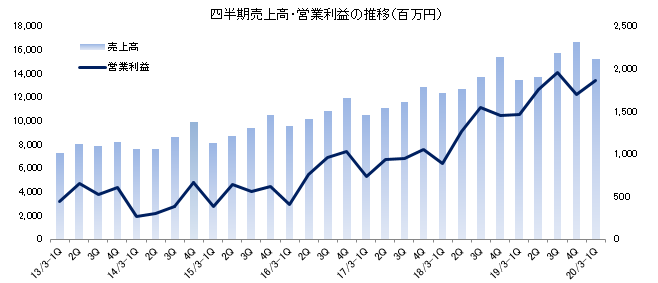

- 20/3期上期は前年同期比15.4%の増収、同27.0%の営業増益。車載システムやインターネットサービスを中心にソリューションデザイン事業の売上が同13.6%増、業務範囲が高付加価値分野に拡大したITサービスの売上が同11.2%増、物販からシステムインテグレーターへのシフトが進んだソリューション営業の売上が同20.5%増と伸びる等、主力事業がそろって二ケタの増収。増収効果や高付加価値化で収益性も向上し、人員増強等に伴う販管費の増加を吸収した。

- 通期予想に変更はなく、前期比5.7%の増収、同14.0%の営業増益。ソリューションデザイン事業、フレームワークデザイン事業およびITサービス事業の売上が収益性の改善を伴って増加する他、ソリューション営業は物販の減少による微減収を見込むも、想定以上に受注は好調。クラウド事業は「働き方改革」関連で売上が増加するものの、先行投資が負担となり、減益が見込まれる。海外事業は、米国日系企業向けの技術支援、IoTソリューション、更にはStrongKey社のセキュリティ製品の販売本格化で売上が増加し、損益の改善も進む見込み。期末配当は10円を予定しており、2Q末配当と合わせて年4円増配の20円となる(予想配当性向38%)。

- 通期予想に対する進捗率は、売上高49.7%(通期実績ベースの前年同期45.5%)、営業利益52.2%(同46.9%)、経常利益52.0%(同46.7%)、最終利益52.1%(同45.7%)。実績ベースの前年同期の進捗率を上回る順調な進捗である(上期の業績予想は非開示)。ソリューションデザイン事業が拡大する中、業務自動化ソリューション等の新規サービスが育ちつつあるフレームワークデザイン事業、高付加価値案件へのシフトが進むITソリューション事業および物販からSIerへビジネスの転換が進むソリューション営業等、主要事業で構造改革が進んでいる事が業績好調の要因。ソリューション営業は通期で減収を見込んでいるが、豊富な受注残を抱えており上振れする可能性が高い。

1.会社概要

2010年4月1日に(株)システムプロが、持分法適用会社だったカテナ(株)を吸収合併して誕生。旧(株)システムプロのモバイル端末の設計・開発・検証に係る技術・ノウハウとオープン系技術、旧カテナ(株)の金融分野の業務知識および基盤系技術を融合した事業展開により新たな領域の開拓を進めている。連結子会社9社および持分法適用会社3社と共にグループを形成している。

【経営目標 - 日本を代表するIT企業となり、日本経済を底辺から支える 】

経営目標実現のために、「破壊と創造」、「安定と成長」、「保守と革新」という相反する課題をバランス良くコントロールし、常に振り子の中心点に経営の軸足を置いた、バランス経営を基本方針としている。

【目標とする経営指標】

目標とする経営指標として、安定した高配当、高い株主資本利益率、高い売上高営業利益率を掲げており、その実現に向け、経営の基本方針に則り、高収益体質を目指して行く考え。当面の目標(中期経営目標)として、24/3期に連結売上高1,010億円、営業利益152億円(営業利益率15%)、一人当たり営業利益260万円、ROE25%を掲げている。

1-1 事業内容とシステナグループ

事業は、ソリューションデザイン事業(20/3期第2四半期売上構成比36.2%)、フレームワークデザイン事業(同8.9%)、ITサービス事業(同13.1%)、ソリューション営業(同39.5%)、クラウド事業(同2.2%)、海外事業(同0.2%)および投資育成事業(同0. 3%)に分かれる(調整額△0.4%)。

20/3期より、コンシューマサービス事業に区分されていた事業を、ソリューションデザイン事業および投資育成事業に区分変更し、コンシューマサービス事業セグメントを廃止した。

ソリューションデザイン事業 (株)システナ、(株)ProVision、(株)IDY、HISホールディングス(株)、SystenaVietnam Co.,Ltd.

モバイル端末開発で培ったノウハウを強みとする自動運転やテレマティクス等の「車載」、電力、交通、航空、宇宙、防衛等の「社会インフラ」、通信キャリア、Eコマース、教育、電子書籍等の「ネットビジネス」、スマートフォン、家電、ロボット等の「スマートデバイス/ロボット/AI」およびワークフローや受発注システム等の「業務システム」の5つのカテゴリーに経営資源を集中させている。いずれのカテゴリーも、IoT関連のシステムやサービスの開発および検証の引き合いが活発である。また、ベトナムの現地法人Systena Vietnam Co.,Ltd.が、ソフトウェア開発・検証評価・保守運用、ITサービス全般等を手掛けるオフショア拠点としての機能を担っている。

フレームワークデザイン事業 (株)システナ、Systena Vietnam Co.,Ltd.

国内外の生・損保や銀行を顧客として、金融系システム開発や基盤系システムの開発を行っている。生損保業務では、情報系、契約管理業務、保険料計算、代理店業務から営業管理業務に至るまで幅広い業務ソリューションの開発実績を有し、銀行業務では、メインフレームへの対応はもちろん、オープンシステムの分野においても、営業店系システムおよび対外系チャネルシステム等で豊富な開発実績を有する。以前は業務の大半を金融系システムの開発・運用が占めていたが、業務自動化(RPA)、クラウド、データ分析、音声認識、画像認識などの新規事業が売上高の3割を占めるところまで育ってきており、ITサービス事業やソリューション営業との連携による両事業が有する顧客へのクロスセル、或いはスマホアプリやWebアプリ等のソリューションでのソリューションデザイン事業との連携により、金融系の深耕と他業種への横展開を進めている。また、ソリューションデザイン事業と同様にSystena Vietnam Co.,Ltd.がオフショア拠点としての機能を担っている。

ITサービス事業 (株)システナ、東京都ビジネスサービス(株)

システムやネットワークの運用・保守、ヘルプデスク、ユーザーサポート、データ入力、大量出力等のITアウトソーシングサービスを手掛ける。顧客は電機メーカー、金融機関、外資系企業、官公庁等。

ソリューション営業事業 (株)システナ

ITプロダクト(サーバー、PC、周辺機器、ソフトウェア)の企業向け販売やシステムインテグレーションを手掛ける。ハード販売型のビジネスからサービス提供型のビジネスへシフトを進めており、ITサービス事業等とも連携して所有から利用(クラウド等)へと変化するニーズを取り込む事で事業拡大、高付加価値化を図っている。顧客は電機メーカー、外資系企業等。

クラウド事業 (株)システナ

クラウド型サービスの導入支援からアプリケーションの提供までを手掛けており、「G Suite」と同社開発の「Cloudstep」を組み合わせたシステナ版グループウェアのクラウドサービスや昨年5月にサービスを開始したクラウド・データベースサービス「Canbus.\キャンバスドット」、スマートフォン向けフィッシング対策ソリューション「Web Shelter」などを提供している。現在、パブリック・クラウドに特化しているが、プライベート・クラウドへの対応も進めている。尚、「Cloudstep」とは、「G Suite」等のクラウド型サービスの使い勝手を向上させるための業務アプリケーションや運用者向け管理ツール等の総称。

海外事業 Systena America Inc. Systena Vietnam Co.,Ltd.米国の現地法人はモバイルや通信関連の開発・検証支援と米国の最新技術・サービスの動向調査・インキュベーションを二本柱とし、ベトナムの現地法人はソフトウェア開発・検証評価・保守運用、ITサービス全般等を手掛けるオフショア拠点との位置づけ。

投資育成事業 (株)インターネットオブシングス、(株)GaYa

戦略子会社(株)インターネットオブシングスが、IoT、ロボット、FinTech、ソーシャルメディア関連の企画・開発・販売・サービス提供を手掛けている他、(株)GaYaがスマートフォン向けゲームコンテンツの開発・大手SNSサイトへの提供および他社が開発・リリースしたゲームの運営受託を手掛けている。

システナグループ

連結子会社 | 出資比率 | 事業内容 |

(株)ProVision | 100% | モバイル端末アプリおよびインターネットコンテンツの開発支援・品質評価 |

東京都ビジネスサービス(株) | 51% | データ入力、大量出力等(東京都との共同出資の重度障がい者雇用モデル企業) |

(株)IDY | 76.7% | 携帯端末を含む無線インフラを中心とした各種通信デバイス・通信ソフトウェアの販売、無線通信に関わる各種開発 |

(株)GaYa | 65% | スマートフォン・PC向けソーシャルゲームの企画・開発・運営、受託開発・開発支援等 |

(株)インターネットオブシングス | 100% | IoT、ロボット、FinTech、ソーシャルメディア関連の企画・開発・販売等のサービス提供 |

Systena America Inc. | 100% | 米国現地法人。モバイルおよび通信関連の開発・検証支援、各種ソリューション提供。最新技術やサービスの動向調査および事業化 |

Systena Vietnam Co.,Ltd. | 100% | ベトナム現地法人。ソフトウェア開発・検証評価・運用・保守、ITサービス全般 |

持分法適用会社 | 出資比率 | 事業内容 |

HISホールディングス(株) | 25.36% | システム構築、パッケージソフト開発・販売(北海道を拠点とするニアショア開発) |

StrongKey, Inc. | 28.84% | 暗号化および認証製品の開発・販売 ※StrongAuth, Inc.から社名変更

|

ONE Tech, Inc. | 50% | 全米屈指のPFを持つPlasma社との合弁会社。IoTソリューションパッケージの開発・販売 |

※ 連結子会社は、上記の他、東京都ビジネスサービス(株)の子会社(株)ティービーエスオペレーション。持分法適用会社StrongKey, Inc.およびONE Tech, Inc.はSystena America Inc.を通して出資。

1-2 新中期経営計画(20/3期~24/3期)

24/3期に連結売上高1,010億円、営業利益152億円の達成を目指す中期5ヵ年計画が進行中である。生産性を20%向上させて営業利益率15%、ROE25%に引き上げる考え。この目標の達成に向けて、「データ経営による生産の向上」を経営の大方針とし、営業強化、自社商材・自社サービスの拡充、成長分野への集中投資、既存事業のスクラップアンドビルドを行うと共に、米国での投資育成事業であるIoTビジネスと暗号化セキュリティ事業を通じて海外事業も積極的に展開していく。

尚、今後10年で最も伸びる分野と位置付けるオートモーティブ、キャッシュレス・決済、ロボット・IoT・RPA・クラウドおよび自社製品・自社サービスの分野に経営資源を集中させていく考え。

| 19/3期 実績 | 構成比・ 利益率 | 20/3期 予想 | 構成比・ 利益率 | 24/3期 計画 | 構成比・ 利益率 |

ソリューションデザイン | 21,214 | 35.5% | 23,450 | 37.1% | 40,950 | 40.6% |

フレームワークデザイン | 5,294 | 8.9% | 5,770 | 9.1% | 9,400 | 9.3% |

ITサービス | 7,827 | 13.1% | 8,692 | 13.8% | 11,060 | 11.0% |

ソリューション営業 | 24,032 | 40.2% | 24,000 | 38.0% | 36,580 | 36.2% |

クラウド | 1,129 | 1.9% | 1,230 | 2.0% | 1,970 | 1.9% |

海外事業 | 120 | 0.2% | 150 | 0.2% | 640 | 0.6% |

投資育成事業 | 397 | 0.7% | 305 | 0.5% | 400 | 0.4% |

調整額 | -272 | -0.5% | -450 | -0.7% | - | - |

連結売上高 | 59,742 | 100.0% | 63,147 | 100.0% | 101,000 | 100.0% |

ソリューションデザイン | 3,666 | 17.3% | 4,408 | 18.8% | 8,100 | 19.8% |

フレームワークデザイン | 841 | 15.9% | 968 | 16.8% | 1,600 | 17.0% |

ITサービス | 1,067 | 13.6% | 1,220 | 14.0% | 2,350 | 21.2% |

ソリューション営業 | 1,155 | 4.8% | 1,242 | 5.2% | 2,300 | 6.3% |

クラウド | 197 | 17.5% | 64 | 5.2% | 500 | 25.4% |

海外事業 | -31 | - | -15 | - | 250 | 39.1% |

投資育成事業 | 5 | 1.3% | -22 | - | 100 | 25.0% |

連結営業利益 | 6,902 | 11.6% | 7,865 | 12.5% | 15,200 | 15.0% |

* 単位:百万円

2.2020年3月期第2四半期決算概要

2-1 連結業績

| 19/3期 上期 | 構成比 | 20/3期 上期 | 構成比 | 前年同期比 |

売上高 | 27,210 | 100.0% | 31,411 | 100.0% | +15.4% |

売上総利益 | 6,047 | 22.2% | 7,128 | 22.7% | +17.9% |

販管費 | 2,811 | 10.3% | 3,019 | 9.6% | +7.4% |

営業利益 | 3,235 | 11.9% | 4,109 | 13.1% | +27.0% |

経常利益 | 3,131 | 11.5% | 3,961 | 12.6% | +26.5% |

親会社株主帰属利益 | 2,096 | 7.7% | 2,680 | 8.5% | +27.9% |

* 単位:百万円

前年同期比15.4%の増収、同27.0%の営業増益

売上高は前年同期比15.4%増の314億11百万円。車載システムやインターネットサービスを中心にソリューションデザイン事業の売上が同13.6%増、業務範囲が高付加価値分野に拡大したITサービスの売上が同11.2%増、物販からシステムインテグレーターへのシフトが進んだソリューション営業の売上が同20.5%増と伸びる等、主力事業が揃って二ケタの増収となった。

営業利益は同27.0%増の41億09百万円。増収効果や高付加価値化で主力事業の収益性が向上し、売上高総利益率が22.7%と0.5ポイント改善。人員増強等に伴う販管費の増加を吸収した。

2-2 セグメント別動向

| 19/3期 上期 | 構成比・ 利益率 | 20/3期 上期 | 構成比・ 利益率 | 前年同期比 |

ソリューションデザイン | 10,012 | 36.8% | 11,373 | 36.2% | +13.6% |

フレームワークデザイン | 2,546 | 9.4% | 2,804 | 8.9% | +10.2% |

ITサービス | 3,701 | 13.6% | 4,117 | 13.1% | +11.2% |

ソリューション営業 | 10,299 | 37.8% | 12,407 | 39.5% | +20.5% |

クラウド | 545 | 2.0% | 682 | 2.2% | +25.0% |

海外事業 | 53 | 0.2% | 55 | 0.2% | +4.3% |

投資育成事業 | 194 | 0.7% | 109 | 0.3% | -44.1% |

調整額 | -143 | -0.5% | -137 | -0.4% | - |

連結売上高 | 27,210 | 100.0% | 31,411 | 100.0% | +15.4% |

ソリューションデザイン | 1,709 | 17.1% | 2,153 | 18.9% | +25.9% |

フレームワークデザイン | 386 | 15.2% | 503 | 17.9% | +30.1% |

ITサービス | 496 | 13.4% | 564 | 13.7% | +13.7% |

ソリューション営業 | 571 | 5.5% | 810 | 6.5% | +41.8% |

クラウド | 100 | 18.3% | 111 | 16.3% | +11.4% |

海外事業 | -20 | -38.9% | -24 | -44.4% | - |

投資育成事業 | -8 | -4.3% | -8 | -8.0% | - |

調整額 | - | - | - | - | - |

連結営業利益 | 3,235 | 11.9% | 4,109 | 13.1% | +27.0% |

* 単位:百万円

ソリューションデザイン事業

売上高113億73百万円(前年同期比13.6%増)、営業利益21億53百万円(同25.9%増)。当事業は、「車載システム」、「社会インフラ」、「インターネットサービス」、「AI・ロボット」および「業務システム」の5つの成長分野にフォーカスしている。この上期は、車載システムやインターネットサービスが増収をけん引する中、「デジタルトランスフォーメーション(DX)」や「働き改革」をキーワードに企業向け業務システム開発が伸びた。

車載システムでは、得意とする車載インフォテインメント関連や通信関連の技術が強みとなるITS(高度道路交通システム)関連のアプリケーション開発に加え、新領域の開拓に成功したモビリティサービスが増収に寄与。インターネットサービスは、消費税税率引き上げに対応したキャッシュレス決済関連のシステムの開発・検証、5Gに向けたサービスの改修および新規開発・評価業務で売上が増加。業務システムでは、企業の生産性向上・業務効率化の需要を取り込みが進んだ事に加え、OSS(Open Source Software)を活用した短納期・低コストの課題解決ソリューションが増加した。

フレームワークデザイン事業

売上高28億4百万円(前年同期比10.2%増)、営業利益は503百万円(同30.1%増)。当事業は、既存顧客を中心とした金融分野と、業務自動化ソリューションを中心とした新規サービス分野にカテゴライズして受注拡大に取り組んでいる。既存金融分野は、前期から続く大型保険システム開発に加え、新規の金融、保険、業務システム開発が順調に進んだ。新規サービス分野では、商材の拡張効果で前期から取り組んでいる業務自動化ソリューションのライセンス販売が増加し、それに伴う導入支援、開発支援等も増加した。

ITサービス事業

売上高41億17百万円(前年同期比11.2%増)、営業利益5億64百万円(同13.7%増)。人材動員力を強みとした「ヘルプデスク」、「システムオペレーター」などの従来の派遣型サービスから、「ITサポート」、「ITインフラ構築」といった請負型サービスへのシフトが進んでおり、顧客のプロフィット部門に対する営業強化や社内IT部門へのWindows7のサポート終了を見据えた「Windows10移行」およびそれに伴う「スマートデバイスの導入」等、高付加価値案件が増加し、収益性の改善を伴って売上が増加した。また、働き方改革に対応した「AI・チャットボット」、「ITトレーニング」を営業フックに新規顧客開拓も進んだ。

ソリューション営業

売上高124億7百万円(前年同期比20.5%増)、営業利益は8億10百万円(同41.8%増)。Windows7、Windows Server2008のサポート終了に伴うシステム案件が増加した他、「働き方改革」をキーワードにしたモバイル・セキュリティ・クラウドの需要喚起策も成果をあげた。また、ロードマップの把握から、IT機器の導入、インフラ構築、システム開発、保守運用に至る高付加価値のワンストップサービスが拡大した他、消費増税に伴う駆け込み需要の取込みも進んだ。

クラウド事業

売上高6億82百万円(前年同期比25.0%増)、営業利益1億11百万円(同11.4%増)。「働き方改革」関連で、「G Suiteに関するシステムインテグレーションやグループウェア「Cloudstep」が増加した他、「DX」や「データ経営」をキーワードにした需要喚起が奏功し、ビジネスアプリプラットフォーム「Canbus.」も増加した。

海外事業

売上高55百万円(前年同期比4.3%増)、営業損失24百万円(前年同期は営業損失20百万円)。大手製造業の既存顧客からのソフトウェア開発の追加受注に加え、前期末に新規取引が始まった東海岸の日系企業から、新たに技術サポート案件を獲得した事で米国子会社の売上が増加した。また、米国子会社と米Plasma社との合弁会社ONE Tech社が、新規IoT案件をカリフォルニアの日系企業から受注した。

この他、世界各国の中央銀行、大手金融機関、軍事機関等で多くの導入実績があるStrongKey社の暗号化・次世代認証セキュリティ・ソリューション「Tellaro」(今下期から日本での販売が本格化)の日本語化や日本仕様の追加開発、マニュアル整備、および営業戦略の立案に取り組んだ。「Tellaro」は、CCPA(後述)の2020年1月施行を前に問い合わせが増えているアジア・米国での共同ビジネスも計画している。

尚、CCPAとは「California Consumer Privacy Act」の略で、消費者に自身の個人情報の取扱いをコントロールする権利を与えるカリフォルニアの州法。対象はカリフォルニア内の企業だけでなく、一定の売上($25百万)を上げており、かつカリフォルニア州民の個人情報(名刺やメールアドレスなどを含む)等を取得した事のある企業も対象となる。

2-3 財政状態およびキャッシュ・フロー(CF)

財政状態

| 19年3月 | 19年9月 |

| 19年3月 | 19年9月 |

現預金 | 14,376 | 14,740 | 仕入債務 | 6,056 | 4,978 |

売上債権 | 13,486 | 12,766 | 未払金・未払費用 | 1,547 | 1,556 |

たな卸資産 | 906 | 660 | 未払法人税・消費税等 | 1,853 | 1,279 |

流動資産 | 29,166 | 28,606 | 賞与引当金 | 1,494 | 978 |

有形固定資産 | 588 | 643 | 有利子負債 | 1,550 | 1,550 |

無形固定資産 | 307 | 302 | 負債 | 13,312 | 11,026 |

投資その他 | 3,842 | 3,722 | 純資産 | 20,592 | 22,248 |

固定資産 | 4,738 | 4,669 | 負債・純資産合計 | 33,904 | 33,275 |

* 単位:百万円

第2四半期末の総資産は前期末との比較で6億29百万円減の332億75百万円。現預金と純資産が増加する一方、季節要因で売上債権・仕入債務が減少した。自己資本比率66.1%(前期末59.9%)。

キャッシュ・フロー(CF)

| 19/3期 上期 | 20/3期 上期 | 前年同期比 | |

営業キャッシュ・フロー(A) | 3,602 | 1,666 | -1,936 | -53.7% |

投資キャッシュ・フロー(B) | -527 | -363 | +164 | - |

フリー・キャッシュ・フロー(A+B) | 3,075 | 1,303 | -1,772 | -57.6% |

財務キャッシュ・フロー | -610 | -926 | -316 | - |

現金及び現金同等物期末残高 | 11,838 | 14,544 | +2,706 | +22.9% |

* 単位:百万円

税引前利益39億61百万円(前年同期:31億24百万円)、売上債権の減少7億32百万円(同:24億14百万円)、仕入債務の減少△10億78百万円(同:△11億36百万円)および税金費用△16億92百万円(同:△7億01百万円)等で16億66百万円の営業CFを確保した。投資CFは主に投資有価証券の取得により、財務CFは配当金の支払いによる。

3.2020年3月期業績予想

3-1 通期連結業績

| 19/3期 実績 | 構成比 | 20/3期 予想 | 構成比 | 前期比 |

売上高 | 59,742 | 100.0% | 63,147 | 100.0% | +5.7% |

営業利益 | 6,902 | 11.6% | 7,865 | 12.5% | +14.0% |

経常利益 | 6,706 | 11.2% | 7,622 | 12.1% | +13.7% |

親会社株主帰属利益 | 4,584 | 7.7% | 5,140 | 8.1% | +12.1% |

* 単位:百万円

通期予想に変更はなく、前期比5.7%の増収、同14.0%の営業増益

ソリューションデザイン事業、フレームワークデザイン事業およびITサービス事業の売上が収益性の改善を伴って増加する。ソリューション営業は物販の減少による微減収を見込んでいるものの、受注の好調で上期末の受注残が想定を上回った。クラウド事業は引き続き「働き方改革」関連の需要の取込みで売上が増加するものの、「Canbus.」を中心とした自社サービスの売上拡大に向けた先行投資が負担となり、減益が見込まれる。海外事業は、米国日系企業向けの技術支援、LoRa WAN機器等のIoTソリューション、更にはStrongKey社のセキュリティ製品の販売本格化で売上が増加し、損益の改善も進む見込み。

配当は1株当たり上期末10円、期末10円の年20円を予定しており(予想配当性向38%)、4円の増配となる。

3-2 セグメント別見通し

| 19/3期 実績 | 構成比・利益率 | 20/3期 予想 | 構成比・利益率 | 前期比 |

ソリューションデザイン | 21,214 | 35.5% | 23,450 | 37.1% | +10.5% |

フレームワークデザイン | 5,294 | 8.9% | 5,770 | 9.1% | +9.0% |

ITサービス | 7,827 | 13.1% | 8,692 | 13.8% | +11.0% |

ソリューション営業 | 24,032 | 40.2% | 24,000 | 38.0% | -0.1% |

クラウド | 1,129 | 1.9% | 1,230 | 2.0% | +8.9% |

海外事業 | 120 | 0.2% | 150 | 0.2% | +24.8% |

投資育成 | 397 | 0.7% | 305 | 0.5% | -23.3% |

調整額 | -272 | -0.5% | -450 | -0.7% | - |

連結売上高 | 59,742 | 100.0% | 63,147 | 100.0% | +5.7% |

ソリューションデザイン | 3,666 | 17.3% | 4,408 | 18.8% | +20.2% |

フレームワークデザイン | 841 | 15.9% | 968 | 16.8% | +15.1% |

ITサービス | 1,067 | 13.6% | 1,220 | 14.0% | +14.2% |

ソリューション営業 | 1,155 | 4.8% | 1,242 | 5.2% | +7.5% |

クラウド | 197 | 17.5% | 64 | 5.2% | -67.6% |

海外事業 | -31 | - | -15 | -10.0% | - |

投資育成 | 5 | 1.3% | -22 | -7.2% | -520.4% |

調整額 | - | - | - | - | - |

連結営業利益 | 6,902 | 11.6% | 7,865 | 12.5% | +13.9% |

* 単位:百万円

* 20/3期よりコンシューマサービス事業は投資育成に含める。

ソリューションデザイン事業

売上高234億50百万円(前期比10.5%増)、営業利益44億8百万円(同20.2%増)。車内空間の快適性向上に向けた分野(インフォテイメント)が引き続き増加する見込み。乗用車や路線バス等の安全分野(自動運転)でのプロジェクトも拡大する見込みで、ノウハウの蓄積に努める。また、MONETコンソーシアムへの参加でMaaS分野に本格参入する。MONETコンソーシアムは、日本におけるMaaSオープンプラットフォームの構築、MaaS普及促進、移動における社会課題の解決および新たな価値創造を活動内容としている。ロボット・AIでは、サービスロボットを活用したソリューション開発およびコンサルティングに注力する他、5G・IoT・Aiをキーワードとするロボット活用プロジェクトを展開する。インターネットサービス事業では、キャッシュレス化に向けたサービス開発やスマートデバイスを活用したWebビジネス分野の増加が見込まれ、キャッシュレス関連では受託開発ラボの拡充を含めて対応を進める。業務システムでは、OSSを活用したサービスが増加する見込みで、足元では、DXを掲げる企業から業務システムの開発案件の引き合いが増加している。

フレームワークデザイン事業

売上高57億70百万円(前期比9.0%増)、営業利益9億68百万円(同15.1%)。既存事業での成長性・収益性の高い案件への横展開と新規事業での積極受注を並行して進める。具体的には、既存事業において、保険システム・決済・基盤を軸とした高成長・高収益案件の受注拡大に取り組むと共に、次期成長エンジンの構築に向けたノウハウの蓄積と営業ルートの確立を念頭にDX関連案件の受注を積極化する。また、業務自動化(RPA)、クラウド、データ分析、音声認識、画像認識等のサービス拡充と本部間・メーカー・代理店との連携強化で、ライセンス販売・導入支援サービスの受注拡大を図る。

ITサービス事業

売上高86億92百万円(前期比11.0%増)、営業利益12億20百万円(同14.2%増)。「シェア拡大、パイの拡大、売上拡大」と共に、高付加価値分野へ経営資源をシフトさせ「より高収益」なビジネスモデルを追求する。具体的には、プロジェクトで培ったノウハウと英語対応に基づく付加価値の高いITサポート、ITインフラ、PMO、LABOといったサービス単位の請負業務に注力し、顧客のビジネス展開に直結したサービスの拡大を図る。また、「AI・チャットボット」、「RPA」、「セキュリティ強化支援」等の新商材・サービスの拡販により、顧客数と売上の拡大を図る。

ソリューション営業

売上高240億円(前期比0.1%減)、営業利益12億42百万円(同7.5%増)。当初、物販の減少による前期比微減収を見込んでいたが、足元の豊富な受注残を踏まえると上振れする可能性が高い。ソリューション領域の拡大へ向け、引き続きサービスメニューの拡充とリソースの増強およびプロフィット部門への営業展開に注力する。また、オンプレミス(自社所有・運用)からハイブリッド環境への対応を強化するべく、クラウドパートナーとのアライアンスを強化する。この他、オールシステナとしての全てのサービスの提供とアプリを軸とした新たなワンストップサービスの提供に取り組むと共に、Systena America.Inc.との連携強化でセキュリティをキーとしたIoT関連商材の販売にも取り組む。

クラウド事業

売上高12億30百万円(前期比8.9%増)、営業利益64百万円(同67.6%減)。「働き方改革」関連の需要の取込み等で売上の増加が見込めるものの、「Canbus.」を中心とした自社サービスの、認知度向上、製品力強化および顧客満足度向上を目的とした先行投資が負担になる。具体的には、「Canbus.」の認知度向上・ブランド強化を念頭に、「DX」や「働き方改革」に関連したWebプロモーション等で業界特化のアプローチを展開する。また、様々な業務を実現可能にするべく製品力を強化すると共に、人材の強化でサポート力の向上を図り、顧客満足度の向上につなげる。

海外事業

売上高150百万円(前年同期比24.8%増)、営業損失15百万円(前年同期は営業損失31百万円)。継続案件の寄与や新規案件の獲得で米国日系企業向けの技術支援の増加が見込まれ、ベトナムオフショアの活用による原価低減で収益性の改善を図りつつ進める。また、One Tech社が(株)インターネットオブシングスとの協業の下、LoRa WAN機器、センサー、IoT Gatewayの販売を強化する。One Tech社は、米国内の複数の展示会へのEnd to End IoTソリューションへの出展も計画している。一方、StrongKey社は、日本販売と並行して、2019年施行のCCPAに合わせて、カリフォルニアの企業向けに「Tellaro」の販売を強化する。

4.今後の注目点

新聞報道によると、トヨタ自動車グループの主要16社と取引のあるサプライヤー約4万社を調べたところ、ソフトウェア会社がエンジンなど既存の部品メーカーを初めて上回った。背景にあるのは、自動運転や電動化といった「CASE」の大波だと言う。「CASE」とは、「C=コネクテッド(つながる)」、「A=オートノマス(自動運転)」、「S=シェアリング(共有)」、「E=エレクトリシティー(電動化)」の4つの頭文字からなる造語で、100年に1度の大変革を自動車産業にもたらす可能性があると言われている。

また、調査会社によると、2035年には電気自動車(EV)、ハイブリッド車(HV)、プラグインハイブリッド車(PHV)を合わせた電動車の世界市場が18年に比べて約10倍の4090万台に拡大する見込みだ。

同社の主力事業であるソリューションデザイン事業は、「車載」、「社会インフラ」、「インターネットサービス」、「AI・ロボット」、および「業務システム」の5つの成長分野にフォーカスしており、「車載」は売上ベースで、同セグメントの約13%を占めている。「車載」では、従来型携帯電話や他の組込機器開発で培ってきたLinuxCでの開発力やAndroidスマートフォン開発の経験が生きるAndroidJavaでの開発力が強みになっている。上記の通り、自動運転や電動化は高い成長が見込まれており、IoT・ロボット・AI(人工知能)を活用したサービスにおいても、こうした通信関連やインターフェイス関連の技術が不可欠である事は言うまでもない。今後、同社の強みは一段と輝きを増していくものと思われる。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 9名、うち社外2名 |

監査役 | 4名、うち社外4名 |

◎コーポレート・ガバナンス報告書(更新日:2019年06月25日)

基本的な考え方

当社は、激しい経営環境の変化に対応し、経営の効率性を高めるために迅速な意思決定によるスピード経営を推し進め、永続的な事業発展と株主価値の増大および株主への継続的な利益還元を行っていくと同時に、株主、顧客、取引先、従業員および地域社会などのステークホルダー(利害関係者)との利害を調和させ、全体としての利益を最大化することを目指し、かつ、経営の健全性確保およびコンプライアンス(法令遵守)の徹底に努めるためにコーポレート・ガバナンスを強化させていきたいと考えております。このため、外部専門家(監査法人、主幹事証券会社、弁護士、社会保険労務士、司法書士等)やステークホルダーからの指摘や提言を真摯に受け止め、経営の公平性、透明性に関して更なる充実を図る所存であり、持ち前の当社の機動性を活かし、会社規模に応じた体制を構築し、株主などのステークホルダーを絶えず意識した上場企業として一層の自己改革を図り、コーポレート・ガバナンスの強化と適時適切な情報開示に努める所存であります。

<実施しない主な原則とその理由>

【補充原則4-1-3 最高経営責任者等の後継者の計画】

当社には創業者である代表取締役会長と50代前半の代表取締役社長と2名の代表取締役がおります。当社は創業者である代表取締役会長が最高経営責任者として選択と集中の経営方針のもと経営の舵取りを直接行っているオーナー企業という発展段階にあり、現時点での後継者の計画については今後の事業環境および経営方針に左右されるため、最高経営責任者の専権事項とすることが当社の発展に向けた一番の方法であると考えております。このため、現在のところ取締役会は具体的な後継者計画の策定・運用には関与しておりません。今後、必要に応じて検討してまいります。

【補充原則4-3-3 最高経営責任者を解任するための客観性、適時性、透明性のある手続きの確立】

当社は創業者でありオーナー経営者でもある代表取締役会長が最高経営責任者として経営の大きな方向性の舵取り行い、代表取締役社長が最高執行責任者として業績等の適切な評価をもって社内を統率する体制を取っております。加えて代表取締役はいずれも独立役員の要件を満たした6名(社外取締役2名と社外監査役4名)の社外役員から牽制を受ける体制になっており、代表取締役を解任するような事態が生じた場合は独立役員からの提言をもとに取締役会にて議論のうえ、決定することで対処できると考えております。このため、現在のところ取締役会は最高経営責任者を解任するための客観性、適時性、透明性のある手続きの確立を行っておりません。今後、必要に応じて検討してまいります。

【補充原則4-10-1 任意の指名委員会・報酬委員会など、独立した諮問委員会の設置】

当社の取締役9名のうち独立社外取締役は2名であり、取締役会の過半数には達しておりませんが、社外監査役4名とともに社外役員6名全員が東京証券取引所の定めに基づく独立役員の要件を満たしており、各々の独立役員が専門的な知見と豊富な経験を活かし、取締役会における特に重要な事項の審議に当たり、積極的に意見を述べるとともに、適時適切な助言が行われているため、現在のところ、独立した諮問委員会の設置は行っておりません。今後、必要に応じて検討してまいります。

<開示している主な原則>

【原則1-4 政策保有株式】

当社は、政策保有株式として上場株式を保有しない方針であり、政策保有株式として保有する株式はありません。

【原則1-7 関連当事者間の取引】

当社は、取締役の利益相反取引・競業取引を取締役会の付議・報告事項としており、取引毎に取締役会による事前承認・結果の報告を実施しております。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(システナ:2317)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。