ブリッジレポート:(3937)Ubicomホールディングス 2020年3月期第2四半期決算

青木 正之 社長 | 株式会社Ubicomホールディングス(3937) |

|

企業情報

市場 | 東証1部 |

業種 | 情報・通信 |

代表取締役CEO | 青木 正之 |

所在地 | 東京都文京区小石川2-23-11 常光ビル9階 |

決算月 | 3月末日 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

1,220円 | 11,541,280株 | 14,080百万円 | 24.7% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

未定 | - | 38.46円 | 31.7倍 | 147.18円 | 8.3倍 |

*株価は11/15終値。発行済株式数、DPS、EPSは20年3月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

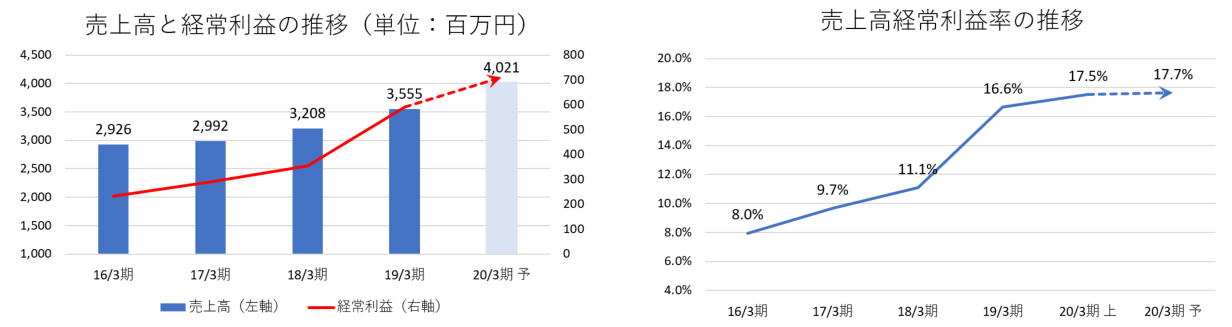

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2016年3月(実) | 2,926 | 193 | 232 | -4 | -0.49 | 0.00 |

2017年3月(実) | 2,992 | 237 | 289 | 112 | 10.60 | 0.00 |

2018年3月(実) | 3,208 | 322 | 355 | 212 | 19.08 | 0.00 |

2019年3月(実) | 3,555 | 564 | 591 | 368 | 32.57 | 5.00 |

2020年3月(予) | 4,021 | 671 | 710 | 443 | 38.46 | 未定 |

*単位:百万円、円。予想は会社側予想。

株式会社Ubicomホールディングスの、2020年3月期第2四半期決算概要、2020年3月期業績予想などをお伝えします。

目次

1.会社概要

2.2020年3月期第2四半期決算概要

3.2020年3月期業績予想

4.今後のビジョンと成長戦略

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 20年3月期第2四半期は2桁の増収増益を達成。売上高は前年同期比13.6%増の19億25百万円。引き続きグローバル事業における主要顧客を中心とした受注およびソリューション案件が増加。メディカル事業においても高収益構造が確立したことに加え、新商品発売も寄与し収益性が向上した。営業利益は同13.5%増の3億22百万円。第2四半期から本格化した戦略的投資(約60百万円)を吸収し2桁増益を達成。第2四半期(累計)の営業利益、経常利益は過去最高を更新した。

- 20年3月期通期業績予想に変更は無い。売上高は前期比13.1%増の40億21百万円、営業利益は同19.0%増の6億71百万円、経常利益は同20.1%増の7億10百万円の予想。引続き両事業とも好調に推移。今後の更なる利益積み上げを見据えた「戦略的投資」を吸収したうえで2桁の増益を目指す。営業利益・経常利益ともに6期連続で過去最高益を更新する見込み。配当は現時点では未定としているが、初配となった前期に続き今期も利益水準に応じて適切な株主還元を実施する考えだ。

- 19年5月、フィリピン政府主催・ドゥテルテ大統領臨席のもと開催された「日比ビジネス協定式」にて、日比間の経済活動の更なる発展および同社グループのさらなる飛躍に向けた、成長投資を拡大する覚書を締結。昨今の大手クライアントを中心とした案件獲得を背景に、今後の更なる受注の伸長および「自動化」や「分析」等のコア技術を搭載した独自エンジンの開発推進及び人的強化の需要を見込み、戦略的投資の拡大を決定した。

- 戦略投資を確実に実行すると同時に両事業とも収益性を向上させることもできた今上期であった。特にメディカル事業の営業利益率は約5%の上昇と著しい。今後、提携も絡めたマーケティング強化により拡販戦略が進めば、パッケージ製品としてのスケールメリットが一段と増大し、更なる収益性向上に繋がるであろう。

- 一方、グローバル事業では、高度人材の育成と採用及び先進技術開発への先行投資効果により、高単価・高収益が期待できる「3A」領域での独自性をいかにして発揮するかがカギとなろう。2021年3月期 売上高経常利益率20%以上を実現するために、今期どこまで収益性のベースを引き上げることができるかに注目したい。

1.会社概要

「国策」に合致したソリューション提供による成長を追求する唯一無二のグローバルイノベーションカンパニー。

ITソリューションサービスを自動車、金融、医療、製造/ロボティクス等の幅広い市場に向けて提供するグローバル事業と、レセプト点検ソフトをはじめとする医療関連ソリューションを手掛けるメディカル事業を展開。約900名に上るトップクラスのエンジニア集団を擁するフィリピン子会社の開発拠点は同社の強力な競争優位性の源泉である。

高収益であるストック型ビジネスの拡大、Win-Winインベストメントモデルによる協業や戦略的提携を通じた更なる成長により、2020年度売上高経常利益率20%以上を目指している。

【1-1沿革】

元より起業意欲が旺盛であった青木 正之氏は、2005年3月に株式会社ワールドの新規事業子会社である株式会社WCLの代表取締役社長就任後、国内外で様々な新規事業のシーズを探していると、訪問したフィリピンで多くの若く優秀なエンジニアが活気に満ちて仕事をしていることを知る。折から日本企業において社内業務のIT化が進行する中、フィリピンでシステム開発を行うことで幅広いシステムソリューションを低コストかつグローバルに提供すれば需要を確実に取り込みことができると考え事業化を決意。2005年12月に株式会社AWS(現:株式会社Ubicomホールディングス)を設立した。

ICT化の進展というフォローの風に加え、優秀なトップエンジニアを多数擁するフィリピン開発拠点の競争優位性を武器に顧客開拓が順調に進み業容は拡大。2016年6月、東証マザーズに上場した。2017年7月に(株)Ubicomホールディングスに社名変更後、同年12月には東証1部に市場変更。

【1-2 経営理念・ビジョン】

唯一無二のグローバルイノベーションカンパニーとして以下3つの経営ビジョンを掲げている。

1.他社に先駆けた市場の創造・イノベーションの実現 |

2.グローバル展開 |

3.ニッチ分野における唯一無二のソリューション提供企業であり続けること |

労働力不足解決や医療費適正化に代表される、「国策」に合致したソリューション提供による成長を追求しており、同時に自社の社会的な責務・存在意義であるとも考えている。

【1-3 事業内容】

1-3-1 概要

国際化や少子高齢化など社会構造の変化や、医療生命科学・ロボット・人工頭脳の分野における技術革新を新規ビジネス創出のチャンスと捉え、戦略的事業ドメインと位置付ける自動車、金融、医療、製造・ロボティクス分野において、「3A」(「Automation/RPA:ソフトウェアテストあるいは製造ラインの検査工程の自動化」、「Analytics:分析」、「AI:人工知能」)領域を中心とした同社独自のコアソリューションを開発し、多くの顧客企業に提供している。

1-3-2 同社を取り巻く事業環境

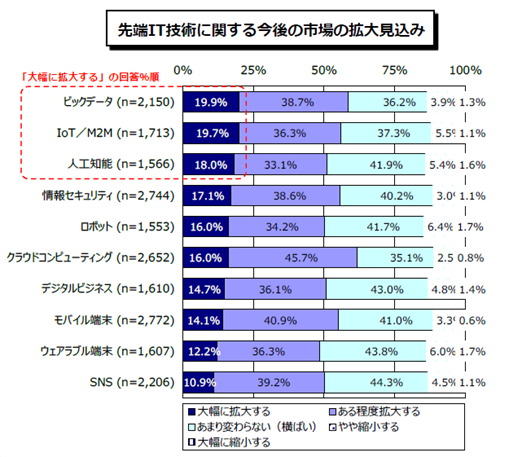

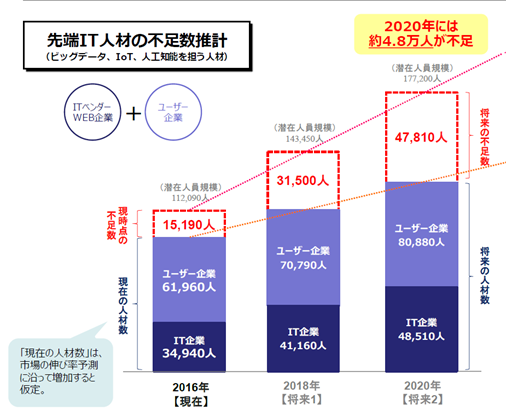

(1)深刻化するIT人材不足

経済産業省「IT人材の最新動向と将来推計に関する調査結果」(2016年6月10日発表)によれば、「IT需要は中長期的に引き続き増加する見込みである一方、人口減少に伴い、労働人口(特に若年人口)が減少することから、今後、IT人材の獲得は更に難しくなり、IT人材不足は今後より一層深刻化する可能性が高い。」と述べている。

2015年の人材不足規模が約17万人なのに対し、2030年には高位シナリオで約79万人、中位シナリオでも約59万人が不足すると推計している。

中でも、大幅な市場拡大が予想される「ビッグデータ」、「IoT」、「AI」といった先端IT技術に関する不足規模は、2015年現在の約1.5万人が2020年には約4.8万人まで拡大すると試算している。

加えて、日本においては英語の壁が欧米最先端技術に対するアクセスの障害となっており、我が国のIT人材不足は極めて深刻である。

(経済産業省「IT人材の最新動向と将来推計に関する調査結果」 2016年6月10日発表より)

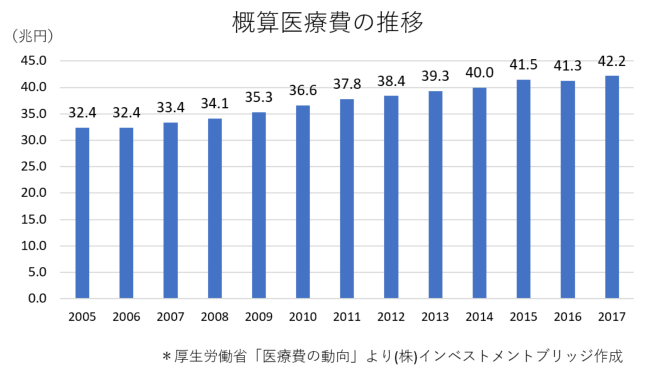

(2)膨張を続ける国民医療費とレセプト審査の厳格化

2017年度の概算医療費(労災・全額自費等の費用を含まない。医療機関などを受診し傷病の治療に要した費用全体の推計値である国民医療費の約98%に相当)は42.2兆円と2015年度の41.5兆円を上回り過去最高を記録した。

高齢化の進展に伴い医療費は増大傾向にあることから各健康保険の財政状況は悪化が続いており、保険料負担軽減に向け、国はレセプト審査の厳格化等による医療費適正化政策を進めている。

(レセプトとは?)

現在の保険診療制度の下では、医療機関が受け取る診療報酬のうち、患者が支払う医療費は最大3割で、7割以上は健康保険組合、共済組合、市区町村などが負担する。

患者が受けた診療について、医療機関がこれら公的機関に保険負担分の支払いを請求するための医療診療の明細書をレセプトと呼び、レセプトを発行するレセプト業務は医療機関の収益の大部分を支える大切な業務である。

提出されたレセプトは、審査支払機関で厳重な確認作業が行われ、レセプトの記載内容に誤りがあると、審査支払機関からレセプトを差し戻されたり(返戻)、診療報酬点数を減点されたりすることがある。返戻された場合には、レセプトを精査・修正して、再提出しなければならず、適切なレセプトを提出することは効率的な医療機関経営を行うにあたり極めて重要な作業である。2009年には、医療機関は原則としてオンラインによるレセプトの請求が義務付けられるようになった。

全国の病院の多くが赤字と言われるなか、審査支払機関におけるレセプト審査の厳格化や働き方改革の動きも重なり、レセプトチェックの精度と効率引き上げは、医療機関経営における重要課題となっている。

(3)急成長が見込まれる医療ビッグデータ市場

高齢化進展に伴う社会保障制度見直しの中で、医療の質を維持・向上させながら、効率化を図ることで医療費を抑制することが求められている。

そのためのカギが、レセプトデータ、電子カルテデータ、健診データ等の診療行為に基づくデータの活用であり、データ活用を通じた地域の医療課題の解決、研究開発や医療機関経営の効率化などが期待されている。

2018年5月に施行された「次世代医療基盤法」は、医療機関が取り扱う医療情報を、個人情報保護に配慮しつつ円滑に利活用できる仕組みを整備するために制定された法律である。

同法においては今後実現が期待されることとして、「ICTの技術革新を利用した治療の効果や効率性等に関する大規模な研究を通じて、患者に最適な医療を提供する」点を挙げており、医療ビッグデータの活用が製薬・保険・医療機器分野における先端的研究開発や新産業創出につながる事が期待されている。

ある民間調査によれば、2025年度の医療ビッグデータビジネスの国内市場はビッグデータ活用治療・診断システム関連を中心に約8,300億円と試算しており、今後の順調な拡大が見込まれている。

「国策」に合致したソリューション提供による成長を追求する同社は、以上のような「深刻化するIT人材不足の解消」、「膨張を続ける国民医療費の適正化」、「医療ビッグデータの活用」といった社会的課題に対し同社独自のデータ分析ソリューションを提供し、確実に需要を取り込み成長を続けている。

1-3-3 注力する事業領域

新しい時代を切り拓く「3A」分野を戦略的な技術領域と位置付け、これらをベースとした事業拡大に注力している。

分野 | 現状及び今後 |

Automation/RPA | ソフトウェア自動化のエンジンを確立しており、ロボティックス(ロボット工学)・RPA(ロボットによる業務自動化)を推進。 大手ロボティクス、FAメーカーにリーチしたマーケットの拡大を目指している。 |

Analytics | 日本におけるNo.1レセプト点検ソフトのMightyシリーズや分析ツールの開発フェーズを終え、データの質・量の向上を図り、医療関連のビッグデータ分析を行うエンジンをつくり、今後は新たなマネタイズモデル実現に向けたフェーズへ移行。 その他、工場や船舶会社などに向けた予知保全のソリューションを提供。 |

AI | 音声AI、チャットボット(自動会話プログラム)に係る開発を終え横串的展開を推進。今後は自動車のSDL(カーオーディオとスマートフォンを連携させるスマートデバイスリンク)に音声AIを用いた車載向けAI機器のソリューション開発に注力する。加えて自動走行車搭載デバイスへの応用も見据えており、本格普及期には、大きな利益を持続的にもたらすストックビジネス化を目指している。 |

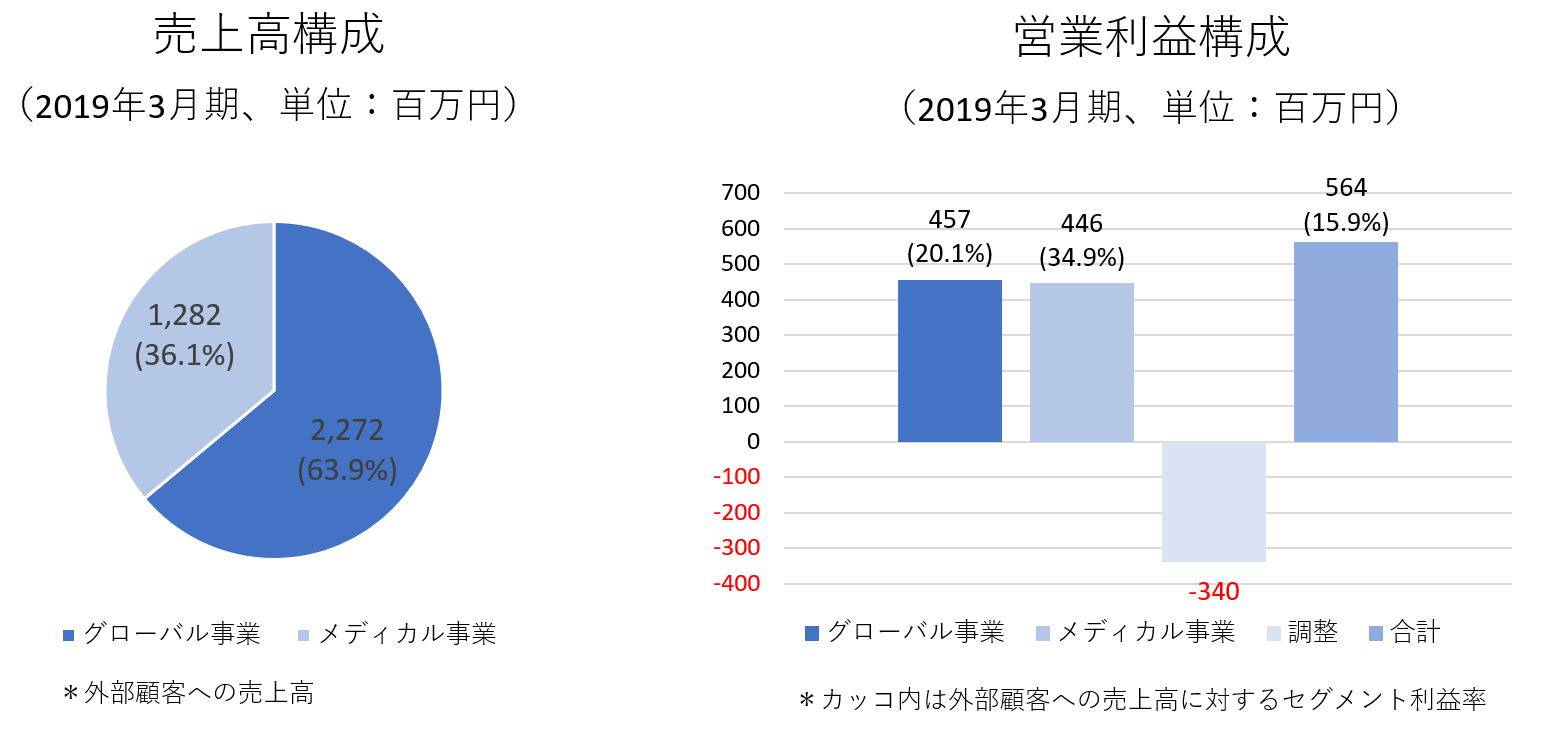

1-3-4 セグメント

セグメントは、ITソリューションサービスを自動車、金融、医療、製造・ロボティクス等の幅広い市場に向けて提供するグローバル事業と、レセプト点検ソフトをはじめとする医療関連ソリューションを手掛けるメディカル事業の2つ。

(1)グローバル事業

◎概要

フィリピンの100%子会社であるAdvanced World Systems, Inc.およびAdvanced World Solutions, Inc.を主要開発拠点に、自動車、金融、医療、製造・ロボティクスを重点対象業種として、組込みソフトウェア開発、業務アプリケーション開発、保守、テスティング等を行っている。

さらには同社が戦略的技術領域と定義する「3A」(「Automation/RPA:自動化」、「Analytics:分析」、「AI:人工知能」)技術を活用し独自のコアソリューションを展開しているが、その高度なソリューション開発力の源泉が、約900名に上るトップクラスのエンジニアを擁するフィリピン開発拠点であり、強力な競争優位性を生み出している。(詳細は【1-4 特徴と強み】を参照)

◎顧客

顧客企業は自動車、製造業、医療、金融関連と多岐にわたる。

前述のように日本ではIT人材不足が深刻化していることに加え、開発・運用にかかるコスト削減ニーズが根強いが、英語がネイティブで日本語も堪能な約900名に上るトップクラスのエンジニアを擁する同社はこうしたニーズを着実に取り込んでいる。

加えて多数の国内大手顧客との長年に亘る豊富な開発実績は同社に対する信頼・評価を一段と高めている。

(2)メディカル事業

◎概要

100%子会社である株式会社エーアイエスが、医療機関等の医療情報システムに係るソリューションパッケージの開発・販売、医療データ分析ソリューションの提供及びコンサルテーションを行っている。

医療現場の業務効率を改善し経営品質を高める「Mightyシリーズ」製品は、その豊富かつ有用な機能が高く評価され、「働き方改革」という追い風もあり、2019年9月末時点では、病院(20床以上)の約37.5%(3,115施設)、クリニック(19床以下)の約12.8%(13,083施設)、合計約16,000施設が導入するトップシェア製品である。

◎主力製品

①レセプト点検ソフト「Mighty Checker®」

レセプト点検の効率化と精度向上が求められる中、1999年にレセプト点検ソフト「Mighty Checker®」を他社に先駆けてリリースした同社は、その有用性が高く評価されレセプト点検ソフトのリーディング企業としてのポジションを確立。2019年3月期にはレセプト点検にAIを導入した次世代レセプトチェックシステム「Mighty Checker® EX」をリリースし、その地位を揺ぎ無いものとしている。

主として以下のような機能により医療機関のレセプト業務を強力にバックアップしている。

製品名 | 特長 |

Mighty Checker® EX | ・2018年秋にリリースしたMighty Checkerシリーズの最上位製品 ・従来製品「Mighty Checker PRO」において好評の機能やユーザビリティを更に進化させ、レセプト点検にAIを導入した次世代レセプトチェックシステム |

Mighty Checker® PRO Analyze | ・医科レセプト点検ソフトウェアの上級システム ・点検結果を分析し、効率的な点検業務を提案 ・査定・返戻対策に加え、レセプト点検結果を活用した、より効率的な点検結果の活用が可能 ・査定返戻データ取り込みによりスムーズなデータベース修正を実現し、査定返戻の抑止を強化 |

Mighty Checker® PRO Advance | ・医科レセプト点検ソフトウェアの普及型システム ・病名・医薬品・医療行為の適応症を点検 ・査定・返戻対策の点検(突合点検・縦覧点検・算定日チェック等) ・算定支援機能による点検(指導料等で算定できる可能性がある項目をチェック) |

②オーダリングチェックソフト「Mighty QUBE® PRO」

Mighty Checker®のデータベースを活用し、疾患と診療行為・投薬の適応性、用法用量等を処方オーダー時に点検し、不適応のものや、病名が漏れているケースへエラーを出すシステム。医療指示の誤入力・誤操作を防ぐことで、医療事故(ヒヤリ・ハット)や査定(減額)を防止する。医療安全と業務効率化の両立を追求することで、病院の財務・経営面の改善をサポートするとともに、医師、医事課、患者の利益にも寄与する点が高く評価され、多くの医療機関での導入が進んでいる。

◎導入事例

医事課職員6名 の病院における導入事例を挙げると、導入後1カ月で診療分レセプト月間作業時間が半減したことに加え、算定支援機能により売上高が増収となった。

今後、職員が操作に慣れるに従い作業時間が更に短縮し、過去データの蓄積とAI 検知により点検精度は更に向上していくことが見込まれるという。

【1-4 特徴と強み】

1-4-1 フィリピン開発拠点の900名に上るトップクラスのエンジニア集団

沿革でも触れたように、青木社長が現地視察を重ねた中で開発拠点として最適と判断したフィリピンは、同社競争優位性の源泉であると同時に今後の成長戦略を牽引する極めて重要な役割を担っている。

前身を含め20年以上に亘る開発実績を有するフィリピン開発拠点の主な特徴は以下のとおりである。

①グローバル開発の最適地「フィリピン」

フィリピンは若年層中心に長期的な人口増加が続く人口ボーナス期に入っていることなどから平均して年6%近い経済成長を続けており、特に若年層は活力にあふれ、上昇志向が強まっている。

加えて英語が公用語であるためグローバルで活躍できる素地が整っていること、ITリテラシーが高いこと、ASEANの中心に位置しアクセスも良好であることなどから、グローバルベースでのIT開発拠点として最適である。

②超一流の人材を採用

フィリピン開発拠点には現在約900名という多くのエンジニアが在籍しているが、「量:人数」のみでなく「質:優秀さ」においても他に例を見ないレベルの高さを誇っている。

長年の実績に裏打ちされ、フィリピン開発拠点に対するエンジニア志望者の評価は高く、入社希望者は毎年数千名に上るが、採用されるのはわずか約4%と極めて狭き門となっており、まさに超一流の人材を獲得することができている。

③独自の教育・研修プログラムによる戦力化

超一流の人材を採用しても、それだけではトップクラスのエンジニア集団を構築することはできない。

戦力となる真のトップエンジニアに育て上げるための研修・教育制度こそが、他社が容易にキャッチアップすることのできない強力な差別化要因の一つである。

同社グループは今から16年前の2003年4月、フィリピンに自社研修センター「ACTION」を設立し運営を開始した。

「ACTION」における研修プログラムは同社が自社開発したもので、IT基礎概念、先進技術、対人ソフトスキル、日本語の4カテゴリーで構成され、PhilNITS(フィリピン国家情報技術者試験)と日本語検定4級の合格を目標に5カ月間の研修を実施する。

研修終了後、研修生はボードメンバーに対して成果を発表し面接評価を経て初めてプロジェクトへの参加がアサインされる。優秀な学生であっても実際に仕事を任されるまでの道のりはけっして楽なものではないが、こうしたハードルを乗り越えたプログラム卒業者は高度な技術力と日本語環境における業務遂行能力を有することから日本のIT市場において圧倒的な優位性を発揮しており、同社成長の強力なエンジンとなっている。

また、同社ではチャレンジングで最先端を行くプロジェクトが常に多数稼動しているため、やる気に溢れた優秀な人材に活躍の場を与えており、この点も同社グループが就職先としてフィリピンにおいて大きな人気を得ている要因の一つでもある。

④ソリューション開発力の更なる高度化・強化

既に他社を凌駕する高いソリューション開発力を有する同社だが、そのアドバンテージを更に強固なものとすべく2017年に設立したのが「先端技術開発センター」である。

同センターでは約数十名の先端技術者がAIやビッグデータ分析に特化しており、そのネイティブな英語力を活かし世界的なトップ研究者に繋がることで最先端技術にアクセスできる体制を構築している。

これにより短期間かつ低コストで顧客ニーズにマッチした高付加価値プロトタイプ(試作品)を作成し、日本の大手顧客に直接提供することが可能となったため、同社の提案力は飛躍的に向上している。

⑤外部から高評価を獲得

高いハードルを越えてプロジェクトに参画することができたトップエンジニア達の活躍は外部から高く評価され数々の受賞歴に結びついている。

*2016年、日本の情報処理技術者試験のアジア版共通統一試験で同社エンジニア2名がトップ3に入賞。

*2017年、「国際ICTアワード」においてフィリピン子会社AWSがフィリピン全土NO.1のベストソフトウエアカンパニーを受賞。

*自社研修プログラム「ACTION」がフィリピンeサービスアワードにおいて企業プログラム部門賞等を6年連続で受賞。

1-4-2 強固な顧客基盤

グローバル事業、メディカル事業ともに圧倒的な競争優位性を武器に強固な顧客基盤を構築している。

後述の成長戦略における、サブスクリプションモデルによるストック型ビジネスの拡大、Win-Winインベストメントモデルにおける成長企業と顧客企業のマッチングなどにおいてもこの強固な顧客資産は大きな役割を果たすものと思われる。

1-4-3 グループ内外を問わない仲間意識

青木社長は海外を含めた従業員およびその家族を「仲間」と位置付け、全員が笑顔を絶やさず常に明るく前向きに、現状に満足することなく1人1人がオーナーシップを持って時代を先取りすることによって飛躍する企業グループであることも同社グループの強みの一つであると考えている。

このフラットな関係性を重視する仲間意識は、グループ内だけではなく、グループ外に対しても向けられている。

同社の重要な成長戦略の一つである「Win-Winインベストメントモデル」は高成長が期待されるベンチャー企業に対して、資金・マーケティング・開発環境など様々な角度からその成長を支援するものだが、企業規模の違いや株主と出資先といった関係を超え、ともに成長を目指す「仲間」であるとの意識を根底に置いていることが、ベンチャー企業の成長に向けたモチベーションの一段の向上に繋がると期待できる。この点は一般的なVCやCVCとの大きな違いであろう。

【1-5 ROE分析】

| 15/3期 | 16/3期 | 17/3期 | 18/3期 | 19/3期 |

ROE(%) | 4.9 | - | 12.2 | 17.7 | 24.7 |

売上高当期純利益率(%) | 1.24 | -0.16 | 3.76 | 6.63 | 10.37 |

総資産回転率(回) | 1.33 | 1.46 | 1.44 | 1.36 | 1.27 |

レバレッジ(倍) | 2.97 | 2.62 | 2.25 | 1.96 | 1.87 |

*総資産回転率及びレバレッジは期首・期末平均を使用。有価証券報告書・決算短信を元に(株)インベストメントブリッジが計算。

直近3期、収益性の回復に伴いROEは大きく上昇した。

20年3月期の売上高当期純利益率は前期を上回る11.0%の予想であり、ROEの更なる上昇が見込まれる。

【1-6 株主還元】

同社は株主への利益還元を経営の最重要課題の一つとして認識しつつも、これまでは将来の事業展開と経営体質の強化のための内部留保の拡充を優先してきたが、昨今の受注の拡大及び堅調な業績の進捗に加えストック型の高収益モデルの基盤を確立したことを踏まえ、19年3月期、初めて配当を実施した。配当は5.00円/株で、配当性向は15.4%であった。

今後はサブスクリプション事業モデルへの転換による安定的なキャッシュ・フローの創出をベースに、人材・研究開発・新規事業開発などの積極的な投資を実施しながらも、配当性向30%以上を目指して株主還元策の拡充にも注力する考えだ。

2.2020年3月期第2四半期決算概要

(1)業績概要

| 19/3期2Q | 構成比 | 20/3期2Q | 構成比 | 前年同期比 |

売上高 | 1,694 | 100.0% | 1,925 | 100.0% | +13.6% |

売上総利益 | 751 | 44.4% | 840 | 43.7% | +11.8% |

販管費 | 467 | 27.6% | 518 | 26.9% | +10.8% |

営業利益 | 284 | 16.8% | 322 | 16.8% | +13.5% |

経常利益 | 293 | 17.3% | 336 | 17.5% | +14.8% |

四半期純利益 | 204 | 12.1% | 236 | 12.3% | +15.9% |

*単位: 百万円

2桁の増収増益。収益性も向上。

売上高は前年同期比13.6%増の19億25百万円。引き続きグローバル事業における主要顧客を中心とした受注およびソリューション案件が増加。メディカル事業においても高収益構造が確立したことに加え、新商品発売も寄与し収益性が向上した。

営業利益は同13.5%増の3億22百万円。第2四半期から本格化した戦略的投資(約60百万円)を吸収し2桁増益を達成。第2四半期(累計)の営業利益、経常利益は過去最高を更新した。

(2)セグメント別動向

| 19/3期2Q | 構成比 | 20/3期2Q | 構成比 | 前年同期比 |

グローバル事業 | 1,062 | 62.7% | 1,287 | 66.9% | +21.2% |

メディカル事業 | 631 | 37.3% | 637 | 33.1% | +0.9% |

連結売上高 | 1,694 | 100.0% | 1,925 | 100.0% | +13.6% |

グローバル事業 | 197 | 18.6% | 248 | 19.3% | +25.8% |

メディカル事業 | 234 | 37.1% | 267 | 42.0% | +14.2% |

調整額 | -147 | - | -193 | - | - |

連結営業利益 | 284 | 16.8% | 322 | 16.8% | +13.5% |

*単位:百万円。売上髙は外部顧客への売上高。営業利益の構成比は売上高利益率

(グローバル事業)

レノボや日本IBMに代表される、既存主要顧客の受注拡大に加え、大手自動車メーカー向けテスト自動化ソリューションや、モバイル&クラウド等の、確立した開発基盤を用いた収益性の高い案件が伸長したことが奏功した。

エンタープライズ事業部においても、金融・公共を中心とした新規および既存プロジェクトが急拡大し、前期より本格稼働した人材のプラットフォーム化や、中途を含めた積極的な採用活動により営業利益は前年同期比約1.9倍と好調だった。

大手コンピューターゲーム開発、製造メーカー向けのサーバー保守運用等、メディカル事業同様、サブスクリプション型のストックビジネスに注力した。

前期からの戦略的投資(人員採用、研究開発)により投資効果が顕在化させることができた。(事例:大手監査法人系コンサルティンググループへのAIチャットボットの横串的展開など)

(メディカル事業)

Mightyシリーズのパッケージ販売に係るストックは順調に拡大している。

高収益サブスクリプションモデルの確立と、戦略的開発案件以外の利益率の低い受託案件の絞り込み等により、収益性が大幅に改善した。

前期販売開始した次世代レセプトチェックシステム「Mighty Checker EX」の引き合いは順調だ。複数の売上トップクラスの医療グループ内病院での新規導入が決定するなど、導入数は順調に増加している。

今後は、大手医療グループ内における横展開に加え、「直接販売の推進」及び「マーケティング強化」 を目的とした複数の金融機関との連携を図り、更なる高収益の実現に向けた施策を実行する。

保険会社向け新規ソリューションの開発や、健保組合や学会向けのデータ分析、直販に向けた人員強化等、 Mightyシリーズに次ぐ将来の「新たな収益源」の確保に向け、積極的な投資を実施していく。

(3)財政状態とキャッシュ・フロー

◎主要BS

| 19/3末 | 19/9末 |

| 19/3末 | 19/9末 |

流動資産 | 2,532 | 2,685 | 流動負債 | 1,210 | 1,198 |

現預金 | 1,637 | 1,728 | 短期借入金 | 120 | 118 |

売上債権 | 553 | 597 | 前受金 | 645 | 717 |

固定資産 | 561 | 649 | 固定負債 | 192 | 250 |

有形固定資産 | 72 | 68 | 長期借入金 | 15 | 5 |

無形固定資産 | 79 | 177 | 負債 | 1,403 | 1,448 |

投資その他の資産 | 409 | 404 | 純資産 | 1,690 | 1,887 |

資産合計 | 3,093 | 3,335 | 負債・純資産合計 | 3,093 | 3,335 |

*単位:百万円

現預金、無形固定資産の増加等で資産合計は前年末に比べ2億41百万円増加の33億35百万円となった。

前受金の増加等で負債合計は同45百万円増加の14億48百万円。

利益剰余金の増加で純資産は同1億96百万円増加の18億87百万円。

この結果、自己資本比率は前期末から2.0ポイント上昇し56.6%となった。

(4)トピックス

①グループ全体

◎三つ目の事業の柱の立ち上げに向けたグループ全体での取り組み開始

本社と海外拠点との連携強化及びグループ資源の更なる横串し活用による、グローバル事業、メディカル事業に次ぐ「三つ目の事業」の立ち上げに向けたグループ全体での取り組みを開始した。

◎Win-Winインベストメントモデルの推進

海外を含めた複数案件のスクリーニングを実施した。

米国の先進技術およびベンチャービジネスへのリーチを進める。

◎海外IRの本格化

アジア地域の機関投資家向け会社説明会を開催した。

今後はシンガポール等の世界的な運用拠点におけるロードショーを実施する予定だ。

②グローバル事業

◎スマートモビリティ社会に向けた車載ソリューションを発表

2019年7月、展示会「ZMP World 2019」でソフトウェアのテストを実施。

自動化技術を活用し、ドライバーの運転中の外界の状況変化や車載HMI(ヒューマン・マシン・インターフェイス) のメッセージ・警告に対する反応性と応答性を可視化、数値化するソリューションを発表した。

車載システム以外にも、店舗における消費者の行動解析、高齢者や子供の行動解析による見守りシステム、 防犯・異常検知システム等への多様な応用が可能であり、多様な視点からの事業化を検討していく。

◎戦略的な技術領域と位置付ける「3A領域」における進捗

以下のように開発案件は着実に増加している。

*大手自動車メーカーとのAI分野における共同技術開発

*大手グローバル企業向けAIチャットボットのテスト開発

*大手メーカー向けテスト自動化ソリューション開発

*ファクトリー・オートメーション・ソリューションのフィリピンにおけるマーケティング開始

◎日比ビジネス協定において成長投資を拡大する覚書を締結

19年5月、フィリピン政府主催・ドゥテルテ大統領臨席のもと開催された「日比ビジネス協定式」にて、日比間の経済活動の更なる発展および同社グループのさらなる飛躍に向けた、成長投資を拡大する覚書を締結。

昨今の大手クライアントを中心とした案件獲得を背景に、今後の更なる受注の伸長および「自動化」や「分析」等のコア技術を搭載した独自エンジンの開発推進及び人的強化の需要を見込み、戦略的投資の拡大を決定した。

③メディカル事業

◎戦略的RPAモデル「Mighty Checker EX」のマーケティング強化

2019年7月開催の「国際モダンホスピタルショウ2019」で、従来製品「Mighty Checker PRO」において好評な機能やユーザビリティを更に進化させ、AI検知や業界初の独自機能を搭載した最新製品「Mighty Checker EX」の展示デモを行う等、マーケティング活動を強化した。

◎複数の金融機関との連携に向けた検討を開始

同社では「Mighty Checker EX」を中心とした、医療機関向け経営改善支援ソリューション「マイティー・シリーズ」を主にグループ病院や大規模病院に対し拡販する考えだ。

その販売促進および直接販売の拡大に向け、多数の取引先医療機関を有する金融機関との連携に向けた検討を開始した。

3.2020年3月期業績予想

(1)業績予想

| 19/3期 | 構成比 | 20/3期(予) | 構成比 | 前期比 | 進捗率 |

売上高 | 3,555 | 100.0% | 4,021 | 100.0% | +13.1% | 47.9% |

営業利益 | 564 | 15.9% | 671 | 16.7% | +19.0% | 48.1% |

経常利益 | 591 | 16.6% | 710 | 17.7% | +20.1% | 47.5% |

当期純利益 | 368 | 10.4% | 443 | 11.0% | +20.3% | 53.4% |

*単位: 百万円。予想は会社側発表。

業績予想に変更無し。2桁の増収増益。利益は過去最高を更新へ。

業績予想に変更は無い。売上高は前期比13.1%増の40億21百万円、営業利益は同19.0%増の6億71百万円、経常利益は同20.1%増の7億10百万円の予想。

引続き両事業とも好調に推移。今後の更なる利益積み上げを見据えた「戦略的投資」を吸収したうえで2桁の増益を目指す。

営業利益・経常利益ともに6期連続で過去最高益を更新する見込み。

配当は現時点では未定としているが、初配となった前期に続き今期も利益水準に応じて適切な株主還元を実施する考えだ。

4.今後のビジョンと成長戦略

4-1 各セグメントの成長戦略

独自のコアソリューションによって成長してきた同社は、更なる高収益モデルを確立するためグローバル事業、メディカル事業ともに以下のような取り組みを強化している。

加えて、次の収益の柱とすべく新規事業の立上げにも取り組んでいく。

4-1-1 グローバル事業 ~「横串的」展開と次世代型ソリューションで収益力アップ~

同社では、「3A」領域において開発したそれぞれの技術を自動車、製造・ロボット、医療、金融など重点事業ドメインにコアソリューションとして応用・提供することを「横串的」展開と呼んでおり、一つの開発リソースを複数のコアソリューションに応用・展開することで収益性の向上を図っている。

戦略領域としては、「グローバル事業:組込みソフトウェア開発 ・ソフトウェアテスト・自動車向けテスト等」、「エンタープライズ事業:金融・公共インフラ向け業務アプリケーション等」、「ソリューション:3Aソリューション(自動車向けテスト自動化、製造・医療向け分析等)、モバイル&IoT」を挙げている。

エンタープライズ事業においては、フィリピン拠点における若手エンジニアの早期戦力化による収益力強化に注力する。

従来は中堅層中心のチームで対応していたが、若手の早期戦力化を進める。

短期的には、急増している金融・公共インフラ案件への対応により機会損失を回避するほか、モチベーション向上などが期待できるほか、中期的にはフィリピンにおけるソリューション開発技術者の育成や優秀なプロジェクトマネージャーの育成による案件の質と数の向上につなげていく。

加えて、サブスクリプションモデルによるストック型の次世代ソリューションの開発・提供にも取り組み、一段の収益力アップを目指している。

目標とする粗利率は60%以上としている。

4-1-2 メディカル事業 ~医療最適化ソリューションのリーディング企業へ~

同社パッケージソフトの粗利率は「Mighty Checker®」、「Mighty QUBE®」ともに7割を超え、収益性は現在でも極めて高いが、今後もさらに高付加価値を進めて、75%以上という高い収益性を追求する。

今期以降は前期投入した次世代レセプトチェックシステム「Mighty Checker® EX」の市場浸透を進める。

同社の強みである、「16,000医療法人の声」、「30年以上に渡り蓄積された技術力・データ」、「グループの経営資源」の活用により、「Mighty Checker® EX」は機能およびユーザビリティが大幅に向上し、他社製品に対し圧倒的な優位性を有している。

今後、協業先のネットワーク活用によって面展開を加速化するとともに、大手グループ病院や学会アカデミックとの直接取引を推進。利益率の更なる向上も図る。

また、サブスクリプションモデルの確立による磐石な収益体制のもと、積極的な開発投資及びグループ技術力の横活用により、独自の分析エンジンやクラウドエンジンの更なる革新を推し進める。

これまで蓄積してきたレセプトデータの活用ノウハウと独自のデータ分析エンジンを駆使し、成長性の高い医療データ分析市場に向けたサービス・ソリューションの開発にも取り組んでゆく。

4-1-3 新規事業の立上げ

今期より、本社と海外拠点との連携強化及びグループ資源の更なる横串し活用による、グローバル事業、メディカル事業に次ぐ「三つ目の事業」の立ち上げに向けたグループ全体での取り組みを開始。

高度人材を活用した「高単価」モデルの推進や、「国策」に合致した社会問題解決型ビジネスの創出を図る。

4-1-4 次世代型ソリューションビジネスによる利益創出 ~売上高経常利益率20%以上へ~

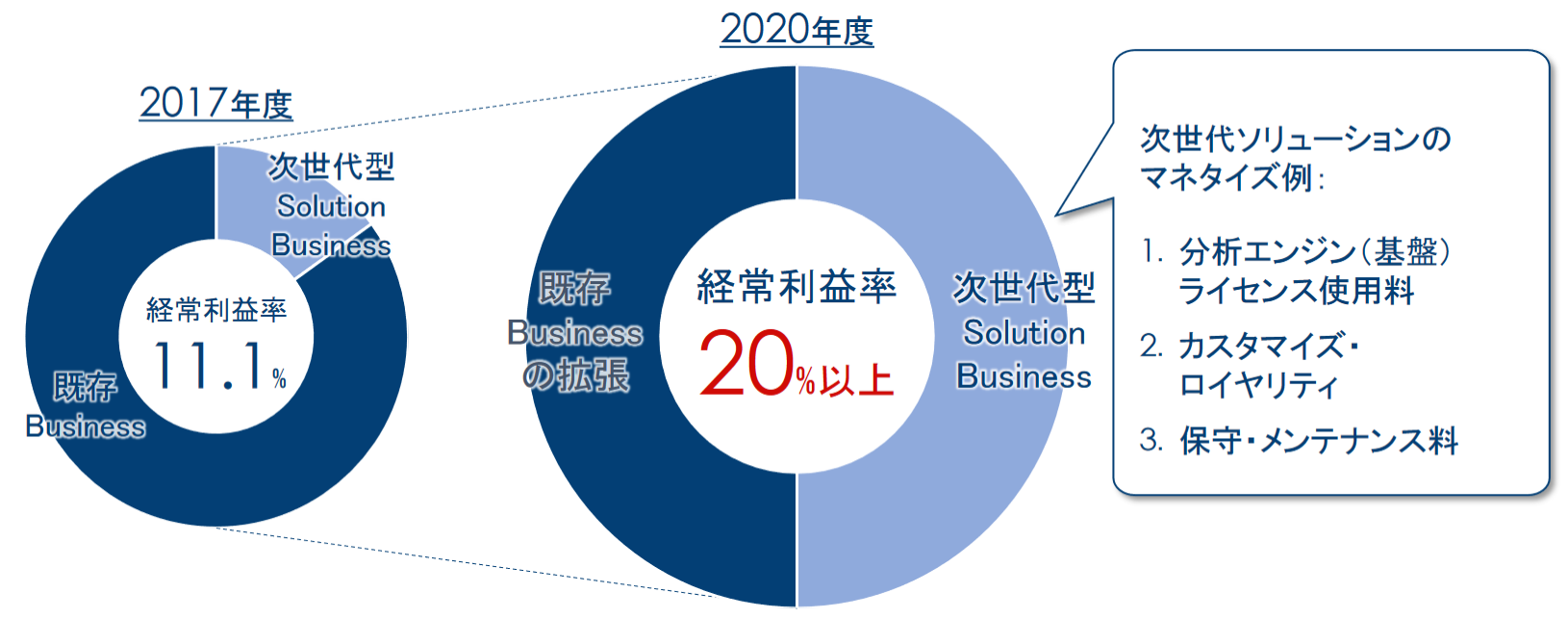

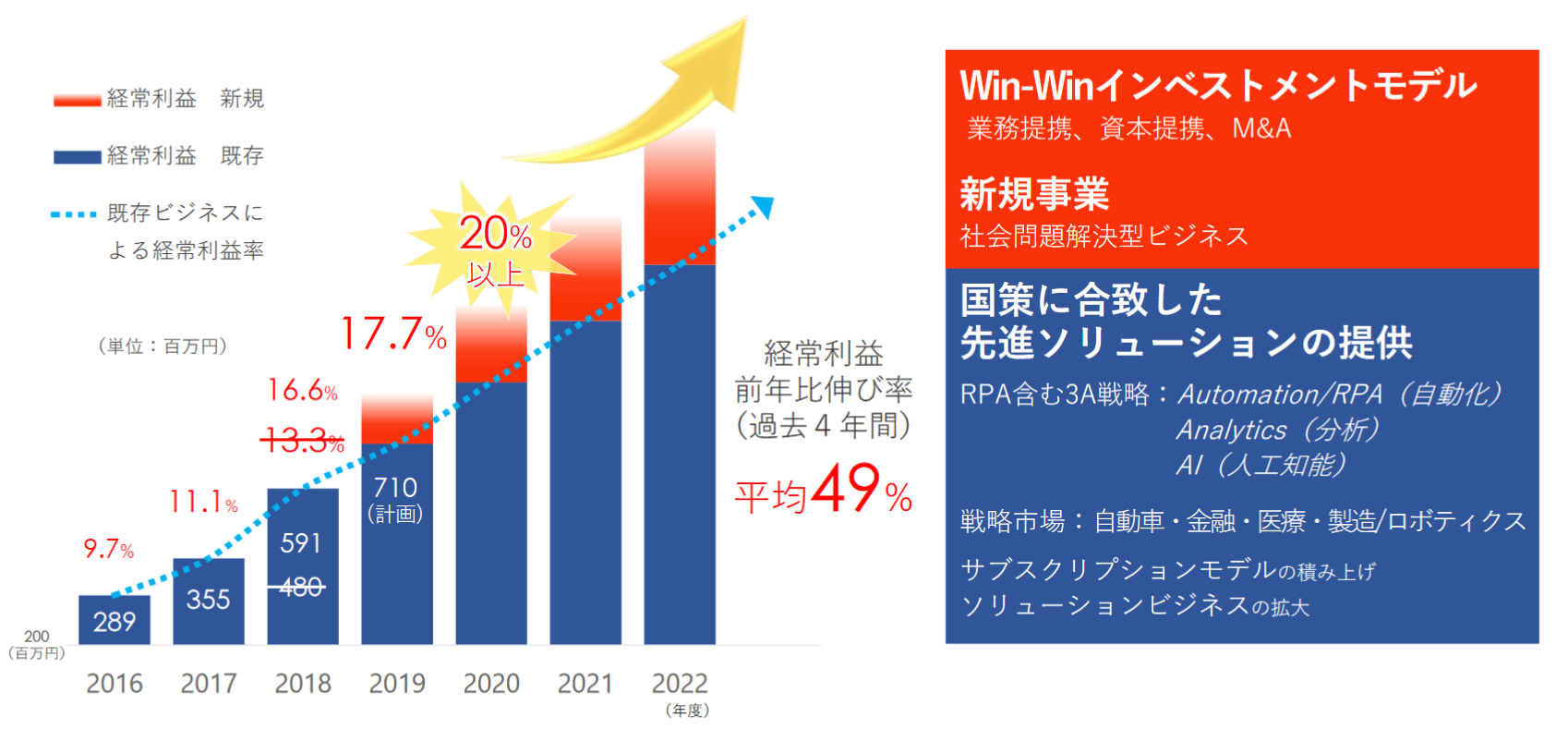

上記のような両事業の取り組みの結果として、2020年度に向け既存ビジネスを継続的に拡張させながら、収益性の高い次世代ソリューションビジネスを大きく伸張させ、経常利益の半分を次世代ソリューションビジネスで創出することを目指している。

(同社資料より)

次世代ソリューションビジネスにおけるマネタイズ方法は、分析エンジンライセンス使用料、カスタマイズ・ロイヤリティ、保守・メンテナンス料といったサブスクリプションモデル。

10~20%の売上高経常利益率を目途とするアプリ開発、パッケージ開発など磐石な既存ビジネスに、30~40%の利益率を目標とする横串機能を強化したストック型ビジネスである次世代ソリューションビジネスを組み合わせた事業ポートフォリオ構築により、19年3月期14.5%(予想)の売上高経常利益率を2020年度には20%以上まで引き上げる考えだ。

4-2 戦略投資の実行

同社では次世代型ソリューションビジネスによる利益創出を実現するためにはこれまでに例を見ない規模・内容の戦略投資が不可欠であると考えており、以下のような投資を今期以降、積極的に実行している。

2020年3月期通期の投資展望 | 2020年3月期上期における進捗 |

フィリピンにおける先端技術・R&D投強 (例:ソフトウェアの自動化・AIを用いた異常検知、AIチャットボット等) | 先端技術を活用したソリューションビジネス推進担当を新設し、マーケティングを開始。

|

戦略的人材投資(AI人材・データサイエンティストほか) | 次世代AI人材の育成に向けた体制整備に着手 |

クライアントの急増に伴う、大規模プロジェクトをリードできる人材の登用 | 更なる採用活動中、第3四半期以降にも追加にて入社予定

|

アジア展開を見据えた、アジアトップ経営者の参画 | アジア兼財務戦略担当を新設、グローバルな知見を有する取締役3名の着任 |

AIやRPA等のコンサルティングができる高度人材の増員、「高単価」モデルの創造 | 高度人材ビジネスの事業化を引き続き推進

|

特定ドメインでトップクラスの知見を有する人材(メディカル・金融・自動車ほか)の参画 | 知見を有した取締役のネットワークを活用したマーケティング、市場調査を実施 |

4-3 Ubicomグループの目指す姿

4-3-1 独自のアライアンス戦略「Win-Winインベストメントモデル」の推進

同社のコアコンピタンスを活用してグローバル事業、メディカル事業ともに成長スピードを加速させるための独自戦略の1つが「Win-Winインベストメントモデル」である。

同モデルは、ロボティクスベンチャーやAIベンチャー、遠隔医療関連企業といった先端技術を持つベンチャー企業を対象に業務・資本提携やM&Aを行うもので、相手先ベンチャー企業には資金面の支援にとどまらず、同社が得意とするフィリピン開発拠点を活用したITソリューション支援や技術サポートに加え、同社の顧客である大手企業とのマッチングなども行い、ベンチャー企業の成長を多角的に支援する。同社にとっても、事業シナジーの発揮、効率的な新規マーケットへの参入、収益機会の増大などを通じた企業価値向上が期待できる。

現在までに以下の3件を実現させた。

時期 | 案件 | 概要 |

2019年10月 | 米国先端ITファンドへの出資 (GoAhead Ventures) | (GoAhead Ventures概要) スタンフォード大学出身のキャピタリストが運営する、シードやアーリーステージレベルの米国IT先端企業を対象にした投資ファンド。多数の起業家を輩出する同大学のネットワークやスタートアップ企業の発掘、成長支援で高い実績を上げている。

(狙い) 出資を通じて米国の有望なベンチャー企業との関係強化を図ることにより、下記の相乗的な効果を狙う。 ・同社ソリューションの米国でのマーケティング推進 ・米国の最新ITトレンドへのアクセスと同社事業への取り込み ・米国の先端IT技術の国内・アジアへの展開 ・成長性の高い米国ベンチャー企業のさらなる発掘・投資 |

2018年9月 | (株)Liquidとの資本業務提携 | (株式会社Liquid概要) 生体情報にフォーカスした画像解析技術と機械学習を利用したビックデータ解析技術により高速処理を可能にした認証アルゴリズムを独自に開発。世界で初めて生体認証のみでの本人認証・決済サービスの商用化に成功するなど、次世代の社会インフラを支える技術を生み出した。

(狙い・アライアンス概要) Ubicomが得意とする先進ソリューション及びラボ型オフショア開発、フィリピンにおける事業開発ノウハウを融合し、今後はソリューションプロバイダーとしてのアジア市場開拓、医療分野における新規ビジネス創出、生体認証技術市場における新たな事業の柱の構築に向け協業していく。 |

2018年6月 | ユニロボット(株)との資本業務提携 | (ユニロボット株式会社概要) 会話を通じてユーザーの個性や趣味・嗜好を学習することを特徴とし、人間の感情を認識するパートナーロボット「unibo(ユニボ)」の開発、パーソナルAIに関する研究開発を行うベンチャー企業。

(狙い・アライアンス概要) Ubicomが注力するメディカル領域およびサービス向けソリューションとの高い親和性や、先進技術の知見を活かした新規ビジネス創出など多大なメリットがあると考えて実施した、協業先への投資を介したWin-Winモデルの第一号案件。 |

2017年12月にマザーズから東証1部へ市場変更したことで信用力・資金調達力がより一層高まったことで、戦略的なアプローチが採りやすくなったこともあり、今後も積極的に同モデルを推進していく。

現在も複数の案件を検討または交渉中であり、複数案件を早期に実現させると共に、アジアの有力財閥との協業によるにアジア進出にも注力する。

4-3-2 ソリューションプロバイダーとしての更なるグローバル展開

経営理念に沿い、国益に資するとともにアジアパシフィック全体の社会問題解決に向けたソリューションの提供を通じ、ソリューションプロバイダーとしての更なるグローバル展開を目指す。

4-3-3 目指す姿 ~既存事業をベースにプラスアルファの利益積み上げ~

国策に合致した先進ソリューションを提供する確立された既存事業を引き続き拡大させるとともに、Win-Winインベストメントモデルや新たに着手する社会問題解決型ビジネスなど新規事業を大きくドライブさせ、売上高経常利益率20%以上を目指し、プラスアルファの利益積み上げを図る。

(同社資料より)

5.今後の注目点

「4.今後の成長戦略」で挙げた戦略投資を確実に実行すると同時に両事業とも収益性を向上させることもできた今上期であった。

特にメディカル事業の営業利益率は約5%の上昇と著しい。今後、提携も絡めたマーケティング強化により拡販戦略が進めば、パッケージ製品としてのスケールメリットが一段と増大し、更なる収益性向上に繋がるであろう。

一方、グローバル事業では、高度人材の育成と採用及び先進技術開発への先行投資効果により、高単価・高収益が期待できる「3A」領域での独自性をいかにして発揮するかがカギとなろう。

2021年3月期 売上高経常利益率20%以上を実現するために、今期どこまで収益性のベースを引き上げることができるかに注目したい。

(同社資料を基にインベストメントブリッジが作成)

<参考:コーポレートガバナンスについて>

◎組織形態及び取締役、監査役の構成>

組織形態 | 監査役会設置会社 |

取締役 | 7名、うち社外2名 |

監査役 | 3名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2019年7月1日

*基本的な考え方

当社は、「社会にとって無くてはならない、ソリューション提供企業であること」「常にプロフェッショナルであること」「グローバルであること」を経営理念としております。この経営理念のもと、更なる企業価値の向上及びグローバルな競争力を維持していくためには、コーポレートガバナンスの充実と強化が重要課題であると認識しております。具体的には、「より効率的かつ健全に事業活動を行うことにより、企業の収益力を高め、株主の利益を最大化することを目標とする」との基本的認識とコンプライアンスの重要性をコーポレートガバナンスの基本的な考え方として、株主、従業員、取引先、地域社会等のあらゆるステークホルダーに対して社会的責任を果たし、持続的成長と発展を遂げていくことが重要であるとの認識にたち、コーポレートガバナンスの強化に努めております。

<コーポレートガバナンス・コードの実施しない主な原則とその理由>

原則 | 実施しない理由 |

【補充原則1-2④ 議決権の電子行使、招集通知の英訳】 | 現在の当社の株主構成から、電子的な議決権行使の採用、株主総会招集通知の英訳については実施しておりません。これまでの議決権行使比率から、日本語による議決権行使により、大きな支障なく議決権の行使がされているものと判断しております。今後については、海外投資家の議決権の行使状況や外国人株主比率の動向等に留意しながら、その必要性を検討してまいります。 |

【補充原則4-2① 経営陣の報酬とインセンティブ】 | 当社の取締役の任期が1年であるため、報酬は前年度の業績により毎年見直されますが、中長期的な業績と連動する報酬や自社株による報酬制度は設けておりません。経営陣の報酬については、中長期的な会社の業績や潜在的リスクを反映させ、健全な企業家精神の発揮に資するようなインセンティブ付けを行うことの必要性は認識しており、今後適切な方法を継続的に検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく主な開示>

原則 | 開示内容 |

原則1-4【いわゆる政策保有株式】 | 当社は、当社グループの中長期的な企業価値向上に資すると判断される場合、株式を政策保有します。当該株式の保有は、業務提携・協業などによる取引関係の維持・強化等、保有目的の合理性が確保されているなどの条件を満たす範囲で行うことを方針としております。また、株式に係る議決権の行使については、議案が当社保有方針と適合するかを勘案したうえで議決権の行使を行うこととしております。 |

【補充原則4-11② 社外役員の兼任状況】 | 社外取締役及び社外監査役の他社での兼任状況は、株主総会招集通知、有価証券報告書及びコーボレート・ガバナンスに関する報告書等を通じ、毎年開示を行っております。 社外取締役2名が、当社以外の会社の社外取締役を兼任しておりますが、業務執行取締役全員は当社及び当社子会社以外の会社の役員は兼任しておらず、取締役の業務に専念できる体制となっております。 社外監査役2名のうち1名が、当社以外の会社の社外監査役を兼任しておりますが、監査役の業務に支障はありません。 |

原則5-1【株主との建設的な対話に関する方針】 | 株主からの対話の申込みに対して、積極的に対応しております。 当社のIR活動は、戦略企画本部を担当部署とするIR体制を整備しており、投資家からの電話取材やスモールミーティング等のIR取材を積極的に受け付けております。 更に、代表取締役自らが出席する決算説明会の開催及び決算説明の動画の配信を、年2回以上実施しております。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |