ブリッジレポート:(2722)アイケイ 2020年5月期第2四半期決算

飯田 裕 会長兼CEO | 株式会社アイケイ(2722) |

|

企業情報

市場 | 東証2部・名証2部 |

業種 | 小売業(商業) |

代表取締役 会長兼CEO | 飯田 裕 |

所在地 | 名古屋市中村区名駅3-26-8 KDX名古屋駅前ビル |

決算月 | 5月末日 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

1,131円 | 7,808,000株 | 8,830百万円 | 9.1% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

12.00円 | 1.1% | 53.76円 | 21.0倍 | 359.61円 | 3.1倍 |

*株価は1/31終値。発行済株式数、DPS、EPSは20年5月期第2四半期決算短信より。ROE、BPSは前期実績。

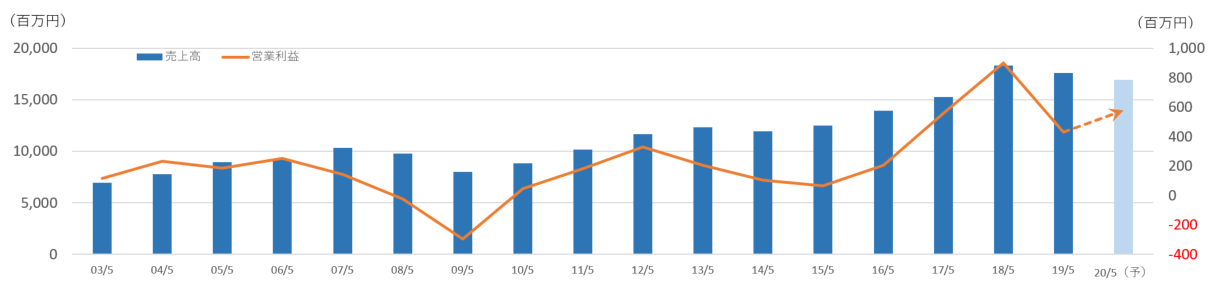

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2016年5月(実) | 13,908 | 205 | 182 | 73 | 9.85 | 5.00 |

2017年5月(実) | 15,273 | 557 | 554 | 425 | 57.13 | 7.50 |

2018年5月(実) | 18,337 | 898 | 899 | 641 | 86.07 | 10.00 |

2019年5月(実) | 17,614 | 431 | 437 | 238 | 31.85 | 12.00 |

2020年5月(予) | 16,946 | 577 | 585 | 402 | 53.76 | 12.00 |

*単位:百万円、円。予想は会社側予想。2017年12月1日付、2018年4月1日付でそれぞれ1:2の株式分割を実施。EPS、DPSは遡及して調整。

株式会社アイケイの2020年5月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2020年5月期第2四半期決算概要

3.2020年5月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

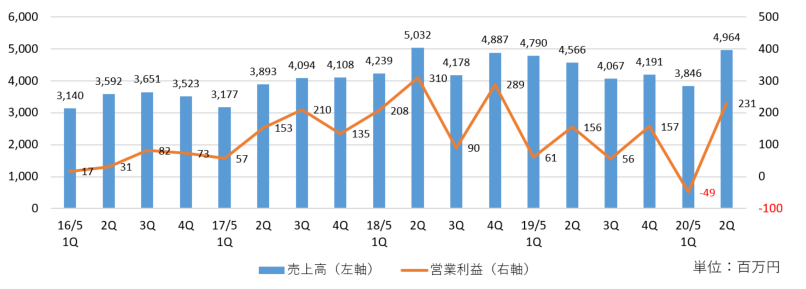

- 20年5月期第2四半期の売上高は前年同期比5.8%減の88億10百万円。TVショッピング、SKINFOOD店舗売上は増加したが、インバウンド需要が低調。B to C事業の伸長により粗利率は上昇したものの、減収により粗利額は減少。販管費は横這いだったが、営業利益以下、減益となった。前年同期比では減収だったものの、TVショッピングでヒット商品があったことから売上は期初予想を上回った。

- 業績予想に変更は無い。20年5月期の売上高は前期比3.8%減の169億46百万円、営業利益は同33.6%増の5億77百万円の予想。配当は前期と変わらず12.00円/株の予定。予想配当性向は22.3%。世界で唯一の「マーケティングメーカー」を極めるために、B to CとB to B to Cの歯車を回しながらマーケットデータを分析し、それを商品開発に生かし、プロモーション付きで再度BtoCとBtoBtoCの多彩な販路へ商品を販売していく。また、社員教育制度の充実、RPA・AIを駆使した社内業務の効率化など「生産性の向上」にも注力する。

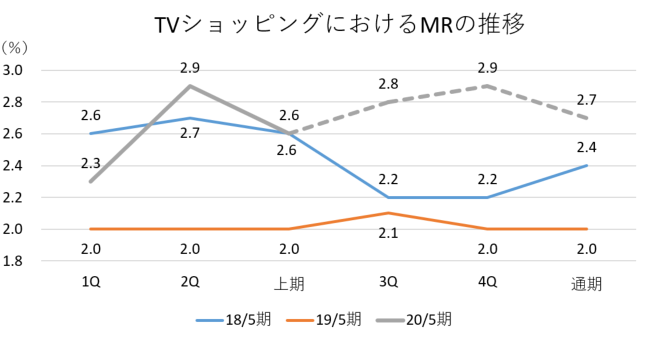

- インバウンド需要の低迷などで第2四半期累計では減収減益、予想に対しても利益は未達となったが、四半期ベースで見れば「スピードヒート」を始めとしたヒット商品により第2四半期(9‐11月)の売上・利益は急回復した。会社側は、「TVショッピングを起点としたマルチチャネル販売」拡大に向けた商品ポートフォリオが一段と充実してきたと考えている。下期のMR(メディアレーション=売上/媒体費)は過去2年を大きく上回る計画であり、利益の進捗率は低いものの市場はこうした状況を好感し、株価も順調な回復を見せている。

- 短期的な視点からは第3四半期、第4四半期の売上、利益の推移、今期予想達成に向けた進捗を確認したい。中期的には、NMPA(旧CFDA)の許認可により着実にSKUが拡大している「LB」、「B!FREE+」の収益寄与がどういったスピードで進むのかを注目したい。

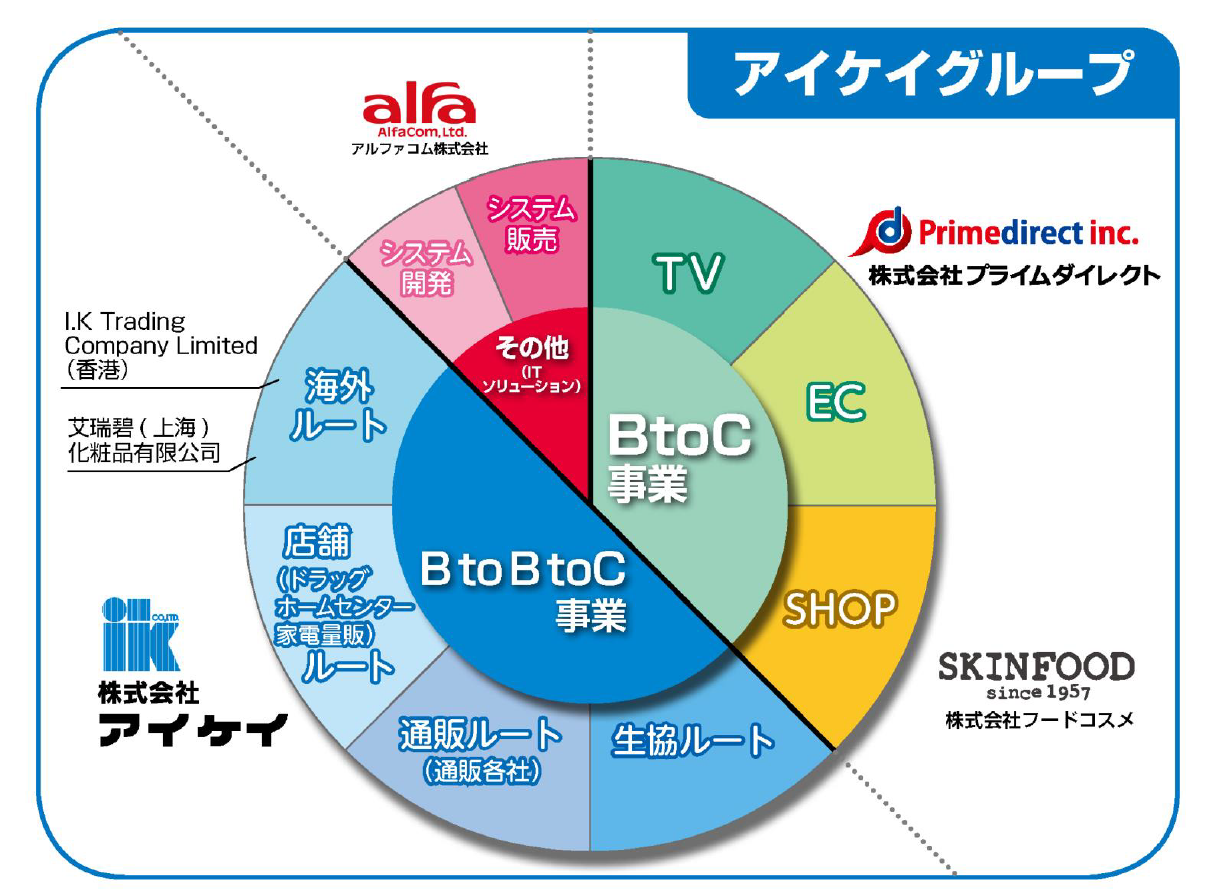

1.会社概要

独自のプロモーション戦略で商品の企画・製造・販売・物流を自社で一貫して行うマーケティングメーカー。

雑貨類・食品類・化粧品類といった商品をTVショッピング、EC、店舗を通じて直接消費者に販売する「B to C事業」、生協、通販会社、店舗、海外など多様なルートを通じて販売する「B to B to C事業」、システムの開発・販売などITソリューションを提供する「その他」の3事業を展開。

経営理念に「ファンつくり」を掲げ、全てのステークホルダーにファンになってもらえるグループ経営を目指している。

【1-1 沿革】

高校・大学時代を自由な校風の中で過ごし、元来起業家精神が旺盛であった飯田 裕氏(現代表取締役会長兼CEO)は、損害保険会社勤務を経て1982年5月にアイケイ商事有限会社を設立。様々な商材の販売を手掛けていた中で、愛知県生活協同組合連合会の購買担当者の知遇を得て1983年4月に同生協の口座を開設し、職域生協との取引を開始した。

最初の商材である充電式クリーナーのチラシ販売が大ヒットとなったことが契機となり、全国他生協への横展開が進むとともに、取扱商品も増加し、業容は急速に拡大。2001年12月にJASDAQ市場に上場した。

上場に伴う認知度及び信用力の向上もあり百貨店通販や通販会社への商品供給も本格的に始まり、販売先も着実に拡大し、2007年5月期まで25期連続増収を達成した。

しかしリーマンショックで成長にブレーキがかかったのをきっかけに、独自のプロモーション戦略で商品の企画・製造・販売・物流を自社で一貫して行う「マーケティングメーカー」への転換を図るとともに、それまでの「B to B to C」に加え直接消費者に商品を提供する「B to C」チャネルも構築し再び成長軌道に回帰した。

2014年9月にはTVショッピング大手である株式会社プライムダイレクトを100%子会社にするなど、M&Aにも積極的に取り組んでいる。

【1-2 経営理念】

ファンつくり | 21世紀のリーディングカンパニーとなるために追及すべきことは売上高、資本金、社員数の多寡ではなく、100年先の未来を見据えたとき、出来るだけ多くの方に「ファン」になって頂くことが企業としての繁栄に繋がると考え、「アイケイに関わる全ての人たちに『ファン』になって頂く」ことを目標として、「ファンつくり」を経営理念とした。 |

【1-3 事業内容】

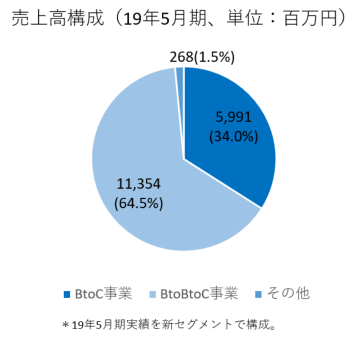

(1)セグメント

2020年5月期より経営スピードの向上、成長事業への集中投資等が成長に必要であることに加え、投資家の理解促進のために事業セグメントを「BtoC事業」「BtoBtoC事業」「その他」に変更した。

|

|

*新セグメントについて

旧セグメントを以下のように新セグメントに組み替えた。

旧セグメント | 事業内容 | 新セグメント |

メーカーベンダー事業 | 生協ルートでの卸売 | BtoBtoC事業 |

通販ルートでの卸売 | ||

店舗ルートでの卸売 | ||

海外ルートでの卸売 | ||

インバウンドルートでの小売 | BtoC事業 | |

TV・ECルートでの小売 | ||

SKINFOOD事業 | SKINFOOD店舗での小売 | |

ITソリューション事業 | 通話録音システムの構築等 | その他 |

*ITソリューション事業は、重要性に乏しいので「その他」とする。

①B to C事業

子会社(株)プライムダイレクトが、WEBSITEやTVショッピング枠を通じて直接消費者に商品を提供しているほか、子会社(株)フードコスメが、韓国化粧品ブランドのフードコスメティック「SKINFOOD」を店舗販売している。店舗数は、国内主要都市の駅ビルを中心に2019年11月末現在、直営店21店舗、FC店2店舗の合計23店舗。

②B to B to C事業

メーカーとして企画・開発した化粧品、アパレル、靴・バッグ、美容・健康関連商品等を、生協、通販会社、店舗、海外の各ルートを通じて消費者に提供している。

(主な販売ルート)

生協ルート | コープさっぽろ、コープ東北、コープデリ連合会、パルシステム連合会、東都生協、ユーコープ、東海コープ事業連合、コープきんき事業連合、コープこうべ、コープCSネット、コープ北陸事業連合、グリーンコープ事業連合、コープ九州事業連合、全国の学校生活協同組合、愛知県生活協同組合連合会、日本生活協同組合連合会など。 | |

通信販売ルート | (株)高島屋、㈱東急百貨店、(株)ディノス・セシール、(株)ベルーナ、(株)千趣会、㈱ニッセン、イオンリテール(株)、auコマース&ライフ(株)、(株)エー・ビー・シーメディアコム、(株)J・A・Fサービス、(株)JALUX、(株)JR東日本商事、(株)読売エージェンシー、(株)小学館集英社プロダクション、(株)QVCジャパン、(株)ロッピングライフ、(株)日本文化センター、(株)全国通販、グリーンスタンプ(株)、(株)シャディ、(株)テレビショッピング研究所、(株)山忠、(株)ライトアップショッピングクラブ、(株)テレビ東京ダイレクト、(株)クレディセゾン、(株)郵便局物販サービスなど。 | |

店舗ルート | バラエティー系 | (株)ドン・キホーテ、(株)長崎屋、(株)UDリテール、(株)ロフト、(株)コスメネクスト、(株)東京ドーム、(株)イズミ、(株)東急ハンズなど。 |

ドラッグ系 | (株)マツモトキヨシホールディングス、(株)ツルハホールディングス、(株)コクミン、(株)クリエイトエス・ディー、(株)アインファーマシーズ、(株)サンドラッグ、スギホールディングス(株)、(株)ココカラファイン、イオンリテール(株)、(株)アマノ、(株)ダイコクなど。 | |

HC系 | コメリ(株)、(株)カインズ、(株)ナフコなど。 | |

家電系 | (株)ヤマダ電機、(株)ビックカメラ、(株)ヨドバシカメラなど。 | |

海外ルート | ニュージーランド、アメリカ、中国、台湾、香港、韓国、シンガポール、マレーシア、タイ、フィリピン、オーストラリア、ベトナム、カンボジア | |

③その他

子会社アルファコム(株)が、音声通話録音システム「Voistore」などコンタクトセンター構築に関わるシステムや、ビジネス版LINE「LINE WORKS」、チャットシステム「M-Talk」などを販売している。

(2)主な自社開発商品

マーケティングメーカーとして、様々なジャンルの商品を自社開発している。

≪化粧品≫

(同社資料より)

≪雑貨品≫

(同社資料より)

≪食 品≫

(同社資料より)

【1-4 特長と強み:マーケティングメーカーとしてのビジネスモデル】

同社を特徴づけている最大のポイントは、独自のプロモーション戦略で商品の企画・製造・販売・物流を自社で一貫して行う「マーケティングメーカー」としてのビジネスモデルであろう。

同社のビジネスモデルは以下の3つの機能によって構成されている。

(1)強力な商品開発・発掘・調達力

幅広い販路から得た情報や30年以上に亘って培ってきた経験を活かし、魅力ある商品を開発・発掘・調達している。

毎週1回「開発承認会議」を開催し、それぞれ7~8名で構成される化粧品、雑貨、食品の3チームが、役員や販売担当責任者に対して新商品の提案を行う。

チャレンジを貴ぶ同社では各チームが自由な発想の下、毎月平均10以上のアイテムを提案するが、全てが承認されるわけではない。

同社では商品開発について「オリジナリティ重視」、「徹底的な差別化」等を定めた「開発十訓」が定められており、提案された商品はこれを基に厳しく批評されたり、宿題を出されたりするが、こうしたプロセスが開発担当者を鍛え、更なる商品開発力の強化に繋がっている。

(2)高いマーケティング力

ヒット商品の開発にあたって大きな力を発揮しているのが「高いマーケティング力」だ。

候補となった商品が実際に売れるのかを多彩な販売チャネルを使ってテストマーケティングを実施。その結果を受け、パッケージ、時期、ターゲット、価格など、様々な点で工夫を加え新たなプロモーションを行うことで、数多くのヒット商品を生み出している。

(3)多彩な販売チャネル

上記の多彩な販売先に対し単に商品を提案するのではなく、他チャネルでの成功事例なども合わせ、その販売チャネルで最も売れる売り方や見せ方も提案している。

販売先のニーズやフィードバックにアイケイならではのアイデアを融合させ、日々ブラッシュアップを行っている。

商品選定にとどまらず、カタログや媒体の制作、品質管理、受注業務、物流業務、カスタマーサービスまで、販路に合わせた全てのソリューションを販売先に提供しているのも大きな特徴である。

ソリューション | 概要 |

制作 | 企画に合わせたチラシ・カタログサイズで売れる紙面を制作する。 |

受注業務 | 電話、メール、FAX、はがきなど全ての受注スタイルに対応したフレキシブルな基幹システムを有しており、より正確で迅速な受注業務を行っている。 |

品質管理 | コンプライアンス遵守のほか、商品ジャンルごとに自主基準を設け、クレームの未然防止につなげる商品チェックを行っている。 |

物流業務 | 5S(整理・整頓・清掃・清潔・躾)の行き届いた自社物流センターからエンドユーザー宛に個別宅配の出荷を行っている。 |

カスタマーサービス | 社内スタッフによるコールセンターで商品の問合せ、配送や交換相談までアフターサービスをワンストップで対応している。 |

多くの同業他社が商品の企画・マーケティングのみに特化していたり、販売チャネルが店舗に限られていたり、商品の製造や物流を他社に一任していたりするのに対し、同社は柔軟に対応できるシステムとノウハウを持つことで、他社には真似のできない独自のプロモーション戦略を実行することが可能である。

【1-5 ROE分析】

| 13/5期 | 14/5期 | 15/5期 | 16/5期 | 17/5期 | 18/5期 | 19/5期 |

ROE(%) | 4.2 | -2.3 | -3.4 | 4.9 | 25.0 | 29.0 | 9.1 |

売上高当期純利益率(%) | 0.51 | -0.29 | -0.40 | 0.53 | 2.79 | 3.50 | 1.35 |

総資産回転率(回) | 2.81 | 2.74 | 2.75 | 2.93 | 3.04 | 3.19 | 2.69 |

レバレッジ(倍) | 2.89 | 2.91 | 3.07 | 3.18 | 2.95 | 2.60 | 2.51 |

3要素全て低下、中でも売上高当期純利益率の低下の影響からROEは1ケタ台まで低下した。

今期の売上高当期純利益率は2.37%と、前期より上昇する予想。確実な業績予想達成によるROEの上昇が期待される。

2.2020年5月期第2四半期決算概要

(1)連結業績概要

| 19/5期2Q | 構成比 | 20/5期2Q | 構成比 | 対前年同期比 | 期初予想比 |

売上高 | 9,356 | 100.0% | 8,810 | 100.0% | -5.8% | +4.8% |

売上総利益 | 4,268 | 45.6% | 4,199 | 47.7% | -1.6% | - |

販管費 | 4,050 | 43.3% | 4,017 | 45.6% | -0.8% | - |

営業利益 | 218 | 2.3% | 182 | 2.1% | -16.6% | 0% |

経常利益 | 228 | 2.4% | 180 | 2.1% | -20.7% | -2.7% |

四半期純利益 | 147 | 1.6% | 109 | 1.2% | -25.6% | -8.5% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

インバウンド需要低調で減収減益

売上高は前年同期比5.8%減の88億10百万円。TVショッピング、SKINFOOD店舗売上は増加したが、インバウンド需要が低調。

B to C事業の伸長により粗利率は上昇したものの、減収により粗利額は減少。販管費は横這いだったが、営業利益以下、減益となった。

前年同期比では減収だったものの、TVショッピングでヒット商品があったことから売上は期初予想を上回った。

(販管費の推移)

| 19/5期2Q | 売上比 | 20/5期2Q | 売上比 | 前年同期比 |

人件費 | 725 | 7.8% | 740 | 8.4% | +2.1% |

広告宣伝費 | 1,852 | 19.8% | 1,692 | 19.2% | -8.6% |

荷造運賃 | 588 | 6.3% | 609 | 6.9% | +3.6% |

販管費合計 | 4,050 | 43.3% | 4,017 | 45.6% | -0.8% |

*単位:百万円

TVショッピングでの広告宣伝を効率的に行い広告宣伝費は減少。役員退職慰労金制度の廃止に伴う功労加算金等の一時的な計上、運送費の高騰により人件費、荷造運賃費は増加したが、販管費全体では横這い。対売上比率は上昇した。

◎四半期動向

四半期ベースでは、第2四半期の売上・利益は急回復した。

(2)セグメント別動向

| 19/5期2Q | 構成比 | 20/5期2Q | 構成比 | 前年同期比 | 予想比 |

売上高 |

|

|

|

|

|

|

B to C事業 | 3,577 | 38.2% | 3,222 | 36.6% | -9.9% | +25.0% |

B to B to C事業 | 5,666 | 60.6% | 5,470 | 62.1% | -3.5% | -4.1% |

その他 | 112 | 1.2% | 117 | 1.3% | +4.1% | -8.4% |

合計 | 9,356 | 100.0% | 8,810 | 100.0% | -5.8% | +4.8% |

営業利益 |

|

|

|

|

|

|

B to C事業 | 58 | 1.6% | 203 | 6.3% | +246.2% | - |

B to B to C事業 | 169 | 3.0% | -24 | - | - | - |

その他 | -11 | - | -12 | - | - | - |

調整額 | 1 | - | -16 | - | - | - |

合計 | 218 | 2.3% | 182 | 2.1% | -16.6% | - |

*単位:百万円。営業利益の構成比は営業利益率。第1四半期より報告セグメントの区分を変更しており、前年同期の数値は変更後のセグメント区分に組み替えている。

①B to C事業

減収増益。

TVショッピング及びSKINFOOD店舗での売上は増加したが、インバウンド向け売上が減収となったため全体では減収。

ただ、TVショッピングでの「スピードヒート」と「ステップエイト」の売上が想定を上回って推移した。

利益面では、TVショッピングでの放映枠の厳選により売上が好調に推移したことに加え、売上効率(MR=メディアレーション)が前年同期から0.6ポイントアップし2.6となったことから大幅な増益となった。

19年11月末のSKINFOOD店舗数は、直営店21店舗(前年同期末21店舗)、FC店2店舗(同2店舗)の合計23店舗。

②B to B to C事業

減収減益。

生協ルートはほぼ前期並みの売上を確保したものの、主に通販ルートにおいて既存取引先の売り場が減少したことにより減収。

主に生協マーケットにおいて、雑貨類企画はほぼ計画通りに推移したが、食品類企画においては不採算宅配企画を削減したことにより期首予想を下回った。

利益面では、減収による売上総利益の減少に加え、役員退職慰労金制度の廃止に伴う功労加算金等の計上により、販管費比率が2ポイントアップした結果営業損失に転じた。

③その他

増収減益。

主力商品のM-Talk(チャットシステム)の売上が堅調に推移した。

ただ、Voistoreの構築売上が下期にずれたため計画は下回った。

利益面では、販管費比率は改善したものの、利益率の低いM-Talkの売上が伸びたことから売上総利益率が低下し、営業損失は若干拡大した。

(3)財務状態とキャッシュ・フロー

◎主要BS

| 19年5月末 | 19年11月末 |

| 19年5月末 | 19年11月末 |

流動資産 | 5,741 | 6,056 | 流動負債 | 3,123 | 3,419 |

現預金 | 410 | 427 | 仕入債務 | 1,094 | 1,083 |

売上債権 | 2,766 | 2,978 | 短期借入金 | 1,143 | 1,264 |

たな卸資産 | 2,054 | 1,989 | 固定負債 | 1,006 | 1,104 |

固定資産 | 1,077 | 991 | 長期借入金 | 742 | 808 |

有形固定資産 | 364 | 377 | 負債合計 | 4,129 | 4,523 |

無形固定資産 | 121 | 117 | 純資産 | 2,688 | 2,523 |

投資その他の資産 | 590 | 495 | 利益剰余金 | 1,917 | 1,891 |

資産合計 | 6,818 | 7,047 | 負債純資産合計 | 6,818 | 7,047 |

|

|

| 借入金残高 | 1,885 | 2,072 |

|

|

| 自己資本比率 | 39.4% | 35.8% |

*単位:百万円

売上債権の増加で流動資産は前期末に比べ3億15百万円の増加。固定資産は投資その他の減少により同85百万円減少し、資産合計は同2億29百万円増加の70億47百万円となった。借入金の増加などで負債合計は同3億94百万円増加の45億23百万円となった。利益剰余金の減少などで純資産は同1億65百万円減少の25億23百万円。

自己資本比率は前期末より3.6%低下し35.8%となった。

◎キャッシュ・フロー

| 19/5期2Q | 20/5期2Q | 増減 |

営業CF | -707 | 143 | +851 |

投資CF | -57 | -124 | -67 |

フリーCF | -765 | 19 | +784 |

財務CF | 621 | -52 | -674 |

現金同等物残高 | 550 | 561 | +10 |

*単位:百万円

たな卸資産の減少などで営業CFおよびフリーCFはプラスに転じた。

自己株式の取得により財務CFはマイナスに転じた。キャッシュポジションは変わらず。

3.2020年5月期業績予想

(1)通期業績予想

| 19/5月期 | 構成比 | 20/5月期(予) | 構成比 | 前期比 | 進捗率 |

売上高 | 17,614 | 100.0% | 16,946 | 100.0% | -3.8% | 52.0% |

営業利益 | 431 | 2.5% | 577 | 3.4% | +33.6% | 31.6% |

経常利益 | 437 | 2.5% | 585 | 3.5% | +33.6% | 30.9% |

当期純利益 | 238 | 1.4% | 402 | 2.4% | +68.8% | 27.3% |

*単位:百万円。予想は会社側発表。

業績予想に変更無し。減収増益。

業績予想に変更は無い。売上高は前期比3.8%減の169億46百万円、営業利益は同33.6%増の5億77百万円の予想。

配当は前期と変わらず12.00円/株の予定。予想配当性向は22.3%。

(2)セグメント別動向

*売上予想

| 19/5期 | 構成比 | 20/5期(予) | 構成比 | 前期比 | 進捗率 |

B to C事業 | 5,991 | 34.0% | 4,607 | 27.2% | -23.1% | 69.9% |

B to B to C事業 | 11,354 | 64.5% | 12,019 | 70.9% | +5.9% | 45.5% |

その他 | 268 | 1.5% | 320 | 1.9% | +19.0% | 36.6% |

合計 | 17,614 | 100.0% | 16,946 | 100.0% | -3.8% | 52.0% |

*単位:百万円

(3)今後の戦略

①全社的戦略

全社的な取り組みとしては、世界で唯一の「マーケティングメーカー」を極めるために、B to CとB to B to Cの歯車を回しながらマーケットデータを分析し、それを商品開発に生かし、プロモーション付きで再度B to CとB to B to Cの多彩な販路へ商品を販売していく。

加えて、社員教育制度の充実、RPA・AIを駆使した社内業務の効率化など「生産性の向上」にも注力する。

②セグメント別戦略

①B to C事業

◎TV・ECルート

*上半期にヒットした商品の更なるメディア放映枠の拡大及びブランディングの実施

・「ステップエイト」「黒にんにく」「流氷マット」のメディア放送枠を拡大する。

・「スピードヒート」については来シーズンに向けた各種プロモーションの準備を進める。

*ヒットの芽が出つつある商品の映像作り変え

・「エアーヨーン」「リサラ失禁対策ガードル」「黒大豆ヘアファンデーション」「シミのケアピーリングジェル」の映像を作り変える。

・タレント起用型通販番組を制作する。

◎店舗ルート

SKINFOOD化粧品の店舗販売拡大に向け以下の施策を実施する。

・反復来店率向上のため、サンプル引換券の配布、LINE会員獲得、友人紹介カードの制作などを実施する。

・記憶に残る店づくりのために、顧客アプリの完全移行と動向分析、Instagramの活用に取り組む。

・自社サイト、楽天、ZOZOTOWN、Qoo10など、オンライン販売売上の拡大に取り組む。

・日本限定商品を投入する。

②B to B to C事業

◎成長事業の推進

*LBを始めとした化粧品の販売

・「ColleenMaliaWilcox」とのコラボアイシャドウを発売する。

・人気商品「パワーオブアイライナー」の限定パッケージを販売する。

・新商品「ギャラクシーシャドウ」「グロッシーフィットルージュ」を発売する。

・TV・Instagramを使った販促活動を推進する。

*海外での化粧品販売の拡大

・B!FREE+のNMPA登録(衛生登録)による販路拡大を図る。

・LB商品アイテム拡充による販売の拡大を目指す。

◎BtoC事業とのシナジー強化

・TVショッピングを起点としたマルチチャネル販売を強化し、中でも自社開発商品の販売拡大・粗利益率の向上を目指す。

4.今後の注目点

インバウンド需要の低迷などで第2四半期累計では減収減益、予想に対しても利益は未達となったが、四半期ベースで見れば「スピードヒート」を始めとしたヒット商品により第2四半期(9‐11月)の売上・利益は急回復した。会社側は、「TVショッピングを起点としたマルチチャネル販売」拡大に向けた商品ポートフォリオが一段と充実してきたと考えている。

下期のMR(メディアレーション=売上/媒体費)は過去2年を大きく上回る計画であり、利益の進捗率は低いものの市場はこうした状況を好感し、株価も順調な回復を見せている。

短期的な視点からは第3四半期、第4四半期の売上、利益の推移、今期予想達成に向けた進捗を確認したい。

中期的には、NMPA(旧CFDA)の許認可により着実にSKUが拡大している「LB」、「B!FREE+」の収益寄与がどういったスピードで進むのかを注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 7名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2019年12月17日

<基本的な考え方>

当社は、コーポレート・ガバナンスが有効に機能することが求められる中、上場企業として社会的使命と責任を果たすため、経営基盤を充実し、尚且つ高い倫理観を保持し、経営の透明性を一層高めることで、信頼される企業を目指してまいります。

また、当社は経営環境の変化に迅速かつ的確に対応できる経営体制の確立を重要な経営課題の一つと考えており、定時取締役会(月1回開催)、臨時取締役会(必要に応じて随時開催)のほか、常勤取締役(監査等委員である取締役を含む)及び執行役員による社内役員会(週1回開催)、チームマネージャー職以上で構成されるTOP会議(週1回開催)の開催により、多方面からの情報共有に努めております。

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

【補充原則1-2.(4)議決権の電子行使、招集通知の英訳】 | 当社は、現状、議決権電子行使プラットフォームの利用や株主総会招集通知の英訳等は行っておりませんが、機関投資家や海外投資家の株主構成等を踏まえ、株主の利便性も考慮し、必要に応じて検討してまいります。 |

【補充原則4-1.(2)中期経営計画の説明】 | 当社は、中期計画を策定しておりますが、中期ビジョンを掲げることで株主・投資家との共有認識を醸成できるよう努めております。中期の利益計画については開示しておりませんが、今後も開示の有無について検討いたします。 |

<コーポレートガバナンス・コードの各原則に基づく開示>

原則 | 開示内容 |

【原則1-4 いわゆる政策保有株式】 | 当社は、取引先との継続的かつ安定的で良好な取引関係の維持・強化につながる政策保有株式を保有します。ただし、リターンとリスク等を踏まえ、中・長期的な観点から定期的に検証し、必要性が認められなくなった場合には売却を進めます。当該株式については、毎年、取締役会において保有目的や合理性、取得価格と時価との比較、受取配当金の状況等を検証し、保有の必要性を確認しております。 議決権行使については、すべての議案に対して、原則、賛成行使しますが、株主価値の毀損につながる議案に関しては個別に精査いたします。 なお、議決権行使は、当該会社の状況や当社との関係維持・強化などを総合的に判断するため、外形的な基準を設けておりません。 |

【原則5-1 株主との建設的な対話に 関する方針】 | 当社では、管理チーム総務グループをIR担当部署とし、株主からの対話の依頼に対しては、当社の持続的な成長と中長期的な企業価値の向上に資するよう合理的な範囲で対応しております。 代表取締役会長が、株主や機関投資家に対して、決算説明会を年に2回開催しております。なお、説明会に参加できない株主や投資家に対しては、当社のホームページにその決算説明会資料及び動画を掲載しております。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(アイケイ:2722)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |