ブリッジレポート:(6044)三機サービス 2020年5月期第2四半期決算

中島 義兼 社長 | 株式会社三機サービス(6044) |

|

企業情報

市場 | 東証1部 |

業種 | サービス業 |

代表取締役社長 | 中島 義兼 |

所在地 | 兵庫県姫路市阿保甲576番地1 |

決算月 | 5月末日 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

1,068円 | 5,896,085株 | 6,297百万円 | 16.6% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(倍) |

30.00円 | 2.8% | 67.22円 | 15.9倍 | 464.71円 | 2.3倍 |

*株価は 1/24終値。発行済株式数、DPS、EPS、BPSは20年5月期第2四半期決算短信より。ROEは前期実績。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2016年5月(実) | 6,617 | 394 | 357 | 251 | 45.85 | 15.00 |

2017年5月(実) | 8,777 | 538 | 533 | 360 | 64.53 | 20.00 |

2018年5月(実) | 11,148 | 777 | 776 | 527 | 93.76 | 28.00 |

2019年5月(実) | 11,050 | 652 | 659 | 431 | 74.25 | 30.00 |

2020年5月(予) | 12,100 | 600 | 597 | 392 | 67.22 | 30.00 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。以下同様。

株式会社三機サービスの2020年5月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2020年5月期第2四半期決算概要

3.2020年5月期業績予想

4.新中期経営計画(2020年5月期~2022年5月期)の概要と進捗

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20年5月期第2四半期の売上高は前年同期比5.8%減の55億84百万円。利益率の高い省エネ工事受注が順調だったが、前年同期にあった災害復旧対策工事や大口の改修工事が今期は無かった。営業利益は同53.3%減の1億83百万円。省エネ工事が順調だったことから粗利率は上昇し、粗利額も増加した一方、内製化の推進など大手顧客向け体制強化による人件費や採用費の増加、業務効率化とサービスの付加価値向上に向けた新基幹システム導入など、販管費が同27.9%増加した。期初予想に対して売上は上回ったものの、利益は未達となった。

- 20年5月期の業績予想に変更は無い。売上高は前期比9.5%増の121億円、営業利益は同8.1%減の6億円の予想。中期経営計画初年度となる20年5月期は次の成長のための体制強化のために投資を行う。上期の利益は予想を下回ったが、後述のように大型契約を締結したこともあり、下期の回復を見込んでいる。配当は前期と同じく30.00円/株を予定。予想配当性向は44.6%。配当性向は30%程度を目安としているが、安定配当も考慮している。

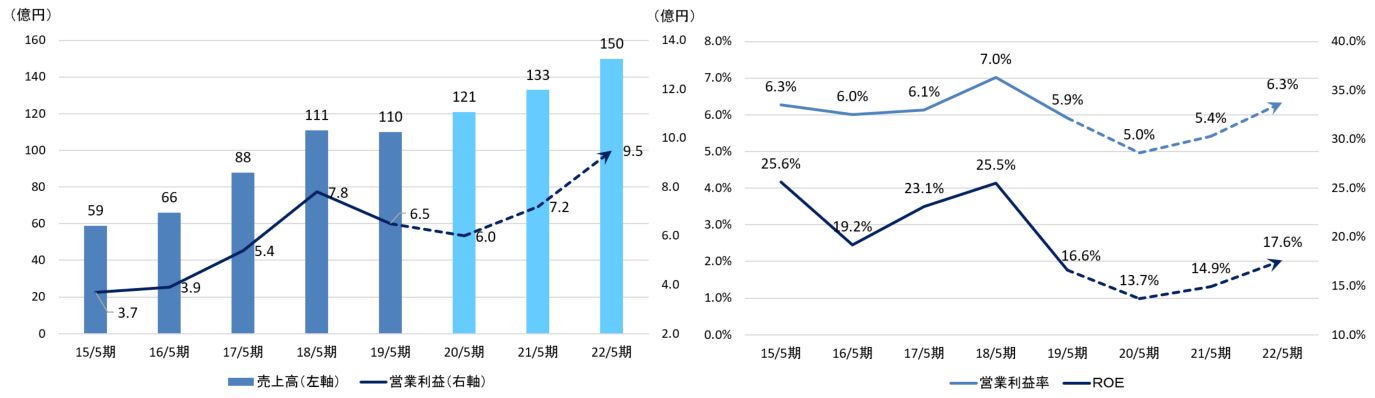

- 20年5月期からの3カ年を期間とする「中期経営計画:変革と持続的成長SANKI2022」では、フェーズ1である2020年5月期において「次なる成長のための営業基盤の強化」を進め、フェーズ2である2021年5月期および2022年5月期に「変革と持続的成長」を追求し、最終年度2022年5月期「売上高150億円、営業利益9.5億円、営業利益率6.3%、ROE17.6%」の達成を目指す。

- 利益は期初計画に届かなかったが、売上は順調に進捗し、下期に入り(株)オークワからの大型受注を獲得した。オークワ受注に関しては、同じく関西本社のスーパーマーケットチェーンである(株)ライフコーポレーションでの実績が大きなポイントとなったということだ。また内製化による安心感も、アウトソースする上での重要な判断基準となった。

- 通期予想に変更は無いが、オークワ受注の効果もあり、「サービス内製化の強化」や「営業体制の強化」を進めていく中でどれだけトップラインの上積みを進めていけるかを注目したい。

1.会社概要

パナソニックグループ製大型空調機の保守・メンテナンスを行う、メーカー指定店としての「メンテナンスサービス」を軸に、2000年頃より小売業等のチェーン店を中心に、メーカーを問わない「空調メンテナンスサービス」、また「トータルメンテナンス」として、店舗全体を資産として管理し、空調に加え、厨房等の機器などの、設備管理・保守・メンテナンスや、一部顧客では、警備・清掃までの一括アウトソーシングの受託を開始。さらに、病院や老健施設などに向けた、省エネ化工事やLED工事などの省エネ化など環境改善を目的とした「設備・環境ソリューション」などを展開。

本社に研修センターを構え、文系社員でも1年で取得できる厚い教育体制と高い技術力、安定したストックビジネスなどが大きな強み。メーカー指定 空調保守メンテナンスの安定した成長をベースに、トータルメンテナンスおよび海外事業による成長加速、収益性向上を目指している。

【1-1 沿革】

大型空調機販売の全国展開を目指していた三洋空調システムサービス株式会社(現パナソニック産機システムズ株式会社)が、各地域における据付・組立・試運転及び保守管理業務を委託するメーカーサービス指定店を探していた中、1976年10月、株式会社兵庫機工が機械事業部の事業の一環として業務を受託。

1977年7月には、株式会社三機サービスを設立し、「メンテナンス事業」を本格的にスタートさせた。

三洋空調システムサービスの大阪センター事務所内に三機サービスの大阪センターを開設するなど、当初から両社の関係は強固なものであったことに加え、事業展開をスピーディーに進めたい三洋空調システムサービスのニーズに的確に対応し、社員の積極採用や技術訓練を含めた教育の充実など体制作りに注力したこと等を高く評価され、大阪地域以外での受託も行う事となり、1977年10月東京センター、1978年4月名古屋センターを相次いで開設し、東名阪での事業展開が加速した。

その後、神戸、札幌にも事業所を開設し、全国展開を進めていく。1998年9月には中国上海市に空調機器の保守・メンテナンス業務を目的とした「上海三機大楼設備維修有限公司」を設立、2019年7月には、ベトナムの省営デベロッパー、ソナデジ社との合弁会社「サンキーソナデジ社」を立ち上げた。

一方、2000年9月には24時間365日対応のコールセンターを開設。現在のもう一つの事業である「トータルメンテナンス事業」の全国展開を開始した。2012年2月には中国でのトータルメンテナンス事業を加速させるため上海市に24時間365日対応のコールセンターを開設。

2015年4月に東証JASDAQ市場に上場。2016年4月に東証2部へ、2017年4月には上場2年で東証1部へ市場変更した。

【1-2 企業理念など】

2019年新たに、「理念」「ミッション」「ビジョン」「行動指針」という4要素で構成される新・企業理念を策定した。

創業の原点であり、これからも不変である理念のもとに、社会に対して果たすべき使命(ミッション)、将来的な展望(ビジョン)、それらを実現するための行動指針を社員全員が共有・実践することで、日本のみならず世界でも永続的にその事業価値を発揮することができると考えている。

(理念)

私たちは、技術・サービスの向上と創造を通して社会に貢献します。 |

私たちは、お客様第一主義を通してチャレンジ精神を発揮します。 |

私たちは、仕事を通して成長し心豊かな人生を築きます。 |

(ミッション)

「もっと快適、ずっと安心」 私たちがお客様の環境を今よりもっと快適にし、絶えざる安心を提供するという決意と約束が込められています。 |

(ビジョン)

環境世紀のリーディングカンパニーとして、顧客満足のさらなる高みと、働く一人ひとりの人生の充実をめざしながら、当社が提供する価値を世界へと広げていきます。 |

(行動指針 -信頼 -)

「約束」-約束を守ることが自分の財産になる。 |

「挨拶」-さわやかな挨拶がさわやかな関係を作る。 |

「対話」-対話によって相手のニーズと心がわかる。 |

「若さ」-挑戦を失わない若さこそ飛躍の源泉である。 |

「技能」-技術・能力でプロとしての評価を得る。 |

【1-3 市場環境など】

後述するように、空調、冷暖房、厨房などの各種機器を用いる飲食店、小売店においてはデフレ環境下、売上の大幅増が期待しがたい中で、競争を勝ち抜くためにはコスト管理が最重要ポイントとなる。

特にチェーン店化を進めている場合、各機器を全国規模・同一基準で管理することによるトータルコストの削減へのニーズが強い。同社ではトータルメンテナンス事業の市場規模を約3兆円(※)と推定しており、この巨大市場の開拓を積極的に推進していく考えだ。

※主要顧客3業態(飲食、流通、娯楽関連)の全国チェーン売上高の3%をメンテナンスコストと仮定

主な同業他社としては、上場企業では日本空調サービス株式会社(4658、東証1部)、シンメンテホールディングス株式会社(6086、東証マザーズ)などがあり、非上場企業も数社が競合となっている。トータルメンテナンス事業においては機器メーカーのサービス部門等も競合となる。

これら競合に対し同社は、「24時間365日対応のコールセンターを核に蓄積されたノウハウ」」、「全国緊急対応が可能」、「内製化によるサービス品質の高さ」、「メーカーの機種を問わず対応が可能な技術力」といった点が強みであると自己分析を行っている。

コード | 会社名 | 売上高 | 増収率 | 営業利益 | 増益率 | 営業利益率 | 時価総額 | PER | PBR | ROE |

4658 | 日本空調サービス | 48,000 | +3.5% | 2,650 | +1.9% | 5.5% | 28,305 | 15.9 | 1.6 | 10.8 |

6044 | 三機サービス | 12,100 | +9.5% | 600 | -8.1% | 5.0% | 6,297 | 15.9 | 2.3 | 16.6 |

6086 | シンメンテHD | 15,000 | +6.0% | 738 | +16.4% | 4.9% | 14,660 | 26.7 | 5.5 | 24.9 |

*単位:百万円、倍、%。売上高、営業利益は各社の今期予想。ROEは前期実績。時価総額、PER、PBRは2020年1月24日終値ベース。

【1-4 事業内容】

1.事業領域

「トータルメンテナンス」、メーカー指定店としての大型空調機の「メンテナンスサービス」に加え、メーカーを問わずに対応する「空調保守メンテナンス」、「設備・環境ソリューション」の4領域で事業を展開している。事業は単一セグメント。

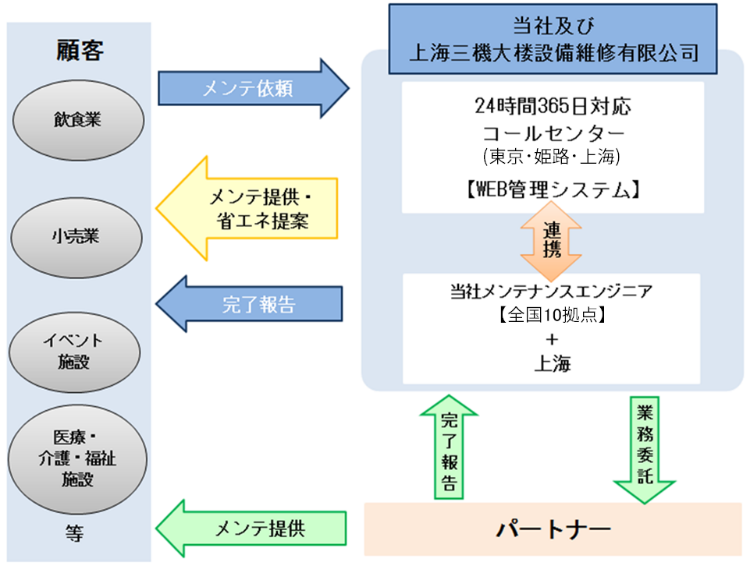

① トータルメンテナンス

主な顧客である飲食業、小売業のチェーン店等を対象に、資産としての設備管理や、空調機器・厨房機器・冷凍冷蔵設備・電気設備・給排水衛生設備・消防設備等の保守・修繕業務をメーカーや機器品種を問わず一括してメンテナンスをアウトソーシング受託している。

メーカー指定 空調保守メンテナンスで培った技術を活かして、更に大きな市場での事業展開を目指している。

|

|

(同社資料より)

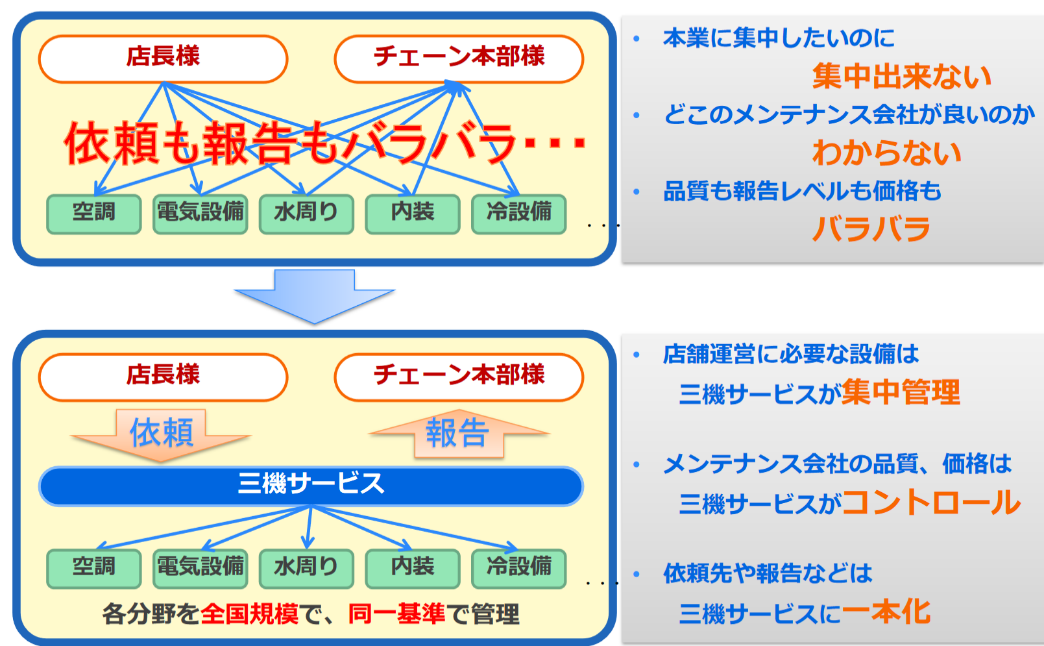

飲食・小売業界では長引くデフレ環境の下、資金力やスケールメリットで優位に立つチェーンストアがそのシェアを拡大している。しかしチェーンストアにおいても売上の急拡大は難しく、競争を勝ち抜くためにはコスト管理が最重要課題となっている。

そうした状況下にもかかわらず、多くのチェーンストアは、チェーン本部自体または店舗ごとに、各機器それぞれの専門業者に修理や点検、トラブル対応を依頼しているため、本業に集中しにくいことに加え、サービスの品質、作業後の報告レベル、価格にはバラツキがあり、時間および金額の点で適切なコスト管理が実際には出来ていない。

これに対し同社ではチェーン本部と一括契約をすることにより各機器の全国規模での同一基準による集中管理を提供しているため、サービスの品質や価格は同社がコントロールするほか、依頼や報告は同社に一本化され、顧客企業は本業に集中し、適切なコスト管理も行うことができる。

(同社資料より)

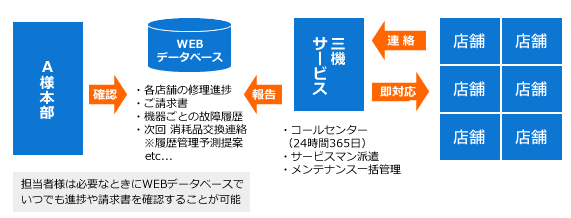

これに加え、24時間365日対応のコールセンターによる即応体制、Webサイトを活用した修理報告のほか、機器の使用状況・経年劣化の状況等のデータから導き出したリスク予測フォーマットのリアルタイムでの提供なども行っており、トラブルで営業を止めるわけにはいかない飲食・小売業のニーズに的確に対応している。

また、年度予算作成や停電作業立会いといった代行業務や、法改正対応や行政届出対応などコンプライアンス対応、新規出店や店舗改装時の警備計画立案、清掃・防虫防鼠、テナント入れ替え対応もカバーしている。

このように、単純な修理や故障対応にとどまらず、アウトソーシングの活用による費用低減のみではない間接コストも含めた「トータルコストの最適管理」を提供できる点が同社の強みであり、経営資源を重点分野に集中させたい顧客企業から高い評価を得ている。

全国10拠点に在籍する約200名の同社メンテナンスエンジニアに加え、メンテナンス業務委託先であるパートナー(全国約2,000社)が顧客店舗へ赴き作業にあたる。

≪トータルメンテナンスにおける提案例≫

【事例1.大手コンビニエンスストアチェーンに対する空調メンテナンス一括管理提案】

対象店舗数:約21,000店舗

対象エリア:全国

受付体制:24時間365日

(ヒアリングを通じた顧客の現状および課題)

*従来は専門ではない業者に委託していたが、空調トラブルが減らず逆に増加傾向にあった。

*蓄積されるデータが活用されず、改善に活かせていなかった

こうした状況に対し、同社では以下の提案を行った。

*空調の定期洗浄・定期点検を実施することで、突発修理の低減を図ることができる。

*空調に強い同社が管理することで、データを活かした改善提案が可能である。

【事例2.大手中食チェーンへコールセンター修理受付提案】

対象店舗数:約3,000店舗

対象エリア:日本全国

受付体制:24時間365日

(ヒアリングを通じた顧客の現状および課題)

*本部の管理負担が大きくなり、間接コスト(人件費)が増加している。

*メンテナンス業者が複数あり、一括で管理できていないため修理総額が大きい。(スケールメリットを活かせていない)

*店舗数の増減による人件費のコントロールが難しい。

*十分な手配体制が無く、休日、夜間の機器修理に対応できておらず、機会損失の不安がある。

*店舗や機器ごとに、修理業者が違うため、情報の集約や情報活用ができない。

こうした状況に対し、同社では以下の提案を行った。

*メンテナンス業務を一括で代行することにより、機器の修理履歴を収集できるため、消耗品や他店舗で同機種の機器故障傾向などを予測することができる。

*メンテナンス業務を、全て同社にアウトソーシングすることで、店舗数の増減による管理人員の変更が不要となる。

*WEBシステムの使用によって報告書や請求書の管理を容易に行うことができる。

*24時間365日対応可能なため、緊急トラブルも即対応が可能で、機会損失を防ぐことができる。

(同社HPより)

(解決後の状況)

*WEBシステムの履歴管理機能により、消耗品交換の計画をたてることができ、予算の把握が可能になった。

*各店舗のメンテナンス進捗の状況を専用ページからWEBシステムでいつでも見ることができるため、顧客企業の部署内において各店舗状況を効率良く共有できるようになった。

*メンテナンス管理業務の効率が改善され、人材を開発等のコア部門に集中、専念させることが可能になった。

*消耗品劣化によるトラブルを未然に防ぐことができ、緊急トラブルが少なくなった。

【事例3.食品スーパー大手に対するFM(ファシリティマネジメント)提案】

対象店舗数:約60店舗

対象エリア:関西エリア

受付体制:24時間365日

(ヒアリングを通じた顧客の現状および課題)

*本部の管理負担が大きくなり、間接コスト(人件費)が増加している。

*メンテナンス業者が複数あり、一括で管理できていないため修理総額が大きい。(スケールメリットを活かせていない)

*十分な手配体制が無く、休日、夜間の機器修理に対応できておらず、機会損失の不安がある。

*店舗や機器ごとに、修理業者が違うため、情報の集約や情報活用ができていない。

*設備担当部門社員の高齢化が進み、今後の体制に不安がある。

こうした状況に対し、同社では以下の提案を行った。

*メンテナンス業務を一括で代行することにより、機器の修理履歴を収集できるため、消耗品や他店舗で同機種の機器故障傾向などを予測することができる。

*警備・メンテナンスを含めた店舗管理業務を、全て同社にアウトソーシングすることで、本部負担の軽減となる。

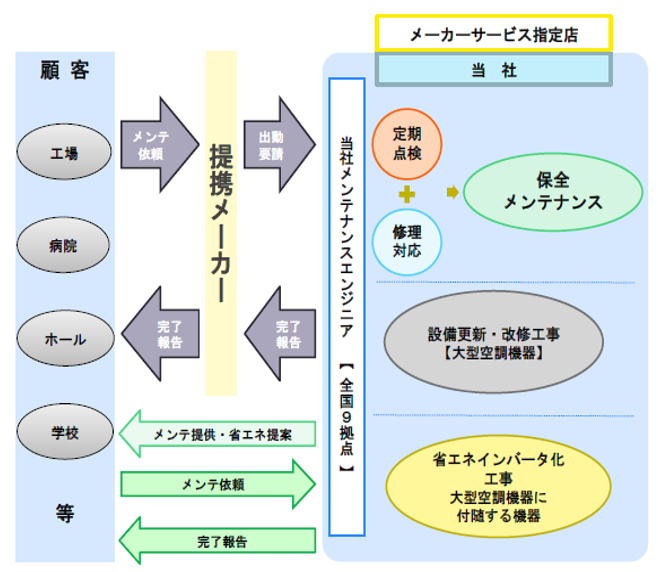

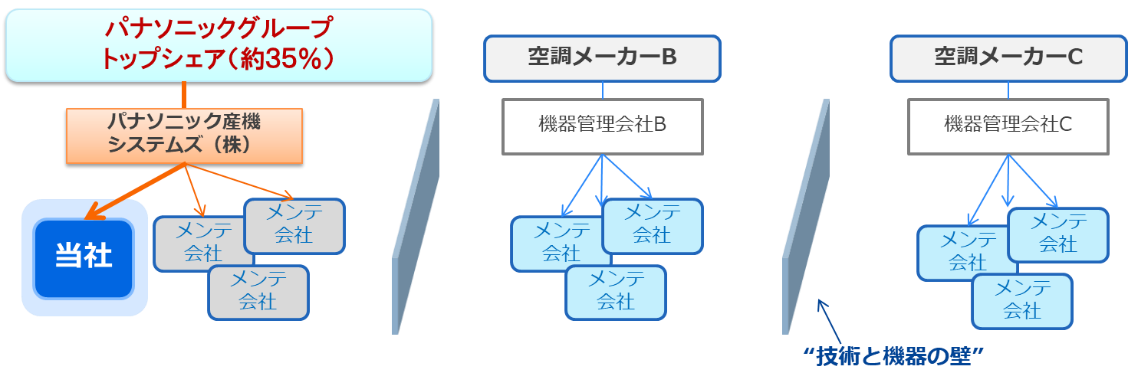

② メーカー指定店としてのメンテナンスサービス

同社の祖業。主にパナソニックグループにおいて業務用設備機器およびシステムの販売・施工・サービスを担っているパナソニック産機システムズ株式会社のメーカーサービス指定店として、同グループが製造・販売した納入先において業務用大型空調機器等の定期点検、修理対応を行っている。

近年では大型空調機器に付随した省エネインバータ化工事(※)、大型空調機器以外の電気設備、業務用厨房機器、給排水衛生設備などのメンテナンスも手掛けるほか、大型機器のリニューアルなど事業領域を拡大している。

メンテナンスに携わるスタッフはほぼ全員が同社社員であり、徹底した社員教育により技術力の更なる高度化およびノウハウの蓄積を進めており、今後も内製サービスの拡充を図っていく。

(同社資料より)

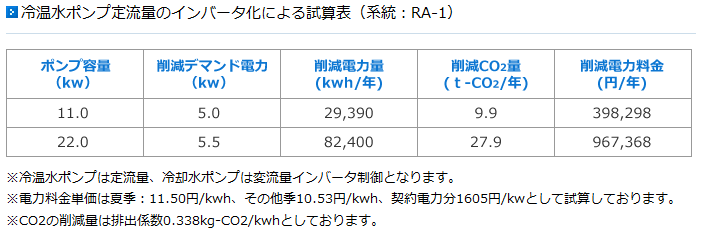

※インバータ化工事

空調機器に使われるポンプはモーターの回転で水を循環させている。モーターは電気が流れると常にフル回転しているが、循環する水量が多すぎる場合もある。そこでモーターの回転速度を制御する装置「インバータ」でモーターの回転数を減らして水量を調整すると、モーターの消費電力が下がり節電となる。インバータを空調機器に取り付ける工事をインバータ化工事という。

こうした事業の性格上、同事業の顧客は基本的に、パナソニック産機システムズの1社となる。

空調機器管理は、メーカーグループ内の機器管理会社が複数のメンテナンス業者にメンテナンスを委託する形となっており、各メーカー間には技術と機器の壁があるため新規参入がほぼないニッチな業界である。

(同社資料より)

同社の全国シェア(パナソニック産機システムズの社内シェア)は約20%でNo.1。東名阪に限れば約4割となっている。沿革でも触れたように早い時期からパナソニックグループ製の空調機器メンテナンスを手掛けたことでパナソニックグループとの関係が強固であることに加え、パナソニック系空調機器メンテナンス会社の中で従業員300名以上の規模を有し、全国規模でメンテナンスを手掛けることができるのは実質的に同社のみであること等がシェアNo.1の背景である。

メーカーは技術力の高さや効率性などの観点から実績のある大企業に管理を集中する傾向があるため、同社ではメンテナンス技術を更に磨き上げて、断トツのトップシェア確保を目指している。

③ 空調メンテナンスサービス

省エネ提案を多店舗展開の企業において展開することで、より大きな事業機会を獲得することができると考えている。株式会社セブンーイレブンジャパンなどの、多店舗展開企業では、店舗ごとに、設置されているメーカーや機種、大きさも種々であるが、当社の技術力により、パナソニック以外空調機についても、空調機器の保守メンテナンスを提供している。セブン-イレブン-ジャパンからは、20年5月期より空調のみでなく給排水設備のメンテナンスも受託を開始した。

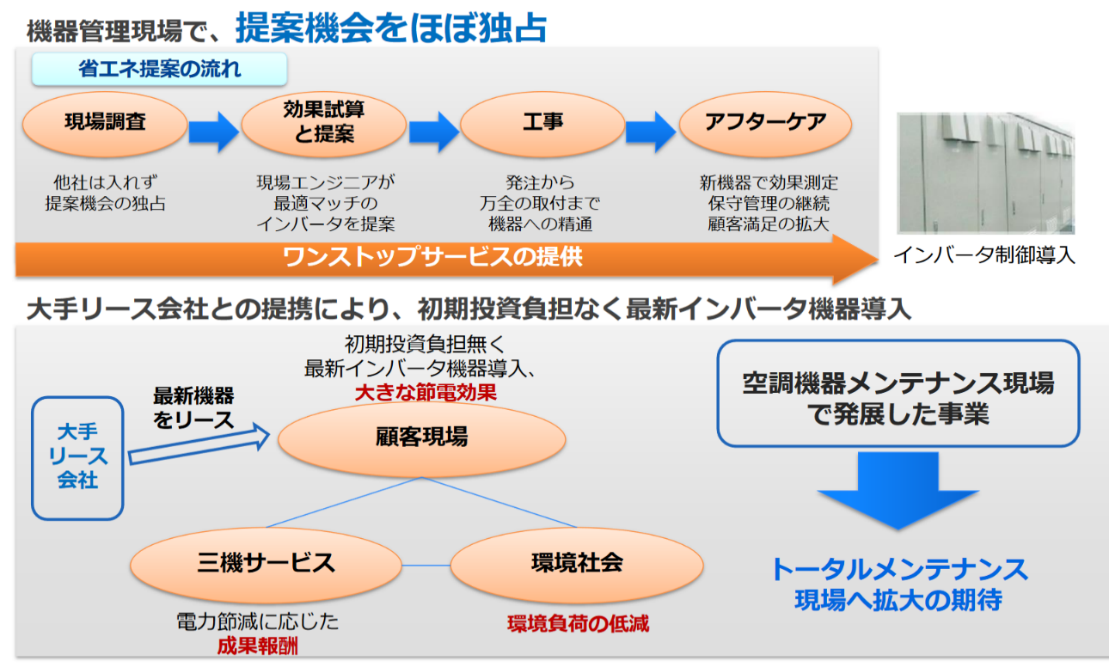

④ 設備・環境ソリューション

トータルメンテナンスや空調保守メンテナンスの顧客だけでなく、病院や健老施設省エネ化工事や機器導入などの提案、施工を行っている。空調機器管理の現場では提案の機会を同社がほぼ独占しているため、例えば前述の省エネインバータ化工事においては、現場の調査、効果の試算と導入提案、工事、アフターケアまでワンストップでサービスを提供することができる。大手リース会社との提携により初期投資負担無く最新のインバータ機器を導入することができるため、エンドユーザーは大きな節電効果を得る事が可能である。また同社も電力節減量に応じた成果報酬という新たな収益を得る事となる。

(同社資料より)

提案内容は、インバータ制御導入のほか、空調設備ポンプのインバータ化、空調・熱源機器更新、照明LED化、電力量のピークカットなどで、今後も省エネメニューを増やしていく予定である。

【事例.店舗数20店舗以上の菓子メーカーへの省エネ提案】

(ヒアリングを通じた顧客の現状および課題)

*もともと、コスト意識が高く、削減する箇所と機会をさがしていた。

*年間冷房で24時間稼働しているため、その稼働コストの削減が見込めた。

そこで同社は、「24時間稼働している空調機器(吸収冷温水機)にインバータ制御システムを組み込むことで電力調整が可能となるため、大幅なコスト削減ができ、3年で設置費用の回収が実現できる。」との提案を行った。

(同社HPより)

(解決後の状況)

1年目の計画数値が試算通りの数値となり、3年での投資回収が見込めたため、2台目の取り付けを行った。

※24時間稼働させる場合の回収期間。

【1-5 特長と強み】

◎安定したストックビジネス

空調保守メンテナンスは、これまで顧客が基本的にはパナソニック産機システムズ1社のみであったため急速な成長というよりは、定期点検や修理等による安定した売上の拡大を実現してきた。また新規参入による価格競争が起こる可能性も低く、安定した利益率を維持している。

今後も同社向け売上は安定的に伸長すると見込まれることに加え、(株)セブン-イレブン-ジャパンのような大型顧客獲得が進めば、成長スピードの上昇も期待できる。

◎高い技術力

前述の様に、メーカー指定店としての、大型空調機器の保守メンテナンスにおいてはメンテナンスに対応するスタッフはほぼ100%が同社社員である。

本社内に開設した研修センターには空調機器のみでなく多岐にわたる製品を揃えており、新入社員も約1年間の実地研修を受けて技術を取得している。また、OJTによる社員教育も徹底して実施している。

こうしたトレーニングにより技術力のブラッシュアップ、ノウハウの蓄積が進んでおり、空調保守メンテナンスのみならず、今後の更なる拡大を目指しているトータルメンテナンスや設備・環境ソリューションにおいても同業他社に対する大きな競争優位性となっている。

【1-6 ROE分析・株主還元】

| 15/5月期 | 16/5月期 | 17/5期 | 18/5期 | 19/5期 |

ROE (%) | 25.6 | 19.2 | 23.1 | 25.5 | 16.6 |

売上高当期純利益率(%) | 3.63 | 3.81 | 4.11 | 4.73 | 3.90 |

総資産回転率(回) | 2.41 | 2.27 | 2.67 | 2.72 | 2.39 |

レバレッジ(倍) | 2.93 | 2.22 | 2.11 | 1.98 | 1.78 |

19年5月期は減収減益で売上高当期純利益率、総資産回転率、レバレッジの3要素全て低下し、ROEも低下した。

後述のように中期経営計画最終年度2022年9月期のROEは17.6%を目標としている。

今期実施する投資を回収し、どれだけ収益性を引き上げられるかを注目したい。

配当政策としては、配当性向30%を目途に利益還元を行っていく。内部留保については企業体質強化及び将来の事業展開のための財源として活用していく。自己株式取得は株価水準や資金状況を勘案し機動的に実施する考えだ。

長期保有株主の増加を目的とし、1単元(100株)以上保有株主に対し1,000円分のクオカードを贈呈している。

2.2020年5月期第2四半期決算概要

(1)連結業績概要

| 19/5期2Q | 構成比 | 20/5期2Q | 構成比 | 対前年同期比 | 期初予想比 |

売上高 | 5,931 | 100.0% | 5,584 | 100.0% | -5.8% | +15.4% |

売上総利益 | 1,255 | 21.2% | 1,286 | 23.0% | +2.4% | - |

販管費 | 862 | 14.5% | 1,102 | 19.7% | +27.9% | - |

営業利益 | 393 | 6.6% | 183 | 3.3% | -53.3% | -23.6% |

経常利益 | 397 | 6.7% | 184 | 3.3% | -53.6% | -22.5% |

四半期純利益 | 273 | 4.6% | 130 | 2.3% | -52.2% | -16.3% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益

減収減益。利益は期初計画に未達。

売上高は前年同期比5.8%減の55億84百万円。利益率の高い省エネ工事受注が順調だったが、前年同期にあった災害復旧対策工事や大口の改修工事が今期は無かった。

営業利益は同53.3%減の1億83百万円。省エネ工事が順調だったことから粗利率は上昇し、粗利額も増加した一方、内製化の推進など大手顧客向け体制強化による人件費や採用費の増加、業務効率化とサービスの付加価値向上に向けた新基幹システム導入など、販管費が同27.9%増加した。期初予想に対して売上は上回ったものの、利益は未達となった。

◎四半期動向

| 18/5 1Q | 2Q | 3Q | 4Q | 19/5 1Q | 2Q | 3Q | 4Q | 20/5 1Q | 2Q | 3Q | 4Q |

売上高 | 2,125 | 3,154 | 2,587 | 3,282 | 2,662 | 3,269 | 2,352 | 2,766 | 2,314 | 3,270 | - | - |

増収率 | +13.7% | +32.5% | +21.1% | +37.2% | +25.3% | +3.7% | -9.1% | -15.7% | -13.1% | 0.0% | - | - |

営業利益 | 28 | 353 | 142 | 254 | 72 | 321 | 24 | 235 | -53 | 237 | - | - |

増益率 | +11.8% | +43.8% | +90.3% | 31.5% | +150.8% | -9.1% | -83.0% | -7.3% | - | -26.2% | - | - |

営業利益率 | 1.4% | 11.2% | 5.5% | 7.7% | 2.7% | 9.8% | 1.0% | 8.5% | - | 7.3% | - | - |

*単位:百万円。

第2四半期(9-11月)の売上・利益は、前年同期の猛暑の反動により修理件数が減少し、コストも増加した第1四半期(6‐8月)からは回復。売上高は四半期ベースでは過去最高を更新した。

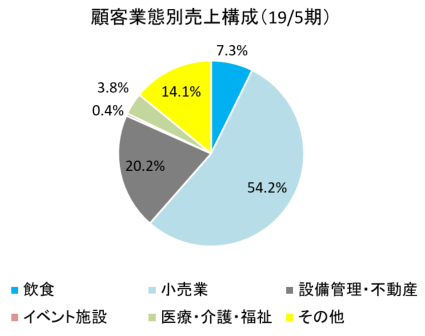

(2)売上動向分析

◎顧客属性別動向(単体ベース)

| 18/5期2Q | 構成比 | 19/5期2Q | 構成比 | 20/5期2Q | 構成比 | 前年同期比 |

飲食 | 762 | 14.7% | 515 | 8.9% | 352 | 6.5% | -31.7% |

小売業 | 2,528 | 48.9% | 3,344 | 57.9% | 2,778 | 51.5% | -16.9% |

設備管理・不動産 | 959 | 18.5% | 1,014 | 17.6% | 1,046 | 19.4% | +3.2% |

イベント施設 | 25 | 0.5% | 25 | 0.4% | 21 | 0.4% | -16.0% |

医療・介護・福祉 | 235 | 4.5% | 138 | 2.4% | 300 | 5.6% | +117.4% |

その他 | 662 | 12.8% | 735 | 12.7% | 902 | 16.7% | +22.7% |

合計 | 5,171 | 100.0% | 5,771 | 100.0% | 5,398 | 100.0% | -6.5% |

*単位:百万円

ウェイトの高い小売業が減収となった一方、医療・介護・福祉が大きく伸張した。

◎サービス種類別動向(単体ベース)

| 18/5期2Q | 構成比 | 19/5期2Q | 構成比 | 20/5期2Q | 構成比 | 前年同期比 |

修理 | 2,779 | 53.7% | 3,255 | 56.4% | 2,329 | 43.1% | -28.4% |

工事 | 1,153 | 22.3% | 1,246 | 21.6% | 1,478 | 27.4% | +18.6% |

定期 | 1,239 | 24.0% | 1,270 | 22.0% | 1,591 | 29.5% | +25.3% |

合計 | 5,171 | 100.0% | 5,771 | 100.0% | 5,398 | 100.0% | -6.5% |

*単位:百万円。工事、修理区分は今期からの新システム移行により新基準による集計。

省エネ工事は順調。前年同期の猛暑の反動により修理が減少。

(3)財務状態とキャッシュ・フロー

◎主要BS

| 19年5月末 | 19年11月末 |

| 19年5月末 | 19年11月末 |

流動資産 | 3,377 | 3,648 | 流動負債 | 1,393 | 1,721 |

現預金 | 1,288 | 1,092 | 工事未払金 | 827 | 1,061 |

売上債権 | 1,870 | 2,288 | 短期借入金 | 59 | 59 |

固定資産 | 1,144 | 1,189 | 固定負債 | 383 | 356 |

有形固定資産 | 375 | 365 | 長期借入金 | 40 | 10 |

無形固定資産 | 320 | 364 | 負債合計 | 1,777 | 2,078 |

投資その他の資産 | 448 | 459 | 純資産 | 2,744 | 2,759 |

資産合計 | 4,522 | 4,837 | 利益剰余金 | 1,722 | 1,678 |

|

|

| 負債純資産合計 | 4,522 | 4,837 |

|

|

| 長短借入金残高 | 100 | 70 |

|

|

| 自己資本比率 | 60.7% | 56.6% |

*単位:百万円

売上債権の増加で流動資産は前期末に比べ2億71百万円の増加。無形固定資産(リース資産)の増加等で固定資産は同44百万円増加し、資産合計は同3億15百万円増加の48億37百万円となった。

工事未払金の増加などで負債合計は同3億円増加の20億78百万円となった。

純資産はほぼ変わらずの27億59百万円。自己資本比率は前期末より4.1%低下し56.6%となった。

◎キャッシュ・フロー

| 19/5期2Q | 20/5期2Q | 増減 |

営業CF | -347 | 38 | +385 |

投資CF | -60 | -114 | -54 |

フリーCF | -407 | -76 | +331 |

財務CF | -171 | -147 | +24 |

現金同等物残高 | 781 | 851 | +70 |

*単位:百万円

税引前当期純利益は減少したが仕入債務の増加などで営業CF、フリーCFはプラスに転じた。

キャッシュポジションは上昇した。

(4)トピックス

◎スーパーマーケットチェーン「オークワ」の業務を受託

2020年1月、和歌山県を中心に、近畿、中部で食品スーパーやスーパーセンターを展開する株式会社オークワ(東証1部、8217)と業務契約を締結し、オークワ店舗におけるファシリティマネジメントを受託することとなった。

*株式会社オークワ概要

売上高2,651億円、経常利益30億円(2019年2月期実績)

店舗数:和歌山、大阪、奈良、三重、兵庫、愛知、岐阜、静岡に159店舗

*業務契約の概要

受託業務 | (株)オークワ店舗におけるファシリティマネジメント(設備管理・保守業務、修繕業務など) |

対象店舗数 | 149店舗(和歌山、大阪、奈良、三重、兵庫、愛知、岐阜、静岡)。「パレマルシェ」ブランドで展開する10店舗を除く全店舗となる。 |

開始時期は2020年2月を予定している。

三機サービスでは、24時間・365日稼働のコールセンターを核に培われたメンテナンスノウハウにより、オークワ店舗の来店客に快適で安心できる空間を提供し、オークワのサービスクオリティ向上に寄与していく考えだ。

3.2020年5月期業績予想

(1)通期業績予想

| 19/5月期 | 構成比 | 20/5月期(予) | 構成比 | 前期比 |

売上高 | 11,050 | 100.0% | 12,100 | 100.0% | +9.5% |

営業利益 | 652 | 5.9% | 600 | 5.0% | -8.1% |

経常利益 | 659 | 6.0% | 597 | 4.9% | -9.3% |

当期純利益 | 431 | 3.9% | 392 | 3.2% | -9.1% |

*単位:百万円。予想は会社側発表。

(上・下推移)

| 20/5月期 上期 実績 | 前年同期比 | 20/5月期 下期 予想 | 前年同期比 |

売上高 | 5,584 | -5.8% | 6,516 | 27.3% |

営業利益 | 183 | -53.3% | 417 | 61.0% |

*単位:百万円。下期予想は通期予想から上期実績を控除。

業績予想に変更無し。増収減益。中期経営計画初年度の投資により営業基盤の強化を図る。

業績予想に変更は無い。売上高は前期比9.5%増の121億円、営業利益は同8.1%減の6億円の予想。

中期経営計画初年度となる20年5月期は次の成長のための営業基盤強化投資を行う。上期の利益は予想を下回ったが、前述のように大型契約を締結したこともあり、下期の回復を見込んでいる。

配当は前期と同じく30.00円/株を予定。予想配当性向は44.6%。

配当性向は30%程度を目安としているが、安定配当も考慮している。

4.新中期経営計画(2020年5月期~2022年5月期)の概要と進捗

前述の新たな企業理念に基づき、2020年5月期からの3カ年を期間とする「中期経営計画:変革と持続的成長SANKI2022」を策定した。

(1)事業環境の認識と戦略の方向性

今後の事業フィールドにおいて、以下のような「事業成長の機会」と「事業リスク」を認識している。

(事業成長の機会)

省エネニーズの拡大・省エネ意識の向上、突発的な故障発生を減少させるための保全メンテナンス、温暖化による小中学校冷暖房機器設置の拡大、台風や地震といった自然災害への対応需要拡大、多店舗店展開企業を中心とした働き方改革を契機としたメンテナンス管理の一括アウトソーシング化、高齢化社会による病院・老人介護施設市場の拡大など、メンテナンス業界における需要は一段と拡大することが見込まれる。

(事業リスク)

大手企業・異分野からの新規参入、AI・IoTによるメンテナンス技術の変化、設備機器のメンテナンスフリー加速(修理需要の減少)、労働市場の活性化による採用難など、リスクも存在する。

こうした認識の下、各サービスについて以下のように戦略の方向性を定めた。

メンテナンスサービス | 空調内製化の拡大とエンジニアの多能工化 |

トータルメンテナンスサービス | 品質向上及び付加価値提案の強化 |

省エネサービス | 企業アライアンスによる受注強化 |

(2)基本戦略

経営基盤の強化及び事業成長のため8つの基本戦略を策定している。

各戦略の概要及び現時点での進捗は以下のとおりである。

<中期経営計画2022の基本戦略>

経営基盤 | 1 | 新企業理念の浸透 | ・新企業理念を様々なツールで社内に浸透させ、対外的にもPRをしていく ・新企業理念に基づく、社員教育と新規採用を実施し、理念を具現化できる社員を増やす | TVやPR誌を通じた発信を実施。 |

2 | 人事制度改革 | ・労働の価値を属人要素や時間・経験を中心とした「量」的判断から仕事への期待と成果を中心とする「質」へのシフトを前提とした制度の構築と運用 ・経営理念を具現化する“行動力”を持った社員を生み出す仕組みとして定着させる | 来期改定予定。 | |

事業成長 | 3 | サービス内製化の強化 | ・蓄積された技術力やメンテナンスノウハウを活用し、サービスの内製化による利益率向上を図る ・本社研修センターを活用し、自社メンテナンスエンジニアの短期育成と多能工化を推進する | 外注から内製へのシフトを継続中。 |

4 | トータルメンテナンスサービスの品質向上 | ・コールセンターのオペレーターの教育指導を通じた知識・対応力向上および、管理業務の標準化による多様なサービスメニューを顧客に提供 ・パートナーの新規開拓および、品質管理の強化 | 標準化を推進中。 | |

5 | 新たな環境ビジネスの創出 | ・環境・省エネなどのビジネスを他企業とのアライアンスなどを通じて創出し、当社の新たな成長ドライバーに育てる | 省エネ工事を積極的に受注。 | |

6 | 営業体制の強化 | ・法人営業推進部を新設し、提案先の業界構造や課題を分析し、ターゲットを明確化 ・お客様のニーズや課題を的確に捉え、ソリューション活動を推進し、お客様満足度を向上させる | 2019年に法人営業部を新設。 | |

7 | 海外事業収益力強化 (中国・ベトナム) | ・海外事業部を新設し、子会社と合弁会社の経営資源を管理し、最適な資源配分を行う また、顧客基盤の開拓やアライアンスを通じた新商材開発など、事業支援をする | 海外支援体制を強化中。 | |

8 | ITシステムの競争力 | ・事業拡大を継続し、競合との差別化を図るため、営業基幹システムへの投資を継続実施し、トータルメンテナンスサービスの業務効率化や提案力をさらに向上をさせていく | 2019年9月に導入済。 |

(3)国内事業について

①ミッション

5つの事業戦略を挙げている。

空調内製化の徹底拡大 |

設備改善・工事案件対応力強化 |

全方位での営業体制構築 |

各事業個別の拡大 |

重要顧客への体制強化 |

②成長サイクル

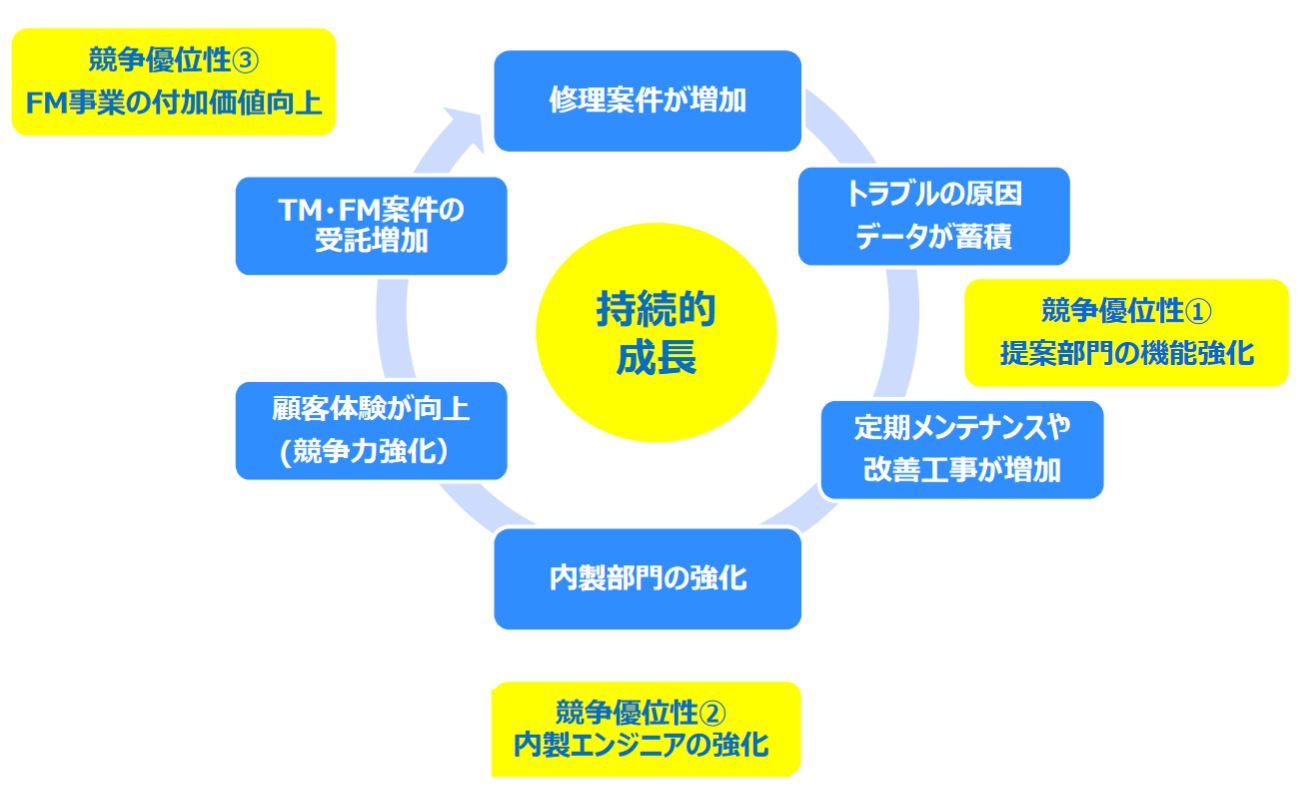

各部門の連携を密にして3つの競争優位性を発揮し、持続的成長サイクルを回していく。

(同社資料より)

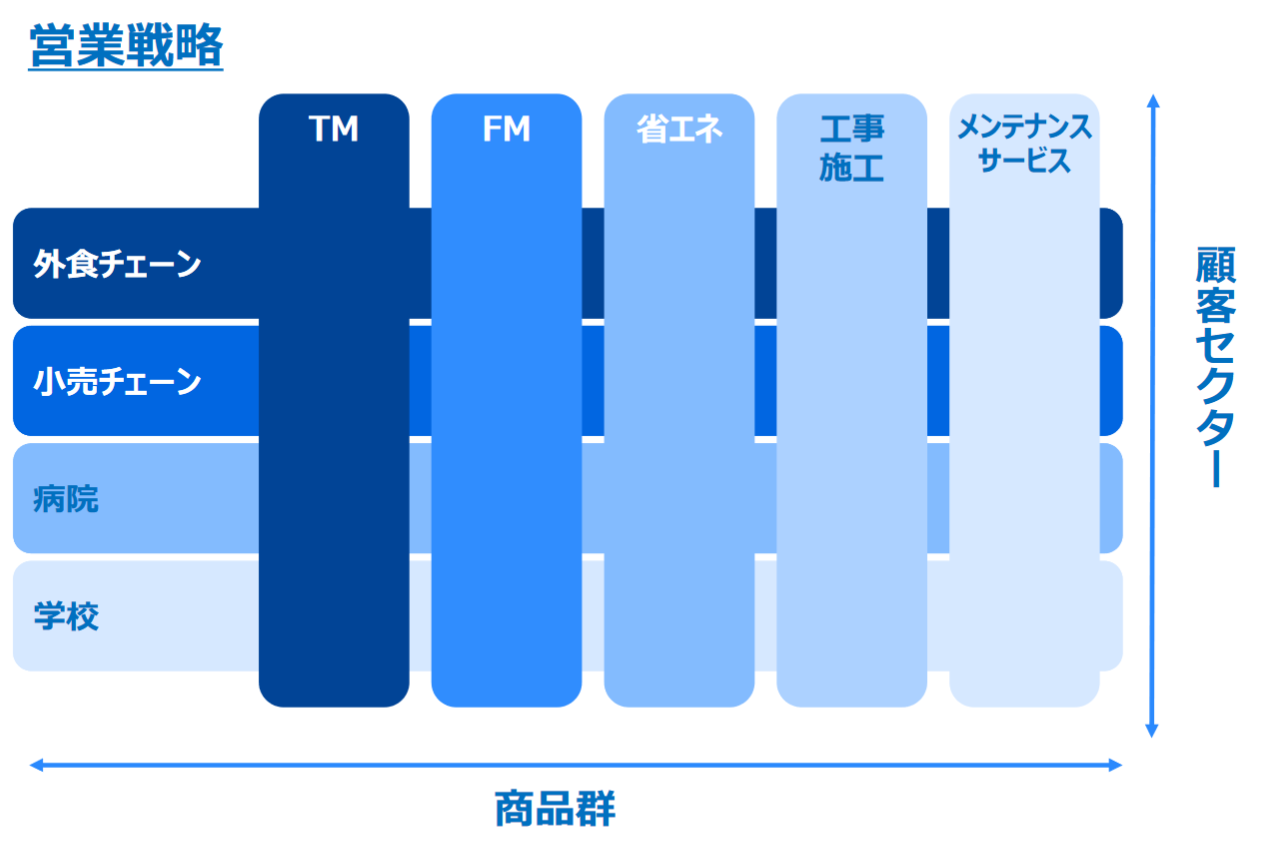

③成長戦略

◎人員配置

担当者にはそれぞれが保有する専門知識やノウハウなどにより、得意な顧客、得意な商品があるため、その点を考慮した人員配置を行い、より効果的な営業を推進する。

(同社資料より)

◎事業別戦略

各事業における重点施策および目標とする成長率は以下の通りである。

事業 | 重点施策 | 目標成長率 (3ヵ年CAGR) |

トータルメンテナンス事業 | *トータルメンテナンス受託会社としてのサービス品質の意識強化 *付加価値提案の実施と強化 *新規顧客獲得・競合他社からの顧客奪還

品質を重視するため、優良なパートナーの開拓も重要であり、専任部門を設置した。 経営者目線での提案ができるよう担当者のレベルアップを図る。 | 売上高 +11.5% 粗利益 +12.2% |

空調保守メンテナンス事業 | *セブン・イレブンとの取引安定化 *多くの店舗数から発生する修理データを活用したデータ分析・提案力 *同じビジネススキームを横展開し、効率よく空調保守メンテナンスの取引高拡大を 目指す。

セブン・イレブンに関しては進捗管理を徹底し、顧客満足度の更なる向上を図る。 | 売上高 +11.4% 粗利益 +13.2% |

設備・環境ソリューション事業 | *既存・新規顧客に対しての設備改善提案力・提案スピードの強化 *工事監理・品質のレベルアップ *新たな環境ビジネスの創出

同社の強みである技術者能力を最大限に発揮する。 新たな環境ビジネスの創出に際しては、他社とのアライアンスを検討していく。 | 売上高 +16.3% 粗利益 +16..0% |

メンテナンスサービス事業 | *内製率の徹底改善 *多能工化の推進 *サービスマンの業務効率化推進

サービスマンの採用を強化しエリアの拡大を図るほか、空調機器に関し最低2機種を 取り扱えるような多能工化の推進、サービスマン一人当たり月間売上高の向上を図る。 | 売上高 +12.7% 粗利益 +16.7% |

*各事業売上高のCAGRには社内取引を含む。

④数値目標

| 19/5期(実) | 20/5期 | 21/5期 | 22/5期 |

売上高 | 110 | 121 | 133 | 150 |

営業利益 | 6.5 | 6 | 7.2 | 9.5 |

営業利益率 | 5.9% | 5.0% | 5.4% | 6.3% |

ROE | 16.6% | 13.7% | 14.9% | 17.6% |

*単位:億円

フェーズ1である2020年5月期のテーマを、「次なる成長のための営業基盤の強化」とし、「新経営理念の浸透」「次世代リーダーの育成」「自社エンジニアの多能工化」「内製化強化に伴うエンジニアの採用強化」「営業体制の強化」「IT基盤の強化」「人事制度改革」等に取り組む。

投資フェーズであるため、利益率は前期よりも低下する。

フェーズ2である2021年5月期および2022年5月期のテーマは「変革と持続的成長」。

「空調内製化の拡大」「設備、工事案件の対応力強化」「トータルメンテナンスの更なる品質向上(コールセンター・パートナー品質管理)」「トータルメンテナンスの大口案件の横展開」に取り組む。

最終年度2022年5月期は営業利益率、ROEとも2019年5月期を上回る見込みである。

5.今後の注目点

利益は期初計画に届かなかったが、売上は順調に進捗し、下期に入り(株)オークワからの大型受注を獲得した。

オークワ受注に関しては、同じくスーパーマーケットチェーンである(株)ライフコーポレーションでの実績が大きなポイントとなったということだ。また内製化による安心感も、アウトソースする上での重要な判断基準となった。

通期予想に変更は無いが、オークワ受注の効果もあり、「サービス内製化の強化」や「営業体制の強化」を進めていく中でどれだけトップラインの上積みを進めていけるかを注目したい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 6名、うち社外2名 |

監査役 | 3名、うち社外3名 |

◎コーポレートガバナンス報告書(最終更新日:2019年9月3日)

<基本的な考え方>

当社は、経営環境の変化に迅速に対応できる組織体制を構築し「経営意思決定の迅速化」を図り、株主をはじめ社外に対して迅速で正確な情報発信を行う「透明かつ効率的な企業経営」を実践することにより、社会から信頼される会社となることをコーポレート・ガバナンスの基本方針としております。

当社は、コーポレート・ガバナンスの強化を経営上の重要な課題の一つとして認識しており、その施策として取締役会の活性化、情報管理体制の強化及び法令遵守の徹底等を推進しております。

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

【補充原則 1-2④】 | 当社は、機関投資家や海外投資家の比率を踏まえ、電子行使や招集通知の英訳を行っていく方針でございます。現時点では、費用対効果を考慮し実施しておりませんが、今後比率が増えて来た場合は、実施いたします。 |

【補充原則 4-10①】 | 当社は、取締役の指名・報酬などに係る重要な事項を検討するための任意の諮問委員会は設置しておりませんが、取締役会は独立性の高い社外取締役2名と社外監査役3名の5名を含む、計9名で構成されており、指名・報酬などの重要な事項には適切に助言を受けております。 |

<コーポレートガバナンス・コードの各原則に基づく開示>

原則 | 開示内容 |

【原則1-4政策保有株式】 | 1)上場株式の政策保有に関する方針 当社は、お客様や取引先の株式を保有することで、関係強化、取引拡大等が可能となり、当社の企業価値を高め、当社株主の利益に繋がると考えられる場合において、このような株式を政策的に保有します。

また、取締役会において保有する株式の保有状況を適宜確認し、中長期的な経済合理性や保有目的を検証し、保有の妥当性があることを確認しています。なお、保有の妥当性が認められないと考える場合には縮減するなどの見直しを行います。

2)政策保有株式の議決権行使の方針 当社は、政策保有株式の議決権行使にあたっては、保有先の中長期的な企業価値向上および当社の株主価値増大に資するかどうかを総合的に勘案し、議案ごとに賛否の判断を行い行使します。

3)政策保有株主(注1)による当社株式の売却等の意向に対する対応方針 当社は、政策保有株主から当社株式の売却等の意向が示された場合には、その売却等を妨げません。

4)政策保有株主との取引方針 当社は、政策保有株主との間で、当社や株主共同の利益を害するような取引を行いません。 注1「政策保有株主」とは、当社の株式を政策保有株式として、保有している株主をいいます。 |

【原則 5-1.株主と建設的な対話に関する方針】 | 当社は、株主との建設的な対話・情報開示を行う担当部門を設置し、担当取締役を選任しております。 株主からの対話(面談)の申込みに対しては、基本的には前向きに対応することにしており、対話(面談)の対応者は株主の希望を加味しつつ、対応する事を基本としています。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(三機サービス:6044)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| Web上でブリッジレポートのアンケートに回答頂くと、各種商品に交換可能なポイントがレポート毎に獲得できます。 |