ブリッジレポート:(4394)エクスモーション 2019年11月期決算

渡辺 博之 代表取締役社長 | 株式会社エクスモーション(4394) |

|

企業情報

市場 | 東証マザーズ |

業種 | 情報・通信 |

代表取締役社長 | 渡辺 博之 |

所在地 | 東京都品川区大崎2-11-1 大崎ウィズタワー23階 |

決算月 | 11月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

915円 | 2,797,100株 | 2,559百万円 | 10.6% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

15.00円 | 1.6% | 34.65円 | 26.4倍 | 497.16円 | 1.8倍 |

*株価は03/19終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

非連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2016年11月(実) | 622 | 123 | 123 | 80 | 43.93 | 1,330.00 |

2017年11月(実) | 694 | 125 | 125 | 85 | 45.84 | 1,400.00 |

2018年11月(実) | 834 | 145 | 146 | 99 | 38.92 | 28.00 |

2019年11月(実) | 976 | 187 | 190 | 140 | 52.42 | 15.00 |

2020年11月(予) | 1,035 | 152 | 153 | 96 | 34.65 | 15.00 |

* 予想は会社予想。単位は百万円、円。EPSは株式分割を遡及修正(2018年3月1:50、2019年6月1:2)。

東証マザーズに上場する株式会社エクスモーションの会社概要について、渡辺社長のインタビューと共にご報告致します。

目次

今回のポイント

1.会社概要

2.2019年11月期決算概要

3.2020年11月期業績予想

4.社長インタビュー - 渡辺社長に聞く -

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

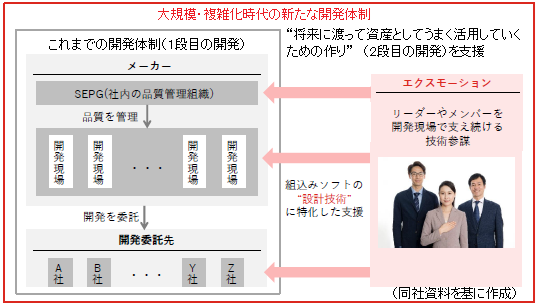

- 第4次産業革命でAIやIoTの進歩等により機器が自動化され、その制御のために組み込まれたソフトウェアは大規模化・複雑化している。しかしながら、大規模化・複雑化に伴う問題を解決する設計技術を使いこなせる技術者は不足している。例えば、自動運転に関して言えば、自動車メーカーは自動運転に必要なセンサー・フュージョン(どのようなセンサーを使って、どう物を認識するか等)の開発には強いが、その機能を実現するためのソフトウェアの開発(どのように開発すれば、将来の機能追加に対応できるか、機能追加の時のテストが少なく済むか等も含めて)に関する技術やノウハウは乏しい。

- 同社は、上記の課題解決に必要な組込みソフトウェアの設計技術に特化した新しいスタイルのコンサルティングファーム。自動車に限らず、ロボット、デジタル機器等、幅広い分野での開発現場で、従来型の提案主体のコンサルティングではなく、提案した内容を自ら実践し、直接課題解決まで支援するワンストップ型の実践的なコンサルティングを特徴としている。

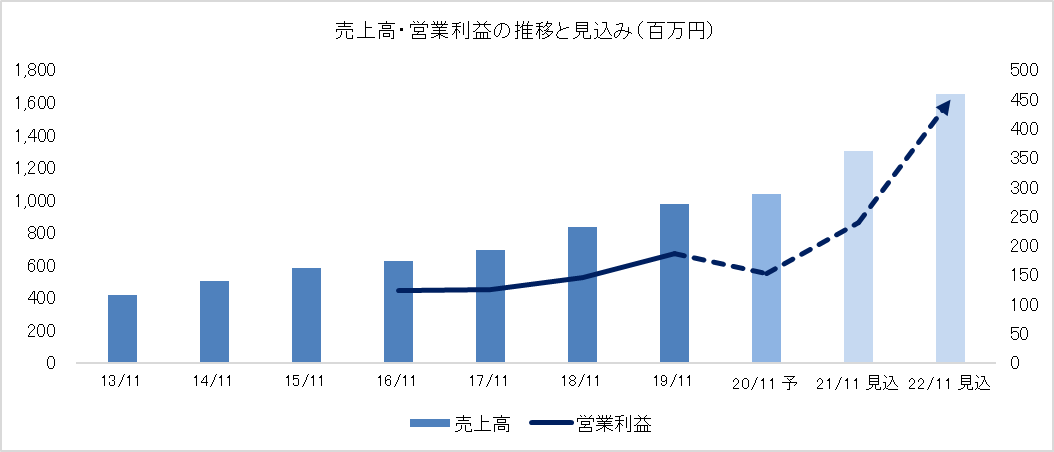

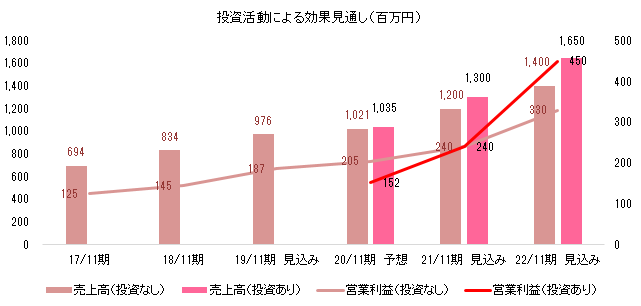

- 19/11期は売上高9.7億円(前期比17.0%増)、営業利益1.8億円(同28.5%増)を計上し、共に過去最高を更新した。20/11期は更なる成長に向けた踊り場と位置付けており、既存事業のスケーリングと新領域への展開に向けた先行投資で前期比18.9%の営業減益が見込まれる。もっとも、来21/11期には増益基調に転じ、22/11期は営業利益が4.5億円に拡大する見込み。好調に浮かれることなく、敢えて踊り場を作る冷静な経営判断を評価したい。

1.会社概要

組込みソフトウェアの開発支援に特化したコンサルティングを展開しており、教育・人材育成やツールの提供等も手掛けている。アナログから完全デジタル化への移行や自動運転・AV開発等でいち早く、高度な組込みソフトの開発需要が顕在化した自動車分野で豊富な実績を有し、自動運転時代のソフトウェア開発に不可欠な“技術参謀”を自認。二輪車、ロボット、医療機器等へ取引先が広がりを見せている。

社名の「eXmotion」は、“emotion:感動” と “X:最大限や幾重もの” を組み合わせた造語。「エクスモーションが提供するサービスにより、お客様とともに、大きな感動を分かち合うことができるように」との願いが込められている。

尚、ソフトウェア開発等を手掛ける(株)ソルクシーズ(証券コード4284)が議決権の57.23%を所有している。グループ収益へ貢献しているが、取引関係はなく、経営は完全に独立している。

【企業理念 : ITがますます重要になる時代、「高品質なソフトウェア」を通して新しい社会の実現に貢献していきます。】

組込みシステムの開発現場は、大規模・複雑化への対応に追われ、効率的な組込みシステム開発への変革が求められている。

同社は、「お客様の変革を支援し、成功に導く」をミッション(存在意義)として掲げ、「実践による成功体験と、そこから生まれる感動こそが変革を可能にする」、という価値観と行動規範の下、「お客様の変革と成功をともに分かち合える」「メンバー(社員)どうしが成長しあえる」、というビジョン(思い描く理想像)をもって、顧客企業の組込みシステム開発の変革を支援している。

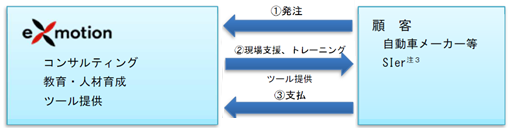

【事業内容】

コンサルティング事業の単一セグメントだが、コンサルティングを中心に、教育・人材育成やツールの開発・販売も手掛けている。

事業系統図

(同社資料より)

コンサルティング

自動車やロボット、デジタル機器等の製品に組込まれる「組込みソフトウェア」の品質改善に特化したコンサルティングサービスを提供している。同社のコンサルティングは、従来型の提案主体のものではなく、提案した内容を自ら実践し、直接課題解決まで手掛けるワンストップ型の実践的なスタイルを特徴としている。

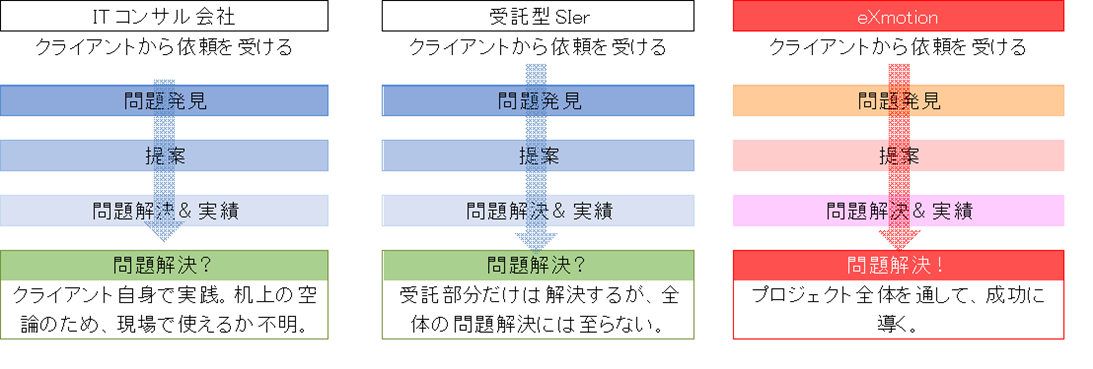

「問題発見 ⇒ 提案 ⇒ 問題解決&実践」のワンストップで解決する実践的なコンサルティグスタイルに専門特化

(同社資料を基に作成)

メーカーが苦手とする分野にフォーカスしたコンサルティング(ソフトウェア・エンジニアリング)

モデリング技術を中心に、組込みソフトウェア開発に有効な技術領域を得意としており、デジタル化や自動運転・EV開発で早くから需要が顕在化していた自動車分野(売上高全体の約87%を占める)では、国内の自動車メーカーやサプライヤーに対するモデルベース開発の導入・展開や機能安全への対応等の支援で豊富な実績を有する。

尚、モデリングとは、システムの開発において、業務の流れや構造などを抽象化し、全体像を把握するシステム構築技法であり、モデリング技術を用いたモデルベース開発は組込みシステム開発のプロセスを改善するための手法の一つである。

例えば、自動運転に関して言えば、自動車メーカーは自動運転に必要なセンサー・フュージョン(どのようなセンサーを使って、どう物を認識するか等)の開発には強いが、その機能を実現するためのソフトウェアの開発に関する技術やノウハウは乏しい。しかも、プロセッサやメモリの高機能化でソフトウェアが大規模化・複雑化していることに加え、開発に当たっては、どのように開発すれば、将来の機能追加に対応できるか、或いは、機能追加の時のテストが少なく済むか等も考慮して開発する必要があり、適切なコンサルティング(ソフトウェア・エンジニアリング)が必須。自動車に限らず、こうしたメーカーが苦手とする分野にフォーカスして支援しているのが、同社のコンサルティングである。

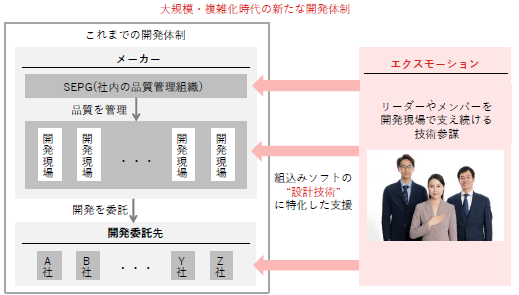

“設計技術”に特化した技術参謀

(同社資料より)

教育・人材育成

コンサルティングで同社が活用するエンジニアリング手法については、同社社内で技術習得用のトレーニング教材を独自開発しており、開発したトレーニング教材はコンサルティング時の技術導入に活用することはもちろん、人材育成用トレーニングサービスとして顧客に販売している。また、セミナーやトレーニングのサービスも提供している。

ツール提供(開発・販売)

コンサルティングで実績のあるソリューションの一部は、同社以外の技術者でも低価格で利用できるようにツールとして提供している。現在は、ソフトウェアの設計・実装品質を診断するC言語用品質診断ツール「eXquto」、MATLAB/Simulinkモデルの品質を診断(定量化・可視化)するツール「MODEL EVALUATOR」、アーキテクチャ設計モデルと詳細設計モデルを相互に変換するツール「mtrip」の3製品を提供している。

主な得意先

自動車分野 | 対象製品 | 自動運転(ADS)、先進安全支援(ADAS)、ハイブリッド(HEV)、電気自動車(EV)、燃料電池(FCV)、インフォテインメント(IVI)等 |

主要クライアント | メーカー : トヨタ自動車、日産自動車、本田技術研究所、SUBARU等 サプライヤー : デンソー、日本精工、ケーヒン等 | |

その他の分野 | 自動二輪 : ヤマハ発動機 農機 : ヤンマー 建機 : コマツ 産業機械 : パナソニックスマートファクトリーソリューションズ 鉄道 : 三菱電機コントロールソフトウェア | |

(同社資料を基に作成)

販売先上位3社と実績

| 18/11期 売上高 | 同 割合 | 19/11期 売上高 | 同 割合 |

(株)SUBARU | 303百万円 | 36.4% | 353百万円 | 36.2% |

(株)本田技術研究所 | 136百万円 | 16.4% | 197百万円 | 20.2% |

(株)ネクスティエレクトロニクス | 131百万円 | 15.7% | 89百万円 | 9.2% |

(同社資料を基に作成)

【沿革】

2008年9月、ソフトウェア開発のコンサルティングを目的とする株式会社エクスモーション(資本金9百万円)設立

2009年3月、設計・実装品質診断ツール(「eXquto」開発ツール)販売開始

2010年9月、MATLAB/Simulinkモデルの品質診断(定量化・可視化)ツール「MODEL EVALUATOR」販売開始

2010年10月、アーキテクチャ設計モデルと詳細設計モデルのMATLAB/Simulink を相互に変換するツール「mtrip」販売開始

2013年11月、ISMSおよびEMSの認証を取得(ソルクシーズグループの子会社として認証)

2017年5月、東京都品川区大崎に本社を移転

2018年7月、東京証券取引所マザーズに株式を上場、ISMS認証を取得

2.2019年11月期決算概要

2-1 非連結業績

| 18/11期 | 構成比 | 19/11期 | 構成比 | 前期比 | 期初予想 | 予想比 |

売上高 | 834 | 100.0% | 976 | 100.0% | +17.0% | 993 | -1.8% |

売上総利益 | 373 | 44.8% | 430 | 44.1% | +15.2% | 422 | +1.9% |

販管費 | 227 | 27.3% | 242 | 24.9% | +6.7% | 244 | -0.9% |

営業利益 | 145 | 17.5% | 187 | 19.2% | +28.5% | 177 | +5.7% |

経常利益 | 146 | 17.5% | 190 | 19.5% | +30.0% | 179 | +6.0% |

当期純利益 | 99 | 11.9% | 140 | 14.4% | +41.3% | 121 | +15.2% |

* 単位:百万円

売上高・営業利益が過去最高を更新

売上高は前期比17.0%増の9億76百万円。自動車分野等での旺盛なソフトウェア開発需要にコンサルティング要員の増員(5名増)で応えたことでコンサルティングの案件数が増加した。

営業利益は同28.5%増の1億87百万円。コンサルティング要員の増員による労務費の増加で原価率が0.7ポイント上昇したものの、売上の増加で吸収して売上総利益が4億30百万円と同15.2%増加。一方、販管費は、増員による人件費の増加や採用費(中途採用に伴う成功報酬)の増加に加え、株主総会開催費用の計上等もあったが、2億42百万円と同6.7%の増加にとどまった。当期純利益の伸びが大きいのは所得拡大促進税制の優遇措置による(税負担率:18/11期32.1%→19/11期26.2%)。

受注高は同23.3%増の9億92百万円、受注残高は前期末比7.2%増の2億41百万円。

期末のコンサルティング要員は前期末との比較で4名増の47名(7名入社、3名退職)

期末従業員数は前期末との比較で7名増の58名。58名のうち47名がコンサルティング要員であり、その人件費は労務費(18/11期3億51百万円→19/11期4億30百万円)として売上原価に計上されている。上場効果による知名度向上で、メインの中途採用に加え、新卒採用も順調に進んでおり、1月末現在では2名増の49名。2月に中途採用1名、4月に新卒採用2名の入社が予定されている。

配当は実質2円増配

期末配当は1株当たり15円を実施した(配当性向28.6%)。2019年6月1日付けで1株を2株に分割しているため、実質的に2円の増配となる。

2-2 コンサルティング事業の動向

自動車分野のCASE支援、自動二輪の電子制御支援、及びレガシー再生支援が増加する中、スタートアップ支援として、スタートアップ向けソリューションを構築し、営業活動を開始した。

尚、CASEとは、Connected(コネクテッド)、Autonomous(自動運転)、Shared(カーシェアリング)、Electric(電気自動車)の頭文字をとったもの。今後の先進的な開発事項であり、同社の19/11期はCASEに対する支援が大きく伸びた。

自動車分野のCASE支援

CASE対応で前期から支援している大手自動車メーカー各社の大型案件を継続受注した他、EV制御開発支援やAUTOSAR(*)移行支援等、サプライヤーからの新たな引合いも増加した。

内容 | 実績 | |

CASE対応 | コネクテッド(C) | インフォテインメントとAI活用システムの開発支援等を新規受注 |

自動運転(A) | 複数の自動車メーカーに対し、要求記述、アーキテクチャ構築、ツール開発、開発プロセス構築、とトータルでの幅広い支援を実現 | |

電動化(E) | EV制御のモデル開発支援を拡大 | |

新規顧客の開拓 | A社 | 解説書作成サービス |

B社 | EV制御開発支援 | |

C社 | AUTOSAR移行支援 | |

(*)AUTOSAR(オートザー) : AUTomotive Open System ARchitectureの略。2003年に発足した自動車業界のグローバル開発パートナーシップ。インフォテインメントを除く領域で、車載電子制御ユニット用の共通標準ソフトウェアアーキテクチャの策定と確立を目的としている。

コネクテッドでは、ネットワーク接続を含めて、ダッシュボードのデジタル化(インフォテインメント)に伴い、関連ソフトウェア開発の難易度が上がっており、開発支援のニーズが増えている。

自動運転では、自動運転をするためのセンサー・フュージョン開発を支援している。様々なセンサーを使い、どのように物を認識するか、あるいは最適な経路をどのように計算して選んでいくか等、の開発支援を行っている。組込みソフトの開発に当たっては、どのようにソフトウェアを開発すれば、その後の機能追加に対応できるか、あるいは機能追加時のテストが少なく済むか等も考慮する必要があるが、自動車メーカーは、こうした大規模なソフトウェアの開発ノウハウがないため、同社の支援が必要になる。

電動化では、EV制御に関する大型のモデル開発で自動車メーカーを支援している。この他、自動車分野では、自動車メーカーやサプライヤーで3社の新規開拓に成功した。

自動二輪の電子制御支援

既存顧客(大手二輪メーカー)に対する支援内容の拡大に加え、新規顧客からの受注にも成功した。自動車と同様に自動二輪の電子化(電子制御)も進んでおり、現在、キャブレターで動くものはほとんどない。ABS(アンチロック・ブレーキ・システム)はもちろん、転倒防止のためのトルク制御機能を搭載している自動二輪もあるという。電子化が急速なため、メーカーだけでは開発が難しく、同社のビジネスチャンスが拡大している。同社は自動車で培ったノウハウを活かして自動二輪に展開している。

レガシー再生支援

既存案件が拡大する中、多くの顧客を継続的に支援可能な定額制コンサルティングサービスを開始した。

スタートアップ支援

スタートアップ向けソリューションを構築し、営業活動を開始した。VCやスタートアップ企業のヒアリングを通して、新たな市場としての可能性を確信したと言う。ここでのスタートアップは、スマート化をキーワードにソフトウェア開発に取り組んでいるスタートアップ企業である。

スタートアップのほとんどが、スピードを重視し、しかも少人数で開発に取り組んでいるため、製品の量産化やサービス提供の段階になると、ソフトウェアの品質にまつわる問題が出てくることが多いと言う。また、事業開始時はレジェンド的な創業者等が開発を行うが、その後、事業化拡大に伴う大規模化の際に当初のような品質を担保できない問題も生じるが、こうした問題に対するソリューションの提供は同社の得意とする領域である。既にスタートアップ1社の支援が始まっており、この他にも商談が進んでいる企業が2社程度あると言う。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

| 18年11月 | 19年11月 |

| 18年11月 | 19年11月 |

現預金 | 1,162 | 1,272 | 未払金・未払費用 | 29 | 35 |

流動資産 | 1,286 | 1,421 | 未払法人税等 | 37 | 31 |

有形固定資産 | 22 | 23 | 預り金 | 14 | 29 |

無形固定資産 | 30 | 41 | 負債 | 103 | 122 |

投資その他 | 28 | 28 | 純資産 | 1,264 | 1,391 |

固定資産 | 81 | 92 | 負債・純資産合計 | 1,367 | 1,513 |

* 単位:百万円

期末総資産は前期末との比較で1億46百万円増の15億13百万円。借方の大半は現預金であり、貸方の大半は純資産である。コンサルティング能力を有する企業等のM&Aについては積極的に検討していく考え。自己資本比率91.9%(前期末92.4%)。

キャッシュ・フロー(CF)

| 18/11期 | 19/11期 | 前期比 | |

営業キャッシュ・フロー(A) | 136 | 147 | +11 | +8.2% |

投資キャッシュ・フロー(B) | -23 | -24 | +0 | - |

財務キャッシュ・フロー | 794 | -13 | -807 | - |

現金及び現金同等物期末残高 | 1,162 | 1,272 | +109 | +9.4% |

* 単位:百万円

税引前利益1億89百万円(前期1億46百万円)、減価償却費14百万円(同11百万円)、法人税等△50百万円(同△41百万円)等で1億47百万円の営業CFを確保した。投資CFは有形・無形固定資産の取得等によるもので、財務CFは株式の発行と配当金の支払いによる。

参考:ROEの推移

| 17/11期 | 18/11期 | 19/11期 |

ROE | 25.27% | 12.16% | 10.56% |

売上高当期純利益率 | 12.28% | 11.89% | 14.36% |

総資産回転率 | 1.69回 | 0.92回 | 0.68回 |

レバレッジ | 1.22倍 | 1.11倍 | 1.08倍 |

*ROE(自己資本利益率)は「売上高当期純利益率(当期純利益÷売上高)」、「総資産回転率(売上高÷総資産)」、「レバレッジ(総資産÷自己資本、自己資本比率の逆数)」の3要素を掛け合わせたものとなる。

*上記は決算短信及び有価証券報告書のデータを基に算出しているが、算出に際して必要となる総資産及び自己資本は期中平残(前期末残高と当期末残高の平均)を用いている(決算短信及び有価証券報告書に記載されている自己資本比率は期末残高で算出されているため、その逆数と上記のレバレッジは必ずしも一致しない)。

2018年7月の東証マザーズ上場に伴い株主資本が厚みを増したことで総資産回転率とレバレッジが低下したものの、高水準のROEを維持している。上場に伴う知名度の向上と調達した資金の活用による収益の拡大でROEを高めていく考え。

3.2020年11月期業績予想

3-1 非連結業績

| 19/11期 実績 | 構成比 | 20/11期 予想 | 構成比 | 前期比 |

売上高 | 976 | 100.0% | 1,035 | 100.0% | +6.0% |

売上総利益 | 430 | 44.1% | 436 | 42.2% | +1.3% |

販管費 | 242 | 24.9% | 284 | 27.4% | +17.1% |

営業利益 | 187 | 19.2% | 152 | 14.7% | -18.9% |

経常利益 | 190 | 19.5% | 153 | 14.8% | -19.0% |

当期純利益 | 140 | 14.4% | 96 | 9.3% | -30.9% |

* 単位:百万円

前期比6.0%の増収、同18.9%の営業減益予想

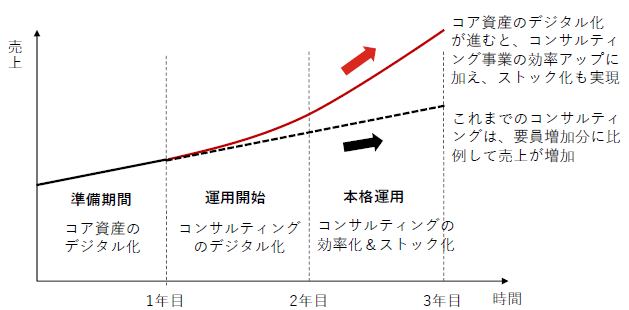

コンサルティング事業のデジタル化・ストック化と新領域での展開に伴う二つの投資を計画している。売上面では、コンサルティング要員の一部を上記投資の関連業務に振り向けるため、一時的に伸びが鈍化する。利益面では、投資に伴う先行費用が負担になる。

投資の一つはコンサルティング事業のデジタル化・ストック化に向けたもの。コンサルタント数名で、これまでに蓄積してきた成果物や知見等をデジタル化していく。コンサルタント数名をデジタル化・ストック化に振り向けるため売上に貢献する工数の伸びが低くなる。また、知見の整理・まとめ等を行う人材の採用も計画しており、売上原価に織り込んだ。課金のためのプラットフォーム等のコストも発生してくると言う。

もう一つは、新領域での展開に向けた人材投資。スペシャリストの採用を予定しており、この他、数名のメンバーの労務費を売上原価に織り込んだ(1月に入社し、現在、事業プランを策定中)。

配当は1株当たり15円の期末配当を予定している(予想配当性向43.3%)。

3-2 事業戦略

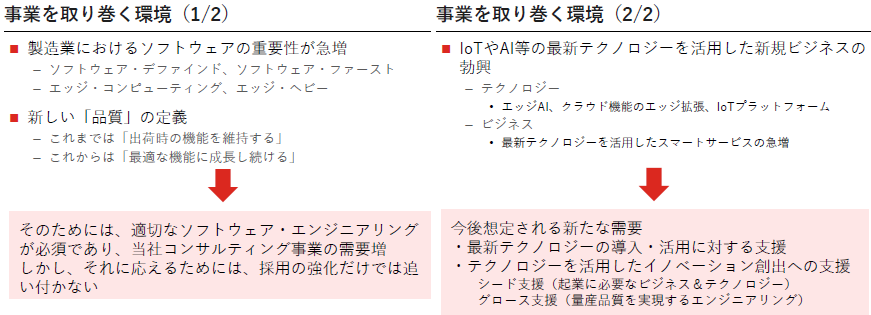

良好な事業環境

製造業におけるソフトウェアの重要性の高まりと新しい品質の定義

「ソフトウェア・デファインド」、「ソフトウェア・ファースト」に象徴されるように、製造業におけるソフトウェアの重要性が高まっている。また、従来のクラウド一辺倒から、身近にあるデバイスの高速処理・リアルタイム処理を行う「エッジ・コンピューティング」も注目を集めており、デバイスを制御するソフトウェア、言い換えると、組込みソフトウェアに対する期待も高まっている。

また、組込みソフトウェアは市場の拡大と共に高度化・大規模化が進んできたが、近年、品質の定義も変わってきている。従来は出荷時の機能の維持が重視されたが、アップデートによる機能向上を前提とするようになってきたからだ。例えば、1月に開催された「CES 2020」(米国ネバダ州ラスベガス)で、ソニーが自動車のコンセプトモデル「VISION-S」を発表したが、「VISION-S」はソフトウェアの固まりであり、ソフトウェアのアップデートで機能の向上が可能な自動車だったと言う。こうしたアップデートによる機能の向上を可能にするためには、ソフトウェアをきれいに、分かりやすく、変更しやすく作る必要がある。まさにソフトウェア・エンジニアリングの領域であり、同社の得意とするところだ。ソフトウェア化は自動車に限った事ではないだけに、同社のサービスに対する需要は確実に増えていくと予想される。しかし、現在、行っているようなコンサルティングのスタイルでは人を増やさない限り需要増に対応できない、というのが同社の考えであり、課題である。

IoTやAI等の最新テクノロジーを活用した新規ビジネスの勃興

昨今、エッジAI、クラウド機能のエッジ拡張、IoTプラットフォームといった新しいテクノロジーを活用したスマートサービスが増えている。現在はノウハウや技術を有する起業家等の独壇場だが、いずれ一般企業などにも広がり、最新テクノロジーの導入・活用支援やテクノロジーを活用したイノベーション創出支援に対する需要が生まれてくる。シード支援(起業に必要なビジネス&テクノロジー)とグロース支援(量産品質を実現するエンジニアリング)に対する需要であり、こうした需要への対応は現在の同社の業務領域に近い。

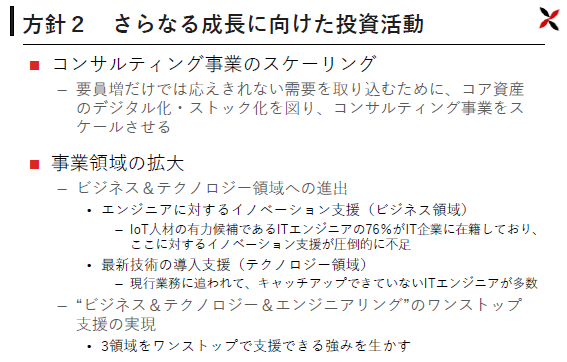

方針

上記の事業環境を踏まえて、既存事業の深耕に取り組むと共に、更なる成長に向けた投資活動を展開していく。

既存事業の深耕

CASEに代表される自動車分野とエッジ領域の全分野で需要を取り込んでいく。また、これまで十分にフォローできていなかった既存顧客へのコンタクトを強化し、潜在需要の掘り起こしと新たなソリューションの構築を図る。潜在需要とは顕在化していない課題であり(コンサルティングは顕在化している課題に対応する)、この一環として、社内にカスタマーサクセスチームを設置した。

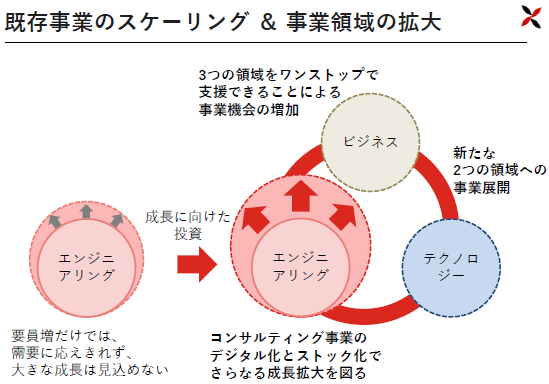

更なる成長に向けた投資活動

コンサルティング事業のスケーリングと事業領域の拡大に取り組んでいく。コンサルティング事業では、拡大する需要に人員の増員だけで応えることが難しくなってきている。このため、これまでに培ってきたソリューションのコア資産(成果物や知見等)をデジタル化し、ツールやデータベースとして活用することで、マンパワーに頼ることなく、コンサルティングの「品質」の向上と「スピード」アップを実現する。デジタル化したコア資産の一部を顧客が自由に利用できる環境も整備する。

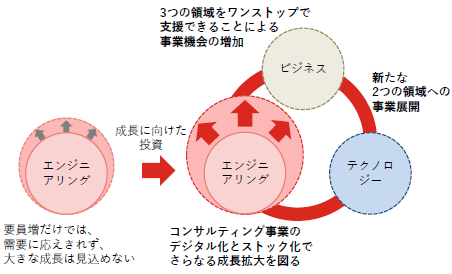

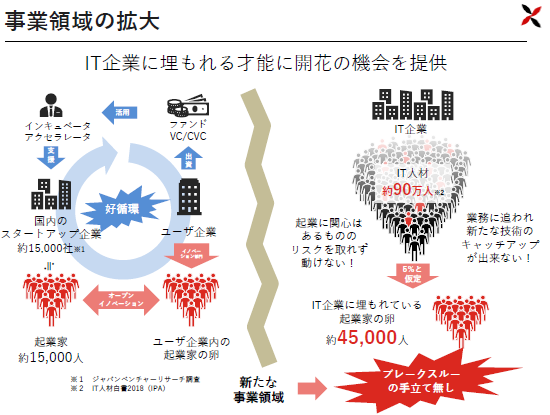

また、事業領域の拡大に向け、IT企業の新規事業創出(イノベーション)支援サービスを展開していく。IT企業はIoT人材の有力候補であるITエンジニアの76%が在籍しているにもかかわらず、受託ビジネスから脱却できない。このため、ITエンジニアに対するイノベーション(ビジネス領域)支援と最新技術(テクノロジー領域)の導入支援を展開していく。言い換えると、ビジネスの構想をテクノロジーで実現し、最終的に製品にするためのエンジニアリングも提供するサービスであり、組込みソフトウェアのコンサルティングのノウハウを活かす事ができる。

コンサルティングンのスケールリング

(同社資料より)

既存事業(コンサルティング事業=エンジニアリング)の領域で行われるデジタル化・ストック化効果が顕在化してくるのは早く、21/11期から徐々に収益貢献が始まる。一方、ゼロベースでのスタートとなる新規事業領域(IT企業支援)は時間を要するため、後述する向こう3ヶ年の数値計画には織り込んでいない。

中長期事業イメージ

(同社資料より)

中期的には既存事業の深耕とコンサルティング事業(エンジニアリング)のスケールリングで収益を拡大させ、長期的には、エンジニアリング、ビジネス、テクノロジーの3つをワンストップで提供し、この優位性を活かして更に事業機会を拡大させていく。

数値計画

| 20/11期 予想 | 21/11期 見込 | 22/11期 見込 | |||

投資なし | 投資あり | 投資なし | 投資あり | 投資なし | 投資あり | |

売上高 | 1,021 | 1,035 | 1,200 | 1,300 | 1,400 | 1,650 |

営業利益 | 205 | 152 | 240 | 240 | 330 | 450 |

増収率 | +4.6% | +6.0% | +17.5% | +25.6% | +16.7% | +26.9% |

増益率 | +9.6% | -18.9% | +17.1% | +57.9% | +37.5% | +87.5% |

* 単位:百万円

21/11期、22/11期については、20/11期予想の採用計画(コンサルティング要員)の新卒を含む9名の充足と同規模の採用が継続的に達成されること、そして「投資あり」については、20/11期の投資活動による生産性の向上が実現した場合の収益拡大が織り込まれている。

投資をすることで、20/11期は減益となる見込みだが、21/11期以降は既存事業の深耕効果とスケーリングで売上・利益共に大きな伸びが見込まれる。

4.社長インタビュー - 渡辺社長に聞く -

同社は、自動車を筆頭に、第4次産業革命で急増している組込みソフトウェア開発の課題を解決する新しいスタイルのコンサルティングファームである。こう言ってしまうと簡単だし、また、業績も伸びており、株価収益率も高いのだが、事業内容を具体的にイメージしようとすると少し難しい。そこで大崎(東京都品川区)にある本社にお邪魔して、事業内容と今後の展望について渡辺社長にお話をうかがった。

渡辺 博之 代表取締役社長 | 1962年12月生まれ。横浜国立大学卒。大阪ガス系のシステムインテグレーターでコンサルティングにも強い(株)オージス総研等を経て、2008年9月に技術コンサルティングに特化した(株)エクスモーションを設立。 (株)オージス総研では、組込み分野におけるオブジェクト指向技術の導入支援事業を立ち上げる等、新技術や理論の実証による裏づけのあるコンサルティングを確立した。業務を通して製造業における技術コンサルティングの重要性に対する認識を深める一方、本業である開発業務と並行して継続することの難しさを痛感したことが起業の主因となった。

現在、一般社団法人組込みシステム技術協会(JASA)の理事職にもある。「ETロボコン2019」(JASA主催)において実行委員会共同企画委員長を務める等、実行委員会の主要メンバーとしてETロボコンの運営を支えている。 |

4-1 事業内容

大規模・複雑化する組込みソフトウェア開発の課題を解決

事業内容からお聞きします。御社は組込みソフトウェアの開発を支援されているコンサルティング会社ですが、開発支援コンサルティングとはどのようなことをされているのでしょうか。

渡辺社長 : そうですね。我々は「ソフトウェア品質」と言っています。お客さんが作ったソフトウェアは動くことは動きますが、例えば、「将来的な拡張のしやすさ」とか、「問題が出た時の障害解析のしやすさ」とか、そういうところまで考えられてないことが多いんです。そうなると、今はいいのですが、その先に展開していく時に、コストがかかったり、時間がかかったり、ということになってしまいます。システムの高機能化・複合化に伴い、組込みソフトウェアが大規模化・複雑化しているため、これまでの開発に加え、2段目の開発が必要になってきているということです。

将来の拡張性であるとか、機能の追加のしやすさであるとか、あるいは作る前にある程度の性能検証をできるようにしておくとか、開発段階で取り入れておくと、実際に、拡張したり、機能を追加したり、製品化したり、といった際に速くできます。ソフトウェアには上手く作り込むための仕組みがいろいろあるのですが、お客さんはそれを取り入れて作ることができないので、「そのためのやり方を教えてあげたり、代わりにそういう部分を作ってあげたり、ということをやります」という会社です。

ソフトウェアというのは、“機能を実現するための最低限の作り” と “将来に渡って資産としてうまく活用していくための作り” の2段構成になっていますが、お客さんは、その2段目ができないことが多いんです。我々はそこを手伝う会社ということです。ですから、少しわかり難い部分があるでしょうね。

その1段目、その機能の作り込みに関してもメーカーさんだけでは足りないので外部委託されています。メーカーさんや委託先による開発体制は、動くソフトウェアを作るための体制です。我々は、もう1段上の最終的な資産として、うまく活用していくため、あるいは早く、かつ高品質なソフトウェアを作るための仕掛け作りをやっています。

開発現場での実践的なコンサルティングと、開発メンバーの中長期的な人材育成を同時に行うトータルな支援サービス

説明会資料に、『問題発見 ⇒ 提案 ⇒ 問題解決&実践』をワンストップで解決する実践的なコンサルティグスタイルに専門特化することで競合皆無のオンリーワンビジネス、との説明があります。コンサルティングにとどまらず、実際に作るところも手伝ってあげるのですか。

渡辺社長 : そうです。2段目のところを「こうやるとできますよ」と言っても、やったことがない人はできませんよね。「だったら我々が実際にやりますからご覧になって下さい」と先にやってみます。見ているうちにお客さんもできるようになります。

なるほど。例えば、ITコンサル会社が「こうやるとできますよ」というアドバイスが中心なのに対して、御社は実際にやって見せるわけですね。組込みソフトウェアの開発ツールを開発・販売していますから、そのツールを使いながらですか。

渡辺社長 : ツールを使う時もあれば、使わない時もあります。

ツールの販売はお客さんのニーズ次第ということですか。ツールの販売に依存しているわけではないのですね。ところで、現在は競合先がないようですが、今後、他社が参入して競争が激化する可能性はあるのでしょうか。それとも、簡単には真似ができないのでしょうか。

渡辺社長 : 参入の可能性があるとすれば、ITコンサル会社、システムインテグレーター、ソフトウェア開発会社ですが、実際には難しいと思います。我々の領域は、ソフトウェア工学、ソフトウェア・エンジニアリングという領域です。色々な理論がありますが、最終的に現場に適応させるためにはノウハウが必要です。実践的なpractice(プラクティス)ですね。経験であるとか、かなりの数をこなさないとできない領域です。一朝一夕にできるものではないんです。大手のコンサル会社さんは学問的な領域では強みがありますが、我々は学問的な領域だけではなく、現場のドロドロした領域も知っていて、二つの領域を融合できるところが強みです。両方を知ってないと、ドキュメントだけでは技術的に難しいところです。学問的な領域だけでは、現場にそのまま落とし込むことができません。当社は、その実践的な部分での経験を持っていることが大きいです。それが理由の1つです。

技術的に難しいことですから、やはり優秀な人でないとできません。しかもお客さんに教えるわけですから。もっとも、単純にビジネス的な側面で言えば、コンサルティングというビジネスは労働集約的なビジネスですから、優秀な人が1人いても所詮その人一人分の売上にしかなりません。これに対して、システムインテグレーターやソフトウェア開発会社は受託開発で売上をあげています。優秀な人が1人いて、その下に人をつけてチームとして大きくすることで、より多くの売上をあげようとしています。自社だけでなく、外部から契約社員も入れて、更に大きくして売上をあげるようなビジネスが多いじゃないですか。ですから、システムインテグレーターやソフトウェア開発会社から見るとコンサルティングビジネスはおいしくないんです。売上のレバレッジが効きませんから。彼らがコンサルティングをやるとなると、コンサルティングのできない人が余ってしまいます。我々は最初からコンサルティングで始めましたから、コンサルティングができる人しか採っていません。

技術的な面とビジネス的な面で、既存のITコンサル会社やシステムインテグレーター・ソフトウェア開発会社の参入は難しいわけですね。医療機器もそうだと思いますが、自動車や二輪車はトラブルが人の命に直結しますから、実績のない新興企業も参入が難しいのでしょうね。人材の確保や育成も簡単ではないでしょうから。

御社の社員の皆さんは、ほとんどコンサルタントの方ですか。確か、期末の従業員数が59名で、コンサルタントの方が47名でしたね。エンジニア職種もあるようですが、エンジニアは少ないんですね。

渡辺社長 : 社員の大半がコンサルティング要員です。全ての案件に社員が対応していますから外部委託はありません。エンジニアと言うのは将来のコンサルタント候補です。コンサルタントの見習いです。社内での呼称ですから、いわゆるエンジニアとは違うと理解いただければと思います。コンサルタント予備軍と言えば、わかりやすいかもしれません。当社には開発だけをやる社員はいません。

なるほど。戦力化には、どれくらいの期間が必要なのでしょうか。コンサルの皆さんの人件費は販管費に計上されるのですか。

渡辺社長 : 人件費は、エンジニアも含めて全て売上原価です。戦力化に要する期間は、人それぞれです。早い人だと1年ぐらいですし、若い、未経験者ですと時間がかかります。ただ、当社は年功序列ではないので、年齢は全く関係ありません。

ソルクシーズグループの中核企業

高度な領域ですからコンサルティングだけでも大変なのに、実践的な部分も必要になりますから皆さん努力されているのでしょうね。ところで、ソルクシーズ(証券コード4284)さんが議決権の57%強を所有し、長尾社長ほか1名が御社の取締役を兼務されています。それ以外の人的関係や取引関係はあるのでしょうか。

渡辺社長 : 事業的な関係は一切ありません。当社は、配当とか、利益とかでグループに貢献していますが、今のところ当社にとって特にメリットはありません。

渡辺社長は大阪ガス系システムインテグレーター(SIer)のオージス総研さんで製造業のクライアントのシステム開発を手掛けていたそうですね。その中でコンサルティングの重要性を感じ、コンサルティングに特化した会社をつくろうと考えていた時に、ソルクシーズの長尾社長(現在、ソルクシーズ社長でエクスモーション取締役会長)が協力してくれたそうですね。

渡辺社長 : 私はプライベートブランドのパソコンを作っていたベンチャー企業に9年ぐらいいたんです。ソフトウェアエンジニアとしてです。PC98の時代はプライベートブランドのパソコンを作っていたベンチャー企業がたくさんありましたよね。その後、オージス総研でソフトウェアのコンサルティングの仕事を始めました。組込み分野というか、製造装置の中に入るソフトウェアです。パソコンベンチャーでソフトウェアエンジニアをしていたと申しましたが、元々、組込み分野を得意としていました。オージス総研には組込み分野の得意な人がいなかったので、ソフトウェアエンジニアだった私がこの分野でのコンサルティングを任されました。そこが1つの事業部として大きくなっていきました。

技術的には、PC98の頃から組込みソフトに携わってきたのですか。だから、メーカーの開発現場もよくわかっているのですね。オージス総研さんでは、その技術やノウハウをコンサルティングに活かしたわけですが、事業が順調だったのに、なぜ起業を考えたのですか。

渡辺社長 : 大きな需要があることを感じていましたから、私はコンサルティングだけの会社を作る必要性を感じていました。しかし、オージス総研はSIerですから、コンサルティングを深めていこうという考えはありませんでした。というのも給料が違うんですよね。SIerの会社では、コンサルタントとエンジニアでドラスティックに違う給与体系を導入することはできません。それなら会社を立ち上げようということになりましたが、起業資金の問題がありました。それまで、独立するとか、起業するとか、考えていませんでしたから。支援してくれる人を探していたら、現会長の長尾から、ちょうどそういう会社を子会社として持ちたい、という話がありました。資金を出してもらい、会社を作るとか、間接部門とかも手伝ってもらい、我々が本業で頑張れる環境を整備してくれました。というのが、今、ソルクシーズの子会社でいる理由です。当時から、そういう関係で、ソルクシーズから営業的にお客さんを紹介してもらうこともありませんでした。人事交流もありません。

ソルクシーズさんにしてみれば、配当ですとか業績面で貢献してくれるわけですから、出資は大成功ですね。ただ、投資家が御社を見る場合、特にソルクシーズグループを意識する必要はないようですね。

渡辺社長 : 当社がグループの中にいるので、自動運転銘柄とかで注目されることもあるようです。

なるほど。システムインテグレーターは上場企業の数が多いので、何等かの特徴や話題性がないと注目されませんからね。

4-2 成長戦略 : 既存事業の深耕と更なる成長に向けた投資活動

それでは、成長戦略についてお聞きします。引き続き良好な事業環境が見込まれる中、方針として、“既存事業の深耕”と“更なる成長に向けた投資活動”の2つを挙げています。

(同社資料より)

既存事業の深耕

“既存事業の深耕”では、具体的な施策として、CASEに代表される自動車分野やソフトウェア・デファインドの時代を迎えて開発需要が見込まれるエッジ領域の全分野での需要の取り込み。そして、これまで注力できなかった既存顧客へのコンタクト強化による潜在需要の掘り起こしと新たなソリューションの構築を挙げています。

渡辺社長 : 例えば、電気自動車のテスラは、ソフトウェアをアップデートすると、突然ドライブレコーダーが付いたりします。それ以外でも、今までにない機能を持っていますが、全てソフトウェアが実現しています。後からソフトウェアで機能を追加しているわけです。テスラに限らず、これからは製品におけるソフトウェアの価値がどんどん上がっていきます。そこは、まさに我々が得意とする領域です。ソフトウェアをどうやって上手くつくるか、ということになりますから。ソフトウェアをいかにきれいに、分かりやすく、変更しやすくつくるかということです。自動車に限らず、我々のサービスに対する需要が格段に増えていくだろうと考えています。

更なる成長に向けた投資活動

自動車分野やエッジ領域での需要拡大はいうまでもなく、それ以外の様々な分野や領域でソフトウェアの需要が増えていく。ソフトウェアの需要増に伴い、ソフトウェアをいかにきれいに、分かりやすく、変更しやすくつくるかというソリューション、言い換えると、ソフトウェア・エンジニアリングに対する需要も増えるということですね。

渡辺社長 : おっしゃる通りです。ただ、そのためには、今やっているようなコンサルティングのスタイルだけでは、人を増やさない限りは需要に対応できないので、そこを何とかしないといけないと痛切に感じています。

そのために何をやっていくかというと、労働集約型を脱却しましょう、ということです。やり方としては、コンサルタントそれぞれが持っている、やり方・ノウハウ・知見のデジタル化です。デジタル化することで、あるコンサルタントのやり方が、別のコンサルタントでも簡単にできるようになる。自分1人では1しか力が出ないけれど、人のやり方を学ぶことで、自分が出せる力を1.5にしよう、そういう話です。

その先は、ストック化です。コンサルタントのやり方を、お客さんに売りましょう、と。コンサルタントが現場に行き、手取り足取り支援をするのがコンサルティングサービスですが、もう少しライトに、指南書を渡しますから、あとは自助努力でやって下さい、というビジネスがあってもいいのではいかと考えています。それでできる人がいるのであれば、我々は手を掛けずに仕事ができますから、人数を増やさなくても事業規模を拡大させることができます。これを、ストック化と言っています。コンサルの指南書を作って、それをお客さんに有料で購入いただくイメージです。

(同社資料より)

説明会資料にある「コンサルティング事業のスケーリング」ですね。需要を取り込むためには、採用だけでは追い付かない。デジタル化とストック化で労働集約型を脱却しよう、ということですね。ただ、ノウハウが漏れてしまう危険がありませんか。それに、お客さんが知恵を付けて、できるようになるとコンサルが要らなくなってしまうのではないでしょうか。御社は、お客さんよりも常に高い位置にいる必要があると思いますが、可能なのでしょうか。

渡辺社長 : ノウハウのギリギリです。ただ、実際に我々がやって見せないとできないノウハウも多いので、我々はそこに注力したいと考えています。ですから逆に言うと、見ただけで分かるようなノウハウは、どんどん外出ししていこうと。ソフトウェア技術の高度化が続く限り、我々が常に高い位置にいることも可能です。ただ、我々が手掛けているお客さんよりも、手掛けていないお客さんの方が圧倒的に多い状況ですから、どうやって膨大な需要に応えていくか。市場規模が極めて大きいということです。

なるほど。前期の実績ですと、顧客の上位2社が御社の売上全体の56%を占めましたが、人的リソースの制約から十分に需要に応えられていない。リソースがあれば、もっと速いピッチで客数を増やすことができるのに…、ということでしょうか。

渡辺社長 : そうですね。それにコンサルティングは少し高いんです。コンサルティングをしている人たちはできる人たちなので、それに見合った給料を払わないといけません。売値も高くなってしまいます。お客さん的に言うと、結構お金がかかります。指南書を買ってできるんだったら、そちらの方が安い。指南書的なビジネスを始めると、お客さんのすそ野が一気に広がっていく可能性があります。予算的に、うちのサービスを使えなかったお客さんも沢山いると思います。いけてる指南書を作れる、っていうのが前提になります。

なるほど。ユーザー側のコスト面でのメリットも考えているのですね。「更なる成長に向けた投資活動」では、今、ご説明いただいたデジタル化・ストック化投資の他に、事業領域の拡大に向けた投資も計画されていますね。

渡辺社長 : お話ししたように、我々がやっているビジネスは需要も多く好調です。ただ、これを続けていくだけでいいのか?というと、そうでもないという話です。我々が手掛けている仕事が、より一層必要になってくるからです。スタートアップ等がどんどん出てきて、新しいサービスが生まれてきて、まさに新しい時代になってきていますね。しかも、それはソフトウェアがベースになって実現されているビジネスばかりです。

我々も、ソフトウェアを生業としている者として、その新しい領域に関わっていこう、と。今やっている事業だけでも十分食べていけますが、新しい領域はソフトウェアが重要な世界ですから、ソフトウェアを知っている人間としては行かないわけにはいきません。その新しいところが今後どうなるか、と言うと、色々な技術が出てきますが、必ずしも皆が技術をすぐに使えるわけではないので、「そこを教えて下さい」という人がいるでしょうし、新しい分野も出てきますから、「そこでのノウハウを教えて下さい」という人もいるはずです。我々は現在の事業領域で技術やノウハウを教える仕事を手掛けていますから、現在と違う分野、新しい領域で、その教える技術を活かしていきたいと考えています。

御社の技術というと、組込みソフトウェアに関する技術がすぐに思い浮かびますが、確かに、コンサルティング会社としての教える技術もありますね。現在と違う分野、新しい領域とは、具体的に、どのような分野・領域なのでしょうか。

渡辺社長 : そうです。教える技術を活かして新しい仕事をやりたいよね、ということです。どの辺りにターゲットを絞っているかというと、この図(次項の同社資料抜粋参照)です。わかり難くて申し訳ありません。今、大企業と言われるところが、例えば、メーカーさんとか、通信会社とか、鉄道会社等ですが、社内で新しいイノベーションを起こそうとしています。そのために、コーポレートベンチャーキャピタルをつくったり、スタートアップと組んだり、と。その一方で、いわゆるSIerに代表されるような IT企業は、イノベーションを起こそうとしている企業からソフトウェア開発を請け負う人月商売にとどまっています。新規事業に回す人がいないため、イノベーションを起こすようなことが全然できていません。ただ、将来的にユーザー企業で内製化が進むと仕事が減ってくるので、やはり新規事業を考えないといけないはずです。今はできていませんが、将来的には人月商売からの脱却と新規事業の育成が絶対に必要になってきます。イノベーションを起こし、人月商売から脱却し、更なるイノベーションにつなげていく。こうした循環を回せないSIerさんが少なくありません。このマーケットに対して、誰も手が打てていませんから、そこに出ていこうと考えています。

イノベーションを起こそうという企業にIT人材を派遣したり、紹介したりする人材サービスのようなビジネスをイメージしていましたが、イノベーションと新規事業の育成を支援するのですね。

渡辺社長 : IT業界でイノベーションができていないので、イノベーションを支援していこうと。IT業界では、全然できてないんです。ただ、この業界には、ITが分かっている優れた人材がいるわけです。説明会資料にIT人材約90万人と書いてありますが、この中の5%が超優秀な人だとすると、それだけでも4万5000人ぐらいになります。この人たちにもう少しインプットができれば、ITを使ったイノベーションを起こすことができると考えています。ただIT企業の中にいると残念ながらそういう活動ができないので、我々がビジネスとして支援していこうと。イノベーションを起こすだけでなく、新規事業開発のようなことに持っていければ、と思っています。

(同社資料より)

渡辺社長 : SIerさんは技術屋さんですから、新規事業をするために必要な技術を持っています。ただ、基本的に、言われたもの、与えられたものをつくっていますから、この与えられるべきものを自分で考えることからやらないといけません。そのための訓練が必要になりますから、そういう訓練を我々に任せてもらおうということです。約90万人の中から新規事業を考えられるような人材を作り出すところをお手伝いします、という事業です。

SIer等のIT企業にサービスを提供するわけですね。既に多くのSIerと組込みソフトウェアのコンサルで取引がありますから、新しく販路を作る必要がありませんね。

渡辺社長 : 先ずやりたいことを考え出すことがイノベーションには必要ですが、IT企業は基本的にお客さんから言われたものを作るビジネスですから、そこが難しい。課題を設定して、それに対するソリューションを考え出すことが苦手なんです。考え出されたソリューションの作り込みの部分をやっている会社ですから。ですから、その上の部分、ソリューションを考える部分のやり方を教えましょうということです。今、組込みソフトウェアでやっているようなビジネスです。どうすればソフトウェアをうまく作れるかについてアドバイスしていますが、どうすれば、イノベーションを起こせるか、をアドバイスするわけです。詳しいことを話せる段階ではありませんが、その分野の方を招聘しました。現在、当社の人員は全てがソフトウェアの作り方のプロ、エンジニアリングのプロですから、イノベーションのプロはいません。そこをどうするかが問題ですが、作戦は立ててあります。コンサルの内容は違いますが、基本的には組込みソフトウェアと同じことをやりたいということです。

分野や領域は違っても、教えるということは同じ。組込みソフトウェアで教えている2段目の開発も、技術的なイノベーションでしょうからね。既存事業と関連がない、全く異なる事業の作り方を教えていますが、新規事業ではイノベーションの仕方を教えるということですね。

渡辺社長 : そうです。それをまとめたのが、説明会資料のこのページです(下の説明会資料抜粋参照)。エンジニアリングと書いてありますが、ソフトウェアをどうやってうまく動かすかというところです。それをデジタル化・ストック化でスケーリングする。新規事業領域では、イノベーションに必要な2つのシーズ(種)であるビジネスとテクノロジーをお客さんに教える仕事をします。

ですから、今、既存事業のスケーリングと事業領域の拡大に向けた2段階の投資を行っているわけです。既存事業のスケーリングのためのデジタル化・ストック化は作業が進んでいますが、事業領域の拡大については0ベースからの立ち上げとなります。どういうことをどこに向けてやろうかとかを、今、内部で検討している段階です。最初は人を集めて、それからエンジニアリングのようにスケーリングするイメージです。最終的に3つ全部できるようになると、怖いものなしですね(笑)。

この3つができると、アイデアから技術、作り込みまでを全てアドバイスができるようになります。単純なコンサルティングではないと考えています。どれか1つを手掛けている会社は結構あります。「イノベーションの仕方を教えます」といって、新しいビジネスを考えるところだけをできる会社等です。ただ、それを新しいテクノロジーを使ってソリューションまで持っていける会社は少なく、更に、それをソフトウェアとして作り込める会社となると、全然ない。

(同社資料より)

ビジネス、テクノロジー、エンジニアリングをワンストップで提供できるOnly One企業ということですね。20/11期から22/11期にかけての収益計画を発表されていますが、22/11期までにデジタル化・ストック化の効果や新規事業領域での収益が顕在化してくるのでしょうか。

渡辺社長 : 今期は投資の影響で利益を落としますが、21/11期から少しずつ貢献してくると考えています。計画策定時は、この3年間では体制が整わないだろうと考えていましたが、今期から少し貢献できるかもしれません。当初は、仕組み作りをやって、それから売上を上げてと考えていましたが、今は仕組みを作りながら売れるとこは売っていこうと。ですから、立ち上がりが早くなると考えています。デジタル化・ストック化については、第2四半期(3-5月)の決算説明会で進捗状況をお話しできると思います。新領域は、もう少し具体的な話ができるかもしれません。

来期以降、売上の伸びが加速するのは既存事業の深耕効果が現れてくるためですね。デジタル化・ストック化の効果も少しずつ現れ、22/11期の売上は更に加速する。ゼロベースでスタートする新事業領域は少し先になる、と考えていいでしょうか。説明会での進捗状況の説明を楽しみにしたいと思います。

渡辺社長 : そうですね。2階建ての経営です。1階が現在の事業の改善、2階は全く新しい別な事業。ナレッジのデジタル化とか、ストック化というのは、1階の経営のプラスアルファ部分です。IT企業へのイノベーション支援は、まさに2階のところです。こちらはやってみないと分からないところがありますね、新しい領域ですから。ただ、何かをやっていかないと何も見つかりませんから。とにかく何か新しいところにチャレンジしようと。もしだめでも、そこで見つけたものの中から次に進める何かが見つかると考えています。常に2階を持ってやっていかないと、というのが率直な思いです。今期は、その1年目ということです。

なるほど。新領域へのチャンレンジは「何かをやっていかないと何も見つからない」、「新しいところにチャレンジしてだめでも、そこで見つけたものの中から次に進める何かが見つかる」ということですか。勉強になりました。一方、1階の部分は、これまでのペースで人員採用ができれば、当面は25~30%程度の成長が可能だろうが、採用が難しくなってきているので、デジタル化・ストック化で採用難の影響を吸収して25~30%程度の成長を実現していこうということですね。

渡辺社長 : やはり人が採れなくなってきていますから。人の関係で従来型のビジネスは少し伸びが鈍化してくるかもしれませんね。それを想定してスケーリングを、仕組みを作ろうというのが1階のところの作戦です。将来的にはスケーリングと新しい事業による2つのエンジンで回していこうということです。

4-3 投資家へのメッセージ

分かりました。 最後に株主還元と投資家へのメッセージをお願いしたいと思います。20/11期は先行投資で利益が減少する見込ですが、前期と同額の1株当たり15円で株主の皆さんに報いるお考えですね。

渡辺社長 : 基本的には安定配当を考えています。今期は利益が減りますから、配当性向が高くなります。利益が多少ブレても、同じぐらいの還元はしたいということです。配当を増やす場合は配当性向3割くらいを目安に、業績を見ながらということになると思います。

業績見合いでは積み増しもあるということですね。来期以降は増益基調に戻る見込みですから期待したいと思います。御社は、営業キャッシュ・フローが黒字で安定しており、財務体質は流動性に富み、自己資本比率も高いですね。資産の大半を占める現預金の使い道として、M&Aもお考えでしょうか。

渡辺社長 : 考えていますが、相手がなかなか・・・。コンサルティング事業は人が増えると規模も売上も増えますから。ただやはりコンサルティングのレベルが問題です。同じぐらいのレベルでないと。コンサルティングに力を入れているSIerさんもいらっしゃいますが、開発だけができる人を入れてしまうと、当社がSIをやらないといけなくなってしまいます。M&Aも考えてはいますが、なかなか難しいですね。

なるほど。他社が真似できないことをやっているわけですから、相手を探すのも大変ですね。それでは最後に株主や投資家の皆さんへのメッセージをお願いします。

渡辺社長 : 2019年11月期は最高益を更新することができましたが、2020年11月期は次を見据えた投資を実施するため減益となる計画です。最高益の更新に浮かれることなく成長戦略を進める。また、最高益を更新した今だからこそ、思い切った投資を決断できたわけですが、投資家の皆様の賛同を十分得ることができず、発表後に株価が下がってしまいました。「今に見ていろよ、必ず巻き返すぜ!」という思いを胸に、また、あの時、進めた戦略はこういうことだったのか、とご評価いただけるように、今年度、来年度、再来年度の3年間、既存事業の深耕と更なる成長に向けた投資活動に取り組んでいく所存です。

当社はコンサルティングの会社です。コンサルティングは困っている方を助ける仕事ですから、自分がやりたいことを自由にできるわけではありません。これに対して、新規事業は、自分たちで新しいものを作っていく仕事ですから、コンサルティングとは少し方向性が異なります。既にプロジェクトが動き始めていますが、新しい風が吹き込んだというのでしょうか、これまでと違う雰囲気の良さを感じられるようになりました。株主の皆様や投資家の皆様には、こうした事も含めて、ご理解をいただき、ご支援を賜りますよう、よろしくお願い申し上げます。

高い成長が続いている会社は市場の期待が大きいため、踊り場を作れず無理を重ねる会社が多いですよね。でも、その後、無理がたたって苦労される。特にITバブルの頃、会社設立から短期間で上場した企業で、そういうケースが少なくなかったように思います。踊り場を作る勇気が必要ですよね。途中経過の丁寧な説明と、予算を確実に達成していくことが大切なのではないでしょうか。弊社も、そのお手伝いさせていただければと思います。

本日は長時間にわたり、丁寧なご説明をいただき有難うございました。渡辺社長と株式会社エクスモーションの益々のご活躍とご発展をお祈り申し上げます。

5.今後の注目点

ジャンプアップに向け、一旦踊り場を作る戦略は、本来、評価されるべきものと考えるが、渡辺社長のお話にもあったように、理解を得られなかったようだ。しかし、デジタル化・ストック化による生産性の改善に向けた取り組みや新規事業の育成は理解できるし、期待に応えようと無理をした結果、期待を裏切ることになってしまった多くの新興企業を見てきた経験から、一旦踊り場を作る戦略も理解できる。また、踊り場を作る勇気と冷静な経営判断も評価できる。

社長インタビューの中にあった、「IT企業へのイノベーション支援は、まさに2階のところです。こちらはやってみないと分からないところがありますね、新しい領域ですから。ただ、何かをやっていかないと何も見つかりませんから。とにかく何か新しいところにチャレンジしようと。もしだめでも、そこで見つけたものの中から次に進める何かが見つかると考えています。」

というコメントは特に印象的だった。予算の確実な達成が必要であることは言うまでもないが、中長期的には、地に足のついた経営が評価されていくものと考える。好材料、悪材料にかかわらず、途中経過の丁寧な説明に期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 8名、うち社外3名 |

監査役 | -名、うち社外-名 |

◎コーポレート・ガバナンス報告書(更新日:2020年03月02日)

基本的な考え方

当社は、企業価値を持続的に高めていくためにコーポレート・ガバナンスの充実が重要であると認識し、経営の効率性・健全性の確保および適時適切な情報開示に努めてまいります。

当社は2017年2月開催の定時株主総会の決議によって、取締役会、監査等委員会、会計監査人を設置する監査等委員会設置会社へ移行しております。経営の効率性確保と責任ある経営の維持という観点から、当社の規模・業務内容には上記制度が最も適切であると判断しております。社外取締役が過半数を占める監査等委員会の設置により、客観的かつ中立的な立場から経営監視機能が発揮されるとともに、社外取締役の参加により取締役会の業務執行上の監督機能が強化され、経営の健全性が確保されるものと考えております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(エクスモーション:4394)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |