ブリッジレポート:(6465)ホシザキ 2019年12月期決算

小林 靖浩社長 | ホシザキ株式会社(6465) |

|

企業情報

市場 | 東証1部、名証1部 |

業種 | 機械(製造業) |

代表取締役社長 | 小林 靖浩 |

所在地 | 愛知県豊明市栄町南館3-16 |

決算月 | 12月末日 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

8,580円 | 72,421,650株 | 621,377百万円 | 10.6% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(倍) |

110.00円 | 1.3% | 363.15円 | 23.6倍 | 3,321.31円 | 2.6倍 |

*株価5/20終値。各数値は19年12月期決算短信より。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2016年12月 | 265,548 | 34,575 | 34,140 | 21,430 | 295.95 | 70.00 |

2017年12月 | 282,215 | 36,065 | 37,086 | 23,144 | 319.62 | 70.00 |

2018年12月 | 292,774 | 36,446 | 36,372 | 25,717 | 355.14 | 80.00 |

2019年12月 | 290,136 | 32,664 | 34,224 | 24,437 | 337.45 | 110.00 |

2020年12月(予) | 302,500 | 36,000 | 37,800 | 26,300 | 363.15 | 110.00 |

*単位:百万円、円。予想は会社側予想。

ホシザキ株式会社の2019年12月期決算概要、2020年12月期業績予想、小林社長へのインタビューなどをお伝えします。

目次

今回のポイント

1.会社概要

2.2019年12月期決算概要

3.今後の取り組み

4.小林社長に聞く

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 19年12月期の売上高は前年同期比0.9%減の2,901億円。国内売上高は、同0.7%減の1,899億円。前年の食器洗浄機の特需が剥落したことに加え、不適切取引の調査対応に伴う販売活動量低下が影響し減収。海外売上高は、同1.3%減の1,001億円。為替の影響を除けば同1.8%の増収。米国市場は炭酸飲料市場における大口顧客向け需要停滞等により減収。アジア市場は概ね好調に推移。営業利益は同10.4%減の326億円。国内は同12.4%の減益。プロダクトミックスによる粗利率低下や不適切取引の調査費用をはじめとした販管費増が主要因。海外も同9.6%の減益。ホシザキアメリカにおける内部統制に関する調査費用の発生等が影響した。8期ぶりの減収、8期ぶりの営業減益。売上、利益共に予想を下回った。

- 改めてホシザキの競争力の源泉や、企業価値向上に向けた取り組みに加えて、一昨年の子会社における不適切取引を受けて、ホシザキがどう変わろうとしているのか、新型コロナウィルスの影響等を小林社長に伺った。

- 「国内外で上場企業としてのベースとなる内部統制、コンプライアンス体制を完成させ、その上で事業をしっかりと成長させていく。株主や投資家の皆様には大変ご心配をおかけしたが、今後の当社の成長に是非ご期待頂きたい」とのことだ。

- 同社としては2011年以来の減収減益決算となったが、一時的な要因も大きかったため今期は増収増益となる見通しである。ただ外食産業を中心顧客とする同社にとって、新型コロナウィルスの影響は現時点では不透明であり、短期的には第1四半期(1-3月)の決算を待つしかないだろう。

- 一方中期的には、持続性のある企業基盤の構築が進んでいること、強みである営業力が営業精度向上によって更なる強化が期待できること等、プラス要因が多数見受けられる。新型コロナウィルスの収束を期待しつつ、中期的な同社の各種施策の進捗に注目したい。

1.会社概要

飲食店、病院・介護老人保健施設(以下、病院老健)、学校・保育園、スーパー、コンビニエンスストア、オフィスなどを顧客とし、製氷機、冷蔵庫を始めとしたフードサービス機器の研究開発・製造・販売及び保守サービスを行っている。

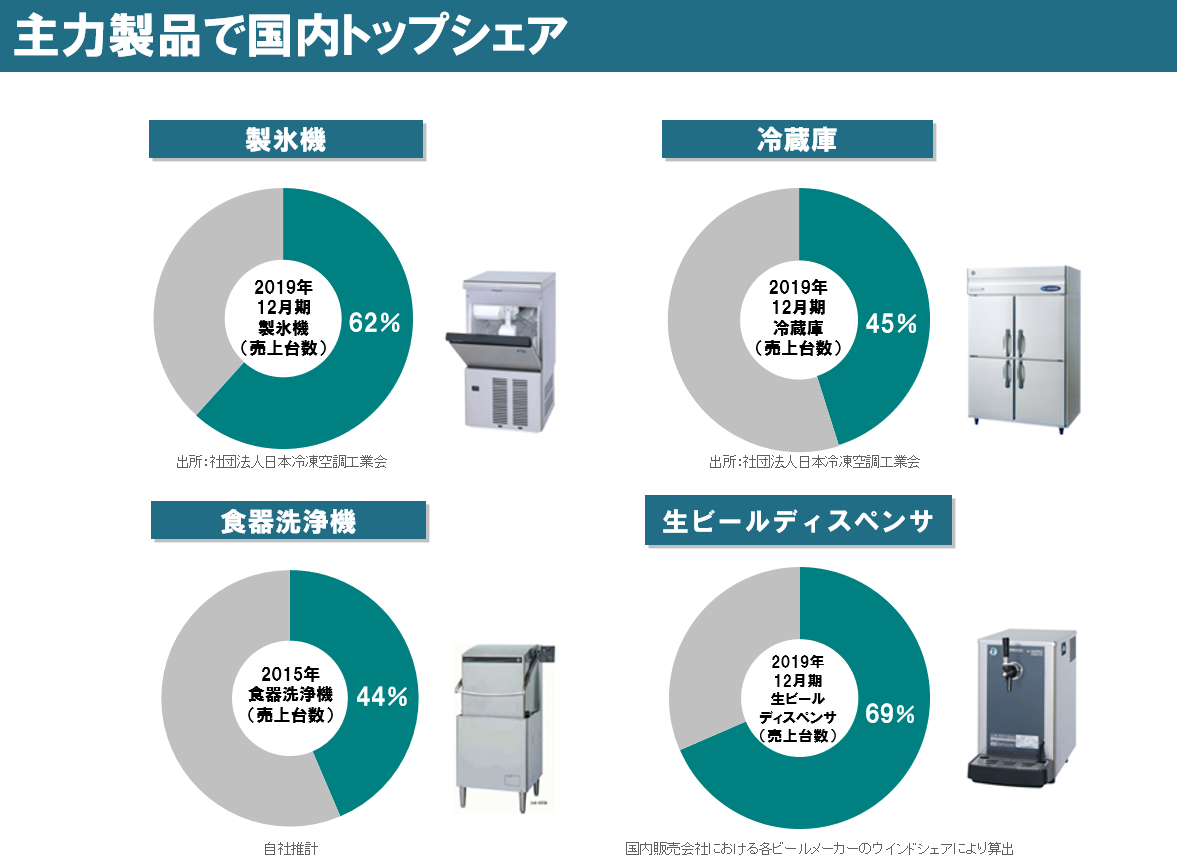

製氷機、冷蔵庫、食器洗浄機、生ビールディスペンサ等の主力製品では国内トップシェア。製氷機に関してはグローバル市場でもトップシェアである。独自の製品開発力、高品質、強力な営業力、迅速できめ細かなサービス&サポート体制等が強みであり、同業他社に対する大きな優位性となっている。

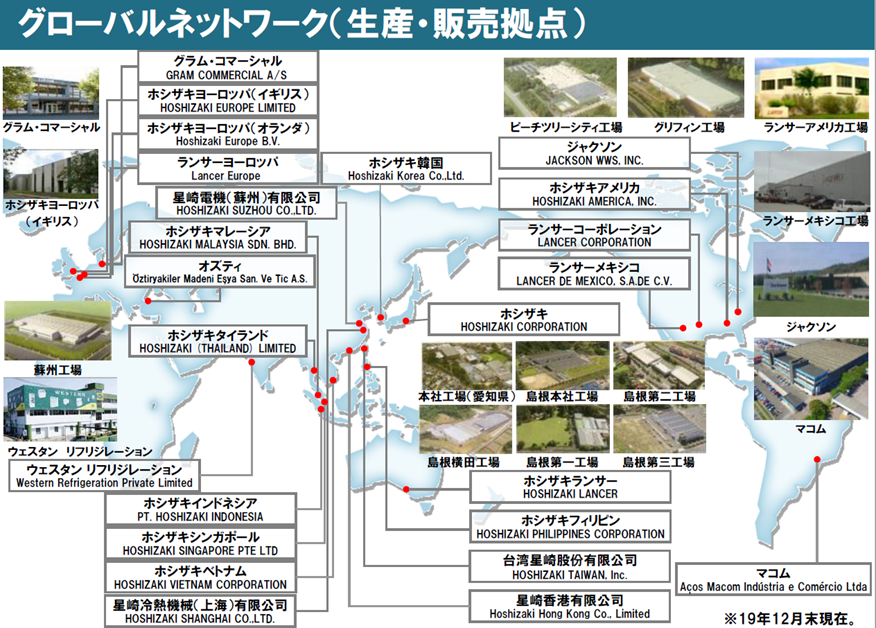

海外売上高比率は34.5%(2019年12月期)。ホシザキを含む連結グループ会社は、国内18社、米州13社、欧州・アジア等20社の合計51社。工場は国内9、米州5、欧州・アジア10とグローバルでの生産体制を構築している。国内営業体制は、北海道から沖縄までの15販売会社及びその436営業所によって日本全国をカバーしている。また海外では米州、ヨーロッパ、アジア・オセアニアに販売会社を配置し、全世界を幅広くカバーできる体制を整備している。(グループ会社数、拠点数などは2019年12月末時点)

(同社資料より)

【事業内容】

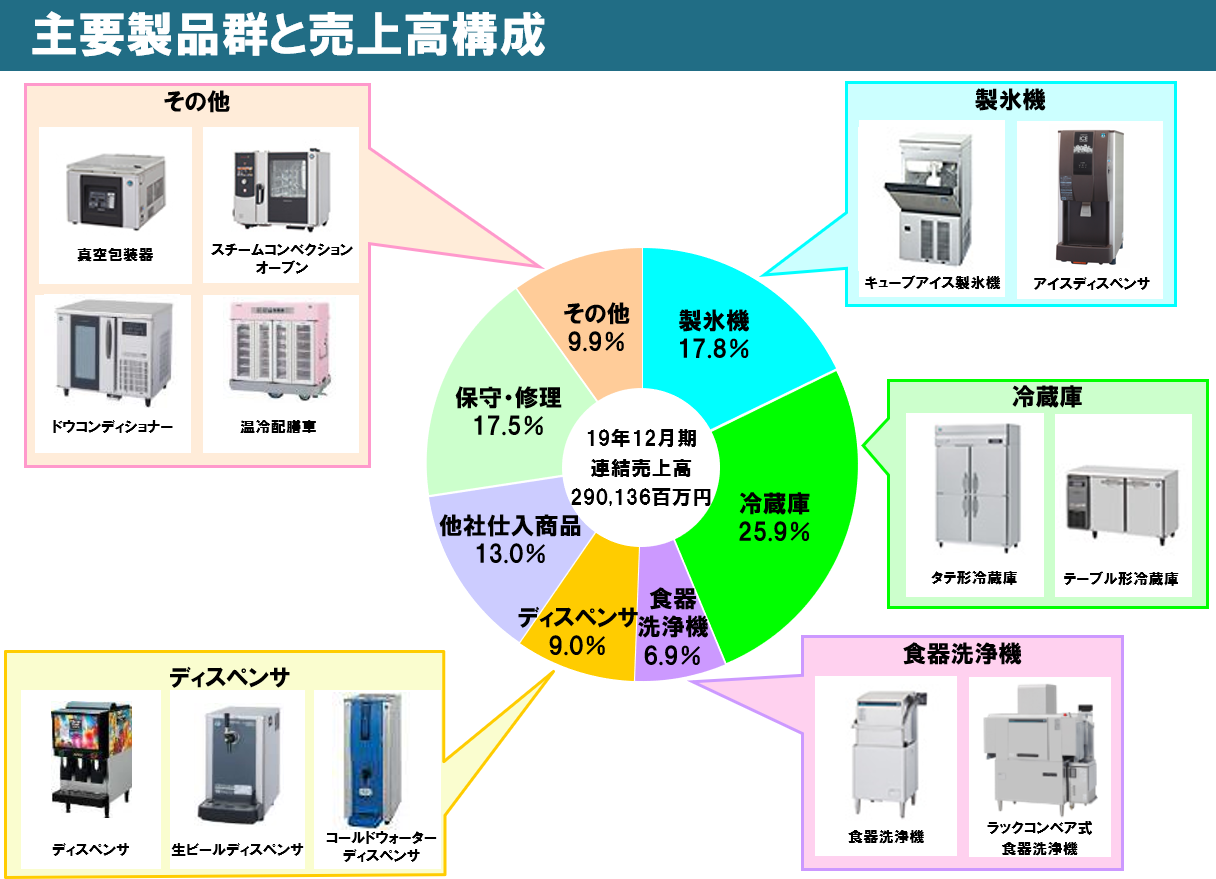

製品別売上は、製氷機17.8%、冷蔵庫25.9%、食器洗浄機6.9%、ディスペンサ9.0%、他社仕入商品13.0%、保守・修理17.5%、その他9.9%となっている(2019年12月期)。

(同社資料より)

【特徴・強み】

1.独自の技術に基づく製品開発&高い品質基準

独自技術に基づいた製品企画から製品化までの一貫した研究体制を持つことにより、最終顧客の多様なニーズに迅速に対応している。また、新製品開発、既存製品の改良、シリーズ展開及び原価低減活動に加え、販売及び保守サービス活動から得られる情報や市場品質情報を製品開発に活用する体制を確立している。また、独自の品質基準を設定し、業務用という厳しい使用環境に耐えられる構造設計を行っており、過酷な条件で繰り返し行われるテストに合格した部品や技術のみが採用されている。

2.主要製品でトップシェア

高品質、サービス&サポート体制、省エネ・低環境負荷、耐久性、使いやすさ、デザイン性等といった様々なポイントが顧客に評価され、製氷機、冷蔵庫、食器洗浄機、生ビールディスペンサといった主力製品では国内トップシェアとなっている。また、製氷機に関しては、グローバル市場においても、トップシェアである(同社推計)。

(同社資料より)

3.きめ細かいサービス&サポート体制

同社では国内を15販売会社及びその436営業所でカバーし、約2,650名のサービススタッフによる地域密着型のきめ細かいサービス&サポート体制をとっており、ユーザーから故障やトラブルの問い合わせがあった際は、短時間で駆けつける「即日対応」を掲げて、スピーディーな対応を行っている。(いずれも2019年12月末現在)

4.営業力の強さと強固な顧客基盤

日本全国を約3,200名の営業スタッフがカバーする直販体制による営業力の強さも同社の大きな特徴である。高い直販比率のため顧客との密着度は高く、現在の強固な顧客基盤の構築に繋がっている。また、サービススタッフとの緊密な連携により、顧客の状況に即応した提案を行う事が出来る機動性の高さも顧客から高く評価されている(2019年12月末現在)。

2.2019年12月期決算概要

(1)連結業績

| 18/12期 | 構成比 | 19/12期 | 構成比 | 前期比 |

売上高 | 292,774 | 100.0% | 290,136 | 100.0% | -0.9% |

売上総利益 | 110,549 | 37.8% | 109,464 | 37.7% | -1.0% |

販管費 | 74,103 | 25.3% | 76,799 | 26.5% | +3.6% |

営業利益 | 36,446 | 12.4% | 32,664 | 11.3% | -10.4% |

経常利益 | 36,372 | 12.4% | 34,224 | 11.8% | -5.9% |

当期純利益 | 25,717 | 8.8% | 24,437 | 8.4% | -5.0% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

減収減益。売上、利益共に予想を下回る。

売上高は前期比0.9%減の2,901億円。

国内売上高は、同0.7%減の1,899億円。前年の食器洗浄機の特需が剥落したことや、不適切取引の調査対応に伴う販売活動量低下の影響等により減収。

海外売上高は、同1.3%減の1,001億円。為替の影響を除けば同1.8%の増収。米国市場は炭酸飲料市場における大口顧客向け需要停滞等により減収。アジア市場は概ね好調に推移。

営業利益は同10.4%減の326億円。国内は同12.4%の減益。プロダクトミックスによる粗利率低下や不適切取引の調査費用をはじめとした販管費増が主要因。海外も同9.6%の減益。ホシザキアメリカにおける内部統制に関する調査費用の発生等が影響した。営業利益率は同1.1%低下の11.3%。8期ぶりの減収、8期ぶりの営業減益。売上、利益共に予想を下回った。

(四半期推移)

| 17/12期 | 18/12期 | 19/12期 | |||||||||

| 1Q | 2Q | 3Q | 4Q | 1Q | 2Q | 3Q | 4Q | 1Q | 2Q | 3Q | 4Q |

売上高 | 69,896 | 73,835 | 75,540 | 62,944 | 73,519 | 76,466 | 76,778 | 66,011 | 76,057 | 73,574 | 78,305 | 62,200 |

増収率 | +3.9% | +5.2% | +8.1% | +8.1% | +5.2% | +3.6% | +1.6% | +4.9% | 3.5% | -3.8% | +2.0% | -5.8% |

営業利益 | 9,763 | 10,434 | 11,037 | 4,831 | 10,860 | 10,587 | 10,645 | 4,354 | 9,649 | 8,982 | 10,735 | 3,298 |

増益率 | +0.3% | -6.6% | +3.6% | +60.0% | +11.2% | +1.5% | -3.6% | -9.9% | -11.2% | -15.2% | +0.8% | -24.3% |

*単位:百万円。増収率、増益率は対前年同期比。

第4四半期では、前期に対して減収減益。消費税増税の駆け込み需要の反動も影響した。

(2)セグメント別動向

| 18/12期 | 構成比 | 19/12期 | 構成比 | 前期比 |

売上高 |

|

|

|

|

|

日本 | 191,239 | 65.3% | 189,953 | 65.5% | -0.7% |

米州 | 65,564 | 22.4% | 63,916 | 22.0% | -2.5% |

欧州・アジア | 35,970 | 12.3% | 36,265 | 12.5% | +0.8% |

海外合計 | 101,534 | 34.7% | 100,182 | 34.5% | -1.3% |

合計 | 292,774 | 100.0% | 290,136 | 100.0% | -0.9% |

営業利益 |

|

|

|

|

|

日本 | 24,828 | 13.0% | 21,760 | 11.5% | -12.4% |

米州 | 9,310 | 14.2% | 7,647 | 12.0% | -17.9% |

欧州・アジア | 3,198 | 8.9% | 3,667 | 10.1% | +14.6% |

海外合計 | 12,508 | 12.3% | 11,314 | 11.3% | -9.6% |

調整額 | -892 | - | -409 | - | - |

合計 | 36,446 | 12.4% | 32,664 | 11.3% | -10.4% |

※単位:百万円。売上高は、「外部顧客への売上高」を示す。営業利益の構成比は売上高営業利益率。

<国内>

売上高は前期比0.7%減の1,899億円。営業利益は同12.4%減の217億円。

前期にあった食器洗浄機の特需が剥落したことや、不適切取引の調査対応に伴う販売活動量低下の影響等により減収。

顧客別では、夕方店や商店等の業種は前期を下回ったものの、加工販売等や農業・水産業等、学校保育園などの業種は好調に推移した。プロダクトミックスによる粗利率低下、不適切取引の調査費用などで販管費が増加し減益。

<海外>

(米州)

売上高は前期比2.5%減の639億円。営業利益は同17.9%減の76億円。

米国市場は炭酸飲料市場における大口顧客向け需要停滞等により減収。ホシザキアメリカにおいて内部統制に関する調査費用が発生したことなどで減益。

(欧州・アジア)

売上高は前期比0.8%増の362億円。営業利益は同14.6%増の36億円。

ウェスタン社(インド)の販売が好調で売上・利益増に貢献した。

(3)製品群別売上動向

製氷機が増収だった一方、冷蔵庫、食器洗浄機、ディスペンサは減収。保守・修理は安定的に伸長。

(4)財政状態

◎主要BS

| 18年12月末 | 19年12月末 |

| 18年12月末 | 19年12月末 |

流動資産 | 272,560 | 281,343 | 流動負債 | 88,243 | 86,878 |

現預金 | 204,263 | 215,093 | 仕入債務 | 17,664 | 16,555 |

売上債権 | 31,183 | 31,708 | 前受金 | 26,699 | 22,970 |

たな卸資産 | 31,910 | 30,336 | 固定負債 | 23,124 | 22,970 |

固定資産 | 62,318 | 70,543 | 負債 | 111,368 | 109,848 |

有形固定資産 | 43,962 | 44,303 | 純資産 | 223,510 | 242,038 |

無形固定資産 | 5,489 | 4,695 | 株主資本 | 226,659 | 245,328 |

投資その他の資産 | 12,866 | 21,543 | 為替換算調整勘定 | -2,052 | -3,196 |

資産合計 | 334,879 | 351,887 | 負債純資産合計 | 334,879 | 351,887 |

*単位:百万円

現預金の増加等で流動資産は前期末に比べ87億円増加。固定資産は投資有価証券の増加で同82億円増加し、資産合計は同170億円増の3,518億円となった。

一方、仕入債務の減少等で負債合計は同15億円減少し、1,098億円となった。純資産は利益剰余金の増加等で同185億円増の2,420億円。この結果、自己資本比率は前期末より2.0ポイント上昇し68.4%となった。

3.今後の取り組み

(1)国内

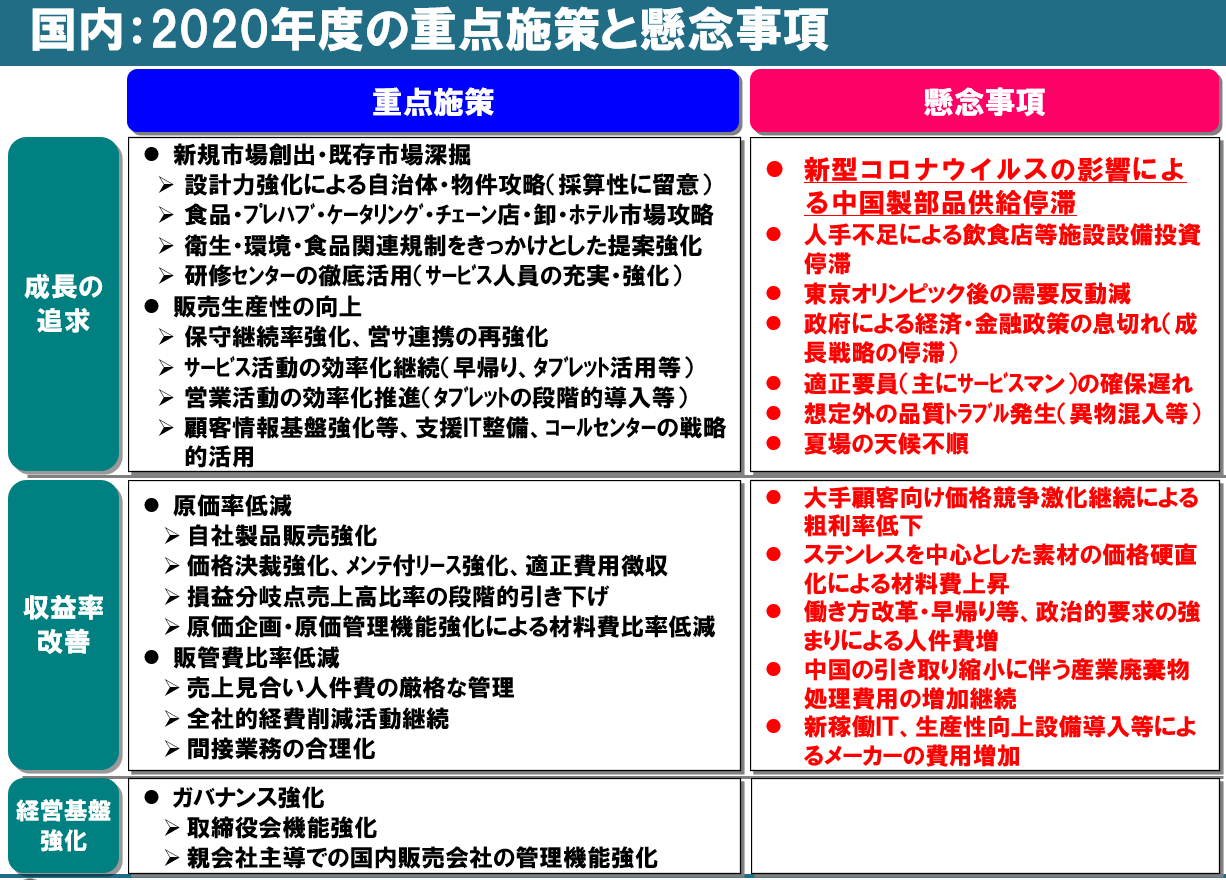

(同社資料より)

(主な取り組み)

◎製造事業における重点項目

製品開発段階より多数の部門から多面的なアイデアを収集し、初期段階から原価・品質を作り込む「フロントローディング」を中心とした原価低減活動を強化するほか、IoT推進・省人化・品質管理作業の自動化など合理化のための設備投資を積極的に推進する。

物流網見直しによる経費削減や製造工程最適化など効率化にも取り組む。

◎RPA展開による間接業務の生産性向上

19年12月期より間接業務におけるRPA展開の取り組みを開始した。

無人化・自動化により生産性向上・人件費等の削減を目指し、今期より随時導入・展開する。

◎顧客データ活用高度化による営業精度の向上

同社では営業対象となるターゲット顧客数は全国で約140万件と想定しているが、現在の取引顧客比率は40%程度。

ターゲット顧客数が減少傾向にある中、顧客データベースを活用した効率的な営業活動を推進し、新規顧客を開拓する。

営業・サービススタッフがタブレットを活用し、効率的な情報収集、活動結果の共有などを図る。

◎自社・他社商品の積極販売による6次産業攻略

3次産業だけでなく、1次産業・2次産業攻略のため、該当領域に強みを持つ他社商品を活用してプレハブ冷蔵庫など自社商品の拡販を目指す。

また、HACCP基準に沿った衛生管理支援の促進を提案する。

◎HACCPワンストップソリューション提案強化

同社には現在500名以上のHACCP専門教育修了者が在籍しており、顧客の抱えるHACCPに関する課題や不安の解消に向けて提案や協業を推進している。

この結果、大型施設、給食センター、食品工場、商業施設といった大型案件の受注に結び付いている。

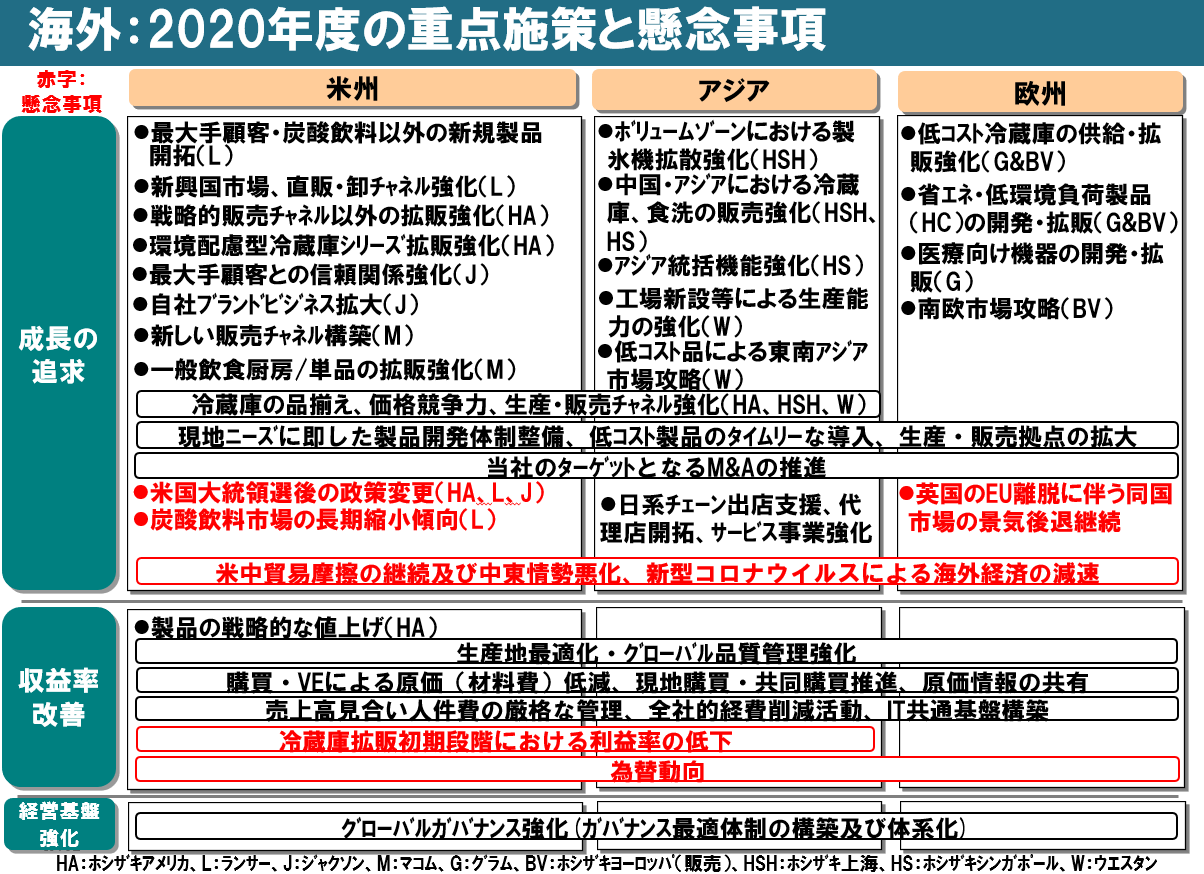

(2)海外

(同社資料より)

(主な取り組み)

◎米州(ホシザキアメリカ)

冷蔵庫の拡販(ボリュームゾーン市場の開拓)、販売チャネルの多角化(インターネットディーラーへの供給開始)、製造コストの改善(部品点数削減)、品質改善に注力する。

◎米州(LANCER、JACKSON、Macom)

*LANCER

大手飲料メーカーとの関係強化、最終顧客(コンビニエンスストア、ファストフード業界など)への直接営業強化、南米や中国の積極的な開拓、生産性向上によるコスト削減などに取り組む。

*JACKSON

自社ブランド製品の拡販に加え、大手洗剤メーカーとの関係強化による収益性改善を図る。

*Macom

ホシザキアメリカが一部行っていた南米諸国への販売をMacomに移管。

これにより関税・輸送に係るコスト削減が可能となり、価格競争力が強化される。

◎欧州

前回レポートで紹介したトルコÖzti社との戦略的提携では、中価格帯向け製品ラインアップを追加したほか、欧州向け工場を新設することとした。また、2020年7月付けで、ホシザキヨーロッパとGRAMを統合する予定である。

販売機能統合に続き製造機能も統合し、製販一体化により意思決定を迅速化し業務効率の更なる向上を図る。冷蔵庫の商品企画機能強化による競争力向上も期待しており、北欧のみでなく欧州全域で勝てる冷蔵庫事業を目指す。

◎アジア(ウェスタン社)

近年の販売数量増により既存工場の稼働状況が逼迫してきたため、工場を新設することとした。

2021年中に稼働開始予定の新工場により年間生産量は最大で32万台増加する。

また、インド国内の電力事情に合わせた壁面冷却式冷蔵庫の製造・販売を開始する。壁面冷却式冷蔵庫は停電時にも庫内の温度が保たれやすい特徴を持つため高価な冷却部品が不要であり、地方都市部での価格要求に対応できる。

◎東南アジア

大手チェーンへのアプローチを強化する。

特注仕様の製品開発を強化するほか、日系チェーン進出に際しては、厨房のプランニング・設計・施工、アフターサービスなどワンストップで提供する。また、サービス事業強化に向け、ホシザキ本社及び蘇州工場からの支援を強化する。

◎中華圏

営業・マーケティングの強化(人員増、認知度向上など)、ミドルエンドの開拓(中価格帯冷蔵庫の導入)、サービス部門強化(自社サービス強化)、韓国市場の事業領域強化(製氷機に加え冷蔵庫販売開始)などに取り組む。

(3)企業価値向上に向けて

2019年11月に中長期的な企業価値向上のための具体策を決議した同社は、2020年3月の定時株主総会で、経営における意思決定迅速化と取締役会の監督機能強化のため、取締役の人数を削減すると共に、社外取締役を2名増員することを決議した。

旧:取締役14名、うち社外取締役2名、比率14.3%

新:取締役11名、うち社外取締役4名、比率36.3%

2名の新任社外取締役は、友添雅直(ともぞえ まさなお)氏、吉松加雄(よしまつ ますお)氏。

友添氏はトヨタの海外部門において経営、事業、営業・販売など幅広い経験を有し、近年は、中部国際空港の経営トップとして経営手腕を発揮された。吉松氏はエスエス製薬、日本電産等でCFOを務め、豊富なグローバル経営経験を有している。PMI(Post Merger Integration)における知見やアドバイスにも期待している。

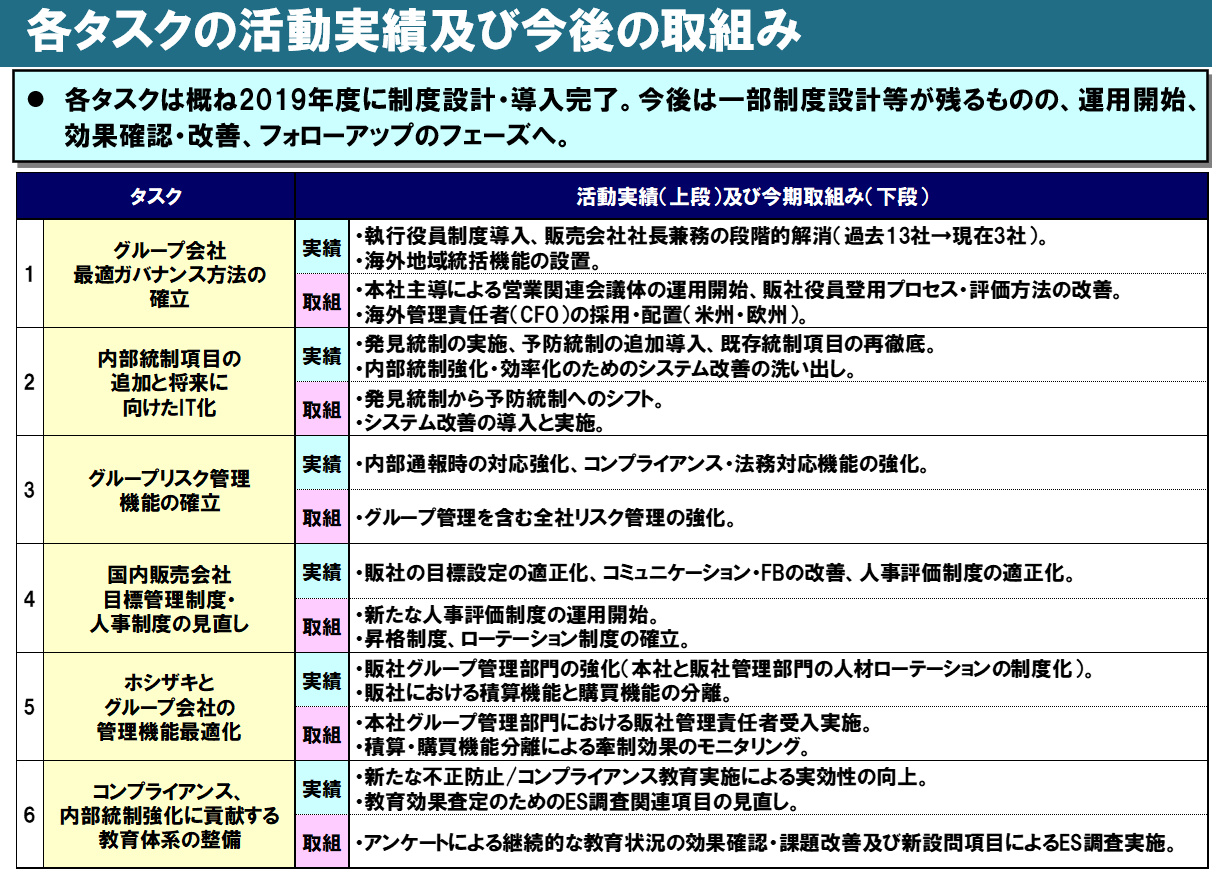

(4)内部統制強化・ガバナンス再構築

子会社における一連の不適切取引を受け、ホシザキでは内部統制報告書に改善方針を掲げ、ホシザキ株式会社において、会長・社長をプロジェクトオーナー、取締役会をステアリングコミッティーとした内部統制強化プロジェクトを発足させた。

6つのタスクを中心に内部統制強化を推進してきたが、概ね制度設計・導入は完了した。

今後は運用開始、効果確認・改善、フォローアップのフェーズへ移行する。

(同社資料より)

4.小林社長に聞く

改めてホシザキの競争力の源泉や、企業価値向上に向けた取り組みに加えて、一昨年の子会社における不適切取引を受けて、ホシザキがどう変わろうとしているのか、新型コロナウィルスの影響等を小林社長に伺った。

Q:営業体制や競合状況について

まず御社最大の強みともいえる営業体制や競合状況について伺います。

全国15販売会社及び436営業所に在籍する営業3,200名による、強力な国内営業体制が大きな強みですが、改めてその強みとその源泉、加えてその強みを更にブラッシュアップするための取り組みについてお話しください。

A:当社は創業後の早い時期から直販営業を展開してきた。同業他社の多くが代理店営業中心なのに対し、直販営業の当社は多様かつ詳細な顧客情報を入手することができる。

こうして各担当者が収集した顧客情報を共有することにより、既存製品の入れ替え、新製品の導入など、顧客の状況に応じたタイムリーな提案が可能となり、顧客の囲い込みに高い成果をあげてきた。また、2,650名のサービススタッフによる迅速かつきめ細かい対応も顧客からの評価に繋がっている。

昨今は働き方改革の進展、内部統制の強化などで、営業・サービスの活動時間は以前に比べかなり減少しているが、その中でも一人当たり売上高や一人当たり粗利額を高めるべく、生産性向上に努めている。つまり、当社の営業精度は一段と向上しているということだ。

今後も営業精度の更なる向上に注力する。

紙ベースであった顧客データを電子化してきたが、今期中には営業・サービス全員にタブレットを配布することで、効率的な情報収集、活動結果の共有・分析と営業計画への反映など、当社のSFA(セールス・フォース・オートメーション、営業支援システム)は一段とレベルアップすることとなる。

将来的には「日本全国の全ての厨房を見える化」することを目指したいと考えている。

こうした取り組みは直販営業を行う当社だからこそ可能であり、同業他社に対する圧倒的なアドバンテージとなっている。

Q:製品開発力、原価低減の取り組みについて

続いて常に業界をリードし、高いシェアを実現している製品開発力について伺います。

中でも、原価低減に向けた取り組みをお話しください。

A:新商品の開発やモデルチェンジを担っている中央研究所が起こした図面を製造部門に渡し、製造部門が試作を何度か経たのちに量産段階に進むというのがこれまでの流れだが、実際には設計段階から量産段階への進行がスムーズでなく、品質管理や原価低減に関しては課題も残っていた。

こうした状況下、製品開発段階から中央研究所のみでなく、製造、調達など多数の部門から多面的なアイデアを収集し、初期段階から原価や品質を作り込む「フロントローディング」への取り組みを、2018年に立ち上げた原価企画部が中心となって進めている。2年足らずではあるが、かなりの成果を上げてきたと考えている。

メーカーにとっての最重要課題である原価低減には今後も知恵を絞って取り組んでいく。

Q:ESGに関連する取り組み:コーポレート・ガバナンス

続いて近年急速にメインストリーム化しているESGに関連した取り組みについて伺いたいと思います。

今回の定時株主総会で取締役の人数を14名から11名に削減すると共に社外取締役を2名から4名に増員しました。

取締役会の多様性という視点と共に、社長のお考えをお聞かせください。

A:今回の決議により社外取締役の人数は3分の1を超えた。形式基準をクリアすれば即、ガバナンスの向上に結び付くかは不明だが、ホシザキが長年に亘って築き上げてきた良さの上に新鮮な外部の視点を取り込んで、企業価値の向上につなげていく。

またグローバル展開を進める当社にとって外国人取締役の選任も重要な案件と認識しており、十分な時間をかけて検討していきたい。

Q:ESGに関連する取り組み:女性の活躍

一般的に日本企業の課題と言われている女性の活躍、登用についてはいかがでしょうか?

A:2019年4月現在ホシザキおよび販売会社15社における女性比率は約16%で、2011年の11%からは着実に上昇している。新卒採用における女性採用数割合も2011年以降、毎年3割近くを達成している。また、全役職における女性役職者の人数も増加しており、2019年12月時点の女性役職者数(143名)は3年前と比べ約3倍となっている。

中央研究所は女性社員が活躍している職場の一つだ。

当社ではプロフェッショナル向け厨房機器を扱っていることから、料理の好きな女性が独自の視点から様々な製品アイデアを産み出すケースも多く、優秀な開発スタッフとして育っている。

また販売会社においても、介護施設、病院、老人健康施設、保育園といった施設の管理栄養士とのコミュニケーションの中から様々な悩みや課題を吸い上げて、ソリューションを提供するといったことも女性ならではの仕事ぶりと言えるだろう。

今後も女性には大いに活躍してもらいたいと考えている。

Q:ESGに関連する取り組み:環境配慮型製品の開発

2020年2月に、ホシザキヨーロッパが環境配慮の観点から欧州で一般的になりつつあるノンフロン冷媒を採用した環境対応製氷機販売のリリースがありましたが、製品開発の観点からの環境課題についての取り組みはいかがでしょうか?

A:一言で欧州と言っても国によって環境意識の高さにはバラツキがあるが、その国の事情、顧客のニーズに応じてこうした環境配慮型製品を導入している。

またアメリカの環境規制は年々強化の方向にある。欧州においてもアメリカにおいても、中国を始めとした海外企業には対応が難しい。こうしたハードルを当社では技術力の高さによってクリアし、製氷機では強固なポジションを確立することができている。

現在基本的な開発は日本が主となっているが、開発期間の短縮化やコストダウンのためには、マーケットに近いところでの開発が必須であるので、今後は現地開発力の更なるレベルアップを図っていきたい。

こうした取り組みを通じた環境配慮型製品の販売拡大は当社の企業価値向上に大きく寄与するだろう。

Q:不適切取引を受けた内部管理体制の変革

さて、一昨年の子会社ホシザキ東海における不適切取引を受け、内部管理体制を大きく変革しました。その進捗はいかがでしょうか?

A:これまでは各販売会社の自主性に任せる部分が大きかったが、当面は親会社の関与を合理的に増やしていく。その第1ステップとして、管理責任者はすべてホシザキ籍とした。

これを始めとして、販売会社における目標管理制度や人事制度の見直し、教育体系の整備など6つのタスクを中心に、会長・社長をプロジェクトオーナーとした体制により、内部統制強化を推進している。前期で一部を除いて制度設計や導入は完了したので、今後は運用を開始し、効果の確認、改善、フォローアップを進めていく。こうした計画は予定通りの進捗となっている。

Q:新型コロナウィルスの影響

新型コロナウィルスの感染拡大が止まりません。現時点で御社にはどのような影響があるでしょうか?

A:まず、国内においては製氷機や冷蔵庫に使われる基幹部品を中国などの現地サプライヤーから仕入れており、操業停止が長期化すると製品の生産・出荷に影響を及ぼす可能性がある。また、外出自粛要請により我々のお客様である飲食店は売上が軒並み悪化している。具体的な影響額は不透明だが、販売に影響が出始めている。海外においては、中国にある蘇州工場及び上海にある販売会社は正常状態に戻りつつあるものの、他地域の工場や販売会社は政府の要請等、各国の状況に合わせて操業している。また日本同様、飲食業界の売上が悪化しており、販売に影響を及ぼしつつある。※2020年3月時点

Q:株主・投資家へのメッセージ

では最後に株主・投資家へのメッセージをお願いいたします。

A:不適切取引を受けて上場企業として、内部統制、コンプライアンスに関しては、すべての経営課題の中でも最優先課題として取り組んできた。非常にきめ細かい内部統制の網を構築したため、不適切取引が入り込む余地は無くなり、今後の再発防止に向けた強力な基盤を構築することができた。既に様々な成果が出始めている。

今後は前期から取り組み始めた海外の内部統制の基盤作りを本格化させ、上場企業としてのベースとなる内部統制、コンプライアンス体制を完成させる。

その上で国内・海外ともに事業をしっかりと成長させていく。

株主や投資家の皆様には大変ご心配をおかけしたが、今後の当社の成長に是非ご期待頂きたい。

5.今後の注目点

同社としては2011年以来の減収減益決算となったが、一時的な要因も大きかったため中期的には増収増益に回帰する見通しである。ただ外食産業を中心顧客とする同社にとって、新型コロナウィルスの影響は現時点では不透明であり、短期的には第1四半期(1-3月)の決算を待つしかないだろう。

また、持続性のある企業基盤の構築が進んでいること、強みである営業力が営業精度向上によって更なる強化が期待できること等、プラス要因が多数見受けられる。新型コロナウィルスの終息を期待しつつ、中期的な同社の各種施策の進捗に注目したい。

<参考:コーポレートガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 11名、うち社外4名 |

◎コーポレートガバナンス報告書

最終更新日:2020年4月2日

<基本的な考え方>

当社は、経営の透明性、効率性の向上を図るため、株主をはじめとするステークホルダーの立場にたって企業収益、価値の最大化を図ることをコーポレート・ガバナンスの基本的な方針及びその目的としております。

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

【原則1-2 株主総会における権利行使】 補充原則1-2-4 | 当社は、総議決権に対する議決権行使比率が70%以上であることから、議決権行使の電子化は実施しておりませんが、外国人株主比率の状況を踏まえ、招集通知の英訳を実施しております。 |

【原則1-4 政策保有株式】 | 当社は、政策保有株式を原則として保有いたしません。 保有する場合は、事業戦略、業務提携、取引関係の維持・強化等を保有目的とし、毎年、取締役会において、個別の株式について保有の適否を検証します。また、同株式に係る議決権行使は、当該議案が、当該企業の企業価値の向上、また、株主価値の向上につながるか否かを検討して議決権を行使いたします。 |

【原則5-2 経営戦略や経営計画の策定・公表】 | 現状では、法定書類等の他に、半期に一度、株主に対する事業内容の説明を、任意に「グループ報告書」により行っております。また経営戦略、経営計画、及び収益力・資本効率等に関する目標の具体的な提示、説明等に関しては、今後の課題と捉え、適時適切な開示を検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づいて開示している主な原則>

原則 | 開示内容 |

【原則4-11 取締役会・監査役会の実効性確保のための前提条件】 補充原則4-11-1

| 当社取締役会は、当社の業務に精通した社内出身の取締役と、法務、財務、会計その他の高度の専門性を有する社外取締役で構成とすることとしており、取締役会全体としての知識・経験・能力のバランス、多様性が確保されるよう努めています。また、独立社外取締役は取締役会の3分の1以上とすることとしております。この方針に基づき、現在、取締役会は、監査等委員でない取締役8名、監査等委員である取締役3名で構成されています。このうち、独立社外取締役4名の経歴は、公認会計士及び弁護士が各1名、グローバルに事業展開する上場会社の経営経験者が2名であります。また、事業規模や業容等と照らし、適正な規模での取締役会構成に努めており、定款において、監査等委員でない取締役の人数については15名以内、監査等委員である取締役の人数5名以内と定めています。

|

補充原則4-11-3 | 当社は、取締役会における「議論・検討の実効性」、「監督機能の実効性」、「リーダーシップの実効性」、「環境整備状況の実効性」、「株主・ステークホルダーへの対応の実効性」、「取締役会の構成等に関する実効性」の6項目について、全取締役(監査等委員である取締役を含む)14名に対し27問のアンケートを実施し、その結果等を踏まえて、取締役会において審議した結果、2019年度に開催した取締役会は、前記6項目すべてにおいて良好な水準で機能していたと判断いたしました。 |

【原則5-1 株主との建設的な対話に関する方針】 | 当社は、持続的な成長と長期的な企業価値向上のためには、株主・投資家と積極的な対話を行い、その意見や要望を経営に反映させ、当社を成長させることが重要と認識しています。中長期的な企業価値向上の投資方針を有する主要な株主・投資家の皆様との対話については、以下の基本方針を定めています。 (1)株主・投資家との対話全般について、IR担当取締役が統括しています。 (2)IR担当取締役は経営企画部、人事部、総務部等のIR活動に関連する部署を統括し、日常的な部署間の連携を図っています。 (3)経営企画部にて、投資家からの電話取材やスモールミーティング等のIR取材を積極的に受け付けるとともに、決算説明会を半期に1回開催し、社長、IR担当取締役が説明を行っています。 (4)投資家からの電話取材やスモールミーティング等のIR取材等の結果は、 IR担当取締役が必要に応じ、取締役会へフィードバックしています。 (5)投資家との対話の際は、決算説明会やスモールミーティングを問わず、当社の持続的成長、中長期における企業価値向上に関わるテーマを対話の軸とすることにより、インサイダー情報管理に留意しています。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.Ltd. All Rights Reserved. |