ブリッジレポート:(6191)エアトリ 2020年9月期第2四半期決算

柴田 裕亮 社長兼CFO | 株式会社エアトリ(6191) |

|

企業情報

市場 | 東証1部 |

業種 | サービス業 |

代表取締役社長兼CFO | 柴田 裕亮 |

所在地 | 東京都港区愛宕2-5-1 愛宕グリーンヒルズMORIタワー |

決算月 | 9月末日 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

1,155円 | 20,115,300株 | 23,233百万円 | 9.4% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

未定 | - | 未定 | - | 493.9円 | 2.3倍 |

*株価は7/3終値。発行済株式数は20年9月期第2四半期決算短信より。ROE、BPSは前期実績。新型コロナウイルス感染症の影響により、

今期予想は未定。

業績推移

決算期 | 売上高 | 営業利益 | 税引前利益 | 当期利益 | EPS | DPS |

2016年9月期(実) | 4,000 | 618 | 571 | 340 | 22.17 | 0.00 |

2017年9月期(実) | 5,534 | 730 | 695 | 420 | 25.06 | 7.00 |

2018年9月期(実) | 12,426 | 1,152 | 1,138 | 855 | 49.09 | 10.00 |

2019年9月期(実) | 24,306 | 680 | 588 | 733 | 39.07 | 10.00 |

2020年9月期(予) | - | - | - | - | - | - |

*単位:円、百万円。新型コロナウイルス感染症の影響により、今期予想は未定。2015年12月に1:300、2016年8月に1:3の株式分割を実施。17年9月期まで日本基準。18年9月期からIFRSを任意適用。税引前利益は日本基準での経常利益を記載。当期利益は親会社の所有者に帰属する当期利益。以下同様。

エアトリの2020年9月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2020年9月期第2四半期決算概要

3.2020年9月期業績予想

4.成長戦略「エアトリ2020」の進化

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20年9月期第2四半期の取扱高は前期比5.1%減の615億円、売上収益は同44.5%増の153億円。新型コロナウイルスの影響による世界的な旅行需要の急激な落ち込みの影響を受け、営業利益以下、損失に転じたが、売上総利益はほぼ前年同期並み。また、オンライン旅行事業の収益性の低下により減損損失10億円を計上したが、減損前の営業利益、四半期利益はそれぞれ3億円で前期比大幅増。ベースとなる収益力が大きく毀損している訳ではない。

- 20年9月期については、新型コロナウイルス感染症の影響により、2019年11月14日に公表した予想値を一旦取り下げ未定とした。業績予想の開示が可能となった時点で速やかに公表する予定だ。

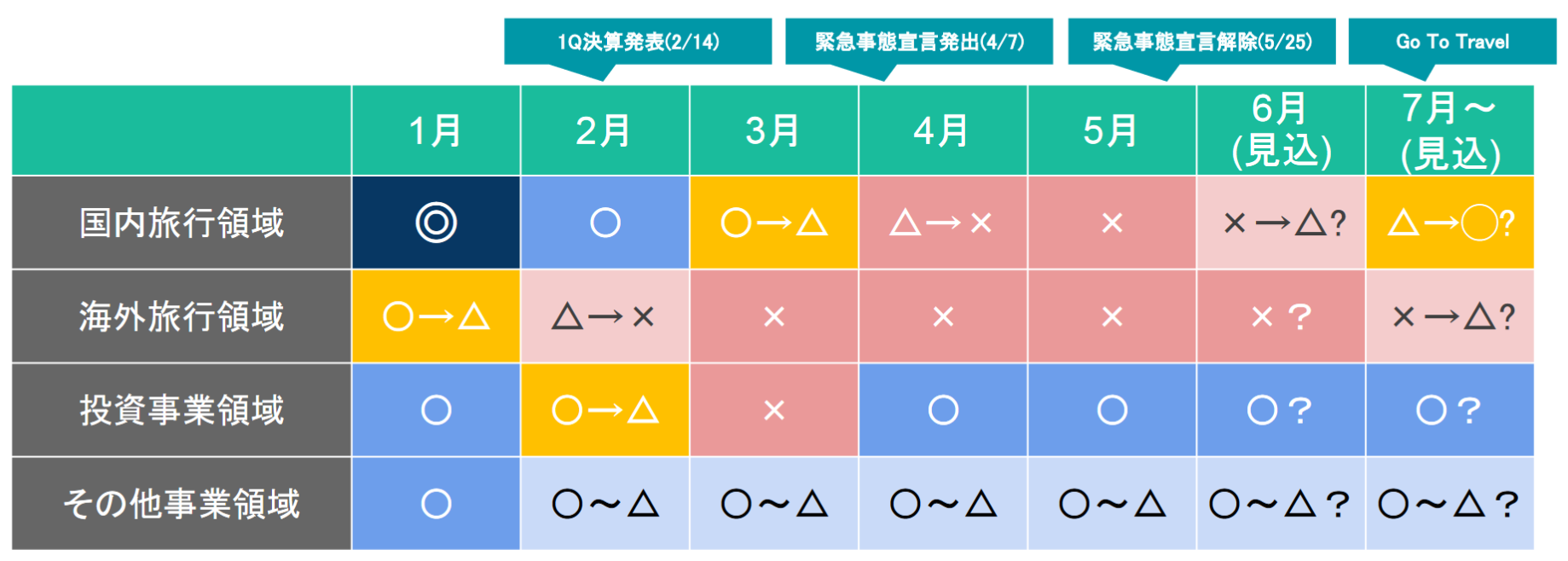

- 旅行需要全般については、需要の回復・縮小を繰り返しつつ緩やかに需要は回復傾向に入るものの、治療薬開発を契機とした前年比100%水準の回復までには最低でも1-2年はかかると見ている。同社収益に関しては、3月以降から急速に新型コロナの影響が拡大してきたが、その他事業領域で安定的に月間約2億円の粗利益を計上することに加え、コスト削減を実施。国内旅行領域における影響の底打ちを確認しており、6月以降での月間黒字化へ向けた早期回復を見込んでいる。

- コロナ禍中を乗り切り、アフターコロナへ向けた成長戦略である「エアトリ2020」を公表した。Go To Travelキャンペーンを積極的に活用し、新しい旅の形に対応する。エアトリ旅行事業の強化、グループ内事業ポートフォリオの再構築による旅行業依存度の相対的な低下などに取り組む。

- 今2020年9月期から利益回収フェーズに入り、新中期経営戦略「エアトリ5000」では2024年9月期取扱高5,000億円の達成を目指していた同社だが、新型コロナウイルスという事態に一旦仕切り直しを余儀なくされた。四半期開示を待つよりほかなないが、繁忙期の夏場に向け早期単月黒字化を見込んでおり、その進捗が注目される。

- また中長期的には、成長戦略「エアトリ2020」にあるように足元では「Go To Travelキャンペーン」の需要を確実に取り込みつつ、グループ全体での旅行業への依存度を相対的に下げていくなかで成長力を維持・加速できるのかを見ていきたい。

1.会社概要

航空券インターネット取扱高No.1である総合旅行プラットフォーム「エアトリ」を運営するエアトリ旅行事業を核に、多様な事業を展開。訪日旅行事業では、訪日外国人及び民泊運営企業に対し各種サービスを提供、ITオフショア開発事業では、約1,000人のITエンジニアを擁し"日系最大のラボ型オフショア開発"を手掛けている。この他、「お客様の生活をあらゆるシーンでより便利に」をテーマにシナジーのある周辺領域においてサービスを提供するライフイノベーション事業、成長企業への投資を通じて投資先企業との協業等によるシナジーを追求しサービスラインの拡充と収益向上を図る投資事業にも注力。

中期目標として「取扱高5,000億円達成」を掲げている。

【1-1 沿革】

2007年5月、オンライン旅行事業を行うために株式会社旅キャピタルを設立。

その後、M&Aや事業譲受により取扱商材を拡大していく。

2012年3月にベトナムにおいてITオフショア開発事業を開始したのを契機に、総合IT事業を手掛ける会社の方向性を明確にするため、2013年10月、株式会社エボラブルアジアに商号を変更。

2016年3月、東証マザーズに上場。1年後の2017年3月には東証1部に市場変更した。

2018年5月、旧DeNAトラベル子会社化により航空券インターネット取扱高No.1に。

2020年1月1日、航空券インターネット取扱高No.1の「エアトリ」運営企業として、より強固な事業基盤を築くため、商号とブランド名を同一にし、更なる「エアトリ」ブランドの知名度向上に加え、「エアトリ」を中心とした様々な事業展開に集中する姿勢を明示するため、株式会社エアトリに社名を変更した。

【1-2 企業理念など】

企業理念 | One Asia アジア黄金期におけるリーディングカンパニーになる

ひとつのアジアとして経済圏が巨大化するなかで、当社は、人の移動と仕事の移動を通じて、 アジアを繋ぐ架け橋となることを目指しております。エアトリが繋げる。アジアが繋がる。 |

ミッション | アジア経済圏の中で生まれるあらゆる変化を事業機会として捉え、終わりなき成長を続けていく |

行動規範 | *常にユーザーファースト!! 顧客目線を常に意識し、顧客の方を向いて仕事をする。

*丁寧・安心・信頼を何よりも重視!! 丁寧な仕事で顧客の安心と信頼に応えることが、事業の根幹である。

*改善のプロフェッショナルであり続ける!! 一つ一つの業務改善によってしか成長は成り立ち得ない。

*即対応、即実行、スピード!! 誰よりも早く対応し、誰よりも早く仕組化する。

*来客30分会議20分で無駄を排除!! ワークライフバランスを実現する。 |

【1-3 市場環境】

◎成長が続くオンラインによる旅行商材販売

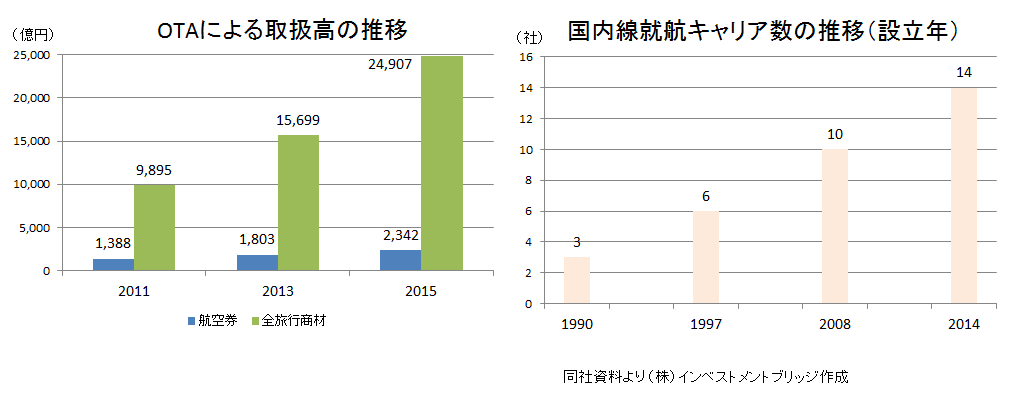

LCC(格安航空会社)の参入に伴う航空券比較横断検索需要の高まり等を受け、2015年度におけるOTAによる旅行商材取り扱い規模は2.5兆円と、2011年度からは年率26%というスピードで急成長している。

この急成長を支えたのは主として国内宿泊市場であるが、航空券の取扱高も2,300億円とこちらも年率14%で2桁成長となっており、今後は国内宿泊市場に次いで、国内航空券市場も大きく成長すると見込まれている。

ただ、足元は新型コロナウイルスの影響により旅行需要は停滞を余儀なくされており、今後の回復動向に関しても不透明な状況である。

◎拡大余地大きいITオフショア開発

日本国内の受託ソフトウェア開発市場は約10兆円で年率3%程度の伸びとなっているが、そのうちオフショアを利用した開発の割合はわずかに1%程度(約1,000億円)にとどまっている。

米国ではこの比率は10%以上であることから、日本においても現在の10倍である1兆円規模まで拡大する余地はある。

実際に、日本からベトナムへの発注額は年率17.8%で増加している。

【事業内容】

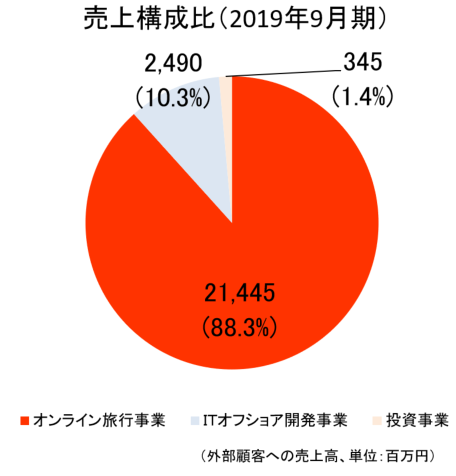

事業ドメインはエアトリ旅行事業、訪日旅行事業、ITオフショア開発事業、ライフイノベーション事業、投資事業の5事業。

2020年1月の社名変更に伴い、オンライン旅行事業をエアトリ旅行事業に名称変更したほか、オンライン旅行事業からライフイノベーション事業を切り出した。

(報告セグメントは、オンライン旅行事業、ITオフショア開発事業、投資事業の3つで変更は無い。訪日旅行事業はオンライン旅行事業セグメントに含まれる。)

(1)オンライン旅行事業セグメント

①エアトリ旅行事業

国内航空券、国内宿泊施設、海外航空券・宿泊施設等の旅行商品を、総合旅行サービスプラットフォーム「エアトリ」のほか、多様な販路を通じて販売している。

国内航空券 | ・国内全航空会社グループと契約 |

国内宿泊施設 | ・高級旅館を中心に国内1,400施設を取り扱い |

海外航空券・宿泊施設 | ・IATA(※)公認代理店として海外航空券を発券 ・海外4万施設を取扱い |

※IATA(International Air Transport Association):世界の航空会社で構成される業界団体

販路 | 概要 |

直販サイト(B to C) | 総合旅行サービスプラットフォーム「エアトリ」を運営。 |

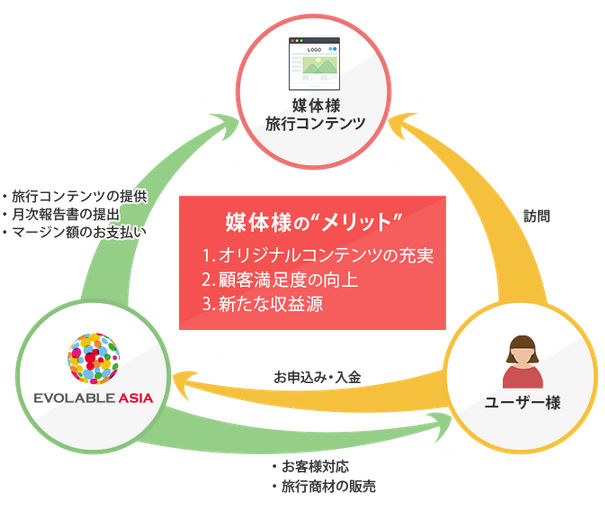

B to B to C | 500社以上のWeb媒体へ旅行コンテンツを提供。媒体は、オリジナルコンテンツの充実、顧客満足度の向上、新たな収益源といったメリットが生じる。 |

卸売販売(B to B) | 旅行会社に対して主として国内航空券や販売管理システムを提供。 |

法人向け出張手配(Business Travel Management) | 法人向け出張手配サービスをクラウドサービス「旅Pro-BTM」を無料で提供。 |

総合旅行サービスプラットフォーム「エアトリ」は、当初、国内航空券取り扱いが中心だったが、現在では、海外航空券、ホテル、国内外ツアー、バス、レンタカー、新幹線と急速にラインアップを充実させている。

またTVCMを始めとした様々な広告宣伝活動を積極的に展開して認知度を向上させるとともに、各種キャンペーンを展開するほか、日々UI・UXの改善に取り組むことで会員数は着実に増加している。

法人向け出張手配(Business Travel Management)の顧客数は2020年3月末で3,516社と着実に増加している。

(事業の強み)

同社はOTA業界における国内航空券取扱高No.1である。

同業界で唯一国内全航空会社グループと契約を有していることから、自社での発券が可能となっている。優位な仕入れ価格と合わせ、発券を委託する必要が無いためコスト競争力は圧倒的に高い。

これに加え、各航空会社との長期の取引関係による強固な信頼に基づく「競争力のある仕入れルート」、「多様な販路」、「自社オフショアIT開発力を用いた低コストでのシステム構築」といった要因により、高い参入障壁を構築している。

②訪日旅行事業

訪日旅行客需要に対応し、旅行商材の直販サイトの多言語展開(現在7か国語)のほか、アジア地域を中心とした現地旅行代理店や媒体運営者に対して国内航空券を中心に日本国内旅行コンテンツの検索・予約エンジンをOEMで提供している。

中国最大の旅行会社である「Ctrip.com」と国内航空券領域において日本初のシステム連携を開始したほか、中華系旅行社との提携を進めている。

(同社HPより)

(事業の強み)

OEM提供のノウハウが豊富であることに加え、自社オフショア開発により顧客ニーズに合致した開発を安価かつスピーディーに行うことができる。

(2)ITオフショア開発事業

ベトナムのホーチミン、ハノイ、ダナンの3拠点で、2020年3月時点でエンジニア約1,000名を雇用している。

Webサービスやアプリケーションなどシステム開発のほか、BPO(Business Process Outsourcing)を手掛けている。

顧客はグリー(株)などWebサービス企業が中心。

(事業の強み)

ベトナムにおける人材採用力と開発チームの立上げノウハウに強みを持っている。

日本国内のITエンジニア不足とエンジニアの賃金高騰を背景に、2012年の事業開始後、東南アジアにおける日系オフショア開発会社としては最大規模の陣容となっている。

また、受託開発は行わずラボ型開発と呼ぶ開発スタイルに特化している。

これは、原則的に1年以上の長期契約を前提に顧客の要望を反映した専属チームを組成し、クライアントの計算の下で稼働するため、稼働率がほぼ100%となっている。

また、エンジニアのコストは雇用した時点から全てクライアントチャージなので、納期遅延リスク、遊休人員発生リスクはゼロとなる。

ストックビジネスであるため規模拡大と共に収益の大幅な向上が期待できる。

(3)投資事業

CVC(コーポレート・ベンチャーキャピタル)の性格を持つ事業として位置付け、シナジー効果とともにキャピタルゲインの機会も追求していく。投資育成事業も行っている

2020年3月時点での投資先は64社。総投資額は約23億円。

2.2020年9月期第2四半期決算概要

(1)連結業績概要

| 19/9月期2Q | 構成比 | 20/9月期2Q | 構成比 | 前年同期比 |

取扱高 | 64,849 | - | 61,535 | - | -5.1% |

売上収益 | 10,643 | 100.0% | 15,383 | 100.0% | +44.5% |

売上総利益 | 5,908 | 55.5% | 5,803 | 37.7% | -1.8% |

販管費 | 6,181 | 58.1% | 6,067 | 39.4% | -1.8% |

営業利益 | 178 | 1.7% | -660 | - | - |

税引前利益 | 140 | 1.3% | -759 | - | - |

四半期利益 | 78 | 0.7% | -741 | - | - |

*単位:百万円。IFRS。四半期利益は、親会社の所有者に帰属する四半期利益。

増収も、減損損失により利益は損失へ

取扱高は前期比5.1%減の615億円、売上収益は同44.5%増の153億円。

新型コロナウイルスの影響で世界的な旅行需要の急激な落ち込みの影響を受け、営業利益以下、損失に転じたが、売上総利益はほぼ前年同期並み。また、オンライン旅行事業の収益性の低下により減損損失10億円を計上したが、減損前の営業利益、四半期利益はそれぞれ3億円で前期比大幅増。ベースとなる収益力が大きく毀損している訳ではない。

(減損の要因)

労働集約的な一部商材(ツアー事業等)で、コロナ禍で収益性が悪化したことをきっかけに縮小を決定したのに伴い、その方針を反映してソフトウェアおよびのれん等の損失を計上した。

また、コロナ禍で収益性が悪化し、今後売却の検討を開始した一部子会社について足元損益の状況や今後の見込みを踏まえ損失を計上した。

(2)セグメント動向

| 19/9月期2Q | 構成比 | 20/9月期2Q | 構成比 | 前年同期比 |

売上高 |

|

|

|

|

|

オンライン旅行事業 | 9,500 | 89.3% | 14,295 | 92.9% | +50.5% |

ITオフショア開発事業 | 1,142 | 10.7% | 1,016 | 6.6% | -11.0% |

投資事業 | 0 | 0.0% | 71 | 0.5% | - |

合計 | 10,643 | 100.0% | 15,383 | 100.0% | +44.5% |

セグメント利益 |

|

|

|

|

|

オンライン旅行事業 | 234 | 2.5% | 223 | 1.6% | -4.7% |

ITオフショア開発事業 | 111 | 9.7% | 53 | 5.2% | -52.3% |

投資事業 | 237 | - | -243 | - | - |

合計 | 583 | 5.5% | 34 | 0.2% | -94.2% |

*単位:百万円。営業利益の構成比は売上高営業利益率。

①オンライン旅行事業

増収減益。減損損失10.4億円を計上。

*B to Cサービス(PC、スマートフォンを通じた一般消費者向けの旅行商材の直販サイトの運営)

新規顧客獲得のためにマスマーケティング、SEM強化、基幹システムの大幅リニューアル、リピーター増加施策のためにUIの改善等を実施したことが寄与し、利用者が順調に増加した。エアトリの認知度向上や顧客獲得を目的とする戦略的な価格設定やブランディングコストの積極的な投下を実施した。

*B to B to Cサービス(提携先企業のブランドによる旅行コンテンツを提供する事業)

大手提携先の開拓強化、主要取引先のニーズに合致したサービスの提供、取引先とのコミュニケーションを強化に取り組んだ。また、B to Cサービスと同様に、顧客拡大に重点を置いたマーケティング施策や提携施策を推進した。

*BTMサービス(企業の出張に係る社内承認手続き及び手配を一元管理する事業)

基本的に顧客企業数の増加及び利用率の増加と連動して売上が増加するビジネスモデルであるため、営業人員の追加、及び既存顧客の利用率が相対的に低い顧客の掘り起し等を実施したことにより堅調な伸び。

*訪日サービス(訪日旅行客向けの各種B to Cサービスを実施する事業)

Wi-Fiのレンタル、キャンピングカーのレンタル、両替、Webメディアの運営等を展開しており、各事業ラインともに、訪日旅行客の増加、多言語展開、マーケティング強化に取り組んだ。

*ライフイノベーション事業サービス

エアトリを通じて蓄積してきた様々な旅行関連サービスのノウハウを生かし、ユーザーの生活のあらゆるシーンをより便利にすることを目指して、新たに展開する事業。現在はメールマガジン、旅行用キャリーケースの製造販売・レンタル、製茶業等を展開しており、今後も新たなサービスが加わり、事業規模は大幅に拡大する見通し。

②ITオフショア開発事業

減収減益。

エンジニア人員数増加、開発の効率化に伴う単価の上昇はあったが減収減益。

③投資事業

増収、損失転換

投資先は64社まで拡大。子会社で減損損失を計上。

(3)財政状態とキャッシュ・フロー

◎要約バランスシート

| 19年9月末 | 20年3月末 |

| 19年9月末 | 20年3月末 |

流動資産 | 20,140 | 18,903 | 流動負債 | 15,717 | 15,334 |

現金等 | 8,997 | 6,067 | 営業債務等 | 4,414 | 5,123 |

営業債権等 | 5,239 | 5,437 | 有利子負債 | 7,519 | 8,266 |

その他の金融資産 | 4,606 | 4,790 | 非流動負債 | 5,397 | 9,878 |

非流動資産 | 11,075 | 15,917 | 有利子負債 | 5,111 | 9,516 |

有形固定資産 | 1,324 | 1,795 | 負債合計 | 21,114 | 25,213 |

無形固定資産 | 2,501 | 2,387 | 資本 | 10,101 | 9,607 |

のれん | 5,861 | 5,336 | 資本剰余金 | 4,175 | 4,478 |

その他の金融資産 | 1,103 | 1,346 | 利益剰余金 | 2,601 | 1,825 |

資産合計 | 31,216 | 34,821 | 負債・資本合計 | 31,216 | 34,821 |

*単位:百万円。現金等は現金及び現金同等物。営業債権等は、営業債権及びその他の債権。営業債務等は営業債務及びその他の債務。

有利子負債にはリース債務を含む。

使用権資産の増加により資産合計は同36億円増加の348億円となった。

有利子負債の増加などで負債合計は同40億円増加の252億円。

利益剰余金の減少で、資本は同4億円減少の96億円。

この結果、自己資本比率(親会社所有者帰属持分比率)は前期末の31.0%から4.5ポイント低下し26.5%となった。

◎キャッシュ・フロー

| 19/9期2Q | 20/9期2Q | 増減 |

営業CF | -536 | -892 | -356 |

投資CF | -798 | -340 | 458 |

フリーCF | -1,334 | -1,232 | 102 |

財務CF | 2,949 | -1,631 | -4,580 |

現金同等物 | 6,932 | 6,067 | -865 |

*単位:百万円

税引前利益が損失となったことなどから営業CFのマイナス幅は拡大。フリーCFのマイナス幅はほぼ変わらず。拡大したが、株式の発行による収入が無くなり財務CFはマイナスに転じた。キャッシュポジションは低下した。

(4)20年9月期上期の進捗

①マーケティング

2020年1月に新クリエイティブのCM放映を開始した。3種類の新CMを過去最高ボリュームで全国放映し更なる認知度向上を図った。

テレビCM放映後には、検索ボリュームの大幅伸長を記録し、「エアトリ」をキーワードとした流入増加により、顧客獲得単価低減を実現した。

また、「エアトリ」認知度向上に伴い、検索トレンドが上昇し、競合を大きく上回る結果となった。

新型コロナウイルスの影響下でもキーワード流入は前年並みを維持し、大きな成果があった。

②国内航空券

アプリ経由予約で20%のポイント還元を開始し、加えてキャッシュレスによる5%還元を各種決済方法に適用したところ、アプリ利用率は前年同期比56%上昇し、粗利も同12%増加した。

③国内エアトリプラス

新春キャンペーンにより月間ユニークユーザー数が同10%増加した。

④国内ホテル

取扱高、CVR、UU数それぞれ同210%増、160%増、70%増と、最重要KPIが大幅に向上した。

また、宿泊施設向けコロナ対策ガイドラインの策定、コロナ対策を遵守した宿泊施設との連携強化、アフターコロナでの新たな宿泊ニーズを満たすサイト設計など、アフターコロナで求められる宿泊ニーズを満たすサービス提供体制を推進したほか、政府の国内旅行需要喚起策Go To Travelキャンペーンの企画・プロモーションを立ち上げ、宿泊需要獲得の準備を進めている。

⑤海外航空券・海外ホテル

コロナ禍の影響を最小化するべく、出稿キーワードや出稿強度の徹底的な見直し、最適なプライシング、コスト削減余地の精査および一部の固定費の削減など、マーケット状況を鑑みた広告運用を行った。

その結果、ROIは40%上昇した。

⑥海外エアトリプラス

テレビCMと連動した新春キャンペーン実施により、ユニークユーザー数が20%増加した。

➆ITオフショア開発事

新規受注件数は11社と順調に増加した。

期間内の契約で、1年間10%OFFの異例のキャンペーン「コロナに負けない!即決割キャンペーン」を実施した。

⑧投資事業

2020年5月末で64社に総額約23億円を投資している。

グループ会社の主な実績・進捗は以下の通り。

*株式会社インバウンドプラットフォーム

取扱高は前年同期比28%増加。

大手WiFiレンタル会社の株式会社グローバルモバイルを4月に子会社化の後、6月に吸収合併したほか、FAST JAPAN株式会社からインバウンド向けコンシェルジュアプリ「Tabiko」事業を譲り受けるなど、収益基盤を一段と強化した。

キャンピングカー需要も堅調に推移している。

*株式会社ハイブリッドテクノロジーズ

売上高は前年同期比72%増加。

高品質かつコストパフォーマンスを追及したハイブリッド型開発サービスの提供により、新規受注件数も大きく増加している。

2年連続でVietnam Best IT Companyにおける日系企業の最上位に選出された。給与、教育、マネジメント、企業文化、オフィス環境の観点で優れた企業として社内外のベトナム人エンジニアに認知されている。

*株式会社ひかわ

ライフイノベーション事業の更なる強化を図っている。

組織体制の改革、徹底したコスト削減の実現により収益性が向上した。

個人向けEC拡充やアジアを中心とする販路拡大等による利益向上を目指している。

また、ひかわの製茶加工技術とエアトリのノウハウを組み合わせた新規事業開拓による取引基盤の強化を進めている。

⑨エアトリチケット

エアトリ法人事業との連携強化により取引基盤拡大を推進している。

関東地方の顧客取込による顧客基盤拡充と利益率向上を実現しているほか、既存顧客からの収益拡大と新規顧客取込を目指し2店舗で中古ブランド品の取扱を開始した。

店舗の収益力に応じた営業時間の見直しなど、コスト管理を徹底している。

⑩エアトリステイ

大手企業向けを中心に管理戸数が増加していることに加え、運用体制を強化したことで粗利益が前年同期比214%増と大幅に増加した。

社内ナレッジにより独自のレベニューマネジメント手法を確立したほか、オペレーション体制を強化し、生産性の高い運営を実現している。

3.2020年9月期業績予想

(1)業績予想

新型コロナウイルス感染症の影響により、2019年11月14日に公表した予想値(業績、配当)を一旦取り下げ未定とした。業績予想の開示が可能となった時点で速やかに公表する予定だ。

(2)新型コロナウイルス感染拡大に対する施策と成果

①影響と回復見込み

旅行需要全般については、需要の回復・縮小を繰り返しつつ緩やかに需要は回復傾向に入るものの、治療薬開発を契機とした前年比100%水準の回復までは最低でも1-2年はかかると見ている。

同社収益に関しては、3月以降から急速に新型コロナの影響が拡大してきた。現在は底打ちで国内旅行領域からの緩やかな回復を見込んでいる。

(同社資料より)

②施策と成果

◎グループ全社的なキャッシュアウトコストの削減を実行

旅行事業の売上減少に伴い、変動費のコストコントロールを行い、コストの最適化を図るほか、広告費も採算が取れる程度まで、徹底的に抑制している。

固定費に関しては、役員報酬の返上(創業者2名は100%返上、その他取締役・監査役は40%返上)および、雇用調整助成金制度の活用によるグループ全社員(正規雇用社員・非正規社員)の人件費を削減している。

その他、在宅勤務移行に伴い、地代家賃や外注費等のその他固定費を見直すなどして、グループ全社的にキャッシュアウト抑制を図った結果、5月のコストを対2月比で約6割削減することができた。

◎将来へ向けたキャッシュアウトコストの削減施策

オペレーションコストの変動費化による繁閑に応じたコストコントロールの実施、粗利益に対する広告費率の抑制、システム開発費用・役員報酬・正社員・派遣・アルバイト等の全社的な削減による人件費合計1.3億円/月の削減、地代家賃等:0.1億円/月削減などによるその他固定費合計0.4億円/月の削減などで、損益分岐点は改善する見込みである。

◎粗利の早期回復

その他事業領域で安定的に月間約2億円の粗利益を計上することに加え、コスト削減を実施。国内旅行領域における影響の底打ちを確認しており、6月以降での月間黒字化へ向けた早期回復を見込んでいる。

4.成長戦略「エアトリ2020」の進化

今回のコロナ禍を受け、今期初に策定・公表した新中期成長戦略「エアトリ5000」に加え、コロナ禍中を乗り切り、アフターコロナへ向けた成長戦略である「エアトリ2020」を公表した。

(1)目指す姿

Go To Travelキャンペーン(※)を積極的に活用し、新しい旅の形に対応する。

1.Go To Travelキャンペーンの活用による国内旅行需要の確実な取り込み | 政府機関・現地パートナー、航空会社との連携強化

旅行代金の半額が補助されるGo To Travelキャンペーンなど、政府による国内旅行需要喚起策を積極的に活用する。 |

2.エアトリの認知度を活用したマス向けの大規模プロモーション | エアトリの認知度を活用したマーケティング戦略の実施

今上期に記録した過去最高の認知度(45%)やオーガニックでのCV力を活かしたマーケティング戦略を遂行する。 |

3.ITリテラシー・開発力を活かした新しい旅・生活の形に対応した柔軟なサービス展開 | ITケイパビリティを活用した新しい旅の形に向けたサービス開発

アフターコロナで変化が想定される旅行スタイル・ライフスタイルの進化を捉え、新たなサービス開発を目指す。 |

※:Go To Travelキャンペーン

新型コロナウイルス感染症の流行収束後に、日本国内における人の流れと街のにぎわいを創り出し、地域を再活性化するための需要喚起政策「Go To キャンペーン事業」のうちのひとつで、「Go To キャンペーン事業」全体には補正予算から1兆6,794億円が計上されている。

Go To Travelキャンペーンの詳細は調整中だが、「国内旅行を対象に宿泊・日帰り旅行代金の1/2相当額を支援」「一人一泊あたり2万円が上限(日帰り旅行については、1万円が上限)」「支援額の内、7割程度は旅行代金の割引に、3割程度は旅行先で使える地域共通クーポンとして付与」「連泊制限や利用回数の制限なし」などを内容とする。

(2)主要施策

①エアトリ旅行事業の強化

国内旅行領域を中心にサービス品質の向上や業務効率化を進める。

具体的には以下のように、エアトリ旅行事業において従来通りの戦略に加えて、テクノロジー活用によるオペレーション自動化を推進し、今後回復傾向に向かう国内旅行需要を確実に取り込む。

プロダクト | ・従来通り、UI/UX改善に注力し、徹底的なサービス品質向上を目指す。 ・旅行需要回復に向けて、国内旅行領域を中心とした各種キャンペーン等を実施する。 |

マーケティング | ・引き続き、エアトリの認知度向上を目指し、最適なマーケティング施策を推進する。 ・粗利益に占める広告費率を抑え、効率的な集客を実現する。 |

テクノロジー | ・さらなるテクノロジーの活用により、オペレーション業務の自動化を推進し、 コールセンター機能の業務効率化を実現する。 |

②財務戦略

大幅なコスト削減策に加え、資金残高向上策で健全性を維持し、財務健全性は高水準を保ちつつ、さらに手元流動性を高める。

具体的には、グループ内の事業ポートフォリオを再構築し、グループ全体での旅行業への依存度を相対的に下げていくほか、主要子会社3社について、引き続き、IPO準備を継続していく。また借入をはじめ、多様な資金調達手段を継続して検討する。

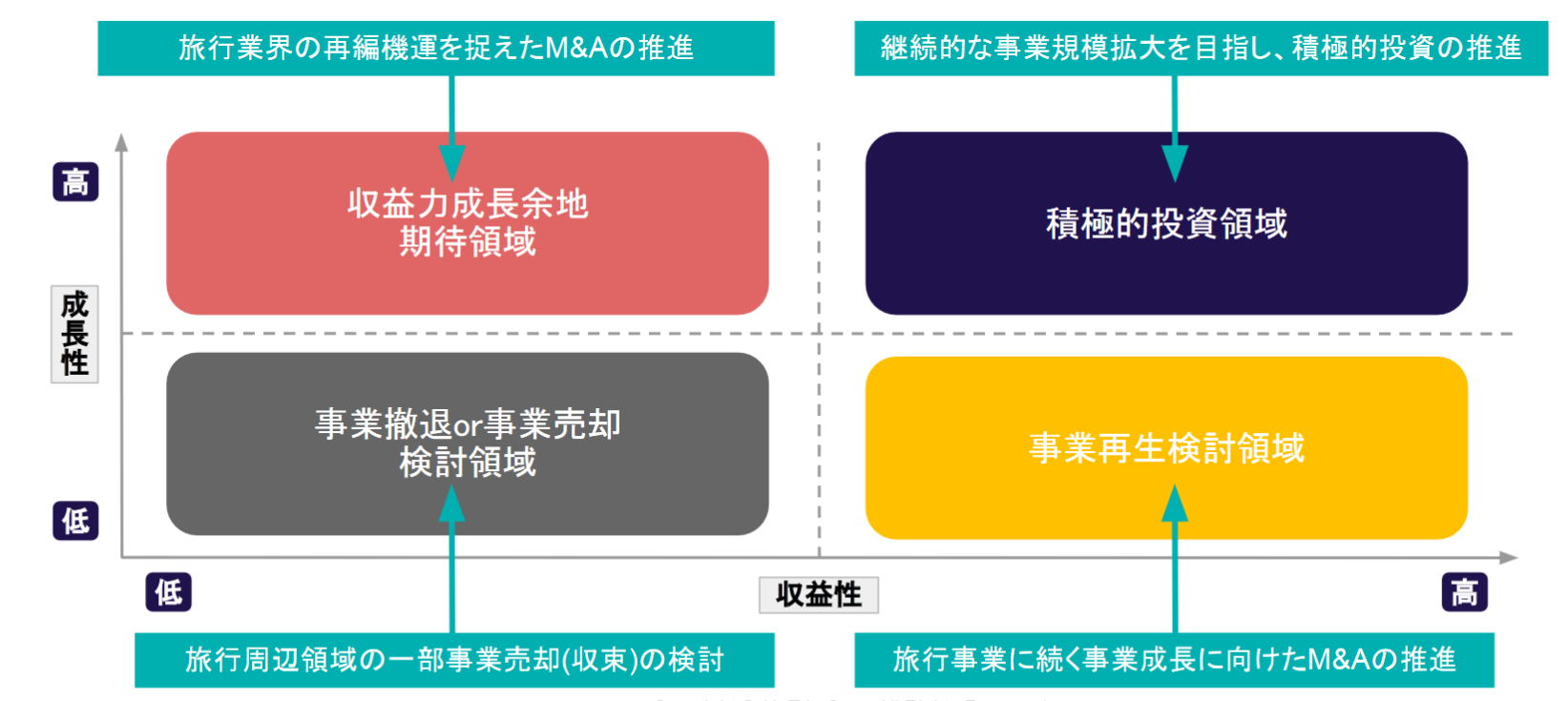

◎グループ内の事業ポートフォリオ再構築

収益性と成長性を軸として事業ポートフォリオを再構築する。

旅行周辺領域の一部事業売却(収束)を検討するとともに、高い成長性・収益性が見込まれる領域において継続的な事業規模拡大を目指し、積極的投資を推進するほか、旅行事業に続く事業成長に向けたM&Aを推進し、グループ全体での旅行業への依存度を相対的に下げていく。

(同社資料より)

◎グループ主要子会社の上場準備進捗

現在、ライフイノベーション事業の株式会社まぐまぐ、訪日旅行事業の株式会社インバウンドプラットフォーム、ITオフショア開発事業の株式会社ハイブリッドテクノロジーズの3社が上場を準備しているがいずれも業績堅調で、上場に向けて更に成長を加速させており、上場に向けて順調に進捗している。

◎多様な資金調達手段の検討

安定的な運転資金枠を確保するため、みずほ銀行とコミットメントライン契約を締結した。

契約期限は、2020年5月29日から2020年9月30日。契約資金枠は15億円。

5.今後の注目点

今2020年9月期から利益回収フェーズに入り、新中期経営戦略「エアトリ5000」では2024年9月期取扱高5,000億円の達成を目指していた同社だが、新型コロナウイルスという事態に一旦仕切り直しを余儀なくされた。

四半期開示を待つよりほかなないが、繁忙期の夏場に向け早期単月黒字化を見込んでおり、その進捗が注目される。

また中長期的には、成長戦略「エアトリ2020」にあるように足元では「Go To Travelキャンペーン」の需要を確実に取り込みつつ、グループ全体での旅行業への依存度を相対的に下げていくなかで成長力を維持・加速できるのかを見ていきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 13名、うち社外3名 |

監査役 | 4名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2019年12月27日

<基本的な考え方>

当社グループは、事業環境の変化に迅速に対応した意思決定、永続的な事業展開ならびにステークホルダーからの信頼獲得を重要な経営課題と位置づけ、経営の健全性・透明性・効率性を高めるために、コーポレート・ガバナンス体制の強化、コンプライアンスの徹底とディスクロージャー(情報開示)の適時・適切性を重視し、全社を挙げて取り組んでおります。

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

【補充原則1-2-2】

| 当社は現在、発送前に記載内容を十分に検討することを目的として株主総会招集通知の早期発送は実施しておりませんが、今後、早期発送が可能な体制の整備を検討してまいります。また、株主総会招集通知のウェブサイトでの公表につきましても、現在TDnet及び当社IRページにて開示しておりますが、今後発送前の開示について検討してまいります。 |

【補充原則4-1-2】

| 当社は、現時点においては中期経営計画を公表しておりませんが、取締役会では中期経営計画の策定を行い、その進捗状況を管理しております。今後、中期経営計画の公表について検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づいて開示している主な原則>

原則 | 開示内容 |

【原則1-4】

| 当社は、政策保有株式について、事業上の連携強化が見込まれる場合等、当社の企業価値の維持又は向上に資すると判断した場合に保有することがあります。 |

【原則5-1】

| 当社のIR活動は、企業戦略部を担当部署とし、財務・経理担当、広報担当、総務・人事担当、経営企画室が連携して対応することにより、株主や投資家との建設的な対話の推進に努めております。また、経営トップ自らが出席する年4回の決算説明会に加え、個人投資家向けの会社説明会を実施するとともに、合理的な範囲で、個別面談の申込みにも対応する方針としております。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(エアトリ:6191)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| Web上でブリッジレポートのアンケートに回答頂くと、各種商品に交換可能なポイントがレポート毎に獲得できます。 |