ブリッジレポート:(3134)Hamee 2020年4月期決算

樋口 敦士 社長 | Hamee株式会社(3134) |

|

企業情報

市場 | 東証1部 |

業種 | 小売業(商業) |

代表者 | 樋口 敦士 |

所在地 | 神奈川県小田原市栄町2-12-10 Square O2 |

決算月 | 4月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

1,688円 | 15,791,675株 | 26,656百万円 | 24.4% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

8.00円 | 0.5% | 79.84円 | 21.1倍 | 296.40円 | 5.7倍 |

*株価は06/26終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2017年4月(実) | 8,502 | 1,106 | 1,048 | 695 | 44.22 | 4.50 |

2018年4月(実) | 9,376 | 1,379 | 1,266 | 872 | 54.69 | 5.50 |

2019年4月(実) | 10,302 | 1,163 | 1,179 | 821 | 51.16 | 6.50 |

2020年4月(実) | 11,325 | 1,744 | 1,756 | 1,064 | 67.07 | 7.00 |

2021年4月(予) | 12,832 | 1,778 | 1,764 | 1,260 | 79.84 | 8.00 |

* 予想は会社予想。単位:百万円、円。

Hamee(株)の2020年4月期決算の概要と2021年4月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年4月期決算概要

3.2021年4月期業績予想

4.ビジネスの概況

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/4期は前期比9.9%の増収、同50.0%の営業増益。4Qに国内卸販売が新型コロナウイルス感染拡大の影響を受け売上が伸び悩んだものの、EC 市場の順調な拡大を追い風にプラットフォーム事業、コマース事業共に拡大。利益率の高い商材の売上増で営業利益率が15.4%と4.1ポイント改善した。配当は0.5円増配の7円を予定(4期連続の増配)。

- 21/4期予想は前期比13.3%の増収、同1.9%の営業増益。プラットフォーム事業は引き続きデジタルシフトが追い風となる中、コールセンターのアウトソーシングなど体制整備を終えたネクストエンジンが本格的な成長フェーズに入る。コマース事業は国内卸売でコロナ禍の影響を織り込んだものの、デジタルシフト、iPhone SEや9月の新型iPhone商戦等、様々な収益機会が予想される国内小売が伸びる。配当は1円増配の8円を予定(予想配当性向10.0%)。

- ネクストエンジンのデータを活用したフィンテック事業やネクストエンジン顧客のストック型ビジネス化を推進し、フローからストックへのビジネスモデルの転換を図る。この一環として、月額200円の「スマホ保険」や、SDGs の一つである「つくる責任つかう責任」の達成にも貢献するECサービス「RUKAMO」(滞留在庫削減ソリューション)を開始した。

1.会社概要

「happy mobile, easy e-commerce」(社名の由来でもある)を事業Domainと定め、「happy mobile」を実現するためのモバイルアクセサリーの企画・開発とインターネット販売及び卸販売(コマース事業)、「easy e-commerce」を実現するためのEC事業者向けクラウド型(SaaS)業務マネジメントプラットフォーム「ネクストエンジン」の開発・提供(プラットフォーム事業)の2事業を展開している。プラットフォーム事業では業界トップのユーザー数を誇り、モバイルアクセサリーECでもトップクラス。

グループは、同社の他、Hameeコンサルティング(株)、Hamee Global Inc.(韓国)、Hamee US ,Corp.(米国)、Hamee Shanghai Trade Co., Ltd.(中国)、Hamee India Pvt. Ltd.(インド)の連結子会社5社、及び持分法適用会社ROOT(株)、シッピーノ(株)。

【ミッション : クリエイティブ魂に火をつける 】

「クリエイティブ魂に火をつける」というミッションの下、企業理念としての「ミッション・ステートメント」を社員一人一人に浸透させることで企業の進化成長を図り、同時にその企業理念を体現するプロダクトやサービスを開発し、世界をクリエイティブの力でより良くするための取り組みを実践している。

ミッション・ステートメント 驚かせたい、喜ばせたい、幸せにしたい……。 想像を膨らませ、没頭する。 才能を最大限に発揮し、挑戦し、成し遂げる。 クリエイティブ魂は、まさにそのとき、燃え盛る。 まずは、Hameeの一人ひとりがクリエイティブ魂を燃やす。 そこから生み出すアイデアにテクノロジーと知恵を結集し、 体感する顧客のクリエイティブ魂に火をつける。 燃え盛るクリエイティブ魂が、世界をより良くすると信じて。 |

|

(同社Webサイトより)

1-1 事業概要

事業は、コマース事業、プラットフォーム事業、及びふるさと納税支援やIoT関連等のその他に分かれる。

20/4期の売上構成比は、コマース事業81.3%、プラットフォーム事業16.3%、その他2.4%。

コマース事業 : 商品企画力を活かし流通の川上から川下までカバー、ネクストエンジンで自社ECを効率運営

モバイルアクセサリーを中心とした雑貨等の企画・製造・仕入を行い、一般消費者へのインターネット通信販売(小売)や大手雑貨量販店・大手家電量販店等への卸売を行っている。インターネット通信販売は、国内に加え、海外子会社を通して、一般消費者向けの現地ECサイト運営や海外ECショッピングモール等への出店(越境EC)も行っている。

国内インターネット通信販売(小売) : 自社ドメインサイトの運営や有力ECサイトへの出店を通して消費者に販売

自社ドメインサイトに加え、同じタイプの店舗を、楽天やYahoo!等、複数のECサイトに出店している他、コンセプトやターゲットの異なる店舗を同一のモールに出店する等、多店舗展開を進めている。例えば、総合店舗と位置付けられている「Hamee(各モール店)」は、老若男女を問わず、わかりやすい店舗づくりが特徴で、男性向けの「iPlus」「Hamee TV」、女性向けの「Ketchup!」、店舗関係者が“可愛い”と思ったものを集めた「Kawaii館」等がある。商品部(商品開発)、CRマネジメント部(接客)、WEBマーケティング部(店舗づくり)が一体となった事業展開が強みとなっている。

国内卸販売(卸売) : 量販店及びEC業者に販売

大手雑貨量販店や大手家電量販店を中心にモバイルアクセサリーの卸売を行っている他、EC事業者向けにインターネット卸販売サイトの運営を行っている。小田原本社(神奈川県)の他、東京、大阪に拠点を設け、ラウンダーと呼ばれる実店舗の売場構築を支援する人材を配置している。

海外向け販売 : 韓国、米国、台湾、中国の子会社が一般消費者向けインターネット販売を展開

韓国、中国、米国、インドの連結子会社4社を通じてインターネット通信販売及び小売り事業者向けの卸売を行っており、韓国子会社は商品企画・デザイン・選定等の業務も手掛けている。中国では自社ドメインサイト1店舗を含む3店舗を展開している。

多様な販売チャネル

(同社資料より)

尚、商品仕入については、500社を超える仕入先のネットワークを有し、モバイルアクセサリー関連の情報網としても機能している。また、社内に商品デザイナーを中心とした商品企画・デザイン専門チームを有し、海外を含む外部メーカーの協力を得て、利益率の高い自社企画商品の製作も手掛けている。この他、玩具や実用品等も取り扱っており、10,000種類を超える商品の卸販売を含めた販売状況を分析する事で、売れ筋商品をリアルタイムに把握し、商品仕入・企画に活用している。

プラットフォーム事業 : 自社ECの運営ノウハウ注入による差別化・優位性、アプリ充実でプラットフォームとしての魅力向上

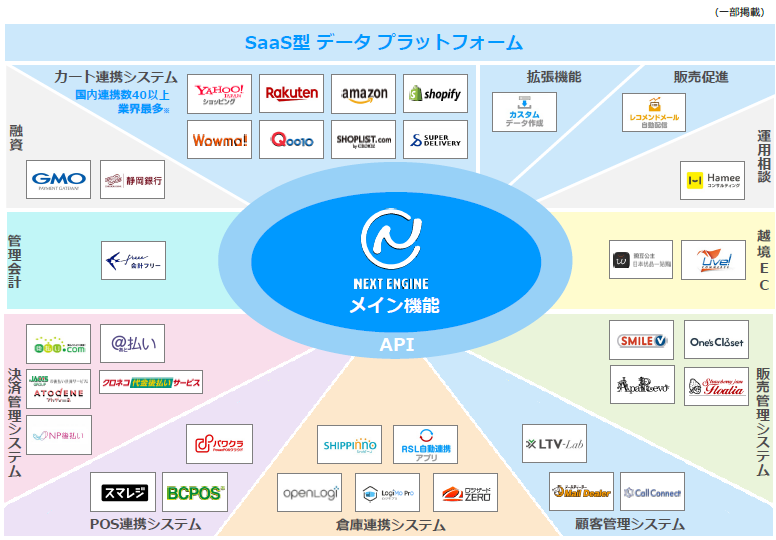

「ネクストエンジン」は、複数の EC 店舗を運営している EC事業者のバックオフィスの自動化及び一元管理を行うSaaS型のシステム。メール自動対応、受注伝票一括管理、在庫自動連携、商品ページ一括アップロード等のメイン機能(標準仕様)を有し、ネットショップ運営の業務プロセスの自動化を進め、EC事業者の経営効率向上を支援する。ネットショップのルーティーン業務を可能な限り自動化すると共に、自社ネットショップや大手ネットモール等、異なるインターネットショッピングモールに出店した複数のネットショップの一元管理や複数のネットショップの在庫数表示の同期が可能。

「ネクストエンジン」の基本料金は、ユーザーであるEC事業者の受注件数に応じた従量課金制(ユーザーの事業規模に応じた料金体系)。また、専用サーバープランやカスタマイズ(ネクストエンジンオーダーメイド)等のサービスもあり、この場合は顧客毎に個別料金を適用している。ネクストエンジン上の各種アプリについては、アプリによって異なる(無料、定額料金制、従量課金制)。

プラットフォーム化(システムからプラットフォームへ)

2013年12月に「ネクストエンジン」のAPI(Application Programming Interface)を公開した事で、ネクストエンジン」のプラットフォーム化が実現した。プラットフォーム化により、自社及び外部ディベロッパーが開発した各種アプリとの連携(機能拡張)や外部サービスとのデータ連携が容易になり、以後、様々な機能をもつアプリとの連携で継続的に付加価値を追加し競争優位性につなげている。

尚、APIとは、あるコンピュータプログラム(ソフトウェア)の機能や管理するデータ等を、外部の他のプログラムから簡単に呼び出して利用できるようにするインターフェイスのこと。

(同社資料より)

1-2 中期経営計画

数値目標

| 19/4期 売上高 | 22/4期 売上高 | 備考 |

プラットフォーム事業 | 17億円 (30.7%) | 26億円 (34%) | ネクストエンジン目標契約社数5,500社超。顧客サクセスを追求し顧客の売上と利益成長、ビジネスの進化に貢献 |

コマース事業 | 85億円 (19.7%) | 100億円 (23%) | iFaceなど自社企画商品のブランディングを強化。売上、利益を維持しつつストック型ビジネスモデルへ進化 |

新規事業 | 0.3億円 ( - %) | 12億円 (17%) | サブスクリプションモデルのHamicシリーズ拡充。既存事業とデータ連携型ビジネスの立ち上げ |

売上高合計 | 103億円 (11.8%) | 138億円 (16%) | 顧客体験価値追求のためのストック型ビジネスモデルへ進化 |

* ()内は営業利益率

22/4期グループ売上高138億円、営業利益率16%以上を目標として、既存事業で獲得した経営資源(ケイパビリティ)をダイナミックに活用し、顧客体験価値追求のためのビジネスモデル転換(フローからストックへ)にチャレンジする。

事業戦略

to Consumer : プロダクトとデータで新体験を提供

iFaceの拡販により顧客接点を増やすと共に、iFaceと親和性の高いサービスを複数展開しシナジーを追求していく。また、IoT商材であるHamicシリーズのラインナップを拡充する他、各事業とデータ連携可能な新サービスの開発にも取り組む。

iFaceと親和性の高いサービスとして、2020年2月にスマホでも加入可能な「スマホ保険」(月額200円)の販売を開始した。世界累計販売数1,745万個(2020年1月時点)を誇る自社ブランド製品「iFace」は、物理的にスマホを守るスマホケースだが、「スマホ保険」の提供で万が一のスマホ破損に備えた「安心」を提供する。

to Business : テクノロジーとデータで顧客サクセスを追求

商品レコメンドAIでネクストエンジンの顧客企業の売上増に貢献すると共に、ネクストエンジンを活用した「ふるさと納税支援受託業務」を全国に拡大する。また、ネクストエンジンのデータを活用して新たにフィンテック事業を展開する他、ネクストエンジン顧客のストック型ビジネス化を推進する。この他、各事業とデータ連携可能な新サービスの開発にも取り組む。

商品レコメンドAIの活用では、ネクストエンジンのEC データを活用したレコメンドメール自動配信アプリを2018年12月に正式リリースしており、2020年4月末現在の契約社数は727社。ネクストエンジンから購入者向けに配信されるメールに、パーソナライズされた商品レコメンドを自動掲載することで、売上増はもちろん、リピーターの確保や認知度向上につなげ、EC事業者に付加価値を提供する。

「ふるさと納税支援受託業務」は、2017年6月にサービスを開始し、現在、日本全国に利用自治体を広げている。ネクストエンジンをカスタマイズすることで、煩雑なふるさと納税業務を、ECショップ運営と同様に「一元管理」と「自動化」で効率化している。その他セグメントに区分されており、先行投資段階の事業が中心のその他セグメントにあって利益貢献している事業である。

ネクストエンジンのデータを活用し滞留在庫や廃棄商品を減らすソリューションの提供を開始した。2020 年3 月にネット上にオープンした「RUKAMO」は、同社が滞留在庫を流通させるサステナブルなエシカルネットショップ。ネクストエンジンのユーザーであるメーカーや小売店の滞留在庫と商品廃棄の削減に寄与する。「RUKAMO」に出品される商品の購入希望者は会員登録することで誰でもが購入が可能となり、全商品還元率50%でポイントが付与される。「RUKAMO」は価値ある商品を本来必要な人にお得感と共に届けるサービスであり、SDGs の一つである(目標12)「つくる責任つかう責任」の達成にも貢献する。

2.2020年4月期決算概要

2-1 連結業績

| 19/4期 | 構成比 | 20/4期 | 構成比 | 前期比 | 3Q時 修正予想 | 予想比 |

売上高 | 10,302 | 100.0% | 11,325 | 100.0% | +9.9% | 11,288 | +0.3% |

売上総利益 | 5,247 | 50.9% | 6,430 | 56.8% | +22.5% | 6,161 | +4.4% |

販管費 | 4,080 | 39.6% | 4,686 | 41.4% | +14.9% | 4,732 | -1.0% |

営業利益 | 1,163 | 11.3% | 1,744 | 15.4% | +50.0% | 1,427 | +22.2% |

経常利益 | 1,179 | 11.4% | 1,756 | 15.5% | +48.9% | 1,438 | +22.1% |

親会社株主帰属利益 | 821 | 8.0% | 1,064 | 9.4% | +29.6% | 974 | +9.2% |

* 単位:百万円

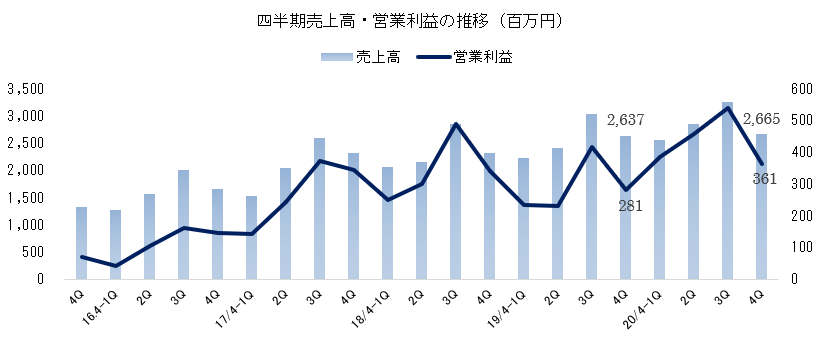

前期比9.9%の増収、同50.0%の営業増益

売上高は前期比9.9%増の113.2億円。ネクストエンジンの契約社数が計画通り増加する中、コロナ禍によるデジタルシフトの加速もあり、プラットフォーム事業の売上が同7.3%増加。コマース事業は、国内卸販売がコロナ禍の影響を受けたものの、「iFaceReflection」をはじめとするiFaceシリーズをけん引役に小売が伸び、同7.8%の増収となった。

利益面では、利益率の高い商材を中心に売上が増加したコマース事業、限界利益が増加したプラットフォーム事業共に粗利率が改善し売上総利益が同22.5%増加。人件費や変動費である支払手数料を中心にした販管費の増加を吸収して、営業利益が17.4億円と同50.0%増加した。韓国子会社が取得したモバイルアクセサリーブランドに係る有形・無形固定資産の減損損失1.6億円など特別損失1.7億円を計上したものの、最終利益は10.6億円と同29.6%増加した。

販管費の内訳

| 19/4期 | 対売上比 | 20/4期 | 対売上比 | 前期比 | 3Q時修正予想 | 予想比 |

物流費 | 545 | 5.3% | 576 | 5.1% | +5.7% | 558 | +3.2% |

人件費 | 1,472 | 14.3% | 1,659 | 14.6% | +12.7% | 1,684 | -1.5% |

支払手数料 | 701 | 6.8% | 804 | 7.1% | +14.7% | 823 | -2.3% |

その他 | 1,362 | 13.2% | 1,647 | 14.5% | +20.9% | 1,667 | -1.2% |

販管費合計 | 4,080 | 39.6% | 4,686 | 41.4% | +14.9% | 4,732 | -1.0% |

* 単位:百万円

EBITDAと研究開発費

| 19/4期 | 20/4期 | 増減 | 前期比 |

税金等調整前四半期純利益 | 1,179 | 1,582 | +403 | +34.2% |

支払利息 | 2 | 3 | +1 | +60.0% |

減価償却費 | 361 | 481 | +120 | +33.3% |

ソフトウェア | 122 | 141 | +19 | +16.3% |

のれん | 76 | 149 | +72 | +94.7% |

その他無形固定資産 | 32 | 6 | -26.0 | -80.4% |

EBITDA | 1,542 | 2,067 | +524 | +34.0% |

研究開発費 | 120 | 192 | +71 | +59.2% |

2-2 セグメント別動向

| 19/4期 | 構成比・利益率 | 20/4期 | 構成比・利益率 | 前期比 | 3Q時予想 | 予想比 |

小売 | 3,956 | 38.4% | 4,560 | 40.3% | +15.3% | 4,350 | +4.8% |

卸売 | 4,587 | 44.5% | 4,648 | 41.0% | +1.3% | 4,839 | -3.9% |

コマース事業 | 8,544 | 82.9% | 9,208 | 81.3% | +7.8% | 9,189 | +0.2% |

プラットフォーム事業 | 1,722 | 16.7% | 1,848 | 16.3% | +7.3% | 1,833 | +0.8% |

その他 | 36 | 0.3% | 268 | 2.4% | +644.4% | 264 | +1.6% |

連結売上高 | 10,302 | 100.0% | 11,325 | 100.0% | +9.9% | 11,288 | +0.3% |

コマース事業 | 1,637 | 19.2% | 2,198 | 23.9% | +34.3% | 2,002 | +9.8% |

プラットフォーム事業 | 527 | 30.7% | 585 | 31.7% | +11.0% | 528 | +10.8% |

その他 | -161 | - | -179 | - | - | -248 | - |

調整額 | -839 | - | -859 | - | - | -854 |

|

連結営業利益 | 1,163 | 11.3% | 1,744 | 15.4% | +50.0% | 1,427 | +22.2% |

* 単位:百万円

コマース事業

売上高は前期比7.8%(6.6億円)増の92.0億円。国内は、小売販売(7.8億円の増収)はReflection等のiFaceシリーズの好調が続く中、第4四半期のデジタルシフトの追い風もあり大幅な増収。卸販売(2.9億円の増収)は新型コロナウイルスの影響が顕在化した第4四半期に若干減速したものの、小売同様にiFaceシリーズが好調に推移した。一方、海外(4.1億円の減収)は、米国において、小売販売が増加したものの、前期大口販売があった反動と販売先の見直しの影響で卸販売が減少した。

セグメント利益は同34.3%増の21.9億円。韓国子会社が企画・製造事業を取得した効果もあり、iPhoneXシリーズ以降の機種向けiFaceシリーズ(Reflection含む)等、自社企画商材の売上総利益率が改善したこと、及び国内・海外のエリア別売上ミックスの変化により、売上総利益率が56.2%と6.5ポイント改善した。

プラットフォーム事業

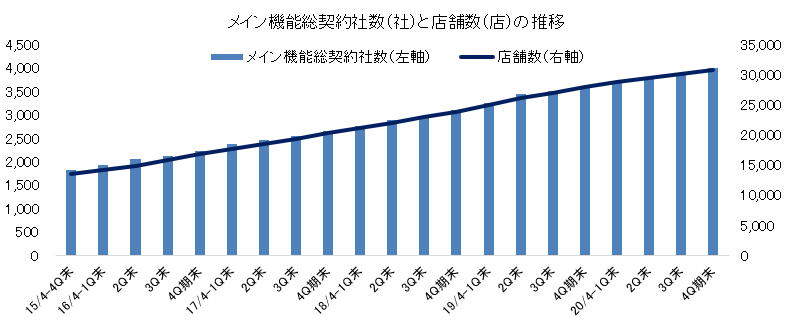

ネクストエンジンメイン機能の期末総契約数は前期末との比較で375社増の3,997社。導入店舗数は同2,829店舗増の30,835店舗。売上高は前期比7.3%増の18.4億円。ネクストエンジンは倉庫管理システムとの連携強化等、付加価値向上施策の成果や、コールセンター業務の移管など体制整備の一巡による社内リソースの生産性改善で、契約社数が増加した。加えて、第4四半期にコロナ禍に伴うデジタルシフトの加速で EC 事業者の受注処理件数が増加し顧客単価も上昇。ネクストエンジン単独では、同11%(1.6億円)の増収となった。一方、Hameeコンサルティングについては、人材投資(コンサルタント採用)に伴うトレーニング含め既存コンサルタントの稼働率が低下したことに加え、一時的な離職増で人員が計画割れとなり、売上が0.3億円減少した(改善策が成果をあげ、第3四半期以降、離職者はゼロとなり業績は回復基調にある)。

セグメント利益は同11.0%増の5.8億円(、ネクストエンジン単独では同25%の営業増益)。ネクストエンジンのコールセンター外注費が増加したものの、開発外注費の削減や組織変更に伴う労務費区分の変更により売上総利益率が58.2%と1.9ポイント改善した(Hameeコンサルティングは人材投資に伴う労務費の増加で売上総利益率が低下した)。セグメント利益は金額ベースで0.6億円の増加。ネクストエンジンが1.2億円増加したものの、Hameeコンサルティングが、人材投資に伴う労務費(原価項目)の増加0.2億円や販売管理費の増加0.3億円に加え、のれん償却0.6億円もあり、0.7億円の減益。

その他事業

ふるさと納税支援サービスをけん引役に売上高が2.6億円と前期比7倍強に拡大したもの、先行投資負担から1.7億円の営業損失となった。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

| 19年4月 | 20年4月 |

| 19年4月 | 20年4月 |

現預金 | 1,660 | 3,453 | 仕入債務 | 207 | 166 |

売上債権 | 1,283 | 1,230 | 未払金・未払費用 | 506 | 843 |

たな卸資産 | 1,032 | 1,063 | 未払法人税等 | 187 | 453 |

流動資産 | 4,373 | 6,258 | 引当金 | 84 | 11 |

有形固定資産 | 276 | 569 | 有利子負債 | 500 | 1,739 |

無形固定資産 | 716 | 761 | 負債 | 1,572 | 3,272 |

投資その他 | 394 | 501 | 純資産合計 | 4,188 | 4,818 |

固定資産 | 1,387 | 1,832 | 負債純資産合計 | 5,760 | 8,091 |

* 単位:百万円

期末総資産は前期末の比較で23.3億円増の80.9億円。営業CFの大幅な増加とBCP対策としての手元流動性の積み増し(取引金融機関から総額13億円の資金調達)による現予金の増加と、借入金及び好調な業績を反映した純資産の増加が要因。自己資本比率57.8%(前期末70.3%)。

尚、Hamee Global Inc.が保有するモバイルアクセサリーブランド関連の資産において、事業譲受時に想定していた計画を実績が下回って推移したため、減損損失1.6億円(工具・器具及び備品0.2億円、のれん・無形固定資産1.4億円)を計上した。

キャッシュ・フロー(CF)

| 19/4期 | 20/4期 | 前期比 | |

営業キャッシュ・フロー | 650 | 1,967 | +1,316 | +202.4% |

投資キャッシュ・フロー | -670 | -1,053 | -382 | - |

財務キャッシュ・フロー | -7 | 932 | +939 | - |

現金及び現金同等物期末残高 | 1,660 | 3,453 | +1,792 | +108.0% |

* 単位:百万円

税前利益15.8億円(前期11.7億円)、減価償却費3.3億円(同2.8億円)、減損損失1.7億円(同0億円)、のれん償却額1.4億円(同0.7億円)、及び運転資金の減少等で営業CFが19.6億円と前期比3倍に拡大した。投資CFは事業譲受及び有形・無形固定資産の取得等により、財務CFは、借入、自己株式の取得、及び配当金の支払い等による。

参考 : ROEの推移

| 16/4期 | 17/4期 | 18/4期 | 19/4期 | 20/4期 |

ROE | 13.83% | 29.67% | 28.32% | 21.86% | 24.38% |

売上高当期純利益率 | 3.97% | 8.18% | 9.31% | 7.97% | 9.40% |

総資産回転率 | 2.20回 | 2.34回 | 2.02回 | 1.91回 | 1.64回 |

レバレッジ | 1.59倍 | 1.55倍 | 1.51倍 | 1.44倍 | 1.59倍 |

* ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

3.2021年4月期業績予想

3-1 連結業績

| 20/4期 実績 | 構成比 | 21/4期 予想 | 構成比 | 前期比 |

売上高 | 11,325 | 100.0% | 12,832 | 100.0% | +13.3% |

売上総利益 | 6,430 | 56.8% | 7,750 | 60.4% | +20.5% |

販管費 | 4,686 | 41.4% | 5,971 | 46.5% | +27.4% |

営業利益 | 1,744 | 15.4% | 1,778 | 13.9% | +1.9% |

経常利益 | 1,756 | 15.5% | 1,764 | 13.8% | +0.4% |

親会社株主帰属利益 | 1,064 | 9.4% | 1,260 | 9.8% | +18.5% |

* 単位:百万円

前期比13.3%の増収、同1.9%の営業増益予想

新型コロナウイルス感染症拡大の影響については、コマース事業において、国内卸販売の実店舗向けが8月まで抑制されることを織り込んだ。ただ、コマース事業は、コロナ禍によるデジタルシフト、iPhone SEや9月の新型iPhone商戦、5G端末リリース等、様々な収益機会が予想される国内小売販売が伸びる。プラットフォーム事業においても、デジタルシフトの加速による追い風が吹いており、既存サービスの拡大と共に新たなサービスの創出に挑戦する。ネクストエンジンについては、コールセンターのアウトソーシング等、体制整備を終え、本格的な成長フェーズに入った。

利益面では、「スマホ保険」や「RUKAMO」等、新サービスに係るプロモーション費用や中期経営戦略に基づく研究開発費等を織り込んだため、営業利益が前期比1.9%の増加にとどまる見込み(その他事業の営業損失が1.8億円弱から4億円に拡大する)。

配当は、1株当たり1円増配の期末8円を予定している(予想配当性向10.0%)。

販管費の内訳

| 20/4期 実績 | 対売上比 | 21/4期 予想 | 対売上比 | 前期比 |

物流費 | 576 | 5.1% | 647 | 5.1% | +12.3% |

人件費 | 1,659 | 14.6% | 2,080 | 16.2% | +25.4% |

支払手数料 | 804 | 7.1% | 1,093 | 8.5% | +35.8% |

その他 | 1,647 | 14.5% | 2,151 | 16.8% | +30.6% |

販管費合計 | 4,686 | 41.4% | 5,971 | 46.5% | +27.4% |

* 単位:百万円

セグメント別売上高・利益

| 20/4期 実績 | 構成比・利益率 | 21/4期 予想 | 構成比・利益率 | 前期比 |

小売 | 4,560 | 40.3% | 5,482 | 42.7% | +20.2% |

卸売 | 4,648 | 41.0% | 4,507 | 35.1% | -3.0% |

コマース事業 | 9,208 | 81.3% | 9,990 | 77.9% | +8.5% |

プラットフォーム事業 | 1,848 | 16.3% | 2,059 | 16.0% | +11.4% |

その他 | 268 | 2.4% | 782 | 6.1% | +191.8% |

連結売上高 | 11,325 | 100.0% | 12,832 | 100.0% | +13.3% |

コマース事業 | 2,198 | 23.9% | 2,561 | 25.6% | +16.5% |

プラットフォーム事業 | 585 | 31.7% | 661 | 32.1% | +13.0% |

その他 | -179 | - | -405 | - | - |

調整額 | -859 | - | -1,038 | - | - |

連結営業利益 | 1,744 | 15.4% | 1,778 | 13.9% | +1.9% |

* 単位:百万円

4.ビジネスの概況

4-1 プラットフォーム事業

ネクストエンジンについては、メイン機能の期末総契約数が3,977社と前期末との比較で375社(10.3%)増加し、導入店舗数は30,835店舗と2,829店舗(10.1%)増加した。サービスレベルの維持向上と自社リソースの有効活用の観点から進めていたコールセンター業務のアウトソーシングと契約獲得ペースの加速に向けた社内体制の整備が第3四半期までに完了し、社内リソースの推進力が再活性化したことに加え、販売代理店等のパートナー活用、付加価値向上策としてのコロナ感染防止施策キャンペーン、更にはサポート人員の充実やネクストエンジンの機能強化といった施策が成果をあげ、他社システムからの乗り換え需要も捉えた。

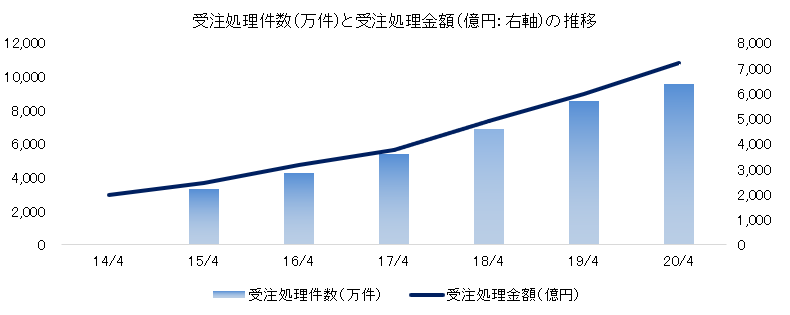

2020年3月、4月は、上記施策の成果に加え、新型コロナウイルス感染防止の影響で人々の消費スタイルが大きく変化しデジタルシフトが一段と進んだことで、トランザクションの拡大と共に顧客単価が上昇し、受注処理金額が600億円を突破した(前期比では、受注処理件数が11.4%増加し、同金額が20.6%増加した)。

付加価値向上策

新型コロナウイルス感染拡大防止支援策としては、ネクストエンジンからは無料期間の延長と利用料金の特別支援サービスを提供し、パートナー企業からも、計11社21種類の支援をEC事業社(ネクストエンジンユーザー企業)に提供した。この取り組みにより、キャンペーンを利用した無料体験ユーザーの申し込み件数は、1月20件、2月63件、3月39件、4月85件、と4月にかけて大きく増加した。

また、SDGs(目標12:大量生産・大量販売によるゆがみの解消)への貢献も念頭に、2020年3月に滞留在庫を流通させるサステナブルなエシカルネットショップ「RUKAMO」の運営を開始した。ネクストエンジンにAPI接続できる「滞留在庫アプリ」が、一定期間を超えても売れ残っている商品在庫=滞留在庫を可視化する。メーカーや小売店はHamee運営のネットショップ「RUKAMO」に出品することで再流通させることができる。

4-2 コマース事業

「iFace」という強いブランドを有することによるアドバンテージに磨きをかけていく。ガラスフィルムや落下防止リング等への横展開と主力商品となっているReflection(2019年リリース)の新シリーズリリースによるラインナップの拡充を進めている他、ブランド・コンセプトの再定義やプロモーションの強化等でブランディングの進化にも取り組んでいる。

20/4期は、主力ブランド「iFace」シリーズにおいて、iPhoneSE(第2世代)シリーズ向けiFace、iFaceガラスフィルム(iPhone11、XR、11Pro、XS、X)、iFaceリングホルダー等、継続的な市場投入を行った。また、市場ニーズを捉えた自社企画商品のラインナップの拡充を目的に、コンパクト電源タップ、アパレル市場向け商材、アウトドア市場向け防水バッテリー等を開発・投入した。

21/4期も、市場ニーズを捉えたユニークな自社企画商品を継続的にリリースすることで競争の激しいモバイルアクセサリー市場で「iFace」ブランド存在感を発揮していく。具体的には、「iFace」ユーザーとのコミュニケーション強化と顧客体験価値の追求により、ピュアカラーやカフェシリーズ等、ユーザーの嗜好に沿った新たなカラーリングの商品を展開していく他、多ブランド展開の一環として進めている「salistyブランド」 https://www.strapya.com/special/salisty/

や「ANDMESH ブランド」 https://www.andmesh.com/

でもラインナップの拡充も継続する。

高い商品力と店舗運営能力等が評価され、「楽天ショップ・オブ・ザ・イヤー2019」ジャンル大賞を受賞

オンラインモール「楽天市場」に出店している『Hamee楽天市場店』が、4万店以上の店舗の中からベストショップを決める「楽天ショップ・オブ・ザ・イヤー2019」のスマートフォン・タブレット・周辺機器部門ジャンル大賞を受賞した。

4-3 グローバル展開

「ネクストエンジン コリア」の展開やグループの主力製品開発及び製造の集約化等、韓国事業が進展している。また、タイムリーな自社ブランド・プロダクトの海外市場投入や拡大する米国市場向けの戦略商材の投入等でグローバル(韓国以外の国々)展開にも力を入れている。

韓国市場向け「ネクストエンジン コリア」の展開

2018年にβ版をリリースし、2019年3月に正式にリリースした「ネクストエンジン コリア」の、4月末の登録社数が1,000社を超えた(2019年10月末470社→2020年4月末1,015社)。韓国国内の多数のECモール、カートに対応している事が「ネクストエンジン コリア」の強みであり、登録者数増加の背景にある。

グループの主力製品開発及び製造を集約

2010年10月に、韓国子会社が、JEI DESIGN WORKS Inc.(以下、JDW社)が運営する製品製造事業(ブランド企画・デザイン企画人材を含む)を譲り受けた。韓国子会社は、韓国国内でiFaceシリーズ等のモバイルアクセサリーの企画及びインターネット通信販売による小売・卸売を手掛けているが、Hameeグループにおける商品供給機能も担っている。一方JDW社は韓国国内の企業からプロダクトデザインを受託する等、ブランド創出に関するノウハウを保有しており、同時に、iFaceシリーズの主要な仕入先の一社だった。主力製品の製造機能をグループへ統合・集約する事で、リードタイムと在庫の適正化、更には製造原価低減による収益性の向上が期待できる。グループ全体のバリューチェーンの見直しも行い、現在の市場環境下において更なる収益の拡大を目指していく。

グローバルブランド展開

2019年10月にHameeに加入したブランド戦略チームは、日本GOOD DESIGN AWARD、K-Design Award等のデザイン賞を受賞したプロダクトの開発に関わってきた。今後、Hameeオリジナルデザインのグローバルアイテムを、企画、開発、世界展開し、タイムリーに海外市場へ投入していく。

5.今後の注目点

新型コロナウイルス感染症拡大の影響による消費行動の変化や企業の在宅勤務導入が追い風となり、小売販売やネクストエンジンのトランザクションが増加し、顧客単価も上昇している。加えて、新たにEC事業へ進出する企業や既存 EC 事業の拡大強化を検討する企業も増えていると言う。同社にとって、商品起点のブランディングを強化するチャンスであり、ネクストエンジンについては、コールセンター業務のアウトソーシングへの移行業務や契約獲得ペースを上げるための社内体制の整備が一巡し、良好な事業環境を活かす準備が整っている。

ただ、今後は既存事業を伸ばすだけでなく、既存事業で獲得した経営資源を活用して、フローからストックへのビジネスモデルの転換にも取り組んでいく。この一環として、月額200円の「スマホ保険」や滞留在庫・廃棄商品削減ソリューション「RUKAMO」をリリースした。新規事業の育成やビジネスモデルの転換は簡単なことではないが、上記2事業は既存事業とのシナジーが期待できる事業であり、既存事業のモーメンタムも良好だ。当面は成長投資を吸収して収益拡大が可能と思われ、この間に新規事業の基盤を確立できるか注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 7名、うち社外2名 |

監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2019年07月25日)

基本的な考え方

当社グループは、自らのクリエイティブ魂に火をつけ、プロダクト及びサービスを通じて顧客体験価値を最大化し、クリエイティブな炎を燃え上がらせることを体現することを目指し、Vision「クリエイティブ魂に火をつける」を掲げ、企業の継続的な発展と株主価値向上のため、コーポレート・ガバナンスに関する体制の強化と経営理念の推進を経営の最重要課題としております。また、当社では、社外取締役(2名)及び社外監査役(3名)により取締役会の監督機能を高め、経営の健全性・透明性の確保に努めております。今後も、取締役及び全従業員が法令・定款を遵守し、健全な社会規範のもとにその職務を遂行し、リスク管理、監督機能の強化を図り、経営の健全性・透明性を高めていく所存であります。

<実施しない主な原則とその理由>

【原則4-9】

当社は、株式会社東京証券取引所が定める基準を参考に独立取締役を選任しており、当社独自の判断基準は定めておりません。今後、当社独自の独立性判断基準の策定を検討してまいります。

【原則4-11-1】

当社の取締役会は、当社の各業務の分野に精通した社内取締役及びものづくりに精通した社外取締役で構成されています。

現状において、取締役会の全体のとしての知識・経験・能力のバランスに問題ないものと考えておりますが、具体的方針の策定及び開示に関しては今後の検討課題といたします。

<開示している主な原則>

【原則1-4】

当社では、原則としていわゆる政策保有株式を保有しないことを基本方針といたします。現状において政策保有株式を保有しておりません。

【原則1-7】

当社は、関連当事者取引について、取引を行うこと自体に対する合理性があり、取引条件の妥当性があることが担保され、グループの利益が損なわれる状況にないもの以外は、これを行わないことを基本方針としております。関連当事者との取引を開始する際には、上記内容が担保されているかを慎重に判断し、会社法並びに当社稟議規程、職務権限規程に則り、取締役会決議等の決裁を受けることとしております。また、役員に対し定期的に関連当事者間の取引の有無を確認しており、有価証券報告書で開示しております。

【原則5-1】

当社は、その持続的な成長と中長期的な企業価値の向上に資するため、株主等との建設的な対話を重視しており、代表取締役社長及びIR担当執行役員並びに経営企画部を中心に様々な機会を通じて株主や投資家との対話を持つように努めております。なお、IR担当執行役員の管掌部門に経理・財務部門を含めているため、会計数値の取りまとめと開示資料の作成機能が有機的に連携する体制となっております。

現在のところ、社長が出席する決算説明会を年に2回開催しているほか、四半期決算発表後から次の四半期決算期末までの約1か月半の間国内外の機関投資家とのミーティング(電話取材への対応を含む)を実施するほか、シンガポール、香港等で開催されるIRカンファレンスに参加することで、海外機関投資家との対話も積極的に行っております。

それらの結果は、適宜、取締役会に報告しています。なお、株主との対話に際してはインサイダー情報の漏洩防止を徹底しています。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(Hamee:3134)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |