ブリッジレポート:(2462)ライク 2021年5月期第1四半期決算

岡本 泰彦 社長 | ライク株式会社(2462) |

|

企業情報

市場 | 東証1部 |

業種 | サービス業 |

代表取締役社長 | 岡本 泰彦 |

所在地 | 大阪市北区角田町8番1号 梅田阪急ビルオフィスタワー19階 |

決算月 | 5月末日 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

2,187円 | 19,030,184株 | 41,619百万円 | 18.9% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

30.00円 | 1.4% | 99.86円 | 21.9倍 | 529.94円 | 4.1倍 |

*株価は10/27終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*ROE・BPSは20年5月期実績、EPS・DPSは21年5月期予想、数値は四捨五入。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2016年5月(実) | 31,844 | 953 | 1,426 | 1,795 | 97.67 | 40.00 |

2017年5月(実) | 40,051 | 1,524 | 2,493 | 810 | 43.27 | 36.00 |

2018年5月(実) | 45,663 | 1,915 | 3,889 | 1,532 | 81.49 | 29.00 |

2019年5月(実) | 47,797 | 1,746 | 3,753 | 1,595 | 84.58 | 26.00 |

2020年5月(実) | 51,072 | 2,000 | 4,067 | 1,793 | 94.41 | 28.00 |

2021年5月(予) | 54,000 | 2,150 | 4,100 | 1,900 | 99.86 | 30.00 |

* 予想は会社予想。単位:百万円、EPS・DPSは円。2016年5月期より当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

* 2017年9月、1株を2株に分割。EPSは株式分割を反映。

2021年5月期第1四半期決算の概要と2021年5月期の見通しについて、ブリッジレポートにてお伝えします。

目次

今回のポイント

1.会社概要

2.2021年5月期第1四半期決算

3.2021年5月期業績予想

4.今後の注目点

参考:コーポレート・ガバナンスについて

今回のポイント

- 21/5期1Qは前年同期比6.1%増収、69.4%経常増益。子育て支援サービス事業、介護関連サービス事業は増収。総合人材サービス事業ではコロナ禍の中、社会になくてはならないことにこだわり事業領域を転換したことにより、微減収にとどまった。利益面では売上総利益率が前年同期16.5%から18.1%に上昇、販管費率も12.1%から11.8%に改善した。子育て支援サービス事業、総合人材サービス事業、介護関連サービス事業がいずれも2桁増益となり、大幅な増益を実現した。

- 通期予想に修正はなく、21/5期は5.7%増収、0.8%経常増益を計画する。1Qは全事業で計画を上回っており、期初に掲げた各事業の方針が継続されるものと推測される。予想配当についても修正はなく、前期比2.0円増配の30.0円を見込む。尚、同社は配当性向30%程度を目安としている。

- コロナ禍の中、好スタートを切った。全事業で計画を上回り、2桁増益となったが、今1Qの注目は総合人材サービス事業ではないだろうか。新型コロナウイルス感染拡大の影響を受け、ファッション業界(アパレル・化粧品)やインバウンド系の製造における売上の減少や、販促イベントの中止等はあったものの、物流・製造業界やコールセンター業界向けサービスが伸長、また、新規事業として立ち上げた建設業界向けが大幅増となり、微減収にとどめた。もう一つ印象的なのは、グループ理念として強く掲げたフレーズである「人生のどの段階においてもなくてはならない生活総合支援企業グループ」だろう。この施策が利益率の向上にも一役買ったようだ。前回レポートで「今回のコロナ禍を経て、世間における存在感は増すのではないだろうか」としたが、まさに具現化したと言えそうだ。

1.会社概要

「…planning the Future ~人を活かし、未来を創造する~」をグループの経営理念として掲げ、ゆりかごからハッピーエンディングまで、人生のどの段階においてもなくてはならない生活総合支援企業グループを目指して、保育・人材・介護サービスを営んでいる。

(同社HPより)

【1-1 沿革】

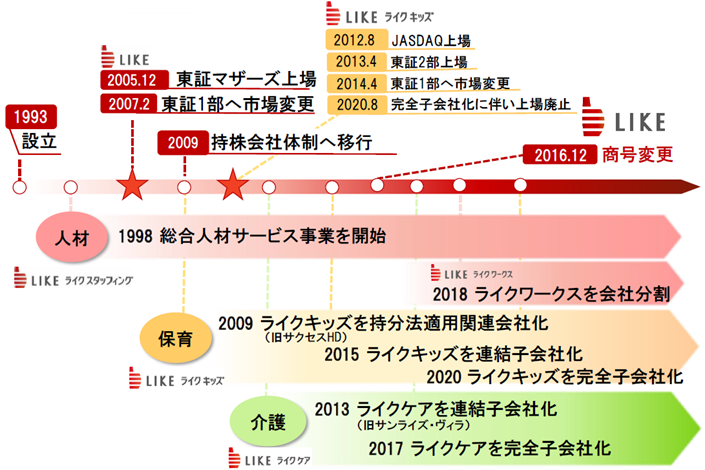

1993年パッケージ旅行の企画事業を目的として設立。現在の主要事業の足掛かりとなったのは98年に開始した総合人材サービス事業。05年にマザーズへ上場、07年には東証一部へ市場変更。09年には持株会社体制に移行し、買収を通して保育サービス、介護サービスへ事業領域を拡大させている。

(同社資料より)

【1-2 事業セグメントとライクグループ】

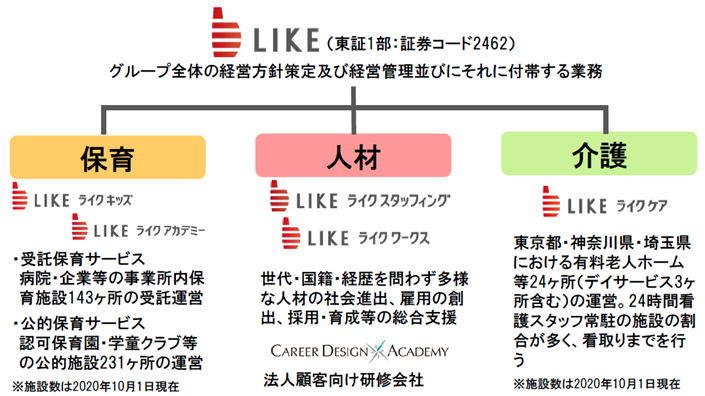

事業セグメントは、公的保育施設運営と受託保育の子育て支援サービス事業、人材派遣、業務受託、紹介予定派遣・職業紹介、及び採用・教育支援等の総合人材サービス事業、介護施設運営の介護関連サービス事業に分かれる。

(同社資料より)

グループは、純粋持株会社である同社の他、連結子会社5社及び持分法非適用関連会社1社。連結子会社は、ライクキッズ(株)とその傘下で受託保育事業と公的保育事業(認可保育園等の運営)を手掛けるライクアカデミー(株)、人材派遣や業務受託等の総合人材サービスと携帯電話キャリアショップ運営を手掛けるライクスタッフィング(株)、物流・製造業界向け人材サービスのライクワークス(株)、及び介護施設運営のライクケア(株)。この他、ライクスタッフィング(株)が20%、携帯電話販売代理店最大手の(株)ティーガイア(東証1部:3738)が80%、それぞれ出資する合弁会社(株)キャリアデザイン・アカデミーが、法人顧客向け研修サービスを提供している。

これら子会社のうち、ライクキッズ(6065)をTOBにより完全子会社化した。ライクとしては、ライクキッズが待機児童問題を解消するための資金調達等の経営課題を克服し、保育業界における熾烈な競争を勝ち抜いていくためには、ライクが有する経営資源をより一層活用し、更なるシナジー等を発揮する必要があると考えて行うもの。

【1-3 中期経営計画】

| 17/5期 | 18/5期 | 19/5期 | 20/5期 | ||||

計画 | 実績 | 計画 | 実績 | 計画 | 実績 | 期初予想 | 実績 | |

売上高 | 38,300 | 40,051 | 46,400 | 45,663 | 51,000 | 47,797 | 53,500 | 51,072 |

経常利益 | 2,200 | 2,493 | 2,800 | 3,889 | 3,500 | 3,753 | 4,000 | 4,067 |

*単位:百万円。

*20/5期は中期3ヵ年計画の対象外

3ヵ年の中期経営計画最終となる19/5期は、売上高は計画を下回ったものの、経常利益は上回った。20/5期は新型コロナウイルス感染症の影響もある中、3Q累計の16.3%経常減益から通期は8.4%経常増益へと仕上げてきた。21/5期予想については、決算発表時(7/13)にはライクキッズ(6065)を完全子会社とすることを目的とした公開買付けを実施しており未定としたが、7/22に業績予想を開示した。

新たな中期経営計画は、新型コロナウイルス感染症の影響以外の未確定要素の解消が見え次第公表予定。未確定要素は子育て支援サービス事業における待機児童解消による認可保育園の新設需要に対する影響、及び介護関連サービス事業における新規開設のための許認可や候補物件の確保を指す。

【1-4 株主優待】

「ライク・プレミアム優待倶楽部」を提供。

対象・・・毎年5月末現在の株主名簿に記載された、同社株式200株(2単元)以上を保有する株主。

内容・・・毎年7月に下表に基づいた株主優待ポイントを贈呈。特設インターネットサイト(https://like.premium-yutaiclub.jp)において、株主優待ポイントと、食品、電化製品、ギフト、旅行、雑貨など2,000種類以上の優待商品に交換。

(同社資料より)

2.2021年5月期第1四半期決算

(1)連結業績

| 20/5期 1Q | 構成比 | 21/5期 1Q | 構成比 | 前年同期比 |

売上高 | 12,401 | 100.0% | 13,163 | 100.0% | +6.1% |

売上総利益 | 2,046 | 16.5% | 2,388 | 18.1% | +16.7% |

販管費 | 1,499 | 12.1% | 1,550 | 11.8% | +3.4% |

営業利益 | 546 | 4.4% | 838 | 6.4% | +53.4% |

経常利益 | 642 | 5.2% | 1,087 | 8.3% | +69.4% |

親会社株主に帰属する四半期純利益 | 235 | 1.9% | 419 | 3.2% | +78.3% |

*単位:百万円。

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前年同期比6.1%の増収、同69.4%の経常増益

売上高は前年同期比6.1%増の131億63百万円。病院・企業等が設置する事業所内保育施設・認可保育園・学童クラブ、高齢者の健康と安全を守る介護施設の運営はもちろんのこと、保育・介護業界だけでなく、テレワークやEC販売を実現するためのネットワークインフラを支える通信業界におけるカスタマーサポートや端末販売、生活必需品の円滑な流通を支える製造・物流業界、生活に不可欠な施設等の新設・維持補修を行う建設業界といった事業領域を、改めて、生活になくてはならない業界と認識し、就業人口の増加を実現すべく、働きやすい環境の整備と雇用の創出に注力した。

なお、新型コロナウイルス感染症の拡大により、総合人材サービス事業において、ファッション業界(アパレル・化粧品)やインバウンド系の製造における売上の減少や、販促イベントの中止等はあった。しかし、社会になくてはならないことにこだわり事業を展開してきたことから、前4Q中に注力業界を変更できたため、全体として新型コロナウイルス感染症拡大の業績への影響を吸収しての増収となった。なかでも二桁増収となった子育て支援サービス事業が増収を牽引した。

利益面では、売上総利益率が前年同期比16.5%から18.1%に上昇した。売上原価率は、全ての事業が社会になくてはならない事業であることから、事業継続のため適正利益を意識した結果、子育て支援サービスで2.1pt、総合人材サービスで0.9pt、介護関連サービスでは1.8pt改善し、全体でも大きく改善した。販管費率は12.1%から11.8%に低下した。認可保育園の運営数の増加による租税公課の増加やオフィス移転による地代家賃の増加はあるものの、グループ間連携により本部業務や採用の効率化が進んだ結果の改善である。これらにより営業利益率が前年同期4.4%から6.4%に上昇、営業利益は前年同期比53.4%増の8億38百万円となった。各事業で2桁増益、また全ての事業において予算を上回った。営業外で設備補助金収入が増加したことにより経常利益は前年同期比69.4%増の10億87百万円、親会社株主に帰属する四半期純利益は同78.3%増の4億19百万円となった。

(2)セグメント別動向

| 20/5期1Q | 構成比 | 21/5期1Q | 構成比 | 前年同期比 |

子育て支援サービス | 5,554 | 44.8% | 6,209 | 47.2% | +11.8% |

総合人材サービス | 5,063 | 40.8% | 5,062 | 38.5% | -0.0% |

介護関連サービス | 1,708 | 13.8% | 1,818 | 13.8% | +6.5% |

その他 | 75 | 0.6% | 73 | 0.5% | -3.2% |

連結売上高 | 12,401 | 100.0% | 13,163 | 100.0% | +6.1% |

子育て支援サービス | 302 | 40.6% | 411 | 39.4% | +35.9% |

総合人材サービス | 378 | 50.8% | 527 | 50.5% | +39.2% |

介護関連サービス | 58 | 7.9% | 98 | 9.4% | +67.9% |

その他 | 4 | 0.7% | 7 | 0.7% | +51.2% |

調整額 | -198 | - | -205 | - | - |

連結営業利益 | 546 | 100.0% | 838 | 100.0% | +53.4% |

*単位:百万円。

*その他は報告セグメントに含まれない事業等

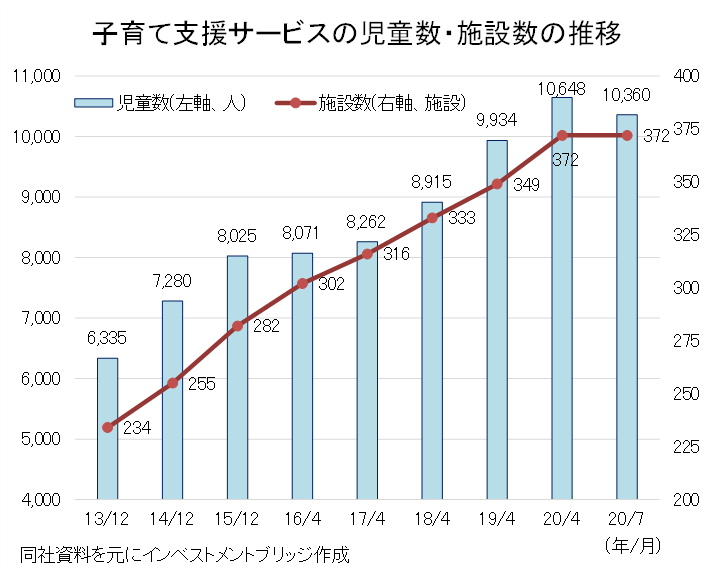

子育て支援サービス事業

売上高62億9百万円(前年同期比11.8%増)、営業利益4億11百万円(同35.9%増)。

コロナ禍において、医療従事者・生活インフラを守る役割を担う人々の子供を預るだけでなく、外出がしづらくなる中、子育てに関する悩みを相談できるところが少なくなった保護者の支えになるといった観点からも、保育施設の社会的な役割は大きくなっている。今年度末に待機児童をゼロにするという政府目標の達成も難しくなっており、ライクキッズ及びライクアカデミーにおいて、引き続き、認可保育園や学童クラブ等の運営と、病院・企業等が設置する企業主導型保育等の事業所内保育の受託運営を行った。加えて、保護者・子供に選ばれ続ける高品質の保育と利便性の高い立地や設備を備えた新規施設の開設と、人材確保に悩む事業者様に対する事業所内保育の提案に注力した。

適正利益での受注・運営に注力した結果、営業利益は大幅に伸びた。

なお、連結子会社ライクキッズに対する公開買付け等の実施の結果、8月28日に全株式を取得し完全子会社となっているが、連結業績への影響は2Q以降となる。

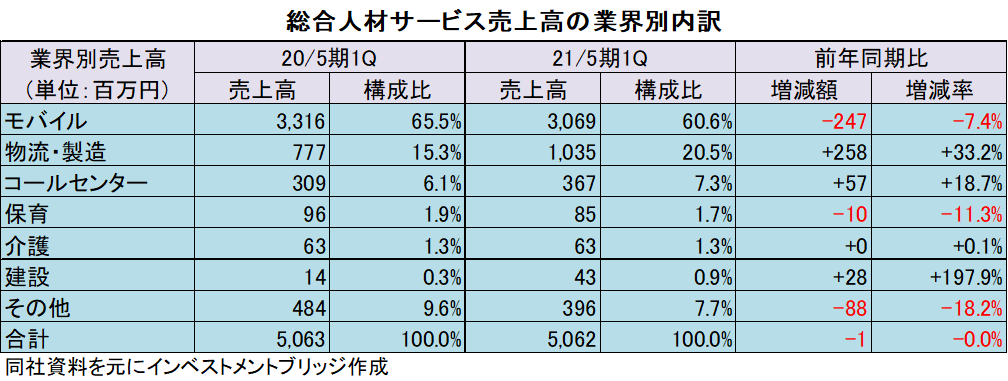

総合人材サービス事業

売上高50億62百万円(前年同期比0.0%減)、営業利益5億27百万円(同39.2%増)。

新型コロナウイルスの感染拡大により、ライクスタッフィング及びライクワークスの事業領域であるモバイル、製造・物流、コールセンター、保育・介護、建設業界が、生活インフラを支える業界であることが再認識され、エッセンシャルワーカーと呼ばれる人材の需要が高水準で推移している。このため、就業人口の増加に注力することで事業拡大に邁進した。

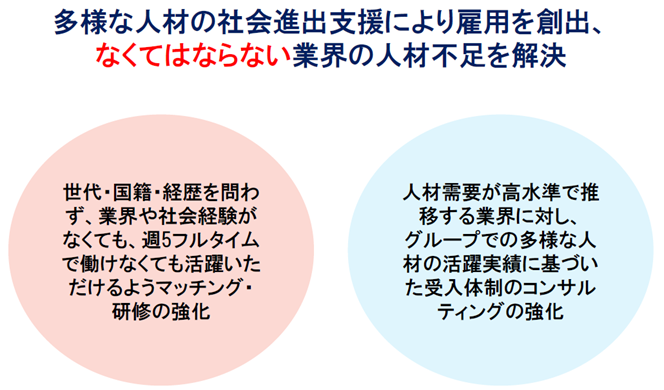

また、コロナ禍においては、雇用情勢が悪化している業界もあり、雇用の創出も図るべく、引き続き、業界に特化し蓄積してきた知識やノウハウ等の現場力を活かし、業務経験や社会経験の浅い求職者や、週5日フルタイム以外の勤務を希望される求職者であっても活躍できるよう、マッチング・就業フォロー・研修体制や顧客企業に対する多様な働き方の提案等を強化した。

また、次の成長軸となる新規事業として、前期以前より強化を進めている建設業界向けサービス、外国人材就労支援サービスの拡大についても、引き続き注力している。建設業界向けサービスについては、施工管理者や現場監督(補助)、現場事務、BIM・CADオペレーターとしての就業者が、1Qにのべ100名を超えた。

主に、同社グループの新卒社員のうち、自分が本当に就きたい仕事は何か、どのように成長していきたいのかを、同社グループで働くことで見つけ、ステップアップしていく「エキスパート職」が活躍している。業界での就業経験がなくても、社会人として仕事の厳しさを学び、コミュニケーションが円滑に取れ、やる気のある若年層の人材に対する需要が高まる建設業界との良いマッチングが実現している。

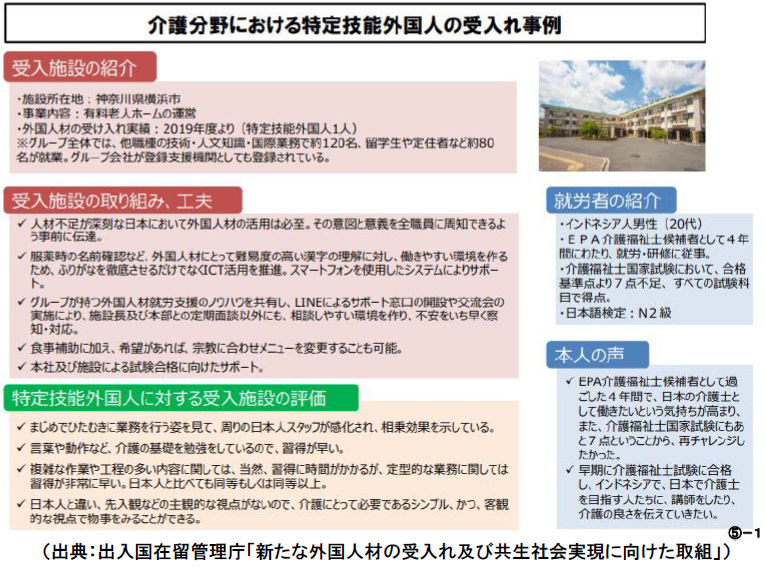

外国人材就労支援サービスについては、新型コロナウイルスの感染拡大の影響により、外国からの入国時期は変わっているが、グループで130名以上の外国籍正社員が在籍し、19年4月に新設された在留資格「特定技能」での同社グループでの就業実績も1年を超えた。このため、業界のリーディングカンパニーとしてのノウハウを活かし、入国が始まった時に、より多くの企業においてスムーズな受け入れができるよう、先立って日本での留学や就業経験のある求職者を中心に、介護や建設業界等における就業支援を推進している。

新型コロナウイルスの感染拡大の影響を受け、ファッション業界(アパレル・化粧品)やインバウンド系の製造における売上の減少や、販促イベントの中止等はあったものの、社会になくてはならないことにこだわり事業を展開してきた。

介護関連サービス事業

売上高18億18万円(前年同期比6.5%増)、営業利益98百万円(同67.9%増)。

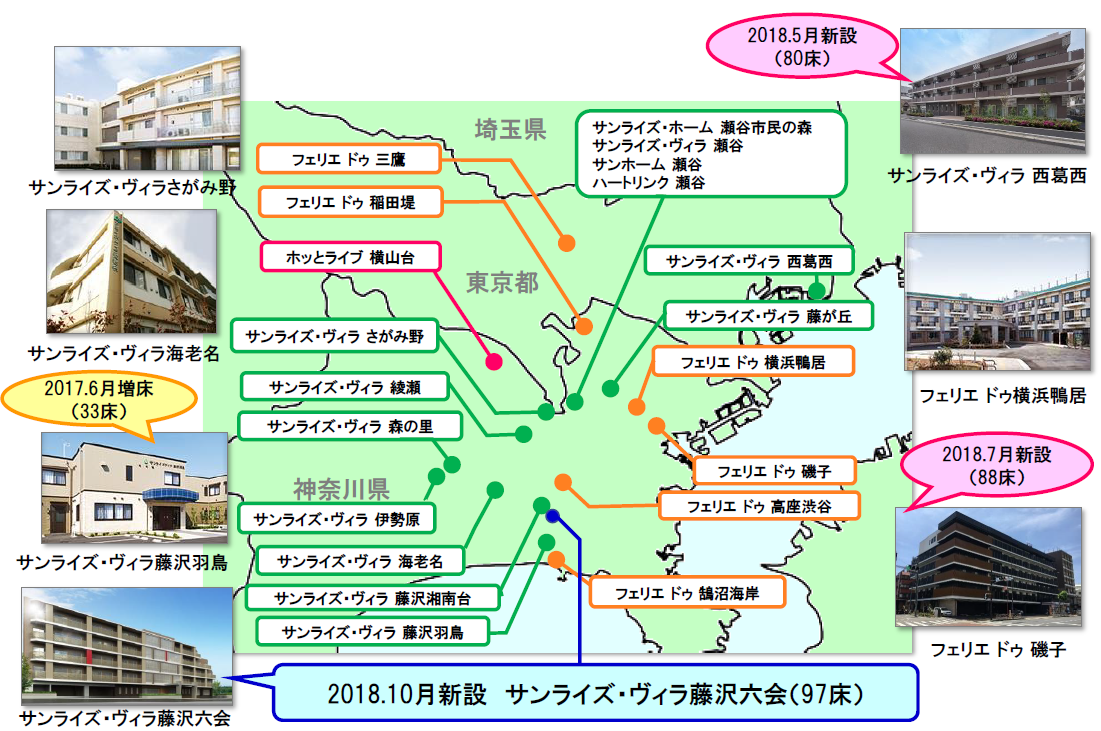

ライクケアにおいて、引き続き、神奈川県・東京都・埼玉県といった首都圏において24時間看護師が常駐し看取り介護を行う有料老人ホーム等を運営し、利用者・家族に選ばれ続ける高品質のサービスを提供することに注力した。18年5月に開設したサンライズ・ヴィラ西葛西及び同年7月に新規開設したフェリエ ドゥ磯子が満床、同年10月に新規開設したサンライズ・ヴィラ藤沢六会も順調に入居率を伸ばしている。

また、コロナ禍において、高齢者の健康と安全を守る社会的役割が一層大きくなり、安定した介護に注力した結果、増収増益。予算を上回るペースで推移している。外国人材等多様な人材の活躍により、高品質のサービス提供も実現させた。

その他(マルチメディアサービス事業)

売上高72百万円(前年同期比3.2%減)、営業利益6百万円(同51.2%増)。

マルチメディアサービス事業では、総合人材サービス事業におけるモバイル業界向けサービスのためのアンテナショップとして携帯電話ショップ1店舗を運営している。

(3)財政状態

◎財政状態

| 20年5月 | 20年8月 |

| 20年5月 | 20年8月 |

現預金 | 13,092 | 9,421 | 未払金 | 3,263 | 3,721 |

売上債権 | 4,258 | 3,931 | 未払法人税・消費税等 | 1,431 | 978 |

流動資産 | 19,617 | 14,477 | 受入入居保証金 | 976 | 960 |

有形固定資産 | 13,346 | 13,737 | 有利子負債(うちリース債務) | 17,372(1,289) | 1,6786(1,596) |

無形固定資産 | 1,554 | 1,439 | 負債 | 25,670 | 25,557 |

投資その他 | 5,305 | 5,144 | 純資産 | 14,154 | 9,240 |

固定資産 | 20,207 | 20,321 | 負債・純資産合計 | 39,825 | 34,798 |

*単位:百万円。

1Qの総資産は前期末比50億26百万円減の347億98百万円となった。

流動資産は前期末比51億40百万円減の144億77百万円、おもに借入金の返済等に伴う現金及び預金の減少36億71百万円、受取手形及び売掛金の減少3億26百万円等によるもの。

固定資産は前期末比1億14百万円増の203億21百万円、おもに子育て支援サービス事業における新規開園等に伴う有形固定資産の増加3億90百万円、のれんの償却に伴う減少1億11百万円等によるもの。

流動負債は前期末比55百万円増の164億82百万円、おもに未払金の増加4億58百万円、短期借入金の減少4億7百万円等によるもの。

固定負債は前期末比1億67百万円減の90億74百万円、おもにリース債務の増加3億7百万円、長期借入金の減少4億62百万円等によるもの。

純資産は前期末比49億14百万円減の92億40百万円、おもに四半期純利益の計上4億19百万円、配当金の支払2億66百万円、8月28日に連結子会社であるライクキッズの全株式を取得したことによる非支配株主持分の減少40億71百万円、非支配株主との取引に係る親会社の持分変動に伴う資本剰余金の減少9億57百万円等によるもの。

自己資本比率は前期末比1.3ポイント改善し26.6%となった。

3.2021年5月期業績予想

(1)連結業績

| 20/5期 実績 | 構成比 | 21/5期 予想 | 構成比 | 前期比 |

売上高 | 51,072 | 100.0% | 54,000 | 100.0% | +5.7% |

営業利益 | 2,000 | 3.9% | 2,150 | 4.0% | +7.5% |

経常利益 | 4,067 | 8.0% | 4,100 | 7.6% | +0.8% |

親会社株主に帰属する 当期純利益 | 1,793 | 3.5% | 1,900 | 3.5% | +6.0% |

*単位:百万円

21/5期は5.7%増収、0.8%経常増益を見込む

通期予想に修正はなく、21/5期は売上高が前期比5.7%増の540億円、経常利益は同0.8%増の41億円を計画する。本決算発表時(7/13)にはライクキッズ(6065)を完全子会社とすることを目的とした公開買付けを実施しており未定としたが、完全子会社化が決定し、7/22に業績予想を開示した。

以下はセグメント毎の期初の戦略。大きくは変動していないと推測される。

子育て支援サービス事業

待機児童問題・保育士不足の深刻化が進む中、引き続き保護者・子供に選ばれ続ける認可保育園・学童クラブ・企業主導型保育所をはじめとする事業所内保育施設等の新規開設の強化、サービス品質の更なる向上による収益力の改善に邁進する。ただし、運営だけでなく建設の観点からも、新型コロナウイルス感染症の影響を注視しながら、安全に配慮した事業拡大を進めるため、前期までの認可保育園の新規開設の20ヶ所ペースまでには至らないと見込んでいる。

総合人材サービス事業

モバイル、保育・介護、コールセンター、物流・製造を中心とする生活インフラを支える業界における就業人口を増やすべく、引き続き、若年層の社会進出支援から事業を開始した経験を活かし「働く」喜びを伝える。これまで顧客企業とともに人材確保と定着率の向上に対する様々な施策に取り組んだ知識を活かし求職者が希望する多様な働き方を実現。業界特化型で事業を展開してきたノウハウを活かし、求職者が就業先で活躍できるために必要な研修を実施することに注力する。保育・介護業界向けサービスでは、ライクキッズ及びライクアカデミー、ライクケアの施設運営事業者としてのノウハウを活かし、独自の保育士・介護士・栄養士・調理師等の採用・研修機能を構築していく。18年12月に開始した建設業界向けサービスについても、既存の事業領域同様、生活に不可欠な施設等の新設・維持補修を行う生活インフラを支える業界でありながら、人材の確保に課題を抱えていることもあり、順調に売上が伸長してきたことから、採用・研修体制を強化し、さらなる事業拡大に注力する。また、19年4月に改正入国管理法が施行され、新たな在留資格である「特定技能」が新設されたことから、グループで130名以上の外国籍正社員を雇用している実績を活かし、介護・建設・製造業界を中心に外国人材の就労を推進している。介護分野における特定技能1号の認定の取得・就業までの実績もできたことから、グループでの就業実績に基づいた外国人材の就労支援に注力しており、諸外国とのルールの整備と入国規制の緩和とともに事業の垂直立ち上げを実現すべく準備していく方針。

介護関連サービス事業

引き続き、サービス品質を向上し他社との差別化を明確にすることで、入居率を90%以上の高水準に維持するとともに、収益力の改善に努める。

配当についても修正なく、前期比2円増配の30.0円を見込む。尚、同社は配当性向30%程度を目安としている。

(2)事業別戦略

◎子育て支援サービス事業

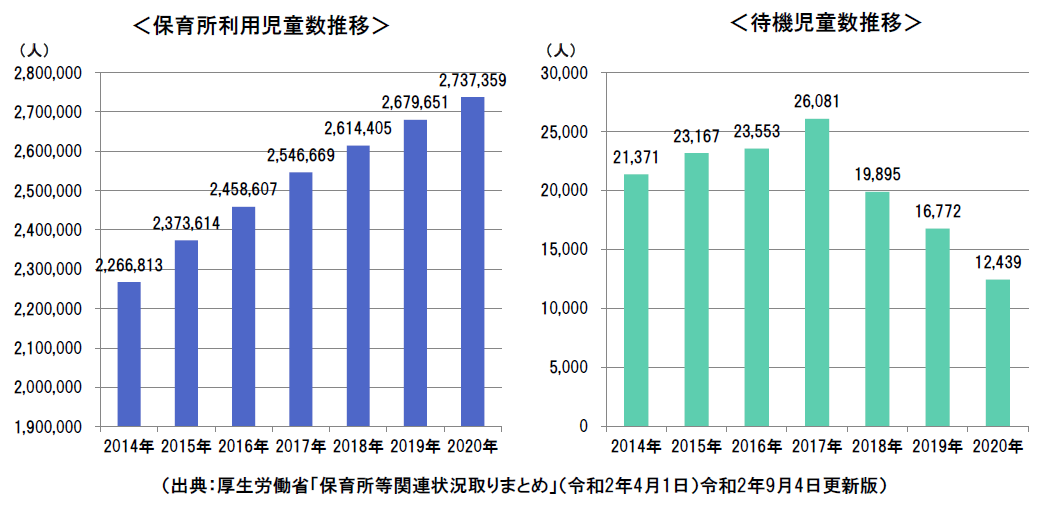

子育て支援サービス事業の事業環境

保育所利用児童数は増加し、3年連続で待機児童数も減少したものの、20年度末に待機児童ゼロの目標達成は困難。

さらに、内閣府が2024年度に14.1万人分の保育の受け皿が不足すると推計。

新政権となっても、待機児童解消に向けた対策は続く。

(同社資料より)

全国の待機児童数は12,439人。首都圏と関西圏で半分以上を占めており、都市部を中心に待機児童数は依然として高水準で推移している。

首都圏、関西圏の待機児童数

首都圏 4,755人 ・東京都 2,343人 ・埼玉県 1,083人 ・千葉県 833人 ・神奈川県 496人 | 関西圏 2,620人 ・大阪府 348人 ・兵庫県 1,528人 ・滋賀県 495人 ・奈良県 201人 ・京都府 48人 |

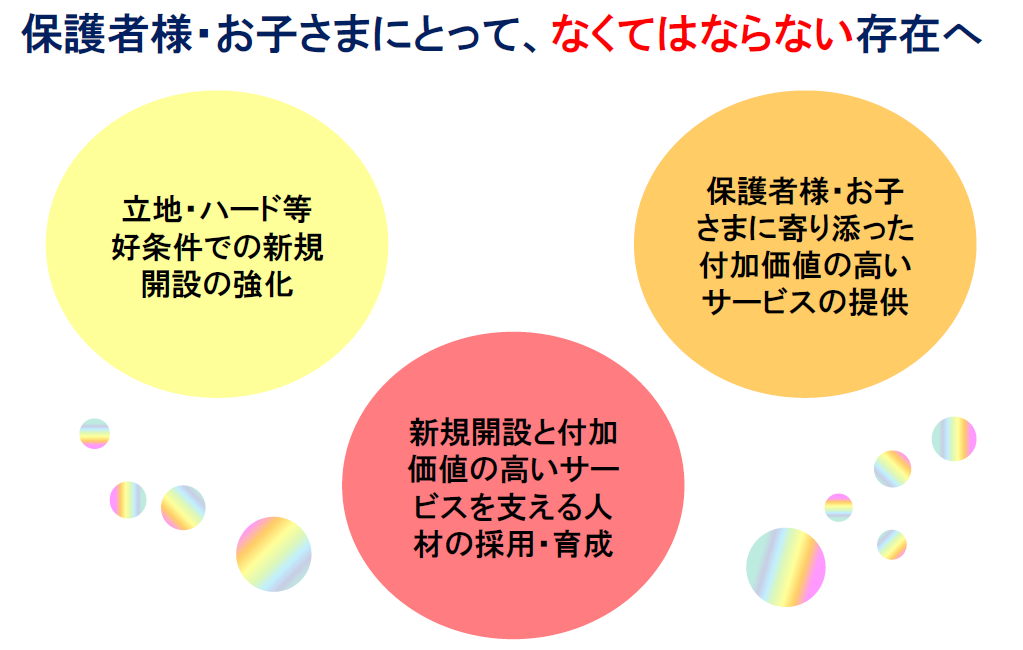

子育て支援サービス事業の事業方針

(同社資料より)

立地・ハード面等好条件での新規開設の強化

(同社資料より)

保護者様・お子さまに寄り添った付加価値の高いサービスの提供

○保護者と密接にコミュニケーションを取り更なるニーズにお応えすることを目的としたアプリを開発

【搭載予定の機能】

写真販売、持ち帰りづらかったり購入できるところが限られていたりする保育必需品等の販売、利用者を制限し安心して利用できるリユース品の売買、英語等の通信教育、等

○新しい生活様式の中でも、保護者様・お子さま・子供のニーズに適う新しい保育サービスを提供

「保育のひきだし」YouTube

https://www.youtube.com/channel/UCbQak-4Wmmm9j7D-F9OxMoA/featured

○新しい生活様式により相談するところが少なくなった保護者様を臨床心理士がweb上でサポート

「臨床心理士寄り添い窓口」

https://www.like-kn.co.jp/academy/yorisoi-madoguchi.html

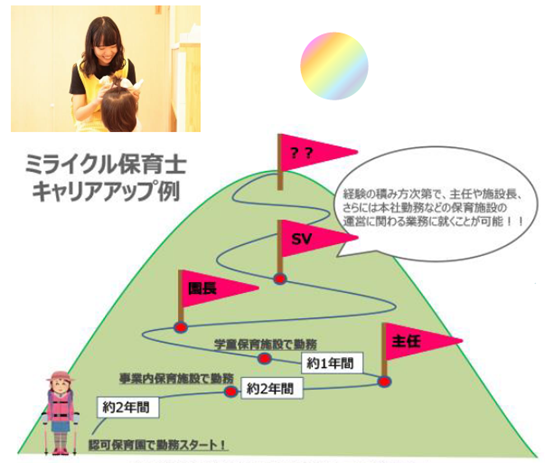

新規開設と付加価値の高いサービスを支える人材の採用・育成

(同社資料より)

多彩な経験を積みながら早い段階で役職に就くことができる!!

・ | 保育職から他職種への転換が一般的でない保育士を、総合職として採用し、運営の中核を担う管理職を育成。新たな給与体系や研修制度等を設け、キャリア形成の支援を実施 |

・ | ライクスタッフィングの採用・就業後フォローのノウハウを活かし、採用力の強化、定着率の向上を図る |

・ | グループ内での積極的な人事交流によりノウハウを共有、マッチング力を強化 |

・ | 研修コンテンツのグループ共有による人材の創出に注力 |

◎総合人材サービス事業

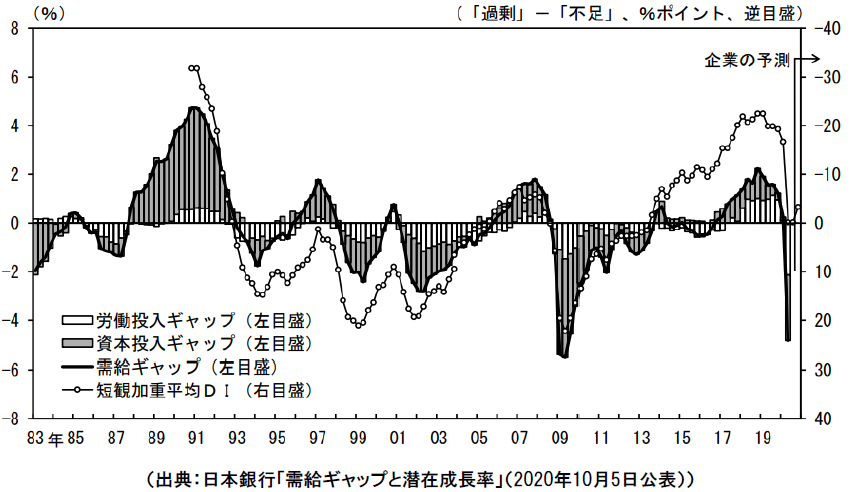

総合人材サービスの事業環境

2020年4~6月期において、労働時間や就業率を反映する「労働投入ギャップ」はマイナス2.14%と、09年4~6月期(マイナス1.48%)を超え、1983年以降最大のマイナス幅となる等、雇用の維持が社会課題に。

(同社資料より)

厳しい雇用情勢にもかかわらず、生活インフラを支える業界・職種においては人材需要が拡大。特に、全体の有効求人倍率が2020年8月時点で1.04倍と低下傾向にあるのに対し3.95倍と高止まりしている介護や、29歳以下の就業者が1割にとどまる建設においては、将来的にも人材が逼迫。

モバイル | テレワークやEC販売強化を実現するために不可欠なネットワークインフラを支える端末販売・カスタマーサポート等に従事する人材に対する需要が拡大。 |

コールセンター | |

保育 | beforeコロナから人材需要が逼迫しており、改めて生活インフラを支えるためになくてはならない業界となったことから更に人材需要が拡大。国内の人材だけでは充足できない見込み。 |

介護 | |

物流・製造 | EC販売が主流となり、倉庫・工場等での軽作業、ドライバーに対する需要が拡大。 |

建設 | 生活に不可欠な施設等の新設・維持補修に従事する人材に対する需要が拡大。 |

総合人材サービスの事業方針

(同社資料より)

【新規事業進捗】

建設業界向けサービス

| 施工管理者や現場監督(補助)、現場事務、BIM・CADオペレーター等どの職種においても人材が圧倒的に不足。

29歳以下の就業者が1割にとどまるため、新卒の採用・育成・定着化にも苦戦。 | |||||

|

|

|

|

| ||

自分が本当に就きたい仕事は何か、どのように成長していきたいかを働きながら決めたい求職者の就業コースであるエキスパート職や他業種からのキャリアアップ希望者、外国人材の活躍が進み、2020年7月には就業者がのべ100名を超え、売上も伸長。

2020年10月からは、建設業界向けの就労移行支援事業を本格的にスタートさせ、就労移行支援事業所「ライクチャレンジサポート大森駅前」にて、技術者育成に向けた研修を実施。半年間にわたるBIM研修で専門ソフトの使用方法を習得したのちに顧客企業で就労予定。

外国人材就労支援サービス

| 19年8月:ライクスタッフィングが、出入国在留管理庁長官の登録を受け、「特定技能1号」の活動を安定的かつ円滑に行うことができるようにするための職業生活上、日常生活上又は社会生活上の支援を実施する「登録支援機関」の登録簿に登録。 (登録番号:19登‐001950) 19年9月:首都圏24ヶ所で介護施設を運営するライクケアにおいて、介護分野における「特定技能1号」の認定証明書を受理。

| |

19年10月:「特定技能1号」認定者がライクケアにおいて就業を開始。 20年3月:日本国内で実施された試験に合格した留学生からの「特定技能1号」認定者がライクケアにおいて就業を開始。 20年8~10月:ライクケアにおいて介護分野における「特定技能1号」の認定証明書を、新たに5名分受理。 (コロナの影響により出国許可待ち) ※ライクケアで受理した介護分野における「特定技能1号」の認定は通算7名。 |

| |

グループで17ヶ国・130名以上の外国籍正社員が在籍し、「特定技能」での就業実績も1年を超えたことから、業界のリーディングカンパニーとしてのノウハウを活かし、介護や建設業界等における就業支援を推進。

(同社資料より)

介護施設で就業する外国人材約30名の初任者研修合格率100%等、採用・育成ノウハウを業界全体に提供することで、外国人材の就労を推進。

コロナ禍により失業や給料減があった業界での就業経験者や、就業を目標としていた業界での就職が難しくなった留学生向けに職業説明会や研修を実施し、ビザの取得を支援。

入国が始まった時に、より多くの企業においてスムーズな受け入れができるよう在日外国人材の就労を推進。

◎介護関連サービス事業

介護関連サービスの事業環境

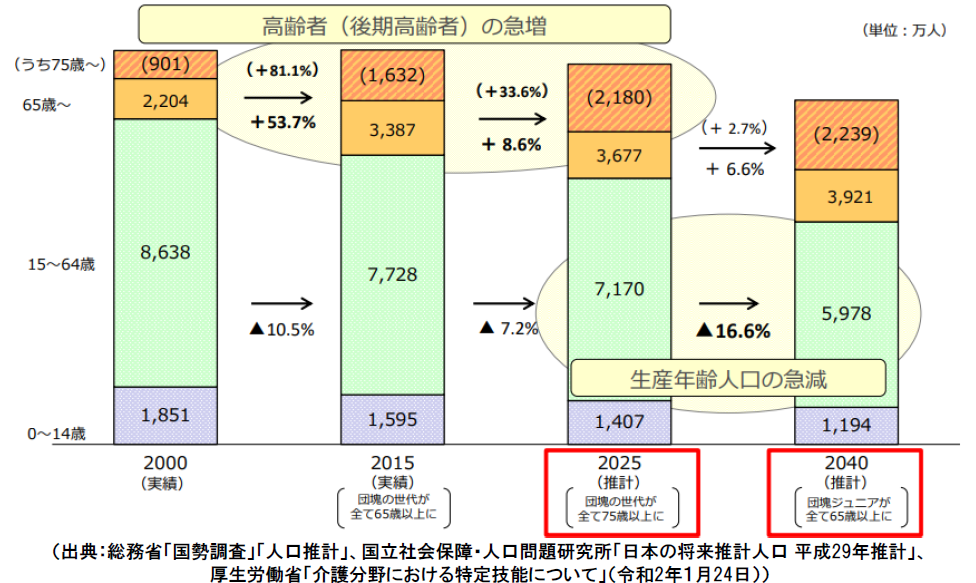

後期高齢者が急増し、2025年には団塊の世代が全て75歳以上に、40年には団塊ジュニアが全て65歳以上となる。

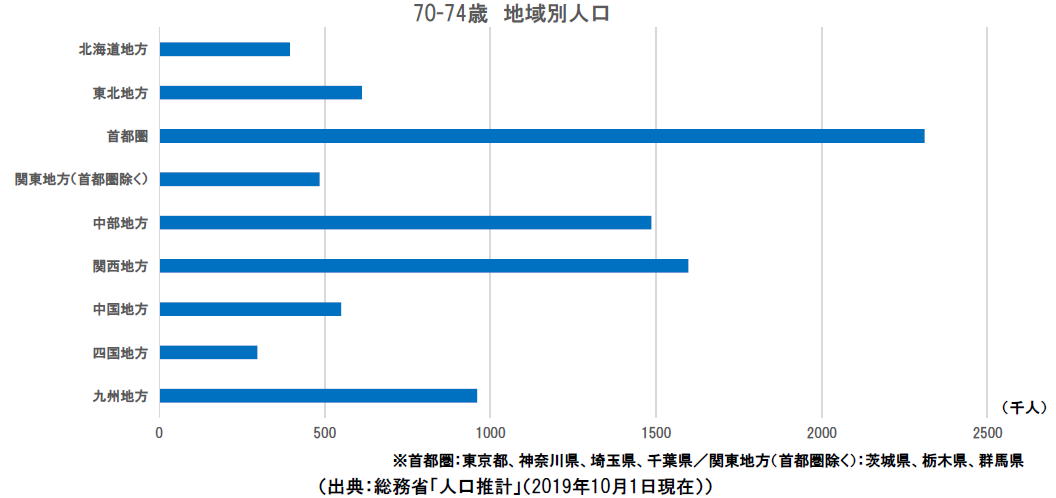

団塊の世代(70-74歳)は、特に首都圏に集中しており、231万人。

同社グループの介護関連サービスが事業を展開する首都圏において、介護需要はますます高まる。

(同社資料より)

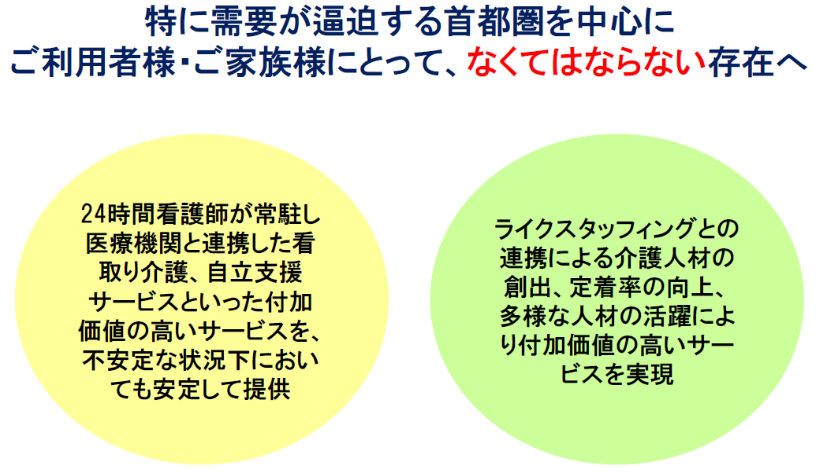

介護関連サービスの事業方針

(同社資料より)

介護関連サービス事業の運営施設

(同社資料より)

4.今後の注目点

コロナ禍の中、好スタートを切った。全事業で計画を上回り、2桁増益となったが、新規開設を進める子育て支援サービス事業や前期から黒字に転じた介護関連サービス事業は前期の流れを受け継いだもの。今1Qの注目は総合人材サービス事業ではないだろうか。新型コロナウイルス感染拡大の影響を受け、ファッション業界(アパレル・化粧品)やインバウンド系の製造における売上の減少や、販促イベントの中止等はあったものの、物流・製造業界やコールセンター業界向けサービスが伸長、また、新規事業として立ち上げた建設業界向けが大幅増となり、微減収にとどめ、大幅増益を実現させた。もう一つ印象的なのは、グループ理念として強く掲げたフレーズである「人生のどの段階においてもなくてはならない生活総合支援企業グループ」だろう。この施策が利益率の向上にも一役買ったようだ。前回レポートで「今回のコロナ禍を経て、世間における存在感は増すのではないだろうか」としたが、まさに具現化したと言えそうだ。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 6名、うち社外3名 |

◎コーポレート・ガバナンス報告書 更新日: 2020年8月28日

基本的な考え方

当社は、「…planning the Future~人を活かし、未来を創造する~」をグループ理念とし、人生のどの段階においてもなくてはならない企業集団を目指しており、コーポレート・ガバナンスへの取組みを重要な経営課題として認識しております。これを実現するために、当社グループの役員、従業員及びサービス利用者が、常に公正で機能的な行動をとることができるよう、持株会社体制であることを活かし、コンプライアンス体制を持株会社に集約し、持株会社の機能をグループ全体の経営管理に集中させることにより、グループ全体のコーポレート・ガバナンスの強化を図っております。

1.株主の権利・平等の確保

株主総会における議決権をはじめとする株主の権利が実質的に確保されるよう、適切な対応を行っております。

2.株主以外のステークホルダーとの適切な協働

当社のグループ理念に基づき、行動規範や行動原則を遵守し、サービス利用者、クライアント、株主、従業員等全てのステークホルダーの皆様に対し誠実に行動することにより、継続的に企業価値を拡大してまいります。

3.適切な情報開示と透明性の確保

法令に基づく情報開示を適切に行うとともに、法令に基づく開示以外の情報や非財務情報の提供にも積極的に取り組んでまいります。

4.取締役会等の責務

取締役会は、グループの経営の基本方針や戦略の策定、事業会社の管理・監督を行っており、グループ全体における業務の意思決定及び取締役会による業務執行を監督する機関として位置付け、運営しております。なお、社外取締役は、経営規律の強化を図るとともに、透明性をより一層高める役割を担っております。

5.株主との対話

グループの企業価値の極大化のため株主との対話を重視しており、株主からの対話の申し込みに対しては随時対応しております。株主との対話は、IR担当者、IR担当役員、経営陣幹部が必要に応じて行っております。

コーポレート・ガバナンス・コード各原則の実施について

<実施をしないコード:3項目、そのおもな原則>

【補充原則1-2-4】

当社では現在、議決権の電子行使を実施しておりませんが、今後については、株主構成に占める機関投資家、海外投資家の比率等を勘案しながら導入を検討してまいります。

【補充原則4-10-1】

当社は、任意の独立した諮問委員会を設置しておりませんが、取締役候補の選任や取締役の報酬については、取締役会の決議に先立ち、独立社外取締役に対し説明を行い、適切な助言を得ております。このように、取締役候補の選任や取締役の報酬について、独立社外取締役の適切な関与・助言を得ていることから、これらに係る取締役会の機能の独立性・客観性と説明責任は十分担保されているものと考えております。

<開示しているコード:10項目、その主な原則>

【原則1-4】

政策保有株式につきましては、企業価値向上におけるシナジーが認められると判断した場合に限り、当該株式の政策保有について検討いたします。現在、政策保有している株式については保有意義があることを確認しております。また、当該株式の議決権の行使については、当該会社の企業価値向上及び当社への影響を勘案し、議案に対する賛否の意思表示を行うものといたします。

【原則2-6】

当社は、企業年金制度を採用しておりません。

【原則5-1】

・当社は、当社グループのIR活動全般を行うIR担当役員とIR担当者を設置し、株主との建設的な対話の促進を図っております。

・情報開示については、基本的な考え方をまとめた「ディスクロージャー・ポリシー」を定め、これに則り、公正かつ適時・適切な開示に取り組んでおります。

・ディスクロージャー・ポリシーについては、当社HP( https://www.like-gr.co.jp/ir/policy.html )において開示しております。

・IR活動の詳細につきましては、本報告書の「株主その他の利害関係者に関する施策の実施状況」の2.に記載のとおりであります。

東証コーポレート・ガバナンス情報サービスより:https://www2.tse.or.jp/tseHpFront/CGK010010Action.do?Show=Show

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(ライク:2462)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |