ブリッジレポート:(2925)ピックルスコーポレーション 2021年2月期第2四半期決算

宮本 雅弘 社長 | 株式会社ピックルスコーポレーション(2925) |

|

企業情報

市場 | 東証1部 |

業種 | 食料品(製造業) |

代表者 | 宮本 雅弘 |

所在地 | 埼玉県所沢市東住吉7-8 |

決算月 | 2月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

3,125円 | 6,397,707株 | 19,992百万円 | 10.4% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

30.00円 | 1.0% | 250.09円 | 12.5倍 | 2,017.79円 | 1.5倍 |

*株価は10/09終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2017年2月(実) | 35,801 | 780 | 867 | 548 | 105.63 | 22.00 |

2018年2月(実) | 37,616 | 1,131 | 1,233 | 872 | 144.81 | 25.00 |

2019年2月(実) | 40,670 | 1,409 | 1,561 | 920 | 143.88 | 28.00 |

2020年2月(実) | 41,417 | 1,871 | 1,973 | 1,290 | 201.67 | 30.00 |

2021年2月(予) | 45,000 | 2,300 | 2,400 | 1,600 | 250.09 | 30.00 |

* 予想は会社予想。単位:百万円、円。

(株)ピックルスコーポレーションの2021年2月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年2月期第2四半期決算概要

3.2021年2月期業績予想

4.外部環境と今後の主な施策

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/2期上期は前年同期比13.3%の増収、同28.6%の営業増益。外出自粛等による家庭内での食事機会の増加や健康志向の高まりによる乳酸菌を含む食品としてのキムチ需要増等で製品売上が同16.7%増加した他、漬物・調味料等の商品売上も同7.5%増加。利益面では、天候要因による原料野菜の価格高騰の影響を増収効果と新型コロナウイルス対策としての労働時間削減等を目的とした生産アイテム集約による生産の効率化等で吸収した。

- 上期実績を踏まえて上方修正された通期計画は前期比8.7%の増収、同22.9%の営業増益。製品売上が同13.2%増と伸びる中、商品売上も同0.6%増と堅調な推移が見込まれる。利益面では、下期の原料野菜価格を保守的に見ていることに加え、外食事業及び小売事業を行う発酵のテーマパーク「OH!!!~発酵・健康・食の魔法!!!~(以下「OH!!!」という)」(2020年10月16日オープン予定)の立ち上げ費用も織り込んだが、増収効果等で吸収する。配当は1株当たり30円の期末配当を予定。

- コロナ禍は食品業界に巣ごもり需要をもたらしたが、同社に対しては生産の効率化効果ももたらした。具体的には、新型コロナウイルス対策としての労働時間削減等を目的に生産アイテムの集約を進めた効果で、原料野菜価格が高騰する中、収益性の改善に成功した。この取り組みは今後も継続していく考えで、コスト削減や省力化機械の導入・商品規格の見直しといった人手不足対策と相まって、競争力の強化につながっていくものと思われる。来期は真価が問われる「OH!!!」の事業展開と共に、取り組みの成果に注目していきたい。

1.会社概要

浅漬・キムチ・惣菜の製造・販売及び漬物等の仕入販売を行っており、(株)ピックルスコーポレーション札幌、(株)ピックルスコーポレーション関西、(株)フードレーベル等の連結子会社17社、持分法適用関連会社3社と共に全国的な製造・販売ネットワークを構築している。「野菜の元気をお届けします。」をスローガンに掲げ、コーポレートカラーの緑は新鮮感を表す。自社製品は、契約栽培によるトレーサビリティの確保された国産野菜(約80%が契約栽培)が中心で、保存料・合成着色料は使用しない。また、製造現場では、工場内での温度管理の徹底や入室前の全従業員の服装・健康チェック、5S活動への取り組み、更にはFSSC22000やJFS-Bの認証取得等、「安全な食へのこだわり」は強い。

20/2期の品目別売上構成は、製品(自社工場で生産)売上が63.9%(浅漬・キムチ41.8%、惣菜20.1%、ふる漬2.0%)、連結子会社(株)フードレーベル製品を含む漬物等の商品(自社工場以外での生産)売上が36.1%。販路別では、量販店・問屋等74.9%、コンビニ15.9%、その他9.2%。

【経営理念】

経営理念は「おいしくて安全、安心な商品を消費者にお届けし、同時に地球環境に配慮した企業経営を目指します」。その上で、①安全でおいしい製品を作るための品質管理、②地球環境に配慮した企業経営、③従業員のモラルアップと安全・健康を第一とした職場づくり、を経営方針として掲げている。この方針に則り、食品安全の規格であるFSSC22000、JFS-Bや環境管理の国際規格であるISO14001に取り組んでいる他、人事制度や教育制度等の充実を図る等で従業員教育にも力を入れている。今後も、この方針を基に企業活動を行う事で、「安全・安心」な食品の提供という、食品会社の基本姿勢を貫き、消費者の信頼獲得と社会への貢献を果たしていきたいとしている。

2.2021年2月期第2四半期決算概要

2-1 上期連結業績

| 20/2期 上期 | 構成比 | 21/2期 上期 | 構成比 | 前年同期比 | 期初予想 | 予想比 |

売上高 | 21,537 | 100.0% | 24,398 | 100.0% | +13.3% | 22,324 | +9.3% |

売上総利益 | 5,665 | 26.3% | 6,455 | 26.4% | +13.9% |

|

|

販管費 | 4,274 | 19.8% | 4,666 | 19.1% | +9.2% |

|

|

営業利益 | 1,391 | 6.5% | 1,788 | 7.3% | +28.6% | 1,440 | +24.1% |

経常利益 | 1,475 | 6.9% | 1,854 | 7.6% | +25.6% | 1,508 | +22.9% |

親会社株主帰属利益 | 1,007 | 4.7% | 1,293 | 5.3% | +28.3% | 1,008 | +28.2% |

* 単位:百万円

前年同期比13.3%の増収、同28.6%の営業増益

売上高は前年同期比13.3%増の243億98百万円。コロナ禍による外出自粛等による家庭内での食事機会の増加や健康志向の高まりによる乳酸菌を含む食品としてのキムチ需要増等で製品売上が159億2百万円と同16.7%増加した他、漬物・調味料等の商品売上も84億96百万円と同7.5%増加した。

営業利益は同28.6%増の17億88百万円。天候要因による原料野菜の価格高騰の影響を増収効果と新型コロナウイルス対策としての労働時間削減等を目的とした生産アイテム集約による生産の効率化等で吸収した。

連結品目別・販路別売上高(対前年同期比)

| 20/2期 上期 | 構成比 | 21/2期 上期 | 構成比 | 前年同期比 |

浅漬・キムチ | 8,656 | 40.2% | 10,488 | 43.0% | +21.8% |

惣菜 | 4,544 | 21.1% | 5,002 | 20.5% | +10.1% |

ふる漬 | 431 | 2.0% | 412 | 1.7% | -4.3% |

製品 | 13,631 | 63.3% | 15,902 | 65.2% | +16.7% |

商品(漬物・青果物等) | 7,906 | 36.7% | 8,496 | 34.8% | +7.5% |

合計 | 21,537 | 100.0% | 24,398 | 100.0% | +13.3% |

* 単位:百万円

| 20/2期 上期 | 構成比 | 21/2期 上期 | 構成比 | 前年同期比 |

量販店・問屋等 | 16,262 | 75.5% | 18,333 | 75.1% | +12.7% |

コンビニ | 3,346 | 15.5% | 4,171 | 17.1% | +24.7% |

外食・その他 | 1,929 | 9.0% | 1,893 | 7.8% | -1.8% |

合計 | 21,537 | 100.0% | 24,398 | 100.0% | +13.3% |

* 単位:百万円

品目別では、巣ごもり需要や健康志向の高まりによるキムチ需要の増加等で製商品共に増加した。販路別では、外食業界の売上減少の影響で外食向けが前年同期比1.8%減少したものの、巣ごもり需要を追い風に主力の量販店・問屋等向けが同12.7%増加した他、コンビニ向けが同24.7%増と伸びた。コンビニ向けが伸びた要因として、同社は、家庭消費型の製品が多いこと及び店頭でのキャンペーン効果もあったコンビニ向けカップ惣菜の好調の2点を挙げている。

売上総利益率と野菜価格の推移

白菜価格は4~5月頃に巣ごもり消費等の影響で白菜の需要が増加したことや主産地である茨城産が春先の低温の影響で生育が遅れたことにより、価格が高騰した。7月の日照不足や8月の猛暑の影響により、8月頃は主産地である長野産が小玉傾向となり、価格が高騰した。

胡瓜価格は8月頃に主産地である福島・岩手産等が、7月の日照不足により昨年と比べ高騰した。

17/2期上期価格を100とする白菜・胡瓜価格の推移

| 17/2期 上期 | 18/2期 上期 | 19/2期 上期 | 20/2期 上期 | 21/2期 上期 |

白菜 | 100 | 115 | 108 | 97 | 132 |

胡瓜 | 100 | 92 | 101 | 94 | 99 |

売上総利益率 | 23.2% | 23.8% | 23.8% | 26.3% | 26.5% |

* 同社資料を基に作成

前年同月を100とする月次白菜・胡瓜価格の推移

| 3月 | 4月 | 5月 | 6月 | 7月 | 8月 |

白菜 | 113 | 201 | 151 | 111 | 101 | 133 |

胡瓜 | 105 | 114 | 103 | 96 | 102 | 121 |

* 同社資料を基に作成

販管費の状況

| 20/2期 上期 | 対売上 | 21/2期 上期 | 対売上 | 前年同期比 |

物流費 | 2,167 | 10.1% | 2,449 | 10.0% | +13.1% |

人件費 | 1,261 | 5.8% | 1,378 | 5.7% | +9.3% |

広告宣伝費 | 62 | 0.3% | 77 | 0.3% | +25.1% |

その他 | 783 | 3.6% | 760 | 3.1% | -3.0% |

販管費合計 | 4,274 | 19.8% | 4,666 | 19.1% | +9.2% |

* 単位:百万円

2-2 財政状態及びキャッシュ・フロー(CF)

財政状態

| 20年2月 | 20年8月 |

| 20年2月 | 20年8月 |

現預金 | 3,309 | 5,670 | 仕入債務 | 3,484 | 4,213 |

売上債権 | 4,998 | 5,420 | 短期有利子負債 | 2,439 | 3,789 |

たな卸資産 | 621 | 713 | 流動負債 | 8,444 | 11,238 |

流動資産 | 8,990 | 11,882 | 長期有利子負債 | 1,857 | 1,470 |

有形固定資産 | 13,661 | 14,282 | 固定負債 | 2,810 | 2,381 |

無形固定資産 | 733 | 682 | 純資産 | 13,016 | 14,160 |

投資その他 | 885 | 933 | 負債・純資産合計 | 24,271 | 27,781 |

固定資産 | 15,280 | 15,898 | 有利子負債合計 | 4,297 | 5,259 |

* 単位:百万円

第2四半期末の総資産は前期末との比較で35億9百万円増の277億81百万円。コロナ禍における流動性の確保を目的とした短期借入金の積み増しで現預金が増加した他、売上の増加で売上債権が増加。外食事業及び小売事業を行う「OH!!!」(所在地:埼玉県飯能市)の店舗設備新築等で有形固定資産(建物及び構築物)も増加した。一方、負債・純資産では、短期借入金を中心に有利子負債が増加した他、純資産が増加した。自己資本比率50.5%(前期末53.2%)。

キャッシュ・フロー(CF)

| 20/2期 上期 | 21/2期 上期 | 前年同期比 | |

営業キャッシュ・フロー(A) | 1,454 | 1,915 | +461 | +31.7% |

投資キャッシュ・フロー(B) | -1,132 | -286 | +846 | - |

フリー・キャッシュ・フロー(A+B) | 322 | 1,629 | +1,307 | +405.9% |

財務キャッシュ・フロー | 170 | 731 | 561 | +330.0% |

現金及び現金同等物期末残高 | 3,328 | 5,670 | +2,342 | +70.4% |

* 単位:百万円

税前利益18億56百万円、減価償却費4億37百万円等で19億15百万円の営業CFを確保した(前期は23億3百万円)。投資CFは「OH!!!」関連などの有形固定資産の取得△2億37百万円等で2億86百万円の減少となり(同17億77百万円の減少)、財務CFは短期の借り入れ10億円等で7億31百万円の増加となった(同52百万円の減少)。この結果、現金等の第2四半期末残高は、前期末比23億61百万円増加の56億70百万円となった。

3.2021年2月期業績予想

3-1 通期連結業績

| 20/2期 実績 | 構成比 | 21/2期 計画 | 構成比 | 前期比 | 2Q実績 | 進捗率 |

売上高 | 41,417 | 100.0% | 45,000 | 100.0% | +8.7% | 24,398 | 54.2 |

売上総利益 | 10,560 | 25.5% | 11,425 | 25.4% | +8.2% | 6,455 | - |

販管費 | 8,688 | 21.0% | 9,124 | 20.3% | +5.0% | 4,666 | - |

営業利益 | 1,871 | 4.5% | 2,300 | 5.1% | +22.9% | 1,788 | 77.7 |

経常利益 | 1,973 | 4.8% | 2,400 | 5.3% | +21.7% | 1,854 | 77.2 |

親会社株主帰属利益 | 1,290 | 3.1% | 1,600 | 3.6% | +24.0% | 1,293 | 80.8 |

* 単位:百万円

前期比8.7%の増収、同22.9%の営業増益計画

上期の実績を踏まえて通期計画を上方修正したが、下期については、巣ごもり需要の落ち着きと先行きの不透明感から売上計画をわずかに引き下げる一方、利益計画をわずかに引き上げた。売上高は前期比8.7%増の450億円。内訳は、製品売上が同13.2%増の299億54百万円、商品売上が同0.6%増の150億45百万円。営業利益は同22.9%増の23億円。下期の原料野菜価格を保守的に見ていることに加え、新規事業「OH!!!」の立ち上げ費用も織り込んだが、増収効果等で吸収する。

配当は1株当たり30円の期末配当を予定している。

連結品目別・販路別売上高(対前期比)

| 20/2期 実績 | 構成比 | 21/2期 計画 | 構成比 | 前期比 |

浅漬・キムチ | 17,308 | 41.8% | 20,129 | 44.7% | +16.3% |

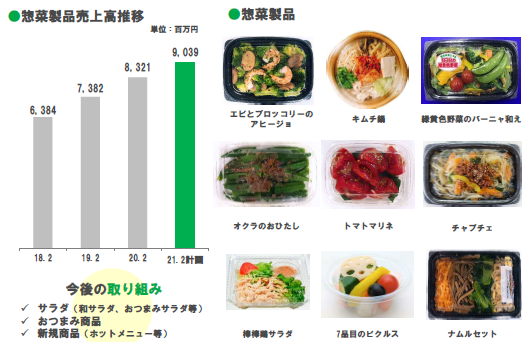

惣菜 | 8,321 | 20.1% | 9,039 | 20.1% | +8.6% |

ふる漬 | 831 | 2.0% | 786 | 1.7% | -5.4% |

製品 | 26,462 | 63.9% | 29,954 | 66.6% | +13.2% |

商品(漬物・青果物等) | 14,955 | 36.1% | 15,045 | 33.4% | +0.6% |

合計 | 41,417 | 100.0% | 45,000 | 100.0% | +8.7% |

* 単位:百万円

販路別売上高

| 20/2期 実績 | 構成比 | 21/2期 計画 | 構成比 | 前期比 |

量販店・問屋等 | 31,030 | 74.9% | 33,645 | 74.8% | +8.4% |

コンビニ | 6,587 | 15.9% | 7,595 | 16.9% | +15.3% |

外食・その他 | 3,799 | 9.2% | 3,760 | 8.3% | -1.0% |

合計 | 41,417 | 100.0% | 45,000 | 100.0% | +8.7% |

* 単位:百万円

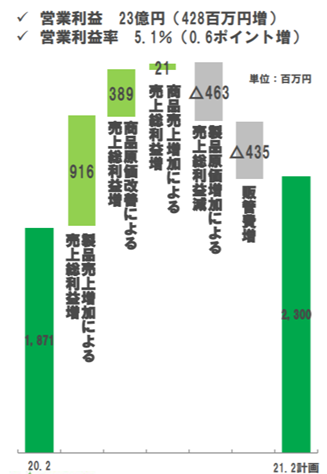

連結営業利益変動要因(対前期比)

(同社資料より)

販管費の内訳

| 20/2期 実績 | 対売上 | 21/2期 計画 | 対売上 | 前期比 |

物流費 | 4,248 | 10.3% | 4,556 | 10.1% | +7.2% |

人件費 | 2,630 | 6.3% | 2,833 | 6.3% | +7.7% |

広告宣伝費 | 326 | 0.8% | 286 | 0.7% | -12.2% |

その他 | 1,483 | 3.6% | 1,447 | 3.2% | -2.4% |

販管費合計 | 8,688 | 21.0% | 9,124 | 20.3% | +5.0% |

* 単位:百万円

4.外部環境と今後の主な施策

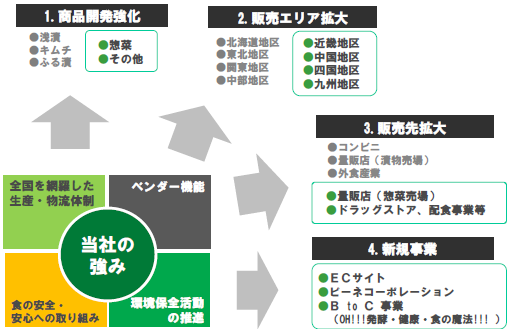

4-1 今後の戦略

(同社資料より)

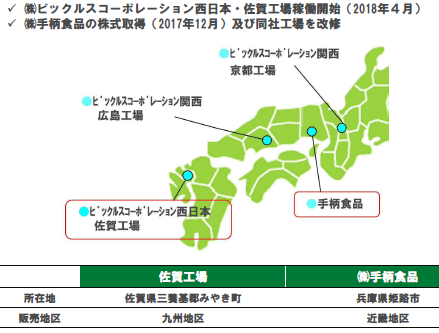

商品開発では、惣菜製品の開発を強化しつつ、新たな柱となる製品の開発を進めていく。販売エリアについては、佐賀工場や手柄食品による生産増強の効果を活かして、近畿地区、中国・四国地区、九州地区での拡販を強化する。販売先については、従来のコンビニやスーパーの漬物売場に加え、スーパーの惣菜売場への販売強化とドラッグストア等の新たな販売先の開拓に取り組む。新規事業については、ECサイトの売上拡大に取り組む他、発酵食品中心の外食小売事業を手掛ける「OH!!!」を2020年10月16日にオープンする。

4-2 浅漬・キムチ

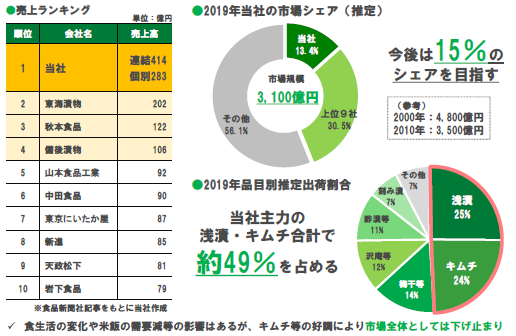

(同社資料より)

2019年の漬物市場の規模は3,100億円(同社推定)。食の多様化によるコメ消費の減少や少子高齢化等で、漬物市場は、1998年の5,000億円をピークに縮小が続いている。また、漬物業界は中小零細企業が多く、こうした企業は後継者難に加え、厳しい品質管理、健康志向、惣菜化、機能性訴求等をキーワードとした商品開発に対応できず、淘汰再編が進みつつある。同社は、現在13.4%のトップシェアを有するが、当面の目標を15%としており、健康志向や機能性を追求した付加価値のある商品の開発を進めると共に、M&Aにも機動的に対応していく考え。

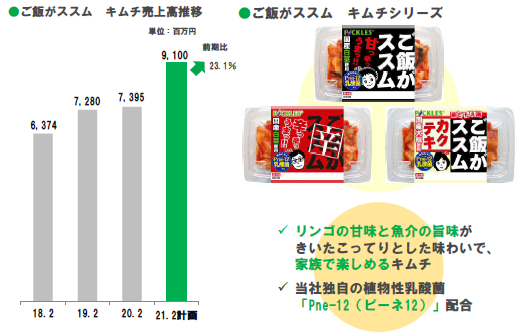

商品開発 キムチ製品

(同社資料より)

巣ごもり需要と健康志向の高まりを背景に、ヨーグルト、納豆、キムチ等の発酵食品の市場が拡大しており、同社においても、21/2期のご飯がススム キムチ関連製品の売上は前期比23.1%増の91億円と高い伸びが見込まれる。

様々な切り口で製品ラインナップを拡充しており、この3月には個食ニーズに対応した「ご飯がススム キムチ 食べきり2パック」を発売した。また、北海道から九州まで全国に20カ所の事業所を展開する強みを活かしたエリア商品として「ご当地キムチ」にも力を入れており、北海道エリアでの鮭入りキムチ、関西エリアでの千枚漬けをイメージした「ご飯がススム 千枚キムチ」等を販売している。

(同社資料より)

4-3 惣菜

(同社資料より)

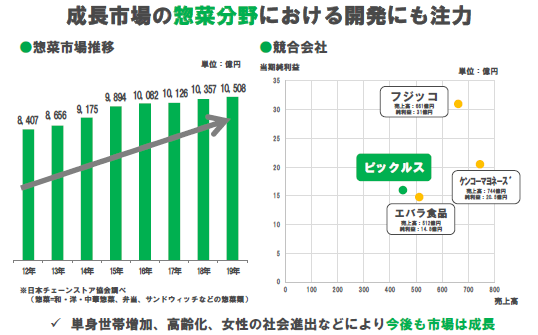

同社の資料によると(日本チェーンストア協会調べ)、2019年の惣菜市場(和・洋・中華惣菜、弁当、サンドウィッチ等の惣菜類)の市場規模は1兆508億円(2018年1兆357億円)。単身世帯増加、高齢化、女性の社会進出、健康や栄養バランス等の食への関心の高まり、更には家事の簡便化や時間短縮ニーズを反映して拡大が続いている。ただ、惣菜業界は、漬物業界と異なり、フジッコ、ケンコーマヨネーズ、エバラ食品といった大手企業が存在する業界である。同社は、強みである野菜の仕入力と加工力を活かした野菜中心の惣菜製品に力を入れることで差別化に成功しており、21/2期の売上は90億39百万円と前期比8.6%の増加が見込まれる。

(同社資料より)

4-4 ドライ商品

(同社資料より)

キムチ製品や惣菜とは異なる売場の開拓・拡大も進めており、この一環として、ドライ商品の開発にも力を入れている。この8月には、「ご飯がススムシリーズ」として、豆腐売場で販売する「ご飯がススム豆腐チゲの素」を発売し、9月には、ドレッシング売場に向け商品として、子会社フードレーベルから牛角ブランドを使用した「牛角麻辣ドレッシング」を発売した。

4-5 全国ネットワークを活かした営業戦略

(同社資料より)

同社グループは、漬物業界で唯一、全国ネットワークを構築している。このため全国展開している顧客の各店舗に同一の浅漬製品や惣菜製品の提供が可能であり、営業上の訴求ポイントにもなっている。「ご飯がススム キムチ」で開拓した販売先に浅漬や惣菜を拡販すると共に、豆腐売場等、様々な売場にチャレンジしていく考え。

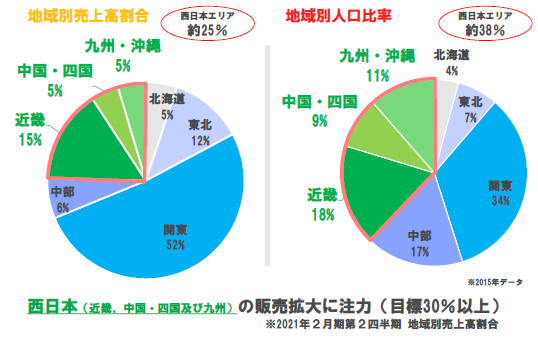

4-6 販売エリア拡大 : 地域別売上高

(同社資料より)

同社は、関東地区での売上高割合が人口比率に比べて高いが、中部地区以西では人口比率に比べて売上高割合が低く、西日本エリアでの販売強化が課題となっている。このため、九州地区では、稼働2年となる佐賀工場をフル稼働(40億円規模)させるべく販売強化をしている。一方、関西地区及び中国・四国地区では、京都工場、兵庫県姫路市にある子会社(株)手柄食品の工場、更には広島工場、の3工場の連携で販売を強化している。

(同社資料より)

4-7 販売先拡大

(同社資料より)

ドラッグストアの食品売場、スーパーマーケットを中心とした惣菜売場、更に配食事業者(弁当向けの漬物販売)等への販路拡大に取り組んでいく。

4-8 新規事業

(同社資料より)

「ピーネオンラインショップ」と「八幡屋オンラインショップ」の2つのECサイトを2018年4月にオープンした。「ピーネオンラインショップ」は、同社独自のピーネ12乳酸菌を活用した商品を展開し、「八幡屋オンラインショップ」では国産・化学調味料不使用にこだわった本格漬物を展開している。

ピーネ12乳酸菌関連の商品は2019年4月に工場が完成し、6月に出荷を開始した。2020年10月にオープンする「OH!!!」においても、カフェや物販等でピーネ12乳酸菌関連の商品を展開する考えで、 「OH!!!」での販売を軌道に乗せることで、ECの拡大や路面店の展開につなげていく。

(同社資料より)

「OH!!!」は、レストラン棟、カフェ棟、ショッピング棟、体験棟の4つに分かれており、発酵食品の素晴らしさ・美味しさを伝えていく。コロナ禍の影響で利用者をセーブせざるを得ないため、21/2期は売上高75百万円を見込む。

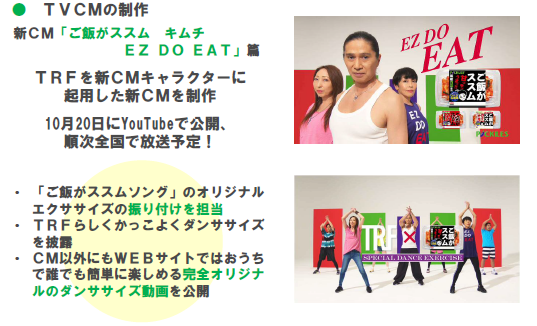

4-9 広告宣伝活動

(同社資料より)

ダンスチーム「TRF」を新CMキャラクターに起用した新CMを制作した。10月20日にYouTubeで公開し、その後、全国での放送を予定している。巣ごもり需要による家庭でのエクササイズという意味も含めて、健康志向を訴求していく。

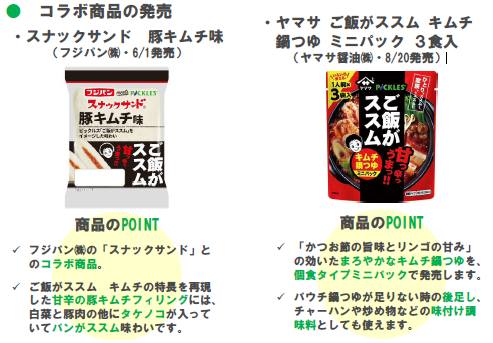

(同社資料より)

また、広告宣伝活動の一環として、フジパン(株)とのコラボ商品「スナックサンド 豚キムチ味」を6月に、ヤマサ醤油(株)とのコラボ商品「ヤマサ ご飯がススム キムチ 鍋つゆ ミニパック 3食入」を8月に、それぞれ発売した。

上記の他、屋外看板(メットライフドーム)、SNSキャンペーン、ラッピングバス等での広告宣伝活動にも引き続き力を入れていく考えで、21/2期は広告宣伝費2億86百万円を計画している。

4-10 生産面等の取り組み

生産面等の取り組みとして、コスト削減、組織変更等、ESG情報開示、人材確保、人手不足への対応・労務費削減の取り組み、及び新型コロナウイルス感染症対策を挙げている。

コスト削減では、野菜調達の見直し(地域毎の調達等)とロスの削減(フードバンクへの提供)に取り組むと共に、浅漬用カップの軽量化(約8%)と一部植物由来原料の使用も進める(2020年9月中旬から順次変更している。)。浅漬用カップの軽量化ではプラスチック使用量を年間約12t削減できる見込みで、浅漬用カップの軽量化と植物由来原料の使用でCO2排出量を年間約42t削減出ると試算している。

組織変更等では、コンプライアンス室、商品企画部及び広域流通部を設置し、企業統治の強化やグループ全体での商品開発戦略や販売戦略の強化を図る。

ESG情報開示では、ESG情報をまとめたレポートを作成し、Webサイトに掲載する(2020年11月予定)。

人材確保では、福利厚生制度や人事制度等を充実(団体医療保険に加入)させ、人手不足への対応・労務費削減の取り組みでは、省力化機械の検討・導入と商品規格の見直し・生産集約を進める。

新型コロナウイルス感染症対策としては、出勤前及び出勤時の検温、業務時間中のマスク着用・手指消毒、定期的な換気、時差勤務・在宅勤務を実施している。

4-11 中期経営目標

| 20/2期 | 21/2期 修正計画 | 前期比 | 22/2期 計画 | 前期比 | 23/2期 計画 | 前期比 |

売上高 | 41,417 | 45,000 | +8.7% | 44,350 | -1.4% | 45,700 | +3.0% |

売上総利益 | 10,560 | 11,425 | +8.2% | 11,211 | -1.9% | 11,463 | +2.2% |

販管費 | 8,688 | 9,124 | +5.0% | 9,206 | +0.9% | 9,380 | +1.9% |

営業利益 | 1,871 | 2,300 | +22.9% | 2,005 | -12.8% | 2,083 | +3.9% |

* 単位:百万円

| 20/2期 | 構成比 |

| 23/2期 計画 | 構成比 | 20/2期比 | |

製品 | 浅漬・キムチ | 17,308 | 41.8% |

| 20,936 | 45.8% | +21.0% |

惣菜 | 8,321 | 20.1% |

| 9,391 | 20.5% | +12.9% | |

ふる漬 | 831 | 2.0% |

| 873 | 1.9% | +5.1% | |

商品 | 14,955 | 36.1% |

| 14,498 | 31.7% | -3.1% | |

合計 | 41,417 | 100.0% |

| 45,700 | 100.0% | +10.3% | |

* 単位:百万円

21/2期計画の利益が23/2期の計画を上回る見込みであり、来期の計画を立てる時点で中期経営目標の見直しを行う考え。

尚、上記期間の設備投資については、21/2期はOH施設及び設備更新等で19億円を予定しており(減価償却費8億93百万円)、22/2期は中京工場増床及び設備更新等で13億52百万円(同6億80百万円)を、23/2期は設備更新等で10億8百万円(同6億9百万円)を、それぞれ計画している。

5.今後の注目点

上期の好決算については、食品系スーパー各社の売上が伸びたのと同様に、コロナ禍が追い風となった面が大きいと言う。ただ、コロナ禍特需には一巡感があり、下期は平時の状態に戻る見込みだ。

もっとも、コロナ禍は食品業界に巣ごもり需要をもたらしたが、同社に対しては生産の効率化効果ももたらした。具体的には、新型コロナウイルス対策としての労働時間削減等を目的に生産アイテムの集約を進めた効果で、この上期は原料野菜価格が高騰する中、収益性の改善に成功した。

この取り組みは今後も継続的に進めていく考えで、野菜調達の見直し、ロスの削減、浅漬用カップの軽量化といったコスト削減や省力化機械の導入・商品規格の見直しといった人手不足対策と相まって、競争力の強化につながっていくものと思われる。来期は真価が問われる「OH!!!」の事業展開と共に、取り組みの成果に注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 9名、うち社外3名 |

監査役 | 4名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2020年06月01日)

基本的な考え方

当社は、法律と社会倫理に基づいて行動し、経営方針を実現し、継続的な成長をするため、コーポレート・ガバナンスが経営の重要課題であると考えております。

<実施しない主な原則とその理由>

【補充原則 2-2-1】

今後、行動規範については、毎年の方針説明会における説明及び社内報により周知を図ってまいります。また、行動規範の遵守状況を人事考課に含め、その結果を取締役会へ報告することを検討してまいります。

【補充原則 4-2-1】

社内取締役の報酬については、【原則3-1】(3)に記載の通り、株価変動のメリットとリスクを株主の皆様と共有し、株価上昇及び企業価値向上への貢献意欲を従来以上に高めるため、ストックオプションとしての新株予約権を導入しております。

今後は、制度設計及び具体的な報酬額の決定において、客観性・透明性が確保される手続きを検討してまいります。

【補充原則 4-3-1】

【原則 3-1】(4)に記載の通り、社内取締役については、担当分野において高度な専門性を有するとともに、経営環境の変化に迅速且つ的確に対応できる人材を指名しております。社外取締役については、経営陣や特定の利害関係者の利益に偏ることなく、客観的な立場から独立性をもって経営を監督することが可能な人材を指名しております。

今後は、客観性・透明性が確保される手続きを検討してまいります。

【原則4-7.独立社外取締役の役割・責務】

(1) 当社の社外取締役3名は、企業経営者としての豊富な経験と幅広い見識を有しており、それらの経験や見識を活かして、会社の経営戦略等について助言を行っております。

(2) 現時点では、社外取締役の意見が経営陣幹部の選解任・報酬に反映される体制とはなっておりませんが、【補充原則 4-3-1】に記載の通り、今後は、その手続きを検討してまいります。

(3) 当社の独立社外取締役3名は、取締役会において、利益相反の監督を独立した立場で行っております。

(4) 当社の独立社外取締役3名は、経営陣・支配株主から独立した立場で、少数株主をはじめとするステークホルダーの意見を取締役会に適切に反映しております。

<開示している主な原則>

【原則 5-1.株主との建設的な対話に関する方針】

当社は、株主・投資家の皆様が当社を正しく理解できるよう、透明性、公平性、継続性を基本とした迅速な情報開示に努めております。

金融商品取引法などの関係諸法令及び金融商品取引所の定める適時開示規則に基づく情報開示を行うとともに、当社の理解のために有効と思われる情報についても適切な方法により積極的な情報開示に努めております。

具体的には、決算説明会を年2回、個人投資家向け説明会についても適宜実施しており、個別取材にも可能な限り代表取締役社長及び広報・IR室が対応しております。

また、IRの担当部署として、広報・IR室を設置するとともに、ディスクロージャーポリシーを当社ホームページに掲載しております。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(ピックルスコーポレーション:2925)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |