ブリッジレポート:(4317)レイ 2021年2月期上期決算

分部 至郎 社長 | 株式会社レイ(4317) |

|

企業情報

市場 | JASDAQ |

業種 | サービス業 |

代表取締役社長 | 分部 至郎 |

所在地 | 東京都港区六本木 6-15-21 |

決算月 | 2月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

343円 | 14,328,976株 | 4,915百万円 | 13.4% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

- | - | - | - | 388.54円 | 0.9倍 |

*株価は10/19終値。発行済株式数は直近短信記載の発行済株式数(自己株式を含む)、時価総額は10/19終値×発行済株式数、ROE、BPSは2020年2月期決算短信より。数値は四捨五入。

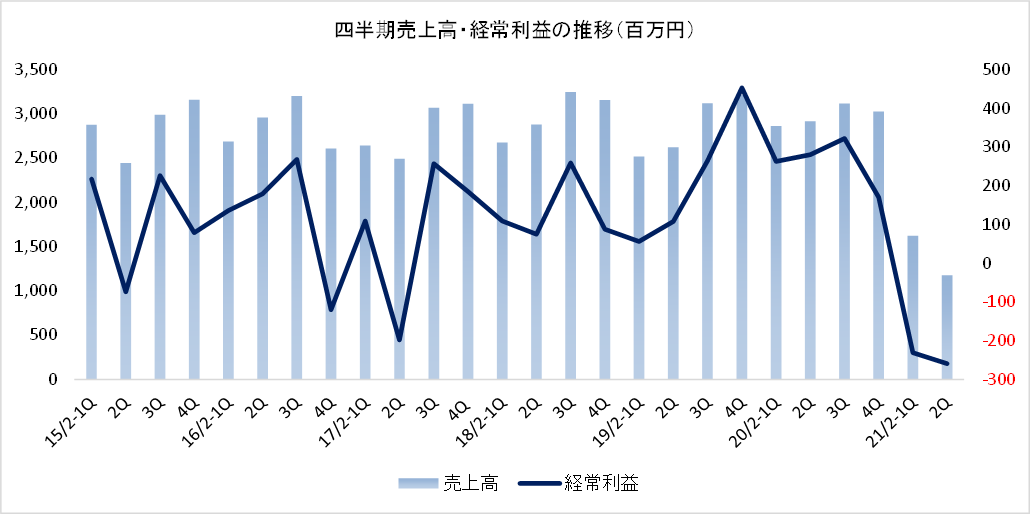

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2017年2月(実) | 11,314 | 363 | 353 | 217 | 16.89 | 6.00 |

2018年2月(実) | 11,959 | 576 | 533 | 374 | 28.42 | 6.00 |

2019年2月(実) | 11,471 | 896 | 882 | 609 | 42.54 | 8.00 |

2020年2月(実) | 11,925 | 1,035 | 1,037 | 721 | 50.38 | 5.00 |

2021年2月(予) | 未定 | 未定 | 未定 | 未定 | - | 未定 |

*(単位:百万円、円)。予想は会社予想。2017年2月期より当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

レイの2021年2月期上期決算の概要と2021年2月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年2月期上期決算

3.2021年2月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/2期上期は前年同期比51.6%減収、営業損失6億23百万円(前年同期は5億47百万円の利益)広告ソリューション事業、テクニカルソリューション事業がいずれも大幅減収。新型コロナウイルス感染症の拡大を受け、イベント・展示会・コンサート・舞台等の本格的な再開には至っておらず、SP・イベント部門、映像機器レンタル部門を中心に大きな影響を受けた。経費削減等の施策も継続し販管費を抑えたものの、売上高の減少を補完するには至らなかった。広告業界においては、新型コロナの収束が見通せない中、厳しい事業環境、広告需要への影響が強く懸念される状況に変わりはない。

- 21/2期予想は引き続き未定とした。新型コロナウイルス感染症の感染拡大の懸念が依然として存在する。このため、同社の主要事業分野であるイベント・展示会・コンサート・舞台等の本格的な再開には至っておらず、再開時期についても不透明な状況にある。現時点では合理的に算定することが困難なことから未定としている。業績予想の開示が可能となった段階で、速やかに開示する方針。配当についても未定としている。

- 期初から新型コロナの影響を受け21/2期は厳しいスタートとなっている。ただし、2Q(6~8月)は売上の縮小に対して損失の拡大は抑えられた印象。親会社株主に帰属する四半期純損失については1億84百万円にとどまっている。足元の経済は回り始めている。当初の想定より遅れているものの、徐々に回復に向かいそうだ。PBRは1倍割れ、20/2期実績ベースのPERは10倍を割り込んでいる。通常の経済状況に戻ることが見えてくれば株価の見直し余地は大きいと考える。

1.会社概要

セールスプロモーション(SP)やテレビコマーシャル(TVCM)等の、企画、制作、プロモーション、更にはイベントまでをカバー。ポストプロダクション(編集スタジオ)機能や映像機器を保有し、実制作部隊を備える事で、顧客ニーズに合った総合的な提案やサービスができる事が強み。グループは、同社と(株)クレイ、(株)マックレイの連結子会社2社。

【経営理念】

・ 会社はステージ、社員をアクター、経営者を演出家、そしてお客様と株主の皆様を観客と、置き換えることができると考えております。

・ 最先端のステージ(会社)で、アクター(社員)、演出家(経営者)全員が、それぞれプロ意識に徹し、十分にその実力を発揮し、多くの観客(お客様と株主の皆様)から拍手をいただくことは大変素晴らしく、当社グループの理想とするところです。

・ 当社グループは、その理想の下、常に会社組織、投資機材の一層の拡充、最先端化と全社員の絶え間ない質的向上を経営の基本方針としております。

同社は、小さなベンチャー企業から発展し、広告、プロモーションや番組等の映像制作ビジネスを立ち上げてきた。その発展を支えてきたのは上記の経営理念である。この経営理念の下、強みであるデジタル映像制作加工技術及びデジタル映像演出技術を活かせる市場機会への俊敏な取り組み、そして市場より得られたリターンをデジタル技術に再投資する事で能力を高め、その高められた能力を基に新たな市場機会に挑戦する、という不断のイノベーションを経営戦略として推進している。

【経営方針】

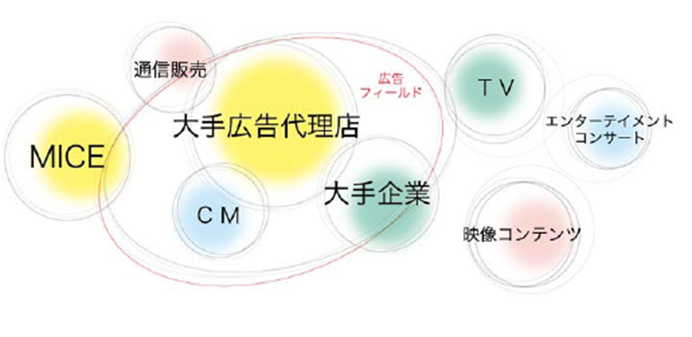

同社は現在の立ち位置を、次の30年に向けた第二の創業と位置付けており、キーワードとして「100億をベースにさらなる躍進」を掲げている。現在、大手広告代理店からの直接・間接(制作会社経由)の受注が全体の50%を占めており、直接取引によるもの。次の30年に向けた企業創造では、深耕と領域拡大で大手広告代理店向けビジネスの拡大を図りつつ、エンターテイメントやMICE関連の売上構成比を引き上げていく(広告主からの直接受注や学会関連のビジネスの拡大)。また、業界再編を顧客フィールドの拡大につなげるべくM&Aの可能性も探っていく。

【事業セグメント】

事業は、SPやTVCM等の企画制作を行う広告ソリューション事業と保有する各種映像インフラを活用した実制作やデジタル映像機材のレンタルを行うテクニカルソリューション事業に分かれる。同社グループは、企画制作領域と実制作領域をカバーする事で一貫したサービスを提供できる事が強みだ。テクニカルソリューション事業の全売上高の6%が広告ソリューション事業向けの内部売上であり、94%が顧客向けの売上である。

20/2期の売上構成比は、それぞれ50.2%、49.8%。連結調整前利益の構成比は、それぞれ39.4%、60.6%。

広告ソリューション事業

広告代理店や一般企業の広告部門を主な取引先とする。企業のSP、キャンペーン、イベント、展示会、ショールーム等の企画制作・運営を手掛けるSP・イベント部門とTVCMの企画制作を行うTVCM部門に分かれ、(株)レイと(株)クレイが事業を手掛けている。

尚、広告の制作は、クライアント及び広告代理店が方向性や戦略を決定し、戦略に基づいて企画・制作会社が詳細な実施計画を立案し、実制作作業を各種業者に発注する。上場同業者としては、SP・イベント部門でテー・オー・ダブリュー、TVCM部門でAOI TYO Holdingsを挙げる事ができる。

SP・イベント部門(コミュニケーションデザイン事業本部) | TVCM部門(クリエイティブ・デザイン事業本部) |

・各種プロモーション、イベント等の企画制作 ・展示会、博覧会、ショールーム等の企画制作 ・印刷物、デザイン、プレミアム商品等の企画制作 ・Web等のデジタルプロモーションの企画制作 | ・TVコマーシャル等の企画制作 ・通販番組を含むダイレクト広告の企画制作 ・ミュージックPV等の企画制作 ・イベント、ショールーム等の映像の企画制作 |

テクニカルソリューション事業

各種制作プロダクションやエンターテインメントの主催者等を主な取引先とする。広告ソリューション事業が提案する企画制作を実現する事業だが、現在、グループ外への売上が全体の94%を占め、広告ソリューション事業向けの社内売上は6%にとどまる。イベント、展示会、コンサート、学会、会議等で使われる映像システム、特殊演出システム、ビジネスプレゼンテーション機器等のレンタル・オペレーションサービスを行う映像機器レンタル部門と、デジタル映像を中心に各種映像(テレビコマーシャル・番組等)の編集及びDVD・ブルーレイディスク・CG制作等を行うポストプロダクション部門に分かれている。広告ソリューション事業と同じく請負事業で、主に制作会社から受注しているが、設備の償却負担がコストに占める割合が大きく、各種機材の稼働率が利益面での課題となる。上場同業者としては、映像機器レンタル部門でヒビノ、ポストプロダクション部門でイマジカを挙げる事ができる。

映像機器レンタル部門(イベント事業本部) | ポストプロダクション部門(マックレイ事業本部) |

・MICE等での大型映像機器のレンタル、オペレーション ・コンサート等の大型映像機器のレンタル、オペレーション ・ライブ中継、撮影、ネットワーク配信 ・会議施設、ショールーム等への映像機器販売、運営サポート | ・CM 、TV番組等の映像デジタル編集、MA制作 ・CM等の撮影、デジタルアーカイブ ・CG、各種映像制作の技術サポート ・Blu-ray / DVDのオーサリング、制作全般 |

【顧客フィールド】

| ※ MICE 企業等の会議(Meeting)、企業等の行う報奨(Incentive)、国際機関・団体、学会が行う国際会議(Convention)、及び展示会・見本市、イベント(Exhibition/Event)の頭文字をとったもの。多くの集客交流が見込まれるビジネスイベントの総称。

(同社資料より) |

広告フィールドに軸足を置いて事業を展開しているため、大手広告代理店向けの売上(直接及び制作会社経由の間接)が多いものの(広告代理店との取引は大手広告代理店のみ)、売上高の過半には届いておらず、エンターテイメントやMICE関連等の売上が過半を超えている。深耕と領域拡大で大手広告代理店向けビジネスを拡大させつつ、一般企業等の広告主からの直接受注やMICE関連ビジネスの売上構成比を引き上げていく考え。

【強み ワンパッケージサービス】

同社の強みは、制作領域と技術領域を持つ事で、映像、イベント、クリエイティブ、そしてプロモーションという4つの異なる領域をカバーし、顧客ニーズに合った総合的な提案ができる事。広告ソリューションで培ってきた企画制作力と、 IT・デジタル・映像を強みとしたテクニカルソリューションを駆使して、顧客の様々なニーズに、どの立ち位置からでも、どの段階からでも柔軟にサポートしていく。

2.2021年2月期上期決算

(1)上期(3-8月)連結業績

| 20/2期 上期 | 構成比 | 21/2期 上期 | 構成比 | 前年同期比 |

売上高 | 5,779 | 100.0% | 2,798 | 100.0% | -51.6% |

売上総利益 | 1,919 | 33.2% | 488 | 17.5% | -74.6% |

販管費 | 1,371 | 23.7% | 1,111 | 39.7% | -19.0% |

営業利益 | 547 | 9.5% | -623 | - | - |

経常利益 | 544 | 9.4% | -491 | - | - |

親会社株主に帰属する 四半期純利益 | 396 | 6.9% | -354 | - | - |

(単位:百万円)。*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)

前年同期比51.6%の減収、6億23百万円の営業損失

売上高は前年同期比51.6%減の27億98百万円。広告ソリューション事業、テクニカルソリューション事業がいずれも大幅減収。新型コロナウイルス感染症の拡大を受け、イベント・展示会・コンサート・舞台等の本格的な再開には至っておらず、SP・イベント部門、映像機器レンタル部門を中心に大きな影響を受けた。減収に伴い売上総利益率は前年同期33.2%から17.5%に低下、経費削減等の施策も継続し販管費を抑えたものの、売上高の減少を補完するには至らず、営業損失6億23百万円(前年同期は5億47百万円の利益)となった。雇用調整助成金の収益を計上したことなどにより、経常損失は4億91百万円(前年同期は5億44百万円の利益)。税負担の減少(法人税等調整額は利益計上)により親会社株主に帰属する四半期純損失は3億54百万円(前年同期は3億96百万円の利益)となった。同社の主要市場である広告業界においては、新型コロナの収束が見通せない中、厳しい事業環境に変わりはなく、広告需要への影響が強く懸念される状況に変わりはない。

(2)セグメント別動向

| 20/2期 上期 | 構成比 | 21/2期 上期 | 構成比 | 前年同期比 |

広告ソリューション | 2,742 | 47.5% | 1,467 | 52.4% | -46.5% |

テクニカルソリューション | 3,037 | 52.5% | 1,331 | 47.6% | -56.2% |

連結売上高 | 5,779 | 100.0% | 2,798 | 100.0% | -51.6% |

広告ソリューション | 298 | 35.5% | -55 | - | - |

テクニカルソリューション | 543 | 64.5% | -326 | - | - |

調整額 | -293 | - | -241 | - | - |

連結営業利益 | 547 | 100.0% | -623 | 100.0% | - |

(単位:百万円)

広告ソリューション事業

売上高14億67百万円(前年同期比46.5%減)、営業損失55百万円(前年同期は2億98百万円の利益)。

SP・イベント部門は、新型コロナウイルス感染症の影響により、イベント・展示会等の開催自粛が継続しており、業績は低迷した。TVCM部門においては、緊急事態宣言の解除を受け、撮影が再開される等一定程度の回復の動きが見られるが、広告需要の減少等の影響もあり、業績は低調な結果となった。

テクニカルソリューション事業

売上高13億31百万円(前年同期比56.2%減)、営業損失3億26百万円(前年同期は5億43百万円の利益)。

映像機器レンタル部門はSP・イベント部門同様、イベント・展示会・コンサート・舞台等の開催自粛の影響を受け、引き続き大型映像機材を中心に稼働が低調であり、業績は低迷している。ポストプロダクション部門においても、TVCM編集事業において、緊急事態宣言の解除後、撮影が再開されたことに伴い編集需要の回復は見られるものの、新型コロナの影響前の需要状況には至っておらず、業績は低調な結果となった。

(3)財政状態及びキャッシュ・フロー(CF)

財政状態

| 20年2月 | 20年8月 |

| 20年2月 | 20年8月 |

現預金 | 2,052 | 3,052 | 仕入債務 | 1,223 | 392 |

売上債権 | 3,129 | 1,086 | 未払法人税・消費税等 | 292 | 11 |

たな卸資産 | 263 | 220 | 未払金・未払費用 | 347 | 166 |

流動資産 | 5,731 | 4,578 | 賞与引当金 | 243 | 75 |

有形固定資産 | 2,972 | 3,060 | 有利子負債(うちリース債務) | 1,479(559) | 2,323(753) |

無形固定資産 | 79 | 66 | 負債 | 3,765 | 3,228 |

投資その他 | 549 | 661 | 純資産 | 5,567 | 5,137 |

固定資産 | 3,601 | 3,787 | 負債・純資産合計 | 9,332 | 8,366 |

(単位:百万円)

21/2期上期末の総資産は前期末比9億66百万円減少し83億66百万円となった。流動資産は11億52百万円減少し、45億78百万円となった。主な要因は、現預金の増加9億99百万円、電子記録債権(売上債権の一部)の減少5億66百万円、たな卸資産の減少43百万円によるもの。固定資産は同1億86百万円増加し37億円87百万円となった。主な要因は、有形固定資産の増加87百万円、繰延税金資産の増加1億51百万円によるもの。

負債合計は前期末比5億36百万円減少し、32億28百万円となった。流動負債は7億76百万円減少し、25億52百万円となった。主な要因は、買掛金の減少8億30万円、短期借入金の増加5億50百万円、リース債務の増加52百万円、未払金の減少1億67百万円、未払消費税等の減少1億28百万円、未払法人税等の減少1億52百万円、預り金の増加75百万円、賞与引当金の減少1億68百万円によるもの。固定負債は前期末比2億39万円増加し、6億76百万円となった。主な要因は、長期借入金の増加1億円、リース債務の増加1億42百万円によるもの。

純資産は前期末比4億29百万円減少し、51億37百万円となった。主な要因は、配当により71百万円減少したこと及び親会社株主に帰属する四半期純損失3億54百万円の計上により、利益剰余金が4億26百万円減少したことによるもの。

自己資本比率は61.4%となった(前期末59.7%)。

キャッシュ・フロー

| 20/2期 上期 | 21/2期 上期 | 前年同期比 | |

営業キャッシュ・フロー | 1,532 | 684 | -848 | -55.4% |

投資キャッシュ・フロー | -279 | -100 | 178 | - |

フリー・キャッシュ・フロー | 1,253 | 583 | -669 | -53.4% |

財務キャッシュ・フロー | -386 | 416 | 802 | - |

現金及び現金同等物上期末残高 | 2,542 | 3,052 | 510 | +20.1% |

*単位:百万円

上期末の現金及び現金同等物は前期末比5億10百万円増の30億52百万円となった。

営業CFは前年同期比8億48百万円収入が減少し6億84百万円の収入、主な収入要因は、減価償却費の計上2億90百万円、売上債権の減少20億43百万円、雇用調整助成金の受取額72百万円。主な支出要因は、税金等調整前四半期純損失の計上5億円、仕入債務の減少8億30百万円、法人税等の支払額2億4百万円によるもの。

投資CFは前年同期比1億78百万円支出が減少し1億円の支出となった。

フリーCFは前年同期比6億69百万円収入が減少し5億83百万円の収入となった。

財務CFは前年同期3億86百万円の支出から4億16百万円の収入となった。主な収入要因は長期借入金の純増加額1億円であり、主な支出要因はリース債務の返済による支出1億62百万円、配当金の支払額71百万円によるもの。

3.2021年2月期業績予想

連結業績

| 20/2期 実績 | 構成比 | 21/2期予想 | 構成比 | 前期比 |

売上高 | 11,925 | 100.0% | 未定 | - | - |

営業利益 | 1,035 | 8.7% | 未定 | - | - |

経常利益 | 1,037 | 8.7% | 未定 | - | - |

親会社株主に帰属する 当期純利益 | 721 | 6.1% | 未定 | - | - |

(単位:百万円)

21/2期予想は引き続き未定とした。新型コロナウイルス感染症の感染拡大の懸念が依然として存在する。このため、同社の主要事業分野であるイベント・展示会・コンサート・舞台等が本格的な再開には至っておらず、再開時期についても不透明な状況にある。現時点では合理的に算定することが困難なことから未定としている。業績予想の開示が可能となった段階で、速やかに開示する方針。配当についても未定としている。

(新型コロナウイルス感染症に関するリスク情報)

新型コロナウイルス感染症の収束がいまだ見通せないことから、その影響により広告需要が大きく落ち込む場合や、同社の主要事業分野であるイベント・展示会・コンサート・舞台等の本格的な再開が遅れた場合には、同社の財政状態、経営成績に重要な影響を与える可能性がある。

尚、同社では厚生労働省発表の「新しい生活様式」の実践例を実践するとともに、各業界のガイドラインも参考にした感染予防策を実行すること等により、感染リスクの低減に努めている。

また、経費削減を継続するとともに、銀行融資の増額等の施策を通じて手元資金の充実を図る等、財務内容の安定に努めている。

4.今後の注目点

期初から新型コロナの影響を受け21/2期は厳しいスタートとなっている。ただし、1Q(3~5月)が売上高16億21百万円、営業損失2億59百万円に対し、2Q(6~8月)はそれぞれ11億76百万円、3億63百万円と売上の縮小に対して損失の拡大は抑えられた印象。雇用調整助成金など一時的な収益はあったものの、2Qの親会社株主に帰属する四半期純損失については1億84百万円にとどまっている。これは20/2期までに取り組んだ適正利益の確保、コスト管理の徹底、経費削減等の施策の効果による、利益率の改善への施策の成果に加え、足元の施策が現れた形といえそう。足元は全国で新規感染者数が横ばいとなる中においても経済は回り始めている。当初の想定よりは遅れているものの、徐々に回復に向かいそうだ。同社としては、まずはコスト面で対策を進めたが、今後は売上の拡大が進展しそう。まずは広告需要が回復、イベント・展示会・コンサート・舞台等も再開が進んでいる。営業利益に浮上するのは意外と早い可能性もある。

株価は低迷、PBRは1倍割れ、20/2期実績ベースのPERは10倍を大きく割り込んでいる。通常の経済状況に戻ることが見えてくれば株価の見直し余地は大きいと考える。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 5名、うち社外1名 |

監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

更新日:2020年06月03日

<基本的な考え方>

当社は、株主をはじめとした全てのステークホルダーの皆様の信頼に応え、継続的な企業価値の向上と健全で透明性が高く、環境の変化に柔軟に対応できる経営を重要な課題と位置付け、経営効率の更なる向上を図りつつ、業務遂行の意思決定機関である取締役会の充実、コンプライアンス遵守等、コーポレート・ガバナンスの強化に向けた取組みを推進しております。また、企業活動の展開にあたり、法令を遵守し、社会倫理に従って行動するという観点から、当社グループの役員及び従業員の基本的な行動の規範を定めた「レイグループ行動規範」を策定し、役員、従業員に遵守、徹底を図っております。

<実施しない原則とその理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。

東証コーポレート・ガバナンス情報サービス:https://www2.tse.or.jp/tseHpFront/CGK010010Action.do?Show=Show

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(レイ:4317)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |