ブリッジレポート:(3673)ブロードリーフ 2020年12月期決算

大山 堅司 社長 | 株式会社ブロードリーフ(3673) |

|

企業情報

市場 | 東証1部 |

業種 | 情報・通信 |

代表取締役社長 | 大山 堅司 |

所在地 | 東京都品川区東品川4-13-14 |

決算月 | 12月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

505円 | 97,896,800株 | 49,437百万円 | 10.3% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

7.00円 | 1.4% | 17.64円 | 28.6倍 | 280.87円 | 1.8倍 |

*株価は2/24終値。各数値は2020年12月期決算短信より。

業績推移

決算期 | 売上収益 | 営業利益 | 税引前利益 | 当期利益 | EPS | DPS |

2017年12月(実) | 18,195 | 3,011 | 2,989 | 1,932 | 21.81 | 11.00 |

2018年12月(実) | 21,285 | 4,115 | 4,105 | 2,656 | 30.36 | 12.00 |

2019年12月(実) | 22,586 | 4,525 | 4,486 | 3,093 | 35.40 | 13.00 |

2020年12月(実) | 21,162 | 4,135 | 3,820 | 2,465 | 28.16 | 13.20 |

2021年12月(予) | 20,100 | 2,400 | 2,400 | 1,550 | 17.64 | 7.00 |

*予想は会社側予想。IFRS対応。当期利益は親会社の所有者に帰属する当期利益。株式会社タジマを2017年7月25日付で子会社化。

*2016年12月17日付で1:2、2018年4月1日付で1:2の株式分割を実施。EPS、DPSは遡及して調整。

株式会社ブロードリーフの2020年12月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2020年12月期決算概要

3.2021年12月期業績予想

4.中期経営方針

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 20年12月期の売上収益は前期比6.3%減の211億62百万円。第2四半期(4-6月)から第3四半期(7-9月)にかけて、新型コロナウイルスの影響により商談期間が長期化し、ソフトウェアの契約獲得件数が減少。ストック比率の高いプラットフォームは前年並み、アプリケーションは2桁の減収。自動車系顧客は車検や法定点検の需要があり、総じて経営環境は安定している整備の高度化対応やデジタル行政への適応にも積極的な顧客が多い。一方旅行業やバス事業者などは、厳しい経営状態が続いている。作業分析ソフトウェアOTRSのマーケットも新型コロナウイルスの影響により需要が低迷した。営業利益は同8.6%減の41億35百万円。営業関連費用の圧縮を進めたが、減収に伴う売上総利益の減少により減益。ほぼ修正予想通りの着地となった。

- 21年12月期の売上収益は前期比5.0%減の201億円、営業利益は同42.0%減の24億円を予想。アプリケーション売上は減収に加え、長期的な高成長を支える投資を実施するため費用負担が先行する。クラウド版ソフトウェアや、各種のプラットフォームメニューを順次リリースしていくことから、原価に含まれる償却費は増加する見込みで、クラウド化により販管費もサービス提供基盤更新にかかる費用が発生する。営業活動の水準が徐々に元に戻るとの想定で営業費用を見込んでいる。

- 新たな配当政策を発表した。連結配当性向の目途を「概ね20%」から「35%以上」に引き上げた。新政策に基づき、配当は前期比6.20円/株減配の7.00円/株の予定。予想配当性向は39.7%。

- 中期経営方針を発表。安定のみならず高成長企業への進化を目指すことを経営の基本方針としている。そのためにコアビジネスである業務ソフトウェア事業での収益向上策と、新規領域における事業創出策を引き続き並行して実施。「DX」「EV、自動運転」「MaaS」を成長機会と認識している。

- 2021年~2023年の重点施策として「施策1:クラウド版新モデルの市場投入」「施策2:DXソリューションの拡充」「施策3:EDI拡張と受発注プラットフォームのオープン化」「施策4:MaaSプラットフォームの展開」を掲げており、ビジネスモデルの大幅な変革を進めて高成長・高収益企業を目指す考えだ。

- 前年同時期の時点で21年12月期の数値イメージを一旦保留としていたが、減収減益となる見通しを発表。コロナ前の高値をほぼ回復した株価も窓を開けて大きく下落した。ただ中期経営方針の「売上の変遷イメージ」にあるように、安定だけでなく高成長を追求する企業へと進化するためにはプラットフォーム拡張のための投資も実施しつつ、クラウド移行に伴い売上認識を月額に変更するため、期間収益の一時的な低下は避けられないというのが同社の考えである。

- 目先ではなく数年後のより大きな果実を獲得するのも株式投資の大きな魅力であると考えれば、外部環境や同社固有の内部要因に影響されたわけではなく大きく調整した同社株は企業研究には格好の対象とも言えよう。もちろん短期の業績および施策の進捗もしっかりと注視していきたい。

1.会社概要

カーアフター産業事業者の業務を支えるITネットワークや、業務アプリケーションで高シェア。同社の強みは自動車部品商、整備工場、鈑金工場、リサイクル事業者など異なる商流を統合しプラットフォーム化している点にある。産業のDXを推進の一環としてグループウェアの提供や部品の顧客間取引を電子化する受発注プラットフォーム(トランザクション)の拡大に注力。また、同社が独自に自動車部品に発番するBLコードは業界のデファクトスタンダードとなっており、事業者が部品を特定する上で欠かせないものとなっている。また、新たにMaaS事業者向けサービスの提供を推進している。更なる成長を追求するためにパッケージベンダーからプラットフォーマーへの進化を目指している。

【1-1 沿革】

2005年12月に自動車部品商、自動車整備業、自動車鈑金塗装業などの各種システムを販売する「パッケージソフトウェア事業」の営業権を取得した。

形式上の存続会社である同社は、米国のプライベート・エクイティ・ファンドであるカーライル・グループの支援の下、2009年9月に、実質的な存続会社である「旧株式会社ブロードリーフ」の経営陣によるマネジメント・バイ・アウト(MBO)のための受皿会社として、シー・ビー・ホールディングス株式会社の商号で設立された。

その後、シー・ビー・ホールディングス株式会社は同年11月に株式譲渡により旧株式会社ブロードリーフを完全子会社化。2010年1月1日に旧株式会社ブロードリーフを吸収合併することで営業活動を全面的に継承すると同時に、商号を株式会社ブロードリーフに変更し、現在に至っている。

【1-2 企業理念】

同社は、「感謝と喜び」の心を根本に、幅広い業種・業界に特化した業務アプリケーションを開発し、 より良い製品・サービスを提供することにより、お客さまの事業創造に貢献することを企業理念掲げている。

「感謝と喜び」という人や企業が深く結びつくために欠かせない“心”を大切に、お客様とともに繁栄するビジネスを進めております。私たちの商品やサービスがお客様の事業に貢献する時、お客様に「ブロードリーフとつきあって、よかった」と感じていただけるでしょう。 そして事業が日々成長する実感に、喜びが生まれることでしょう。そんなお客様の心を受けて、私たちにも「感謝と喜び」が生まれ、 よりよい商品やサービスにつながっていきます。 「感謝と喜び」をわかちあいながら、お客様とともに成長していく。それがブロードリーフの企業理念であり、ビジネスの「心」なのです。 |

(同社HPより)

この企業理念を全社員に浸透させ、より実践的なものとするため、毎年初、全社員が集合する「経営方針説明会」において大山社長が前年の総括と今年の方針を話すと共に、企業理念の確認を行っている。

全社員はクレドカード(※)を常に携帯し、行動規範などを全員で唱和している。

また、企業理念を理解・実践した社員を社員間投票で表彰し、社員同士でも感謝の気持ちを伝えるといった取り組みを行っている。

※クレド:「信条」を意味するラテン語で、「企業の信条や行動指針を簡潔に記したもの」を指す。従業員の自主的な行動を促すためのツールとして利用している企業が多い。

(社名について)

「ブロードリーフ(Broadleaf)」とは広葉樹を意味します。 広葉樹の多くは、春から夏にかけて、葉に日光を受けて成長し、冬には葉を落として土に養分を還し、他の植物と共生します。 ビジネスの大地にしっかりと根を張り、葉を生い茂らせ、実をつけて、お客様とともに未来へ向かって成長し続けたい。そんな気持ちが込められた社名です。 |

(同社HPより)

【1-3 市場環境】

◎概観

同社の主要な顧客は、カーオーナーが自動車を購入した後の、給油、自動車アクセサリーの購入、車検、点検、部品交換、自動車の売却、廃棄処理など「カーアフター産業」と呼ばれる市場で、トータルの産業規模は約10兆円。(同社資料より。)

市場 | 国内市場規模 | 主な関連業者 |

カー用品 | 約1兆7,300億円 | ガソリンスタンド、カー用品店 |

自動車整備 | 約5兆4,200億円 | 整備工場 |

補修部品 | 約1兆2,600億円 | 整備工場、鈑金工場、自動車部品商 |

リサイクル部品 | 約2,400億円 | リサイクル業、自動車部品商 |

中古車 | 約1兆9,800億円 | 中古車販売業 |

また、カーアフター産業を取り巻く環境としては、以下の4点がポイントとなる。

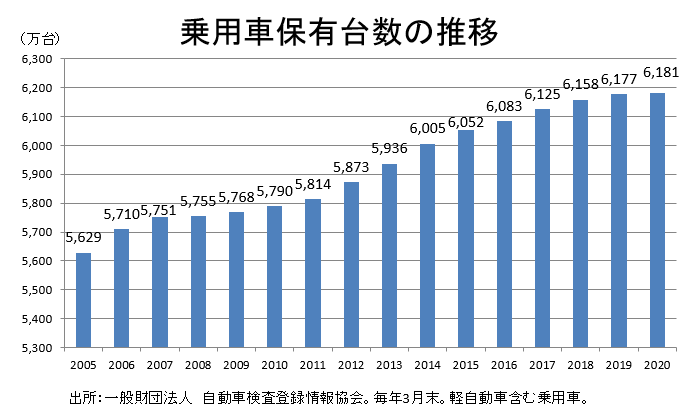

①自動車保有台数

若者の自動車離れも言われているが、軽自動車を含む自動車保有台数(乗用車)は2020年3月末で約6,181万台と増加が続いている。ストックである同台数は、平均使用年数の長期化もあり今後も増加が継続するものと予想される。

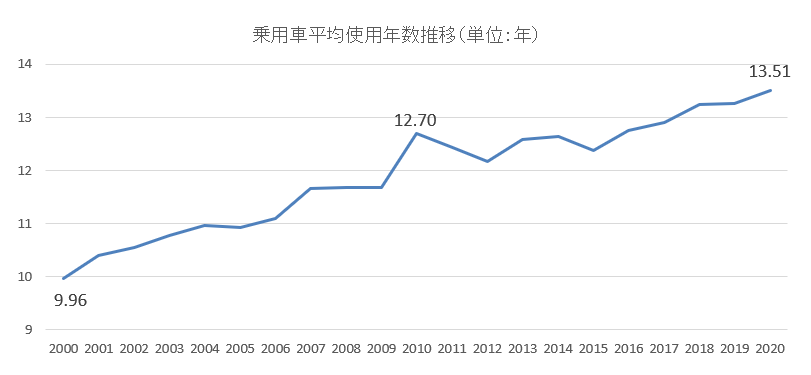

②乗用車の平均使用年数

乗用車が初度登録されてから抹消登録されるまでの平均年数である平均使用年数は2020年3月末で13.51年と、長期化傾向にある。(一般財団法人 自動車検査登録情報協会 統計情報より。)

自動車の利用に対するユーザーの考え方の変化から長期使用車両が増えていることで、自動車整備市場や部品・用品市場においては、整備・点検需要や部品・消耗品の交換需要が拡大している。

③認証工場数と指定工場数

自動車の原動機、動力伝達装置、走行装置などを取り外して行う自動車の整備や改造にあたる「分解整備」は、地方運輸局長の「認証」を受けた「認証工場」で行う必要がある。

認証工場のうち、設備、技術、管理組織等について一定の基準に適合し、地方運輸局長より指定自動車整備事業の「指定」を受けた工場を「指定工場」と言う。

認証工場数及び指定工場数とも、数は横這いないしは微増だが、近年、認証工場に占める指定工場の比率が上昇している。

これは、景気動向、後継者難などの理由から小規模の工場が中規模および大規模工場の系列やグループに組み込まれているためと考えられる。

同社によれば、全国に非ディーラー系の工場は約7万あるが、うち4万は整備士が3名以下の小規模工場で、同社が主要ターゲットとする中規模・大規模工場は約3万と二極化が進んでいるという。同社システムを導入する経済的な余裕もある中規模・大規模工場への部品受発注システム接続数は2019年12月末現在、2, 493か所であり、開拓余地はまだまだ大きい。

一方で小規模事業者をメイン顧客とする業界第2位の株式会社タジマを2017年7月にM&Aし、顧客基盤はさらに強固なものとなった。

また、CASE(※)と呼ばれる自動車の在り方の大変革を迎え、主に自動運転における安全性確保の観点からセンサーを始めとした部品検査・整備の頻度は増大するものと予想される。新たな整備制度や車検制度の制定により、法制度により点検整備の厳格化が進んでいる。

この点も、整備工場における強固な顧客基盤を有する同社にとってはフォローの風と言えよう。

※CASE:今後の自動車における大変化を示すもので、Connected(コネクテッド)、Autonomous(自動運転)、Shared(シェアリング)、Electric(電動化)の略。

④リサイクル部品市場

2005年に自動車リサイクル法が施工され、自動車解体、自動車リサイクル部品等の市場は、リサイクルグループ共有在庫システムの多様化やインターネットオークションの利用が進んでいる。リサイクル部品の活用は、CO2排出量抑制や環境問題への対応のため、社会的にも重要な取組みとなっている。一方、近年では廃車になった自動車を解体してリサイクル部品とするのではなく、海外に中古車として輸出される割合が高くなっている影響を受け、リサイクル部品市場全体の取引高は減少傾向にある。

【1-4 事業内容】

業務ソフトウェアの販売によって大きく成長し、現在もソフトウェアの販売が売上の中心となっているが、更なる成長を追求するためにパッケージベンダーからプラットフォーマーへの進化を目指す同社は、成長基盤「Broadleaf Cloud Platform」上のサービス提供を18年12月期から開始したことを機に成長戦略をより明確にするため、19年12月期より売上区分を、「プラットフォーム」と「アプリケーション」の2区分に大別した。

◎売上区分

(1)プラットフォーム

基本 | ☆ ☆

| Broadleaf Cloud Platformの基本機能を提供(「.NS2」 / 「.NS3Ai」 等の基本料) ネットワーク型システムの利用に不可欠なネットワークサーバーや自動車関連の車両情報、日々更新される部品関連情報のデータベースを提供(ネットワークサーバー利用料、データベース利用料) |

サポート | ☆

☆ | 同社システム販売顧客の問合せ対応やハードウェア保守サービスの提供 業務アプリケーションで利用する専用帳票類やOAサプライ品の仕入・販売 |

部品トランザクション | ☆ ☆ ☆ | 自動車部品の電子受発注システム「BLパーツオーダーシステム」の提供 整備事業者等向けにタブレット型業務端末「CarpodTab」を提供 リサイクル部品の在庫情報を共有するリサイクル部品流通ネットワーク「パーツステーションNET」の運営(部品売買の際に取引額の決済を代行し手数料を徴収)

|

データ分析等 | ☆ | 蓄積された匿名化データを分析し、3rdPartyへ提供 |

従来から提供しているプラットフォームを活用したサービスに加え、今後新たに「Broadleaf Cloud Platform」上で展開する新サービスは、プラットフォームに分類する。

サポートにおいては、顧客の最適なビジネス環境を維持するために365日稼働のカスタマーヘルプデスク(コールセンター)や全国29拠点(2020年1月1日現在)に専門スタッフを配置し、ネットワークやハード、サーバー等のトラブル時に迅速に対応するサポート体制を構築している。

部品トランザクションの主要サービスは以下の2つ。

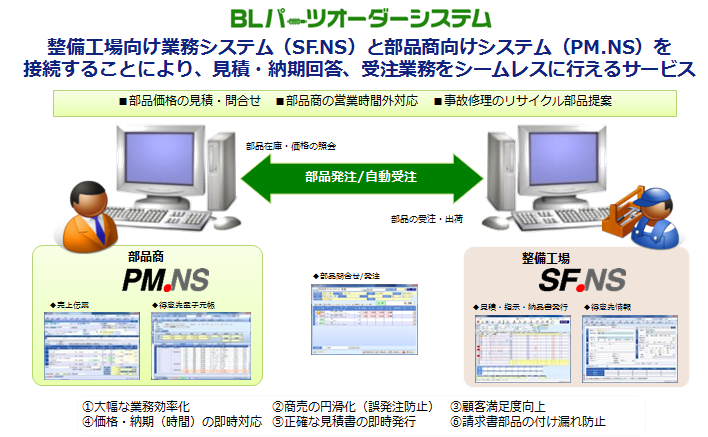

①自動車部品の電子受発注システム「BLパーツオーダーシステム」

整備工場向け業務システムと部品商向けシステムを接続し、見積・納期回答、受注業務をシームレスに行うサービス。

これまで、整備に際し部品が必要な整備工場は、既に取引のある部品商に電話やFAXで部品を発注していたが、手間、誤発注、納期などの点で課題が山積であった。

こうした状況を改善し、大幅な業務効率改善、商売の円滑化、価格・納期の即時対応等を実現したのが同システムである。

より多くの整備工場に接続して取引を増やしたい部品商と、必要な部品をタイムリーに入手したい整備工場を接続。

部品商に対し、月額利用料、整備工場からの問い合わせ件数に応じた従量手数料などをチャージする。

(同社資料より)

②リサイクル部品流通ネットワーク「パーツステーションNET」

リサイクル部品の販売者であるリサイクル事業者は商品を「パーツステーションNET」に登録し、リサイクル部品の使用者である整備工場や鈑金工場は必要な商品の検索を、仲介業者である部品商やリサイクル業者は適合確認を行う。現在、パーツステーションNETには約1,1700拠点の企業が参加している。

販売者と仲介業者の間で部品売買が行われた際にはリサイクル部品決済代行サービス「パーツステーションファクタリングNET」を通じて取引額の決済を代行し、手数料を徴収している。

例年約100億円のリサイクル部品の決済代行があり、2020年12月期は約5.5億円の決済代行手数料収入を得ている。

※上記に記載されているデータ数・数値・会社数は2016年3月末時点のものです。

(同社資料より)

(2)アプリケーション

業種別 | 業種特化型業務アプリケーションの開発・販売(自動車系:自動車整備、鈑金、車販、自動車部品商など、非自動車系:携帯販売店、旅行代理店など) PC本体やプリンタ等の仕入・販売 他 |

OTRS | 作業分析・最適化ソフトウェアの開発・販売 |

カーアフター産業に属する事業者の他、旅行取扱い事業者、携帯電話販売代理店事業者、機械工具取扱い事業者等に対して、業種特化型業務アプリケーションの開発・販売を行っている。同社の業種特化型の業務アプリケーションは、特定業種固有の業務フロー、見積及び請求管理等の汎用的な顧客ニーズを織り込んで利便性を向上させている。

また、パソコンに業務アプリケーションを搭載して顧客に販売しており、液晶ディスプレイ、タブレット端末、プリンタ、周辺機器などのハードウェアも販売している。

<注力製品:OTRS>

中期経営計画(2019-2021)における注力製品の一つが「OTRS(Operation Time Research Software)」である。

OTRSは、経営工学 (Industrial Engineering)に基づいてつくられた生産・製造現場の作業時間短縮・省力化・コスト低減など、企業のカイゼン活動を支援するソフトウェア。

(同社資料より)

最新動画エンジンを搭載し、動画分析・加工による作業のバラツキの可視化、熟練工とそうでない作業員の作業の差異を可視化する比較再生、分析結果を作業手順書や動画マニュアルとして出力するレポート出力などの機能を有し、①作業のムリ・ムダ・ムラをなくしQCD(質・コスト・デリバリー)を高める、②作業の標準化による公平な評価を実現する、③モーションマインド(作業方法についてより能率的な方法を探求し続ける心構え)の向上で職場の活性化に繋がる、といったメリットを提供する。

(導入事例)

導入先 | 課題 | 結果 | 解決 |

自動車メーカー | 作業分析に係る労力・時間・コストを削減したい。 | 作業分析に費やす時間を50%削減 | 一般的な作業観測はストップウォッチを使用するが、正確な計測は難しく、計測のやり直しも必要だが、OTRSは使いやすいUIと早送り、コマ送りの動画制御でスピーディーな現場動画分析を行えた。 |

建設資材製造会社 | 新しい生産にマッチした最適な作業工程を創出したい。 | 一日当たりの生産個数が108個から150個に増加 | OTRSの動画連動・作業編成シミュレーション機能を使って、複数工程の流れとボトルネックを確認。 そのうえで、作業の組み換えシミュレーションを行い新たな工程を作成して実ラインに適用したところ、 一日当たりの生産個数を大幅に向上させることができた。 |

電子部品製造会社 | 教育・技術伝承に向けての環境整備を行いたい。 | ライン作業前教育時間を50%削減 | ライン作業前の作業者教育はOJTを主としていたが、OTRSを学習用に使い、新人が自ら撮影、分析し、新人と熟練者の作業比較を作業時間と組合わせて行うことで教育時間を大幅に削減することができた。 |

電気機器メーカー | 最適な作業工程による省人化を図りたい。 | 26名から19名へのライン省人化を実現 | OTRS分析で付加価値のない作業の削減シミュレーションを行った。シミュレーション作業を実現するためのライン前教育を行い、実ラインで実施したところ、移動・手待ちなどの付加価値のない動作の大幅な削減により、ラインの省人化が可能となった。 |

用途は製造業だけでなく、教育訓練の材料や技術伝承のツールとして、さまざまな現場に広がっており、世界21か国、6,000以上の導入実績を有している。

【1-5 ROE分析】

| 14/12期 | 15/12期 | 16/12期 | 17/12期 | 18/12期 | 19/12期 | 20/12期 |

ROE (%) | 10.6 | 9.7 | 9.6 | 9.9 | 13.0 | 14.0 | 10.3 |

売上高当期純利益率(%) | 11.61 | 11.83 | 11.19% | 10.62% | 12.48 | 13.69 | 11.65 |

総資産回転率(回) | 0.68 | 0.62 | 0.65 | 0.68 | 0.74 | 0.74 | 1.25 |

レバレッジ(倍) | 1.34 | 1.33 | 1.32 | 1.37 | 1.41 | 1.38 | 0.71 |

*上記表は、2015年12月期からIFRS、2014年12月期は日本基準。

前19/12期まで上昇基調にあったが、20/12期は収益性が悪化。レバレッジの低下もあり、ROEは低下した。

【1-6 特徴と強み】

①カーアフター産業をリードできる唯一のIT企業

国土交通省は「世界最先端IT国家創造宣言」(2013年6月、閣議決定後、2015年6月、変更を閣議決定)を踏まえ、国が保有する検査登録情報(所有者情報等)をはじめ、車両の位置・速度情報や事故・整備履歴情報等の「自動車関連情報の利活用による新サービスの創出・産業革新」に関する将来のあり方について、「自動車関連情報の利活用に関する将来ビジョン検討会」を設置した。

同検討会が2015年1月に発表した「自動車関連情報の利活用に関する将来ビジョンについて」によれば、日本の自動車関連情報の利活用の現状について、

* | 自動車が収集・発信できる情報は、近年の自動車のIT化の進展によって、膨大かつ多岐にわたっている。 |

* | ただ、我が国では、自動車に関連した膨大な情報について、個別の主体が情報をバラバラで有していること等のため、利活用が進んでいない。 |

* | 諸外国では、既に自動車関連情報を利活用した保険サービス、自動車履歴情報の提供等の多様なサービス展開が進んでおり、我が国においてもITを活用した自動車関連分野のイノベーションを促進していくべき。 |

と、現状分析及び課題の抽出を行っている。

その上で、重点テーマとして、

①「安全OBD(※)に対応したスキャンツールの共通化」を通じた次世代自動車等の安全使用の推進 |

②テレマティクス等を活用した新たな保険サービスによる安全運転の促進・事故の削減 |

③自動車の履歴情報を収集・活用したトレーサビリティー・サービスの展開による自動車流通市場の活性化 |

④検査と整備の相関分析等を通じた検査・整備の高度化・効率化 |

の4つを挙げており、膨大なデータの一元管理を通じた、安心・安全な自動車取引の活性化を民間主導で進めようとしている。

こうした状況下、数千万台に及ぶ自動車整備履歴情報を有する専門性と数万社の顧客をベースに、将来のカーアフター産業をリードできるのは自社のみと同社は考えている。

※:OBD:On-board diagnostics。自動車に搭載されるコンピュータが行う自己故障診断のこと。

②圧倒的なシェア

国内部品商の約7割に同社の業務用システムが既に導入されている。また、整備工場に関しては、同社のターゲットとなる中規模又は大規模の非ディーラー系工場を中心として同社グループ(タジマを含む)で23,000社超にシステムが導入されており、圧倒的なシェアを有している。

加えて、同社の様にプラットフォーム化して多様なシステムを提供している企業は他にはない。限定的なシステム販売会社が数社あるが、どれも売上規模では同社の10分の1程度であり、事実上競合は存在しない状態とのこと。

③豊富な実績

同社に「パッケージソフトウェア事業」を譲渡した翼システム株式会社(設立1983年)が最初のソフトウェアである自動車部品商向けシステム「パーツマン」の販売を開始したのが同じく1983年であり、この時から数えれば約40年の実績となる。30年前から自動車1台当たり約3万点にのぼる部品情報をデータベース化しており、独自ノウハウで作り上げた部品コードは業界標準となっている。

また収録データ数は膨大な量にのぼり、比類を見ない質・量ともに圧倒的なNo.1のデータベースとなっている。

整備標準工数情報 | 1億1千万点以上 |

類別諸元情報 | 48万点以上 |

部品検索データ | 4億6,911万件以上 |

純正部品品番情報 | 701万件以上 |

優良部品品番情報 | 31万件以上 |

(同社HPより 2018年4月時点)

④顧客との信頼関係

直販体制を敷き、顧客ニーズを的確に吸い上げ、きめ細かな対応を行っているため、厚い信頼関係が構築されており、重要な見えない資産となっている。

原則顧客とは6年間の期限付きライセンス使用契約を結んでいるが、契約の継続率は95%超と極めて高く、顧客の満足度も高い。

2.2020年12月期決算概要

(1)業績概要(IFRS)

| 19/12月期 | 構成比 | 20/12月期 | 構成比 | 前期比 | 期初予想比 | 修正予想比 |

売上収益 | 22,586 | 100.0% | 21,162 | 100.0% | -6.3% | -6.8% | -0.6% |

売上総利益 | 16,192 | 71.7% | 15,073 | 71.2% | -6.9% | - | - |

販管費 | 11,730 | 51.9% | 11,011 | 52.0% | -6.1% | - | - |

営業利益 | 4,525 | 20.0% | 4,135 | 19.5% | -8.6% | -10.1% | +6.0% |

税引前利益 | 4,486 | 19.9% | 3,820 | 18.1% | -14.8% | -16.9% | -2.0% |

当期利益 | 3,093 | 13.7% | 2,465 | 11.6% | -20.3% | -20.5% | -8.7% |

*単位:百万円。当期利益は、親会社の所有者に帰属する当期利益。

減収減益。ほぼ修正予想通りの着地。

売上収益は前期比6.3%減の211億62百万円。第2四半期(4-6月)から第3四半期(7-9月)にかけて、新型コロナウイルスの影響により、商談期間が長期化しソフトウェアの契約獲得件数が減少。ストック比率の高いプラットフォームは前年並み、アプリケーションは2桁の減収。自動車系顧客は車検や法定点検の需要があり、総じて経営環境は安定している整備の高度化対応やデジタル行政への適応にも積極的な顧客が多い。一方、旅行業やバス事業者などは、厳しい経営状態が続いている。作業分析ソフトウェアOTRSのマーケットも新型コロナウイルスの影響により需要が低迷した。

営業利益は同8.6%減の41億35百万円。営業関連費用の圧縮を進めたが、減収に伴う売上総利益の減少により減益。

ほぼ修正予想通りの着地となった。

(2)分野別動向

◎売上区分別内訳

| 19/12月期 | 構成比 | 20/12月期 | 構成比 | 前期比 | 期初予想比 | 修正予想比 |

プラットフォーム | 10,192 | 45.1% | 10,275 | 48.6% | +0.8% | -2.1% | +1.7% |

基本 | 7,654 | 33.9% | 7,616 | 36.0% | -0.5% | -3.0% | +0.2% |

EDI・決済 | 920 | 4.1% | 905 | 4.3% | -1.6% | -4.7% | +6.5% |

サポート | 1,478 | 6.5% | 1,596 | 7.5% | +8.0% | +6.4% | +6.4% |

その他 | 140 | 0.6% | 157 | 0.7% | +11.8% | -21.5% | +4.7% |

アプリケーション | 12,394 | 54.9% | 10,887 | 51.4% | -12.2% | -10.8% | -2.8% |

業種別 | 10,448 | 46.3% | 8,806 | 41.6% | -15.7% | -11.9% | -4.3% |

OTRS | 338 | 1.5% | 204 | 1.0% | -39.7% | -41.7% | +2.0% |

その他 | 1,608 | 7.1% | 1,877 | 8.9% | +16.7% | +1.5% | +4.3% |

合計 | 22,586 | 100.0% | 21,162 | 100.0% | -6.3% | -6.8% | -0.6% |

*単位:百万円。

◎プラットフォーム売上内訳

| 19/12月期 | 構成比 | 20/12月期 | 構成比 | 前期比 |

基本 | 7,654 | 75.1% | 7,616 | 74.1% | -0.5% |

PaaS/SaaS | 5,542 | 54.4% | 5,365 | 52.2% | -3.2% |

一括 | 2,735 | 26.8% | 2,365 | 23.0% | -13.5% |

月額 | 2,807 | 27.5% | 3,000 | 29.2% | +6.9% |

IaaS | 2,113 | 20.7% | 2,251 | 21.9% | +6.6% |

EDI・決済 | 920 | 9.0% | 905 | 8.8% | -1.6% |

PSF | 603 | 5.9% | 554 | 5.4% | -8.1% |

BLP/CPT | 317 | 3.1% | 351 | 3.4% | +10.8% |

サポート | 1,478 | 14.5% | 1,596 | 15.5% | +8.0% |

保守 | 708 | 6.9% | 878 | 8.5% | +24.0% |

サプライ品 | 770 | 7.6% | 719 | 7.0% | -6.6% |

その他 | 140 | 1.4% | 157 | 1.5% | +11.8% |

合計 | 10,192 | 100.0% | 10,275 | 100.0% | +0.8% |

*単位:百万円。PSF:自動車リサイクル部品取引ネットワークでの決済代行手数料、BLP: BLパーツオーダーシステムの利用料、CPT: CarpodTab利用料

*基本のPaaS/SaaS一括は、ソフトウェアの年間販売数に連動し減収。

*PaaS/SaaSの月額とIaaSは、顧客数に比例するストック売上が中心のため、増収が続いている。

*EDI・決済のうち、自動車リサイクル部品取引の決済代行手数料PSFはリサイクル部品流通市場の低迷で減収。

*同社の製品を通じた自動車部品の受発注プラットフォームBLP/CPTは利用企業の増加で順調。

*保守は、契約率の上昇に伴い、増収が続く。

*サプライ品は、印刷用の帳票など、外部環境が購買行動を左右し減収。

*その他では、DX商材の一つである「BL.Homepageプレミアム」の利用企業が順調に増加し増収。

◎アプリケーション売上内訳

| 19/12月期 | 構成比 | 20/12月期 | 構成比 | 前期比 |

業種別 | 10,448 | 84.3% | 8,806 | 80.9% | -15.7% |

自動車系 | 8,874 | 71.6% | 7,545 | 69.3% | -15.0% |

非自動車系 | 1,574 | 12.7% | 1,261 | 11.6% | -19.8% |

OTRS | 338 | 2.7% | 204 | 1.9% | -39.7% |

その他 | 1,608 | 13.0% | 1,877 | 17.2% | +16.7% |

合計 | 12,394 | 100.0% | 10,887 | 100.0% | -12.2% |

*単位:百万円。

*アプリケーションは、ソフトウェアの年間販売数が減少し減収。

*業種別の自動車系は、商談長期化などで減収。

*非自動車系は、商談長期化に加え、既存顧客の更新案件が少なく、一部の案件が延期または凍結された。

*工場のラインなどの動作解析に使用される作業分析ソフトOTRSは投資抑制や、稼働率の低下により需要低迷。

*その他は、機器類の大口案件を取り込んだこともあり、増収。

法人顧客数は37,400と前期の36,447から3%増加。ソフトウェアの年間販売数が前期比で減少したものの、新規顧客の獲得は進んでいる。

また、ソフトウェアを利用する際に合わせて必要となる各種サービスは月額契約で、顧客数の増加に伴い増収となるストック型の売上である。このため月額売上は前期比7.5%増の7,191百万円と外部環境に左右されることなく、増収を続けている。

(3)財務状態とキャッシュ・フロー

◎BS

| 19年12月末 | 20年12月末 |

| 19年12月末 | 20年12月末 |

流動資産 | 7,987 | 7,752 | 流動負債 | 7,100 | 6,432 |

現金等 | 3,034 | 3,232 | 営業債務等 | 3,761 | 3,539 |

営業債権等 | 4,300 | 3,798 | 短期有利子負債 | 754 | 748 |

棚卸資産 | 253 | 356 | 非流動負債 | 1,369 | 1,239 |

非流動資産 | 23,702 | 24,522 | 長期有利子負債 | 934 | 788 |

有形固定資産 | 2,027 | 18,223 | 負債合計 | 8,469 | 7,671 |

のれん | 11,803 | 11,803 | 資本合計 | 23,220 | 24,602 |

無形資産 | 6,897 | 8,426 | 利益剰余金 | 11,929 | 13,266 |

その他の金融資産 | 1,953 | 1,421 | 負債及び資本合計 | 31,689 | 32,274 |

資産合計 | 31,689 | 32,274 | 有利子負債残高 | 1,688 | 1,536 |

|

|

| 自己資本比率 | 73.3% | 76.2% |

*単位:百万円。現金等は現金及び現金同等物、営業債権等は営業債権及びその他の債権、営業債務等は営業債務及びその他の債務

クラウド開発による無形資産の増加で非流動資産が同8億円増加したことなどから、資産合計は同5億円増加の322億円となった。負債合計は契約負債、有利子負債の減少で同7億円減少し76億円。

利益剰余金の増加で資本合計は同13億円増加し246億円。

この結果自己資本比率は前期末から2.8%上昇し76.2%となった。

◎キャッシュ・フロー

| 19/12月期 | 20/12月期 | 増減 |

営業CF | 3,762 | 5,056 | +1,294 |

投資CF | -3,990 | -2,774 | +1,216 |

フリーCF | -228 | 2,283 | +2,510 |

財務CF | -2,366 | -2,084 | +281 |

現金同等物残高 | 3,034 | 3,232 | +199 |

*単位:百万円

営業債権の減少などで営業CFのプラス幅は拡大。クラウドプラットフォームなど次世代システム開発投資による無形資産の取得額増加の一方、その他の投資額を減少させたことにより、投資CFのマイナス幅は縮小し、フリーCFはプラスに転じた。

キャッシュポジションはほぼ変わらず。

(4)トピックス

①自動運転レベル3搭載車の型式認定を受けて緊急ウェビナーを開催

2020年11月、国土交通省が自動運転レベル3を搭載した車両に対して世界で初めて型式認定したことを受け、大きな変革の時代を迎える自動車整備に携わる事業者に最新の情報を提供するため、『11/11発表「ホンダレジェンド」自動運転レベル3で自動車整備がこれだけ変わる!』と題し、緊急ウェビナーを開催した。

自動運転レベル3搭載車発売をきっかけに起こりうる自動車社会の変化の傾向や、それに伴う行政の動向等と、2020年4月から施行された自動車特定整備制度(※)に伴う行政の動向について、DXの観点を踏まえ最新の情報提供を行った。

※:自動車特定整備制度

これまでのエンジンやブレーキ等を取り外して行う「分解整備」から、その範囲を、取り外しを伴わなくとも装置の作動に影響を及ぼす整備又は改造等(電子制御装置整備)に拡大するとともに、対象装置として、自動運転レベル3 以上の自動運転を行う自動車に搭載される「自動運行装置」を追加し、その名称を「特定整備」に改め、新たな制度として令和2年4月にスタートした。

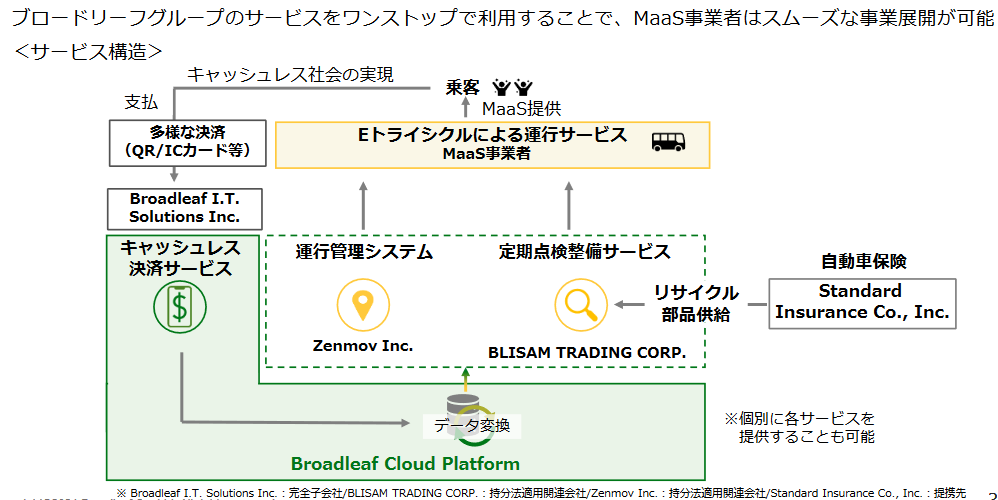

②フィリピン・パサイ市で開始した新公共交通のモデル事業に参画

フィリピンのパサイ市において、新交通インフラの運営プラットフォームを同社グループがワンストップで提供し、2021年1月より実用フェーズとして運用が開始された。

同社からは、Broadleaf Cloud Platformの提供を行っている。

決済サービスを通じてデータ変換、データ運行管理システムのデータ蓄積・分析をコントロールし、運行管理システムとAPIで連携することで、運用が開始された。

また、定期点検サービスをワンストップで提供しているBLISAM TRADING CORP.は、同社とフィリピンの損害保険会社大手のStandard Insurance Co., Inc.との合弁会社で、保険の適用提供も同時に行っている。

Broadleaf I.T. Solutions Inc.は、フィリピンで事業を行う上での現地法人で、この法人を通じて、Broadleaf Cloud Platformを提供している。

現在、ワンストップサービスのオファー、決済サービスの提供等、様々な引き合いがあり、鋭意拡大を図っていく考えだ。

このサービスのメリットは、車両管理から運行、決済、資金回収、定期点検サービス、保険の適用という全てのサービスをワンストップで提供するため、行政側の管理費用は著しく低下する点である。

Eトライシクルは、電気自動車で東南アジアの各国の交通事情や、排ガス事情を改善するツールとして、各市からの問い合わせを受けている。

(同社資料より)

3.2021年12月期業績予想

(1)業績見通し

| 20/12月期 | 構成比 | 21/12月期(予) | 構成比 | 前期比 |

売上収益 | 21,161 | 100.0% | 20,100 | 100.0% | -5.0% |

営業利益 | 4,135 | 19.5% | 2,400 | 11.9% | -42.0% |

税引前利益 | 3,820 | 18.1% | 2,400 | 11.9% | -37.2% |

当期利益 | 2,464 | 11.6% | 1,550 | 7.7% | -37.1% |

*単位: 百万円。予想は会社側発表。

減収減益。長期的な高成長を支える投資を実施、クラウド化を順次進める。

売上収益は前期比5.0%減の201億円、営業利益は同42.0%減の24億円を予想。

アプリケーション売上は減収に加え、長期的な高成長を支える投資を実施するため費用負担が先行する。

クラウド版ソフトウェアや、各種のプラットフォームメニューを順次リリースしていくことから、原価に含まれる償却費は増加する見込みで、クラウド化により販管費もサービス提供基盤更新にかかる費用が発生する。営業活動の水準が徐々に元に戻るとの想定で営業費用を見込んでいる。

新たな配当政策を発表した。

(変更前)

企業価値向上のための事業展開や財務健全性の維持に必要な内部留保を確保しつつ、業績に応じた利益配分をおこなうことを基本方針とし、連結配当性向35%以上を目処としております。

(変更後)

将来の事業展開と経営体質強化のために必要な内部留保を確保し、安定した配当を継続していくことを基本方針としており、配当性向については概ね20%を目処としております。

新政策に基づき、配当は前期比6.20円/株減配の7.00円/株の予定。予想配当性向は39.7%。

(2)区分別動向

◎売上区分別内訳

| 20/12月期 | 構成比 | 21/12月期(予) | 構成比 | 前期比 |

プラットフォーム | 10,275 | 48.6% | 10,400 | 51.7% | +1.2% |

基本 | 7,616 | 36.0% | 7,600 | 37.8% | -0.2% |

EDI・決済 | 905 | 4.3% | 920 | 4.6% | +1.7% |

サポート | 1,596 | 7.5% | 1,700 | 8.5% | +6.5% |

その他 | 157 | 0.7% | 180 | 0.9% | +14.8% |

アプリケーション | 10,887 | 51.4% | 9,700 | 48.3% | -10.9% |

業種別 | 8,806 | 41.6% | 8,050 | 40.0% | -8.6% |

OTRS | 204 | 1.0% | 250 | 1.2% | +22.7% |

その他 | 1,877 | 8.9% | 1,400 | 7.0% | -25.4% |

合計 | 21,162 | 100.0% | 20,100 | 100.0% | -5.0% |

*単位:百万円。

*プラットフォームの基本は、データベース利用料など月額課金が積み上がる一方、ソフトウェア販売数との連動分が減収となるため、前年並みとなる見込み。

*EDI・決済は、受発注プラットフォームの利用者が増加傾向にあるため、増収を見込む。

*サポートは、ソフトウェア顧客による月額保守サービスの契約率が上昇しているため、増収の見込み。

*アプリケーションの業種別は、特定大手顧客向けの、クラウドモジュール提供に伴う売上認識の月額変更に加え、非自動車系で案件数の減少が見込まれる。

*OTRSは、マーケットの需要回復にはまだ時間を要すると考え慎重な予想。

(3)中期経営方針における重点施策の影響

高成長企業への進化を目指す同社は中期経営方針(後述)において、2021-2023年の4つの重点施策を掲げている。

それぞれの施策の今期業績に与える影響は以下のとおりである。

2021-2023年の重点施策 | 今期業績への影響 |

施策1:クラウド版新モデルの市場投入 | ・特定大手顧客向けのモジュール販売は、月額売上認識となるため、5億円程度の売上低下要因(LTVは低下しない) ・ガソリンスタンド向けは、売上にはプラス効果だが小規模かつ月額売上認識のため売上寄与は限定的 |

施策2:DXソリューションの強化 | 順調な販売を見込むが、月額利用型なので売上寄与は限定的 |

施策3:EDI拡張と受発注プラットフォームのオープン化 | 改良版の投入は4Q以降となるため、増収寄与は限定的 |

施策4:MaaSプラットフォームの展開 | ・MaaS向けの事業展開は始まるが、売上寄与は限定的 ・その他は研究開発フェーズ |

4.中期経営方針

(1)経営方針

同社は安定のみならず高成長企業への進化を目指すことを経営の基本方針としている。

そのために、コアビジネスである業務ソフトウェア事業での収益向上策と、新規領域における事業創出策を、引き続き並行して実施し、「DX」「EV、自動運転」「MaaS」を成長機会と認識している。

「DX」

国策であるデジタル化を踏まえて、顧客企業に対するDX化、自身のDX化を進める。

「EV、自動運転」

新しい車検制度や整備技術などが必要になり、カーメンテナンス部門での高度IT化に対応する。

「MaaS」

この分野は更なる需要増が期待できるため、多様なプレイヤーが参入するなか、サービス提供基盤などMaaSに主眼を置いた開発を行っている。

(2)2021年~2023年の取り組みテーマ

「2つのDX」をテーマとして、進化への施策を進める。

1.顧客企業のデジタルトランスフォーメーション(DX)推進

顧客企業の新たな価値創造につながるビジネス環境の構築へ貢献する。

2.データエクスチェンジャー(DX)として、同社サービス基盤を高付加価値化

同社独自のITプラットフォーム上で、ソフトウェアの顧客企業だけではなく、様々な3rdパーティとの共同で得た情報を収集、分析、予想、統合し、情報の付加価値を高めた上で提供する。

データエクスチェンジャーとなることはデジタルトランスフォーメーション(DX)、EVや自動運転など車の進化、MaaS領域における事業展開を有機的に結び付ける重要要素となる。

データエクスチェンジャー(DX)として、顧客企業への価値提供を通して、社会課題解決につながる取り組みを加速させ、高成長企業への進化を目指す。

※データエクスチェンジャーとは?

同社においては、業務ソフトウェアでの入出力データのほか、自動車部品の受発注プラットフォームでの取引データなど、自動車に関する情報や、点検、整備、修理、部品売買など履歴の情報が、ビッグデータとして蓄積されている。

これらのデータと解析、予測のノウハウは、MaaS事業者の車両管理において活かされ、車両運行の安全を確保するための整備や点検に寄与する。

一方、MaaS事業者を通じた、予約、乗車情報や決済情報として、一般消費者の行動がビッグデータとして蓄積される。公共交通だけでなく、様々なMaaS領域に展開することで、様々な消費者の行動履歴が蓄積される。

これらは国々のレギュレーションによって取扱いが変わるため、レギュレーションに合わせてデータの取得・活用を制御しながら分析・解析する。こうした情報は、消費者との接点拡大を通じ、バリューチェーンを拡大しようとする多くの事業者にとって、魅力的なものとなる。

同社プラットフォームに蓄積されたこれらのデータを、利用者が求める仕様形式に変換し、価値あるものへと化学変化させる仕組みが、同社のクラウドプラットフォームであり、データエクスチェンジャーであると同社では定義している。

(3)2021年~2023年の重点施策

【重点施策の概要・効果】

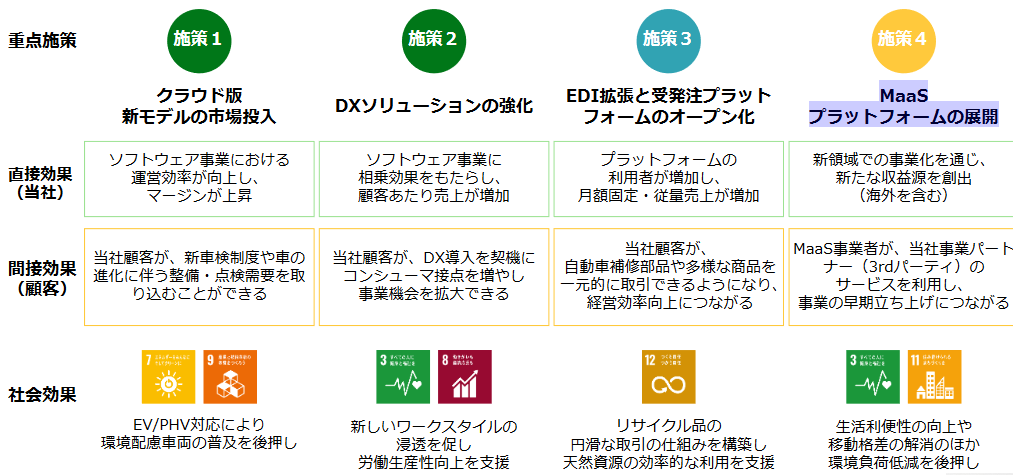

4つの施策を掲げている。

それぞれの重点施策の推進により、自社、顧客、社会それぞれに効果を与えると考えている。

なかでも社会効果については、SDGsの基本的な考え方から貢献できる範囲で積極的に関わりながら収益を拡大し、社会へ貢献していくことを、社内でも意識して取り組んでいく。

施策1:クラウド版新モデルの市場投入

施策2:DXソリューションの拡充

施策3:EDI拡張と受発注プラットフォームのオープン化

施策4:MaaSプラットフォームの展開

(同社資料より)

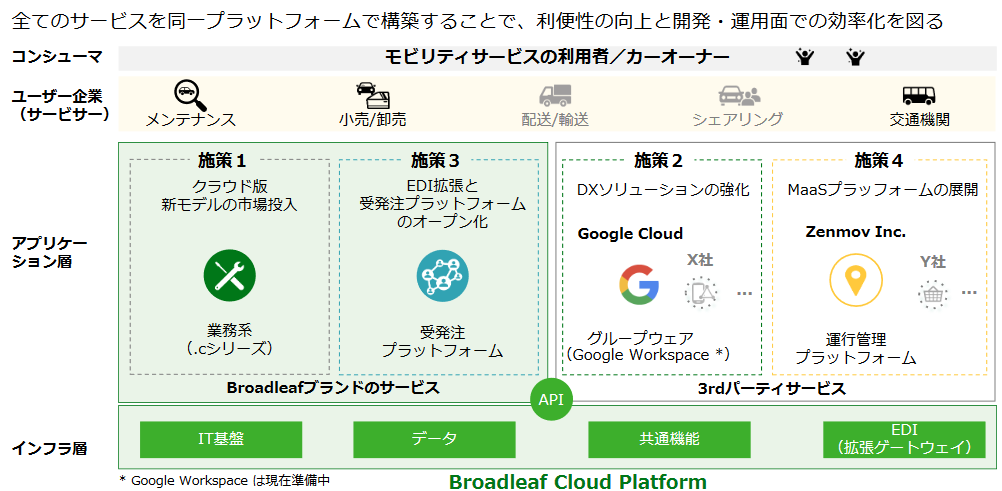

【重点施策の関係性】

同社のサービスは、クラウドプラットフォームのインフラ層において全て共通化され、インフラ層のプラットフォーム構成要素を、モジュールごとにサービスメニュー化したAPIとして、3rdパーティーに提供している。

3rdパーティーであるシステム開発会社に開発プログラムを提供しているため、同社がカスタマイズすることなく提供することが可能である。

現在、MaaSの運行管理プラットフォームを運営するZenmov社が、ブロードリーフのAPIを用いて、MaaS事業者に対して、運行管理システムをはじめとした、総合サービスを提供しているが、Zenmov社のような、特化型アプリケーションを持つ会社のほか、会計ソフト、ERPやグループウェアなどと、機能連携、データ連携が容易におこなえるAPIも装備している。

このように、同社では様々な3rdパーティー経由で、モビリティを中心とした、幅広い分野のサービス事業者に、提供先を拡げいくことを念頭に、クラウドプラットフォームの開発を進めてきた。

ブロードリーフは、これまでソフトウェア事業が注目されてきたが、すでにプラットフォーム事業に着手している。幅広い業界に知見やデータ、サービスを拡張できるインフラ層を構築したことで今までとは違う事業領域に拡大できる足がかりを得たのが、今期である。

新しいクラウドプラットフォームを強力に推進していくことが、成長への早道であると考えており、今期の開発投資もさらに進め、早期の成長、早期の収益拡大を図る戦略である。

(同社資料より)

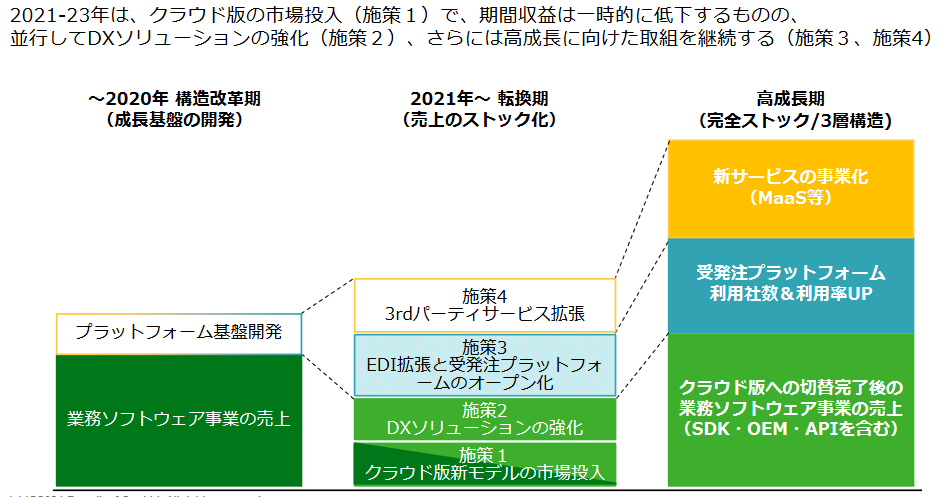

【重点施策実施による売上の変遷イメージ】

施策1によりクラウド化に伴う売上認識の変更が生じ、完全月額課金となる。現在の顧客企業の大半がクラウド版新モデルに移行するまでは、業務ソフトウェア事業の売上が一時的に低下するが、顧客企業の大半が、クラウド版新モデルへの移行を終えるころには業務ソフトウェア事業の売上ストック化のみならず、売上収益も増加する見込みである。

施策2によるDXソリューションとクラウド版ソフトウェアとの機能連携により、相乗効果が期待できる。

施策3により受発注プラットフォームの利用者数の拡大と、利用率の向上を実現する。

施策4によるMaaS領域を中心としたプラットフォームサービスの提供により、収益源を多様化し高収益、高成長企業へと進化する。

(同社資料より)

【重点施策1:クラウド版新モデルの市場投入】

*売上モデル

導入企業はソフトウェアの単なるモデルチェンジではなく、必要な機能を必要なロール(職種)ごとに、必要なID数だけ導入できる。

同社は最適な課金体系を設けることで、収入の最適化を図るとともに売上認識の月額化への変更をおこない、売上のストック化を進め従量課金を組み合わせることで、さらなる収入拡大を図る。

これらによりソフトウェア事業の売上モデル大きく変化する。またサービス提供基盤を共通化しているため、ソフトウェアの保守やITインフラにかかるランニングコストの低減を図ることができ、収益性の向上へとつながる。

*スケジュール

大手顧客の一部ではすでにモジュール提供による導入を進めている。また、提案先を絞って同様なスキームによる受注提案を始めている。

従来は同社がカスタマイズ案件をヒアリングし開発するビジネスモデルであったが、クラウドモデルでは同社は基盤やサービスを提供し、顧客や3rdパーティがカスタマイズを容易にできるような仕組みとなった。

また、3rdパーティが同社システム上に専用のシステムを乗せることになるため、開発会社からも収益の一部からインフラ利用料を徴収するモデルへの変革が起こっている。

ガソリンスタンド向けの商品については2021年中は提案先を絞って販売し、標準版の市場投入は早期の浸透を最優先するため、約1年間予定を後ろにずらし、2021年末から順次販売を開始する。

これは最適なタイミングで大きくプロモーションをかけるためであり、まずはプラットフォームを多く利用する特定大手を中心に導入を図ることとしている。

ただし新型コロナウイルスの状況を含め、外部環境によってはスケジュールを戦略的に見直す可能性もある。

さらに自動車部品の受発注プラットフォームの早期普及を念頭に、整備業以外の業種向けも合わせて同時期に市場投入する計画である。

受発注プラットフォームも共通化されたオープンなEDIの仕様を全て満たすよう作成されており、様々な業種向けに受発注プロセスを導入できる基盤を開発している。

なお、プライシングは現時点において未定であり、決定次第公表する。

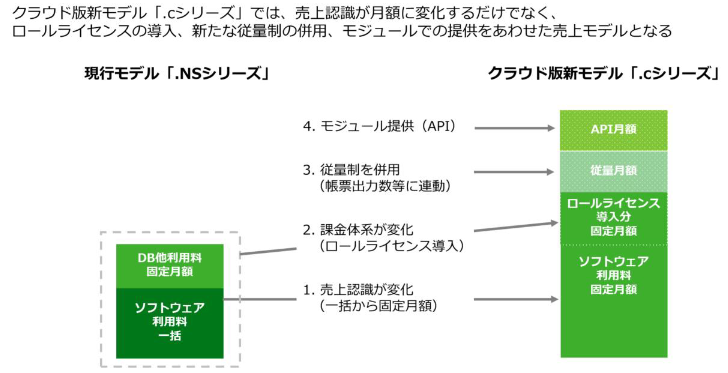

*売上モデルの変化

現在ソフトウェア事業の売上は、ソフトウェアの複数年利用料が一括で売上認識され、これにデータベース利用料などの固定月額の売上が加算されている。

これがクラウド版の新モデル「.cシリーズ」に移行すると、一括での売上認識が固定月額になるとともにロールライセンスがエンドユーザーのIDごとに課金される形式となる。さらに、帳票出力数などの従量に応じた課金も併用する。

これらに加え、特定大手顧客へクラウドのモジュールをAPIとして提供するほか、3rdパーティーへのSDKやAPIの提供が積上がることとなる。また、3rdパーティがブロードリーフのプラットフォームにアプリケーションを載せて、プロフィットシェアするという形で提供しており、ソフトウェア事業の売上構造が多層化し顧客にとっても導入しやすい課金体系とすることで、売上高の高成長につながると考えている。

(同社資料より)

【重点施策2:DXソリューションの強化】

新型コロナウイルスの影響もあり、顧客企業の間でカーオーナーに対する接点の強化・拡大ツールとしてDXソリューションへのニーズが高まっている。またデジタル行政の進展に伴い、様々な手続きの更なるオンライン化が進んでいる。

同社ではこれまでも顧客企業がこれらに対応できるよう、業務ソフトウェアの機能強化やカーオーナーなどの消費者との接点を増やすためのITツールの強化に加え、グループウェアとしてGoogle Workspaceを同社から顧客企業に提供することとなった。

Google Workspaceと同社の業務ソフトウェアがエンドユーザーのIDでリンクされ、機能連携できるようになる。

もともとITの導入率が他業界に比べて若干低いとされていた業界であるが、今回の新型コロナウイルスの状況を機にカーオーナーとの接点やリモートでの見積ニーズなどや投資意欲も高まっている。

カーオーナーにとっても24時間いつでもスマートフォンからの予約や車の修理状況の確認が容易にできるようになり、こうした利便性の高いツールを同社が提供することによってカーオーナー・整備工場・同社を含めたDXを推進していく。

【重点施策3:EDI拡張と受発注プラットフォームのオープン化】

現在業務ソフトウェアのオプション機能の位置付けで「BLパーツオーダーシステム」を提供しているが、こちらも刷新していく予定である。

クラウド版新モデル「.cシリーズ」では、新たな受発注プラットフォームを標準機能として搭載する。これにより、エンドユーザーが見積書作成に際して、自動車部品等を入力するとバックエンドで自動的に複数の部品の納品日や価格の情報をリアルタイムに表示することができ、利便性が大きく向上する。また、リサイクル部品も含めて一元的に受発注や決済情報のやり取りができるよう機能拡張を進めている。

さらに、自動車補修部品以外の商品への拡張と、他のECマーケットプレイスによる乗り入れが可能となるようなEDIの拡張を合わせて実施する方向で進めている。

非常に複雑なデータベース構築も同社の得意とする分野であるため、受発注システムを必要としている業界や、多品目を取り扱う業種向けにEDIの支援も行える基盤を用意した。

受発注プラットフォームは、業務ソフトウェアやITサービスのような利用対価ではなく、商品取引や決済などに関わる手数料の位置づけとなるため、同社にとってはマーケット拡大につながるものであり高成長を目指し継続的に強化していく取り組みである。

【重点施策4:MaaSプラットフォームの展開】

現在の自動車に代わる新たな移動体全般を指す概念であるモビリティにおいては、ハードの進化とサービスの変化が並行して起こる流れの中、新規プレイヤーの参入と新サービスの登場が進んでいく。

ハード面ではGAFAなど大手IT企業や電子機器メーカーのほか、ベンチャー企業もメーカーとして参入する。

サービス面ではメンテナンスの内容・方法とも大きく変わるだけでなく、自動運転の進展に合わせてさらなる安全ニーズの高まりが予想される。

また新交通インフラが登場するだけでなく、移動体内の空間サービスをはじめ、想定もされない新サービスも生まれてくることが予想される。

こうした中、同社はすでにフィリピンのパサイ市がMaaS事業として運営している新交通インフラに対して、近距離交通網のプラットフォームを提供しており、事業化を開始している。

5.今後の注目点

前年同時期の時点で21年12月期の数値イメージを一旦保留としていたが、減収減益となる見通しを発表。コロナ前の高値をほぼ回復した株価も窓を開けて大きく下落した。

ただ、中期経営方針の「売上の変遷イメージ」にあるように、安定だけでなく高成長を追求する企業へと進化するためには、プラットフォーム拡張のための投資も実施しつつ、クラウド移行に伴い売上認識を月額に変更するためのストック化を着実に進めることが不可欠なプロセスであり、そのため期間収益の一時的な低下は避けられないというのが同社の考えである。

目先ではなく数年後のより大きな果実を獲得するのも株式投資の大きな魅力であると考えれば、外部環境や同社固有の内部要因に影響されたわけではなく大きく調整した同社株は企業研究には格好の対象とも言えよう。

もちろん短期の業績および施策の進捗もしっかりと注視していきたい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 6名、うち社外4名 |

監査役 | 3名、うち社外2名 |

◎コーポレートガバナンス報告書

更新日:2021年3月29日

<基本的な考え方>

当社グループは企業活動を支えるすべてのステークホルダーの利益を重視しており、コーポレートガバナンスの強化を経営の重要課題として位置付けております。そのために、当社の企業理念である「感謝と喜び」を実現し、企業価値の永続的な増大を図るとともに、経営の健全性及び透明性の確保に努めております。

<実施しない主な原則とその理由>

「当社はコーポレートガバナンス・コードの各原則を全て実施しています。」と記載している。

<コーポレートガバナンス・コードの各原則に基づく開示>

原則 | 開示内容 |

【原則1-4 政策保有株式】 | 当社では、株式の政策保有に関する方針及び政策保有株式の議決権行使の基準を以下のように定め、運用しております。

(政策保有に関する方針) 当社は、良好な取引関係の維持発展並びに新事業における将来の取引や業務提携の可能性等を勘案し、政策保有株式を保有します。また、当社の取締役会において、政策保有株式について保有目的、株価変動リスク等を検証し、保有継続に合理性がないと判断した保有株式については縮減を進めます。 当社は、政策保有株主から株式売却の意向が示された場合には、当該株主の意向を尊重し、その売却等を妨げません。 当社は、取引先が政策保有株主であるか否かにかかわらず、経済合理性を十分に検証しており、政策保有株主である会社との取引においても経済合理性を欠くような取引は行いません。

(政策保有株式の議決権行使の基準) 当社は、政策保有株式の議決権行使にあたっては、提案されている議案について、株主価値の毀損につながる議案でないかを確認します。また、議決権の行使について政策保有株主である会社の状況等を勘案のうえ、必要がある場合には当該会社に議案の趣旨を確認し、議案に対する賛否を判断します。 |

【原則5-1 株主との建設的な対話に関する方針】 | 株主との対話(面談)は、代表取締役社長(CEO)による統括のもと、IR担当部門であるインベスターリレーションズ室が行います。なお、対話の目的及び面談者の属性を考慮のうえ、必要に応じて代表取締役社長が対応いたします。 IR担当部門は、関連部門との定期的な情報共有を実施することで、株主に対する十分な情報の提供と円滑な対話の実施に努めます。また、建設的な対話を促進するため、株主構造の把握に努めます。 個別面談以外の対話の手段として、代表取締役による機関投資家向け決算説明会や個人投資家向け会社説明会を実施しております。また、当社ウェブサイトにIRに関する問い合わせページを設けております。 対話において把握された株主の意見・懸念については、取締役会や経営会議等において随時、代表取締役から経営陣幹部にフィードバックいたします。 対話に際しては、ディスクロージャーポリシー及びインサイダー取引防止規程に則り、インサイダー情報に該当する内部情報の管理を徹底いたします。 IR・お問い合わせ https://www.broadleaf.co.jp/form/ ディスクロージャーポリシー https://www.broadleaf.co.jp/ir/policy/ |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。

Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved.

ブリッジレポート(ブロードリーフ:3673)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |