ブリッジレポート:(2317)システナ 2021年3月期決算

逸見 愛親 会長 |

三浦 賢治 社長 | 株式会社システナ(2317) |

|

企業情報

市場 | 東証1部 |

業種 | 情報・通信 |

代表者 | 逸見 愛親、三浦 賢治 |

所在地 | 東京都港区海岸一丁目2番20号 汐留ビルディング14階 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

1,959円 | 96,843,661株 | 189,716百万円 | 20.6% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

20.00円 | 1.0% | 55.46円 | 35.3倍 | 264.68円 | 7.4倍 |

*株価は5/24終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

* ROE、BPSは21年3月期実績、EPS、DPSは22年3月期予想。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2018年3月(実) | 54,320 | 5,170 | 5,147 | 3,542 | 36.32 | 46.00 |

2019年3月(実) | 59,742 | 6,902 | 6,706 | 4,584 | 47.00 | 16.00 |

2020年3月(実) | 64,552 | 8,163 | 7,871 | 5,471 | 56.22 | 20.00 |

2021年3月(実) | 60,871 | 8,006 | 7,507 | 4,974 | 51.36 | 20.00 |

2022年3月(予) | 66,100 | 8,300 | 8,004 | 5,371 | 55.46 | 20.00 |

* 予想は会社予想。単位:百万円、円。2018年6月、1株を4株に分割(EPSを遡及修正)。2018年3月期のDPSは株式分割前の数値。

(株)システナの2021年3月期決算の概要について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.中期経営計画(19/3期~25/3期)

3.2021年3月期決算概要

4.2022年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/3期は前期比5.7%の減収、同1.9%の営業減益。Web会議システムの導入によるテレワーク営業、テレワークによるITサポートやソフトウェア開発支援にて、事業活動を推進した。「5G」、「GIGAスクール構想」、「キャッシュレス決済」を中心に受注が好調に推移したソリューションデザイン事業やプロモーション活動強化・インサイドセールス等の活用を通じて、サービスの展開を促進することで顧客数が拡大したITサービス事業等で増収増益となった。一方、前期のWindows7搭載PCの更新需要の反動の影響を受けたソリューション営業や新型コロナウイルス感染拡大による営業機会の減少と新規案件の延伸・中断の影響を受けたフレームワークデザイン事業等で減収減益となった。

- 22/3期の会社予想は、前期比8.6%の増収、同3.7%の営業増益。新型コロナウイルス感染拡大により抑制されていた顧客のIT投資の回復に加え、DX促進やテレワーク常態化への取り組み拡大が予想される環境下、主力事業であるソリューションデザイン事業、フレームワークデザイン事業、ITサービス事業、ビジネスソリューション事業(ソリューション営業から名称変更)の全てにおいて増収増益を見込む。一方、新会計基準の適用や新価格設定の影響によりクラウド事業においては増収減益となる計画。配当予想は、前期と同額の1株当たり年20円を予定(上期末10円、期末10円)。

- 新型コロナウイルス感染拡大が継続しているものの、企業のIT投資やDXはいつまでも抑制できるものではなくいずれ拡大傾向を強めるものと予想される。同社が積極的に事業拡大を推進している「モビリティ」、「5G」、「GIGAスクール構想」、「AI」、「IoT」、「DX」等の分野では尚更その傾向が強かろう。厳しい環境における採用の増加や拠点の拡大や事業領域の拡大やアライアンス先の拡大などの積極的な成長投資が、今後どのような成果に結びつくのか注目される。

1.会社概要

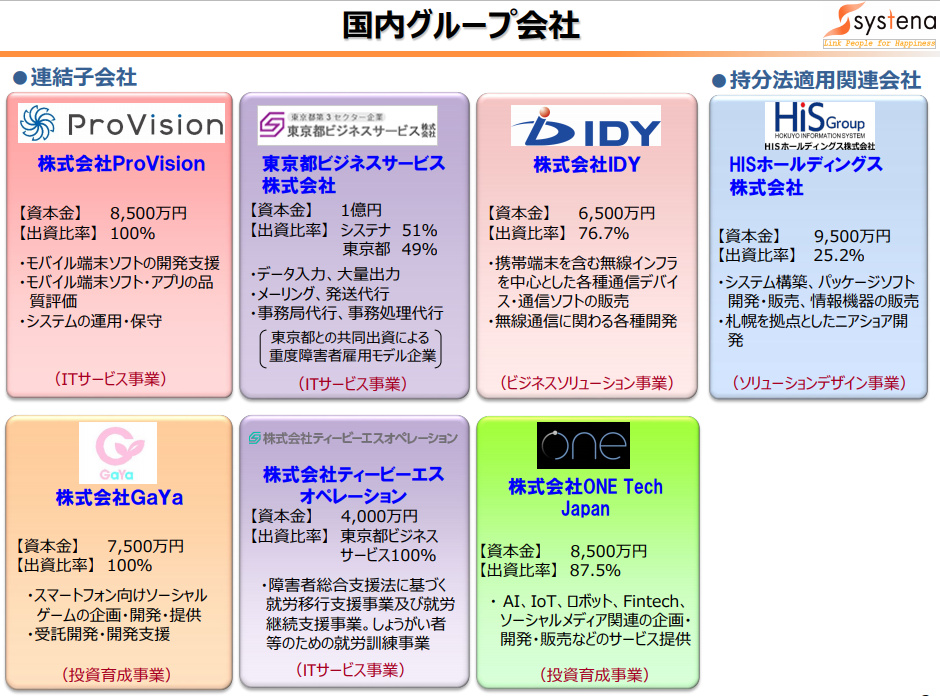

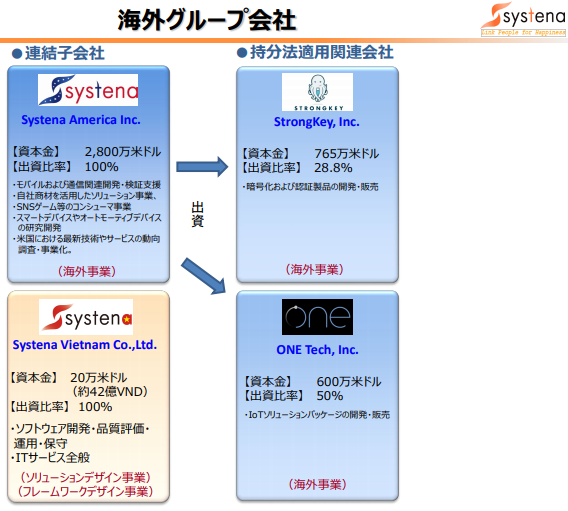

2010年4月1日に(株)システムプロが、持分法適用会社だったカテナ(株)を吸収合併して誕生。旧(株)システムプロのモバイル端末の設計・開発・検証に係る技術・ノウハウとオープン系技術、旧カテナ(株)の金融分野の業務知識及び基盤系技術を融合した事業展開により新たな領域の開拓を進めている。連結子会社9社及び持分法適用会社3社と共にグループを形成している。

【経営目標 - 日本を代表するIT企業となり、日本経済を底辺から支える! 】

経営目標実現のために、「破壊と創造」、「安定と成長」、「保守と革新」という、相反する課題をバランス良くコントロールし、常に振り子の中心点に経営の軸足を置いた、バランス経営を基本方針としている。

【目標とする経営指標】

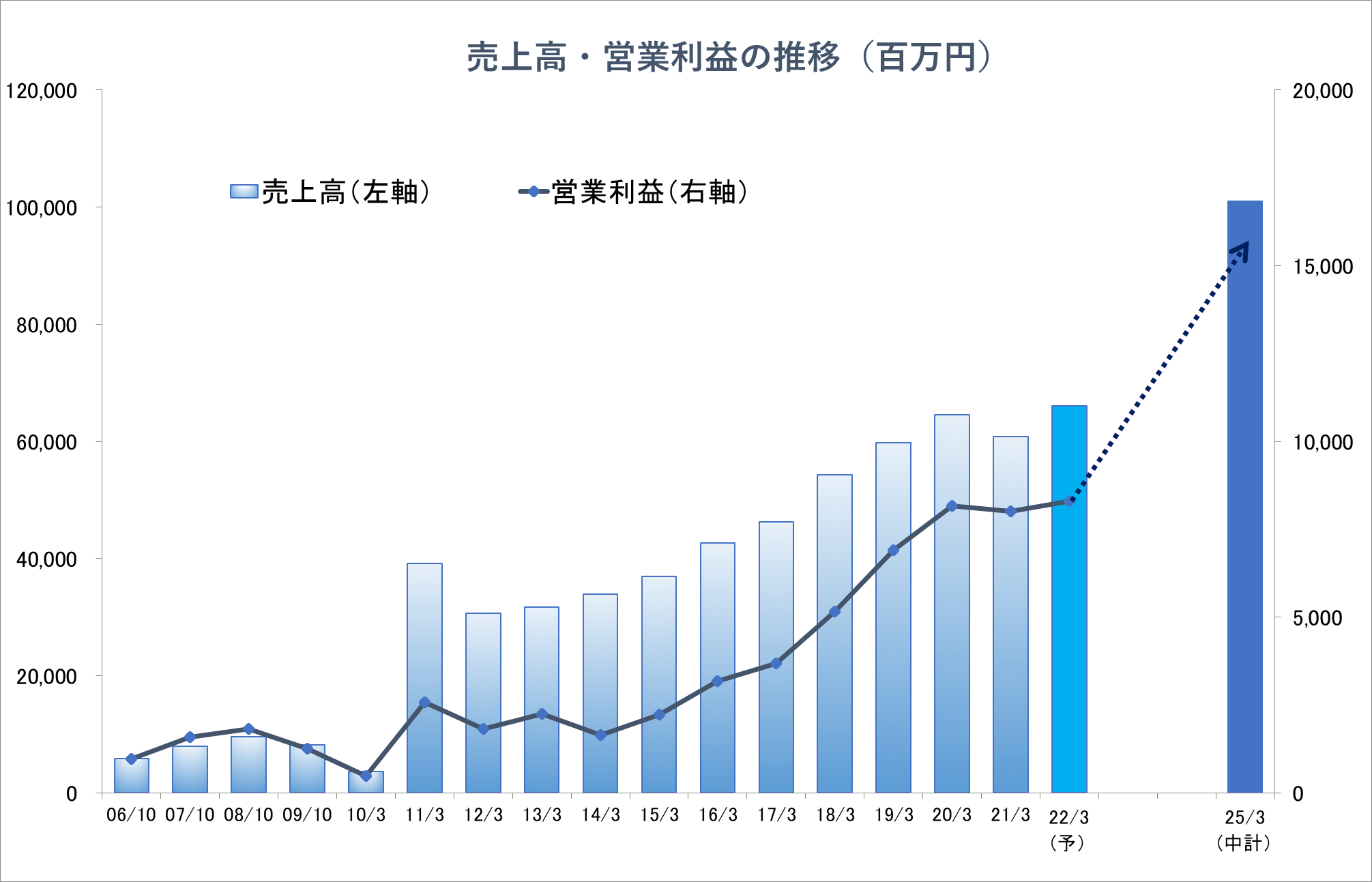

目標とする経営指標として、安定した高配当、高い株主資本利益率、高い売上高営業利益率を掲げており、その実現に向け、経営の基本方針に則り、高収益体質を目指して行く考え。当面の目標(中期経営目標)として、25/3期に連結売上高1,010億円、営業利益152億円(営業利益率15%)、一人当たり営業利益260万円、ROE25%を掲げている。

1-1 事業内容

事業は、ソリューションデザイン事業、フレームワークデザイン事業、ITサービス事業、ビジネスソリューション事業(ソリューション営業から名称変更)、クラウド事業、海外事業及び投資育成事業に分かれる。グループ全体で、自動運転・車載システム、社会インフラシステム、Webビジネス向けシステム、IoT関連システムおよびロボット/AI、モバイル機器等のソフトウェアの開発・品質検証、金融機関向けシステム開発、システムの運用・ヘルプデスク、IT商品の販売およびシステムインテグレーション、クラウドサービスの提供やゲームコンテンツの開発など、システムの企画・設計・開発・導入から保守・ユーザーサポートまでのトータル・ソリューション・サービスを提供している。

ソリューションデザイン事業(21/3期構成比39.1%)

モバイル端末開発で培ったノウハウを強みとする自動運転やテレマティクス等の「車載」、電力、交通、航空、宇宙、防衛等の「社会インフラ」、通信キャリア、Eコマース、教育、電子書籍等の「ネットビジネス」、スマートフォン、家電、ロボット等の「スマートデバイス/ロボット/AI」及びワークフローや受発注システム等の「業務システム」の5つのカテゴリーに経営資源を集中させている。いずれのカテゴリーも、IoT関連のシステムやサービスの開発や検証の引き合いが活発である。また、ベトナムの現地法人Systena Vietnam Co.,Ltd.が、ソフトウェア開発・検証評価・保守運用、ITサービス全般等を手掛けるオフショア拠点としての機能を担っている。顧客は、通信キャリア、通信機器メーカー、自動車メーカー、インターネットビジネス企業等。

フレームワークデザイン事業(21/3期構成比8.4%)

国内外の生・損保や銀行を顧客として、金融系システム開発や基盤系システムの開発を行っている。生損保業務では、情報系、契約管理業務、保険料計算、代理店業務から営業管理業務に至るまで幅広い業務ソリューションの開発実績を有し、銀行業務では、メインフレームへの対応はもちろん、オープンシステムの分野においても、営業店系システムや対外系チャネルシステム等で豊富な開発実績を有する。以前は業務の大半を金融系システムの開発・運用が占めていたが、業務自動化(RPA)、クラウド、データ分析、音声認識、画像認識などの新規事業が売上高の4割を占めるところまで育ってきており、ITサービス事業やソリューション営業との連携による両事業が有する顧客へのクロスセル、或いはスマホアプリやWebアプリ等のソリューションでのソリューションデザイン事業との連携により、金融系の深耕と他業種への横展開を進めている。また、ソリューションデザイン事業と同様にSystena Vietnam Co.,Ltd.がオフショア拠点としての機能を担っている。

ITサービス事業(21/3期構成比15.4%)

システムやネットワークの運用・保守、ヘルプデスク、ユーザーサポート、データ入力、大量出力等のITアウトソーシングサービスを手掛ける。顧客は電機メーカー、金融機関、外資系企業、官公庁等。

ソリューション営業事業(21/3期構成比35.2%)-22/3期よりビジネスソリューション事業へ名称変更

ITプロダクト(サーバー、PC、周辺機器、ソフトウェア)の企業向け販売やシステムインテグレーションを手掛ける。ハード販売型のビジネスからサービス提供型のビジネスへシフトを進めており、ITサービス事業等とも連携して所有から利用(クラウド等)へと変化するニーズを取り込む事で事業拡大、高付加価値化を図っている。顧客は電機メーカー、外資系企業等。

クラウド事業(21/3期構成比2.4%)

クラウド型サービスの導入支援からアプリケーションの提供までを手掛けており、「Google Workspace」と同社開発の「Cloudstep」を組み合わせたシステナ版グループウェアのクラウドサービスや2017年5月にサービスを開始したクラウド・データベースサービス「Canbus.(キャンバスドット)」、スマートフォン向けフィッシング対策ソリューション「Web Shelter」などを提供している。現在、パブリック・クラウドに特化しているが、プライベート・クラウドへの対応も進めている。尚、「Cloudstep」とは、「Google Workspace」等のクラウド型サービスの使い勝手を向上させるための業務アプリケーションや運用者向け管理ツール等の総称。顧客は、中堅から大企業までの一般事業会社等。

海外事業(21/3期構成比0.3%)米国の現地法人はモバイルや通信関連の開発・検証支援と米国の最新技術・サービスの動向調査・インキュベーションを二本柱とし、ベトナムの現地法人はソフトウェア開発・検証評価・保守運用、ITサービス全般等を手掛けるオフショア拠点との位置づけ。顧客は、日系企業、アメリカ企業、通信キャリア、通信機器メーカー等。

投資育成事業(21/3期構成比0.3%)

戦略子会社(株)ONE Tech Japanが、AI、IoT、ロボット、FinTech、ソーシャルメディア関連の企画・開発・販売・サービス提供を手掛けている他、(株)GaYaがスマートフォン向けゲームコンテンツの開発・大手SNSサイトへの提供及び他社が開発・リリースしたゲームの運営受託を手掛けている。

*調整額▲1.1%

1-2 グループ会社

(同社資料より)

(同社資料より)

2.中期経営計画(19/3期~25/3期)

同社は、2019年に策定した、2024年3月期を最終年度とする「中期5カ年計画」を推進中であったが、21/3期は新型コロナウイルスによる経済活動の停滞などの影響で、減収を余儀なくされた。このような状況に鑑み、中期計画の達成年度を1年延ばし、新たに2025年3月期を最終年度として従来の計画目標である、売上高1,010億円、営業利益152億円を目指すこととした。

22/3期と23/3期は先行投資の時期となり、業績が本格的に拡大するのは、24/3期と25/3期となる見込み。

【経営の大方針- データ経営による生産性向上 - 】

・自社開発のCanbus.プラットフォームで構築したIT経営システムを活用した精度の高い原価管理とリアルな損益の早期掌握

を行う。

・経営データの見える化とAI予測により数値化された経営情報をもとに、徹底した生産性の向上を図り、利益の最大化を目指す。

【ストラテジーと重視する経営指標及び25/3期目標】

今後10年で最も伸びる分野と位置付ける、オートモーティブ、キャッシュレス/決済、ロボット/IoT/RPA/クラウド、自社製品・自社サービスに経営資源を集中させる。

重視する経営指標と25/3期目標

重視する経営指標として、連結売上高、営業利益、営業利益率、一人当たり営業利益及びROEを挙げており、25/3期の目標として、連結売上高1,010億円、営業利益152億円、営業利益率15%、一人当たり営業利益260万円、ROE25%を掲げている。

【セグメント別の目標と取り組み】

ソリューションデザイン事業

| 19/3期実績 | 20/3期実績 | 21/3期実績 | 22/3期予想 | 25/3期中計目標 |

売上高 | 212 | 229 | 238 | 208 | 395 |

営業利益 | 37 | 40 | 41 | 39 | 71 |

*単位:億円

*22/3月期からソリューションデザイン事業に含まれていた子会社ProVisionのセグメントをITサービス事業に変更し、同じく子会社IDYのセグメントをビジネスソリューション事業に変更。変更に合せて22/3期以降の数値を組み替えて記載。

25/3期に売上高395億円(19/3期212億円)、営業利益71億円(同37億円)を目指している。COVID-19の影響による社会的な需要増となっているネットビジネスに集中し業界の拡大を目指す。業界変革期にある車載事業は長期戦を視野に選択と集中を行う。また、顧客のビジネスモデルやプロセスの変革によりデジタルトランスフォーメーションの需要を喚起、システムインテグレーションだけでなく自社サービスの提供により事業拡大も目指す。

25/3期の分野別の計画は、車載の売上高が65億円(19/3期27億円)、社会インフラ/プロダクトの売上高が80億円(同8億円)、ネットビジネスの売上高が200億円(同102億円)、DXサービスの売上高が50億円(同23億円)。

車載は、現在の主力であるインフォテインメントやシェアリングに加え、MaaS、コネクテッドカー、更には自動運転や安全対策等、ビジネスチャンスが多い。社会インフラ/プロダクトでは、コミュニケーションロボットに加え、介護等の生活ロボット、産業用ロボット、医療用のロボットやシステムの開発需要が見込まれる。ネットビジネスでは、教育関連、5G関連サービス、更にはAI・IoT等の技術領域が注目され、この他、業務システムにおいても、現在需要が多い働き方改革やオープンソース活用に加え、AI・業務自動化、DX、人材不足対策等の開発需要が期待できる。

フレームワークデザイン事業

| 19/3期実績 | 20/3期実績 | 21/3期実績 | 22/3期予想 | 25/3期中計目標 |

売上高 | 53 | 58 | 51 | 51 | 75 |

営業利益 | 8.4 | 410.6 | 8.6 | 8.7 | 12.5 |

*単位:億円

*22/3月期からフレームワークデザイン事業に含まれていた新規サービス分野のセグメントをビジネスソリューション事業に変更。変更に合せて22/3月期以降の数値を組み替えて記載。

25/3期に売上高75億円(19/3期53億円)、営業利益12.5億円(同8.4億円)を目指している。金融系システム開発のノウハウ展開と同時に、DX対応へ向けた変革を実現し、新規と既存顧客への積極展開を図る。また、受託開発体制の強化、開発、インフラ、保守の総合支援を実現するとともに、DX時代に向けた新たな成長エンジンを創出し、SaaS活用開発へ展開する。保険・銀行・社会インフラでは、既存顧客において領域拡大、デジタル化対応の基幹システムの刷新、統合対応の獲得を目指す。公共・流通サービスでは、金融系ノウハウの展開により新規領域の拡大を図るとともにDX関連開発で、最大化を目指す。

25/3期の分野別の計画は、既存の金融系ビジネスが売上高30億円(19/3期25億円)、公共等の新領域ビジネスが売上高20億円(同5億円)、DX関連ビジネスが売上高15億円(実績なし)。

ITサービス事業

| 19/3期実績 | 20/3期実績 | 21/3期実績 | 22/3期予想 | 25/3期中計目標 |

売上高 | 78 | 87 | 94 | 154 | 180 |

営業利益 | 11 | 13 | 14 | 20 | 35.5 |

*単位:億円

*22/3月期からソリューションデザイン事業に含まれていた子会社ProVisionのセグメントをITサービス事業に変更.。変更に合せて22/3月期以降の数値を組み替えて記載。

25/3期に売上高180億円(19/3期78億円)、営業利益35.5億円(同11億円)を目指している。プロジェクトで培ったノウハウをもとに高い付加価値を有した「ITサポート」、「ITインフラ」、「PMO」の請負型業務と「アセスメント」「コンサルティング」のサービスに注力する。また、「ソフトウェア品質保証サービスの拡大」』BtoBtoC「ソーシャルゲーム」「ネットビジネス」等のエンターテイメント領域に加えてBtoBのエンタープライズ領域の拡大を目指す。これら領域において、アライアンスと新サービスの強化と拠点の拡大を通じてビジネスフィールドの拡大を図る。

25/3期の分野別の計画は、「ITサポート」、「ITインフラ」、「PMO」、請負型業務が売上高80億円(25/3期45億円)、品質検査業務が売上高60億円(同33億円)。

ビジネスソリューション事業

| 19/3期実績 | 20/3期実績 | 21/3期実績 | 22/3期予想 | 25/3期中計目標 |

売上高 | 240 | 259 | 214 | 238 | 353.9 |

営業利益 | 12 | 16 | 14 | 16 | 24.5 |

*単位:億円

*22/3月期からフレームワークデザイン事業に含まれていた新規サービス分野およびソリューションデザイン事業に含まれていた子会社IDYの

セグメントをビジネスソリューション事業に変更。変更に合せて22/3月期以降の数値を組み替えて記載。

25/3期に売上高353.9億円(19/3期240億円)、営業利益24.5億円(同12億円)を目指している。同社の総合営業として生産性向上・コスト削減・セキュリティ強化といった顧客の経営課題の解決に向けたソリューションサービスの提供に取り組む事で、付加価値ビジネスの創造と拡大を図り、顧客の事業を支えるICTパートナーへ変革し、継続的な売上・利益の向上に繋げて行く。25/3期の数値目標は、既存ビジネスを19/3期比で40%増、サービスビジネスを同180%増、DXビジネスを同350%増。

クラウド事業

| 19/3期実績 | 20/3期実績 | 21/3期実績 | 22/3期予想 | 25/3期中計目標 |

売上高 | 11 | 14 | 15 | 15 | 19.7 |

営業利益 | 2 | 2 | 3 | 1 | 5 |

*単位:億円

25/3期に売上高19.7億円(19/3期11億円)、営業利益5億円(同2億円)を目指している。DXを推進するDXプラットフォーム「Canbus.」によるサブスクリプションモデルを加速する。更に、テレワークなど働き方改革によるプロセスの変革を支援すべく「Cloudstep」と「Canbus.」による高付加価値型事業の成長を目指す。

海外事業

| 19/3期実績 | 20/3期実績 | 21/3期実績 | 22/3期予想 | 25/3期中計目標 |

売上高 | 1 | 1 | 1.9 | 2.3 | 6.4 |

営業利益 | -0.3 | -0.2 | 0.07 | 0.08 | 2.5 |

*単位:億円

25/3期に売上高6.4億円(19/3期1億円)、営業利益2.5億円(同△0.3億円)を目指している。米国内では日系企業の技術支援をベースにエッジAI分野においてOne Tech社との共同営業を推進する。また、米国内の日系企業の技術支援、米国内でのPoC、インキュベーション支援業務を行い、売上・利益の基盤を強固なものとする。

*2010年3月期は、決算期変更に伴う5ヶ月間の変則決算。

3.2021年3月期決算概要

3-1 21/3期連結業績

| 20/3期 | 構成比 | 21/3期 | 構成比 | 前期比 |

売上高 | 64,552 | 100.0% | 60,871 | 100.0% | -5.7% |

売上総利益 | 14,412 | 22.3% | 14,372 | 23.6% | -0.3% |

販管費 | 6,248 | 9.7% | 6,365 | 10.5% | +1.9% |

営業利益 | 8,163 | 12.6% | 8,006 | 13.2% | -1.9% |

経常利益 | 7,871 | 12.2% | 7,507 | 12.3% | -4.6% |

親会社株主帰属利益 | 5,471 | 8.5% | 4,974 | 8.2% | -9.1% |

* 単位:百万円

前期比5.7%の減収、同1.9%の営業減益

新型コロナウイルス感染拡大を受けた緊急事態宣言に伴い経済活動が制限される中、リモート営業、テレワークによるITサポートやソフトウェア開発支援などにより事業活動を推進した。業績は下期から回復に転じたものの、新規案件の立ち上がりの遅れが響き、減収減益での着地となった。

売上高は前期比5.7%減の608億円71百万円。「5G」、「GIGAスクール構想」、「キャッシュレス決済」を中心に受注が旺盛であったソリューションデザイン事業に加え、顧客の事業推進を支援するITサポートやモバイル環境構築等、顧客の働き方を創造する高付加価値案件が拡大したITサービス事業などで売上高が増加した。一方、前期のWindows7搭載PCの更新需要の反動の影響を受けたソリューション営業や新型コロナウイルス感染拡大により営業機会の減少や新規案件の延伸・中断などがあったフレームワークデザイン事業等で売上高が減少した。

利益面では、稼働率の低下や新卒の積極採用に伴う人件費の増加等で営業利益が80億6百万円と同1.9%減少した。売上高が増加したITサービス事業や新卒社員の増加(前年比2.5倍)と新拠点開設など将来の飛躍に向けた先行投資をカバーしソリューションデザイン事業などで増益となったものの、売上高減少の影響を受けたソリューション営業やフレームワークデザイン事業などで減益となった。売上高総利益率は前期比で1.3ポイント改善の23.6%。売上高対販管費率が0.8ポイント上昇し10.5%となったものの、売上高営業利益率は同0.6ポイント向上の13.2%となった。その他、営業外費用で持分法による投資損失を7億48百万円計上したことなどにより経常利益は75億7百万円と同4.6%の減益となった。持分法適用会社であるStrongKey,Inc.において、米国内の新型コロナウイルス感染拡大の影響で販売活動が困難となっていることを受け、投資価値の再評価を行い5億47百万円の投資の減損処理を実施した影響が主な要因。

2-2 セグメント別動向

| 20/3期 | 構成比・利益率 | 21/3期 | 構成比・利益率 | 前期比 |

ソリューションデザイン | 22,914 | 35.5% | 23,819 | 39.1% | +4.0% |

フレームワークデザイン | 5,771 | 8.9% | 5,105 | 8.4% | -11.5% |

ITサービス | 8,650 | 13.4% | 9,384 | 15.4% | +8.5% |

ソリューション営業 | 25,887 | 40.1% | 21,432 | 35.2% | -17.2% |

クラウド | 1,404 | 2.2% | 1,484 | 2.4% | +5.7% |

海外 | 147 | 0.2% | 188 | 0.3% | 27.7% |

投資育成 | 213 | 0.3% | 178 | 0.3% | -16.5% |

調整額 | -437 | -0.6% | -721 | -1.1% | - |

連結売上高 | 64,552 | 100.0% | 60,871 | 100.0% | -5.7% |

ソリューションデザイン | 4,059 | 17.7% | 4,099 | 17.2% | +1.0% |

フレームワークデザイン | 1,057 | 18.3% | 860 | 16.9% | -18.6% |

ITサービス | 1,264 | 14.6% | 1,417 | 15.1% | +12.1% |

ソリューション営業 | 1,622 | 6.3% | 1,392 | 6.5% | -14.2% |

クラウド | 209 | 14.9% | 300 | 20.2% | +43.5% |

海外 | -16 | -10.9% | 7 | 4.0% | - |

投資育成 | -33 | -15.5% | -71 | -39.9% | - |

調整額 | - | - | - | - | - |

連結営業利益 | 8,163 | 12.6% | 8,006 | 13.2% | -1.9% |

* 単位:百万円

ソリューションデザイン事業-売上高238億19百万円(前期比4.0%増)、営業利益40億99百万円(同1.0%増)

「5G」、「GIGAスクール構想」、「キャッシュレス決済」を中心に既存の顧客に対するリモート営業とテレワークの体制を整備したことが受注の獲得に結び付いたことに加え、「モビリティ」、「AI」、「IoT」などの成長分野を積極的に新規開拓したことも売上高の増加につながった。新卒社員の増加(前年同期比2.5倍の300名弱)や新拠点開設等の先行投資負担の増加をカバーし増益となった。積極的に採用した新卒社員の研修をいち早くリモートへシフトしたことにより生産性の悪化を防止した。

フレームワークデザイン事業-売上高51億5百万円(前期比11.5%減)、営業利益8億60百万円(同18.6%減)

既存金融分野は、他のベンターと連携を取りながら開発する大型かつ長期のプロジェクトで主体あるためリモートにて個別に開発することが難しい。このため、新型コロナウイルス感染拡大の影響をより大きく受け、新規案件の引き合い減少、延伸、中断が継続した。こうした中、新規クライアント向けにWebセミナー等のWeb営業に注力し、公共、交通、社会インフラ、サービス、流通等の分野での新規開拓に注力した。また、新規サービス分野は、業務自動化(RPA)ソリューションのサービスを拡充し、展示会中心の営業からWebセミナー等を活用したWeb営業を推進した。その他、導入支援は苦戦もしているもののライセンス販売、運用、開発支援等は堅調な推移となった。これらにより、20/3期に約65%程度あった金融分野の比率が、約40%まで低下した。

ITサービス事業-売上高93億84百万円(前期比8.5%増)、営業利益14億17百万円(同12.1%増)

顧客の事業推進を支援するITサポートやモバイル環境構築等、顧客を創造する高付加価値なスポット案件が売上・利益の増加を牽引した。また、リモート体制を急遽構築した企業から、リモート体制の最適化や恒久化に向けたクラウドを活用したWeb会議のサポートやシステムの改修案件やセキュリティの見直し等のプロジェクトが増加した。加えて、テレワークを推進する「ITトレーニング」、「セキュリティサービス」を営業フックにアライアンスを強化したことが新規顧客開拓へつながった。

ソリューション営業-売上高214億32百万円(前期比17.2%減)、営業利益13億92百万円(同14.2%減)

システムインテグレーションがセキュリティ及びVDI環境構築案件やHCI案件を中心に拡大した他、ロードマップの把握から、IT機器の導入、インフラ構築、システム開発、保守運用に至る高付加価値なワンストップサービス案件も増加したものの、前期の売上高に約60億円寄与したWindows7搭載PCの更新需要の反動を吸収できなかった。こうした厳しい環境下ではあったものの、今後急拡大するであろうサーバー、ストレージ、ACI,、ネットワーク、クラウド等において約5倍のトレーニング項目を実施するとともにデータベースをはじめとする資格を約2倍取得した。営業利益は前期比で約2.3億円の減少となったものの、会社計画比では約2億円の上振れとなった。

クラウド事業-売上高14億84百万円(前期比5.7%増)、営業利益3億円(同43.5%増)

テレワークにより働き方改革を進める企業からデータドリブンな業務にシフトするべく「Canbus.」の引き合いが増加した。また、Google Workspace発表に伴い、テレワークに適したグループウェアの再構築を検討する企業から引き合いが増加しており、「Cloudstep」も受注が増加した。

海外事業-売上高1億88百万円(前期比27.7%増)、営業利益7百万円(同24百万円増)

米・日の企業からAIやIoT(LoRa)を使った独自のコールドチェーンサービス、スマートファクトリー化案件の引き合い・受注が増加した他、シリコンバレー日系企業とスタートアップ企業との開発案件の引き合いと受注が増加した。この他、同社エンジニアによるアウトプットの質の高さが評価され、競合他社から同社に業務を移行中である他、コロナ禍でも積極的な営業により、複数の大手企業との取引が開始した。これらにより、年間を通して黒字化を達成した。

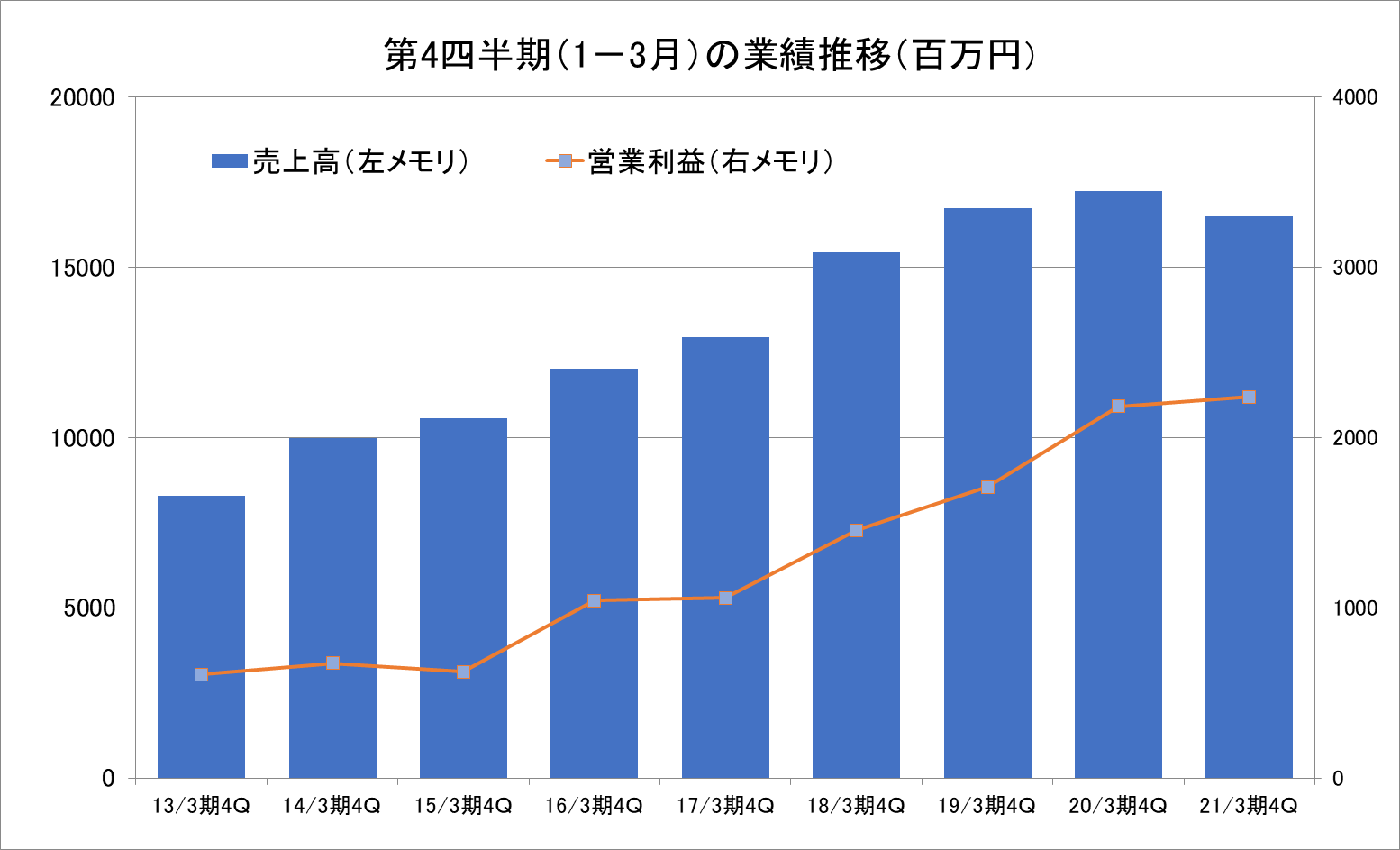

3-3 四半期業績の推移

第4四半期(1-3月期)の連結売上高と営業利益の推移

第4四半期(1-3月期)の業績は、売上高・営業利益ともに増加基調にある。今第4四半期(1-3月期)は、コロナ禍で売上高こそ前期比で減少したものの、営業利益は前期比増益となり四半期ベースで高水準となった。

3-4 財政状態

財政状態及びキャッシュ・フロー(CF)

| 20年3月 | 21年3月 |

| 20年3月 | 21年3月 |

現預金 | 14,925 | 19,037 | 仕入債務 | 5,868 | 5,257 |

売上債権 | 13,883 | 12,826 | 未払金・未払費用 | 1,858 | 1,872 |

たな卸資産 | 1,126 | 834 | 未払法人税 | 1,430 | 1,681 |

流動資産 | 30,840 | 33,420 | 賞与引当金 | 1,239 | 1,227 |

有形固定資産 | 836 | 917 | 有利子負債 | 1,550 | 1,550 |

無形固定資産 | 303 | 307 | 負債 | 13,000 | 12,889 |

投資その他 | 3,976 | 4,240 | 純資産 | 22,955 | 25,996 |

固定資産 | 5,115 | 5,465 | 負債・純資産合計 | 35,956 | 38,886 |

* 単位:百万円

21/3期末の総資産は前期末の比較で29億30百万円増の388億86百万円。売上債権やたな卸資産が減少する一方、現預金や投資有価証券等が増加した。負債・純資産では、仕入債務等が減少する一方、未払法人税等や親会社株主に帰属する当期純利益の増加に伴い利益剰余金等が増加した。自己資本比率は65.9%と前期末で2.9ポイント上昇した。

キャッシュ・フロー

| 20/3期 | 21/3期 | 前期比 | |

営業キャッシュ・フロー(A) | 4,381 | 7,205 | 2,824 | +64.5% |

投資キャッシュ・フロー(B) | -640 | -1,562 | -922 | - |

フリー・キャッシュ・フロー(A+B) | 3,741 | 5,643 | 1,902 | +50.8% |

財務キャッシュ・フロー | -3,145 | -1,983 | 1,162 | - |

現金及び現金同等物期末残高 | 15,221 | 18,875 | 3,654 | +24.0% |

*単位:百万円

CFの面では、売上債権やたな卸資産が減少したことなどにより営業CFのプラス幅が拡大した。投資有価証券の取得による支出の拡大などにより投資CFのマイナス幅が拡大したもののフリーCF幅も拡大した。一方、自己株式の取得による支出の減少などにより財務CFのマイナス幅が縮小した。以上の結果により、現金及び現金同等物期末残高は前期比24.0%増加した。

3-5 最近のトピックス

関連会社ONE Tech, Inc.がMCU(Micro Controller Unit)向けのエッジAI をリリース

エッジAIテクノロジーの先駆者であるONE Techは、MicroAI™Atomソフトウェア開発キット(以下、SDK)をリリースした。SDK は、ONE Tech開発者向けポータルを通じて一般公開されているが、ユーザーは、このSDKをダウンロードすることで、ONE Techの機械学習プラットフォーム(MicroAI™Atom)をマイクロ・コントローラー・ユニット(MCU)ベースのハードウェア上で実装することが可能となる。SDKによって、廉価なMCU を使用してAIソリューションを展開できるため、全体的なコストが削減され、機械学習モデルの現場での採用加速が期待される。

アステリアとPlatio販売代理店契約を締結

同社とアステリアは、モバイルアプリ作成ツール「Platio(プラティオ)」の販売代理店として、「Platioサブスクリプションパートナー」契約を締結した。同社が提供しているRPAソリューションとPlatioを連携させることで、既存のRPA製品では実現が難しかった物流や介護現場での業務課題の解決が可能となる。各企業の現場に合ったアプリをノーコード※で作成することで、現場の情報共有をスムーズに実現することが可能となる他、企業の本部と現場の課題解決をトータルでサポートすることも可能となる。物流や介護の現場では、手書きの各種報告書がOCRで読み取れずシステムに反映できない、通信圏外の現場が多く、ITツールを導入したペーパーレス化が困難等といった課題を抱え、RPA製品導入へのハードルとなっていた。アステリアの「Platio」の活用により、課題となっていた手書きでの報告事項の入力や、通信圏外での情報の入力が可能となる。

※ノーコード:プログラミング言語を使ったソースコードを書かずにソフトウェアを開発する方法

子会社IDY製の5G エッジゲートウェイ iR730B-001 においてNTTドコモのIOTを完了

同社の連結子会社である株式会社IDYは、 5G エッジゲートウェイ iR730B-001 においてNTTドコモの相互接続性試験(IOT)を完了した。IDY は、成長するIoT/M2M市場で信頼性の高いワイヤレステクノロジーを中心に顧客の要求に応えてきた。販売しているLTEルータ/ゲートウェイ製品は、自動販売機、デジタルサイネージ、高速鉄道、AI ロボット、キオスク端末など、多くの場所で使用されている。サスティナブルで信頼性の高いネットワークが求められる中、2020年に3GPP Rel. 15規格に準拠した5G エッジゲートウェイ iR730B-001を市場に投入した。今回、iR730B-001にてNTTドコモのIOTを完了したことで、今後更なる5Gの普及と新しいサービスや利便性の向上への貢献が期待される。

4.2022年3月期業績予想

4-1 連結業績

| 21/3期 実績 | 構成比 | 22/3期 予想 | 構成比 | 前期比 |

売上高 | 60,871 | 100.0% | 66,100 | 100.0% | +8.6% |

営業利益 | 8,006 | 13.2% | 8,300 | 12.6% | +3.7% |

経常利益 | 7,507 | 12.3% | 8,004 | 12.1% | +6.6% |

親会社株主帰属利益 | 4,974 | 8.2% | 5,371 | 8.1% | +8.0% |

* 単位:百万円

前期比8.6%の増収、同3.7%の営業増益予想

22/3期通期の会社計画は、売上が前期比8.6%増の661億円、営業利益は同3.7%増の83億円の予想。新型コロナウイルス感染拡大により抑制されていた顧客のIT投資の回復に加え、DX促進やテレワーク常態化への取り組み拡大が予想される環境下、主力事業であるソリューションデザイン事業、フレームワークデザイン事業、ITサービス事業、ビジネスソリューション事業(ソリューション営業から名称変更)の全てにおいて増収増益を見込んでいる。一方、新会計基準適用や新価格設定の影響によりクラウド事業においては増収減益となる計画。既存金融分野において新型コロナウイルス感染拡大の影響により、新規案件の引き合い減少、延伸、中断などが発生し前期の落ち込みが大きかったフレームワークデザイン事業で売上、営業利益ともに最も成長率が高くなる予想となっている。また、人員増強や拠点の拡張やプロモーション費用の増加など先行投資負担の増加により、売上高営業利益率は12.6%と前期比0.6ポイント低下する計画となっている。

配当予想は、前期と同額の1株当たり年20円を予定(上期末10円、期末10円)。

4-2 セグメント別見通しと取組み

| 21/3期 | 構成比・利益率 | 22/3期 | 構成比・利益率 | 前期比 |

ソリューションデザイン | 19,163 | 31.5% | 20,750 | 31.4% | +8.3% |

フレームワークデザイン | 4,498 | 7.4% | 5,121 | 7.7% | +13.8% |

ITサービス | 13,662 | 22.4% | 15,383 | 23.3% | +12.6% |

ビジネスソリューション | 22,343 | 36.7% | 23,835 | 36.1% | +6.7% |

クラウド | 1,484 | 2.4% | 1,500 | 2.3% | +1.1% |

海外 | 188 | 0.3% | 230 | 0.3% | +22.2% |

投資育成 | 178 | 0.3% | 211 | 0.3% | +18.4% |

調整額 | -647 | -1.0% | -930 | -1.4% | - |

連結売上高 | 60,871 | 100.0% | 66,100 | 100.0% | +8.6% |

ソリューションデザイン | 3,624 | 18.9% | 3,870 | 18.7% | +6.8% |

フレームワークデザイン | 772 | 17.2% | 867 | 16.9% | +12.2% |

ITサービス | 1,873 | 13.7% | 1,950 | 12.7% | +4.1% |

ビジネスソリューション | 1,499 | 6.7% | 1,634 | 6.9% | +9.0% |

クラウド | 300 | 20.2% | 100 | 6.7% | -66.7% |

海外 | 7 | 4.0% | 8 | 3.5% | +6.1% |

投資育成 | -71 | -39.9% | -142 | -67.3% | - |

調整額 | - | - | 13 | - | - |

連結営業利益 | 8,006 | 13.2% | 8,300 | 12.6% | +3.7% |

* 単位:百万円

今期からソリューションデザイン事業に含まれていた子会社ProVision(今期業績予想:売上50億円、営業利益5億円)のセグメントをITサービス事業に変更し、同じく子会社IDY(今期業績予想:売上3.42億円、営業利益0.16億円)のセグメントをビジネスソリューション事業に変更し、フレームワークデザイン事業に含まれていた新規サービス分野(今期業績予想:売上10億円、営業利益1.1億円)のセグメントをビジネスソリューション事業へ変更した。21/3月期実績は変更に合せ各セグメント数値を組み替えた数値となっており、前期比は組み換え後の数値の比較となっている。

◎ソリューションデザイン事業-売上高207億50百万円(前期比8.3%増)、営業利益38億70百万円(同6.8%増)の予想

選択と集中により、成長分野へ積極展開するとともに、付加価値の高い事業分野の創出を目指す。

◆成長分野への積極展開

「モビリティ」、「5G」、「GIGAスクール構想」、「AI」、「IoT」、「DX」等、成長分野での新規開拓に積極的に取り組む。

◆ITサービス分野へのシフト

より顧客のすそ野の広いITサービス分野へも業務範囲を広げる。従来の設計、開発、評価から、保守、運用、インフラ構築などのITサービス分野に業務範囲を広げることで高付加価値化を実現する。今後21/3期において約16億円であったITサービス分野の売上高拡大を目指す。

◆サービス強化による新規開拓・新分野開拓

DX関連のサービスを強化し、新事業を創出する。

クラウド勤怠管理サービス(TimeTapps)、データ経営を支えるグループウェア(Palette)、無人おもてなし受付システム(WelTouch)などの顧客にニーズを反映して開発した自社商材・サービスの拡大を目指す。更に、自治体の課題を解決する自社商材・サービスの開発を行い他の自治体へ横展開するとともにSIにもつなげていく。

◎フレームワークデザイン事業-売上高51億21百万円(前期比13.8%増)、営業利8億67百万円(同12.2%増)

金融分野を核とした既存事業と新規事業領域への展開の両面において、成長分野に注力し受注の最大化を目指す。

22/3期より同事業に含まれていた新規サービス分野をビジネスソリューション事業へ変更する。より受託開発とSIに特化することで、新しくスタートした公共、交通、インフラ、サービス、物流等の分野にいて新規顧客開拓を目指す。

◆既存事業の最大化と成長分野への展開

保険・金融システム、業務システム、基盤構築を軸としたプロジェクトの継続・横展開を進める。

◆DX案件の積極受注

DXに伴う基幹システム刷新・基盤構築(クラウド)案件の受注に向けて、営業と技術の両面で体制を強化する。

◆サービス型ビジネスの拡大

「受託開発」、「業務支援」、「クラウド展開」を切り口にサービスを拡充する。また、本部間・サービスベンダーとの連携強化を通じて受注を拡大させる。

◎ITサービス事業-売上高153億83百万円(前期比12.6%増)、営業利益19億50百万円(同4.1%増)

DXの促進や働き方改革を加速する顧客が増加する環境下、従来のIT環境の再構築と最適化を行うとともに、新たなビジネスモデルを創造する企業に対してITサポート業務の拡張を図る。

21/3期は72社の新規顧客の開拓が図られたが、今後これら顧客との取引深耕を図る。また、今期は15件の新サービスを予定している。

◆高付加価値分野への更なる注力

「ヘルプデスク」、「システムオペレーター」といった人員動員型サービスの提供で培ったノウハウをもとに、付加価値の高い「ITサポート」、「ITインフラ」、「PMO」といったサービス単位の請負型業務と環境変化に応じた顧客要望への応対実績を活かした「アセスメント」、「コンサルティング」のサービス等、より顧客のビジネス成長とそのスピードアップに直結したサービスの提供に注力する。

◆ソフトウェア品質保証サービス(QA業務)の拡大

「ソーシャルゲーム」、「ネットビジネス」等、受注が拡大しているエンターテインメント領域で培った「品質保証サービス」を活かし、既存領域の拡大とエンタープライズ領域での新規開拓に注力する。

◆新規顧客開拓とビジネスモデルの創造

人材育成投資とグループ企業・協力会社とのアライアンスを通じてり新サービスやサポート範囲の拡充を図る。また、インサイドセールス強化や地方拠点開設によるサービスと営業強化を実施する。

その他、今期よりソリューションデザイン事業からITサービス事業にセグメントが変更となったProVisionにおいては、ソーシャルゲーム、ネットビジネス等(BtoBtoC)エンターテイメント領域の拡大に加えて、同社の業務知識を活かし、エンタープライズ領域の拡大を目指す。また、東京都ビジネスサービスにおいては、障がい者200名体制確立のため、同社とProVisionの顧客へ障がい者業務、支援業務の拡大を目指す(支援センター、コンサル業務)。

◎ビジネスソリューション事業-売上高238億35百万円(前期比6.7%増)、営業利益16億34百万円(同9.0%増)

22/3期よりソリューション営業からビジネスソリューション事業へ名称が変更となった。新型コロナウイルス感染拡大による投資抑制はあるもののDXやテレワーク常態化への取り組みは拡大している。こうした環境下、既存事業の拡大を図るとともに成長分野へ軸足をシフトする。22/3期よりフレームワークデザイン事業に含まれていたRPAを中心とする新規サービス分野とソリューションデザイン事業に含まれていた5Gエッジゲートウェイ で強みを持つ子会社のIDYがビジネスソリューション事業へセグメント変更となった。RPAと5G分野における拡充されたサービスメニューを営業力強化へ結び付ける。

◆ソリューション領域拡大への投資

サービスメニューの拡充に取り組むと共に、プロフィット部門への営業展開を進める。

◆ハイブリッド環境への取り組み強化

ハイブリッド環境への対応とクラウドパートナーとのアライアンスを強化する。

◆DX関連のサービス拡大

RPAやデータ連携ツールを含めたサービスメニューの拡充を図る。

◆サービスの拡販による収益力の強化

All Systenaの全てのサービスをワンストップで提供していく。

◎クラウド事業-売上高15億円(前期比1.1%増)、営業利益1億円(同66.7%減)

テレワーク常態化に向けた業務改善と社内インフラ整備で引き合いが増加傾向となっている。『Canbus.』を中心とした自社サービスへの積極的な先行投資を行い、DX分野への展開を目指す。なお、新会計基準採用による進行基準に応じた利益の計上により約1億円、加えて、同社が仕入れているグーグル製品の価格改定により約1億円が営業利益を押し下げる要因として発生する見込みである。

◆「Canbus.」の認知度向上・販促強化に向けた先行投資

DXに取り組む引き合いが多く、簡単にスタートできるようサービスの強化を行う。またアライアンス強化を積極的に行い、新規開拓を目指す。

◆サービス強化に伴う先行投資

様々な業務を実現可能にすべく、製品力強化を行うとともに、サポート力を向上させるための人材強化を実施し、顧客満足度向上を図る。

◎海外事業-売上高2億30百万円(前期比22.2%増)、営業利益8百万円(前期比6.1%増)

施策として、AI・IoTサービスの販売拡大、シリコンバレー日系企業とスタートアップ゚企業とのPoC開発技術支援及び既存取引業務での受注範囲の拡大を挙げている。既存事業のSIの拡大を見込み、新型コロナウイルス感染症拡大の影響によりPoC開発技術支援はあまり伸びない計画となっている。

◆AI・IoTサービスの販売拡大

サービスの導入実績がある業界へ横展開すると共に、AIやIoT(LoRa)を使った独自のコールドチェーン、スマートファクトリーサービスを積極的に営業展開する。

◆シリコンバレー日系企業とスタートアップ企業とのPoC開発技術支援拡大

シリコンバレー日系企業とスタートアップ企業とのPoC開発案件の獲得を目指すと共に、ベトナムオフショアを活用してコストダウンを図る。

◆既存取引業務での受注範囲の拡大

同社のエンジニアのアウトプット品質の高さと顧客目線による柔軟な対応と提案力により、競合他社担当分を同社へ移管する流れが加速している。

5.今後の注目点

新型コロナウイルス感染拡大の影響を受けた前期決算ではあったものの、前期比1.9%の営業減益に抑えることができたことは評価が高い。環境変化にいち早く対応し、リモート営業、テレワークによるITサポートやソフトウェア開発支援などの体制を整備し顧客の需要に対応できた成果であり、経営スピードの速さとマネジメント能力の高さを再確認できた前期決算と言えよう。依然新型コロナウイルス感染拡大が継続しているものの、企業のIT投資やDXはいつまでも抑制できるものではなくいずれ回復傾向を強めるものと予想される。現在同社が積極的に事業拡大を推進している「モビリティ」、「5G」、「GIGAスクール構想」、「AI」、「IoT」、「DX」等の分野では尚更その傾向が強いものと予想される。また、ソリューションデザイン事業においては、前期に新卒社員を前年比2.5倍へ拡大し、今期についても更なる新卒社員の増加を予定している。厳しい環境にもかかわらず、採用の増加や拠点の拡大や事業領域の拡大やアライアンス先の拡大など成長投資に余念がない。厳しい環境におけるマネジメント能力の差が、今後の回復局面で競合他社に対して大きな業績の格差をもたらすものと予想される。前期の経営努力が、今後どのような成果となって表れるの注目される。

また、中期経営計画の達成時期が24/3期から25/3期へ1年後ろ倒しとなったことは残念であった。成長産業に属しているものの目標の達成は簡単ではないということであろう。21/3期末で保有する現預金約190億円を今後どの様に有効的に活用するのかについて注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 9名、うち社外2名 |

監査役 | 4名、うち社外4名 |

◎コーポレート・ガバナンス報告書(更新日:2021年4月9日)

基本的な考え方

当社は、激しい経営環境の変化に対応し、経営の効率性を高めるために迅速な意思決定によるスピード経営を推し進め、永続的な事業発展と株主価値の増大および株主への継続的な利益還元を行っていくと同時に、株主、顧客、取引先、従業員および地域社会などのステークホルダー(利害関係者)との利害を調和させ、全体としての利益を最大化することを目指し、かつ、経営の健全性確保およびコンプライアンス(法令遵守)の徹底に努めるためにコーポレート・ガバナンスを強化させていきたいと考えております。このため、外部専門家(監査法人、主幹事証券会社、弁護士、社会保険労務士、司法書士等)やステークホルダーからの指摘や提言を真摯に受け止め、経営の公平性、透明性に関して更なる充実を図る所存であり、持ち前の当社の機動性を活かし、会社規模に応じた体制を構築し、株主などのステークホルダーを絶えず意識した上場企業として一層の自己改革を図り、コーポレート・ガバナンスの強化と適時適切な情報開示に努める所存であります。

<実施しない主な原則とその理由>

【補充原則4-3-3 最高経営責任者を解任するための客観性、適時性、透明性のある手続きの確立】

当社は創業者でありオーナー経営者でもある代表取締役会長が最高経営責任者として経営の大きな方向性の舵取り行い、代表取締役社長が最高執行責任者として業績等の適切な評価をもって社内を統率する体制を取っております。加えて代表取締役はいずれも独立役員の要件を満たした6名(社外取締役2名と社外監査役4名)の社外役員から牽制を受ける体制になっており、代表取締役を解任するような事態が生じた場合は独立役員からの提言をもとに取締役会にて議論のうえ、決定することで対処できると考えております。このため、現在のところ取締役会は最高経営責任者を解任するための客観性、適時性、透明性のある手続きの確立を行っておりません。今後、必要に応じて検討してまいります。

【補充原則4-10-1 任意の指名委員会・報酬委員会など、独立した諮問委員会の設置】

当社の取締役9名のうち独立社外取締役は2名であり、取締役会の過半数には達しておりませんが、社外監査役4名とともに社外役員6名全員が東京証券取引所の定めに基づく独立役員の要件を満たしており、各々の独立役員が専門的な知見と豊富な経験を活かし、取締役会における特に重要な事項の審議に当たり、積極的に意見を述べるとともに、適時適切な助言が行われているため、現在のところ、独立した諮問委員会の設置は行っておりません。今後、必要に応じて検討してまいります。

<開示している主な原則>

【補充原則4-11-3 取締役会全体の実効性についての分析・評価、その結果の概要】

当社の取締役会は13名で構成され、うち6名が社外取締役または社外監査役かつ東京証券取引所の定めに基づく独立役員であります。取締役会の実効性についての分析・評価を行うにあたり、「取締役会評価のためのアンケート」を用いて、取締役および監査役全員による取締役会の構成及び運営について自己評価を実施するとともに、社外取締役2名および社外監査役4名による社外役員ミーティングでこのアンケート分析結果に対する討議を行いました。アンケートによる自己評価の分析結果および社外役員ミーティングでの討議の結果、当社の取締役会は役員それぞれの知識、経験等を活かし中長期的視点からの継続的成長と株主価値向上に資する議論がなされており、経営の監督に十分な議論が行われていることが確認できましたので、これをもって当社取締役会の実効性は確保されているものと評価いたしました。当社は原則として、取締役および監査役による自己評価を参考にしつつ、取締役会全体の実効性についての分析・評価を毎年実施し、実効性を維持するとともに効果的な議論がなされるよう更なる改善を進めてまいります。

【原則5-1 株主との建設的な対話に関する方針】

当社は、株主との建設的な対話を促進するために、ディスクロージャーポリシーを定め、開示しております。詳細は、当社ホームページに掲載しておりますので、ご参照ください。https://www.systena.co.jp/ir/management/disclosure.html

また、そのための体制整備・取組については、本報告書「III 株主その他の利害関係者に関する施策の実施状況」の「2.IRに関する活動状況」をご参照ください。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2021 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(システナ:2317)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |