ブリッジレポート:(6183)ベルシステム24ホールディングス 2021年2月期決算

野田 俊介 社長 | 株式会社ベルシステム24ホールディングス(6183) |

|

企業情報

市場 | 東証1部 |

業種 | サービス業 |

代表者 | 野田 俊介 |

所在地 | 東京都港区虎ノ門四丁目1番1号 |

決算月 | 2月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,630円 | 73,653,107株 | 120,054百万円 | 14.2% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

48.00円 | 2.9% | 105.90円 | 15.4倍 | 722.69円 | 2.3倍 |

*株価は5/28終値。各数値は21年2月期決算短信より。

連結業績推移(IFRS)

決算期 | 売上収益 | 営業利益 | 税前利益 | 当期利益 | EPS | DPS |

2018年2月(実) | 115,618 | 9,319 | 8,502 | 5,604 | 76.39 | 36.00 |

2019年2月(実) | 121,113 | 8,580 | 7,944 | 5,397 | 73.37 | 36.00 |

2020年2月(実) | 126,663 | 11,105 | 10,534 | 7,006 | 95.29 | 42.00 |

2021年2月(実) | 135,735 | 11,799 | 11,305 | 7,252 | 98.64 | 42.00 |

2022年2月(予) | 139,000 | 12,200 | 11,869 | 7,800 | 105.90 | 48.00 |

* 予想は会社予想。単位:百万円、円。当期利益は親会社の所有者に帰属する当期利益。以下同様。

(株)ベルシステム24ホールディングスの2021年2月期決算概要などをご報告致します。

目次

今回のポイント

1.会社概要

2.2021年2月期決算概要

3.2022年2月期業績予想

4.中期経営計画2022(21/2期~23/2期)の進捗

5.今後の注目点

<参考1:中期経営計画2022(21/2期~23/2期)>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

- 21/2期の売上収益は前期比7.2%増の1,357億35百万円。コロナウイルス関連の大型案件の受注でスポット業務が大きく伸びた。継続業務は新規獲得が遅延したが着実に伸長した。営業利益は同6.3%増の117億99百万円。CRM事業の先行投資及び販管費増を増収効果で吸収した。売上、利益ともに予想を上回った。

- 22/2期の売上収益は前期比2.4%増の1,390億円の予想。スポット業務は縮小するがBCP、非対面などアウトソーシング需要は堅調で、継続業務が伸長する。前上期はコロナ関連のスポット業務にリソースが割かれたが、下期から新規開拓のための部署を新設したことなどから受注が進んでいる。営業利益は同3.4%の122億円の予想。新規取り組み強化等で継続業務は安定拡大。データ分析、セキュリティ強化、音声認識技術の導入などDX推進により戦略・先行投資が増加するが前期減損損失の反動により営業利益は増益を予想している。配当は前期比6.00円/株増配の48.00円/株を予定。予想配当性向は45.3%。

- 凸版印刷との合弁会社設立による企業のDX推進を支援するBPOサービスの展開、伊藤忠商事及びブレインパッドとの3社による新サービス創出に向けた協業といった、積極的なアライアンスが目を引く。同社では今期ロゴマークの変更を予定しているが、その狙いは「コンタクトセンター運営企業」から「コンタクトセンター運営を中心としたソリューション企業」への進化を社内外にメッセージとして発信するもの。3万人のオペレーターによる現場から得た膨大なデータという同社最大の強みを活かしていくための様々な取り組みの進捗が大いに注目される。

- 今期予想「2.4%増収、3.4%営業増益」は、過去5年の平均成長率(売上収益+5.7%、営業利益+9.6%)からすると物足りなさを感じるが、コロナ禍の下でもコミュニケーターの満足度を高めつつ企業のニーズを確実に取り込んできた前期実績をベースに、売上・利益の上積みを行っていくことを期待したい。

1.会社概要

持株会社である同社と子会社6社でグループを形成。コンタクトセンターアウトソーシングを中心とするCRM事業、テクノロジーサービス及びコンサルティングサービスを主たる事業とする。子会社は、コンタクトセンター運営及びその付帯業務の株式会社ベルシステム24、ITサービスデスクやBPO(Business Process Outsourcing)等のCTCファーストコンタクト株式会社(出資比率51%)、コンテンツ販売の株式会社ポッケ、障がい者の雇用促進を目的とする特例子会社の株式会社ベル・ソレイユ、ベトナムでコンタクトセンター事業を展開するBELLSYSTEM24-HOA SAO(出資比率49%)、同じくタイのTrue Touch(同49.9%)等。

伊藤忠商事(株)が同社議決権の40.79%を有し、同社を持分法適用関連会社としている(同社は出向者を9名受け入れている)。生活消費関連分野を中心とする非資源分野に注力している伊藤忠商事(株)グループにおいて、コールセンター事業を手掛ける同社は「企業と消費者の接点」としての役割を担っている。2014年10月の資本提携以降、様々な連携を進めており、伊藤忠商事グループと取引は順調に拡大している(伊藤忠商事グループとの取引は、他のクライアント企業と同様の取引条件で行っており、今後も同様の方針)。

【企業理念】

我々の使命

イノベーションとコミュニケーションで社会の豊かさを支える

我々の行動理念

・ 我々は一人ひとりが常に新たな挑戦を続け、楽しく、安心して働ける、人に優しい職場(コミュニティー)を作ります。

・ 我々は企業としての社会的責任を果たし、持続的で健全な成長を目指します。

・ 我々がつくり出した価値を社会に還元し、美しい未来づくりに貢献します。

1-1 事業内容

事業は、報告セグメントであるCRM事業とその他に分かれ、CRM事業が連結売上高の90%以上を占めている。その他には、(株)ポッケが手掛けるコンテンツ販売等が含まれている。

セグメント別売上

| 21/2期 |

CRM事業 | 134,559 |

その他 | 1,176 |

連結売上収益 | 135,735 |

*単位:百万円

CRM事業

主に(株)ベルシステム24及びCTCファーストコンタクト(株)の事業領域である。電話を主なコミュニケーションチャネルとする従来型のインバウンド・アウトバウンドコールの業務に加え、Webやソーシャルメディア等のIT技術を駆使した様々なサービスを、クライアント企業へ提供している。売上の90数%を継続業務が占めるストック型のビジネスで、キャンペーン対応や選挙関連等のスポット業務が残り数%。また、ソフトバンク向け(BBコール業務)の売上が全体の10数%(継続業務)を占めている。業務は、次の4業務に分ける事ができる。

①クライアント企業のカスタマーサポート業務(主にクライアント企業の商品・サービスに関する質問に対応する業務)

②クライアント企業のセールスサポート業務(主にクライアント企業の商品・サービスの販促をサポートする業務)

③クライアント企業のテクニカルサポート業務(主にクライアント企業のIT製品の操作方法等に関する質問に対応する業務)

④BPO業務(主にクライアント企業のWeb制作、データ入力作業等を請け負う業務)

業種別売上

| 21/2期 | 構成比 |

放送・出版・情報サービス | 342.4 | 27.6% |

運輸・通信 | 307.0 | 24.7% |

流通(小売・卸売) | 199.0 | 16.0% |

金融 | 213.5 | 17.2% |

製造 | 114.7 | 9.2% |

電気・ガス・水道等 | 31.2 | 2.5% |

その他 | 33.0 | 2.7% |

合計 | 1,240.8 | 100.0% |

*単位:億円。CRM事業の売上収益上位300社が対象

その他

(株)ポッケや(株)ベル・ソレイユの収益が計上されている。(株)ポッケは、モバイル・PC等を通じた一般消費者向けコンテンツ販売(月額課金)や事業者向けに気象予報関連コンテンツの販売を行っている。また、(株)ベル・ソレイユは、障がい者の雇用促進を目的とする特例子会社として、同社グループの総務業務及び事務代行の受託を主な業務としている。

2.2021年2月期決算概要

2-1 連結業績

| 20/2期 | 構成比 | 21/2期 | 構成比 | 前期比 | 予想比 |

売上収益 | 126,663 | 100.0% | 135,735 | 100.0% | +7.2% | +2.8% |

売上総利益 | 24,996 | 19.7% | 27,441 | 20.2% | +9.8% | - |

販管費 | 13,754 | 10.9% | 14,930 | 11.0% | +8.6% | - |

営業利益 | 11,105 | 8.8% | 11,799 | 8.7% | +6.3% | +2.6% |

税引前利益 | 10,534 | 8.3% | 11,305 | 8.3% | +7.3% | +2.3% |

当期利益 | 7,006 | 5.5% | 7,252 | 5.3% | +3.5% | +0.7% |

*単位:百万円。

増収増益、予想も上回る

売上収益は前期比7.2%増の1357億35百万円。コロナウイルス対策の給付金事業に関連した大型案件の受注でスポット業務が大きく伸びた。継続業務は新型コロナウイルスの影響などで新規獲得が遅延したが、着実に伸長した。

営業利益は同6.3%増の117億99百万円。CRM事業の先行投資及び販管費増を増収効果で吸収した。

売上、利益ともに予想を上回った。

2-2 セグメント別売上収益・営業利益

| 20/2期 | 構成比 | 21/2期 | 構成比 | 前期比 |

売上収益 | 126,663 | 100.0% | 135,735 | 100.0% | +7.2% |

CRM事業 | 125,142 | 98.8% | 134,559 | 99.1% | +7.5% |

継続業務 | 114,597 | 91.6% | 117,106 | 87.0% | +2.2% |

スポット業務 | 10,545 | 8.4% | 17,453 | 13.0% | +65.5% |

その他の事業 | 1,521 | 1.2% | 1,176 | 0.9% | -22.7% |

営業利益 | 11,105 | 8.8% | 11,799 | 8.7% | +6.3% |

CRM事業 | 10,978 | 8.8% | 12,367 | 9.2% | +12.7% |

その他の事業 | 127 | 8.3% | -568 | - | - |

*単位:百万円。営業利益の構成比は営業利益率。

継続業務、スポット業務の構成比はCRM事業の売上収益に対する構成比

(1)CRM事業

新型コロナウイルス感染症の感染拡大による影響があったものの、社会インフラとしてのスポット需要及び前期から業務開始した既存継続案件の売上が拡大した他、伊藤忠商事(株)及び凸版印刷(株)との協業強化によるシナジー案件も堅調に推移した。利益面では、同一労働同一賃金により人件費が上昇するなか、増収による利益の伸長に加え、収益改善活動が効果を生み増益となった。

大型顧客の動向

| 16/2期 | 17/2期 | 18/2期 | 19/2期 | 20/2期 | 21/2期 |

売上収益 | 457 | 532 | 588 | 617 | 666 | 678 |

顧客数 | 31 | 37 | 38 | 40 | 43 | 42 |

*単位:億円

継続業務における年間売上収益5億円超のクライアント数は前期比減少したが、売上収益は拡大した。

伊藤忠シナジー

| 18/2期 | 19/2期 | 20/2期 | 21/2期 |

売上収益 | 97.6 | 110.4 | 131.7 | 144.5 |

*単位:億円。スポット業務を含む。

前期比9.7%増加した。

業種別動向

| 21/2期 | 前期比 |

放送・出版・情報サービス | 342.4 | +18.4% |

運輸・通信 | 307.0 | +10.0% |

流通(小売・卸売) | 199.0 | -6.0% |

金融 | 213.5 | +5.9% |

製造 | 114.7 | +11.7% |

電気・ガス・水道等 | 31.2 | +36.2% |

その他 | 33.0 | -0.9% |

合計 | 1,240.8 | +8.8% |

*単位:億円。CRM事業の売上収益上位300社が対象

情報サービス、通信が大きく伸長した。

◎その他事業

前期にその他事業に含まれていたCSO事業を事業譲渡した影響に加えコンテンツ販売収入が減少し減収。

連結子会社の株式会社ポッケに帰属するのれんについて、減損テストを実施した結果、8億54百万円の減損損失を計上した。

2-3 財政状態及びキャッシュ・フロー(CF)

◎財政状態

| 20年2月 | 21年2月 | 増減 |

| 20年2月 | 21年2月 | 増減 |

流動資産 | 26,957 | 26,381 | -576 | 流動負債 | 37,958 | 48,952 | +10,994 |

現預金 | 7,767 | 5,518 | -2,249 | 営業債務 | 6,144 | 6,141 | -3 |

営業債権 | 17,967 | 19,644 | +1,677 | 借入金 | 10,436 | 20,235 | +9,799 |

非流動資産 | 141,551 | 146,507 | +4,956 | 非流動負債 | 81,013 | 70,426 | -10,587 |

有形固定資産 | 32,674 | 37,284 | +4,610 | 長期借入金 | 57,742 | 42,907 | -14,835 |

のれん | 96,250 | 95,396 | -854 | 負債合計 | 118,971 | 119,378 | +407 |

資産合計 | 168,508 | 172,888 | +4,380 | 資本合計 | 49,537 | 53,510 | +3,973 |

|

|

|

| 自己資本(※) | 49,168 | 53,113 | +3,945 |

|

|

|

| 借入金合計 | 68,178 | 63,142 | -5,036 |

*単位:百万円。自己資本は親会社の所有者に帰属する持分合計。

| 17年2月 | 18年2月 | 19年2月 | 20年2月 | 21年2月 |

ネット有利子負債 | 726 | 711 | 650 | 604 | 576 |

ネットD/Eレシオ | 1.80 | 1.63 | 1.42 | 1.23 | 1.09 |

自己資本比率 | 28.9% | 30.5% | 32.7% | 29.2% | 30.7% |

*単位:百万円.。自己資本比率は、親会社所有者帰属持分比率。

有形固定資産の増加で資産合計は前期末比が43億80百万円増加。負債合計は同4億7百万円増加。利益剰余金の増加などで資本合計は同39億73百万円増加。ネット有利子負債は減少、ネット D/Eレシオも改善が続いている。

◎キャッシュ・フロー

| 20/2期 | 21/2期 | 増減 |

営業CF | 16,717 | 14,886 | -1,831 |

投資CF | -3,213 | -3,177 | 36 |

フリーCF | 13,504 | 11,709 | -1,795 |

財務CF | -11,799 | -13,955 | -2,156 |

現金・現金同等物期末残高 | 7,767 | 5,518 | -2,249 |

* 単位:百万円

営業債権増加額の拡大などで営業CF、フリーCFのプラス幅は縮小。

長短借入金の減少で財務CFのマイナス幅は拡大。

キャッシュポジションは低下した。

2-4 主なトピックス

①凸版印刷とDX支援BPO新会社を設立

2020年5月、凸版印刷株式会社と合弁で、企業のDX推進を支援するBPO領域に特化した新会社「株式会社TBネクストコミュニケーションズ」を設立した。

出資比率は凸版印刷51%、ベルシステム24ホールディングス49%。

凸版印刷とベルシステム24は2017年11月に資本業務提携を行い、BPO領域において両社の強みを活かしたアライアンスを推進し、実績を上げてきた。

一方で、働き方改革や生産年齢人口の減少など、人手不足が社会問題となっており、BPOを取り巻く市場環境は、従来の労働集約型BPOサービス(人手の労働力による業務比率が高いサービス)から知識集約型BPOサービス(知識・ノウハウを活かした業務やAI・IoTなどの最新テクノロジーを活かした業務)への転換が求められている。

今回の新会社の設立により、凸版印刷の持つ高度なセキュリティインフラによる他社との差別化や、幅広いネットワークよるビジネス機会の拡大、業務設計力の活用に加え、ベルシステム24の30余年にわたるコンタクトセンター運営により培った知見が融合することで、これらの社会問題へ迅速に対応し、次世代BPOサービスの展開を実現する。

新会社では100億円規模の売上高実現を目指している。

②独自開発の人工知能(AI)技術によるコンタクトセンター運用に特化したサービスの提供を開始

2020年7月、株式会社ソニーコンピュータサイエンス研究所と連携し、「ヒト」と「新技術」を融合させた「次世代コンタクトセンター」の創出を目的に「イノベーション&コミュニケーションサイエンス研究所」を設立した。

また、独自開発のAI検索エンジン「Mopas™(モーパス)」と、AIナレッジメンテナンス機能「Knowledge Creator™」により、eメールでの問い合わせ対応業務の効率化と削減につなげるコンタクトセンター業務に特化した新たなAIサービスの提供を開始した。

③台湾最大手の総合通信会社・中華電信子会社と業務提携契約締結、台湾支店設立へ

2020年2月、台湾最大手の総合通信会社である中華電信股份有限公司の100%子会社で、コンタクトセンター事業を行う宏華國際股份有限公司と台湾市場におけるコンタクトセンター業務の展開を目的に業務提携契約を締結した。この業務提携契約をもとに宏華國際の技術及び台湾におけるビジネスへの協力・支援を受け、子会社ベルシステム24の台湾支店を設立した。

台湾支店を拠点に、通販企業をはじめとする日系企業や現地企業向けに、宏華國際のもつ中華電信グループのカスタマーサポート、情報通信サービスの知見を最大限活用し、台湾におけるコンタクトセンターアウトソーシング市場の開拓・拡大を目指す。ベトナム、タイに続き、海外3か国目での事業開始となる。

④伊藤忠商事、ブレインパッドと協業しマーケティング領域のDX推進支援における新サービス創出へ

2021年4月、伊藤忠商事株式会社、株式会社ベルシステム24、株式会社ブレインパッドの3社は、企業のマーケティング領域におけるDX推進を支援する新サービス創出について協業することに合意した。

【想定している新サービスの内容】

<データを起点として、顧客体験の強化を目指す>

1.コンタクトセンターで取得する趣味・嗜好などエンドユーザー固有の定性情報を含む対話データと、Webサイト閲覧情報やクリック履歴などといったデジタル接点データを掛け合わせた「生活者の声の価値化(生活者インサイト)」の仕組み化と、生活者接点を網羅したクライアント企業のマーケティングアクションを支援

2.データ活用で必要とされるアノテーション業務、データクレンジング業務、音声・画像など非構造化データ処理業務のサービス化

複雑化した生活者のニーズを読み解く為に、SNSを代表とするWebサイト上の行動データなどのデジタルデータに加えて、コンタクトセンターに蓄積される趣味・嗜好などエンドユーザー固有の定性情報を含む「対話データ」をはじめとした、膨大な非構造化データ(音声/画像/動画データなど構造定義自体を持たない、もしくは持てないデータ)が注目されている。

一方、企業におけるDX推進において、非構造化データは未整備である場合が多く、データ整備やリアルタイムでの分析・活用に対するニーズが高まっており、こうしたニーズを取り込んでいく。

3.2022年2月期業績予想

3-1 連結業績予想

| 21/2期 | 構成比 | 22/2期(予) | 構成比 | 前期比 |

売上収益 | 135,735 | 100.0% | 139,000 | 100.0% | +2.4% |

営業利益 | 11,799 | 8.7% | 12,200 | 8.8% | +3.4% |

税引前利益 | 11,305 | 8.3% | 11,869 | 8.5% | +5.0% |

当期利益 | 7,252 | 5.3% | 7,800 | 5.6% | +7.6% |

*単位:百万円。

増収増益の予想

売上収益は前期比2.4%増の1,390億円の予想。スポット業務は縮小するがBCP、非対面などアウトソーシング需要は堅調で、継続業務が伸長する。前上期はコロナ関連のスポット業務にリソースが割かれたが、下期から新規開拓のための部署を新設したことなどから顧客開拓が進んでいる。

営業利益は同3.4%の122億円の予想。新規取り組み強化等で継続業務は安定拡大。データ分析、セキュリティ強化、音声認識技術の導入などDX推進により戦略・先行投資が増加するが前期減損損失の反動により営業利益は増益を予想している。

配当は前期比6.00円/株増配の48.00円/株を予定。予想配当性向は45.3%。

◎セグメント別売上

| 21/2期 | 22/2期(予) | 前期比 |

売上収益 | 1357.4 | 1390.0 | +32.6 |

CRM事業 | 1345.6 | 1377.0 | +31.4 |

継続業務 | 1171.1 | 1247.0 | +75.9 |

スポット業務 | 174.5 | 130.0 | -44.5 |

その他の事業 | 11.8 | 13.0 | +1.2 |

*単位:億円。同社資料よりインベストメントブリッジが作成。

4.中期経営計画2022(21/2期~23/2期)の進捗

(同社資料より)

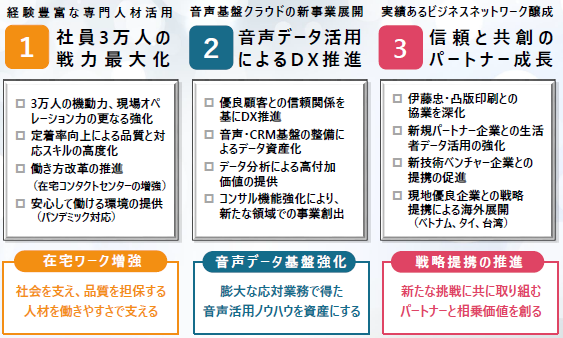

中計の柱となる重点施策として、「社員3万人の戦力最大化(人材力の強化)」「音声データ活用によるDX推進」「信頼と共創のパートナー成長(パートナーとの連携)」の3つを挙げている。

それぞれの進捗事例などは以下の通り。

4-1 社員3万人の戦力最大化

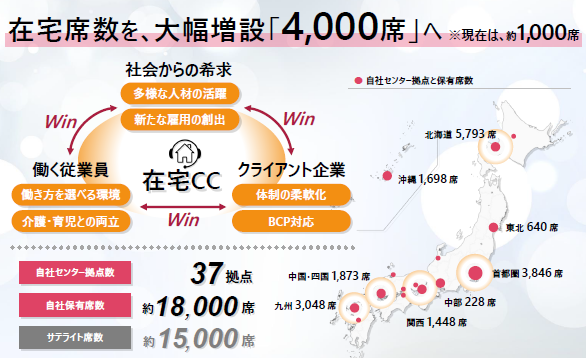

コンタクトセンターの席数を、2021年2月末の1,300席から2022年2月末には2,400席プラスαに引き上げることを目指している。

2020年2月期までは採用における優位性の確保を重視していたが、コロナ禍を受け、加えてBCPの観点からコンタクトセンターをどんな状況においてもクローズさせないレジリエンスが重要と考え取り組みを進めている。

実例①:在宅コンタクトセンター

顧客企業は家庭用ゲームの新機種発売対応のため、コミュニケーターを短期間で1.5倍に増強する必要があった。

このニーズに対し、自社コールセンター基盤である「Bell@Home」を活用することで、在宅専門のコミュニケーター60名を新規採用し、短期間で1.5倍の増強を実現した。また、パンデミックによるセンター閉鎖となった際でも最低限の問い合わせ対応が可能な体制を構築することができた。

実例②:New Normal 対応

コンタクトセンターでは、対面とならないオフィスレイアウトとし、在宅手当を付与したほか、在宅とセンターで同一の環境を構築した。

このように安心して働ける環境を創出した結果、コミュニケーション面でも大きな問題は発生せず、コミュニケーターの7割以上が継続して勤務する後押しになると回答した。

実例③:完全在宅化

ある案件において応募、面接、研修、実業務のすべてを在宅化したところ、100名を新規採用することができた。

また、通常のオフィス勤務業務での募集と比較し、在宅は2.5倍の応募があり、コロナ禍に対する不安を取り除くことの重要性を改めて認識した。20-30歳代の若年層が多いという傾向も明確になった。

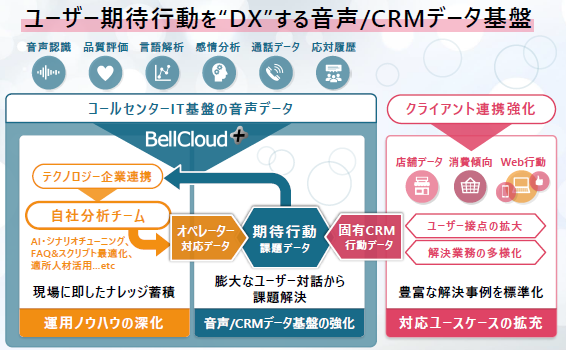

4-2 音声データ活用によるDX推進

「音声データ活用によるDX推進」を実現するためにクラウド音声基盤「BellCloud+」と音声認識ソリューション基盤「AmiVoice」を活用する。来年度は7,000席への導入を目指している。

クライアント企業向けサービスにおいては、チャットbotの拡大、消費者の声の恒常的な分析、FAQの改善といった付加価値を提供する。また、リアルタイムFAQのPopUp機能、品質チェック工数軽減、退職検知、ストレス検知によりセンター現場の業務も支援する。

この取り組みは21年4月にプレスリリースを行った。今後もより積極的にプレスリリースなどを通じて音声データ活用に取り組みをアピールし、案件増大につなげていく。

実例①:音声データ活用

新規ユーザー獲得を図りたいクライアント企業に、VOC(音声データ)の可視化・分析とそれに合わせたWebリニューアルを提案し、実施。その結果、新規ユーザー獲得率は従来に比べ約13%上昇した。

同社が業務を理解し、日ごろからクライアント企業の声を聴いているため、定量データを多角的に分析、有効な仮説を引き出し、施策に反映することができた例である。

実例②:社内業務支援

同社のAIチャットボット「鈴音」によりコミュニケーターの支援(人事労務Q&A照会、情報発信、アンケートの実施、給与・有給残照会、コンディションチェック)を行ったところ、登録率89%、FAQカバー率90%、正答率94%と、コロナ禍でも十分なコミュニケーションを実現することができ、コロナ禍での重要なコミュニケーション手段であることが認識できた。

また、各現場で管理・運用していた組織別/個人別の勤務状況のデータをビジュアル分析プラットフォーム「Tableau」を活用し、統一フォーマットで自動生成したところ、勤怠分析の精度向上・工数削減・勤怠状況の改善などの管理者の業務が効率化された。

4-3 信頼と共創のパートナー成長(パートナーとの連携)

伊藤忠や凸版印刷といった強力なパートナー企業との連係を更に進化させる。

伊藤忠や凸版印刷が持つクライアント基盤やビジネス基盤、営業力や新技術に関する情報、海外ネットワーク等を最大限活用していく。

前期は、台湾支店も設立。海外企業とのアライアンスも進展した。

5.今後の注目点

凸版印刷との合弁会社設立による企業のDX推進を支援するBPOサービスの展開、伊藤忠商事及びブレインパッドとの3社による新サービス創出に向けた協業といった、積極的なアライアンスが目を引く。

同社では今期ロゴマークの変更を予定しているが、その狙いは「コンタクトセンター運営企業」から「コンタクトセンター運営を中心としたソリューション企業」への進化を社内外にメッセージとして発信するもの。3万人のオペレーターによる現場から得た膨大なデータという同社最大の強みを活かしていくための様々な取り組みの進捗が大いに注目される。

今期予想「2.4%増収、3.4%営業増益」は、過去5年の平均成長率(売上収益+5.7%、営業利益+9.6%)からすると物足りなさを感じるが、コロナ禍の下でもコミュニケーターの満足度を高めつつ企業のニーズを確実に取り込んできた前期実績をベースに、売上・利益の上積みを行っていくことを期待したい。

<参考1:中期経営計画2022(21/2期~23/2期)>

予測される環境変化

今回のコロナ禍は日々の生活に大きな変化を与えており、それに伴い市場も大きく変化していく。具体的には、非対面、オンライン化が進むことで生活の行動はデータとして蓄積され、企業はこのデータをいかに活用するか、それが企業の生死を分ける時代になる。そして、こうした時代に同社に求められる課題は、BCPを念頭に置いた新しいコンタクトセンターの実現や生活者のデータの活用であり、単なるアウトソーサーでないクライアントと共に新しいビジネスモデルをつくることが可能な本当の意味でのベストパートナーに生まれ変わることである。

コンセプト

同社は、“イノベーションとコミュニケーションで社会の豊かさを支える”という企業理念の下、医療・介護、電気・ガス・水道、政治・行政、金融・保険、通信・モバイル、食品・生活用品といった社会インフラを支えている。コロナ禍で自由な外出がままならない中、オンラインによる企業と個人とのやり取りが発生し、そのバックオフィスの重要な部分を支えていたコンタクトセンターは業績を伸ばすことができ、コンタクトセンターの業務が必要不可欠であることが再認識された。同社は、社会インフラを利用する人々の心配や不安の声を受け止める役割を担っていく考え。

新中計の3つの重点施策

(同社資料より)

中計の柱となる重点施策として、社員3万人の戦力最大化(人材力の強化)、音声データ活用によるDX推進、信頼と共創のパートナー成長(パートナーとの連携)、の3つを挙げている。

社員3万人の戦力最大化では、3万人のオペレーターが働きやすい環境をつくり定着率を上げ、ベテラン社員を増やすことでサービスの品質を上げていく。また、AI等の新技術を活用し業務効率の向上にも努める。これまでは、売上の増加に伴いコミュニケーターの採用を増やしてきたが、今後は、新技術を活用し、効率的に業務を進めることができる体制を整備していく。

音声データ活用によるDX推進では、同社の最大の資産である生活者の生の声(音声データ)を活用したソリューションを展開していく。具体的には、現場を熟知したコンサルティングチームを中心に、生活者の生の声から課題を抽出し、最適な打ち手を用意し、現場で実行していく。

パートナーとの連係・成長では、伊藤忠や凸版印刷といった強力なパートナー企業との連係を更に進化させる。また、ソニーコンピュータサイエンス研究所との提携により、コンタクトセンタービジネスに特化したAIの提供も始めた。

これら3つの重点施策を確実かつ迅速に進めることで成果を出していく。

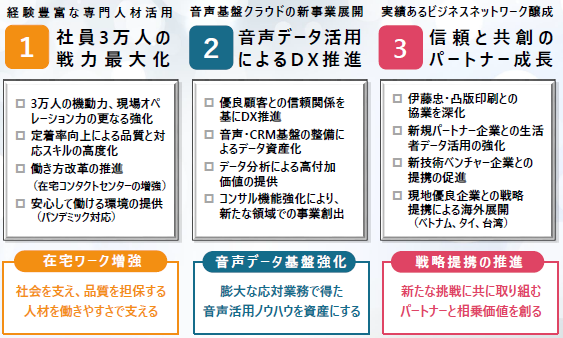

3つの重点施策とミッション

(同社資料より)

3つの施策は独立したものではなく、密接にかかわっている。ここ数年、取り組んできた、女性活躍推進、子育て支援、LGBTの取り組み等が外部から評価されるようになってきたと言う。引き続き、在宅ワークを含む働きやすい環境をつくり、働き方改革を実現することで従業員の定着率を向上させ、高度なスキルを持った人材を育成し、質の高いサービスをクライアント企業に提供していく。

また、同時にソニーコンピュータサイエンス研究所等のパートナー企業やベンチャー企業との連係により、新しい技術を取り入れ、強みである音声データの活用を中心にしたDXを推進していく。高度な人材と新技術が組み合わされた新しいコンタクトセンター像をこの中計期間中に提示したいと考えている。

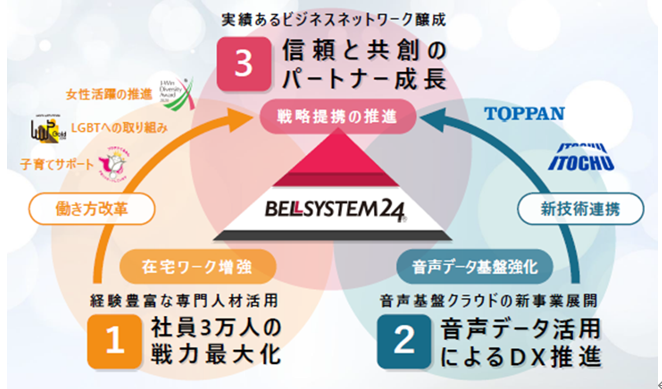

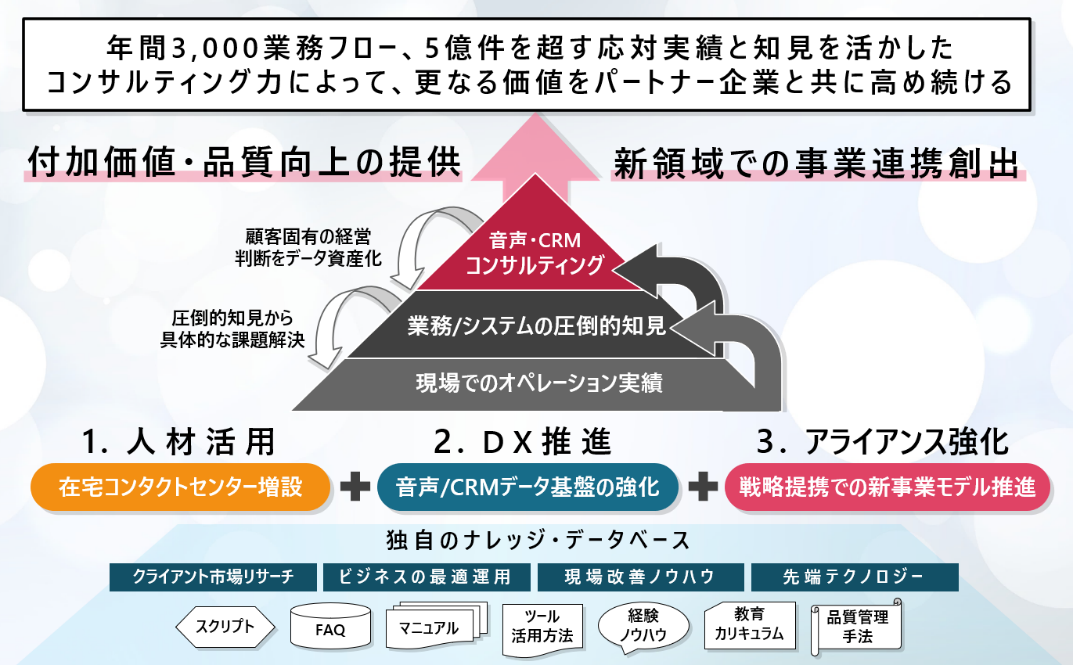

品質向上と事業創出のための成長ストーリー

(同社資料より)

同社は、毎年3,000件の業務、5億件の問い合わせに対応しており、今後は、これらを独自のナレッジ・データベースとして活用していく。そして、コンサルティング企業にはできない現場でのオペレーション、最適なコンタクトセンターシステムの構築・運営、更には、マーケティング等を視野に入れた新たな提案により差別化を図る。この中計期間において、コンサルティング領域を広げ、クライアント企業と新しい領域での事業の創出に取り組んでいく考え。

3つの施策の中心となる取り組み

人材活用 : 在宅コンタクトセンター増設

(同社資料より)

現在、1,000席を運用している在宅コンタクトセンターを4,000席(全体の10%強)に拡大する。コロナ禍でクライアント企業の意識が変化し、BCPの観点から在宅が加速しているが、同社はコロナ以前から多様な働き方を実現するための在宅コンタクトセンターを進めてきた。引き続き在宅を推進し、多様な人材の多様な働き方を実現していく方針であり、これにより採用での優位性を確立し、優秀な人材の確保と定着率の向上につなげていく。

DX推進 : 音声/CRMデータ基盤の強化

(同社資料より)

既に社内ではデータ活用人材の育成を進めており、新中計期間中に、生活者の音声データの取得・活用・分析・コンサルティングまでを一気通貫で提供するサービスを開始する。従来のコンタクトセンターでは実現できなかった本当の意味でのデータ活用であり、コミュニケーターが受ける生活者の生の声、言い換えると、音声データを分析し、クライアント企業が保有する様々なCRMデータとの統合により生活者が必要とする期待行動データに変換・活用することで、課題を抽出・把握し改善を行う。この一連のプロセスを絶えず高速で回し、スパイラルアップさせることでクライアント企業と、より新しい、より高い次元で連係を実現できると考えている。

アライアンス強化 : 戦略提携での新事業モデル推進

(同社資料より)

現在、同社は幅広い業種のクライアント企業と取引しており、その多くが各業界のリーディングカンパニーである。こうした企業は、生活者に直接コンタクトするためのラストワンマイルを担う機能として、同社を重要なビジネスパートナーと捉えている。クライアント企業が同社に期待しているのは、新技術を活用した、より高いレベルのコンタクトセンターの実現であり、この期待に応えるべく、伊藤忠や凸版印刷が持つクライアント基盤やビジネス基盤、営業力や新技術に関する情報、海外ネットワーク等を最大限活用していく。また、同社が持つデータを伊藤忠や凸版印刷に提供し、そのビジネスネットワークの中での活用を通して得た情報をクライアント企業にフィードバックしていく。

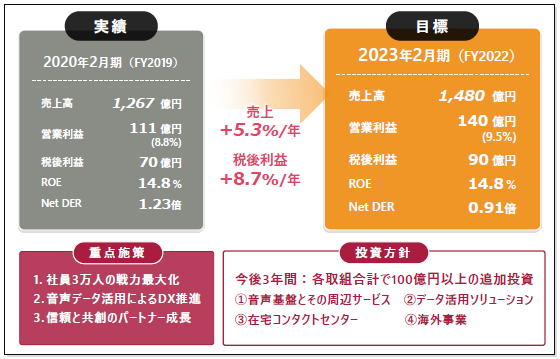

新中計の定量目標

(同社資料より)

23/2期の目標を、売上高1,480億円、営業利益140億円(営業利益率9.5%)、税後利益90億円、としており、年率5.3%の売上成長、8.7%の利益成長(税後利益)を目指している。投資に関しては、今後3年間の各取組合計で100億円以上を計画しており、戦略分野でシナジーが期待できるケースでは、ベンチャー投資やM&Aにも積極的に対応していく。

社会的課題への取り組み

(同社資料より)

企業理念や重要課題及びSDGsを踏まえ、社会課題解決のための活動に取り組んでいく。SDGsについては、「人と働き方」(SDGs17の目標の「5」「8」「10」に関わる取り組み)、「格差縮小」(同「1」「17」に関わる取り組み)、「環境保護」(同「13」に関わる取り組み)の3つのテーマの下で達成に貢献していく。

<参考2:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 9名、うち社外5名 |

監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2020年05月22日)

基本的な考え方

当社は、株主をはじめ、クライアント、取引先、従業員等の当社および当社のグループ会社(これらを総称して、以下「当社グループ」といいます。)を取り巻く全てのステークホルダーと良好な関係を構築するとともに、その信頼を得ることが企業価値の最大化に不可欠であり、そのためにはコーポレート・ガバナンスの充実が重要な経営課題の一つであるとの認識のもと、経営の効率化を図りつつ、透明性と健全性を確保した企業運営に努めております。

<実施しない主な原則とその理由>

【原則1-4 政策保有株式】

純投資目的以外の投資を行う際は、投資対象会社との業務提携、情報共有等を通じて当社グループの事業における相乗効果が期待されるか否かによって投資の是非を判断することとし、縮減するか否かについても同様に相乗効果が期待されるかによって判断することを基本方針としております。さらに、個別の銘柄につき、経済合理性の観点から、配当の有無や業績不振の銘柄については、今後の業績の推移、回復可能性を検討し資本効率向上の観点からも縮減を含めた保有の是非を毎年検討いたします。

なお、当社が保有している上場会社の政策保有株式、1銘柄(貸借対照表計上額20百万円)について、取締役会において継続保有の是非を検証した結果、継続して保有することにいたしました。

また、政策保有株式に係る議決権の行使に関する具体的な基準については設けておりませんが、投資の目的である相乗効果が最大限発揮され、当社グループの企業価値向上に寄与するかどうかなどを総合的に判断して、提案された議案を検討し、行使することを基本方針としております。

<開示している主な原則>

【原則5-1 株主との建設的な対話に関する方針】

当社は、持続的な成長と中長期的な企業価値の向上に資するため、以下の方針に則り、当社が相当と認める範囲および方法で株主との間で建設的な対話を行います。

(1) IRを管掌する取締役を指名し、かかる取締役が株主との対話全般を統括します。

(2) IR管掌取締役のもと、IR部門を設置し、これを中心に経営企画部門、経理・財務部門その他の関連部門と適切に情報交換を行い、有機的に連携します。

(3) 株主との対話の手段を充実させるため、第2四半期および通期の決算発表時において、決算説明会を実施します。

(4) 対話において把握された株主の意見等については、IR管掌取締役や関連部門に随時報告するとともに、必要に応じて取締役会に共有します。

(5) 対話にあたっては、情報伝達行為や取引推奨行為の禁止、インサイダー情報の再伝達を制限するための必要な措置を定めたインサイダー取引防止規程に従って対応します。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(ベルシステム24ホールディングス:)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |