ブリッジレポート:(3921)ネオジャパン 2022年1月期第2四半期決算

齋藤 晶議 社長 | 株式会社ネオジャパン(3921) |

|

企業情報

市場 | 東証1部 |

業種 | 情報・通信 |

代表取締役社長 | 齋藤 晶議 |

所在地 | 横浜市西区みなとみらい2-2-1 横浜ランドマークタワー 10階 |

決算月 | 1月31日 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

1,328円 | 14,895,600株 | 19,781百万円 | 16.4% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

12.00円 | 0.9% | 45.62円 | 29.1倍 | 296.83円 | 4.8倍 |

*株価は10/14終値。発行株式数、DPS、EPSは22年1月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2018年1月(実) | 2,312 | 432 | 451 | 324 | 22.05 | 5.50 |

2019年1月(実) | 2,661 | 528 | 547 | 382 | 25.81 | 6.00 |

2020年1月(実) | 3,742 | 699 | 717 | 495 | 33.38 | 7.50 |

2021年1月(実) | 5,325 | 920 | 948 | 677 | 45.58 | 11.00 |

2022年1月(予) | 5,717 | 948 | 980 | 679 | 45.62 | 12.00 |

*予想は会社側予想。2020年1月期より連結決算のため、2020年1月期以降の当期純利益は親会社株主に帰属する当期純利益。

17年7月1日付で1:2、17年11月16日付で1:2の株式分割を実施しており、EPS、DPSは遡及して計算。18年1月期の配当には記念配当1.00円を含む。

株式会社ネオジャパンの2022年1月期第2四半期決算概要等をお伝えします。

目次

今回のポイント

1.会社概要

2.2022年1月期第2四半期決算概要

3.2022年1月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 2022年1月期第2四半期の売上高は前年同期比8.4%増の28億42百万円。クラウドサービスが伸長。営業利益は同12.6%増の6億41百万円。増収によりクラウドサービスの原価増、人件費増、広告宣伝費増を吸収した。クラウドサービス事業の約8割強を占めるdesknet's NEOクラウドの利用ユーザー数が順調に推移。2021年7月末で42万を超えた。一方、解約率は21年7月で0.36%と低位で推移している。

- 通期業績予想に変更は無い。2022年1月期の売上高は前期比7.4%増の57億17百万円、営業利益は同3.0%増の9億48百万円を予想。ソフトウェア事業では、クラウドサービスの利用者数が安定的に推移するものと見込んでおり、クラウドサービス全体としては15%程度の増収予想。プロダクトは、エンタープライズライセンスで増収を見込むが、スモールライセンスの減少などにより全体としては微増収の予想。システム開発サービス事業は微増収の見込み。人員増加等に伴う人件費の増加を見込んでおり、売上高営業利益率は前期より0.7ポイント低下し16.6%。配当は前期比1.00円/株増配の同じく12.00円/株を予定。予想配当性向は26.3%。

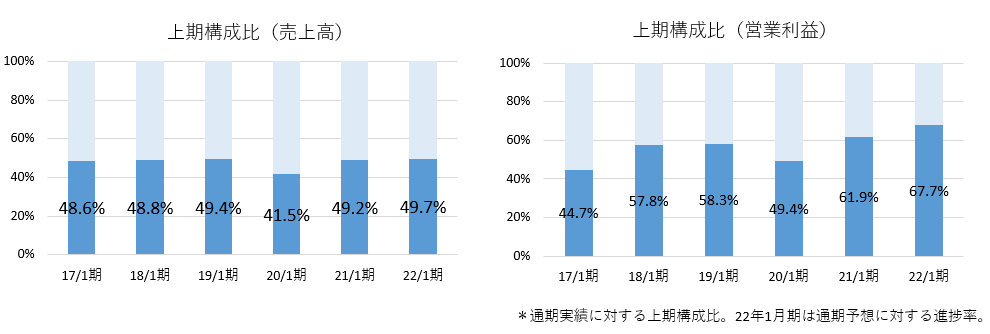

- 上半期進捗率は売上高で49.7%、営業利益で67.7%。ともに過去数年と比較して高水準であり、第3四半期以降も主力のdesknet's NEOクラウドが伸長すれば上振れの可能性が高まることも期待できる。

- 一方、今回の決算発表では、「グループウェアの国内トップブランド」となり、「シェアNo.1、販売累計1,000万ユーザー、グループ売上年商100億円」を目指す2030年に向けた、施策・展開についての言及が見られなかった。投資家としては、より明確・具体的な道筋を知りたいところである。

1.会社概要

「リアルなITコミュニケーションで豊かな社会形成に貢献する。」を経営理念に、ウェブ技術をベースとしたビジネスコミュニケーションツールである「グループウェア(※)」の開発と販売、クラウドサービスの提供により企業の業務効率向上、コスト削減を支援している。主力製品「desknet’s NEO」のユーザー数(累計販売ライセンスユーザー数とクラウド利用ユーザー数の合計)は約434万人(2021/7月末時点)にのぼる。

海外市場の開拓にも乗り出し、更なる成長を目指している。

(グループウェアとは?)

企業のネットワークを活用した情報共有のためのソフトウェア。

管理者が設定したネットワークのサーバー上でグループのメンバーは情報共有や、スケジュール管理、文書情報のデータベースなどを共有することができる。

たとえば会議の予定を決める場合、ひと目で自分やメンバーの予定を把握でき、予定表に都合のよい日時を簡単に登録できたり、連絡や決定事項を電子メールで伝えたりするほか、文書の共有などもできる。

業務効率の向上、コストの削減、意思決定の迅速化、組織横断の情報共有等を図ることが出来ることから、近年導入を進める企業や団体が増加している。

【1-1 沿革】

日本電信電話公社(現NTT)で光通信方式の研究に携わり、通信技術の高いノウハウを評価されていた齋藤 晶議(さいとう あきのり)氏(現 同社代表取締役社長)は、国内中堅ソフト会社に転籍後、東京電力の通信・インフラプロジェクトに参画し技術責任者を務めていた。

当時、世の中での理解も浅く未知のものであったインターネットにいち早く関心を持っていた同氏は、インターネットを使えば自分達で世の中を大きく変えることが出来るのではないかという可能性に魅了され、プロジェクトが終了した1992年、29歳で株式会社ネオジャパンを設立した。

当初は東京電力や他電力会社からの受託開発を行っていたが、外注先のスケジュール管理のために、グループウェアの一機能であるカレンダーを自分で開発したところ大変便利で、外部からも使わせてほしいという要望も届くほどであった。

当時既にグループウェアはあったものの、大企業向けのものしかなく価格も高かったが、10分の1のコストでも開発可能であることに加え、何より便利であるため多くの中小・中堅企業は喜んで使ってくれるだろうと考え、1999年、グループウェア「iOffice2000」の販売を開始、2002年には後継の「desknet’s」をリリースした。

販売方法も、インターネットを通じてライセンスを発行、ダウンロードしてもらうというもので、現在は当たり前ではあるが当時としては画期的なものであった。

想定通り導入を躊躇していた企業のニーズを確実に取り込み、業容は急速に拡大。2012年には現在の主力製品「desknet’s NEO」の提供を開始し、翌2013年にはクラウド版をリリースした。

累計販売ユーザー数が300万人を超え、多数のユーザーに対する社会的責任を果たすためには今まで以上にしっかりとした企業経営を目指す必要があると考え、2015年、東証マザーズに上場し、2018年には東京証券取引所市場第一部へ上場市場変更した。

【1-2 企業理念・経営理念】

経営理念 | リアルなITコミュニケーションで豊かな社会形成に貢献する。 |

ウェブ技術をベースとしたビジネスコミュニケーションツールの開発と販売により、働く人すべてを支え、社会の発展に貢献することを目的に事業を展開している。

従来の概念を覆す発想と、日本企業ならではの心配りで、品質の高い製品やサービスを社会に提供し続けることを目指している。

(社名の由来)

一部の先進企業だけでなく、すべての企業に優れたITのメリットを提供し、コンピュータの力で日本企業と社会のコミュニケーションを変えていく。そのような願いを込めて社名を「ネオジャパン(新しい日本)」とした。

【1-3 市場環境】

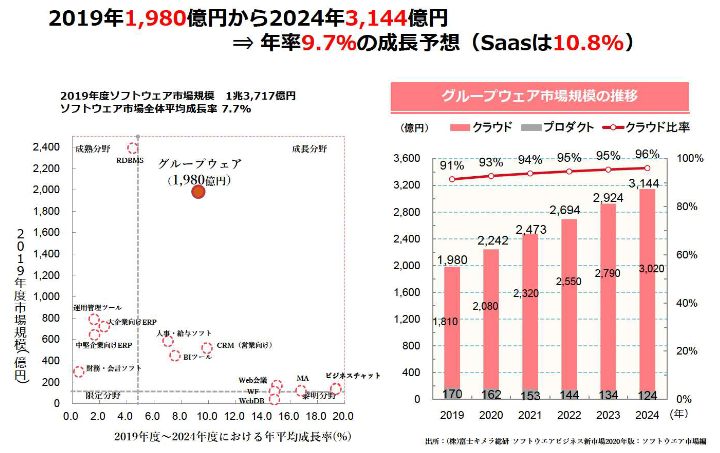

(1)グループウェア市場動向

同社資料によれば、2019年度の国内ソフトウェア市場は約1.4兆円で、うちグループウェア市場は1,980億円と約14%を占め、相対的に大きな市場を構成している。

同市場は2024年度には3,144億円まで、年率9.7%で成長すると見込まれている。

提供形態としては自社によるサーバーの設置が必要なプロダクト版が減少する一方、初期費用が不要で導入が容易なクラウド版の割合が上昇すると予想されている。

(同社資料より)

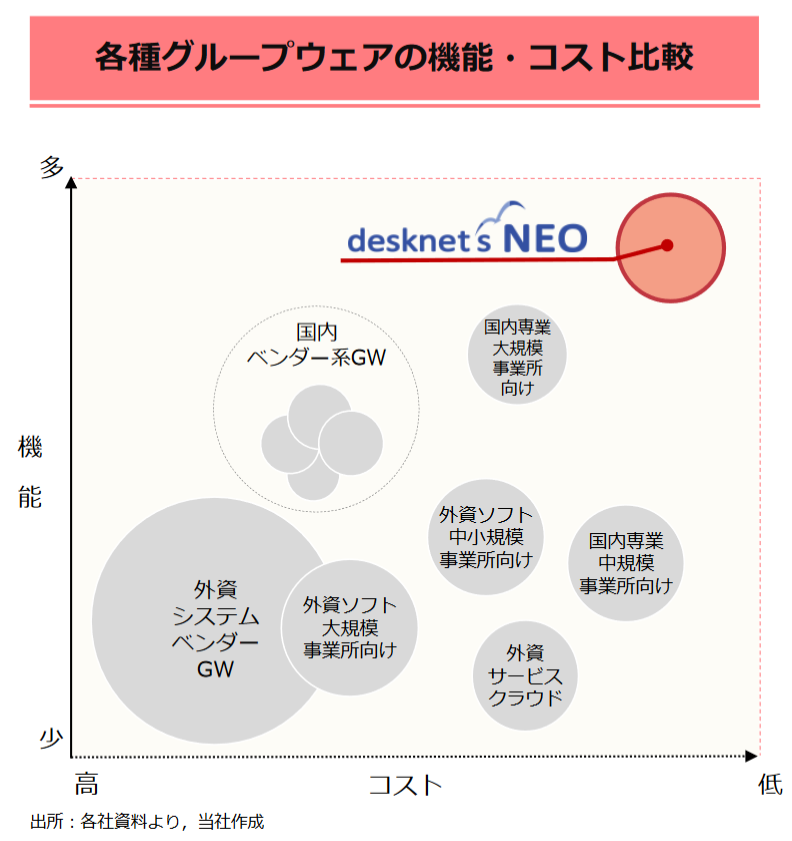

(2)同社のポジショニング

グループウェア市場においては外資を含めた大手ベンダーが高いシェアを有しているが、ローカライズを含めた機能面、コスト面等から「desknet's NEO」が優位にあるとネオジャパンでは見ている。

パッケージ市場、クラウド市場双方においてその優位性を武器にシェアを拡大していく考えだ。

(以下は、ネオジャパン社資料に記載された富士キメラ総研のコメントである)

①クラウド市場

他社では無料グループウェアサービス提供を終了するなど、有料クラウドサービス化が進んでいる。

ネオジャパンは、SaaSにおいても多機能かつ低コストで利用できる点を訴求し大手企業への導入が進んだことから2019年度は堅調な成長となった。今後も大手企業への新規導入に注力し、2020年度は更なる売上拡大を目指している。

(ネオジャパン社資料から引用:出典:富士キメラ総研)

②パッケージ市場

同社は大規模組織向けパッケージ市場の新規ID数において、2017年よりトップシェアを維持している。

コストパフォーマンスの良さを訴求し大手企業への導入が進んだことから2019年度は堅調な成長となった。今後もコストパフォーマンスを求める大手企業への新規導入に注力し、2020年度は更なる売上拡大を目指している。

(ネオジャパン社資料から引用:出典:富士キメラ総研)

【1-4 事業内容】

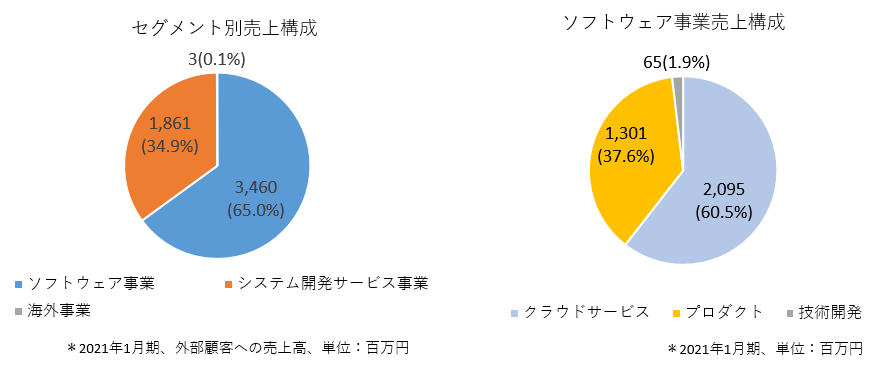

報告セグメントは「ソフトウェア事業」「システム開発サービス事業」「海外事業」の3つ。

(1)ソフトウェア事業

ネオジャパンが展開。主力のグループウェア「desknet's NEO」を中心に、ノーコードで業務アプリを作成できる「AppSuite」、ビジネスチャット「ChatLuck」、の他、Webデータベース、企業向けWebメールシステム、大容量ファイル送受信システム、営業マネジメントシステム、顧客情報管理システムなどの開発・販売が中心で、グループウェアや関連製品をインターネット経由で提供する「クラウドサービス」、グループウェアや関連製品のライセンス販売を行う「プロダクト」、ソフトウェアの受託開発を行う「技術開発」の3分野に区分される。

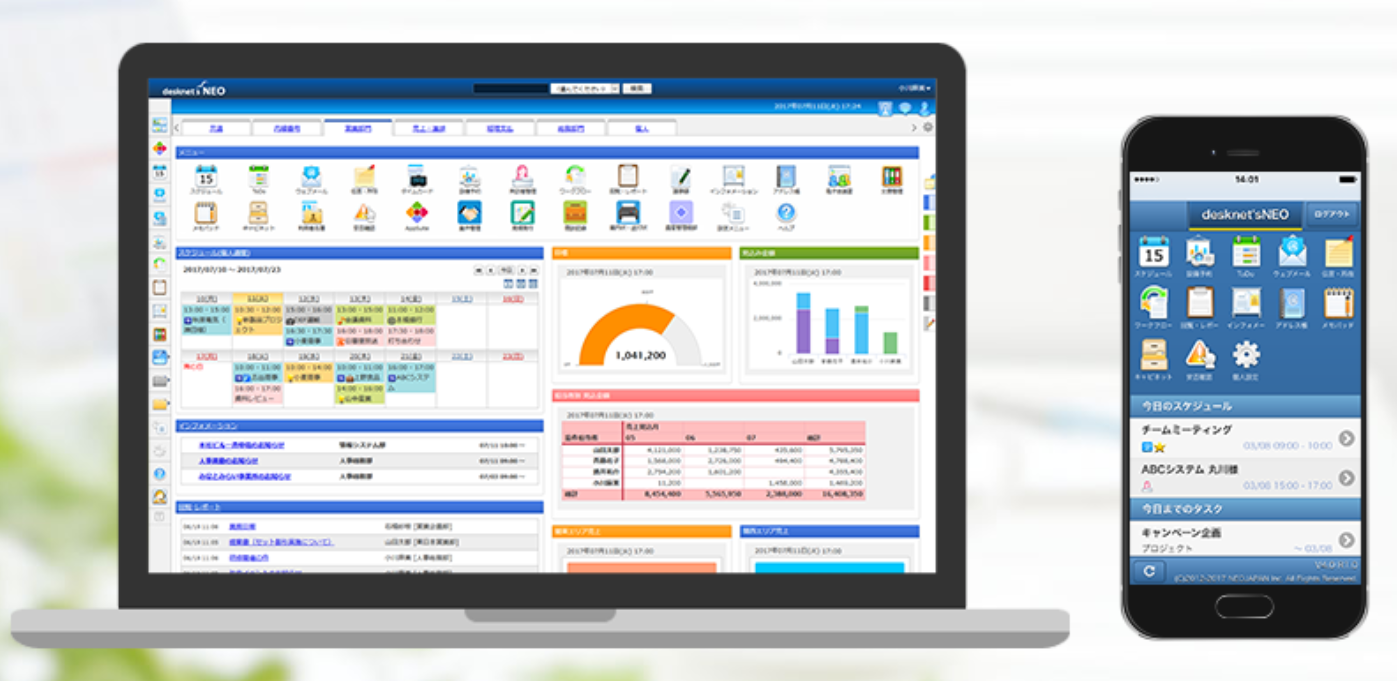

①主力製品「desknet's NEO」

沿革でも触れたように、同社はグループウェアの開発・販売で成長を遂げてきたが、今後の更なる成長を牽引するのがグループウェア「desknet's NEO」である。

「desknet's NEO」は徹底した「現場主義」を貫く同社自社開発のグループウェアで、日本のワークスタイルや商習慣に合わせた設計で日々の業務効率を向上させるとともに、社内の活性化に貢献することを目指しており、以下のような特徴を持っている。

(特徴)

*使いやすさ

シンプルかつ統一された画面デザインで、初めて使う人でも見やすく使いやすいインターフェースを構築。

「やさしさ」と「わかりやすさ」で現場に寄り添い、仕事を支えている。

マルチデバイスに対応しており、スマートフォン、タブレットからもストレスなく利用できる。

*高機能

スケジュール、インフォメーション、ウェブメールといった基本的な機能に加え、本格的なワークフローや社内SNS、グローバル設計に対応した27のアプリケーションを標準で提供している。アプリケーション間の連携もスムーズに行える。

スケジュールや会議室予約、メールにとどまらず、現場がいま抱えている課題をグループウェアの枠にとらわれず解決する。

*27のアプリケーションを標準装備

また、カスタムメイド型業務アプリ作成ツール「AppSuite(アップスイート)」を用いれば、現場のさまざまな業務を4ステップでアプリ化することができる。作成したアプリは「desknet's NEO」の一機能として利用出来るため、各企業ごとの現場の状況に応じて、より一層現場の業務処理を効率化することが出来る。

21年9月には、文書の内容を複数メンバーにリアルタイム共有することで、ペーパーレス会議を実現できる「Smart Viewer」を標準搭載したV6.1をリリースし、ユーザー各社のSDGsへの取り組みも支援する。

(同社資料より)

*Amazonビジネスとの連携機能を搭載

2019年7月のバージョンアップでは新たに「Amazon ビジネス」と連携し、購買管理機能を搭載した。

法人向けアマゾン「Amazon ビジネス」との連携は、グループウェアでは日本初(ネオジャパン社調べ)。

ユーザーは商品選びから稟議・発注にかかる処理をすべて自動化することで、ビジネス購買の社内手続きにかかる工数とコストを大幅に削減することができる。

今後は拡販に向け、Amazon ビジネスと共同でテレマーケティングやイベント開催に取り組んでいく。

*導入実績

47都道府県の1,000以上の官庁や自治体を含め、業種、業態、規模を問わず、多くの企業や団体が導入。ユーザー数(累計販売ライセンスユーザー数とクラウド利用ユーザー数の合計)は約434万人(2021/7月末時点)にのぼる。

(提供形態)

クラウド版とパッケージ版の2形態で提供しているが、近年は、「グループウェアの導入に手間をかけたくない。」、「ITの知識や経験が少ないスタッフが多く、専任管理者が置けない。」、「安心できるセキュリティ環境で運用したい。」、「初期費用も運用コストもなるべく抑えたい。」といった企業ニーズに対応して、クラウド版の成長が著しい。

(販売体制)

自社販売も行っているが、同社は原則開発に特化し、主としてパートナーと呼ぶトータル約600社に上る販売代理店やASP事業者(※)経由の販売が中心である。

(※)ASP事業者

アプリケーションソフトの機能をネットワーク経由で顧客にサービスとして提供することを事業として営んでいる事業者。

②売上区分

②‐1クラウドサービス

「desknet's NEO」を主力製品とする自社開発のグループウェア及びその関連製品を低価格かつ信頼性の高いクラウド環境においてオンデマンドで提供している。

ユーザーはインターネット環境さえあれば、サービスを利用することができ、サーバーなど特別なシステム投資やシステムに関する知識なしで利用できる。

初期費用は不要で、顧客は利用するユーザー数分の月額または年額料金のみを支払う「サブスクリプションモデル(利用権の期間購入型モデル)」である。

最低5ユーザーから契約可能で上限はない。

1ユーザー当り月額利用料440円(税込)はクラウドサービスでは業界最安値である。

②-2 プロダクト

「desknet's NEO」を主力製品とする自社開発のグループウェア及びその関連製品をライセンス販売。それに伴うカスタマイズ、役務、サポートサービスの提供も行っている。

顧客はライセンスを購入し、社内サーバーや仮想環境、レンタルサーバー、クラウド環境などにインストールして利用する。

ユーザー数が5~300ユーザーの中規模・小規模ユーザーに対しては「スモールライセンス」を、ユーザー数が300~数万ユーザーの大規模ユーザーに対しては、「エンタープライズライセンス」を販売している。

| スモールライセンス | エンタープライズライセンス |

概要 | 低価格で導入できる中小規模顧客向けライセンス | 大規模な構成や高可用性構成に対応できる大規模向けライセンス |

価格 | (desknet’s NEOライセンス) 5ユーザー 43,780円 ~ 300ユーザー 1,097,800円

(AppSuiteライセンス) 5ユーザー 34,100円 ~ 300ユーザー 877,800円 | (desknet’s NEOライセンス) 100ユーザー 451,000円 ~ 無制限ユーザー 14,300,000円

(AppSuiteライセンス) 100ユーザー 360,800円 ~ 無制限ユーザー 11,440,000円 |

利用可能ユーザー数 | 5~300ユーザー | 100~数万ユーザー |

年間サポートサービス | 初年度無償 2年目から任意で別途購入 (desknet’s NEOライセンス) 5ユーザー 11,000円 ~ 300ユーザー 165,000円

(AppSuiteライセンス) 5ユーザー 8,800円 ~ 300ユーザー 132,000円 | 初年度から別途購入(必須) (desknet’s NEOライセンス) 100ユーザー 99,000円 ~ 無制限ユーザー 2,574,000円

(AppSuiteライセンス) 100ユーザー 79,200円 ~ 無制限ユーザー 2,059,200円

|

*価格はすべて総額表示(税込価格)

②-3技術開発

インターネット・イントラネット関連の業務アプリケーションを個別に受託開発している。コンサルティングからアプリケーション・システムの企画・設計・開発・ネットワークインフラ構築等、システムにかかわるあらゆるサービスを統合的に提供。

技術を自社に蓄積することを目的としており、「クラウドサービス」、「プロダクト」における製品・サービスの開発につながるような開発案件の受託が中心である。

(2)システム開発サービス事業

子会社(株)Pro-SPIREが展開。長年培ってきたクラウドインテグレーション、システムインテグレーションのノウハウを基礎に技術者の育成を図り、先端技術を活用し新たな顧客ニーズを満たすシステムエンジニアリングサービスを主に提供している。

(3)海外事業

海外の連結子会社が展開する事業であり、タイ子会社、マレーシア子会社においては主に同社製品・サービス等の販売を行い、米国子会社においては主に現地のマーケティング調査を行っている

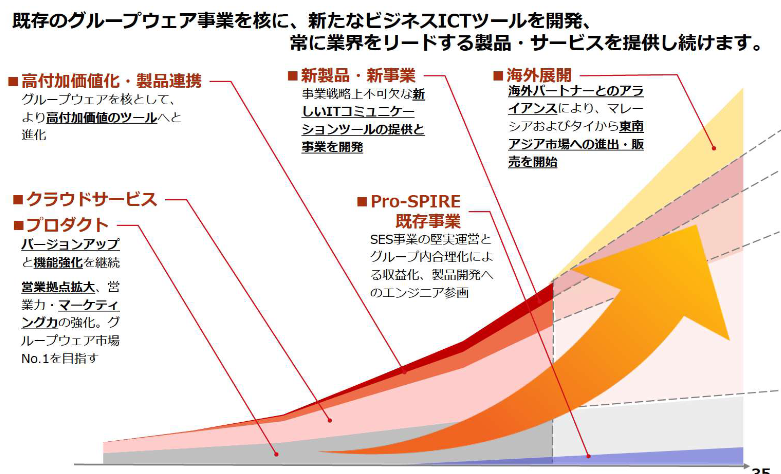

【1-5 中長期の展望】

(1)成長イメージ

既存のグループウェア事業を核に、新たなビジネスICTツールを開発し、常に業界をリードする製品やサービスを提供し続けることを目指している。

具体的な施策は以下の通り。

高付加価値・製品連携 | *グループウェアを核として、より高付加価値のツールとへと進化 |

クラウドサービス・プロダクト | *バージョンアップと機能強化を継続 *営業拠点拡大、営業力・マーケティング力強化によりグループウェア市場No.1を目指す。 |

新製品・新事業 | *事業戦略上不可欠な新しいITコミュニケーションツールの提供と事業を開発 |

Pro-SPIRE既存事業 | *SES事業の堅実運営とグループ内合理化による収益化、製品開発へのエンジニア参画 |

海外展開 | *海外パートナーとのアライアンスにより、マレーシアおよびタイから東南アジア市場への進出・販売を開始 |

(同社資料より)

(2)中長期計画における経営ビジョン

①市場ポジションと対外的評価(その1)

2030年には、「グループウェアの国内トップブランド」となり、「シェアNo.1、販売累計1000万ユーザー、グループ売上年商100億円」を目指す。

対外評価としては、顧客満足度調査、パートナー満足度調査を対外評価の一つの指標とし、毎年度No.1を目指す。

そのために、信頼のある高い技術力、先進的なITの実用化に対する、いち早い取り組みを進め、日本屈指のソフトウェア技術力を持つ会社」へと成長する。

②市場ポジションと対外的評価(その2)

また、東証の再編にあたり、国内外の投資家からの投資を呼び込むため、プライム市場を選択し、企業価値のさらなる向上を目指す。

【1-6 特長と強み】

①ユーザーから高い評価

BtoB IT製品やクラウドサービスのレビュープラットフォーム「ITreview」に投稿されたレビューをもとに四半期に一度ユーザーに支持された製品を表彰する場である「ITreview Grid Award 2021 Summer」において、グループウェアとワークフローの2部門で『desknet‘s NEO』が10期連続、ビジネスチャット部門で『ChatLuck』が4期連続でアワードを受賞した。

社員の約6割が開発関連部署に属するという高い技術力に加えて、使いやすさ、サポート体制なども含めた総合力で、他をリードしている。

②サービスおよびコスト面で優位性

グループウェア市場でのメインプレーヤーを見ると、外資系を含めた大手ベンダーが高いシェアを有しているが、サービス面、コスト面では同社製品が優位にあり、この点が上記の満足度にも繋がっている。

機能面では、外資系企業は、ローカライゼーション(日本語対応、日本の商習慣、ビジネス習慣など)への対応が不充分なこともあり、国内ベンダー製品に対する評価が外資系を上回っている。

同社のシステムは27の基本機能数を備え、日系ベンダー他社のサービスよりも機能数で上回っている。

コスト面では、外資系ベンダーは大企業向けのサービスが中心で、導入コスト、単位当たりコストとも高くなる傾向にある。

同社システムの導入・運営コストは日系他社と比較しても、クラウドサービスの場合、月額で約1/2、プロダクト(現地でのハードウェアを含んだインストールベース)でも、約1/2となっており、業界最安値となっている。

(同社資料より)

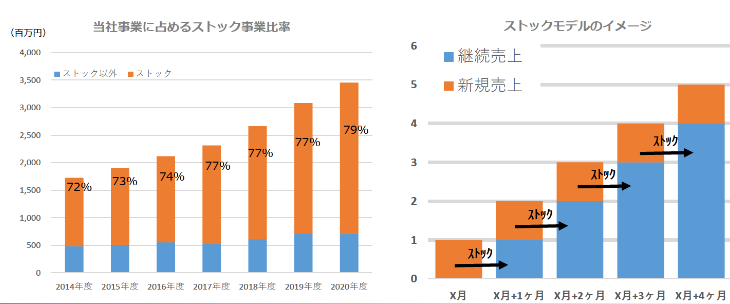

③安定収益を実現するビジネスモデル

主力事業であるクラウドサービスは月額課金が中心で売上が毎月積み上がる「サブスクリプションモデル」。

またプロダクトにおいても、パッケージの買取後のサポートサービスを提供して継続的な無償バージョンアップすることが可能であり、同社ではこの2つを合わせて「ストック事業」と定義している。

加えて、同社製品の販売は主としてパートナー経由であり、固定費が低水準であること、一旦導入されれば使いやすさや低コストといった点で継続して利用する顧客が多数であることなどから、安定収益を実現するビジネスモデルを確立している点も、同社の注目すべき特徴である。

ストック事業比率は年々上昇しており、2022年1月期末では80%を超える見通しである。

(同社資料より)

④各事業の相乗効果で継続的な成長を追求

主力事業であるクラウドサービスのサブスクリプションモデル化により市場拡大を図ると同時に、同事業で得た市場からのフィードバックを活かし、技術開発で革新的な新技術を習得し、プロダクトでその新技術を製品化ないしバージョンアップに取り組み、収益力を更に強化するというサイクルを回し、成長を追求している。

また(株)Pro-SPIREの子会社化によりシステムエンジニアリングサービスを強化し、成長スピードをさらに加速する考えである。

⑤健康経営への取り組みを強化

業務効率化や生産性向上など導入先の「働き方改革」に資するグループウェアを主力商品として提供するネオジャパンは、同社自身も「健康経営」に対する意識を強めている。

「健康経営」とは、従業員等の健康管理を経営的な視点で考え、戦略的に実践すること。企業理念に基づき、従業員等への健康投資を行うことは、従業員の活力向上や生産性の向上等の組織の活性化をもたらし、結果的に業績向上や株価向上につながると期待される。(経済産業省ウェブサイトより)

スポーツの好きな斎藤社長はスタッフに対しても「運動や食事の大切さ」、「仕事と夢(プライベート)のバランス」などを以前より常日頃から語りかけてきたが、ウェブサイトの株主・投資家へ向けたトップメッセージにあるように、今後の健康経営の実践・推進をコミットしている。

「経営理念の実践とグローバル展開も視野に入れた挑戦を実現するために、ひとりひとりが心身ともに健康で思う存分に能力を発揮できる職場環境を整備し、健康経営を推進してまいります。」(同社ウェブサイトより。一部筆者修正。)

こうした取り組みの結果、経済産業省が制度設計を行い、日本健康会議が認定する「健康経営優良法人2021(大規模法人部門)」に2年連続で認定された。今後は、経済産業省と東京証券取引所が共同で選定・公表する「健康経営銘柄」への採用も目指していくということだ。

【1-7 株主還元】

株主還元を重要な経営課題と認識している。

配当性向の目安は20%以上。

また、株主優待も実施しており、中間期末及び通期末の株主に対し、100株以上200株未満保有者には500円のクオカード1枚を、200株以上保有者には1,000円のクオカード1枚を贈呈している。

【1-8 ROE分析】

| 16/1期 | 17/1期 | 18/1期 | 19/1期 | 20/1期 | 21/1期 |

ROE (%) | 11.2 | 11.1 | 10.9 | 11.7 | 12.8 | 16.4 |

売上高当期純利益率(%) | 12.93 | 14.01 | 14.02 | 14.36 | 13.23 | 12.72 |

総資産回転率(回) | 0.63 | 0.59 | 0.59 | 0.62 | 0.65 | 0.85 |

レバレッジ(倍) | 1.38 | 1.33 | 1.31 | 1.32 | 1.50 | 1.51 |

資産効率の改善によりROEは上昇した。

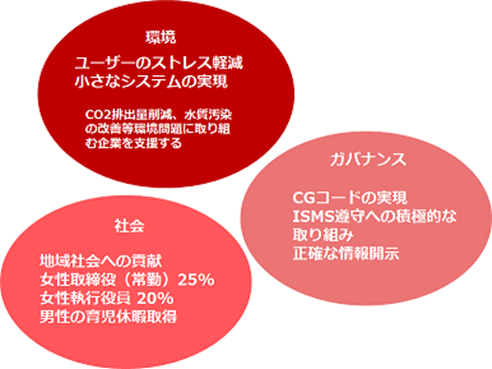

【1-9 ESG/SDGs】

ESG

| 単なる情報伝達だけでなく、相互理解・相互作用が生まれる コラボレーションツールを開発することに注力していく。

そうした自社事業の拡大を通じて

「個人が自立・成長し、自己責任のもとに多様な選択を行い、 一人ひとりの個性が尊重され、その能力が生かせる社会」 「自立した個人が人びとのつながりの中で連帯し、多様な枠割を持って参加する社会」 「実現された経済力の成果が国民一人一人の生活に反映される社会」 「地球社会と共生し、自然の恵みや文化を大切にする社会」

こうした豊かな社会を作ることに貢献していきたいと考えている。 |

SDGs

事業を通じた社会課題の解決と長期的な企業価値向上を目指し、9つのマテリアリティ(経営課題)を策定している。

マテリアリティ | SDGs |

①健康で生産的な働き方の実現支援 | 注目している社会課題

|

②DXを通じた顧客と地域経済へのエンパワーメント | |

③顧客の事業継続リスク軽減 | |

④気候変動リスクへの対応 | |

⑤デジタル技術を活用したオープンイノベーションによる事業開発 | サステナブルなサプライチェーン

|

⑥当社ならではのデジタル人材の育成と多様化 | 課題解決としての事業創出

|

⑦健康で生産的な働き方の追求 | |

⑧安全安心な製品の提供 | |

⑨持続可能な経営基盤の構築 | サステナブルな経営基盤

|

2.2022年1月期第2四半期決算概要

(1)損益概要

| 21/1期2Q | 構成比 | 22/1期2Q | 構成比 | 前年同期比 |

売上高 | 2,621 | 100.0% | 2,842 | 100.0% | +8.4% |

売上総利益 | 1,366 | 52.1% | 1,473 | 51.8% | +7.8% |

販管費 | 797 | 30.4% | 832 | 29.3% | +4.4% |

営業利益 | 569 | 21.7% | 641 | 22.5% | +12.6% |

経常利益 | 585 | 22.3% | 723 | 25.4% | +23.5% |

四半期純利益 | 397 | 15.2% | 493 | 17.3% | +24.1% |

*単位:百万円。四半期純利益は親会社株主に帰属する四半期純利益。

増収増益

売上高は前年同期比8.4%増の28億42百万円。クラウドサービスが伸長。

営業利益は同12.6%増の6億41百万円。増収によりクラウドサービスの原価増、人件費増、広告宣伝費増を吸収した。

(2)セグメント別動向

| 21/1期2Q | 構成比 | 22/1期2Q | 構成比 | 前年同期比 |

売上高 |

|

|

|

|

|

ソフトウェア事業 | 1,699 | 64.8% | 1,860 | 65.4% | +9.4% |

システム開発サービス事業 | 933 | 35.6% | 997 | 35.1% | +6.9% |

海外事業 | - | - | 14 | 0.5% | - |

調整 | -11 | - | -28 | - | - |

合計 | 2,621 | 100.0% | 2,842 | 100.0% | +8.4% |

営業利益 |

|

|

|

|

|

ソフトウェア事業 | 472 | 27.8% | 614 | 33.0% | +30.0% |

システム開発サービス事業 | 96 | 10.3% | 49 | 5.0% | -48.7% |

海外事業 | - | - | -22 | - | - |

調整 | - | - | -0 | - | - |

合計 | 569 | 21.7% | 641 | 22.6% | +12.6% |

*単位:百万円。営業利益の構成比は売上高営業利益率。21年1月期第3四半期より、NEOREKA ASIA Sdn. Bhd.を連結の範囲に含めたことに伴い、報告セグメントに「海外事業」を追加した。

①ソフトウェア事業

クラウドサービスの成長に伴い、前年同期比9.4%増収。営業利益は同30.0%増。

◎区分別売上動向

| 21/1期2Q | 22/1期2Q | 前年同期比 |

クラウドサービス | 1,015 | 1,162 | +14.4% |

プロダクト | 650 | 666 | +2.5% |

技術開発 | 33 | 31 | -5.9% |

ソフトウェア事業売上高合計 | 1,699 | 1,860 | +9.4% |

*単位:百万円

*クラウドサービス

前年同期比14.4%増収。

クラウドサービス事業の約8割強を占めるdesknet's NEOクラウドの利用ユーザー数が順調に推移。2021年7月末で42万を超えた。一方、解約率は21年7月で0.36%と低位で推移している。

AppSuiteクラウドはクラウドサービス全体に占める売上の割合はいまだ小さいものの、順調に利用ユーザー数は拡大。

その他月額売上は、主に主要サービス以外の個別案件の減少により減収だが、おおむね期初想定どおりの推移。

月額売上合計は同16.8%の増収となった。

その他役務作業は、主にASP事業者向けのカスタマイズが減少したが、これも期初想定どおり。

主要サービス売上

| 21/1期2Q | 22/1期2Q | 前年同期比 |

desknet's NEOクラウド | 818 | 976 | +19.2% |

AppSuiteクラウド | 23 | 40 | +69.6% |

ChatLuckクラウド | 28 | 29 | +4.8% |

その他月額売上 | 108 | 98 | -9.7% |

月額売上合計 | 979 | 1,144 | +16.8% |

その他役務作業等 | 36 | 18 | -50.6% |

クラウドサービス合計 | 1,015 | 1,162 | 14.4% |

*単位:百万円

*プロダクト

前年同期比2.5%増収。

大規模ユーザー向けのdesknet's NEOエンタープライズライセンスは、第1四半期末時点では大幅減収だったが、第2四半期末ではおおむね前年同期同水準。期初の計画を若干上回って推移しており、年度では当初計画通り増収の見込み。

desknet's NEOエンタープライズライセンスは、大規模ユーザーの企業等では運用人員を含めた環境が整っていることが多く、クラウドでの利用よりも大規模ユーザーになるほどユーザ単価面でのメリットが大きいことから、当面、desknet's NEOエンタープライズライセンスの需要が大きく減少することは想定しておらず、むしろ自社製品の強みが発揮できる領域であり、desknet's NEOクラウドとともに注力していく。

中小規模ユーザー向けのdesknet's NEOスモールライセンスは、クラウドサービスを選択される顧客が増加傾向にあることから減収。クラウドサービスの利用が一般化してきているため減少傾向にある。

AppSuiteライセンスおよびChatLuckライセンスも、第1四半期末時点では大幅な減収であったが、desknet's NEOエンタープライズライセンスと同時購入されることが多い傾向にあることから、desknet's NEOエンタープライズライセンスの売上とともに増加し、ほぼ前年同期同水準の売上となった。

カスタマイズは、比較的規模の大きな案件の受注額が減少した。

サポートサービスは、主にdesknet's NEO(旧製品を含む)のサポートサービスが増収だったことで前年同期を上回った。

| 21/1期2Q | 22/1期2Q | 前年同期比 |

desknet's NEOエンタープライズライセンス | 99 | 97 | -1.2% |

desknet's NEOスモールライセンス | 36 | 28 | -22.8% |

AppSuite | 28 | 28 | -3.0% |

ChatLuck | 22 | 21 | -5.1% |

その他ライセンス売上 | 3 | 0 | -99.3% |

ライセンス売上合計 | 190 | 175 | -7.8% |

サポートサービス | 333 | 350 | +5.3% |

カスタマイズ | 55 | 43 | -22.0% |

その他役務作業等 | 72 | 97 | +35.4% |

プロダクト合計 | 650 | 666 | +2.5% |

*技術開発

積極的に受託開発を行う方針ではないため、売上高は前年同期比5.9%減の31百万円。

②システム開発サービス事業

新型コロナウイルス感染症の影響により、在宅勤務での対応が継続するなど環境の変化はあるものの、顧客のニーズに柔軟に対応し、売上高は当初計画を上回って推移。一方で、利益面では、主に夏季・冬季賞与の配分割合の変更により上期における賞与引当金繰入額が増加したことなどから減益。

③海外事業

当面投資が先行する計画である。

*ASEAN地域

desknet's NEOおよびAppSuiteを中心に販売活動を進めているが、新型コロナウイルスの感染拡大に伴う活動制限令の発令などにより主にマレーシアでの営業活動が計画通りに進捗していない。外部顧客向けの売上高は当初計画を下回って推移した。

ただ、先を見据えたマーケティング活動の中で、コスト削減をテーマとして、同社製品の活用を訴求し、サービスを含めた商材化を進め、集中して営業活動を実施している。問い合わせ、受注も増え始めている。

また、将来の事業拡大に向けて、各国の政府・官庁、財閥レベルとの協業プロジェクト化も推進中である。

*米国

現地企業との積極的なミーティングやリサーチを通して市場の情報を収集している。

また、現地のITのトレンドや、今後予想される新しい技術、市場についての情報分析を行い、NEOJAPANの新たな価値創造につながる新しい製品やサービスの検討に着手している。

(3)財務状態とキャッシュ・フロー

◎主要BS

| 21年1月末 | 21年7月末 |

| 21年1月末 | 21年7月末 |

流動資産 | 4,457 | 4,516 | 流動負債 | 1,721 | 1,561 |

現預金 | 3,385 | 3,525 | 仕入債務 | 152 | 155 |

売上債権 | 723 | 691 | 前受収益 | 570 | 679 |

固定資産 | 2,285 | 2,371 | 固定負債 | 590 | 548 |

有形固定資産 | 56 | 67 | 負債合計 | 2,311 | 2,109 |

無形固定資産 | 369 | 443 | 純資産 | 4,431 | 4,778 |

投資その他の資産 | 1,860 | 1,860 | 負債純資産合計 | 6,742 | 6,888 |

資産合計 | 6,742 | 6,888 |

|

|

|

*単位:百万円。

現預金の増加などで資産合計は前期末比1億45百万円増加の68億88百万円。負債合計は同2億1百万円減少の21億9百万円。自己資本比率は前期末比3.5ポイント上昇の69.1%。

◎キャッシュ・フロー

| 21/1期2Q | 22/1期2Q | 増減 |

営業CF | 456 | 443 | -13 |

投資CF | -129 | -239 | -109 |

フリーCF | 326 | 203 | -122 |

財務CF | -137 | -244 | -107 |

現金同等物残高 | 2,993 | 3,474 | +481 |

*単位:百万円

営業CF、フリーCFのプラス幅は縮小。キャッシュポジションは上昇した。

(4)トピックス

①「プライム市場」を選択

2021年7月9日東京証券取引所より、新市場区分の上場維持基準への適合状況に関する一次判定の結果、「流通株式数」

「流通株式時価総額」「流通株式比 率」「売買代金」の各項目について、プライム市場の上場基準をいずれも充たしているとの通知を受けた

これを受け、2021年9月14日、東証が2022年4月4日に移行を予定している新市場区分において「プライム市場」を選択し、東証に対して申請することを決議した。

②Webマーケティング戦略&PR

コロナ禍の影響でリアルイベントの実施が難しくなるなか、オンラインセミナーの実施回数を増加させたほか、オンラインイベントに積極的に出展した。

また、認知度の更なる向上を目指し、WEB、雑誌を使用したPRも展開した。

3.2022年1月期業績予想

(1)連結業績見通し

| 21/1期 | 構成比 | 22/1期(予) | 構成比 | 前期比 | 進捗率 |

売上高 | 5,325 | 100.0% | 5,717 | 100.0% | +7.4% | 49.7% |

営業利益 | 920 | 17.3% | 948 | 16.6% | +3.0% | 67.7% |

経常利益 | 948 | 17.8% | 980 | 17.1% | +3.3% | 73.8% |

当期純利益 | 677 | 12.7% | 679 | 11.9% | +0.3% | 72.7% |

*単位:百万円。予想は会社側予想。

業績予想に変更無し。増収増益を予想

業績予想に変更は無い。売上高は前期比7.4%増の57億17百万円、営業利益は同3.0%増の9億48百万円を予想。

(売上高)

*ソフトウェア事業

クラウドサービスの利用者数が安定的に推移するものと見込んでおり、クラウドサービス全体としては15%程度の増収予想。プロダクトにおいては、官公庁や大型ユーザーを中心に一定の需要が見込まれることからエンタープライズライセンスで増収を見込むが、スモールライセンスの減少などによりプロダクト全体としては微増収の予想。

*システム開発サービス事業

前期は当初計画を下回ったが、新型コロナウイルス感染症の影響は限定的であることから、今期は微増収の見込み。

*海外事業

マレーシアにおいて2021年2月に活動制限令が再発出されるなど、新型コロナウイルス感染症の影響による営業活動への制約が不透明な状況が継続しているため、コスト削減に努め効率的な運営を進めている。

(費用)

人員増加等に伴う人件費の増加および研究開発費の増加を見込んでいる。広告宣伝費については前期同水準の計画。

海外子会社の活動が本格化することを前提として、海外事業関連で販管費の増加約80百万円を見込んでいる。

この結果、売上高営業利益率は前期より0.7ポイント低下し16.6%。

配当は前期比1.00円/株増配の同じく12.00円/株を予定。予想配当性向は26.3%。

4.今後の注目点

上半期進捗率は売上高で49.7%、営業利益で67.7%。ともに過去数年と比較して高水準であり、第3四半期以降も主力のdesknet's NEOクラウドが伸長すれば上振れの可能性が高まることも期待できよう。

一方、今回の決算発表では、「グループウェアの国内トップブランド」となり、「シェアNo.1、販売累計1,000万ユーザー、グループ売上年商100億円」を目指す2030年に向けた、施策・展開についての言及が見られなかった。投資家としては、より明確・具体的な道筋を知りたいところである。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 6名、うち社外2名 |

監査役 | 3名、うち社外3名 |

21年10月1日付で、取締役の指名・報酬等に係る手続きの透明性と客観性を高めることにより、取締役会の監督機能の強化、コーポレート・ガバナンス体制の充実を図るために、取締役会の任意の諮問機関として、指名・報酬委員会を設置した。

取締役会の諮問に応じて、主に「取締役の選任および解任に関する事項」「取締役の報酬に係る方針・手続きに関する事項」「取締役の報酬に関する事項」「その他経営上の重要事項で取締役会が必要と認めた事項」について審議し、答申を行う。

取締役会の決議によって選任された3名以上の取締役で構成し、その過半数は独立社外取締役。委員長は取締役会の決議により社外取締役が就任している。

◎コーポレート・ガバナンス報告書

最終更新日:2021年4月27日

<基本的な考え方>

当社の経営理念は、「リアルなITコミュニケーションで豊かな社会形成に貢献する」であります。

この経営理念のもと、取締役及び全従業員が法令・定款を遵守し、健全な社会規範のもとにその職務を遂行し、企業活動を行ってまいります。

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

【補充原則3-1-2 英語での情報開示・提供】

| 現状では、外国人株主比率が5%程度と低いため、コスト等を勘案した結果、現時点においては英語による情報開示は行っておりません。 今後につきましては、外国人株主の持株比率の増加傾向を踏まえ、英語による情報開示を検討してまいります。 |

【補充原則4-1-2 中期経営計画の開示】 | 当社では毎期中期経営計画を策定してはおりますが、当社が事業展開するICT関連、グループウェア市場は経営環境・技術変化が速く、計画が大きく乖離する可能性があるため、開示はしておりません。ただし、毎月の取締役会にて今年度予算数値と実績の乖離分析を行い、今年度予算が目標未達となる場合にもその原因や対応の内容を十分に分析し議論しております。 また、上記の今年度予算の分析結果を勘案して、毎期中期経営計画をローリングして作成しております。現状では、策定した中期経営計画を開示する予定はありませんが、IR活動等を通じて、中長期的な経営戦略について、株主や投資家の理解促進に努めてまいります |

<コーポレートガバナンス・コードの各原則に基づいて開示している主な原則>

原則 | 開示内容 |

【原則1-4 政策保有株式の保有目的の説明、議決権行使基準の策定】 | 当社は、現時点では政策保有株式として上場会社の株式を保有しておりませんが、経営戦略、取引先との関係構築や関係性強化につながり、中長期的に企業価値の向上に資すると取締役会で判断した場合においては、今後上場会社の株式を政策的に保有する可能性があります。 政策的に保有することとなった上場株式については、その中長期的なリスク・リターンを勘案し、保有目的に照らした継続保有の合理性について取締役会にて毎年検討を行うこととします。 また、議決権の行使については、個々の株式の発行企業との関係性に応じた定性的かつ総合的な判断が必要であるため、現時点では統一した基準を策定することはしておりません。 |

【補充原則4-11-3 取締役会・監査役会の実効性確保】

| 当社では、2018年1月期より取締役会全体の実効性について、各取締役に対するアンケートを配布し回答結果を集計し、その結果を評価分析しております。また、当該結果の概要につきましては適時適切に開示してまいります。 |

【原則5-1株主との建設的な対話に関する方針】 | 当社の株主との建設的な対話を促進するための体制整備・取り組みに関する方針は以下のとおりです。 (1)株主との対話全般を統括し、IRに責任をもつ担当役員を定め、IR担当部署が経理、財務、経営企画等と連携して、株主との対話をすすめてまいります。 (2)株主との対話によって得られた意見等をIR担当以外の取締役及び社内関係者にフィードバックし、情報の共有を図ってまいります。 (3)個別面談以外の対話として、機関投資家・アナリスト向けの決算説明会(年2回)を開催しているほか、必要に応じて個人投資家向けの説明会も開催しております。また、IRサイトの改善、株主からの問い合わせ等に合理的な範囲で対応しております。 (4)株主との対話の際には、開示済みの内容をもとに対話することによってインサイダー情報管理に留意しております。なお、決算発表前一定期間を沈黙期間と定め、当該期間における決算情報に関する対話を制限しております。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(ネオジャパン:3921)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| Web上でブリッジレポートのアンケートに回答頂くと、各種商品に交換可能なポイントがレポート毎に獲得できます。 |