ブリッジレポート:(3110)日東紡 2021年度上期決算

辻 裕一 社長 | 日東紡(3110) |

|

企業情報

市場 | 東証1部 |

業種 | ガラス・土石製品(製造業) |

取締役 代表執行役社長 | 辻 裕一 |

所在地 | 東京都千代田区麹町2-4-1 麹町大通りビル |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

2,839円 | 39,935,512株 | 113,376百万円 | 8.4% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

45.00円 | 1.6% | 128.87円 | 22.0倍 | 2,555.06円 | 1.1倍 |

*株価は11/26終値。発行済株式数、DPS、EPSは22年3月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2018年3月(実) | 84,526 | 10,837 | 11,071 | 10,253 | 263.97 | 40.00 |

2019年3月(実) | 82,292 | 8,198 | 8,934 | 7,984 | 205.76 | 40.00 |

2020年3月(実) | 85,722 | 8,160 | 8,202 | 5,771 | 148.73 | 45.00 |

2021年3月(実) | 78,727 | 5,964 | 6,274 | 8,100 | 208.77 | 45.00 |

2022年3月(予) | 84,000 | 6,600 | 6,600 | 5,000 | 128..87 | 45.00 |

*単位:百万円、円。当期純利益は親会社株主に帰属する当期純利益。以下、同様。単位以下、切り捨て表記。

日東紡の2021年度上期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2021年度上期決算概要

3.2021年度業績予想

4.今後の注目点

<参考1:「Big VISION 2030」及び新中期経営計画(2021-2023年度)

<参考2:コーポレート・ガバナンスについて>

(※)文中の金額(億円)及び%は、記載単位未満を四捨五入。

今回のポイント

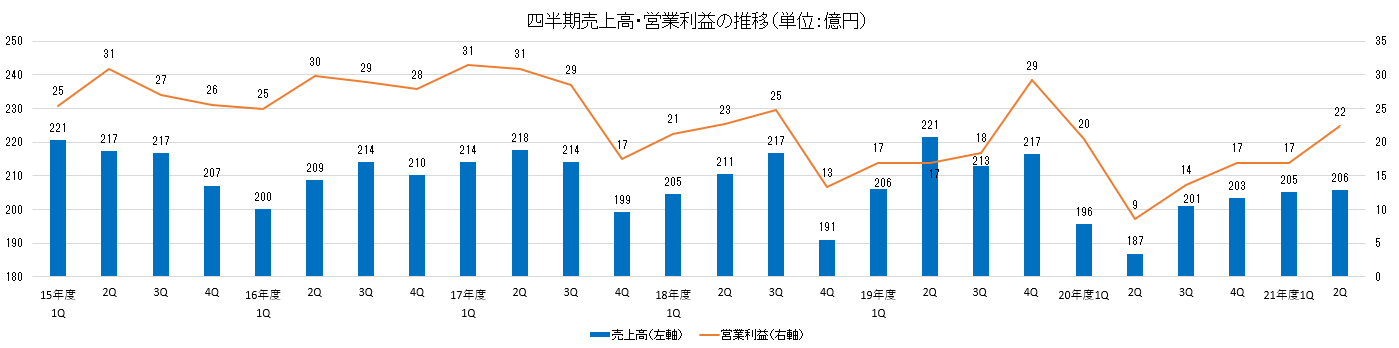

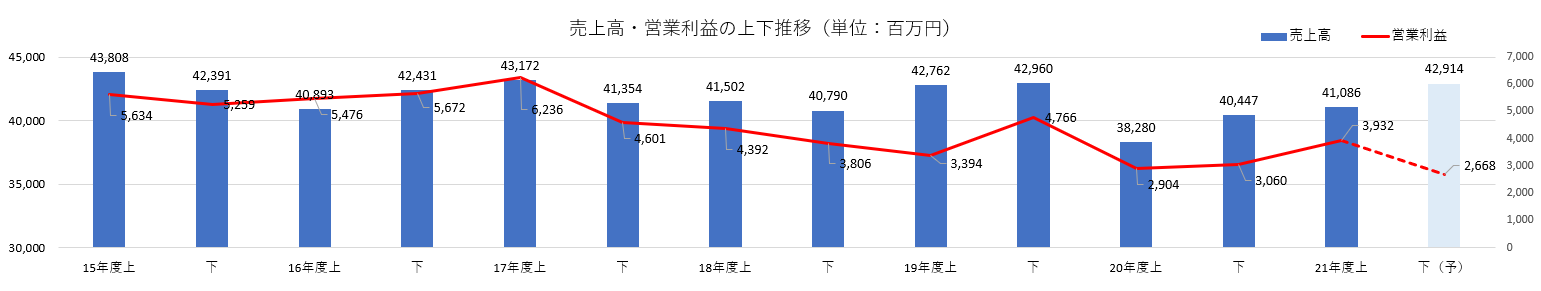

- 21年度上期の売上高は前年同期比7.3%増の411億円。新型コロナウイルスの影響は残ったが、設備材を除き増収。販売は回復に向かっている。営業利益は同35.4%増の39億円。引き続き基盤強化投資を行いながらも、体外診断用医薬品や複合材の販売増、繊維事業の構造改革効果などが寄与。コロナ禍前水準を上回った。四半期純利益は同73.3%減の23億円。前年同期に固定資産売却益、投資有価証券売却益を計上した反動で減益。利益は、期初予想及び21年8月に公表した修正予想を上回った。

- 21年8月に続き11月に21年度業績予想を修正した。売上高は前年度比6.7%増の840億円、営業利益は同10.7%増の66億円、経常利益は同5.2%増の66億円の予想。

- 売上高は電子材料分野における半導体不足の影響を踏まえ下方修正。営業利益は実績に基づき期初予想から上方修正した8月公表予想を据え置いている。経常利益は円安進行で営業外費用の為替差損が想定より減少したこと、当期純利益は災害による保険金の受取りや火災事故の賠償金受取りが見込まれることから上方修正している。

- 売上高は前年度上期をボトムに回復傾向にあり、今下期予想はコロナ禍前の19年度下期とほぼ同水準。ただ、半導体不足の影響や5G進展の遅れ等により、利益の回復は来期以降となる見込みである。配当は前年度と同じく45.00円/株の予定。予想配当性向は34.9%。

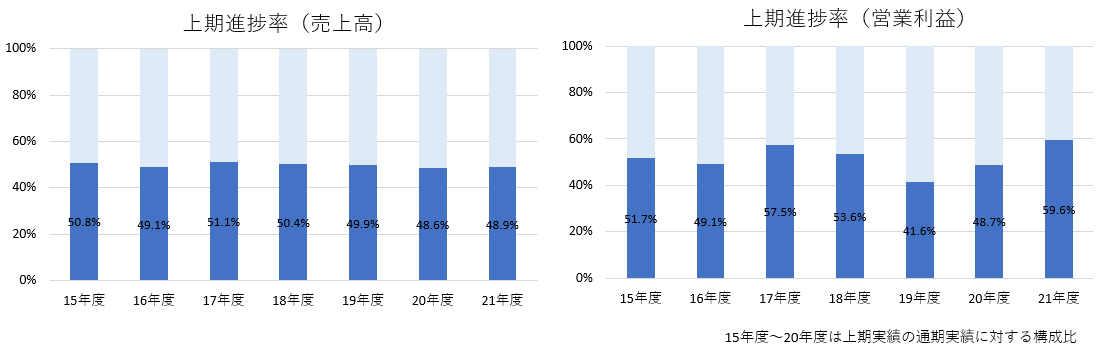

- 上期実績の進捗率は売上高48.9%、営業利益59.6%。過去数期と比較すると、売上高は若干の低水準、営業利益は高水準である。半導体不足の影響のほか、再び新型コロナウイルスの感染者が世界的に増加する懸念など、先行きの不透明感が強まっている。回復基調が強まっている原繊材(複合材)、ライフサイエンスにどういう影響が出るのか、第3四半期以降の動向を注視していきたい。

- 一方、中期的な視点としては、中期経営計画で掲げる高付加価値商品の拡大による成長を描く「成長戦略の実践」に関して、その具体的な施策の一つとして台湾のスペシャルガラス新工場が稼働した。初のスペシャルガラス・ヤーンの海外生産拠点であり、データセンターなどの需要増へ対応し、製品ポートフォリオの高付加価値化を推進する。こちらも今後の進捗状況を注目していきたい。

1.会社概要

日本で初めてグラスファイバーの工業化に成功。糸の製造からガラスクロス加工、複合材料の開発まで一貫して行うことで、電子材料、産業資材など幅広い分野に製品を提供している。

なかでも、特殊組成によって低誘電特性や低熱膨張特性を実現したスペシャルガラス(NEガラス・Tガラス)は、高機能化が進むサーバーや基地局、スマートフォンなどの電子機器の精密基材として使用され高い競争力を有している。

また、ライフサイエンス事業における「体外診断用医薬品」は、日本国内では10を超える品目でトップシェアを獲得している。

【1-1 沿革】

1898年、福島県郡山に設立された「郡山絹糸紡績株式会社」が前身であり、120年の歴史を持つ。

1923年、1918年設立の福島紡織株式会社(旧 福島精練製糸株式会社)が片倉製糸岩代紡績所(旧 郡山絹糸紡績株式会社)を買収する形で日東紡績株式会社が創立される。

1938年に日本で初めてグラスファイバーの工業化(量産化)に成功。世界では米国のオーエンスコーニングファイバーグラス社が同時期に工業化を行っている。

1949年には日本で初めてグラスウールの製造を開始した。

1969年にプリント配線基板用ガラスクロスの製造を開始したほか、1982年に血液凝固因子検査薬を製造開始、1983年に世界で初めて機能性ポリマー「PAA®」の工業化に成功するなど、新規分野へのチャレンジを続け、事業分野を拡大させてきた。

2021年2月に持続的成長を実現するため、2030年にありたい姿「Big VISION 2030」と「新中期経営計画(2021~2023年度)」を発表、事業戦略に加え、環境目標の達成に向けて推進中である。

【1-2 経営理念】

同社の経営理念は以下の通り。

『日東紡グループは「健康・快適な生活文化を創造する」企業集団として社会的存在価値を高め、豊かな社会の実現に貢献し続けます。』

また、以下の日東紡宣言に記載の通り、全てのステークホルダーとの協働の下、社会の「ベストパートナー」となることを目指している。

日東紡宣言

日東紡グループは社会の「ベストパートナー」を目指します。“日東紡でよかった”それが私たちの誇りです。 (日東紡BP宣言) |

私たちは、お客様の求めるものを絶えず追究し、お客様に「安心と信頼」を誠実にお届けすることを喜びとします。 また、企業活動を通じ株主・投資家・行政・地域社会等すべてのステークホルダー(社会)と共に喜びを分かち合うことを大切にします。 |

私たちは自立した一人ひとりの社員の可能性を尊び、自由闊達にアイデアを出し合いながらチームワークにより力を発揮する企業集団を目指します。 |

私たち企業グループは社員の成長が会社の成長であることを信じ、社員に成長と自己実現の機会を提供します。社員はまず第一に良き市民であり、深く考え、広く見渡し、果敢に行動します。そして粘り強くやり遂げます。 |

(同社HPより)

【1-3 事業内容】

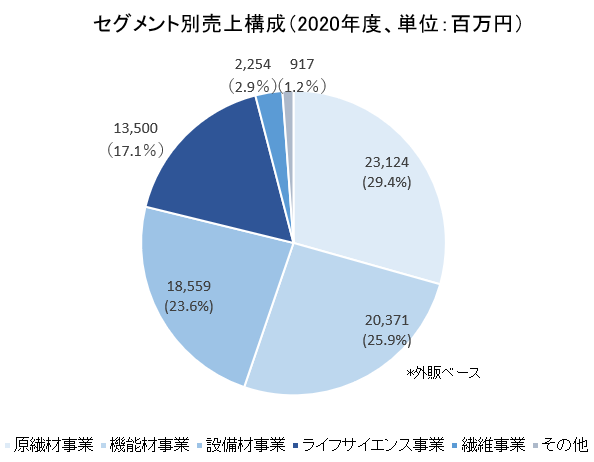

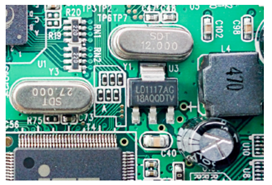

(1)事業内容

ガラス繊維を用いた各種製品を製造販売する「グラスファイバー事業」、体外診断用医薬品の製造販売を担うメディカル事業と飲料の製造とボトリングを行う飲料事業からなる「ライフサイエンス事業」、衣料品向け繊維製品の製造販売を行う「繊維事業」、の3つに大別される。

報告セグメントは、「グラスファイバー事業」を用途別に「原繊材事業」、「機能材事業」、「設備材事業」の3つに分類。「ライフサイエンス事業」、「繊維事業」合わせた5セグメントで構成される。この他に、報告セグメントに含まれないサービス事業などからなる「その他」がある。

|

|

①グラスファイバー事業

日本で初めてグラスファイバーの工業化に成功し、現在では糸の製造から、ガラスクロス加工、複合材料の開発まで一貫して行い、幅広い分野に製品を提供している。

なかでも、特殊組成によって低誘電特性や低熱膨張特性を実現したスペシャルガラスは、高機能化が進むサーバーや基地局、スマートフォンなどの電子機器の精密基材として使用され高い競争力を有している

また、ミクロン単位の超極薄ガラスクロスは小型・軽量・高機能化が進むスマートフォンなどで使用されその品質は高い評価を受けている。

他にも住宅用断熱材などに使用するグラスウールの製造を日本で初めて開始し、断熱材のパイオニアとして独自の高い技術を誇っている。特に、高性能グラスウールは高気密・高断熱住宅の断熱材として省エネ社会に貢献している。

(主な用途)

高機能電子基板 | NEガラスは、伝送損失を低減する低誘電特性を持ち、データセンターや基地局サーバー用の電子基板材料として使用されている。 Tガラスは、低熱膨張特性及び高引張り弾性を持ち、スマートフォンや高機能サーバーなどに搭載される半導体パッケージ向け電子基板に使用されている。 |

スマートフォン筐体用複合材料(FF) | 独自技術によりグラスファイバーの断面を通常の円形でなく、長円形にすることで複合材料として使用した際に成型品の反り・ねじれを抑える。わずかな歪みも許されないスマートフォン等の小型電子機器の筐体に使用されている。 |

自動車 | 「FRP(繊維強化プラスチック)」は、軽量で高強度の素材として、自動車の様々な部品で幅広く使われている。同社のグラスファイバーは高い形状安定性や加工性だけでなく、耐衝撃性や耐熱性などの特長で電動化や高度運転支援へと進化する自動車に新しい価値を提案する。 |

樹脂コーティング膜材 | 超極細グラスファイバーを用いて作る膜材用ガラスクロスは、多目的スタジアムやサッカー場から屋内テニスコート、テント倉庫用膜材、各種イベント用まで幅広い用途に採用されている。 |

住宅用断熱材(グラスウール) | グラスウールは、高い断熱性能を発揮し、気密性、防音性にも優れ、住宅・ビルなどの建築物の断熱材に用いられ、省エネ効果を高める。原料にリサイクルガラスを80%用いていること、使用後も再生可能なことなどから、地球環境に配慮した製品。 |

<グラスファイバーとは?>

ガラス原料を1,300℃以上の高温で溶かして引き延ばし、繊維状にしたもの。

日本では、同社が1938年に初めて工業化に成功し、その後急速な発展を遂げた。

強度、耐熱性、不燃性、電気絶縁性や耐薬品性などの特長を持ち、プリント配線基板用電気絶縁クロス、FRP(繊維強化プラスチック)、建築資材など様々な場面で用いられ、その優れた特性により幅広い産業で利用されている。

(組成・特性)

前述のように、強度、耐熱性、不燃性、電気絶縁性などを特長とするが、特に高速大容量通信関連の電子材料用途では、高強度、高弾性、低誘電などの性能でより高いレベルを求められている。

(製造方法)

ガラス原料を1,300~1,600℃の高温で溶融したのち、紡糸ノズルを通し、巻き取ることで糸状に成形する。高温度下における温度制御など、非常に精密なコントロール技術が必要とされる。

ガラスの素地を機械から高速で引き出したグラスファイバーの細さは、直径3.5~24μm。(※人間の毛髪の細さは50~100μm程度。)

紡糸されたグラスファイバーはそれぞれ用途に応じた製品形態に加工される。

(主な製品形態)

◎ヤーン

ヤーン(撚糸)には、同時に紡糸された数百本のフィラメントで構成されたストランドに一方向性の撚りをかけたものである単糸と、単糸を数本撚り合わせた合撚糸などがある。

主に3.5μmから7.4μmのフィラメントからなるストランドに撚りをかけた単糸である「Eガラスヤーン」は、電気絶縁性、耐熱性、引張強度、寸法安定性に優れプリント配線基板用として一般的に使われているほか、産業資材用としても、独自の表面処理技術による樹脂との相溶性の高さから、作業性が良好な基材として評価が高い。

◎ガラスクロス

グラスファイバーのヤーンを織物にした(クロス状にした)ガラスクロスは、プリント配線基板のほか、制振材、テント膜、道路補強材など幅広い用途で用いられている。

中でもプリント配線基板や電子部品に用いられるガラスクロスは同社が世界に誇る主力製品である。

【プリント配線基板用ガラスクロス】

プリント配線基板とは、樹脂などの基板本体表面に銅などの金属で細かい配線が形作られており、この配線上に抵抗やコンデンサ、ICチップなどの部品をハンダで固定して取り付けたもので、PC、スマートフォン、サーバ、医療機器、産業ロボット、自動車、航空機に至るまで、全ての電子機器の性能を左右する重要な部品。

高絶縁性、高強度性、耐熱性、寸法安定性などの特長を持つグラスファイバー(ガラスクロス)は、プリント配線基板材料に最も適した材料であるとされている。

デジタル技術の目覚しい発展に伴い、パソコン、スマートフォンに代表される電子機器の軽薄短小化、高機能化が進み、ガラスクロスに対する性能向上ニーズは益々高まっている。

そうしたニーズに対応し、同社は、ガラス組成開発とその繊維化技術及び織物加工など独自技術を基に、ヤーンからクロスまでを製造する一貫メーカーの強みを活かして「低誘電特性ガラスクロス(NEガラス)」、「低熱膨張特性ガラスクロス(Tガラス)」、「極薄ガラスクロス」などの高機能ガラスクロス製品を開発し、高いシェアを有している。

「低誘電特性ガラスクロス(NEガラス)」

コンピュータ、モバイル、通信インフラ等の高速・高周波化が進み、プリント配線基板には、伝送損失を低減する低誘電材料が求められている。

同社では、これを実現するために、従来の「Eガラス」に比べて、アルカリ土類成分(CaO、MgO)の成分比率を低く抑える一方で、ホウ酸(B2O3)の成分比率を高めた、「Eガラス」と同等の特性をもちながら優れた低誘電率ならびに低誘電正接を有した「NEガラス」を独自開発した。

主としてデータセンターや基地局サーバー用電子基板に用いられている。

「低熱膨張特性ガラスクロス(Tガラス)」

「Tガラス」は、標準品の「Eガラス」に比べて、シリカ(SiO2)とアルミナ(Al2O3)の成分比率を高めることで、ガラス繊維の持つ機械的・熱的性能を格段に高度化している。

その特長である低熱膨張特性及び高引張り弾性を利用して、優れた寸法安定性と剛性アップを実現し、高性能電子材料として主にスマートフォンや高性能サーバーなどに搭載される半導体パッケージ向け電子基板に用いられている。

また、炭素繊維やアラミド繊維などと同様に先端複合材料の補強材としても優れているため、航空、宇宙、スポーツ分野に単独または炭素繊維とのハイブリッド資材としても使用されている。

「極薄ガラスクロス」

プリント配線基板の高密度実装、軽薄短小化に対応するための材料として、より薄いガラスクロスの需要が高まっている。同社の極薄ガラスクロスは薄さに加え、レーザー、ドリル穴加工ともに微小径穴加工性や積層板としての寸法安定性、表面平滑性などにも優れている。

グラスファイバー事業内のセグメント別製品形態や用途は以下の通り。

(同社資料より)

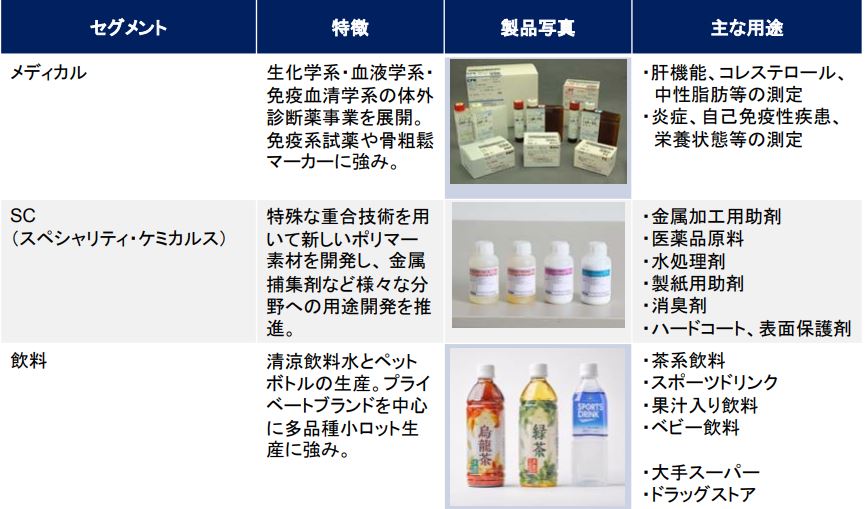

②ライフサイエンス事業

メディカル事業及びスペシャリティケミカルス事業と飲料事業から構成されている。

メディカル事業は、血液検査や尿検査で使用される体外診断用医薬品の製造・販売を行っている。

健康診断や人間ドックで使用されている血液や尿などから健康状態を調べる「体外診断用医薬品」は、原料である抗血清から最終製品である診断薬までをグループ内で一貫製造することで、高品質と安定供給を両立している。

その品質の高さが評価され、世界中の医療現場で用いられており、日本国内では10を超える品目でトップシェアを獲得している。

スペシャリティケミカルス事業では、独自性の高い機能性ポリマー(ポリアリルアミン・ポリアミンシリーズ)の開発・生産・販売を手掛けている。化成品・医薬品メーカーや研究機関等と一体となった研究開発、顧客ニーズを捉えた製品提案が特長であり、ニッチ市場に強く、日本国内に留まらずグローバル市場へも積極展開を進めている。

飲料事業では、長年培ってきた技術を生かし、プライベートブランドを中心に、ペットボトルの成形から飲料の製造とボトリングまで行っている。

(同社資料より)

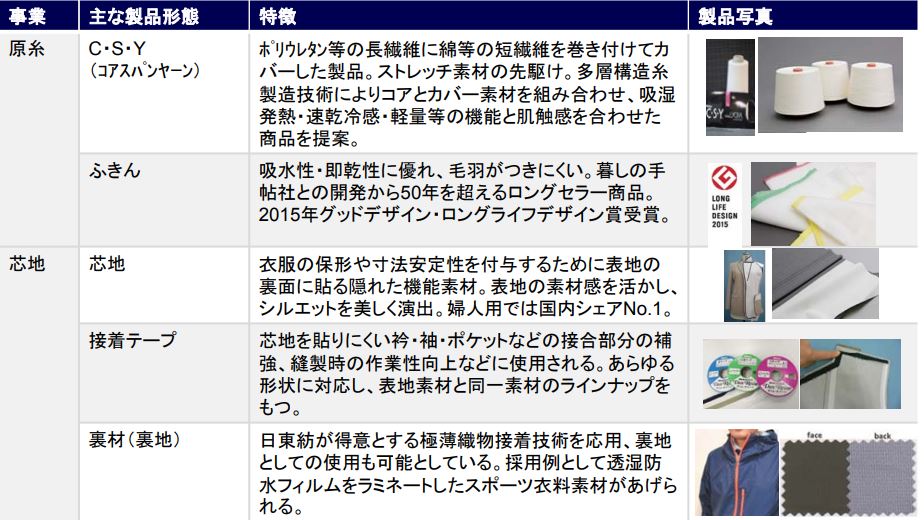

③繊維事業

高いシェアを誇るレディース向け接着芯地「ダンレーヌ」、2015年グッドデザイン・ロングライフデザイン賞を受賞した「日東紡の新しいふきん」、ストレッチ素材の先駆けとなる二層構造糸「C・S・Y」(コア・スパン・ヤーン)など、衣料副資材や原糸、生活に密着した製品に至るまで、多様化する顧客のニーズに対して独自の技術を駆使した製品を提供している。

(同社資料より)

(2)研究開発

創業以来、研究開発・技術開発を積極的に進め、数々の同社グループならではの製品を世の中に送り出してきた。

今後も研究開発が同社の競争力及び企業価値向上の源泉となる。

近年、顧客のニーズが益々高度化・多様化する一方、グローバルな競争は一段と激しくなっている中で、特色と強みを生かして、付加価値が高く独自性の強い商品・サービスをタイムリーに提供し、将来を見据えた研究開発・技術開発を進めるために2017年、総合研究所を設立した。

従来通り各事業部門における専門性の観点から研究開発・技術開発を深掘りしつつ、スピードを重視し、事業間シナジーの追求も見据え、総合研究所による全社横断的マネジメントにも取り組んでいる。

加えて、各分野において、研究スピードの向上と視野拡大のため、オープンイノベーションの観点から産官学共同研究なども積極的に進めている。

2018年7月には、ライフサイエンス事業強化のため新たな研究開発拠点として川崎市ナノ医療イノベーションセンターにサテライトラボ「NI-Tech」を開設した。

また、全社的な研究開発力を一段と強化するため、総工費27億円をかけ福島県郡山市に建設した総合研究所の新建屋「NI-CoLabo」が2020年4月に竣工した。社内各事業の研究開発部門を1か所に集約するとともに、社外のユーザーなどとの協業も推進する考えで、同社研究開発体制のシンボル的存在となる。

【1-4 特長と強み】

◎時代のニーズを的確にとらえて製品を供給

日本で初めてグラスファイバーの工業化に成功したほか、グラスウールの製造を日本で初めて開始したように、ガラス繊維の世界で常に日本及び世界をリードしてきた同社は、九十余年に亘る歴史の中で、常に世の中の変化やニーズを的確にとらえてグラスファイバーを中心に様々な製品を開発・供給してきた。

同社の製品は最終製品ではないため目に触れることは少ないが、世の中に欠くことのできない素材を多く供給し、我々の暮らしを陰で支えている。

◎独自技術による高い競争力

世界に多くのガラス繊維メーカーがある中で、電子材料用ガラスクロスにおいて優れた低誘電率ならびに低誘電正接(NEガラス)、高い寸法安定性と剛性アップ(Tガラス)を実現し、十分なボリュームを安定的に供給可能な体制を構築しているのはほぼ同社のみである。

また、メディカル事業部門の体外診断用医薬品において10を超える品目で国内トップシェアを獲得している事も、同社の独自技術による高い競争力を示している。

【1-5 ROE分析】

| 2013年度 | 2014年度 | 2015年度 | 2016年度 | 2017年度 | 2018年度 | 2019年度 | 2020年度 |

ROE(%) | 6.3 | 6.8 | 7.6 | 9.8 | 12.5 | 9.1 | 6.3 | 8.4 |

売上高当期純利益率(%) | 4.53 | 5.09 | 6.49 | 8.98 | 12.13 | 9.70 | 6.73 | 10.29 |

総資産回転率(回) | 0.63 | 0.64 | 0.60 | 0.59 | 0.59 | 0.55 | 0.53 | 0.44 |

レバレッジ(倍) | 2.21 | 2.09 | 1.96 | 1.86 | 1.75 | 1.69 | 1.77 | 1.85 |

* 単位未満四捨五入

2020年度のROE上昇は、特別利益に投資有価証券売却益65億円、受取保険金27億円の計上により当期純利益が増加したことによるもの。

2.2021年度上期決算概要

(1)連結業績概要

| 2020年度2Q | 対売上比 | 2021年度2Q | 対売上比 | 前年同期比 | 修正予想比 |

売上高 | 38,280 | 100.0% | 41,086 | 100.0% | +7.3% | -2.2% |

売上総利益 | 12,690 | 33.2% | 14,089 | 34.3% | +11.0% | - |

販管費 | 9,786 | 25.6% | 10,156 | 24.7% | +3.8% | - |

営業利益 | 2,904 | 7.6% | 3,932 | 9.6% | +35.4% | +15.6% |

経常利益 | 2,818 | 7.4% | 3,902 | 9.5% | +38.5% | +30.1% |

四半期純利益 | 8,788 | 23.0% | 2,342 | 5.7% | -73.4% | +6.5% |

*単位:百万円。修正予想比は21年8月公表の修正予想からの増減。

増収増益、予想を上回る

売上高は前年同期比7.3%増の411億円。新型コロナウイルスの影響は残ったが、設備材を除き増収。販売は回復に向かっている。

営業利益は同35.4%増の39億円。引き続き基盤強化投資を行いながらも、体外診断用医薬品や複合材の販売増、繊維事業の構造改革効果などが寄与。コロナ禍前水準を上回った。

四半期純利益は同73.4%減の23億円。前年同期に固定資産売却益、投資有価証券売却益を計上した反動で減益。

売上高は期初予想及び21年8月に公表した修正予想に若干の未達。営業利益以下、期初予想及び21年8月に公表した修正予想を上回った。

(2)セグメント別業績概要

| 2020年度2Q | 対売上比 | 2021年度2Q | 対売上比 | 前年同期比 |

売上高計 | 38,280 | 100.0% | 41,086 | 100.0% | +7.3% |

原繊材事業 | 10,806 | 28.2% | 11,202 | 27.3% | +3.7% |

機能材事業 | 10,055 | 26.3% | 11,102 | 27.0% | +10.4% |

設備材事業 | 9,036 | 23.6% | 8,777 | 21.4% | -2.9% |

ライフサイエンス事業 | 6,854 | 17.9% | 8,317 | 20.2% | +21.3% |

繊維事業 | 1,066 | 2.8% | 1,259 | 3.1% | +18.1% |

その他 | 461 | 1.2% | 427 | 1.0% | -7.4% |

営業利益計 | 2,904 | 7.6% | 3,932 | 9.6% | +35.4% |

原繊材事業 | 1,376 | 12.7% | 1,190 | 10.6% | -13.5% |

機能材事業 | 1,429 | 14.2% | 1,417 | 12.8% | -0.8% |

設備材事業 | 62 | 0.7% | 80 | 0.9% | +29.0% |

ライフサイエンス事業 | 1,080 | 15.8% | 1,423 | 17.1% | +31.8% |

繊維事業 | -419 | - | -47 | - | - |

その他・調整額 | -624 | - | -131 | - | - |

*単位:百万円。売上高は外部顧客への売上高。

*対売上比:売上高は売上構成比率、利益は売上高営業利益率を表す。

①原繊材事業

増収減益。

複合材は、PC・自動車向け等、強化プラスチック用途が堅調。

電子材料は、NEヤーンが低調。国内大型溶融炉の定期修繕等、一過性要因により減益。

②機能材事業

増収減益。

データセンター向け、半導体パッケージ向けの好調により、電子材料向けスペシャルガラス・クロスの販売は前年同期を上回った。ミドルグレードガラスクロスも堅調。

本社費配賦増により営業利益は横ばいとなった。

③設備材事業

減収増益。

住宅向け断熱材の販売は前年同期を上回ったが、新型コロナウイルスの影響で設備・建設資材向けガラスクロスが減少した。

④ライフサイエンス事業

増収増益。

*メディカル

体外診断用医薬品の販売は、国内、海外ともにコロナ禍前を超える水準に回復した。

*飲料

外出自粛等、消費者の購買変化の影響が残るものの、飲料生産の受託製造は改善した。

⑤繊維事業

増収・損失縮小。

厳しい環境が続くが、店舗休業の影響が軽減し販売が回復。21年7月から接着芯地などの開発・製造・販売を一体運営する新子会社 日東紡アドバンテックス株式会社が事業運営を開始し、構造改革を計画通り進捗させた。

(3)財政状態とキャッシュ・フロー

◎主要BS

| 21/3末 | 21/9末 | 増減 |

| 21/3末 | 21/9末 | 増減 |

流動資産 | 93,887 | 85,613 | -8,274 | 流動負債 | 33,875 | 34,005 | +130 |

現預金 | 30,320 | 22,377 | -7,943 | 仕入債務 | 6,570 | 6,610 | +40 |

売上債権 | 23,985 | 23,517 | -468 | 短期有利子負債 | 12,770 | 15,139 | +2,369 |

たな卸資産 | 34,345 | 35,984 | +1,639 | 固定負債 | 46,387 | 42,566 | -3,821 |

固定資産 | 90,764 | 98,497 | +7,733 | 長期有利子負債 | 29,322 | 26,838 | -2,484 |

有形固定資産 | 65,506 | 73,495 | +7,989 | 負債合計 | 80,262 | 76,572 | -3,690 |

無形固定資産 | 2,595 | 3,059 | +464 | 純資産 | 104,389 | 107,537 | +3,148 |

投資その他の資産 | 22,661 | 21,942 | -719 | 利益剰余金 | 61,831 | 63,315 | +1,484 |

資産合計 | 184,652 | 184,110 | -542 | 負債・純資産合計 | 184,652 | 184,110 | -542 |

|

|

|

| 有利子負債合計 | 42,092 | 41,977 | -115 |

*単位:百万円

設備投資の充当による現預金の減少等で資産合計は前年度末に比べ5億円減少の1,841億円となった。

未払法人税等の減少などで負債合計は同37億円減少の765億円。利益剰余金の増加などで、純資産は同31億円増加の1,075億円。

この結果、自己資本比率は前年度末から1.7ポイント上昇し55.4%となった。

◎キャッシュ・フロー

| 20年度2Q | 21年度2Q | 増減 |

営業CF | 6,370 | 3,519 | -2,851 |

投資CF | 5,070 | -9,996 | -15,066 |

フリーCF | 11,440 | -6,477 | -17,917 |

財務CF | 935 | -1,693 | -2,628 |

現金同等物残高 | 34,997 | 22,209 | -12,788 |

*単位:百万円

税金等調整前四半期純利益の減少などで営業CFは縮小。投資有価証券及び固定資産の売却による収入が減少し、投資CF及びフリーCFはマイナスに転じた。

3.2021年度業績予想

(1)業績予想

| 2020年度 | 対売上比 | 2021年度(予) | 対売上比 | 前年度比 | 修正率 | 進捗率 |

売上高 | 78,727 | 100.0% | 84,000 | 100.0% | +6.7% | -1.2% | 48.9% |

営業利益 | 5,964 | 7.6% | 6,600 | 7.9% | +10.7% | +10.0% | 59.6% |

経常利益 | 6,274 | 8.0% | 6,600 | 7.9% | +5.2% | +17.9% | 59.1% |

当期純利益 | 8,100 | 10.3% | 5,000 | 6.0% | -38.3% | +25.0% | 46.8% |

*単位:百万円。予想は会社側予想。修正率は期初予想から21年11月公表の修正予想への変化率。

増収増益

21年8月に続き11月に業績予想を修正した。

売上高は前年度比6.7%増の840億円、営業利益は同10.7%増の66億円、経常利益は同5.2%増の66億円の予想。

売上高は電子材料分野における半導体不足の影響を踏まえ下方修正。営業利益は実績に基づき期初予想から上方修正をした8月公表予想を据え置いている。経常利益は円安進行で営業外費用の為替差損が想定より減少したこと、当期純利益は災害による保険金の受取りや火災事故の賠償金受取りが見込まれることから上方修正している。

配当は前年度と同じく45.00円/株の予定。予想配当性向は34.9%。

売上高は前年度上期をボトムに回復傾向にあり、今下期予想はコロナ禍前の19年度下期とほぼ同水準。

ただ、引き続き基盤強化の投資を実行するため、利益の回復は来期以降となる見込みである。

(2)セグメント別見通し

◎2021年度下期の事業環境見通し

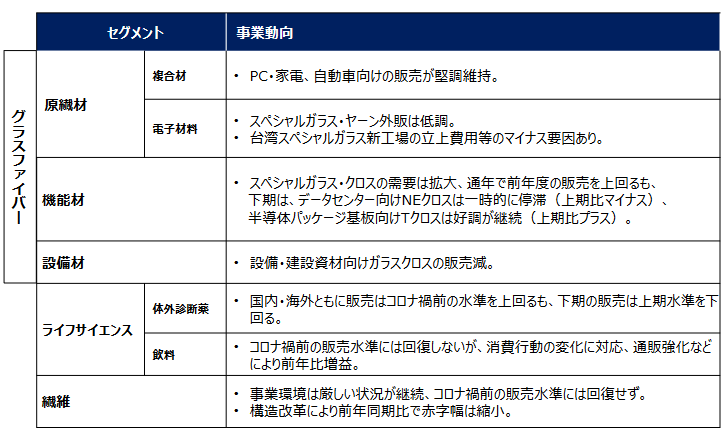

(同社資料より)

| 2020年度 | 対売上比 | 2021年度(予) | 対売上比 | 前年度比 | 修正率 |

売上高計 | 78,727 | 100.0% | 84,000 | 100.0% | +6.7% | -1.2% |

原繊材事業 | 23,124 | 29.4% | 24,100 | 28.7% | +4.2% | +0.4% |

機能材事業 | 20,371 | 25.9% | 22,700 | 27.0% | +11.4% | -5.4% |

設備材事業 | 18,559 | 23.6% | 17,900 | 21.3% | -3.6% | -0.6% |

ライフサイエンス事業 | 13,500 | 17.1% | 15,900 | 18.9% | +17.8% | +2.6% |

繊維事業 | 2,254 | 2.9% | 2,500 | 3.0% | +10.9% | 0.0% |

その他 | 917 | 1.2% | 900 | 1.1% | -1.9% | -10.0% |

営業利益計 | 5,964 | 7.6% | 6,600 | 7.9% | +10.7% | +10.0% |

原繊材事業 | 2,368 | 10.2% | 2,000 | 8.3% | -15.5% | +100.0% |

機能材事業 | 2,626 | 12.9% | 3,100 | 13.7% | +18.1% | -18.4% |

設備材事業 | 307 | 1.7% | 100 | 0.6% | -67.4% | - |

ライフサイエンス事業 | 2,147 | 15.9% | 2,200 | 13.8% | +2.5% | +15.8% |

繊維事業 | -718 | - | -200 | - | - | 0.0% |

その他・調整額 | -768 | - | -600 | - | - | - |

*単位:百万円。売上高は外部顧客への売上高。対売上比:売上高は売上構成比率、利益は売上高営業利益率を表す。

修正率は期初予想から21年11月公表の修正予想への変化率。

原繊材は下期もPC・家電、自動車向け複合材の販売が堅調。

機能材はTガラスの需要堅調により販売は、下期も好調の見込み。一方、上期にデータセンター需要で好調だったNEガラスは半導体不足の影響で下期の販売が減少すると見ている。

(3)中期経営計画の進捗

中期経営計画の重点戦略である「生産拠点の高付加価値化」については、計画通り、台湾のスペシャルガラス新工場が稼働した。

国内3拠点に次ぐ、初のスペシャルガラス・ヤーンの海外生産拠点であり、データセンターなどの需要増へ対応し、製品ポートフォリオの高付加価値化を推進する。現在、顧客にサンプル提供を開始しており、早期の認証取得を目指す。

稼働に伴う減価償却費等の費用増については、下期計画に織り込んでいる。

今後も、需要動向を見ながら、低誘電ガラス、低熱膨張ガラスともに拡張を検討しており、「生産拠点の高付加価値化」を推進していく考えだ。

4.今後の注目点

上期実績の進捗率は売上高48.9%、営業利益59.6%。過去数期と比較すると、売上高は若干の低水準、営業利益は高水準である。

半導体不足の影響のほか、再び新型コロナウイルスの感染者が世界的に増加する懸念など、先行きの不透明感が強まっている。

回復基調が強まっている原繊材(複合材)、ライフサイエンスにどういう影響が出るのか、第3四半期以降の動向を注視していきたい。

一方、中期的な視点としては、中期経営計画で掲げる高付加価値商品の拡大による成長を描く「成長戦略の実践」に関して、その具体的な施策の一つとして台湾のスペシャルガラス新工場が稼働した。こちらも今後の進捗状況を注目していきたい。

<参考1:「Big VISION 2030」及び新中期経営計画(2021-2023年度) >

【1 Big VISION 2030】

事業を取り巻く環境変化の速さに対応しつつ、次の100年も持続的な成長を図り、健康・快適な生活文化を創造する企業集団として豊かな社会の実現に貢献していくため、日東紡グループが2030年にありたい姿として定めたのが「Big VISION 2030」である。

2030年にありたい姿「Big VISION 2030」

持続可能な社会実現のために、 「環境・エネルギー」「デジタル化社会」「健康・安心・安全」に貢献する グローバル・ニッチ No.1を創造し続ける企業グループ |

地球温暖化・環境問題の深刻化、超スマート社会の到来(通信高速化、AI技術の進化など)、社会構造問題(少子高齢化、人口問題)といった事業環境を踏まえ、持続可能な社会実現のために、「環境・エネルギー」「デジタル化社会」「健康・安心・安全」 に貢献する製品・サービスを提供し、グローバル・ニッチNo.1製品を創造し続け、全てのステークホルダーから「日東紡でよかった」と思われる企業グループを目指す。

同社が目指すNo.1は以下の通り。

・ 市場の声を “聴き・捉え・フットワーク良く対応する” 「高感度No.1企業」

具体的には各事業においてコアコンピタンスを磨き上げ、以下のような目標を設定している。

グラスファイバー | 超スマート社会を支える電材分野では、技術・商品力に磨きをかけ、超極細・超極薄・スペシャルガラス分野にて世界No.1企業になる

複合材・産業資材分野では、提案力・対応力(スピード)・品質にて、お客様の価値創造に貢献、お客様満足度No.1企業となる |

ライフサイエンス | 抗血清から試薬製造・販売を行うグローバル垂直統合事業で、免疫系血漿たんぱく診断薬分野における世界No.1企業になる |

繊維 | 接着技術を活用した高機能資材の分野で世界No.1企業になる |

【2 新中期経営計画(2021-2023年度)】

(1)位置づけ

創業100周年を迎える2023年度に向けて前中期経営計画で目指し、推進してきた方針はそのままに、新中期経営計画は、さらにその先、「Big VISION 2030」で示している2030年にありたい姿を実現するための長期戦略実行のファーストステージと位置付けている。またその過程におけるマイルストーンとして、2021年度-2023年度の3年間について具体的な取組みと財務目標を明らかにしている。

また、社会的課題の一つとなる環境課題への取組みを掲げ、2030年をターゲットに環境目標を設定した。

(2)2030年に向けた基本戦略

「Big VISION 2030」に向けた各ステージにおける基本戦略は以下の通りである。

ステージ | 前中期経営計画 (2017年度-2020年度) | 新中期経営計画 (2021年度-2023年度) |

テーマ | 変革と創造への挑戦 | 変革と創造の「実現」 |

基本戦略/目指す姿 | *成長基盤の構築 *設備投資(M&A含む、568億円/4年) | *成長戦略の実践 *経営基盤の強化 *環境課題への取組み強化 *変革を起こす人財の育成 |

(3)新中期経営計画の重点戦略と取組み

以下の4つを挙げている。

重点戦略 | 主な取組み |

成長戦略の実践 ~高付加価値商品で更なる事業の成長を創出~ | *スペシャルガラスによる収益拡大 *体外診断薬分野の販路拡大 *新規商品の開発力強化 (更なる高付加価値品の企画・開発に注力) *顧客価値を高めるソリューション営業力の強化 |

経営基盤の強化 ~筋肉質の事業体への進化(レジリエンシー確保)~ | *景気変動に負けない筋肉質経営 (コスト競争力強化・生産プロセス革新・資産圧縮) *事業ポートフォリオの最適化、不採算事業の見直し *IT/DX導入による技術開発・生産技術の変革 |

環境課題への取組み強化 ~持続可能な社会実現に向けた環境問題への真摯な取組み~ | *CO2排出量の削減 *リサイクル・リユースの推進 *環境配慮型新商品の開発 |

変革を起こす人財の育成 ~変革を生み出す人財・組織・仕事環境の醸成~ | *イノベーション人財の育成 *ダイバーシティ&インクルージョンの推進 *働き方改革と業務改革(デジタル・ITの活用) *従業員エンゲージメントの向上 |

(4)財務目標

◎全体

| 2020年度 実績 | 2023年度 目標 | CAGR/増減 |

売上高 | 787 | 1,000 | +8.3% |

営業利益 | 60 | 140 | +32.6% |

EBITDA | 123 | 250 | +26.7% |

EBITDAマージン | 15.6% | 25% | +9.4pt |

ROE | 8.4% | 10% | +1.6pt |

ROIC | 2.9% | 6% | +3.1pt |

自己資本比率 | 53.7% | 55% | +1.3pt |

D/Eレシオ | 0.4倍 | 0.4倍 | 0pt |

*単位:億円。CAGRはインベストメントブリッジが計算

*単位未満四捨五入

◎セグメント

| 2020年度 実績 | 2023年度 目標 | 増減額 | CAGR |

売上高計 | 787 | 1,000 | +213 | +8.3% |

原繊材事業 | 231 | 260 | +29 | +4.0% |

機能材事業 | 204 | 330 | +126 | +17.4% |

設備材事業 | 186 | 200 | +14 | +2.4% |

ライフサイエンス事業 | 135 | 170 | +35 | +8.0% |

繊維事業 | 23 | 30 | +7 | +9.3% |

その他 | 9 | 10 | +1 | +3.6% |

営業利益計 | 60 | 140 | +80 | +32.6% |

原繊材事業 | 24 | 50 | +26 | +27.7% |

機能材事業 | 26 | 60 | +34 | +32.1% |

設備材事業 | 3 | 5 | +2 | +18.6% |

ライフサイエンス事業 | 21 | 30 | +9 | +12.6% |

繊維事業 | -7 | 3 | +10 | - |

その他 | -8 | -8 | 0 | - |

*単位:億円。CAGRはインベストメントブリッジが計算

(5)新中期経営計画における各戦略の詳細

①成長戦略の実践

【グラスファイバー】

◎成長戦略

高付加価値品の筆頭であるグラスファイバーについては5G市場の拡大に対応して拡販を目指す。

5Gの進展とともに、NEガラス(低誘電特性)の需要は増加している。

現在は、データセンターを始めとしたインフラ機器用途が中心であるが、5G端末のアンテナモジュールへNEガラスクロスが採用されるなど、スマートフォンやタブレットなどインターネットに接続しているエッジ機器への展開も始まっている。

加えてサーバー用CPUやAI向けGPUなど半導体パッケージでのTガラス(低熱膨張特性)クロスの需要が増加しており、こうした高速化に関する需要を確実に取り込んでいく。

◎5Gロードマップへの対応

モバイルから自動車や産業分野まで高速通信ニーズが増大する中、5G機器のさらなる高機能化が予想されている。

同社はガラス組成の設計・開発から、ヤーン、そしてクロス製造までを一貫で行う世界でも数少ないメーカーの一つであり、この強みを生かして、通信技術の向上に合わせて必要とされる次世代の商品開発を切れ目なく続けている。

新中期経営計画では、これらの次世代低誘電ガラスの開発を進め量産体制を確立することを目標としている。

◎生産拠点の高付加価値化

新中計期間も需要拡大を見込み、引き続きスペシャルガラスの生産能力拡大を実行する。複合材の構造改革の一環となる生産体制の適正化により発生するスペースへのスペシャルガラス溶融炉の増設及び次世代スペシャルガラスの量産設備の設置など高付加価値製品の生産割合を増やしていく。また、電子材料の集積地である台湾にてスペシャルガラスのヤーンからクロスまでの一貫生産体制を構築し、日本と台湾にスペシャルガラスの拠点を置くことで、台湾における製品構成を高付加価値化すると同時に、災害等リスク対応の強化と競争力の向上を図る。

◎高付加価値品売上高の拡大

スペシャルガラス(NEヤーン、Tヤーン)の生産能力を3年間で2020年度末比約90%拡大し、原繊材、機能材ともスペシャルガラス・極細・極薄・フラットファイバーなど高付加価値製品比率の引き上げを図る。

スペシャルガラスのヤーン及びクロス売上高は、20年度比で倍増させる計画である。

さらに、新中計期間では次世代スペシャルガラスの寄与も始まり、高付加価値品の拡大に貢献する見込みである。

【ライフサイエンス(体外診断用医薬品)】

長期的な目標として、グラスファイバーに次ぐ第2の柱とする方針である。

過去4年間の積極的な投資を活かし、抗血清から試薬製造・販売を行うグローバル垂直統合を武器に、免疫系血漿たんぱく診断薬分野における世界No.1企業を目指す。

具体的な開発戦略、営業戦略は以下の通り。

開発戦略 | *高感度ラテックス試薬強化による高感度専用試薬の汎用化を推進 *国内シェアNo.1骨代謝マーカービジネスのグローバル展開 *免疫項目の品揃え強化と世界シェアNo.1の原料(抗原/抗血清)開発の強化 |

営業戦略 | (国内) 免疫項目の更なるシェア拡大

(海外) グローバルメジャーとの取引拡大・中国 インド・東南アジア市場開拓 認知度向上活動の推進 |

グローバルなマーケティング戦略を強化するため2021年1月1日付けで部門長直属のマーケティング戦略部を設置した。成長するアジア市場への販促を重要なミッションとしており、具体的には、テーマ探索力の強化、戦略的ビジネス伸長機会の創出、新たなビジネスモデルの創造に取り組む。

【研究開発体制】

新中期経営計画における研究開発の大きな柱はデジタルと環境技術。

2020年4月に竣工した総合研究所「NI-CoLabo」を核に、全社的・長期視点の取組みを強化する。

全社デジタル技術活用の推進に向け「DX戦略推進室」を新設した。

操業から得られるビッグデータ分析とAIの活用による生産性の向上を目指し、3年以内にガラス溶融炉の操業に実装する計画だ。

環境技術の導入・評価のため新設された「環境技術戦略室」では、CO2削減やリサイクル促進の目標実現を目指す上で、新規技術の導入や外部技術の活用探索など、社長を委員長とするサステナビリティ推進委員会の下で主に技術面でのサポートを行う。

メディカル分野の新規領域の探索のため「メディカルSC新戦略技術室」も新設した。

その他、全社技術人財の育成、IP(知的財産)ランドスケープを活用した知財戦略、地域青少年への科学技術振興などにも注力する。

新中計期間の研究開発費は、グラスファイバー、ライフサイエンスを中心に3年累計72億円を計画している。

②経営基盤の強化

◎複合材事業における構造改革

「生産体制の適正化とコスト競争力の向上」と「高付加価値品の用途開発と新商品開発への注力(商品構成の高度化)」を基本戦略とする。

・生産体制の適正化とコスト競争力の向上

複合材事業の適正キャパシティによる効率的な事業運営を行う。そのため、福島工場の複合材設備を縮小し、富士ファイバーグラスの生産体制を拡充する。福島工場で生じた余剰スペースに、スペシャルガラス溶融炉の増設を検討する。

・高付加価値品の用途開発と新製品開発への注力(商品構成の高度化)

外部マーケティング機関の活用や品揃えの拡大を通して高付加価値品(FF等)の用途拡大に全力を傾注し、市場拡大にドライブをかける。

具体的な製品の用途としては、省エネやCO2排出削減などの地球環境の観点から自動車や航空機などの軽量化が今後進む中で、採用機会が増える分野と考えており、市場のニーズを的確に捉えて、同社独自の新商品開発や既存高付加価値品の用途拡大を進めていく。

また、高機能樹脂(スーパーエンプラ)への展開に向けた研究開発を加速する。

◎繊維事業における構造改革

基本戦略は「芯地事業の再構築」と「原糸事業からの撤退」。

・芯地事業の再構築

芯地事業は核となる独自の技術力を持っており現状は国内シェアも比較的高いことから、顧客のニーズに積極的・機動的に対応できる体制を作ることができれば事業継続は可能と判断した。接着芯地事業を「接着資材事業」 に転換し、独自の接着技術を活用、衣料品のみならず産業資材・生活資材向け製品を展開する。

また、経営に一層の機動性を持たせるため、芯地事業を日東紡本体から切り離し、2021年4月に新設した子会社「日東紡アドバンテックス株式会社」に移管した。芯地事業に関わる従業員は新設子会社に転籍した。

・原糸事業からの撤退

海外品との競争激化により収益確保が難しく、また工場建屋・設備の老朽化が進んでいることから事業継続を断念した。ニットーボー新潟株式会社を2021年度末に解散する。

「日東紡のふきん」の製造・販売は芯地事業を継承する新設子会社に移管する。

◎資本効率の向上

「収益性・効率性向上」と「財務健全性確保」を両輪として取り組み、ROE、ROICをKPIとし「資本効率向上」を目指す。

「収益性・効率性向上」においては、営業利益/EBITDAの増大、投資を賄える営業CFの獲得、実行済み投資からのCF創出、コストダウン・運転資金圧縮に取り組む。3年累計のフリーCFはプラスを目指す。

「収益性・効率性向上」によって、高付加価値商品による更なる事業の成長を創出する。

「財務健全性確保」においては、財務規律を重視し、資産の圧縮、キャッシュ・マネジメント力強化等により、有利子負債の増加を抑制する。

「財務健全性確保」によって筋肉質の事業体への進化(レジリエンシー確保)を目指す。

③株主還元方針

現在は、安定的な成長を重視した株主還元を実施しているが、中期的には、利益成長軌道に乗る2023年度以降、定常収益に対する配当性向30%を目安に株主還元を実施する。

④環境課題への取組み強化

環境課題への対応を企業としての重要な責任としている。

全社一元的に環境課題解決への取組みを把握・推進し、迅速な意思決定に繋げるため「サステナビリティ推進委員会」を設置し、環境目標を確実に達成する。

具体的な取組みと目標は以下の通り。

テーマ | 取組み |

CO2排出量削減 | 2030年度CO2排出量30%削減に向けた検討(2013年度比)。 ※2021年4月に発表された日本政府の2030年度の新たな削減目標に賛同し、2030年度CO2排出量30%削減を念頭に具体的な検討を進めています。 |

廃棄ガラス削減 | 「すべて活用、すべて製品に」を掲げ、2030年には廃棄ガラス量の実質ゼロ達成を目指す。 |

環境配慮型新商品の開発 | 高断熱グラスウール、生体溶解性ヤーン/クロス、バイオプラスチックチョップドストランド等の開発を進める。

(地球環境対応製品の例) *グラスウール 住宅のエネルギー効率向上に資する断熱材で、リサイクルガラスを使用するため資源循環にも貢献する。

*複合材 軽量かつ高強度グラスファイバーの活用により、自動車・航空機など様々な部品の軽量化に貢献する。

*繊維・サステナビリティ製品 再生原料使用による循環型製品や、地球環境に優しい芯地などの製品開発を推進する。 |

⑤変革を起こす人財の育成

技術革新や事業成長を創り出す基盤となる「イノベーション人財の育成」と、「ダイバーシティ&インクルージョンの推進」で従業員が活き活き働き、成果を出す組織風土の醸成を図り、「従業員エンゲージメント」を向上させる。

イノベーション人財の育成 ~専門スキルの強化~ | プロフェッショナル人財の育成・次世代リーダーの育成・グローバル人財の育成 |

ダイバーシティ&インクルージョンの推進 ~男女・中途等を問わず多様な人財活用~ | <2030年 女性活躍目標> *女性管理職(課長以上)比率10% *女性管理職(係長相当職以上)比率20%を目指す |

働き方改革(新しい働き方) ~生産性向上と従業員QOL向上の両立~ | *ワークスタイル変革推進 *間接の生産性向上推進(RPA活用、ペーパレス化、ハンコレス化) |

従業員エンゲージメントについては、2023年のスコア指数で2019年比30%以上の改善を目指す。

⑥コーポレート・ガバナンス

組織形態は指名委員会等設置会社で、現在社外取締役4名を含む7名で構成されている。

取締役会事前報告会を開催し、重要議案への理解を深め審議を一層深化させるほか、取締役会実効性評価の導入により、取締役会の監督機能をさらに向上させ、企業統治体制の強化を進めている。

各事業及び経営全般に知見を有する社内取締役、多面的な視点で議論することのできる過半数の社外取締役により取締役会を構成。社外取締役は4名でうち女性が1名。経営経験者、会計士・税理士、弁護など多様性を意識した構成となっている。経営方針・長期戦略など、より大きな視点での議論を深化させている。

<参考2:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 指名委員会等設置会社 |

取締役 | 7名、うち社外4名 |

◎コーポレート・ガバナンス報告書

最終更新日:2021年10月4日

<基本的な考え方>

当社グループは、株主・投資家をはじめとする当社グループのステークホルダーからの社会的信頼を重視した事業活動を行うべく、公正で透明性の高い経営組織の構築を目指し、コーポレート・ガバナンスの不断の見直しを行う。 当社は、2003年6月より執行役員制度を導入し、取締役会の活性化と意思決定の迅速化を図り、連結経営が最大の効果を発揮できる体制を構築している。2008年6月からは経営と業務執行の機能・役割を更に明確化して運営してきた。そして、2014年6月26日の定時株主総会の承認を受けて指名委員会等設置会社に移行した。これにより、監督と執行の分離を一段と明確にし、「監督機能強化・透明性の高い経営」と、「事業の迅速な執行・経営の機動性向上」を目指している。また、顧客、株主、取引先、従業員等のステークホルダーの期待に、より的確に応え得る体制を構築し、更なる企業価値の向上を図る。

<実施しない主な原則とその理由>

2021年6月改訂のコーポレートガバナンス・コードの各原則について、全て実施している。

<コーポレートガバナンス・コードの各原則に基づく開示>

原則 | 開示内容 |

【原則1-4 政策保有株式】 | 政策保有に関する方針] 当社は、販売・原材料調達・金融などに関する当社グループの重要な取引先との良好な取引関係を構築し、当社グループの事業活動を円滑に進め、当社グループの企業価値を維持・向上させると判断する場合は、政策保有株式として上場株式の保有を行う。一方で、当社グループの企業価値の維持向上に寄与せず、その株式を保有する意義が乏しいと判断される銘柄は市場への影響等に配慮しつつ売却を行う。

[保有の合理性の検証方法] 上場株式の保有にあたっては、個々の銘柄毎に、取引の重要性、技術協力や共同出資の有無、共同事業の実施等の定性的な要因と、配当利回り及び事業利益を加味して算出した総合投資利益率を資本コストと比較した定量的な評価とを、総合的に勘案した保有方針を取締役会で定期的に検証している。 この検証に基づき、2020年度は上場株式4銘柄8,665百万円、2017年度からの4年間累計で17銘柄12,804百万円の売却を行った。

[政策保有株式に係る議決権の行使について] 政策保有株式の議決権行使に関しては、発行会社が適切なガバナンス体制を構築し、中長期的な企業価値向上につながる適切な意思決定を行っているかという点や、当社グループの企業価値向上に資するかという点を基準として賛否を判断し、適切に議決権行使を行う。 |

補充原則2-4-1【多様性の確保】 | <多様性の確保について> 当社グループは、一人ひとりの従業員が持っている個性・能力や考え方を大切にし、それぞれを活かしていくことが重要であると考えており、性別・年齢・SOGI・障がい等個人のアイデンティティに関わらず、誰もが違いを認め合い、すべての従業員が生き生きと活躍できる環境・組織風土の実現に向け、グループ全体で取り組みを進めている。また、人材を当社の持続的な成長を支える原動力と考えており、性別、国籍、中途採用者等を問わず、管理職への登用等を含めた多様な人材活用を推進していく。 中でも女性の活躍する環境・組織風土の醸成は、重要な課題と位置づけており、積極的な女性の新卒採用をするとともに、次世代の女性の幹部への計画的な育成・登用を図り、2030年の女性管理職比率10%を目指している(2020年度 4.1%)。現在、海外主要子会社2社の社長・総経理は現地人材が担っており、引き続き外国人人材の登用を推進する。また、現在、相当数の中途入社者が管理職を務め、当社でスキルと経験を発揮している。今後も組織活性化と専門スキル人材確保のために引き続き一定の中途採用を継続する。

<多様性の確保に向けた人材育成方針・社内環境整備方針、その状況> 従業員一人ひとりが、その能力を高め最大限発揮するには、性別や国籍などにかかわらず自らキャリア形成できる制度や仕組みが求められる。そうした観点から、当社では多様な人材が多様な働き方で成果を出すための制度の構築、学習する機会の提供、マネジメントの質の向上、組織風土の醸成などに力を入れ、従業員の成長をサポートしながら、人材の開発に取り組んでいる。 また、同時に従業員にとって魅力ある職場であるために、従業員のQOLとエンゲージメントの向上を実現するべくフレックス勤務や在宅勤務の実施など柔軟な働き方の実現、および育児・介護などの事由を抱える従業員をサポートする両立支援制度の拡充などに積極的に取り組んでいる。育児休職に関しては今年度から2週間有給にすることを制度化した。 人材育成方針等の詳細は、統合報告書で開示している。 https://www.nittobo.co.jp/ir/library/integrated_report.htm |

補充原則3-1-3【サステナビリティの取り組み等の開示】 | 当社はサステナビリティの取り組みとして、「環境課題への取組み強化」及び「変革を起こす人財の育成」を重点施策として推進している。詳細は中期経営計画及び統合報告書に掲載している。 中期経営計画 https://ssl4.eir-parts.net/doc/3110/ir_material_for_fiscal_ym1/94827/00.pdf 統合報告書 https://www.nittobo.co.jp/ir/library/integrated_report.htm |

【原則5-1 株主との建設的な対話に関する方針】 | <株主との建設的な対話を促進するための体制整備・取り組みに関する方針> (1)コーポレート・コミュニケーション部担当執行役を株主との対話全般に目配りを行う責任者とし、それを補助する社内担当部署をコーポレート・コミュニケーション部としている。当社は、当該執行役を中心として、当社の持続的な成長と中長期的な企業価値の向上に資するための株主との対話の機会を持つよう努めている。また、コーポレート・コミュニケーション部を中心としたIR活動に関連する部署は、日常的な部署間の連携を図っている。 (2)当社グループのお客さま・株主・投資家のみなさまが当社グループの実態を正確に認識・判断できるように、継続して、適時・適切な情報開示に努めている。そのために、情報開示に関する関係法令及び証券取引所規則等を遵守するとともに、適切な情報開示体制の構築・運用に取り組んでいる。 (ア)国内外の関係法令及び証券取引所規則等で開示が定められている項目については、事業報告・有価証券報告書・株主通信への掲載や、証券取引所の情報伝達システム・プレスリリースでの発表等をしている。 (イ)開示する情報は、原則として当社グループのホームページにも掲載するほか、より公平かつ広範な情報開示を行えるように努めている。 (ウ)アナリスト・機関投資家向けの説明会を、四半期毎の決算発表後速やかに実施している。 (エ)当社グループの中長期的な価値創造の仕組みについて、一層理解を深めていただけるよう、財務情報とCSRを含む非財務情報を統合した統合報告書を発行している。 (3)株主・投資家のみなさまとの対話等を通じて把握した当社への意見・懸念等については、コーポレート・コミュニケーション部で集約し、コーポレート・コミュニケーション部担当執行役に報告するとともに、四半期毎に執行会議及び取締役会で報告して、経営幹部に適切にフィードバックしている。 (4)なお、当社グループへの個別の問い合わせや対話においては、インサイダー情報に十分に留意し、既に公開された情報や周知となった事実に限定して説明している。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(日東紡:3110)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |