ブリッジレポート:(4323)日本システム技術 2022年3月期第2四半期決算

平林 武昭 社長 | 日本システム技術株式会社(4323) |

|

企業情報

市場 | 東証1部 |

業種 | 情報・通信 |

代表取締役社長 | 平林 武昭 |

所在地 | 大阪市北区中之島二丁目3番18号 中之島フェスティバルタワー29階 |

決算月 | 3月末日 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

2,489円 | 6,161,607株 | 15,336百万円 | 8.9% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(倍) |

30.00円 | 1.2% | 152.37円 | 16.3倍 | 1,265.96円 | 2.0倍 |

*株価は12/17終値。発行済株式数は直近期決算短信より(発行済株式数から自己株式を控除)。ROE、BPSは前期末実績。

*EPSとDPSは、22/3期の会社予想。

*数値は四捨五入。

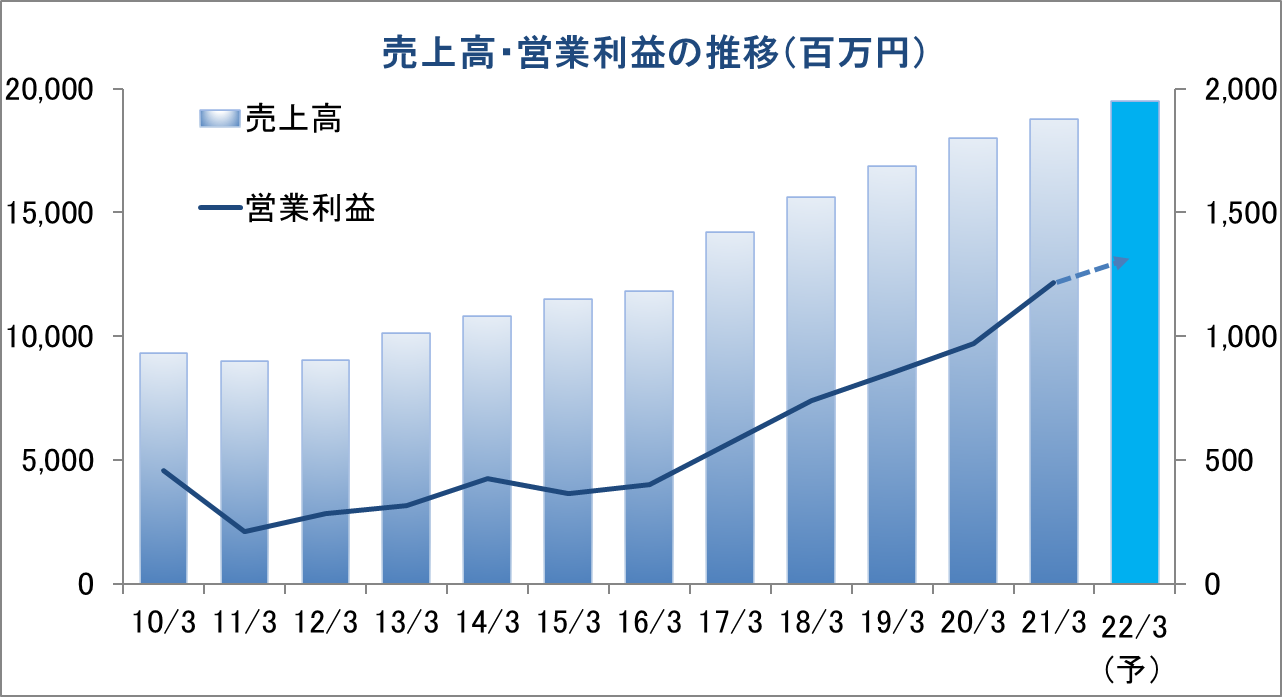

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2018年3月(実) | 15,630 | 741 | 785 | 579 | 110.36 | 28.00 |

2019年3月(実) | 16,868 | 856 | 870 | 317 | 60.58 | 28.00 |

2020年3月(実) | 18,019 | 970 | 1,021 | -30 | -5.76 | 28.00 |

2021年3月(実) | 18,789 | 1,216 | 1,310 | 578 | 107.95 | 28.00 |

2022年3月(予) | 19,500 | 1,330 | 1,360 | 820 | 152.37 | 30.00 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。以下同様。

日本システム技術の2022年3月期第2四半期決算概要などについて、ブリッジレポートにてご報告致します。

目次

1.会社概要

2.2022年3月期第2四半期決算概要

3.2022年3月期業績予想

4.中期事業構想

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 22/3期第2四半期の売上高は前年同期比124.9%増の100億42百万円。売上高は半導体不足の影響を受けハード機器の調達が当初想定時期より延伸したこと等により、システム販売事業で前年同期を下回ったものの、新型コロナウイルス感染拡大による大口顧客を中心とした開発投資の一部凍結が収束傾向となったことなどによりソフトウェア事業で前年同期を上回った他、GAKUEN事業と医療ビッグデータ事業でも増加した。利益面は前年同期比4,313.0%増の9億92百万円の営業利益。売上高が減少したシステム販売事業において前年同期を下回ったものの、売上高が増加した他の全ての事業で増益となった。

- 22/3期の会社計画は、売上高が前期比3.8%増収の195億円、営業利益が同9.3%増益の13億30百万円の予想から修正なし。受託開発型の事業では、利益を拡大しつつ次世代ビジネスのスタートアップを創出する。また、GAKUEN及び医療ビッグデータなどの自社ブランド事業では、各事業のブランド力向上とシェア拡大を進めるとともに、新技術・新商材の研究開発及び新事業の立ち上げを図る方針である。配当も前期から2円増配の期末30円/株の予定を据え置き。

- 同社はプライム市場基準達成のため流通時価総額の拡大を目指している。業績拡大は当然ながら、株価評価指標の向上を目的に配当政策、 IR活動、ブランディング戦略が強化される見込みである。また、非流通株の流通株式化や株式分割による流動性の向上や株式優待制度の構築も検討している模様である。時価総額増大に向けた今後の取組みが注目される。

1.会社概要

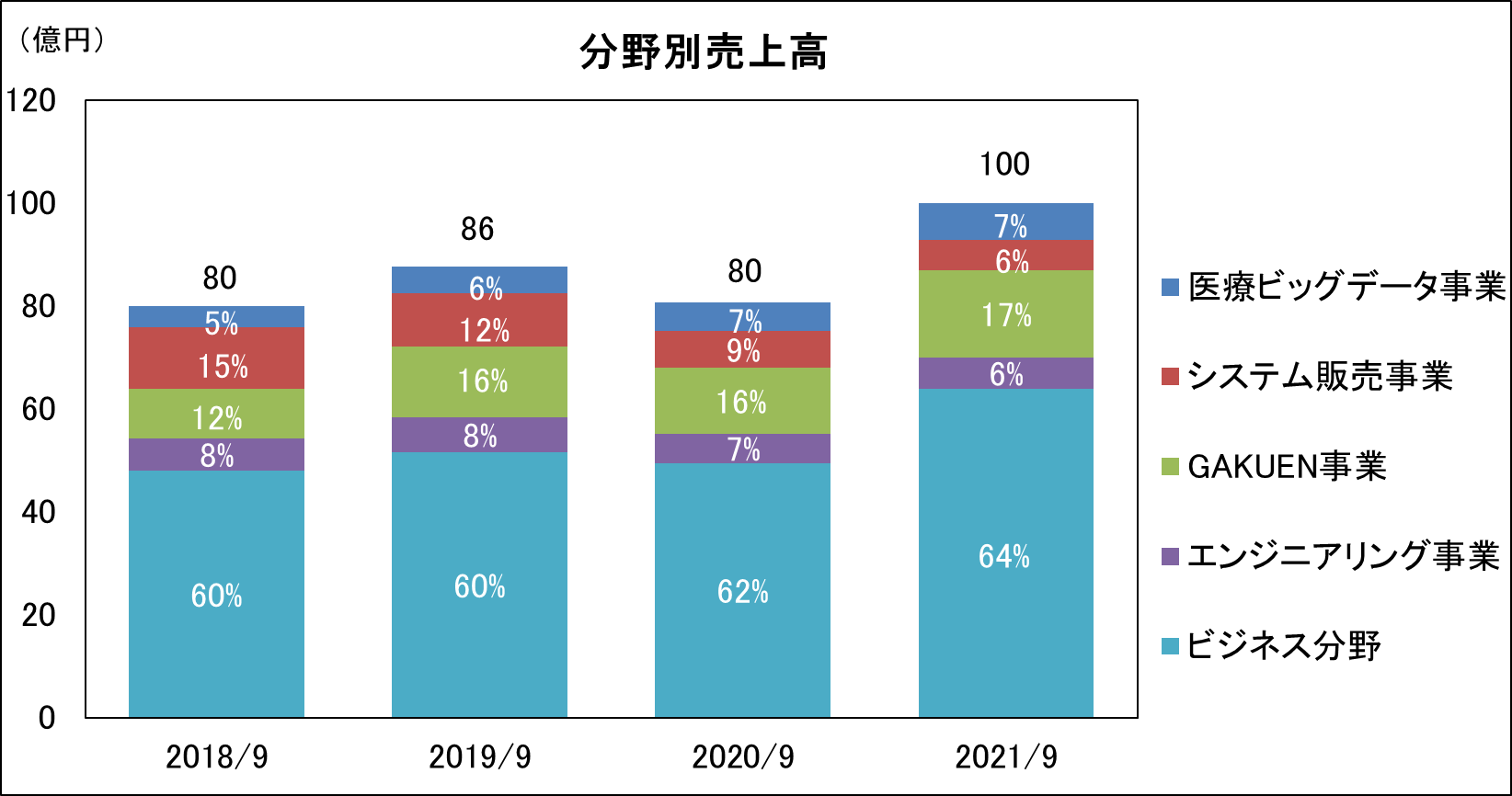

ソフトウェア事業(22/3期上期売上構成比69.9%)、GAKUEN事業(同17.1%)、システム販売事業(同.5.9.%)、医薬ビックデータ事業(同7.4%)を行っている。

<沿革>

設立は、1973年3月。JAST(同社)の特徴である教育機関向け業務パッケージには、90年代前半から取り組んでおり、94年10月に学校事務支援統合システムパッケージソフト「GAKUENシリーズ」の販売を、98年8月に大規模大学向けERP「GAKUEN REVOLUTION(学務)」の販売を、2000年2月に学校関係者間の情報ネットワークを実現する統合型Webサービスシステム「UNIVERSAL PASSPORT」の販売を、それぞれ開始。01年11月のジャスダック上場を経て、03年2月に東証二部に株式を上場、2017年6月に一部へ市場変更した。また、2018年11月にマレーシアのVirtual Calibre グループを子会社化、2019年5月にシンガポールのAG NET PTE.LTDを子会社化するなど、グローバル展開を加速している。

<特徴>

1.経営理念

「情報化の創造・提供による社会貢献」をモットーとして、いかなる企業系列にも属さない完全独立の立場を堅持することにより、業種、技術分野、プラットフォーム等を問わず、常に最新の技術に挑戦しつつ、自由な立場で幅広い分野の開発業務に取り組むことを経営の基本方針としている。

この基本方針に則り、顧客、株主、社員、社会がそれぞれWin-Win(双方有益)の関係を築くべく、「四方良し」の理念を掲げ、それぞれの価値を最大化し、全体としての企業価値を高めることにより、安定的成長を実現することを目標としている。

また、このような成長の原動力となるのは従業員一人一人の情報システム開発に対する情熱と顧客への誠心誠意のサービスであり、そのためには人間力の研鑽が何よりも先行すべきである、との信念に基づいた「人づくり」経営に徹することにしている。

(経営理念の基本的考え方)

「天爵を修めて人爵これに従う」=天爵を修めることで、はじめて人爵を与えられる。人爵を得て、その結果として天爵を与えられることはない。

2.事業内容

ソフトウェア事業(ソフトウェアの受託開発)

完全独立系の強みを活かし、幅広い分野に渡り多種多様な情報システム/サービスを提供している。

①ビジネスアプリケーション

各業界向けにシステムの提案から開発、運用、保守まで一貫したITサービス

②エンジニアリングアプリケーション

スマートデバイスやAV機器組込システム、地デジ・カーナビ等情報通信関連システム

③その他ソリューション【JASTブランド】

・金融機関向けパッケージBankNeo

・人材資源開発ソリューションAGHRM®

・人材データプラットフォームmieHR

・社内向けキャッシュレスサービス

・Office DX −顔認証打刻−

GAKUEN事業(大学経営ソフトウェアパッケージの開発、販売)【JASTブランド】

事務システム/ポータルシステムを融合した文教ITトップブランド”GAKUEN”シリーズを中核に、文教DXを推進する

トータルソリューションを提供している。

① 学校事務支援統合システムGAKUENRX

② 大学向け統合型WebサービスシステムUNIVERSAL PASSPORTRX

システム販売事業(IT機器の販売及び情報通信インフラ構築)

文教・公共分野へ業界特化し、インフラ構築/クラウドサービスの提供から運用保守/関連SIまで、ICTインフラの

ワンストップソリューションを提供している。

①インフラ設計構築

システムインフラを中心とした、ハードウェア・ソフトウェアの設計・構築サービス

②システム製品販売

システム 製品提案から運用保守のトータルサポート

③クラウドサービス

現行環境の課題分析や運用提案、設計/構築、導入後サポートまでのワンストップサービス

④ICTコンサルティング

企業のICT導入に関し、現状分析から導入・実装・保守・サポートまでワンストップで提供

医療ビックデータ事業(医療情報データの点検分析及び関連サービス)【JASTブランド】

レセプト点検事業を中心に5つのヘルスケア関連事業を展開。医療データ利活用と保険者業務改革を推進するワンストップ

サービスを提供している。

①レセプト自動点検システムJMICS

②保険者業務支援サービスiBss

③生活保護向けレセプト管理システムRezeptPlus(富士通Japan株式会社の商標)

④データヘルス事業保険者様の課題や目的に応じてデータ収集から効果測定までワンストップで提供

⑤データ利活用事業

レセプトや特定健診データ等を匿名加工し、データセットや分析レポートとして提供

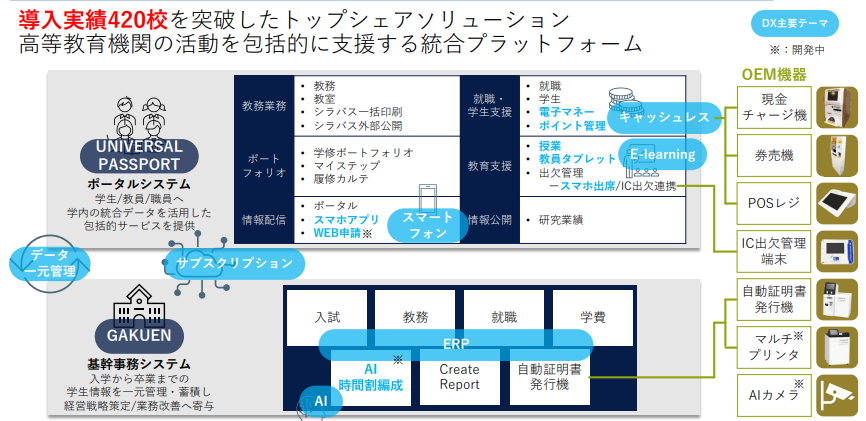

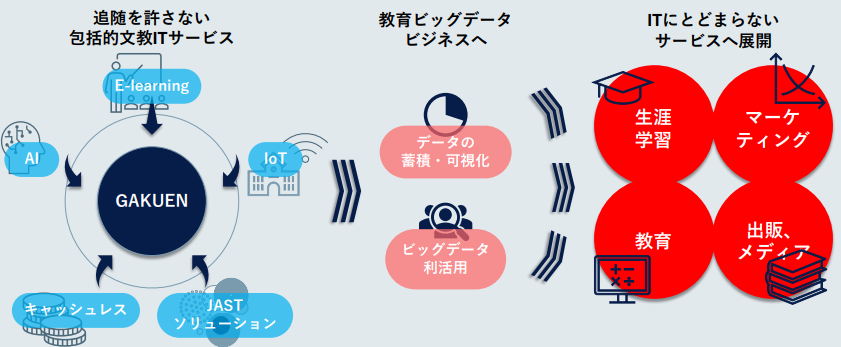

3.JASTブランド:GAKUEN

GAKUENは、大学向け経営改革ソリューションとして提供している統合業務パッケージであり、1994年10月の発売以来、導入実績420校を突破したトップシェアソリューション。高等教育機関の活動を包括的に支援し文教マーケットにおいて高い評価を受けている。特徴は、大規模な総合大学から小規模の短期大学に至るまで、主要業務を全方位でカバーしているため、パラメーターの設定だけで大学個々のニーズに柔軟に対応できる事。つまり、カスタマイズの必要がないため、ユーザーは導入時及びその後の運用・メンテナンスに関わるトータルコストを削減する事ができる。なお、1案件あたりの導入金額は数10万円~数億円と、導入規模により広範囲にわたる。

少子化問題への取り組み戦略のひとつとして、大学各校は優秀な学生を確保するべく、学生向けサービスや経営品質の向上に取り組んでいる。しかし、全国に約1,200校あると言われる大学・短大の大半がメインフレーマー等による手作りのシステムやカスタマイズを前提としたパッケージを使っているという。品質・価格両面での優位性に強み。

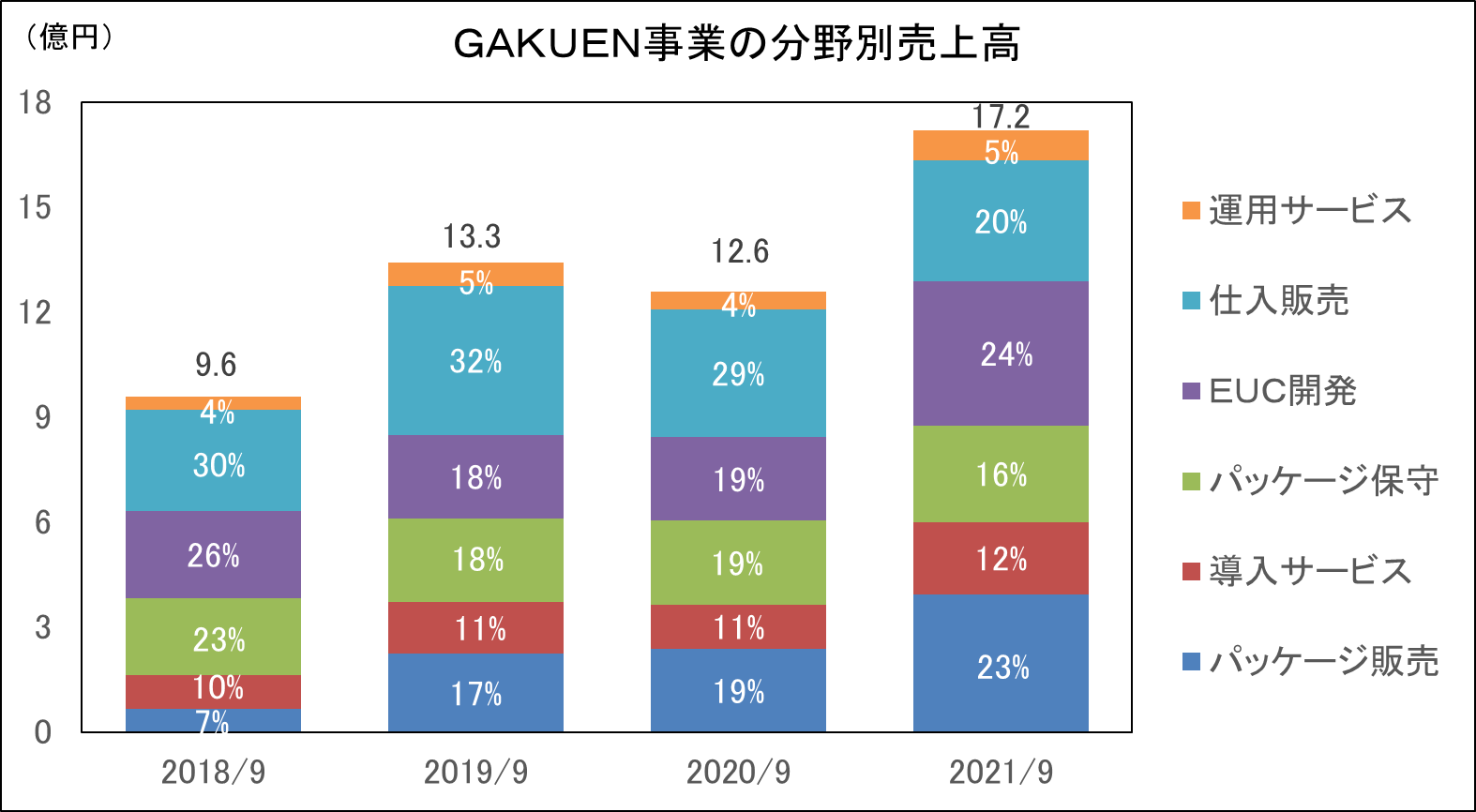

加えて、当初の事務支援から、運用サービス、KIOSK端末等OEM機器、BCP対策、学生育成支援、経営戦略支援など、大学を取り巻く総合ITサービスに進化している点も特徴である。売上高か、下記の内容に分類される。

凡例 | 内容 |

パッケージ販売 | 学校経営統合パッケージの販売収益 |

導入サービス | パッケージの導入コンサルティング収益 |

パッケージ保守 | パッケージの保守契約収益 |

EUC開発 | パッケージ販売に伴う関連システムの個別受託開発の収益 |

仕入販売 | ハードウェア及び他社商品の仕入販売収益 |

運用サービス | システムの運用支援に関する収益 |

(同社決算説明会資料より)

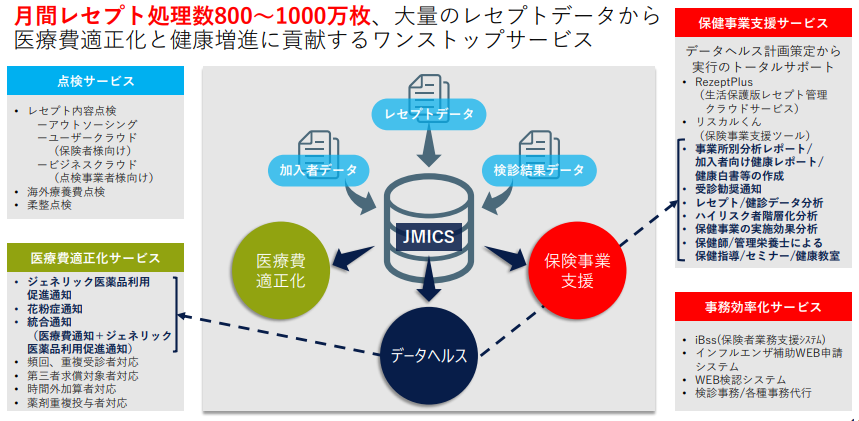

4.JASTブランド:JMICS

JMICSは、月間レセプト処理数800~1000万枚を誇る大量のレセプトデータから医療費適正化と健康増進に貢献するワンストップサービスである。レセプト内容点検を行うことで、定例的にレセプト情報を蓄積し、医療情報基盤を構築。また、健康診断結果情報・加入者情報他を付加することにより、保険事業推進へ更なる活用が望まれる。提供サービスは、点検サービス、医療費適正化サービス、保険事業支援サービス、事務効率化サービスと多岐にわたり、ワンストップで利用が可能。

(同社決算説明会資料より)

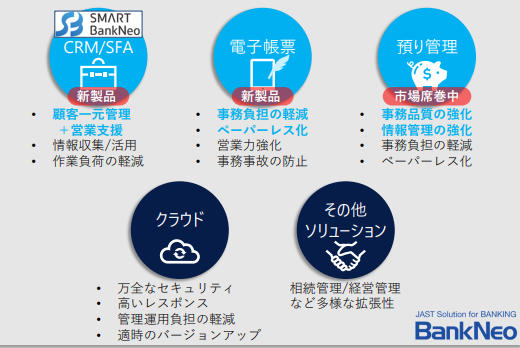

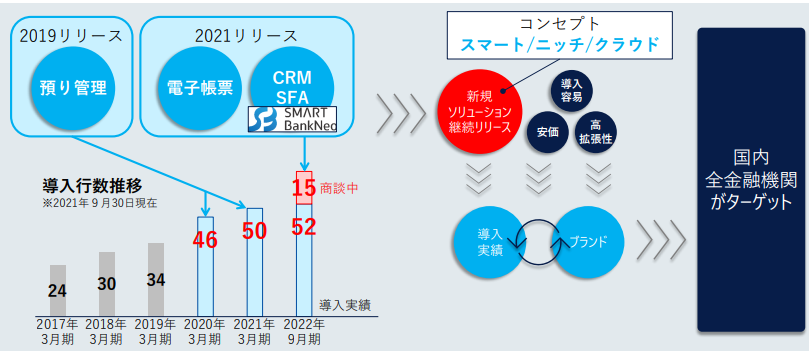

5.JASTブランド:BankNeo

BankNeoは、導入容易性と拡張性を活かしたスマート&ニッチソリューションを豊富に展開金融機関のDXを推進する統合

パッケージである。全国の金融機関で多数の導入実績があり、スモールスタートによる導入が容易性、導入後の高い拡張性

、30年を超えて蓄積した豊富なノウハウ、顧客ニーズを捉えたサービスラインナップなどが武器となっている。

(同社決算説明会資料より)

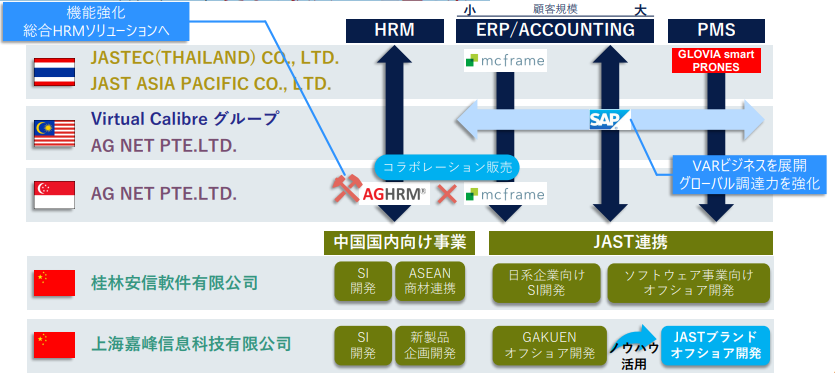

6.グループ拠点及びグローバル展開

大阪と東京の2本社制を敷いており、早くから海外に開発拠点を展開している事も特徴。また、2006年8月には、大学向けマーケットを中心とする文教分野での業容拡大を図るべく、首都圏の大規模大学を中心に、システム機器等の販売で実績のあるアルファコンピュータ(株)の全株式を取得した。これにより、パッケージ、情報機器及びネットワーク等を一貫して提供する大学向けSI(システム・インテグレーション)事業の大規模展開が可能となった。

加えて、JMICS(医療情報サービス)を独立事業化、2013年7月には(株)ODKソリューションズの発行済株式総数の3.66%を取得、資本提携をおこない、文教分野での相互事業拡大を狙う。また、2016年5月には広範な分野でシステム・ソリューションビジネスを展開する総合ソフトウェア開発企業である(株)アイエスアールを子会社化。東京エリアでの事業拡大およびSI サービスの強化に寄与するものと期待される

(同社決算説明会資料より)

2.2022年3月期第2四半期決算概要

(1)連結業績

| 21/3期 第2四半期 | 構成比 | 22/3期 第2四半期 | 構成比 | 前年同期比 |

売上高 | 8,042 | 100.0% | 10,042 | 100.0% | +24.9% |

売上総利益 | 1,775 | 22.1% | 2,719 | 27.1% | +53.2% |

販管費 | 1,752 | 21.8% | 1,726 | 17.2% | -1.5% |

営業利益 | 23 | 0.3% | 992 | 9.9% | +4,313.0% |

経常利益 | 58 | 0.7% | 1,004 | 10.0% | +1,731.0% |

親会社株主に帰属する四半期純利益 | -309 | -3.8% | 686 | 6.8% | - |

*単位:百万円

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)

前年同期比24.9%の増収、同4,313.0%の営業増益

22/3期第2四半期の売上高は前年同期比24.9%増の100億42百万円。売上高面では、世界的な半導体不足の影響を受けハード機器の調達が当初想定時期より延伸したこと等により、主力の大学向け機器販売が前年同期を下回ったことなどによりシステム販売事業で減少した。一方、新型コロナウイルス感染拡大による大口顧客を中心とした開発投資の一部凍結が収束傾向となったことなどによりソフトウェア事業で前年同期を上回った他、利益率の高い大学向けPP(プログラム・プロダクト)の新シリーズ「GAKUEN RX」「GAKUEN UNIVERSAL PASSPORT RX」等が順調に拡大したGAKUEN事業と、前年同期にやや低調となったレセプト自動点検サービスが回復基調となったことなどにより医療ビッグデータ事業でも増加した。

利益面では同4,313.0%増益の9億92百万円の営業利益となった。売上高が減少したシステム販売事業で前年同期を下回ったものの、売上高が増加したその他全ての事業で増益となった。また、ソフトウェア事業において前年同期に発生した一部の受託開発案件の不採算の影響がなくなったことや、医療ビッグデータ事業において分析及び通知サービス、生活保護等版レセプト管理クラウドサービス及び保険者業務支援サービス等の高収益ビジネスが増加したことも収益性の向上に寄与した。売上総利益率は27.1%と前期比5ポイント上昇、売上高対販管費率も同4.6ポイント低下した。この結果、売上高営業利益率は9.9%と同9.6ポイント上昇した。その他、営業外収益で助成金収入が前年同期よりも減少したことなどにより、経常利益は同1,731.0%増益の10億4百万円と増益率が営業利益の増益率を下回った。一方、前年同期に計上したシンガポールの連結子会社であるAG社に係るのれん等の減損損失が今上期は発生しなかったことなどによりを親会社株主に帰属する四半期純利益は6億86百万円と大幅に増加した。

なお、収益認識基準の適用により、売上高は25百万円、売上原価は1億10百万円減少し、営業利益、経常利益及び税金等調整前四半期純利益はそれぞれ85百万円増加している。

(2)セグメント別動向

| 21/3期 第2四半期 | 構成比 | 22/3期 第2四半期 | 構成比 | 前年同期比 |

ソフトウェア事業 | 5,543 | 68.9% | 6,986 | 69.6% | +26.0% |

GAKUEN事業 | 1,266 | 15.8% | 1,721 | 17.1% | 35.9% |

システム販売事業 | 698 | 8.7% | 593 | 5.9% | -15.0% |

医療ビッグデータ事業 | 534 | 6.6% | 740 | 7.4% | 38.6% |

連結売上高 | 8,042 | 100.0% | 10,042 | 100.0% | +24.9% |

ソフトウェア事業 | -192 | - | 429 | 43.3% | - |

GAKUEN事業 | 174 | - | 498 | 50.3% | 185.8% |

システム販売事業 | 68 | - | 2 | 0.2% | -97.1% |

医療ビッグデータ事業 | -36 | - | 61 | 6.2% | - |

調整額 | 8 | - | 1 | - | - |

連結営業利益 | 23 | - | 992 | - | 4,313.0% |

*単位:百万円

◎ソフトウェア事業(受託ソフトウェアの個別受託開発)

前年同期の低調な要因となった一部の受託開発案件における不採算及び新型コロナウイルス感染拡大による大口顧客を中心とした開発投資の一部凍結が収束傾向となったことに加え、金融機関向け情報系統合システム「BankNeo」ライセンスの販売の好調とASEANビジネスの業績回復などにより収益性の向上も図られ、売上高69億86百万円(前年同期比26.0%増)、セグメント利益4億29百万円(前年同期はセグメント損失1億92百万円)となった。

なお、収益認識基準の適用により、売上高は60百万円減少し、セグメント利益は6百万円増加している。

◎GAKUEN事業(大学経営ソフトウェアパッケージの開発・販売及び関連サービス)

利益率の高い大学向けPP(プログラム・プロダクト)の新シリーズ「GAKUEN RX」と「GAKUEN UNIVERSAL PASSPORT RX」の既存顧客への旧シリーズとの入れ替え需要及び同シリーズに係る新規顧客開拓が前倒しとなったことに加え、これらの導入に係るEUC(関連システムの個別受託開発)の受注量が増加したことにより、売上高17億21百万円(前年同期比35.9%増)、セグメント利益4億98百万円(同185.8%増)となった。分野別の売上高では、パッケージ販売やEUC開発等の構成比が高まった。

なお、収益認識基準の適用により、の売上高は47百万円増加し、セグメント利益は45百万円している。

◎システム販売事業(IT機器の販売及び情報通信インフラの構築)

世界的な半導体不足の影響を受けハード機器の調達が当初想定時期より延伸したこと等により、主力の大学向け機器販売が減少したことなどにより、売上高5億93百万円(前年同期比15.0%減)、セグメント利益2百万円(同97.1%減)となった。

なお、収益認識基準の適用により、売上高は1億10百万円減少し、セグメント利益は9百万円減少している。

◎医療ビッグデータ事業(医療情報データの点検、分析及び関連サービス)

新型コロナウイルス感染拡大に伴う医療機関利用者の減少により前年同期はやや低調となったレセプト自動点検サービスが、回復基調となったことに加え、分析及び通知サービス、生活保護等版レセプト管理クラウドサービス及び保険者業務支援サービス等の高収益ビジネスの向上により収益性の向上も図られ、売上高7億40百万円(前期比38.6%増)、セグメント利益61百万円(同前年同期はセグメント損失36百万円)となった。

なお、収益認識基準の適用により、売上高は98百万円増加し、セグメント利益は42百万円増加している。

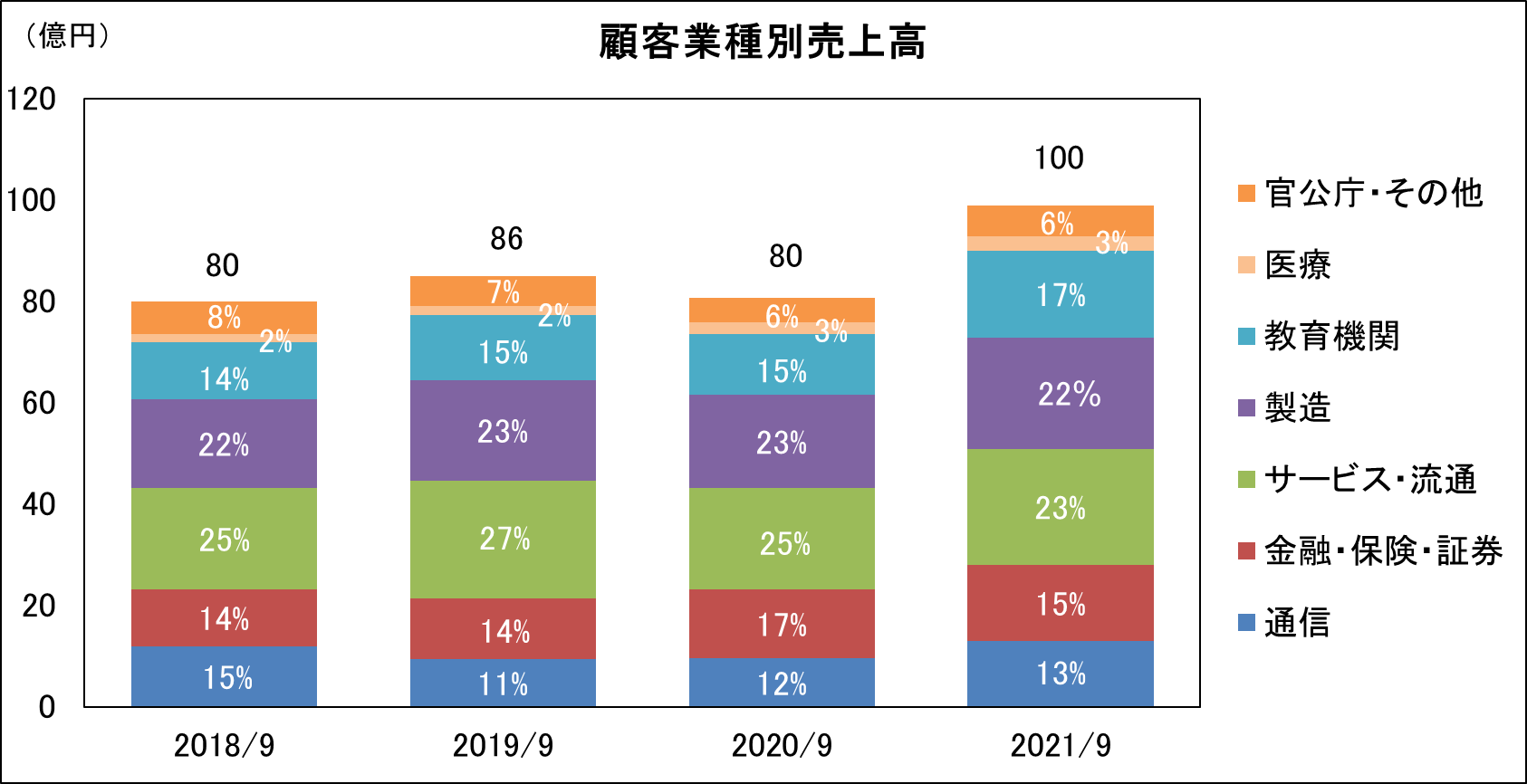

22/3期上期の売上高は、主に金融・証券・保険、サービス・流通、製造などの業種別構成比が低下する一方、通信、教育機関などの業種構成比が上昇した。

また、大手顧客別では、上位4社向けが32.1%(前年同期33.5%)と前年同期比で低下する一方、大学等教育機関14.7%(同13.9%)、GAKUEN事業代理店3.9%(同3.6%)、国外エネルギー関連公企業3.8%(同2.7%)などの構成比が高まった。

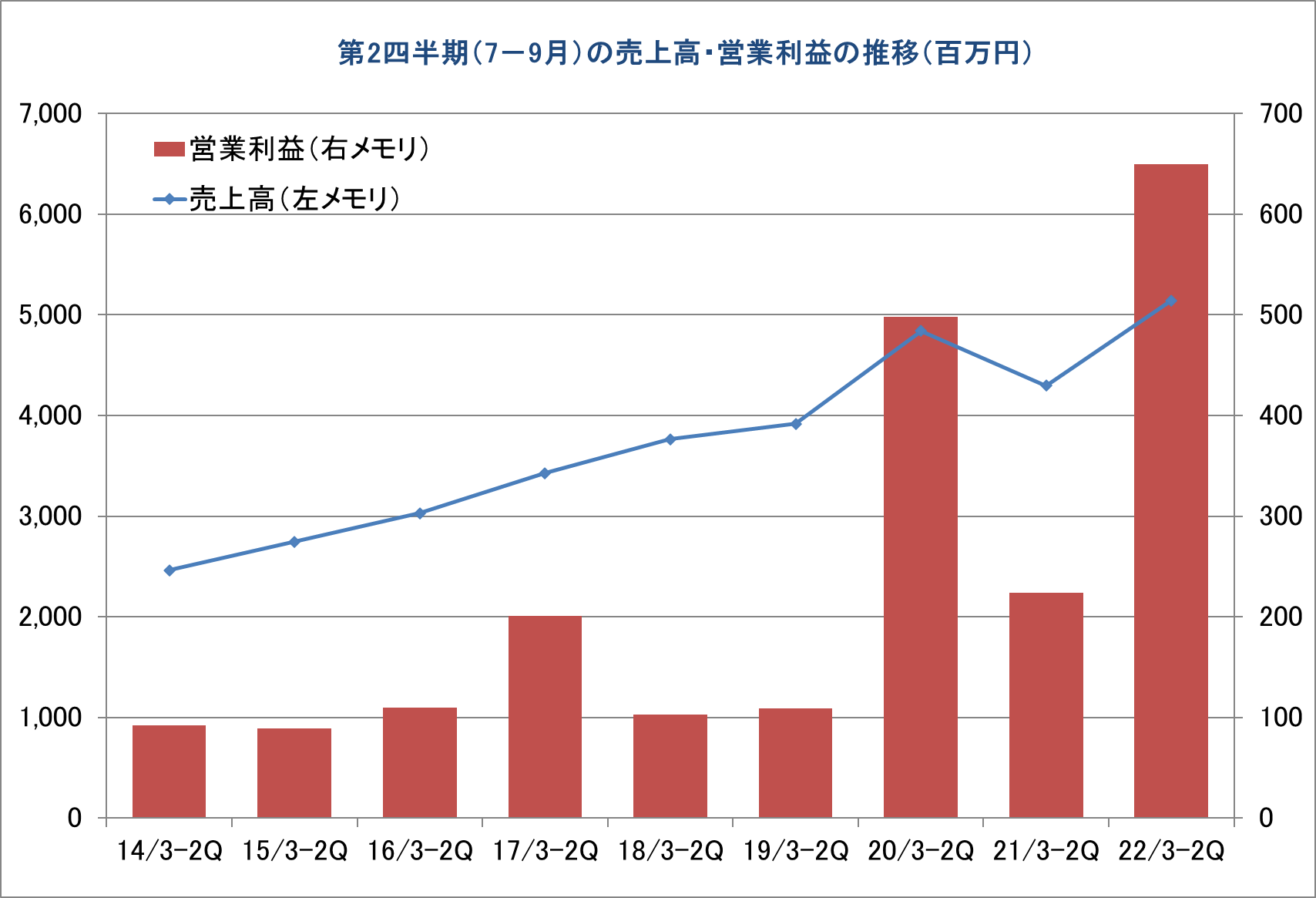

(3)第2四半期(7-9月)の業績推移

今第2四半期(7-9月)は、売上高、営業利益ともに過去の同四半期と比べ高水準となった。

(4)財政状態及びキャッシュフロー

財政状態

| 21年3月 | 21年9月 |

| 21年3月 | 21年9月 |

現預金 | 4,854 | 6,260 | 仕入債務 | 1,021 | 1,008 |

売上債権 | 3,953 | 4,205 | 短期有利子負債 | 410 | 8 |

たな卸資産 | 715 | 327 | 前受金・契約負債 | 605 | 1,076 |

流動資産 | 9,696 | 11,102 | 長期有利子負債 | - | - |

有形固定資産 | 542 | 568 | 負債 | 6,011 | 6,011 |

無形固定資産 | 378 | 371 | 純資産 | 6,850 | 5,565 |

投資その他 | 2,243 | 2,170 | 負債・純資産合計 | 12,861 | 14,212 |

固定資産 | 3,165 | 3,110 | 有利子負債合計 | 410 | 8 |

*単位:百万円

*有利子負債=借入金

2021年9月末の総資産は、前期末比13億51百万円増の142億12百万円となった。業績連動に伴う売掛金回収額の増加と新株予約権の行使による新株発行及び自己株式処分による現預金が主な増加要因となった。負債純資産は、短期借入金が減少した一方で、新株予約権の行使による資本金と資本剰余金が主な増加要因となった。自己資本比率は60.6%と前期末比7.6ポイント上昇した。また、有利子負債は8百万円と前期末比4億2百万円の減少となった。なお、収益認識会計基準等の適用により、利益剰余金の期首残高が81百万円増加している。

キャッシュ・フロー |

|

|

| |

| 21/3期 第2四半期 | 22/3期 第2四半期 | 前年同期比 | |

営業キャッシュ・フロー(A) | 1,271 | 838 | -432 | -34.0% |

投資キャッシュ・フロー(B) | -66 | -57 | 9 | - |

フリー・キャッシュ・フロー(A+B) | 1,205 | 781 | -423 | -35.2% |

財務キャッシュ・フロー | -552 | 592 | 1,145 | - |

現金及び現金同等物期末残高 | 4,526 | 6,259 | 1,733 | +38.3% |

*単位:百万円

CFの面では、税金等調整前四半期純利益の増加やたな卸資産の減少などがあったものの売上債権の減少額の縮小などにより営業CFのプラスが縮小した。また、投資有価証券の取得による支出の減少などにより、投資CFのマイナスが縮小したものの、フリーCFのプラスも縮小した。一方、新株の発行による収入や自己株式の処分による収入などにより、財務CFがプラスへ転じた。以上により、期末のキャッシュポジションは前期末比38.3%増加した。

(5)トピックス

◎ソフトウェア事業

• BankNeo 新製品「SMART BankNeo」発売 (2021.05.20)

• Office DX -顔認証打刻- 提供開始(2021.10.14)

• エクスプローラーコンサルティング(株)との営業生産性向上支援システムにおける共同開発(2021.10.18)

◎GAKUEN事業

• 大日本印刷(株)との連携による、大学教務システムと教科書選定データベースを連動したDX推進支援サービスの提供(2021.7.21)

◎医療ビッグデータ事業

• 公益財団法人 佐々木研究所附属 杏雲堂病院院長 相馬正義氏および(株)データフォーシーズとの新型コロナウイルス情報

ダッシュボードサービス提供(2021.04.28)

• 慶応義塾大学および理化学研究所との新型コロナウイルスに関する共同研究の中間報告(2021.05.07)

◎その他

• JAST健康保険組合の設立(2021.07.01)

• 第2回新株予約権(行使価額修正条項付)の行使完了(2021.09.22)

• プライム市場に向けた計画書を提出・公開(2021.11.24)

3.2022年3月期業績見通し

(1)通期連結業績

| 21/3期 実績 | 構成比 | 22/3期 予想 | 構成比 | 前期比 |

売上高 | 18,789 | 100.0% | 19,500 | 100.0% | +3.8% |

営業利益 | 1,216 | 6.5% | 1,330 | 6.8% | +9.3% |

経常利益 | 1,310 | 7.0% | 1,360 | 7.0% | +3.8% |

親会社株主に帰属する当期純利益 | 578 | 3.1% | 820 | 4.2% | +41.7% |

*単位:百万円

前期比3.8%増収、同9.3%営業増益予想

同社は、「未来社会へのイノベーションと高付加価値ビジネスの創出により市場を席捲する。」を年度方針に掲げている。受託開発型ビジネスでは、最大基盤事業として利益拡大しつつ、次世代ビジネスのスタートアップを創出する。GAKUEN、医療ビッグデータ、BankNeoなどの自社ブランド事業では、各事業のブランド力向上とシェア拡大を進めるとともに、新技術・新商材の研究開発及び新事業の立ち上げを図る方針である。加えて、アライアンスとグローバル化を継続して展開する。また、研究開発については、製品開発と新ビジネスシーズの創出の両面で取組み、各ブランド、SI事業間の知見横展開による内部シナジーを創出する。

上期が終了し22/3期の会社計画は、売上高が前期比3.8%増収の195億円、営業利益が同9.3%増益の13億30百万円の予想から修正なし。一般管理費や新規事業推進などのよる販管費の増加を予想しているものの、ソフトウェア事業の拡大と収益性向上に加え、ブランド事業(GAKUEN 、医療ビッグデータ、BankNeo)が増収増益に寄与する。また、GAKUEN事業におけるRX製品のラインナップ完成に伴い研究開発が減少することも増益に寄与する見込みである。売上高営業利益率は、6.8%と前期比0.3%向上する前提。その他、シンガポールの連結子会社であるAG社に係るのれん等の減損損失がなくなることなどにより親会社株主に帰属する当期純利益の増益が大きくなる。

また、配当も、前期から2年増配の期末30円/株の予定を据え置き。

(2)投資計画

| 18/3期 | 19/3期 | 20/3期 | 21/3期 | 22/3期計画 |

ソフトウェア事業 | 64 | 54 | 112 | 150 | 増加 |

GAKUEN事業 | 274 | 332 | 245 | 159 | 減少 |

医療ビッグデータ事業 | 98 | 65 | 45 | 50 | 微増 |

その他 | 20 | 39 | 38 | 39 | 微増 |

研究開発費合計 | 458 | 492 | 442 | 339 | 減少 |

*単位:百万円。

ソフトウェア事業の研究開発費は前期比増加の計画。BankNeoでは、クラウド製品と新商材開発へ、その他ソフトウェアでは、顔認証ソリューション、 新商材開発、AGHRMバージョンアップへ投資する。GAKUEN事業の研究開発費は前期比減少の計画。RX製品ラインナップ完成、周辺ソリューション拡充へ投資する。医療ビッグデータ事業の研究開発費は前期比微増の計画。データ利活用サービス拡大、BtoBtoC向け製品強化へ投資する。また、その他も微増の計画。新商材開発、新技術研究、• COVID-19共同研究へ投資する。研究開発費合計では、前期比減少の計画もテーマ数は増加する見込み。次世代製品開発や新技術研究を中心に研究開発費を投じる。

(3)受注残高の推移

事業/期 | 2018年9月 | 2019年3月 | 2019年9月 | 2020年3月 | 2020年9月 | 2021年3月 | 2021年9月 |

ソフトウェア | 2,066 | 2,455 | 2,336 | 2,706 | 2,749 | 2,635 | 2,822 |

GAKUEN | 1,346 | 1,084 | 1,079 | 1,109 | 2,559 | 1,994 | 2,164 |

システム販売 | 302 | 435 | 457 | 472 | 556 | 440 | 559 |

医療BD | 563 | 619 | 549 | 532 | 782 | 693 | 901 |

受注残高合計 | 4,278 | 4,595 | 4,423 | 4,819 | 6,646 | 5,761 | 6,446 |

*単位:百万円

前期末の受注残を消化し上期決算は売上高が拡大したものの、引き続き豊富な受注残高を抱えている。

(4)通期業績予想に対する第2四半期実績の進捗状況

| 22/3期 第2四半期 | 22/3期 通期会社予想 | 進捗率 |

売上高 | 10,042 | 19,500 | 51.5% |

営業利益 | 992 | 1,330 | 74.6% |

経常利益 | 1,004 | 1,360 | 73.8% |

四半期(当期)純利益 | 686 | 820 | 83.7% |

*単位:百万円。

22/3期第2四半期は、通期の会社計画に対して、売上高、各段階利益ともに50%以上の進捗率となっている。同社は、例年第4四半期に売上高と各段階利益が多くなる傾向があることを考慮すると、今期の会社計画達成に向けて、極めて順調に推移していると言えよう。

(5)時価総額拡大へ向けた方針

同社は、2022年4月に予定される株式会社東京証券取引所の市場区分の見直しに関して、2021月11日24日にプライム市場を選択する申請書を提出した。しかし、同社は移行基準日時点(2021年6月30日)において、流通株式時価総額で当該市場の上場維持基準を充たしていないことから、新市場区分の上場維持基準の適合に向けた計画書を作成した。今後、業績成長及び株価評価指標向上を意識した各種取り組みを実施し、流通株式時価総額の拡大を目指す。具体的には、需要面において業績成長(26/3期中期計画-売上高300億円、経常利益30億円)を通じてEPSの向上を図るとともに、配当政策、IR活動の機能強化、ブランディング戦略(PR活動)などを通じてPERの向上など株価評価指標の向上を図る。また、供給面おいて流通株式の供給量増加を通じて、流通株式比率の向上を図る方針である。加えて、非流通株の流通株式化や株式分割による流動性の向上や株式優待制度の構築も検討する。

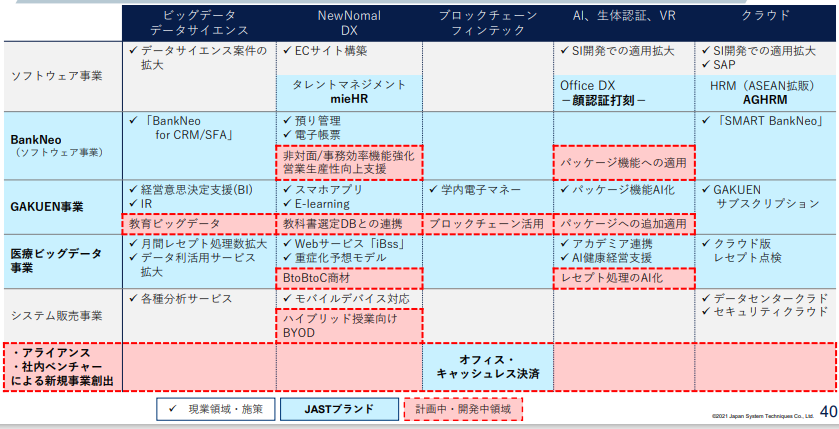

4.中期事業構想

【JAST流DX構想】

ワークイノベーション、価値観の変化、BCP対策などNew Normal社会実現への対応、SDGs/TCFD/ESG、企業のあり方に関する意識の変化など資本市場の変化への対応、2025年の崖、デジタル庁、関係法整備など産業界の変化への対応から社会・生活のDX化が急速に進展している。こうした環境下、同社は下記のDX化を強力に推進し、市場価値とコーポレートアイデンティティの向上を図る。

JAST流DX構想 | |

本業DX | 経営管理DX |

・ソフトウェア事業:共創DX ・GAKUEN事業:文教DX ・BankNeo事業:金融DX ・医療ビッグデータ事業:医療DX ・新規/派生事業:オフィスDX等 | ・社内システム統合 ・ペーパーレス・W/F化 ・健康経営:システム化/データ利活用 ・NewNomalを先導するオフィスDXとワークスタイル整備 |

市場価値・CI | |

・SDGs/TCFD/ESGへの取り組み ・東証プライム市場 ・SI’erから「未来を、仕掛ける。」DX’erへ | |

[ソフトウェア事業]

最大基盤であるソフトウェア事業においては、ポートフォリオを再定義し、未来を、仕掛ける「共創DX」を推進する。

ソリューション | mieHR/顔認証を始めとする次なるブランドソリューションで商材、市場を拡大する。 |

SI | 高付加価値のビジネス領域を拡大するとともに、案件で得た知見をソリューション/サービス商材へ 展開する |

サービス | データサイエンス/コンサルティングを軸に高付加価値ビジネスを展開する。 |

[BankNeo(ソフトウェア事業)]

スマート&ニッチソリューションで市場を席捲するとともに、地銀・信金・信組特化型CRMから業界全体を市場とする金融DXへ進化させる。

(同社決算説明会資料より)

【GAKUEN事業】

培ったブランドを武器に、文教ITのトップランナーから、教育DX’erとしてITにとどまらず他業界/市場へ進出する。

(同社決算説明会資料より)

【医療ビッグデータ事業】

圧倒的レセプト処理数を武器にデータヘルス分野のトップランナーへ育成する。また、アライアンス、産学連携、BtoC等ビジネスモデル拡大で医療DXサービスへ進化させる。

(同社決算説明会資料より)

【グローバル戦略】

ASEANソリューションを広域展開するとともに、シナジーを活性化し、更なる拡大への基盤を築く。

(同社決算説明会資料より)

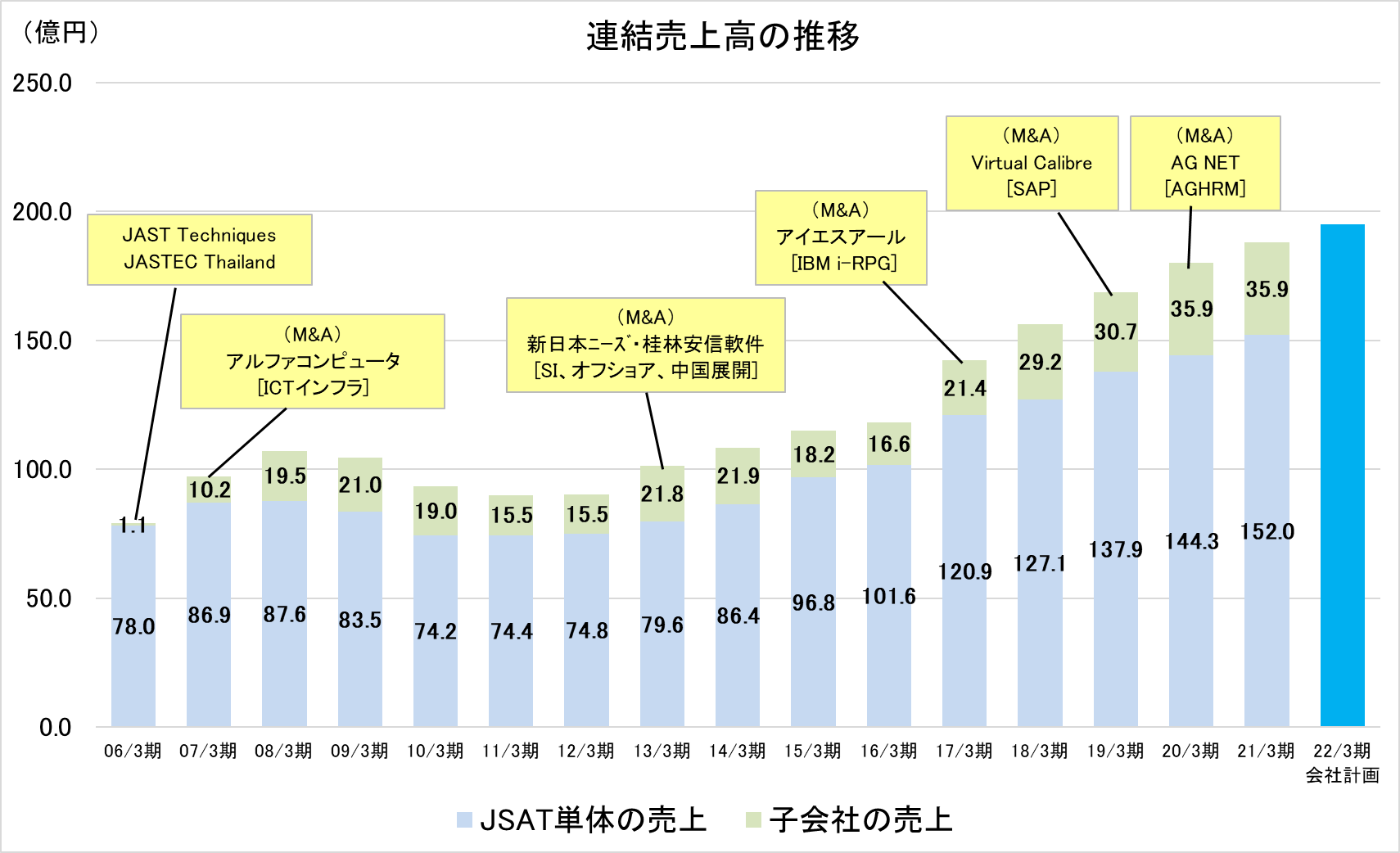

【M&A/グループ拡大戦略】

同社は、従来から単体の成長に加え、継続的にM&Aを活用し業績を拡大している。今後も同業種・他業種にJASTの IT技術を掛け合わせた国内新マーケットの創出に加え、商材・エリアの拡大、シナジー効果の創出を意識した国内外におけるM&Aを推進する。

【新領域への適応とアライアンス戦略】

今後もアライアンスを含め新たな領域へ適応を拡大する。

(同社決算説明会資料より)

【ESG経営とSDGsへの取り組み】

同社は、事業、経営戦略とESG、SDGsテーマを関連付け、実効性のある取り組みを推進している。

ESG経営 | |||

Environment | Social | Governance | |

◆オフィス/データセンタでの環境への 取り組み ◆ペーパーレスなど業務改善とDXに よる環境負荷軽減 | ◆商材開発による社会的課題への 貢献 ◆ワークスタイル改革による安全性/ 生産性/ワークバランスの向上 | ◆新コーポレートガバナンスコードへ の対応 ◆BCPの向上にむけた運用訓練等の 実施 ◆セキュリティ対策及び社内啓蒙活動 と訓練の継続実施 | |

SDGs | |||

<JAST全事業> ◆産業構造の変革をICTでサポート ◆共創/共同体制構築、エコシステム変革に貢献 | 9.産業と技術革新の基盤をつくろう | ||

<GAKUEN事業> ◆ICT/テクノロジーを活用した学習活動のサポート ◆教育ビッグデータ利活用による学びの質向上支援 | 9.産業と技術革新の基盤をつくろう 4.質の高い教育をみんなに | ||

◆重症化予防や適正医療へ貢献 ◆共同研究を通じ感染症など医療問題へ取組み | 9.産業と技術革新の基盤をつくろう 3.すべての人に健康と福祉を | ||

<健康経営> ◆定期健康診断/人間ドックの受診促進 ◆長時間勤務撲滅 | 8.働きがいも経済成長も 3.すべての人に健康と福祉を | ||

<OfficeDX> ◆オフィスやデータセンタ等での 環境問題対策への取り組み | 13.気候変動に具体的な対策を 7.エネルギーをみんなに そしてクリーンに | ||

<人財戦略(成長戦略)> ◆社内研修制度の充実/社内認定資格の運用 ◆インターンシップの実施 | 4.質の高い教育をみんなに | ||

<人財戦略(採用戦略)> ◆人種/国籍/性別等にとらわれない 採用と公正な処遇 | 5.ジェンダー平等を実現しよう 10.人や国の不平等をなくそう 8.働きがいも経済成長も | ||

5.今後の注目点

同社の22/3期上期の業績は、前年同期比で営業利益が9億69百万円増加する驚きの決算であった。GAKUEN事業において利益率の高い大学向けPP(プログラム・プロダクト)の新シリーズ「GAKUEN RX」と「GAKUEN UNIVERSAL PASSPORT RX」の販売が好調に推移したことが寄与した。また、医療ビッグデータ事業においてレセプト自動点検サービスが回復基調となったこととに加え、分析及び通知サービス、生活保護等版レセプト管理クラウドサービス及び保険者業務支援サービス等の高収益ビジネスの拡大も収益性の向上に寄与した。更に、前期に低迷したソフトウェア事業においても金融機関向け情報系統合システム「BankNeo」のライセンス販売が好調に推移していることやASEANビジネスも急回復していることが確認された。こうした環境下、上期の各段階利益の通期計画に対する進捗率は7割を超える高水準となっている。続く第3四半期においても事業環境が急速に悪化することは想定できない。今期の会社計画の修正に向けてどこまで利益を積み上げることができるのか、第3四半期の業績動向が注目される。

また、同社はプライム市場基準達成のため流通時価総額の拡大を目指している。業績拡大は当然のことながら、株価評価指標の向上を目的に配当政策、 IR活動、ブランディング戦略が強化される見込みである。また、非流通株の流通株式化や株式分割による流動性の向上や株式優待制度の構築も検討している模様である。時価総額増大に向けてスピーディーに具体策が実施されるのか注目される。更に、同社は今期の本決算説明会の時期に新たな中期経営計画の発表を予定している。どのような次期中期経営計画が策定されるのか今から楽しみである。今下期より次期中期経営計画のヒントとなる施策が徐々にスタートすることが予想される。M&Aやアライアンスを含めた今後のニュースフローにも注目したい。

<参考:コーポレートガバナンスについて>

◎組織形態及び取締役、監査役の構成>

組織形態 | 監査役会設置会社 |

取締役 | 8名、うち社外3名 |

監査役 | 3名、うち社外2名 |

◎コーポレートガバナンス報告書

更新日:2021年11月29日

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

【原則1-2.株主総会における権利行使】 <補充原則1-2-4> | 機関投資家、海外投資家を含め株主が議決権を行使しやすい環境作りに取り組んでまいります。当社では、2020年6月開催の定時株主総会より、インターネットによる議決権電子行使ができる環境を整備いたしました。なお、現在、株主名簿管理人の電子投票システムを利用しており、議決権電子行使プラットフォームの利用につきましては今後検討してまいります。 また、招集通知の英訳に関しては、狭義の招集通知について英訳対応を行っておりますが、近年海外投資家の比率が上昇していることから、参考書類の英訳等、英訳範囲の拡大を検討してまいります。なお、海外投資家に会社状況を理解していただくべく、決算短信及び主要な開示事項の英訳版について、当社ホームページに掲載しております。 |

<コーポレートガバナンス・コードの各原則に基づいて開示している主な原則>

原則 | 開示内容 |

【原則1-4政策保有株式】 | 政策保有株式に関する方針及びその議決権行使についての基準は以下のとおりであります。 ・政策保有に関する方針 当社は株式の持ち合いは行わないことを原則としております。業務提携その他経営上の合理的な理由から株式を保有する場合には、目的に応じた保有であることを定期的に確認いたします。 ・政策保有株式の保有の適否の検証 取締役会で個別の政策保有株式について、保有目的の適正性、保有に伴う利益およびリスクが資本コストに見合っているか等を年1回精査・検証いたします。 ・政策保有に係る議決権の行使についての基準 政策保有株式に係る議決権行使についての具体的な判断基準は、政策保有先の中長期的な企業価値向上の観点から当該企業の経営状況等を勘案し、議決権行使助言会社の基準も参考に、株主全体の利益につながるか否かを判断して、各議案について適切に議決権を行使いたします。 |

【原則2-4.女性の活躍促進を含む社内の多様性の確保】 | <補充原則2-4-1> 現状、中核人材の登用等において目標値は設定しておりませんが、当社では従来より、採用において、人種・国籍・性別等による区別は一切行っておらず、処遇面でも差異を設けておりません。なお、提出日現在、当社の管理職に占める中途採用者の割合は約17%となっており、中途採用を積極的に行っていることから、今後も当割合は増えていくと考えております。 また、男女隔てなく取得できる育児休暇制度、遠方からの採用者に配慮した寮制度、定年後雇用制度、再就職雇用制度等、多様な働き方を可能とする社内制度を整備しております。これらは多様性の確保に資するものと考えております。 |

<補充原則3-1-3> | 当社は、サステナビリティについての取り組みを重要な経営課題として認識しています。また、国連が提唱する「持続可能な開発目標」(SDGs)の達成に貢献するため、SDGs宣言を策定、公表しております。 当社では、「情報化の創造・提供による社会貢献」を企業理念とし、お客様、株主の皆様、社員、社会の「四方良し」実現に向けて取り組んでおります。また、当社が掲げてきた経営理念・企業理念体系は「持続可能な社会」の実現につながるものであり、ICTサービスやソリューションの創造・提供という当社の事業そのものが複雑化する社会課題の解決に貢献していると考えております。 また、当社では従来よりCSRの取り組みとして、本業を通じた国際規格ISO26000の7つの原則および7つの中核主題への取り組みを経営に組み込んでいます。さらに、環境マネジメントシステムに関する国際規格ISO14001を取得し、継続的にPDCAサイクルを回しており、当社の重要課題についても、当PDCAサイクルの中で継続、改善してまいります。 なお、当社の重要課題とSDGsの関わりについては、当社ウェブサイトをご覧ください。 (https://www.jast.jp/corporate/sdgs/) また同時に、人的資本や知的財産への投資等についても、自社の経営戦略・経営課題との整合性を意識しつつ、これらをはじめとする経営資源の配分や、事業ポートフォリオに関する戦略の実行が、企業の持続的な成長に資するよう、上記ウェブサイト等で分かりやすく具体的に情報を開示・提供するよう努めてまいります。 |

【原則5-1 株主との建設的な対話に関する方針】 | 当社は、株主との建設的な対話を通じ、会社の持続的な成長と中長期的な企業価値の向上に資するように努めております。株主との建設的な対話を促進するための体制整備に関し、株主との対話を統括する役員としてIR担当部門、経営企画部門を統括する役員を指定し、株主との対話を補助する各部門間の情報共有を正確かつ確実に行ってまいります。また、決算説明会や個人投資家向け説明会を通じ、代表取締役自身が株主と直接対話する場を設けております。なお、株主との対話に際しては、インサイダー情報の漏洩防止に努めております。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。

Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved.