ブリッジレポート:(2722)アイケイ 2022年5月期第2四半期決算

飯田 裕 会長兼CEO | 株式会社アイケイ(2722) |

|

企業情報

市場 | 東証1部・名証1部 |

業種 | 小売業(商業) |

代表取締役会長兼CEO | 飯田 裕 |

所在地 | 愛知県名古屋市中村区名駅3-26-8 KDX名古屋駅前ビル5階 |

決算月 | 5月末日 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

372円 | 8,308,000株 | 3,090百万円 | 10.1% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

12.00円 | 3.2% | -67.27円 | -倍 | 451.96円 | 0.8倍 |

*株価は1/21終値。各数値、発行済株式数(自己株式を含む)は、22年5月期第2四半期決算短信より。

時価総額は1/21終値×発行済株式数。ROE、BPS、PBRは2021年5月期決算短信より。数値は四捨五入。

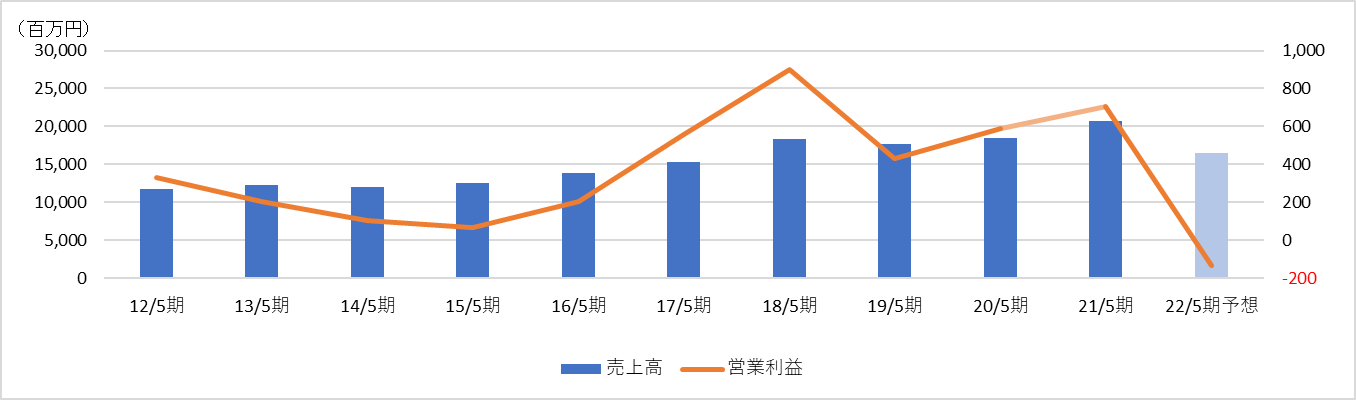

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2018年5月(実) | 18,337 | 898 | 899 | 641 | 86.07 | 10.00 |

2019年5月(実) | 17,614 | 431 | 437 | 238 | 31.85 | 12.00 |

2020年5月(実) | 18,483 | 590 | 623 | 384 | 52.19 | 12.00 |

2021年5月(実) | 20,754 | 705 | 730 | 321 | 42.60 | 12.00 |

2022年5月(予) | 16,500 | -134 | -120 | -528 | -67.27 | 12.00 |

*単位:百万円。予想は会社側予想。

株式会社アイケイの2022年5月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2022年5月期第2四半期決算概要

3.2022年5月期業績予想

4.今後の戦略(セールスマーケティング事業)

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

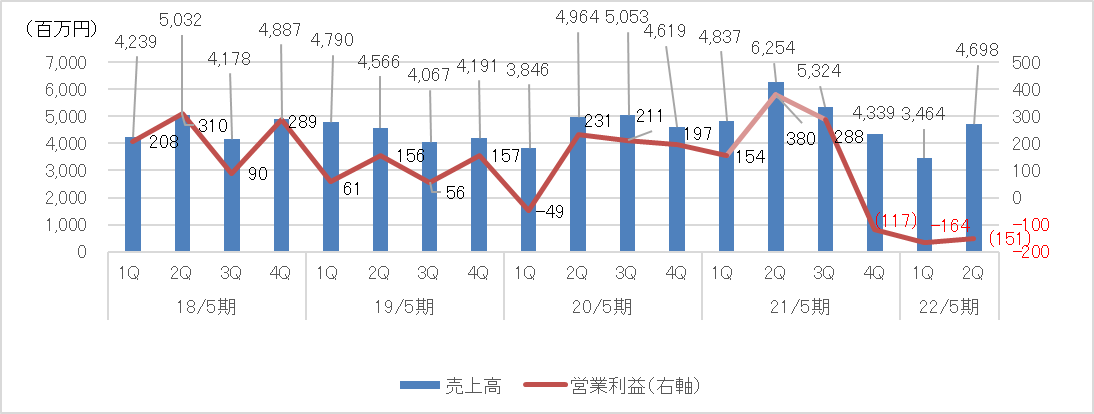

- 22年5月期第2四半期は減収営業赤字に転落した。売上高は前年同期比26.4%減の81億62百万円。前年同期と比較してセールスマーケティング事業は7億47百万円の減収で計画並みにとどまったものの、ダイレクトマーケティング事業が22億7百万円と大きく落ち込み計画を下回った。営業損益は前年同期比8億50百万円悪化し3億15百万円の赤字に転落した。ダイレクトマーケティング事業内の高収益事業であるTVショッピングの落ち込みが影響し売上高総利益率が47.6%と前年同期と比較して5.0ポイント悪化。加えて減収により販管費率は、前年同期と比較して3.6ポイントUPした。

- 22年5月期の売上高は165億円。営業損益1億34百万円の赤字になると2度目の下方修正を行った。営業赤字は上期の落ち込みを下期で挽回見込むも吸収しきれず赤字が残ると予想。セールスマーケティング事業は、引き続き生協と通販の安定収益などから前期並みを見込む。ダイレクトマーケティング事業はマーケティング戦略の見直しにより、今期は一時的にヒット商品の空白時期となり厳しい状況が続く。配当性向20%を目途とし、配当金12.00円/株を据え置いた。

- TVショッピングは、MR(売上高/媒体費)が2以上の商品があるものの、ヒット商品が限られたことが、今期業績低迷の要因であるといえる。若年層のTV離れが散見されるが、TVショッピングのターゲットが50代から70代であり、その需要は弱まることが無いと予想されるため、今後のテストマーケティングにおいて多くのヒット商品を創出できるのかがカギとなる。また、TVショッピング事業の収益安定化のため定期購入型の比率を向上できるのか、季節商品に頼らない通年商品が開発できるのか、にも注目したい。

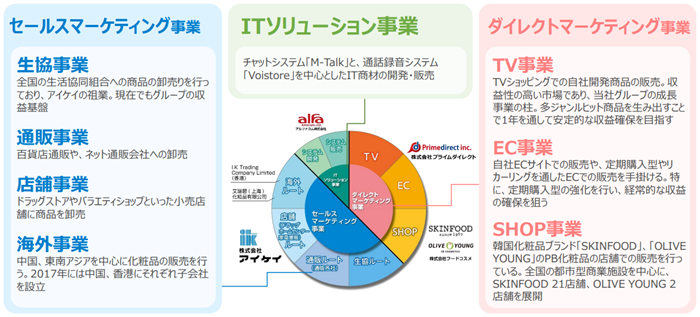

1.会社概要

独自のプロモーション戦略で商品の企画・製造・販売・物流を自社で一貫して行うマーケティングメーカー。

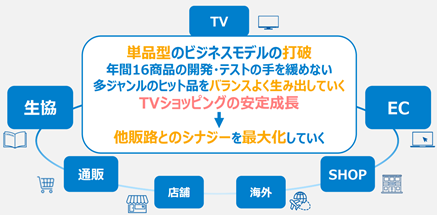

雑貨品類・食品類・化粧品類といった商品をTVショッピング、EC、店舗を通じて直接消費者に販売する「ダイレクトマーケティング事業」、生協、通販会社、店舗、海外など多様なルートを通じて販売する「セールスマーケティング事業」、システムの開発・販売などITソリューションを提供する「ITソリューション事業」の3事業を展開。

経営理念に「ファンつくり」を掲げ、全てのステークホルダーにファンになってもらえるグループ経営を目指している。

◎業績動向

【1-1 沿革】

高校・大学時代を自由な校風の中で過ごし、元来起業家精神が旺盛であった飯田 裕氏(現代表取締役会長兼CEO)は、損害保険会社勤務を経て1982年5月にアイケイ商事有限会社を設立。様々な商材の販売を手掛けていた中で、愛知県生活協同組合連合会の購買担当者の知遇を得て1983年4月に同生協の口座を開設し、職域生協との取引を開始した。

最初の商材である充電式クリーナーのチラシ販売が大ヒットとなったことが契機となり、全国他生協への横展開が進むとともに、取扱商品も増加し、業容は急速に拡大。2001年12月にJASDAQ市場に上場した。

上場に伴う認知度及び信用力の向上もあり百貨店通販や通販会社への商品供給も本格的に始まり、販売先も着実に拡大し、2007年5月期まで25期連続増収を達成した。

しかしリーマンショックで成長にブレーキがかかったのをきっかけに、独自のプロモーション戦略で商品の企画・製造・販売・物流を自社で一貫して行う「マーケティングメーカー」への転換を図るとともに、それまでの「BtoBtoC」に加え直接消費者に商品を提供する「BtoC」チャネルも構築し再び成長軌道に回帰した。

2014年9月にはTVショッピング大手である株式会社プライムダイレクトを100%子会社にするなど、M&Aにも積極的に取り組んでいる。

【1-2 経営理念】

ファンつくり | 21世紀のリーディングカンパニーとなるために追及すべきことは売上高、資本金、社員数の多寡ではなく、100年先の未来を見据えたとき、出来るだけ多くの方に「ファン」になって頂くことが企業としての繁栄に繋がると考え、「アイケイに関わる全ての人たちに『ファン』になって頂く」ことを目標として、「ファンつくり」を経営理念とした。 |

【1-3 事業内容】

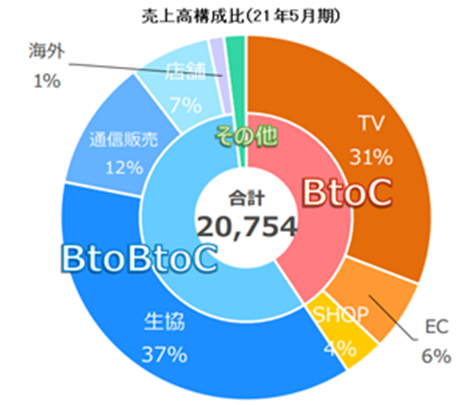

(1)セグメント

2022年5月期より同社のビジネスモデルである「マーケティングメーカー」を展開するにあたり、事業内容をより適切に表現するために事業セグメントを「ダイレクトマーケティング(旧BtoC)事業」、「セールスマーケティング(旧BtoBtoC)事業」、「ITソリューション(旧その他)事業」に変更する。

(注:21年5月期を旧セグメントで表示)

(同社資料より)

➀ダイレクトマーケティング(旧BtoC)事業・・・小売り事業

子会社(株)プライムダイレクトが、WEBサイトやTVショッピング枠を通じて直接消費者に商品を提供しているほか、子会社(株)フードコスメが、韓国化粧品ブランドの「SKINFOOD」、「OLIVE YOUNG」を店舗販売している。店舗数は、国内主要都市の駅ビルを中心に2021年11月末現在、直営店17店舗、FC店4店舗の合計21店舗。新たな韓国の化粧品ブランドである「OLIVE YOUNG PB COSMETICS」を2店舗開設。

②セールスマーケティング(旧BtoBtoC)事業・・・卸事業

メーカーとして企画・開発した化粧品、アパレル、靴・バッグ、美容・健康関連商品等を、生協、通販会社、店舗、海外の各ルートを通じて消費者に提供している。

(主な販売ルート)

生協ルート | コープさっぽろ、コープ東北サンネット事業連合、コープデリ連合会、パルシステム連合会、東都生協、ユーコープ、東海コープ事業連合、コープきんき事業連合、コープこうべ、コープ中国四国事業連合、コープ北陸事業連合、グリーンコープ連合会、コープ九州事業連合、全国の学校生活協同組合、愛知県生活協同組合連合会、日本生活協同組合連合会など。 | |

通信販売ルート | (株)高島屋、(株)三越伊勢丹、(株)ディノス コーポレーション、(株)セシール、(株)ベルーナ、(株)千趣会、㈱ニッセン、イオンリテール(株)、auコマース&ライフ(株)、(株)エー・ビー・シーメディアコム、(株)J・A・Fサービス、(株)JALUX、(株)JR東日本商事、(株)小学館集英社プロダクション、(株)QVCジャパン、(株)ロッピングライフ、(株)日本文化センター、(株)全国通販、グリーンスタンプ(株)、(株)テレビショッピング研究所、(株)山忠、(株)ライトアップショッピングクラブ、(株)テレビ東京ダイレクト、(株)クレディセゾン、(株)郵便局物販サービスなど。 | |

店舗ルート | バラエティー系 | (株)ドン・キホーテ、(株)長崎屋、(株)UDリテール、(株)ロフト、(株)コスメネクスト、(株)東京ドーム、(株)イズミ、(株)東急ハンズなど。 |

ドラッグ系 | (株)マツキヨココカラ&カンパニー、(株)ツルハホールディングス、(株)クリエイトエス・ディー、(株)アインファーマシーズ、(株)サンドラッグ、スギホールディングス(株)、イオンリテール(株)、(株)ダイコクなど。 | |

HC系 | コメリ(株)、(株)カインズ、など。 | |

家電系 | (株)ヤマダ電機、(株)ビックカメラ、(株)ヨドバシカメラなど。 | |

海外ルート | 中国、台湾、香港、ベトナム、タイ、インドネシアなど。 | |

③ITソリューション(旧その他)事業

子会社アルファコム(株)が、音声通話録音システム「Voistore」などコンタクトセンター構築に関わるシステムや、ビジネス版LINE「LINE WORKS」、チャットシステム「M-Talk」などを販売している。

(2)主な自社開発商品

マーケティングメーカーとして、様々なジャンルの商品を自社開発している。

≪ヘルスケア≫

(同社資料より)

≪ビューティ≫

(同社資料より)

≪エンターテイメント≫

(同社資料より)

【1-4 特長と強み:マーケティングメーカーとしてのビジネスモデル】

同社を特徴づけている最大のポイントは、独自のプロモーション戦略で商品の企画・製造・販売・物流を自社で一貫して行う「マーケティングメーカー」としてのビジネスモデルであろう。

同社のビジネスモデルは以下の3つの機能によって構成されている。

(1)強力な商品開発・発掘・調達力

幅広い販路から得た情報や30年以上に亘って培ってきた経験を活かし、魅力ある商品を開発・発掘・調達している。

毎週1回「開発承認会議」を開催し、それぞれ7~8名で構成される化粧品、雑貨、食品の各開発チームが、役員や販売担当責任者に対して新商品の提案を行う。チャレンジを貴ぶ同社では各チームが自由な発想の下、毎月平均10以上のアイテムを提案するが、全てが承認されるわけではない。

同社では商品開発について「オリジナリティ重視」、「徹底的な差別化」等を定めた「開発十訓」が定められており、提案された商品はこれを基に厳しく批評されたり、宿題を出されたりするが、こうしたプロセスが開発担当者を鍛え、更なる商品開発力の強化に繋がっている。

(2)高いマーケティング力

ヒット商品の開発にあたって大きな力を発揮しているのが「高いマーケティング力」だ。

候補となった商品が実際に売れるのかを多彩な販売チャネルを使ってテストマーケティングを実施。その結果を受け、パッケージ、時期、ターゲット、価格など、様々な点で工夫を加え新たなプロモーションを行うことで、数多くのヒット商品を生み出している。

(3)多彩な販売チャネル

上記の多彩な販売先に対し単に商品を提案するのではなく、他チャネルでの成功事例なども合わせ、その販売チャネルで最も売れる売り方や見せ方も提案している。

販売先のニーズやフィードバックにアイケイならではのアイデアを融合させ、日々ブラッシュアップを行っている。

商品選定にとどまらず、カタログや媒体の制作、品質管理、受注業務、物流業務、カスタマーサービスまで、販路に合わせた全てのソリューションを販売先に提供しているのも大きな特徴である。

ソリューション | 概要 |

制作 | 企画に合わせたチラシ・カタログサイズで売れる紙面を制作する。 |

受注業務 | 電話、メール、FAX、はがきなど全ての受注スタイルに対応したフレキシブルな基幹システムを有しており、より正確で迅速な受注業務を行っている。 |

品質管理 | コンプライアンス遵守のほか、商品ジャンルごとに自主基準を設け、クレームの未然防止につなげる商品チェックを行っている。 |

物流業務 | 5S(整理・整頓・清掃・清潔・躾)の行き届いた自社物流センターからエンドユーザー宛に個別宅配の出荷を行っている。 |

カスタマーサービス | 社内スタッフによるコールセンターで商品の問合せ、配送や交換相談までアフターサービスをワンストップで対応している。 |

多くの同業他社が商品の企画・マーケティングのみに特化していたり、販売チャネルが店舗に限られていたり、商品の製造や物流を他社に一任していたりするのに対し、同社は柔軟に対応できるシステムとノウハウを持つことで、他社には真似のできない独自のプロモーション戦略を実行することが可能である。

【1-5 ROE分析】

| 14/5期 | 15/5期 | 16/5期 | 17/5期 | 18/5期 | 19/5期 | 20/5期 | 21/5期 |

ROE(%) | -2.3 | -3.4 | 4.9 | 25.0 | 29.0 | 9.1 | 14.0 | 10.1 |

売上高当期純利益率(%) | -0.29 | -0.40 | 0.53 | 2.79 | 3.50 | 1.35 | 2.08 | 1.55 |

総資産回転率(回) | 2.74 | 2.75 | 2.93 | 3.04 | 3.19 | 2.69 | 2.61 | 2.84 |

レバレッジ(倍) | 2.91 | 3.07 | 3.18 | 2.95 | 2.60 | 2.51 | 2.59 | 2.29 |

21年5月期は特別損失173百万円を計上したことで売上高当期純利益率が悪化したためROEは悪化した。22/5期はTVショッピングの落ち込みの影響が売上高当期純利益率は-3.2%と悪化する見通し。

2.2022年5月期第2四半期決算概要

(1)連結業績概要

| 21/5期2Q | 構成比 | 22/5期2Q | 構成比 | 前年同期比 |

売上高 | 11,091 | 100.0% | 8,162 | 100.0% | -26.4% |

売上総利益 | 5,835 | 52.6% | 3,882 | 47.6% | -33.5% |

販管費 | 5,301 | 47.8% | 4,198 | 51.4% | -20.8% |

営業利益 | 534 | 4.8% | -315 | - | - |

経常利益 | 534 | 4.8% | -297 | - | - |

当期純利益 | 323 | 2.9% | -598 | - | - |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

減収、営業赤字。

売上高は前年同期比26.4%減の81億62百万円。前年同期と比較してセールスマーケティング事業は7億47百万円の減収で計画並みにとどまったものの、ダイレクトマーケティング事業が22億7百万円と大きく落ち込み計画を下回った。営業損益は前年同期比8億50百万円悪化し3億15百万円の赤字に転落した。ダイレクトマーケティング事業内の高収益事業であるTVショッピングの落ち込みが影響し売上高総利益率が47.6%と前年同期と比較して5.0ポイント悪化。加えて減収により販管費率は、前年同期と比較して3.6ポイントUPした。

(販管費の推移)

| 21/5期2Q | 売上比 | 22/5期2Q | 売上比 | 前年同期比 |

人件費 | 760 | 6.9% | 758 | 9.3% | -0.3% |

広告宣伝費 | 2,455 | 22.1% | 1,833 | 22.5% | -25.3% |

物流費 | 898 | 8.1% | 744 | 9.1% | -17.1% |

販管費合計 | 5,301 | 47.8% | 4,198 | 51.4% | -20.8% |

*単位:百万円

TVショッピングにおいて主力のレスポンスが良くなかったため、放映枠を縮小させた結果、広告宣伝費は前年同期期と比較して25.3%と大幅に減少。人件費は実額が変わらなかったものの、減収が響き比率が2.4ポイント上昇。物流費も改革を進めているも、減収の影響により、比率が1.0ポイント上昇。

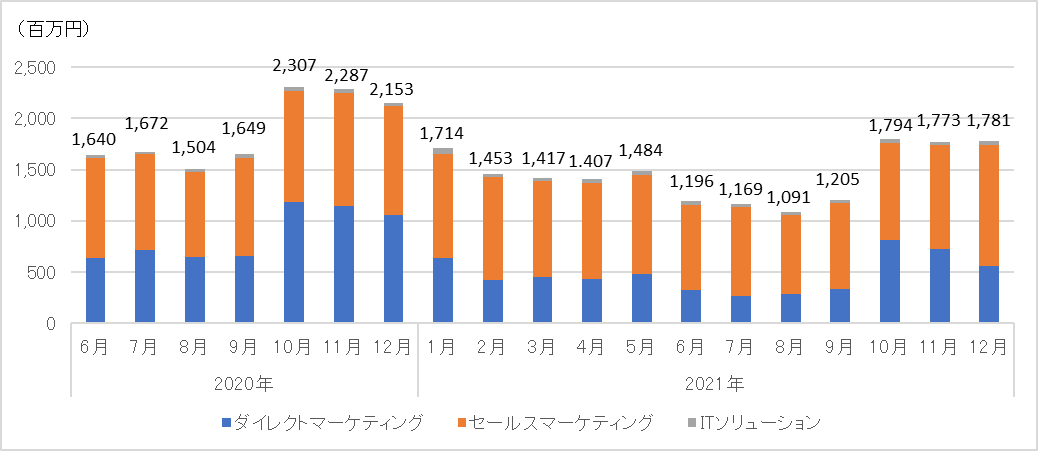

◎四半期動向

(2)セグメント別動向

| 21/5期2Q | 構成比 | 22/5期2Q | 構成比 | 前年同期比 |

売上高 |

|

|

|

|

|

ダイレクトマーケティング事業 | 4,989 | 45.0% | 2,782 | 34.1% | -44.2% |

セールスマーケティング事業 | 5,920 | 53.4% | 5,173 | 63.4% | -12.6% |

ITソリューション事業 | 181 | 1.6% | 206 | 2.5% | +13.8% |

合計 | 11,091 | 100.0% | 8,162 | 100.0% | -26.4% |

営業利益 |

|

|

|

|

|

ダイレクトマーケティング事業 | 364 | 7.3% | -449 | - | - |

セールスマーケティング事業 | 132 | 2.2% | 122 | 2.4% | -7.6% |

ITソリューション事業 | 17 | 9.6% | 8 | 4.1% | -52.9% |

調整額 | 20 | - | 4 | - | - |

合計 | 534 | 4.8% | -315 | - | - |

*単位:百万円。営業利益の構成比は営業利益率。

①ダイレクトマーケティング事業

減収営業赤字。

TVショッピングにおいて冬物商材の主力である「2021年版スピードヒート温熱ベスト」の拡販を2021年9月中旬から開始したものの、11月中旬まで続いた温暖気候の影響により、当初見込みを大きく下回る売上動向で推移したことに加え、「ステップエイト(場所に合わせて8通りに変化する脚立)」、「エアーヨーン(自動で膨らむベッド)」等も前年同期に比べ低調な状況で推移した。また、SKINFOOD店舗は新型コロナウイルス感染予防による外出自粛などの影響が続いており、来店客数が減少。ダイレクトマーケティング事業全体の売上高は22億7百万円減の27億82百万円となった。

前年同期と比較して売上高総利益率3.1ポイント悪化が響き、ダイレクトマーケティング事業全体の営業利益は前年同期比8億13百万円の減となり、4億49百万円の赤字に転落した。

②セールスマーケティング事業

減収減益。

収益基盤の生協販路は、コロナ禍による食品類の巣ごもり需要も一巡したことから、前年同期と比較し微減となった。また、雑貨類においてはPB化粧品「たまご化粧品シリーズ」が拡販開始により売上好調に推移したが、生協販路全体では前年同期を下回った。その他の販路においても、前年同期実績を下回った。セールスマーケティング事業全体の売上高は前年同期比7億47百万円減の51億73百万円となった。PB比率が上がったことや販管費比率が低下したこともあり、営業利益は10百万円減にとどまり、1億22百万円となった。

③ITソリューション事業

増収減益。

引き続きチャットシステム「M-Talk」の営業強化に取り組んだことから増収となった。利益面では、販管費比率の向上により、営業利益は減益となった。

(3)財務状態とキャッシュ・フロー

◎主要BS

| 21年5月末 | 21年11月末 |

| 21年5月末 | 21年11月末 |

流動資産 | 6,230 | 6,919 | 流動負債 | 2,614 | 3,856 |

現預金 | 800 | 812 | 仕入債務 | 1,007 | 1,162 |

売上債権 | 2,800 | 2,969 | 短期借入金 | 570 | 1,508 |

たな卸資産 | 1,947 | 2,482 | 固定負債 | 1,055 | 1,132 |

固定資産 | 996 | 948 | 長期借入金 | 737 | 817 |

有形固定資産 | 361 | 380 | 負債合計 | 3,669 | 4,988 |

無形固定資産 | 157 | 135 | 純資産 | 3,557 | 2,879 |

投資その他の資産 | 476 | 432 | 利益剰余金 | 2,400 | 1,707 |

資産合計 | 7,226 | 7,868 | 負債純資産合計 | 7,226 | 7,868 |

*単位:百万円 |

|

| 借入金残高 | 1,308 | 2,326 |

|

|

| 自己資本比率 | 49.0% | 36.3% |

棚卸資産の増加が響き資産合計は前期末比6億41百万円増の78億68百万円となった。長短借入金の増加などで負債合計は同13億19百万円増加の49億88百万円となった。利益剰余金の減少などで純資産は同6億78百万円減少の28億79百万円。自己資本比率は前期末より12.7ポイント悪化し36.3%となった。

◎キャッシュ・フロー

| 21/5期2Q | 22/5期2Q | 増減 |

営業CF | 77 | -708 | -785 |

投資CF | -74 | -205 | -130 |

フリー CF | 2 | -913 | -916 |

財務CF | 0 | 925 | +925 |

現金同等物残高 | 801 | 986 | +184 |

*単位:百万円

当期損益が赤字に転落したことが響きフリーCFは減少となった。

短期期借入金が増加したことで財務CFは大幅に増加。キャッシュポジションは低下した。

3.2022年5月期業績予想

(1)通期業績予想

| 21/5期 | 構成比 | 22/5期(今回) | 構成比 | 前期比 | 22/5期(前回) |

売上高 | 20,754 | 100.0% | 16,500 | 100.0% | -20.5% | 18.360 |

営業利益 | 705 | 3.4% | -134 | - | - | 437 |

経常利益 | 730 | 3.5% | -120 | - | - | 464 |

当期純利益 | 321 | 1.5% | -528 | - | - | 220 |

*単位:百万円。予想は会社側発表。

減収、営業赤字を予想

22年5月期の売上高は165億円、営業損益1億34百万円の赤字の予想。期初予想の売上高220億円、営業利益8億80百万円から2度目の下方修正を行った。営業赤字は上期の落ち込みを下期で挽回見込むも吸収しきれず赤字が残ると予想。セールスマーケティング事業は、引き続き生協と通販の安定収益などから前期並みを見込む。ダイレクトマーケティング事業はマーケティング戦略の見直しにより今期は一時的にヒット商品の空白時期となり厳しい状況が続く。配当性向20%を目途とし、配当金12.00円/株を据え置いた。

(2)セグメント別動向

*売上予想

| 21/5期 | 構成比 | 22/5期(予) | 構成比 | 前期比 |

ダイレクトマーケティング事業 | 8,467 | 40.8% | 4,965 | 30.1% | -41.4% |

セールスマーケティング事業 | 11,885 | 57.3% | 11,090 | 67.2% | -6.7% |

ITソリューション事業 | 402 | 1.9% | 445 | 2.7% | +10.7 |

合計 | 20,754 | 100.0% | 16,500 | 100.0% | -20.5% |

*単位:百万円

(セグメント別月別売上高)

4.今後の戦略

(1)ダイレクトマーケティング事業

①TVショッピング

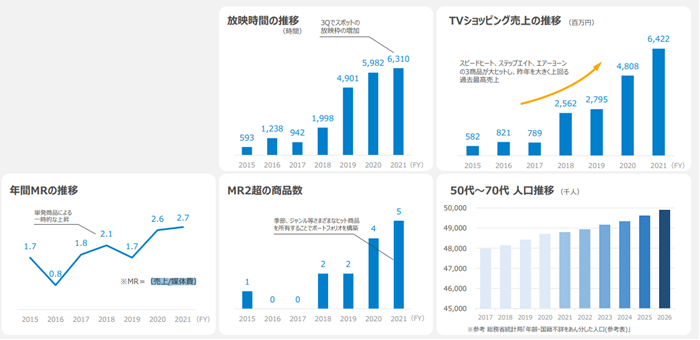

成長のエンジンと位置付けているTVショッピングを安定成長させる。利益貢献が大きい。

(同社資料より)

TVショッピングの今後の動向

TVショッピングの売上効率を表す指標MR(注意)は、年間平均で2期連続上昇しており、MRが2を超える商品数も増加している。

TVショッピングのターゲット層は50代~70代であり、今後数年も増加の傾向。

若年層のTV離れが散見されるが、ターゲット層のTV需要は今後も弱まることはないと予想。今後は、年間16アイテムのテストマーケティングをしていくことで常にヒット商品を5~6商品抱え、TVショッピング枠の最適化を図り、グループでの成長事業として投資を継続。

注意:MRはTVショッピングの売上効率を表す指標であり、売上高÷媒体費により算出され、2が損益分岐点となるため、大きいほど収益に貢献する。

(同社資料より)

今期は上期においてヒット商品に恵まれず売上がなかなか上がらない状態が続いたが、下期では上期にヒットの芽が出た商品の強化と、継続的なテストマーケティングでTVショッピングでの巻き返しを図る。

重点戦略

年間16アイテム以上のテストマーケティングにより、ヒットアイテムの創出を行う。

商品属性によるTV枠の最適化及び既存品の映像作り変えを実施、レスポンスの最大化を図る。

売り切り型から定期購入へ

テレビショッピング事業の安定化を図るために商品の開発指針を売り切り型から定期購入型へとシフトしていく。

季節商品に頼らない

売り切り型の商品では季節商品ではなく通年商品を中心に開発を進める。

②EC事業

TVショッピングの受注ツールとして、TVとのシナジーを計りながら利益最大化を狙う。また、今期よりEC専属の部署を設立し、EC独自のプロモーション、商品開発をスタートさせ、EC市場に本格参入。

重点戦略

TVショッピングの受注ツールとして、最適化を図る。

TVショッピング放映中商品のEC独自プロモーションの実施、楽天・アマゾンでの拡販

ECでの定期購入向けの商品開発を継続、ストック型での収益基盤をつくる

③SHOP事業

SHOP事業では、SKINFOODに加え、昨年より販売している「OLIVE YOUNG」の販売に注力していく。

人の流れが少しずつ回復していく中で店舗売上の拡大も目指す一方で、ECでの販売拡大に注力していく。

重点戦略

SKINFOOD店舗とWEBサイトの相互送客。

OLIVE YOUNG PB化粧品の卸流通開始。

韓国コスメブランドの新規ブランド取り扱い開始。

韓国コスメの日本総代理店企業として地位を確立する。

(2)セールスマーケティング事業(生協・通販、店舗、海外)

セールスマーケティング事業ではグループ全体の収益基盤として安定的な収益の確保を目指す。

前期は生協・通販事業において、巣ごもり需要を取り込んで成長したが、今後は安定成長へと向かう。

◎雑貨品・化粧品の新たな成長戦略

寝具やインテリアといった成長ジャンルでの商品開発を進めると同時に、アパレル・靴といった外出志向の商品の強化にも努める。上期好調であったTV媒体への卸売りは増やしていく計画。化粧品では、コロナ禍でスキンケア商品は大きく打撃を受けたが、ベースメイクへの需要はいまだに伸び続けている。

◎食品事業での利益拡大

前期はコロナの影響もあり大きく増収した食品事業は、今期も昨年からの微減で推移している。利益率の高い菓子ジャンルの強化や、「健康・免疫」といったウェルネス食品での売上増加に取り組んでいく。

◎店舗事業の販売効率向上

小売店への直卸しから、問屋を介した卸売りに切り替え、販売効率をアップさせるともに、販路の拡大を行う。

外出規制がなくなってきている中で当事業はまだまだ伸びしろのある事業と捉える。

(3)注目商品

らくらくマイカート「エコカ」

応援購入サービスサイト「Makuake」にて先行販売をおこなったところ、注文が殺到し、応援購入額は1ヶ月足らずで約1,300万円にまで到達した。エコカは、スーパーから車、車から家への荷物の移動をラクラク行うことができるマイショッピングカート。22年5月期第二四半期からTV放映も開始し、売上高は順調に推移している。今後は生協や通販、店舗といった同社の持つマルチチャネルでの販売を行っていく。

(同社資料より)

(4)新商品発売ロードマップ

様々な規制が緩和されてきていく中で、商品開発ジャンルもそれに適したものにしていく。今後は、オミクロン株の流行等様々なリスクが考えられるため、常に多ジャンルのヒット品を抱え続けられる商品のポートフォリオの構築に努めていく。

(同社資料より)

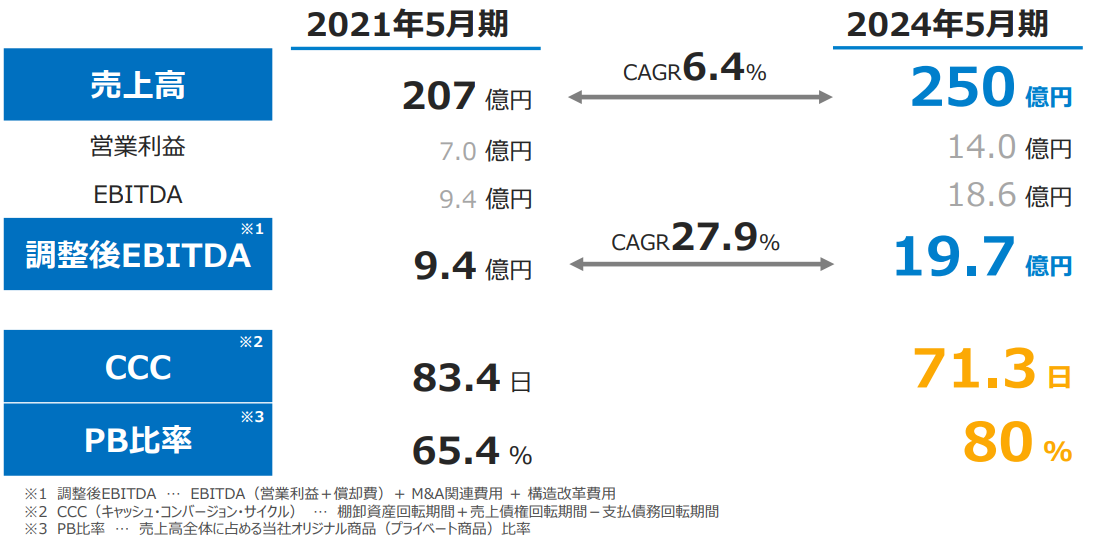

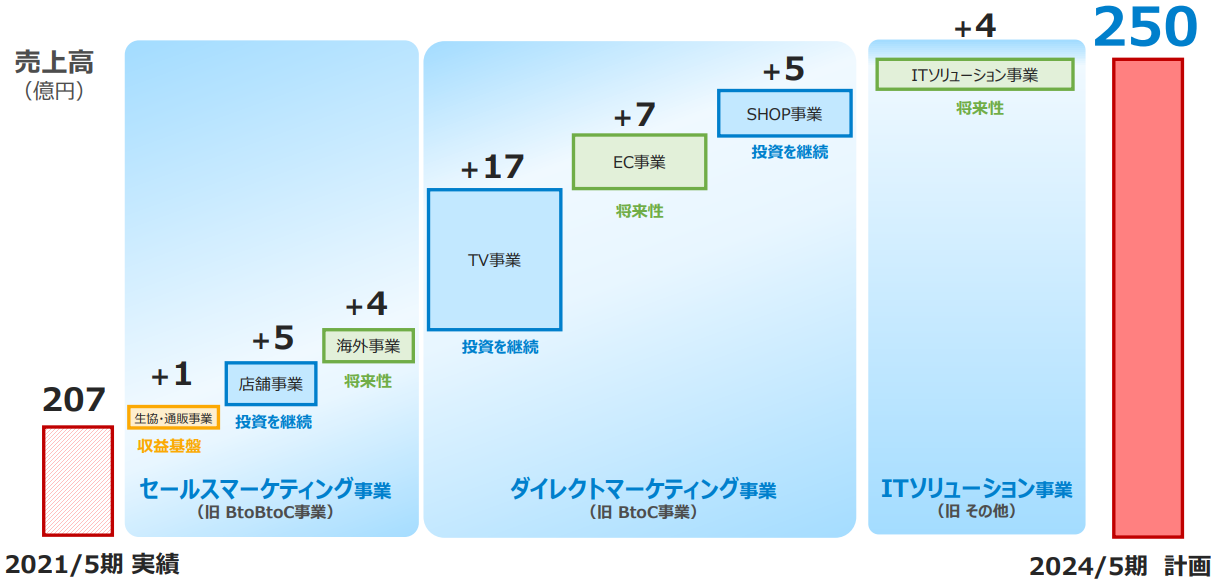

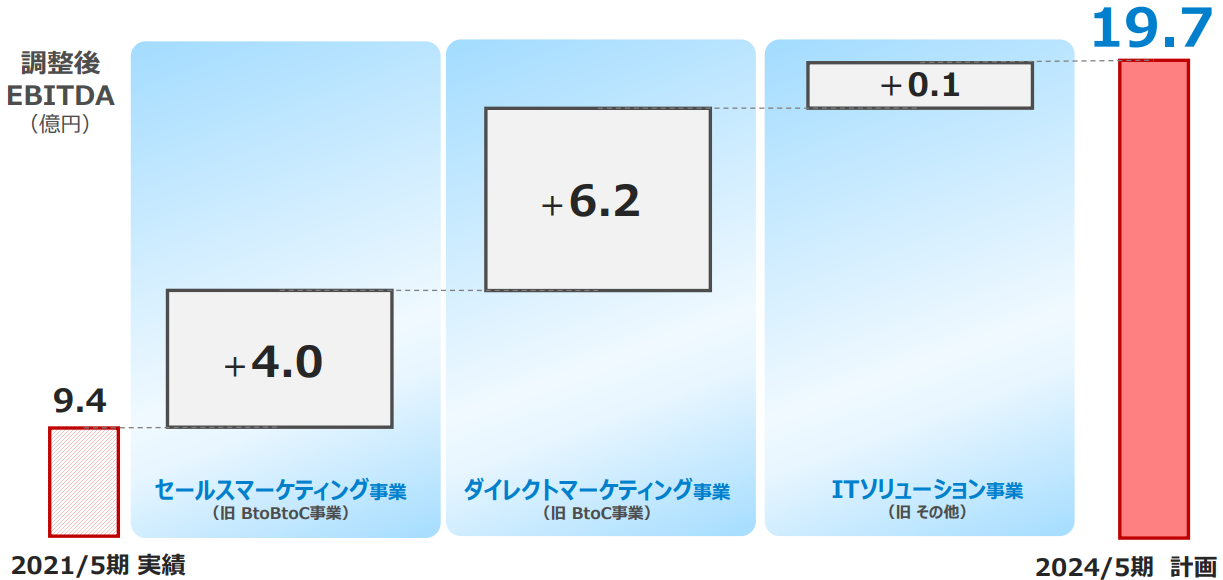

◎中期経営計画

これまで社内で作成していた中期経営計画を初めて公開。今回から新しい経営指標として調整後EBITDAとCCC(キャッシュ・コンバージョン・サイクル)を取り入れた。

(1)存在意義

私たちの商品を通じて、お客様の生活満足度向上とサスティナブルな社会を実現すること。

24年間取り組んでいる地球環境との調和を商品の開発方針として持っている。

(2)同社の強み

①40年間多くのお客様と関係を築かせて頂いたことによる膨大なデータ

創業から40年に渡り、顧客との接点と商品流通の中で培ってきた膨大なデータと経験値。

世の中のトレンドを素早くとらえ、トレンドに沿ったマーケティングとプロモーションを融合することでお客様が日々の生活の中で欲している商品を素早く、適切な流通経路で、より多くのお客様に届けることが可能。

②同社グループの主要顧客は、50代~70代のシニア世代であるということ

同社の主要顧客は、50代~70代のシニア世代。

子育てを終え、可処分所得が高く、比較的時間に余裕のある世代であることから、ヘルスケア、美容、エンターテイメントに対して購買意欲が高い世代であり、同社の強い基盤。

③豊富な販売チャネルと効率的なロジスティクス

SHOPの運営からTVショッピング、EC、生活協同組合、通信販売やドラッグストア、バラエティストアなど多様な販売チャネルと直接取引できると同時に、各チャネルを経由してスピード感をもってお客様へ商品を届けるための効率的なロジスティクスを抱えている。これにより、お客様が欲しい時に、欲しい商品を迅速に届けることが可能。

(3)同社が目指す姿

◎計画策定の背景

超高齢化社会が急速に進む日本国内において、シニア層のライフワークを「健康(ヘルスケア)」、「美容(ビューティー)」、「楽しさ(エンターテイメント)」の3つのテーマを軸に豊かなものにしていくことの意義〔50代で貯蓄高が負債高を逆転し、純貯蓄額(貯蓄現在高ー負債現在高)は70代でピークを迎える〕。今後近い将来、アジア諸国が直面する高齢化社会に向けて、高齢化先進国である日本国内でサービスを磨き、アジアマーケットへの展開を加速する(2020年時点における65歳以上人口は4億人から2050年には7億人へ約倍増)。

◎同社が目指す姿

ファンつくり・・・お客様から見てよい会社であり続けること

めまぐるしく変化する社会環境の変化に適応することで企業は存続し、存在し続ける意義をもつ。

常にお客様の現場の声に耳を傾けることで、「ファンつくり」をキーワードにアジアへと広げていく。

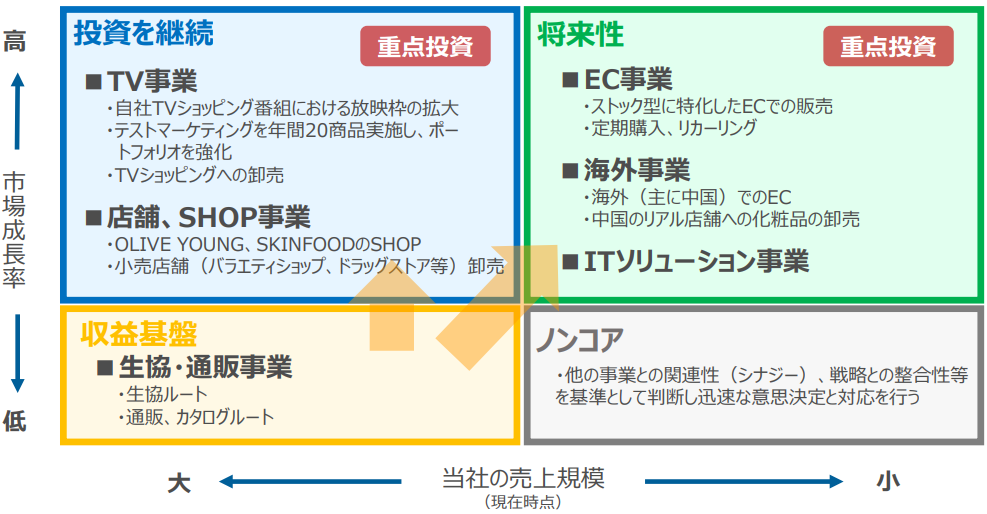

(4)重点施策

①重点投資領域へのM&A(攻めの施策)

TVショッピング、ECに積極的に投資、そこに対する定期購入商品への注力、メイドインジャパンの海外展開

②機動的な意思決定の基盤となるグループ構造改革(守りの施策)

事業ポートフォリオマネジメント、コーポレート機能の強化

③キャッシュ・フロー経営へのシフト

特にCCCを短くして資金を捻出し、成長事業であるPB商品に投資し強化

(5)数値目標

重点施策①~③を中心に今後3年間で 30億円の投資を行う

CCC・・・ダイレクトマーケティング事業のウエイトが高まれば回収が早くなるのでスケールアップさせていく

(同社資料より)

(6)成長投資

今後3年間で重点投資領域である「投資を継続」、「将来性」領域へ25億のM&Aなどの投資を行う収益基盤で生み出したキャッシュをTV事業、店舗、SHOP事業へ。

将来的には、EC事業、海外事業、ITソリューション事業に振り分けていく。

(同社資料より)

(7)株主還元方針

余剰資金のバランスを考慮しつつ、配当性向20%を目安とする(従来と変わらず)。

これからの3年間は、戦略的な成長投資を優先していく方針。

5.今後の注目点

TVショッピングは、MR(売上高/媒体費)が2以上の商品があるものの、ヒット商品が限られたことが、今期業績低迷の要因であるといえる。若年層のTV離れが散見されるが、TVショッピングのターゲットが50代から70代であり、その需要は弱まることが無いと予想されるため、今後のテストマーケティングにおいて多くのヒット商品を創出できるのかがカギとなる。また、TVショッピング事業の収益安定化のため定期購入型の比率を向上できるのか、季節商品に頼らない通年商品が開発できるのか、にも注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 7名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2021年12月17日

<基本的な考え方>

当社は、コーポレート・ガバナンスが有効に機能することが求められる中、上場企業として社会的使命と責任を果たすため、経営基盤を充実し、尚且つ高い倫理観を保持し、経営の透明性を一層高めることで、信頼される企業を目指してまいります。

また、当社は経営環境の変化に迅速かつ的確に対応できる経営体制の確立を重要な経営課題の一つと考えており、定時取締役会(月1回開催)、臨時取締役会(必要に応じて随時開催)のほか、常勤取締役(監査等委員である取締役を含む)及び執行役員による社内役員会(週1回開催)、チームマネージャー職以上で構成されるTOP会議(週1回開催)の開催により、多方面からの情報共有に努めております。

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

【補充原則1-2.(4)議決権の電子行使、招集通知の英訳】 | 当社は、現状、議決権電子行使プラットフォームの利用や株主総会招集通知の英訳等は行っておりませんが、機関投資家や海外投資家の株主構成等を踏まえ、株主の利便性も考慮し、必要に応じて検討してまいります。 |

【補充原則4-1.(2)中期経営計画の説明】 | 当社は、中期計画を策定しておりますが、中期ビジョンを掲げることで株主・投資家との共有認識を醸成できるよう努めております。中期の利益計画については開示しておりませんが、今後も開示の有無について検討いたします。 |

<コーポレートガバナンス・コードの各原則に基づく開示>

原則 | 開示内容 |

【原則1-4 いわゆる政策保有株式】 | 当社は、取引先との継続的かつ安定的で良好な取引関係の維持・強化につながる政策保有株式を保有します。ただし、リターンとリスク等を踏まえ、中・長期的な観点から定期的に検証し、必要性が認められなくなった場合には売却を進めます。当該株式については、毎年、取締役会において保有目的や合理性、取得価格と時価との比較、受取配当金の状況等を検証し、保有の必要性を確認しております。 議決権行使については、すべての議案に対して、原則、賛成行使しますが、株主価値の毀損につながる議案に関しては個別に精査いたします。 なお、議決権行使は、当該会社の状況や当社との関係維持・強化などを総合的に判断するため、外形的な基準を設けておりません。 |

【原則5-1 株主との建設的な対話に関する方針】 | 当社では、管理チーム総務グループをIR担当部署とし、株主からの対話の依頼に対しては、当社の持続的な成長と中長期的な企業価値の向上に資するよう合理的な範囲で対応しております。 代表取締役会長が、株主や機関投資家に対して、決算説明会を年に2回開催しております。なお、説明会に参加できない株主や投資家に対しては、当社のホームページにその決算説明会資料及び動画を掲載しております。 |

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(アイケイ:2722)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |