ブリッジレポート:(2708)久世 2023年3月期上期決算

久世 真也 社長 | 株式会社久世(2708) |

|

企業情報

市場 | 東証スタンダード |

業種 | 卸売業(商業) |

代表者 | 久世 真也 |

所在地 | 東京都豊島区東池袋2-29-7 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

760円 | 4,626,327株 | 3,516百万円 | - | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

- | - | 75.65円 | 10.0倍 | 750.35円 | 1.0倍 |

*株価は1/16終値。ROE、BPSは前期末実績。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2019年3月(実) | 66,006 | 223 | 372 | 209 | 56.67 | 12.00 |

2020年3月(実) | 64,356 | -55 | 69 | -290 | -78.55 | 6.00 |

2021年3月(実) | 37,854 | -2,336 | -2,076 | -1,861 | -502.79 | 0.00 |

2022年3月(実) | 43,851 | -908 | -746 | -727 | -196.53 | 0.00 |

2023年3月(予) | 54,000 | 350 | 360 | 280 | 75.65 | 未定 |

* 予想は会社予想。単位:百万円、円。

(株)久世の2023年3月期上期決算の概要と2023年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2023年3月期上期決算概要

3.2023年3月期業績予想

4.中期経営計画

5.久世社長に聞く

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 23/3期上期は、前年同期比36.3%の増収、0.6億円の営業利益(前年同期は9.6億円の損失)。既存顧客への様々な提案を通じ、サービスの維持・拡大に努めるとともに、新型コロナウイルス感染症の影響を受けにくい業態への営業活動を一層強化した。売上総利益率が改善、損益分岐点の低減にも取り組んできた。食品製造事業では仕入れコストの上昇に対して、価格適正化に取り組むが、ある程度の時間を要している。輸出事業については円安の影響もあり売上が伸長。

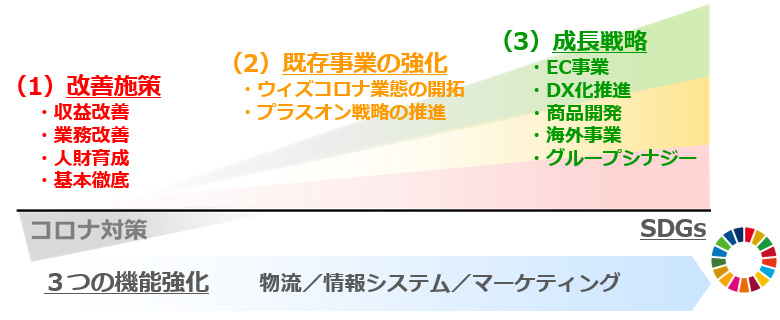

- 通期予想に修正はなく、23/3期予想は、前期比23.1%増収、営業利益3.5億円(前期は9.0億円の損失)を見込む。今後、予想される新型コロナウイルス感染症第8波や仕入価格の上昇を加味した。中期計画では、事業ミッションである「頼れる食のパートナー」を掲げる。収益や業務改善、人材育成といった①改善施策、ウィズコロナ業態の開拓、プラスオン戦略など②既存事業の強化、EC戦略、DX化推進、海外事業などの③成長戦略に取り組んでいく。

- 久世社長に上期決算のポイント、中期経営計画の進捗、株主・投資家へのメッセージなどを伺った。「今期は増収で黒字転換を見込んでおり、ここまでは順調に来ています。新型コロナの影響については、感染者数の推移、政府の需要創出策によるところも大きく、不透明感は依然残っていますが、中期経営計画を着実に推進し、売上・利益の拡大に努めていきますので、是非引き続き応援していただきたいと思います」とのことだ。

- 緩やかな回復基調が継続している。特に利益面において、今2Qは新型コロナウイルス感染症拡大前との比較で売上は劣るものの、営業利益は遜色ない水準になっており黒字が定着化しつつある。次のステップとしては、市場の回復と事業領域拡大の効果が待ち構える。新型コロナの影響による外食産業の停滞は既に収まっており、外国人観光客も大幅に増加、下期の外食市場は「緩やか」から「急速な」回復となりそうだ。また今後、中食・惣菜や給食・ヘルスケアへの拡販や海外事業などこれまで取り組んできた成果が市場の回復を上回る貢献を同社にもたらすことになるだろう。損益分岐点を引き下げた結果、増収効果が利益に大きく寄与してきそうだ。

1.会社概要

外食産業や中食産業向けの食材卸を中心に、グループで食材の製造・販売を手掛けている。取扱品目は約40,000アイテムに上り、冷凍・常温品はもちろん生鮮品から消耗品等のノンフードまで幅広い。グループは、同社の他、ソース・スープ類の製造・販売を手掛けるキスコフーズ(株)、ニュージーランドでソース類の製造を手掛けるキスコフーズ・インターナショナル・リミテッド、生鮮野菜など農産品の仕入・販売を行う(株)久世フレッシュ・ワン、豊洲市場に基盤を持つ水産物仲卸大手の旭水産(株)、海外子会社・関連会社向け金融と情報収集の役割を担う久世(香港)有限公司、及び中国で業務用食材卸を手掛ける上海日生食品物流有限公司、中国で業務用食材卸売事業を手掛ける久華世(成都)商貿有限公司の連結子会社7社、水産物売買業の豊洲フーズ(株)の非連結子会社1社。また、中京地区強化の一環として同地区に6,000店の取引先を有する酒類販売大手(株)サカツコーポレーションと、首都圏で病院・老人福祉施設向けの食材販売に強みを持つ東京中央食品(株)と、それぞれ業務提携をしている。さらに、2019年4月に業務用卸売協業体である日本外食流通サービス協会(JFSA)に加盟し、全国各地域の同業者と購買等で協業体制を構築している。2022年3月には、国分グループ本社(株)と資本業務提携を結び、財務基盤の強化を図るとともに、協業を進めてゆくことで合意した。

1-1 食産業のマーケット

食産業のマーケットは約70兆円とされており、コロナ禍前の内訳は、内食が約35兆円、中食が約10兆円、外食が約25兆円だった。このうち、同社が関与するのは、中食及び外食だが、女性の社会進出や単身世帯の増加等の社会環境の変化に伴い、人口が減少する中でも、外食市場は堅調に推移していた。中食市場は軽減税率導入の影響もあり、2017年に10兆円を超えるなど成長が続いていた。いずれの市場も新型コロナ感染拡大後は急速に市場が縮小したが、感染拡大が落ち着きを見せるとともに、緩やかながらも回復傾向にある。

1-2 経営理念とC&G活動の取組み

<経営理念>

「フードサービス・ソリューション・カンパニー」として「頼れる食のパートナー」を目指し、次の経営理念を掲げている。

私達は、明るい信頼される会社にします。

私達は、お客様の立場に立ち、最高の商品とサービスを提供します。

私達は、絶えず革新に挑戦し、たくましい会社にします。

私達は、お客様、お取引先の繁栄と株主、社員の幸福に貢献します。

私達は、そのために会社の成長と発展を果たします。

<C&G活動>

首都圏No.1、お客様満足度No.1の実現を目指し、営業利益の向上と組織力の強化を図るべく、2009年6月に「C&Gプロジェクト」(Change & Grow for The Good Company)を立ち上げ、意識と行動の変化に取り組んでいる。

*骨子

* | 成果目標を明確にする |

* | 成果にこだわる(期限管理の徹底) |

* | 週間単位のPDCAマネジメント |

* | 人のせいにしない、環境のせいにしない |

この骨子をベースにして「意識と行動の変化」を促し、「コミュニケーションの増加」「営業の行動量の増加と行動のスピード向上」「行動計画に対する問題点の早期発見と解決が可能になる」と考えている。

1-3 事業内容

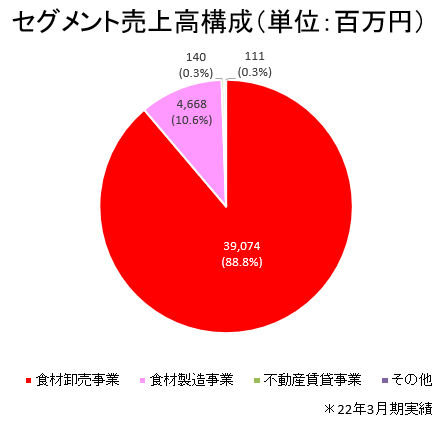

報告セグメントは、食材卸売事業、食材製造事業、及びグループ会社向けが大半を占める不動産賃貸事業の3つ。これ以外に報告セグメントに含まれない事業セグメント「その他」(物流受託業務)がある。

食材卸売事業

業務用食材全般に加え、割りばし、テイクアウト容器、洗剤といった消耗品等のノンフードまでを幅広くカバーし、取扱品目は約40,000アイテムを数える。グループでは生鮮品の取扱いもあり、プライベートブランド(PB)商品も取り揃える。

食材製造事業

連結子会社キスコフーズ(株)が食品製造工場を有し、ソース、ブイヨン、スープ及び調理食品等の自社ブランド製品及びOEM製品の製造・販売を行っており、その子会社(久世の孫会社)キスコフーズ インターナショナル リミテッド(KISCO FOODS INTERNATIONAL LIMITED)が、ニュージーランド・クライストチャーチ市において、オリジナルのフォンドヴォー(仔牛骨、牛肉、野菜等を原料としたソース)やベシャメルソース(バターと小麦粉を原料としたホワイトソース)の製造を行っている。

1-4 特長・強み

フードサービスソリューションカンパニーを標榜 -システムで 運ぶ、つくる、考える 頼れる食のパートナー-

同社は 「頼れる食のパートナー」 として、顧客へ様々な情報を提供し、顧客と共に、納品の方法、店舗経営、商品開発等について考え、問題の解決に取り組んでいる。目指すところは、「運ぶ」、「つくる」、「考える」それぞれの機能を総合的に組み合わせ、より高い付加価値を生み出す提案営業重視の「フードサービス・ソリューション・カンパニー」である。

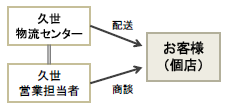

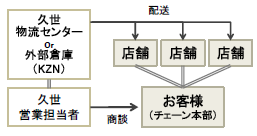

運ぶ〇:〇多様な要望に応える事の難しさ

同社においては「個店向け配送」と「チェーン店向け配送」の2通りがあり、「個店向け配送」は、幅広い品揃えで様々な業態(洋食、和食、中華、ホテル、居酒屋、バル、カフェ、病院、商業施設等)に対応し、自社の物流センターから配送。一方、「チェーン店向け配送」はチェーン店独自の品揃えに対応し、自社の物流センターと外部倉庫を利用した久世全国ネットワーク(KZN)の併用で、北海道から九州まで全国にチェーン展開している顧客に食材を届けている。

個店向け配送 |

チェーン店向け配送 |

|

|

「運ぶ」(配送)は食材専門商社としての根幹に関わる業務だが、時間指定、配送頻度、納品場所等、多様な要望に応えつつ、しっかりと収益管理していく事は実に難しい。昨今の店舗運営は生産性の向上を迫られる一方、労務管理に対する指導が強化されているため、店着時間がピンポイントで指定される事が多く、これに対応しようとすると物流コストが跳ね上がる。このため、納入価格、物流フィー、店着時間を総合的に勘案して取引条件を決める必要があり、オペレーションの難易度が上がっているが、同社では「KZN」により全国規模で展開しているチェーン店から、きめ細やかな配送を必要とする個店向けの対応まで、顧客ニーズに応じて幅広い物流を可能にしている。顧客の「いま、欲しい」に対応し、365日/24時間体制で受注し、翌日に配達できる体制を整えている。

つくる〇:〇食材専門商社の枠を超えた事業展開で収益力の強化と顧客満足度の向上を両立

定番アイテムに加え、他店との差別化をはかる様々な食材、資材や消耗品といったノンフードアイテムなど、品質と価格にこだわったオリジナル商品を取り揃えている。

品揃えについては、ソース・ブイヨン・スープ・調理食品などの製造販売を行うキスコフーズ、生鮮野菜の仕入・販売を行う久世フレッシュ・ワン、水産物仲卸会社の旭水産を傘下に持つ同社グループの総合力が大きく寄与し、顧客に当社ならではの価値をつくり出して提供し、収益力の強化にも取り組んでいる。

考える〇:〇情報提供で顧客のビジネスを側面から支援

外食産業における長年の経験とノウハウを活かして、レストラン・居酒屋・ダイニング・カフェ・ホテル等、業態を問わず幅広い顧客のニーズ、トレンド、他社との差別化などさまざまな観点から、オリジナルメニューやムリ・ムダのない調理オペレーションを提案している。

カタログやWEBなど、各種媒体によるほか、食材セミナーや展示会「「FOODSERVICE SOLUTION」を通じて、同社商品を使用したメニューレシピやトレンド情報を提供している。

「FOODSERVICE SOLUTION」は、同社のPB商品や売れ筋商品、オリジナルメニューを顧客に提案するプロ向けの展示会で、同社が取引している200社を越える、主要メーカーと顧客の情報交換の場として高く評価されている。

品質管理〇:〇商品はもちろん、営業、物流、受発注等のサポート部門を含め、全ての業務で品質向上を推進

1981年に社内に品質管理部門を設け、取引先の品質に関する要望や問い合わせに対し、迅速に対応できる体制を構築しており、細菌検査、生産委託先工場の製造管理、商品規格書の作成・提供、物流センター、各営業拠点の衛生管理チェック等を実施している。また、2010年に「久世グループ品質方針」及びISO22000に基づいた久世グループの品質保証の仕組みである「久世クオス(久世QUALITY SYSTEM)」を策定し、新しい品質への取組みをスタート。13年4月には、キスコフーズ(株)が、同年8月には同社と(株)久世フレッシュ・ワンが、それぞれISO22000の認証を取得した。また、2019年10月には(株)旭水産がFSSC22000の認証を取得している。商品の品質だけでなく、営業、物流、受発注等のサポート部門を含め、全ての業務の品質の向上を推進し、「お客様満足度No.1」を目指している。

2.2023年3月期上期決算概要

2-1 連結業績

| 22/3期 上期 | 構成比 | 23/3期 上期 | 構成比 | 前年同期比 | 会社予想 | 予想比 |

売上高 | 19,129 | 100.0% | 26,192 | 100.0% | +36.3% | 25,000 | +4.8% |

売上総利益 | 4,129 | 21.6% | 5,734 | 21.9% | +38.9% | - | - |

販管費 | 5,091 | 26.6% | 5,675 | 21.7% | +11.5% | - | - |

営業利益 | -961 | - | 59 | 0.2% | - | -230 | - |

経常利益 | -831 | - | 85 | 0.3% | - | -230 | - |

親会社株主帰属利益 | -797 | - | 104 | 0.4% | - | -250 | - |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

*費用項目の▲は費用の増加を示す。

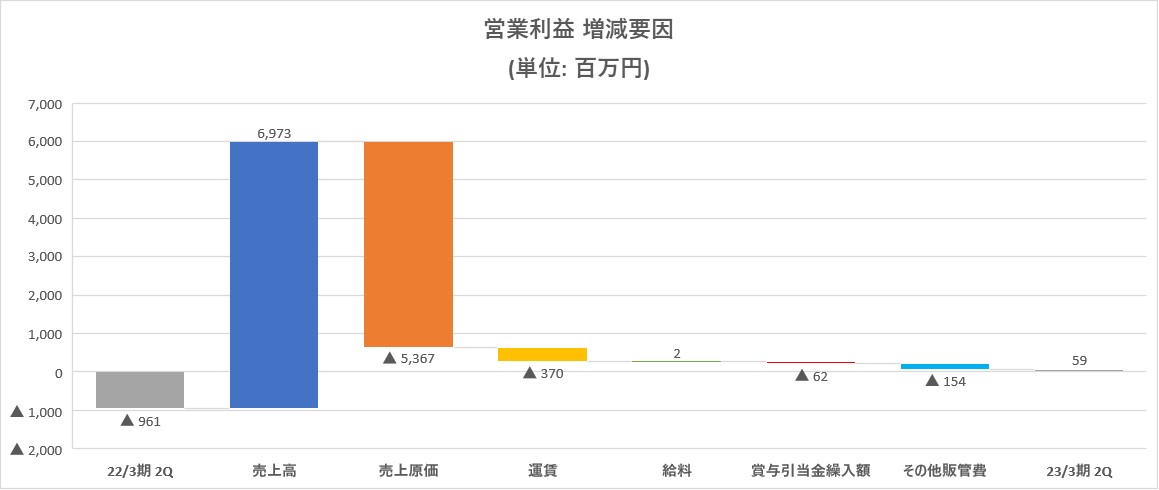

前年同期比36.3%の増収、0.5億円の営業利益(前年同期は9.6億円の損失)

外部環境としては、コロナウイルス感染拡大の第7波などはあったものの、サービス業を中心に、市場は緩やかに回復した。また、ウクライナ情勢や急激な円安の進行等により諸物価が高騰した。さらに外食市場では、働き手の価値観の多様化、採用競争の激化による人手不足、賃金上昇が見られた。そしてリモートワークの普及や企業などの接待・宴会需要、インバウンドや高齢者層の飲食店需要が戻らないなど、消費者の外食利用のシーンの変化が見られた。外食・中食市場は、新型コロナウイルス感染症流行前の業績水準までの回復にはなお時間がかかる状況にある。

こうした状況下、既存顧客への付加価値のある様々な提案を通じ、サービスの維持・拡大に努めるとともに、中食・惣菜関連、給食・ヘルスケア関連等の新型コロナウイルス感染症の影響を受けにくい業態への営業活動を一層強化した。価格改定も順調に伸長している。外食市場の回復に伴い、売上高は前年同期比36.3%増の261.9億円と大幅に増加した。市場の回復が58.1億円、新規顧客開拓など営業強化で15.1億円の増収要因。また粗利率の改善に取り組んでおり、売上総利益率は前年同期21.6%から21.9%に改善した。物流拠点の統廃合や配送コースの見直しにより経費を削減し、損益分岐点の低減にも取り組んできた。付加価値を高めた提案も効果を表している。

販管費率は前年同期26.6%から21.7%に改善した。食品製造事業については、円安や原材料費の高騰による仕入れコストの上昇に対して、価格の適正化に取り組んでいるが、ある程度の時間を要している。一方、輸出事業については、久世と旭水産において、いち早く経済活動を再開した北米や東南アジアを中心に、円安の影響もあり売上が伸長している。なお、2022年3月18日に「資本業務提携契約」を締結した国分グループ本社とは、各種部会を立ち上げ、提携内容の具体化に向けて協議を進めている。

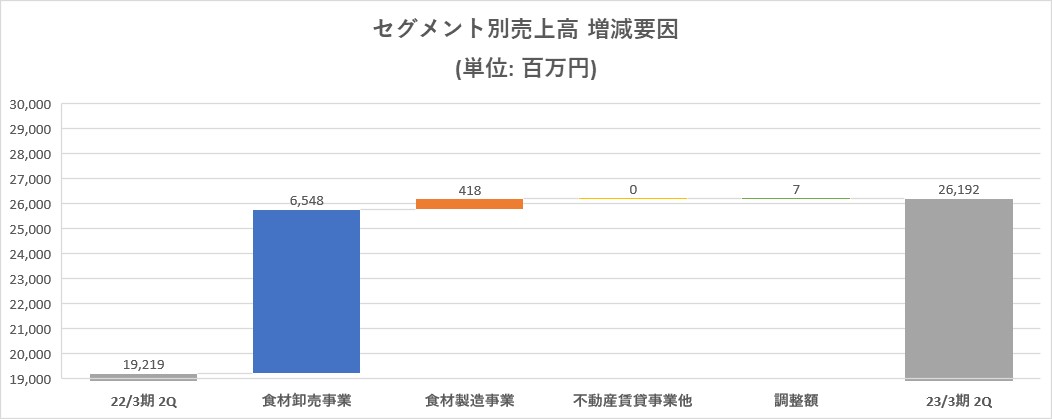

2-2 セグメント別動向

| 22/3期 上期 | 構成比 | 23/3期 上期 | 構成比 | 前年同期比 |

食材卸売事業 | 17,119 | 89.1% | 23,667 | 90.4% | +38.1% |

食材製造事業 | 2,055 | 10.7% | 2,473 | 9.4% | +20.3% |

不動産賃貸事業他 | 3 | 0.0% | 3 | 0.0% | -0.1% |

その他 | 41 | - | 48 | - | - |

連結売上高 | 19,219 | 100.0% | 26,192 | 100.0% | +36.9% |

食材卸売事業 | -611 | - | 337 | 74.6% | - |

食材製造事業 | 13 | - | 83 | 18.4% | +513.6% |

不動産賃貸事業他 | 42 | - | 51 | 7.1% | +22.6% |

その他 | -14 | - | -19 | - | - |

連結営業利益 | -961 | - | 59 | - | - |

* 単位:百万円。その他は報告セグメントに含まれない事業セグメントであり物流受託事業。

*株式会社インベストメントブリッジが開示資料を基に作成。

食材卸売事業

売上高236.6億円(前年同期比38.1%増)、セグメント利益(営業利益)3.3億円(前年同期は6.1億円の損失)。夏場の新型コロナウイルス感染者数が拡大する局面はあったものの、売上は回復基調にある。既存顧客への様々な提案を進めるとともに、引き続き経費削減に努力し、新型コロナウイルス感染症の影響を受けにくい業態への営業活動を進めてきた。

食材製造事業

売上高24.7億円(前年同期比20.3%増)、セグメント利益(営業利益)0.8億円(前年同期比513.6%増)。当事業は主に連結子会社キスコフーズ(株)の事業領域である。世界的な原材料やエネルギー価格の高騰に加え、円安の影響により仕入コストの上昇が続いている。これに対し適正な価格にするとともに、一次工程の内製化等によるコスト削減や通販会社等の新たな販路開拓を進めてきた。

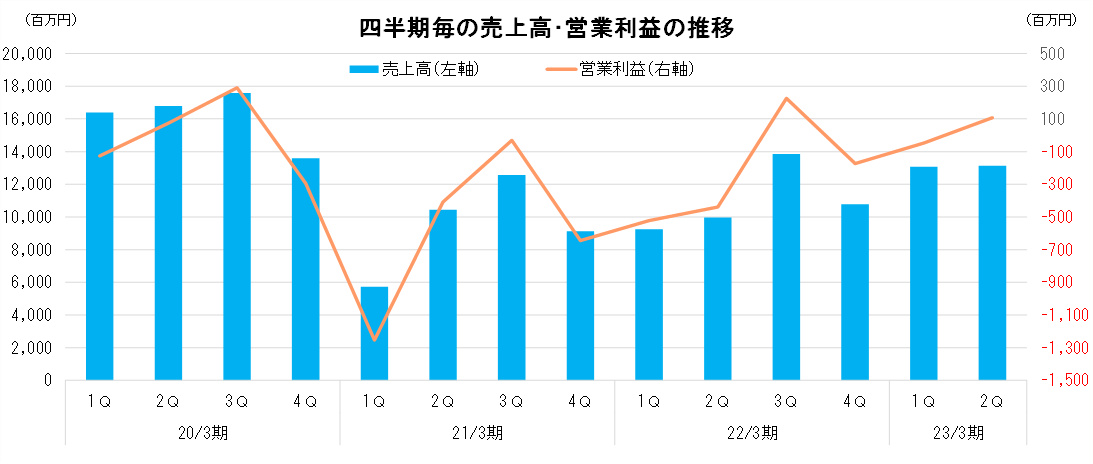

四半期毎の業績は下図の通り。最初に緊急事態宣言が発出された21.3期1Qが最も厳しく、その後売上高は感染拡大状況などで変動している。しかし、営業利益については、右肩上がりとなっている。今2Qは、新型コロナウイルス感染症拡大前(20/3期1Qから3Q)との比較で売上は劣るものの、営業利益は遜色ない水準になっており、コスト削減への取り組みが功を奏して黒字が定着化しつつある。

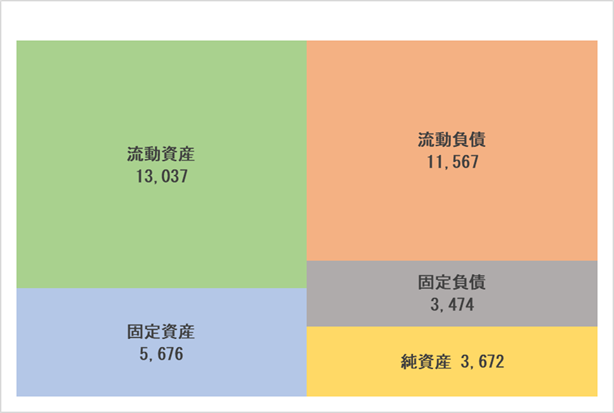

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

| 22年3月 | 22年9月 |

| 22年3月 | 22年9月 |

現預金 | 3,537 | 3,688 | 仕入債務 | 6,308 | 7,812 |

売上債権 | 5,267 | 5,723 | 短期有利子負債 | 3,364 | 2,225 |

たな卸資産 | 2,696 | 3,160 | 流動負債 | 11,135 | 11,567 |

流動資産 | 12,017 | 13,037 | 長期有利子負債 | 3,020 | 2,753 |

有形固定資産 | 2,410 | 2,382 | 固定負債 | 3,762 | 3,474 |

無形固定資産 | 367 | 306 | 純資産 | 2,777 | 3,672 |

投資 その他 | 2,878 | 2,987 | 負債・純資産合計 | 17,674 | 18,713 |

固定資産 | 5,656 | 5,676 | 有利子負債合計 | 6,384 | 4,978 |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

23/3期上期末の総資産は前期末との比較で10.3億円増の187.1億円。これは主として、売上債権が4.5億円、商品及び製品(たな卸資産の一部)が4.2億円増加したこと等によるもの。負債は、前期末との比較で1.4億円増加し、150.4億円となった。これは主として、短期借入金が9.5億円、長期借入金が2.6億円減少し、仕入債務が15.0億円増加したこと等によるもの。純資産は前期末との比較で8.9億円増加し、36.7億円となった。これは主として、国分グループ本社株式会社に対する新株式発行及び自己株式の処分によるもの。

自己資本比率は19.6%(前期末15.7%)に改善した。これは、2022年4月の国分グループ本社株式会社からの第三者割当7億円と利益確保によるもの。

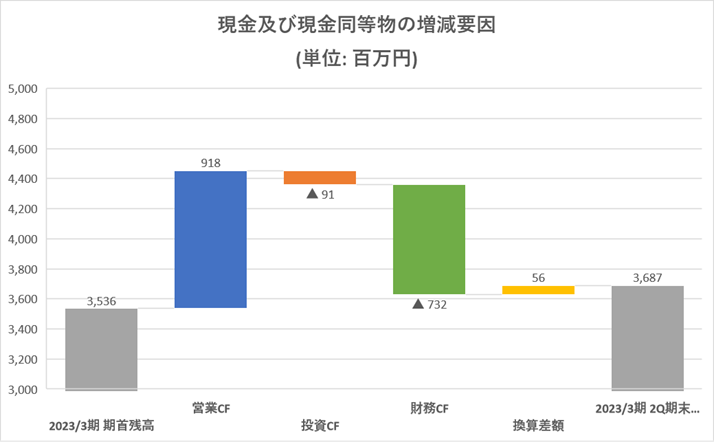

キャッシュ・フロー(CF)

| 22/3期 上期 | 23/3期 上期 | 前年同期比 | |

営業キャッシュ・フロー(A) | -143 | 918 | 1,061 | - |

投資キャッシュ・フロー(B) | -21 | -91 | -70 | - |

フリー・キャッシュ・フロー(A+B) | -164 | 827 | 991 | - |

財務キャッシュ・フロー | -137 | -732 | -595 | - |

現金及び現金同等物期末残高 | 3,658 | 3,687 | 29 | +0.8% |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

営業CFは9.1億円の収入(前年同期は1.4億円の支出)となった。これは、税金等調整前四半期純利益が0.8億円、減価償却費が1.5億円、仕入債務の増加額が14.8億円であったことに対し、売上債権の増加額が4.3億円、棚卸資産の増加額が4.5億円あったことが主たる要因。

投資CFは0.9億円の支出(前年同期は0.2億円の支出)となった。これは、有形固定資産の取得による支出が0.5億円、その他による支出が0.2億円であったことが主たる要因。

財務CFは7.3億円の支出(前年同期は1.3億円の支出)となった。これは、株式の発行による収入が5.6億円、自己株式の売却による収入が1.3億円であったことに対し、短期借入金の減少額が9.5億円、長期借入金の返済による支出が5.5億円であったことが主たる要因。

3.2023年3月期業績予想

3-1 通期連結業績

| 22/3期 実績 | 構成比 | 23/3期 予想 | 構成比 | 前期比 |

売上高 | 43,851 | 100.0% | 54,000 | 100.0% | +23.1% |

営業利益 | -908 | - | 350 | 0.6% | - |

経常利益 | -746 | - | 360 | 0.7% | - |

親会社株主帰属利益 | -727 | - | 280 | 0.5% | - |

* 単位:百万円

23/3期は23.1%増収、営業利益は3.5億円を計画

通期予想に修正はなく、23/3期は売上高が前期比23.1%増の540億円、営業利益3.5億円、経常利益3.6億円、親会社株主帰属利益は2.8億円といずれの利益も黒字転換を見込む。

今後、予想される新型コロナウイルス感染症第8波や仕入価格の上昇を加味した。引き続き事業ミッションである「頼れる食のパートナー」としての役割を全うする為、経費の低減に努めるとともに、既存顧客との取引深耕と中食・惣菜関連や給食・ヘルスケア関連等の新型コロナウイルス感染症の影響を受けにくい業態を中心とした新規顧客開拓に全社をあげて取り組む。

3-2 株主還元

株主優待制度として、株式保有数に応じて同社PB商品の特選無洗米(山形天童産)の新米を進呈しており、23/3期も10月に発送した。この特選無洗米は、山形県天童市の契約農家が栽培している。

尚、23/3期の配当については未定としている。

4.中期経営計画

テーマ

『頼れる食のパートナー』

第5次3ヶ年中期経営計画テーマ

ワン チーム ハンドレッド One Team 100 | ~事業構造改革への挑戦~ 100周年へ向けて |

(同社資料より)

取り組み①改善施策

収益改善

■売上の回復 | 市場回復に対応し、損益分岐点管理と販売施策を推進 |

■物流効率の改善 | 物流センターや配送コースの生産性と精度・品質の向上 |

■JFSA商品の販売推進 | 共販事業による仕入価格の抑制、商品開発 |

業務改善

■業務改革の推進 | 社員の声を改善に繋げる「業務改革」を推進 |

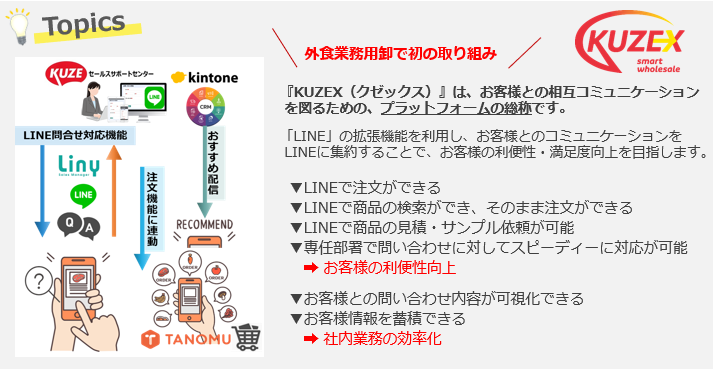

■DX化 | 『KUZEX』、RPAなどを活用した業務改善の推進 |

■国分グループとの連携 | 両社のリソースに対する現状把握、相互理解を推進(物流・システムほか) |

人財育成/基本徹底

■人財育成 | 採用/育成/定着/評価の4つの軸を確立 |

■新人事制度の導入 | 次世代リーダーの育成、キャリアの多様性への対応 |

■採用活動の強化 | 人手不足の解消など |

改善施策として「収益改善」「業務改善」「人財育成」「基本の徹底」の4つを柱にしている。

「収益改善」では、物流拠点の統廃合や配送コースの見直しなどを通じた物流費の抑制と、それによる損益分岐点の低減進める。また、JFSAの加盟企業との共同購買を推進し、顧客にとって価格メリットのある商品の提案や商品開発を進めていく。

「業務改善」については、DX(デジタルトランスフォーメーション)として『KUZEX』(後述)を構築した。DX化を進めることで、システム化できるものはシステム化して業務の効率化を進めていく考え。一方で、人を介する営業も必要。人でしかできない仕事に専念し、顧客満足度向上に繋げる。また、2022年3月に資本業務提携を行った国分グループ本社とは、両社の持つ物流やシステムなどの強み・リソースを最大限生かしていくための情報交換と協力を進めていく。

「人財育成」については、新人事制度の導入準備や採用活動の強化を行っている。採用・育成・定着・評価の4つの軸を確立させ、人財育成を強化していく。

取り組み②既存事業の強化

外食市場はリモートワークの浸透や、夜の宴会需要の減少、人手不足などにより、市場規模がコロナ前と同じ水準に戻るには時間がかかると同社では考えている。さらに、人が集まれなくなったことに伴う結婚式など冠婚葬祭の小規模化などの影響も長引く。「ウィズコロナ業態の強化」として、中食・惣菜、給食・ヘルスケア業態といったコロナに影響を受けにくい業態の強化を進めていく。コロナ前、このような業態の売上構成比は10%程度であったが、現在は12%となり、売上高も伸びている。

これまで通り、外食市場を重視しつつ、変化に強い企業体質を構築するため、中食・惣菜、給食・ヘルスケア業態の売上構成比を30%にすることを中期目標とし、新たな売上の柱を作っていく考え。

「プラスオン戦略」も推進する。現在顧客が抱える課題として「価値の向上」「収益の確保」「生産性の向上」が挙げられる。仕入価格高騰によって収益の確保が難しくなっており、客単価を上げるためには付加価値のあるメニューが必要。また、人手不足が顕著となっており生産性の向上も課題。顧客はこれらの課題を解決するために、従来の商品に加え“プラスオン”で「価値のある」素材・商品を提供していく必要がある。同社では、専門部署であるセールスバイヤー部を中心に重点商品を提案できるスキームを構築し、顧客に価値ある商品を提案できる体制を整えてきた。また、飲食店にとっての収益源であるお酒やソフトドリンクの提案強化を図るため、2022年11月に「酒類・飲料販売推進部」を立ち上げた。これらの部署を中心に、引き続き顧客の課題解決につながるような、価値ある商品をプラスオンで提案していく。

取り組み③成長戦略

EC事業

プラットフォーム事業部を設立、「ECで売る、ECに売る」をテーマに物流受託とECチャネルでの商品販売のノウハウを蓄積

■ECサイトでの販売(ECで売る)

・ECモールへの自社店舗を出店し、ネット販売のノウハウ蓄積

・ECサイト運営者に対し、商品を提案して販売

■物流受託事業(ECに売る)

・EC販売を強化する顧客へ冷凍食品を中心とした物流受託

・新規案件も増加しており、顧客からの需要多数

・既存顧客だけではなく、他業種への提案も強化していく

1つ目が「ECで売る」ということ。楽天市場やアスクルといったECサイトへの商品提案・販売。昨年、楽天市場に出店した自社店舗の「make!t STORE(メイキットストア)」は、1周年を迎えた。拡大する食品のEC販売市場に対し、物流から販売まで一貫して行うことでネット通販の総合的なノウハウを蓄積していく。

2つ目は「ECに売る」ということで、EC販売を行う顧客の物流受託事業を行っている。具体的には、ネット通販向けのギフト商品などをアソートして梱包するなどといった業務。冷凍・冷蔵・常温の3温度帯で対応できる業者は少なく、顧客からの需要も増えており、サービス開始から約2年で荷扱量は4倍になった。引き続き、採算性やオペレーションの改善など、課題を洗い出しながら、販路と受託先の拡大に取り組む。

DX化の推進

DX化の推進を担うセールスサポートセンターを中心に、相互型コミュニケーションによる利便性の向上を狙いとした『KUZEX』を構築

(同社資料より)

『KUZEX(クゼックス)』とは、顧客との相互コミュニケーションを図るためのプラットフォームの総称。LINEの拡張機能を利用して、顧客とのコミュニケーションをLINEに集約することで顧客の利便性や満足度向上を目指している。具体的には、LINEの拡張機能である「Liny」を利用した問い合わせ対応や、顧客管理システムの「キントーン」、発注システムの「タノム」などを組み合わせたシステム。顧客は商品の問い合わせや見積依頼、商品の注文などをLINEですべて完結させることが可能。また、顧客とのやり取りを可視化することができ、顧客情報も蓄積されるため、社内業務の効率化を図ることもできる。これまで問合せやクレーム対応に時間を取られていた営業担当者が本来の提案型業務に集中することで顧客満足度をさらにアップさせていく考え。このような取り組みは外食業務用卸としては初の取り組みということで注目され、Yahoo!ニュースにも掲載された。

海外事業

■輸出の強化(久世、旭水産、キスコフーズ)

・現地卸との連携を図り、輸出国や産地を開拓し、同社の優位性を発揮していく

・シンガポール、香港、タイなどのアジア各国はもちろん、北米エリアの拡大を推進

・生鮮品や酒類/飲料の輸出を強化

■中国事業(上海日生食品物流、久華世成都)

・ゼロコロナ政策に対応し、小売流通チャネルを開拓

・収益改善、新規開拓を強化

■製造事業(キスコフーズインターナショナル)

・キスコフーズ(国内)との連携強化

・日本国内の人手不足に対応し、お客様の簡便性・高品質の需要に貢献

日本政府では2030年食品輸出5兆円という大きなビジョンを掲げている。そのような政府の取り組みと協同し、現地の卸などと協力しながら、シンガポールや香港・マカオ、タイなどのアジア各国だけでなく、北米への食品の販売を強化している。また、国内同様に酒や飲料の輸出も強化し、プラスオンで提案できるようにしていく考え。中国では、上海日生食品物流と久華世成都において収益改善や新規開拓の強化に取り組む。製造事業としては、キスコフーズインターナショナルにおいて引き続き、ニュージーランドにおける優位性のある商品開発を続けるほか、国内のキスコフーズとの連携強化を図る。

グループシナジーの発揮

・共同配送など物流機能の効率化、コストシナジーの発揮

・人材交流による相互理解、および一体感の醸成

久世グループには、食材卸、製造事業、生鮮事業、海外事業を行うグループ会社がある。今後は、野菜の共同配送による物流の効率化などのコスト削減や人事交流を通じた相互理解など、グループシナジーを最大限発揮し、グループで一体感のある経営を進めていく。

5.久世社長に聞く

久世社長に上期決算のポイント、中期経営計画の進捗、株主・投資家へのメッセージなどを伺った。

Q:上期決算は増収、黒字転換となりました。人流の回復などの外部要因もあったかとは思いますが、原材料価格高騰などマイナス要因もありました。業績回復における御社の内部要因、「中食・ヘルスケア業界の開拓」「輸出の伸長」についてお話しください。

「中食・ヘルスケア業界の開拓」に関しては、これまでの外食店の新規開拓とは違う観点で取り組みを進めてまいりました。

当社はこれまで外食産業をメインのお客様として、また首都圏を中心に活動してきました。都心部にフォーカスすると、やはりコロナで大きな影響を受けたお店も多いのですが、少し郊外エリアまで広げてみると外食のみではなく、中食も取り扱う店やヘルスケア関連のお客様も多く見受けられます。

エリア的な集中をかけながらも、外食に限らず業態的な分散をかけていくことで、多様なニーズを取り込むことができました。

外食店もお弁当を取り扱うなど、業態のボーダーレス化も進んでいますので、中食の提案を積極的に行うことがお客様にとってもメリットがあると考えています。

輸出に関しては、当社では10年ほど前から海外マーケットの開拓を進めてきました。

中でも重要なのは現地の販売チャネルの構築です。輸出できる製品を持っていても、泥臭い世界も含め、細かい実務、現地の慣習、先方の心情などを正しく理解して輸出を行わないと成功に至りません。

コロナ禍前から動いていたという先行メリットを活かすことができました。

Q:続いて中期経営計画の進捗について伺います。まず「1. 改善施策」についてはいかがでしょうか?

まだまだ道半ばではありますが、収益改善については、物流拠点の統廃合や配送コースの見直しにより経費を削減し、損益分岐点の低減が進んでいます。

業務改善については、コロナ禍を機に様々な変化が起こりましたので、現在全社的なヒアリングを実施し、営業、物流、商品、経理、システムなど各部門から、課題や改善策、要望を聞き取りまとめております。現場の状況を理解することは業務改善のヒントに繋がると考えており変化に対応していくため、業務改革を進めてまいります。

Q:「2.既存事業の強化」についてコメントをお願いします。

中食・惣菜業態の強化に注力しており、着実に進展しています。

現在外食9割、中食1割という構成ですが、中食・給食系を3割程度にまで引き上げたいと考えています。

食材のボーダーレス化が進む中、当社の中食・惣菜のノウハウは飲食店にとってもメリットがあると思っていますので、その相乗効果を発揮していきます。

今までの商品に加え“プラスオン”で「価値のある」素材・商品を提供していく「プラスオン戦略」では、専門部署であるセールスバイヤー部を中心に重点商品を提案できるスキームを構築し、価値ある商品を提案できる体制を整えてきました。これは文字通り、仕入のプロであるバイヤーの知見やノウハウを直接お客様に提供するというものです。

また売り方に関しても、属人ベースの能力に頼るのではなく、仕組化が重要と考えており、情報を共有しバイヤーとセールスが一体となって提案・販売を行っていきます。

Q:続いて「成長戦略」についてもコメントをお願いします。

一つ目は「EC事業の強化」ですが、EC販売事業である「ECで売る」に関しては、ここ2年間で、受託、運営オペレーション、売り方など、生産性向上やコスト低減に向けた様々なノウハウを蓄積することができたと考えています。これからも、SNSへの対応なども含め、ネット通販の総合的なノウハウを蓄積し、販売拡大を目指します。

一方物流受託事業である「ECに売る」についても、当社が既に在庫を有している点や冷凍・冷蔵・常温の3温度帯に対応できる点をお客様にご評価いただき、需要は着実に拡大しています。引き続き、採算性やオペレーションの改善など、課題改善を進めながら、販路と受託先の拡大に取り組んでまいります。

EC事業については早期の収益化が見えてきました。

「DX化の推進」については、顧客との相互コミュニケーションを図るためのプラットフォーム「KUZEX(クゼックス)」の構築に取り組んでいます。LINEの拡張機能を利用しているため、さほど大きな投資をすることなく、顧客とのコミュニケーションをLINEに集約することで顧客の利便性や満足度向上を目指しています。

現状では、若いオーナー様の個店や利便性を優先するお客様の利用が中心ですが、今後、外食業務卸のDXは急速に進展していくことは確実と考えており、今からしっかり対応、準備してまいります。

「海外事業」は、現地卸との連携を図り、輸出国や産地を開拓していきます。

現在は円安の効果に加え、和食人気の高まりも追い風となっています。元々東南アジアや北米では和食人気が高いのですが、諸外国でインフレが進む中、魚介類を中心とした和食であれば価格上昇を吸収することができるという状況にあり、和食素材の需要は着実に増大しています。

また、当社は豊洲市場で例えば富山、鳥取、岡山産の高品質の水産物を荷合わせして、羽田から空輸することができます。また当社グループは魚介類卸で食品安全システム認証「FSSC22000」を先行取得しており、海外からも提供する素材に対して非常に高い評価をいただいています。

こうした当社およびグループの優位性を活かして、輸出をさらに拡大させていきます。

中国においてはゼロコロナ政策に対応し、小売り流通チャネルの開拓に注力してきたことが功を奏し、さほど大きなダメージを受けておりません。ゼロコロナ政策も終了したことから、着実な回復を見込んでいます。

製造事業についてはシンガポールや香港などで、デミグラスソースやフォンドヴォーといったいわゆる「洋風出汁」が、高級ホテルで高い評価をいただいています。引き続き優位性のある商品開発を強化し、日本製食材への信頼を武器に、北米も含めて食品、飲料の販売を強化してまいります。

グループシナジーの発揮に関しては、まずは生鮮配送の連携を進めてまいります。生鮮野菜など農産品の仕入・販売を行う(株)久世フレッシュ・ワンの野菜を久世が配送する。つまり、久世のお客様に久世フレッシュ・ワンから仕入れた野菜をお届けするというところからスタートしています。

将来的には、肉、野菜、アルコール、消耗資材がドレッシングと一緒に届くというように、共同配送を強化して物流機能の効率化やコストシナジーの発揮を目指します。

国分グループとのアライアンスについては、現在は相互理解、現状把握の段階です。

国分グループはアルコールに強いチャネルをお持ちなので、当社が強化したいと考えているアルコールの販促の上で、調達面などで大きなシナジーが生まれるものと見込んでいます。

Q:では最後に株主・投資家へのメッセージをお願いします。

現在はデジタル技術が社会のあらゆる場面に浸透しておりますが、むしろリアルの良さとか、あえてこういう環境下だからこそ家族や友人と顔を合わせて、美味しいものを楽しく食べたいといった、人とつながりたいというニーズが増えていると認識しております。

そうした中で、食に関する多様性を支えているのは我々中間流通、食品卸であると自負しておりますので、これからも、皆さんが楽しく食事ができる社会を支えていきたいと考えています。

今期は増収で黒字転換を見込んでおり、ここまでは順調に来ています。

新型コロナの影響については、感染者数の推移や、政府の需要創出策にも大きく影響を受け不透明感も依然として残っていますが、中期経営計画を着実に推進し、売上・利益の拡大に努めてまいりますので、是非引き続き応援していただきたいと思います。

6.今後の注目点

緩やかな回復基調が継続している。特に利益面において、今2Qは新型コロナウイルス感染症拡大前との比較で売上は劣るものの、営業利益は遜色ない水準になっている。コスト削減への取り組みが功を奏して、損益分岐点を引き下げ、黒字が定着化しつつある。次のステップとしては、市場の回復と事業領域拡大の効果が待ち構える。新型コロナの影響による外食産業の停滞は既に収まっており、外国人観光客も既に大幅に増加している。上期はまだそのような段階にまで至っていなかっただけに、下期の外食市場は「緩やか」から「急速な」回復となりそうだ。また今後、中食惣菜や給食ヘルスケアへの拡販や海外事業などこれまで取り組んできた成果が市場の回復を上回る貢献を同社にもたらすことになるだろう。進行中の中期計画では、24/3期に売上高610億円、営業利益8.4億円を目指しているが、達成の目途が立ってきたともいえそう。また、損益分岐点を引き下げた結果、増収効果が利益に大きく寄与してくることになりそうだ。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 7名、うち社外2名 |

監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2022年6月27日)

基本的な考え方

当社のコーポレート・ガバナンスの考え方は、経営理念を基本としております。

経営理念 | 私達は、明るい信頼される会社にします。 私達は、お客様の立場に立ち、最高の商品とサービスを提供します。 私達は、絶えず革新に挑戦し、たくましい会社にします。 私達は、お客様、お取引先の繁栄と株主、社員の幸福に貢献します。 私達は、そのために会社の成長と発展を果たします。

|

これらの考え方に基づき、当社は企業目的を達成し、企業価値を向上させるために経営の有効性と効率化を高め、変化する経営環境に対して迅速な意思決定や、意思決定に基づく機動性の向上を図っていく必要があると考えております。また、経営の健全性を高めるために、経営の監視機能として、内部統制システム構築による自主点検と内部監査による法令遵守(コンプライアンス)チェックがますます重要性を増してきていると認識しております。その上で、安定的な企業活動を継続していくために、コーポレート・ガバナンスの強化を図ってまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則 3-1-3.サステナビリティの取り組み】

当社は、サステナビリティを巡る課題について、持続可能な開発目標(SDGs)の考え方に賛同し、持続可能な世界の実現及び企業の社会的責任(CSR)を果たすことと捉えております。この課題への取り組みとして、がん研究会支援自動販売機を設置し自動販売機売上の一部をがん研究会へ寄付、パラリンアートの賛助会員として障がい者アーティストの経済的な自立の支援、また本社所在地である豊島区役所とともに、支援が必要なご家庭などへ食材支援などを行っております。

なお、当社は、「事業構造改革への挑戦」をテーマとした「第5次3ヶ年中期経営計画」を策定し、開示しておりますが、人的資本への投資等については作成しておりません。

今後につきましては、「第5次3ヶ年中期経営計画」の達成に努めるとともに、人的資本への投資等について作成した場合は開示し、株主や個人投資家、アナリスト・機関投資家などのステークホルダーに説明してまいります。

【補充原則 4-2-2.サステナビリティの取り組み】

当社取締役会は、サステナビリティを巡る課題への対応として、中長期的な企業価値の向上の観点から持続可能な開発目標(SDGs)の考え方に賛同し、持続可能な世界の実現及び企業の社会的責任(CSR)を果たすことを基本的な方針として、取り組んでおります。

「第5次3ヶ年中期経営計画」を策定し、営業利益創出を第一目標に掲げ、自己資本比率を早期に20%台に戻すことを当面の目標として、その実現に向けて全役職員一丸となって取り組んでおります。「第5次3ヶ年中期経営計画」の中において、経営資源の配分や、事業ポートフォリオに関する戦略についても策定し、代表取締役により株主や個人投資家、アナリスト・機関投資家などのステークホルダーにその概要及び取り組みついて説明しております。

取締役会及び常務会は、「第5次3ヶ年中期経営計画」の中において、経営資源の配分や事業ポートフォリオに関する戦略の策定・実行についてその進捗管理に努めてまいります。なお、「第5次3ヶ年中期経営計画」において、人的資本への投資等について作成した場合は開示し、株主や個人投資家、アナリスト・機関投資家などのステークホルダーに説明してまいります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則 1-4.政策保有株式】

(1)保有目的

当社は、保有目的が純投資目的である投資株式の所有は、原則保有しないこととしております。

(2)検証の内容と縮減に関する方針

純投資目的以外の投資株式については、企業間の取引の強化、機動的・安定的な資金調達の維持、事業活動のための幅広い情報収集の3つの観点に合致するもののみ保有する方針としております。新規所有にあたっては、取締役会の承認を得ることとしており、当該株式所有により取引先との関係の維持強化により、当社グループの企業価値向上に資すると判断した場合に保有することとしております。保有の合理性については、取引状況に加え、資本コストを踏まえた収益性及び保有に伴うリスク等を検証し、取締役会で審議しており、保有の合理性が乏しいと判断した場合は、売却する方針としております。

(3)議決権行使基準

所有株式の議決権の行使については、投資先の経営方針を尊重した上で、中長期的な企業価値の向上や、株主還元姿勢、コーポレートガバナンス及び社会的責任の観点から議案毎に確認して判断しております。

【原則 5-1.株主の建設的な対話に関する方針】

当社は、持続的な成長と中長期的な企業価値の向上に資するために、株主や投資家との積極的な対話を通じて、その意見を真摯に受け止め、経営に反映させることが重要であると認識しております。そのためにIR担当取締役を任命するとともに、経営戦略推進室をIR担当部門としております。

株主や投資家に対しては、適時・適切な情報開示に努めるとともに、アナリスト・機関投資家向け決算説明会や個人投資家説明会を開催し対話の場を設けております。

| 本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(久世:2708)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |