ブリッジレポート:(9837)モリト 2022年11月期決算

一坪 隆紀 社長 | モリト株式会社(9837) |

|

企業情報

市場 | 東証プライム市場 |

業種 | 卸売業(商業) |

代表取締役社長 | 一坪 隆紀 |

所在地 | 大阪市中央区南本町4-2-4 |

決算月 | 11月末日 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

962円 | 30,000,000株 | 28,860百万円 | 4.8% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

54.00円 | 5.6% | 67.40円 | 14.3倍 | 1,371.63円 | 0.7倍 |

*株価は2/10終値。発行済株式数、ROE、BPSは22年11月期実績、DPS、EPSは23年11月期予想。

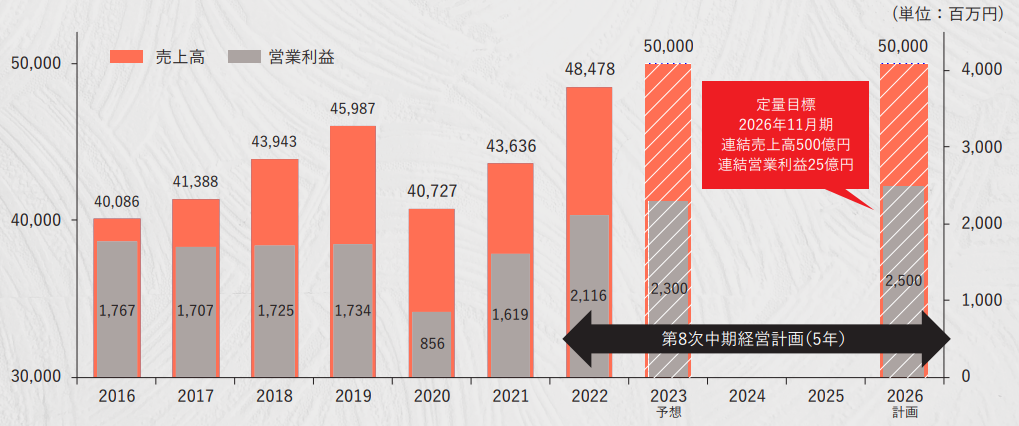

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2018年11月(実) | 43,943 | 1,725 | 1,790 | 1,257 | 45.71 | 25.00 |

2019年11月(実) | 45,987 | 1,734 | 1,779 | 1,402 | 51.17 | 26.00 |

2020年11月(実) | 40,727 | 856 | 928 | 470 | 17.17 | 18.00 |

2021年11月(実) | 43,636 | 1,619 | 1,834 | 1,407 | 51.41 | 26.00 |

2022年11月(実) | 48,478 | 2,116 | 2,342 | 1,674 | 62.23 | 32.00 |

2023年11月(予) | 50,000 | 2,300 | 2,450 | 1,800 | 67.40 | 54.00 |

*予想は会社側予想。単位:円、百万円。

モリト株式会社の2022年11月期決算概要等についてご紹介します。

目次

今回のポイント

1.会社概要

2.2022年11月期決算概要

3.2023年11月期業績予想

4.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 22/11期は前期比11.1%増収、27.7%経常増益。自動車メーカーの減産などは見られたものの、スポーツ関連商品や医療機器関連商品をはじめとする機能性に優れた付属品や製品が好調に推移した。日本、アジア、欧米がいずれも増収。利益面では、主力商品の原材料価格高騰や調達難といった利益を押し下げる要因が多い状況ではあったものの、運送費など経費の見直しを継続して実施した。販管費率の低下を主因に営業利益率が改善した。日本、アジア、欧米がいずれも大幅増益。売上高・経常利益が過去最高。期末配当は従来予想から3.00円上乗せして18.50円を実施。年間配当は32.00円。

- 23/11期は前期比3.1%増収、4.6%経常増益を計画する。激しい為替変動や物価上昇など、世界経済の先行き が不透明な中ではある。こうした中、基軸商品に加え、機能性、サステナブルやエコにこだわった付加価値商品の販売に注力する。利益率の改善を全社方針として継続。また、不採算事業、あるいは商品・商流の見直しなどの改革も継続して進めていく方針。中期計画の一部を修正。配当は、新たな株主還元策に基づき、前期から22.00円増配し54.00円(うち上期27.00円)を計画する。

- 22/11期は原材料価格や輸送費の高騰、自動車生産の停滞や物流網の混乱、さらには急激な為替変動もあったが、売上・各利益は2桁増を確保した。アパレル関連事業の成長が軌道に乗っており、地域別には欧米が四半期毎に売上を伸ばしている。第8次中期計画については23/11期の前倒し達成も視野に入ってきた。今回の中期計画変更の目玉はDOE目標 4%にありそうだ。同社が長期的な目標として掲げるROE 8%達成に向けての強い決意と感じた。株価については、PBRは1倍を大きく割り込んでおり、更なる見直し余地があると考える。

1.会社概要

靴・衣類などに紐を通す穴に取り付ける環状の金具である「ハトメ」をはじめとし、ホック、マジックテープ®などの服飾の付属品や、自動車の内装品等の企画・開発から製造に加え、卸・流通までを一貫して手掛ける専門商社。

創業100年を超す歴史の中で培われた高い信頼性、高シェア、グローバルネットワークなどが強み。

2022年11月末現在、連結子会社は国内8社、海外14社の合計22社、持分法適用関連会社は国内に1社。

尚、2019年6月より持株会社体制となっている。

【沿革】

大阪の呉服商で奉公人として働いていた創業者・森藤寿吉氏が、1908年(明治41年)に独立し、ハトメ、ホックの仲買商「森藤商店」を一人で開業。大正時代に入りファッションの洋装化が進むのに伴い、靴の需要も拡大し、急成長を遂げる。1937年にはホックをスマトラ、ジャワへ、靴ひもをヨハネスブルグ(南アフリカ)、イギリスへ輸出するなど国際化も進めた。太平洋戦争後は、カラーナイロンファスナーやマジックテープ®の販売を開始したほか、1990年代に入り汎用資材の拡販を目指し、自動車の内装品、カメラのストラップなど生活産業資材関連事業にも進出し事業ドメインを拡大した。海外事業も積極的に展開。1989年、大阪証券取引所第2部に上場し、2013年7月の東証・大証の統合に伴い東京証券取引所第2部に移行。16年12月には、1部に昇格した。22年4月からプライムに上場。

1908年 | 森藤商店創業(ハトメ、ホック、靴ひもの商売開始) |

1935年 | 株式会社森藤商店設立 |

1958年 | カラーナイロンファスナーの販売を開始 |

1960年 | マジックテープ®の販売を開始 |

1976年 | モリト株式会社に商号変更 |

1977年 | 摩理都實業(香港)有限公司 設立(中国)(現 MORITO SCOVILL HONGKONG COMPANY LIMITED) |

1983年 | KANE-M,INC. 設立(米国)(現 MORITO NORTH AMERICA, INC.) |

1985年 | MORITO(EUROPE)B.V. 設立(オランダ) |

1987年 | エース工機株式会社設立(日本) |

1989年 | 大阪証券取引所 第2部上場 |

2001年 | 摩理都實業(香港)の子会社として、 華健金属製品有限公司をM&A(中国) (現 摩理都工貿(深圳)有限公司) |

2003年 | 佳耐美国際貿易(上海)有限公司設立(中国)(現 摩理都(上海)国際貿易有限公司) |

2005年 | 摩理都實業(香港)宝安工場、摩理都工貿(深圳)を移設、拡張(中国) |

2007年 | 摩理都實業(香港)有限公司が華健金属製品有限公司を吸収合併(中国) |

2008年 | クラレグループと事業・資本提携 クラレファスニング株式会社を持分法適用会社に |

2010年 | カネエムダナン設立(ベトナム)(現 MORITO DANANG CO.,LTD.) |

2011年 | カネエムタイランド設立(タイ)(現 MORITO TRADING (THAILAND) CO., LTD.) |

2012年 | ミャンマー駐在員事務所開設(ミャンマー)(現 モリトアパレル株式会社ミャンマー駐在員事務所) カネエムインクミシガン支店開設(米国)(現 MORITO NORTH AMERICA, INC.)

|

2013年 | 東京証券取引所 第2部に移行 |

2014年 | 株式会社マテックスをM&A(日本) 米国の服飾資材製造販売企業 SCOVILLをM&A(現 MORITO SCOVILL AMERICAS,LLC) |

2016年 | 東京証券取引所 第1部に上場 |

2017年 | MORITO SCOVILL MEXICO S.A. DE C.V.設立(メキシコ) |

2018年 | モリト関東ロジスティクスセンター開設 株式会社マニューバーラインをM&A(日本) 分割準備のために、モリト株式会社の100%子会社としてモリトジャパン株式会社を設立 |

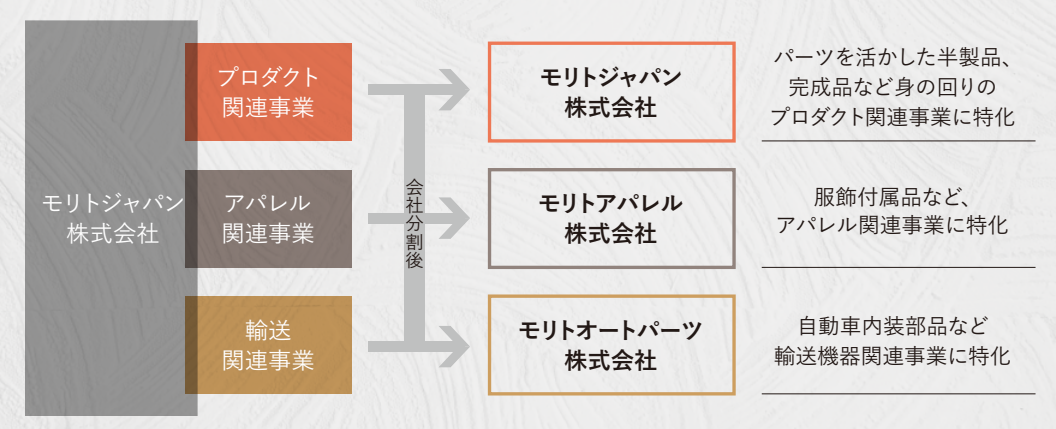

2019年 | 持株会社体制への移行に伴い、モリト株式会社(純粋持株会社)とモリトジャパン株式会社(事業会社)に会社を分割 |

2022年 | 東京証券取引所 プライム市場上場 モリトジャパン株式会社を分割会社として、アパレル関連事業に関する権利義務をモリトアパレル株式会社に、輸送関連事業に関する権利義務をモリトオートパーツ株式会社に承継 |

【ビジョンなど】

1.創業理念

「積極・堅実」

創業期より培われてきた同社の精神。「自ら進んで判断・行動することで確実に成果を上げることが出来る」という意味を表す。「積極・堅実」は常にモリトの活動における基本姿勢であり、この姿勢が今日の事業発展につながった。この創業理念を変わらず引継ぎ、さらなる飛躍を目指していく。

2.経営理念

「パーツでつなぐ、あなたとつながる、未来につなげる」

(1)多彩なパーツを全世界に供給し、ジャンルを超えた無限の市場作りを追求します。

(2)お客様の要望を形にし、人々の豊かな暮らしにつながる本物のもの造りを実現します。

(3)ファッション性、機能性、快適性、安全性といったトータルな視点で価値創造力を発揮し、全ステークホルダーと一体になって未来創りに貢献します。

(同社HPより)

3.経営ビジョン

『存在価値を創造する、あたらしい「モリトグループ」の実現』

社員1人ひとりが力を発揮できる環境を作ることで、商品が持つ付加価値に留まらないモリトグループとしての新しい存在価値を創造し、継続して成長を続ける会社を目指してまいります。

4.企業行動指針

顧客に対する責任を果たす |

ビジネスパートナーに対する責任を果たす |

株主に対する責任を果たす |

社会に対する責任を果たす |

お互いに対する責任を果たす |

5.MORITO VALUE

モリトの社員の中に暗黙知として、根付いているモリトの価値観や考え方、行動の在り方を「MORITO Value」として定義し、行動指針や判断の基準として明文化し、浸透させる事で、国内外のモリトグループの一体感、求心力を高める。

(同社HPより)

【コーポレートブランドの刷新】

(背景)

モリトグループ最大の事業会社であるモリトジャパンの会社分割。

→あらゆる環境の変化に対応、各市場のニーズに沿った会社運営を実施。

(同社資料より)

タグライン新設、コーポレートロゴを変更

モリトグループが新たな体制に生まれ変わるタイミングに合わせ、タグラインを新設、コーポレートロゴも変更。

新たなロゴ・タグラインを活用したPR活動も実施、継続予定。

新設したタグラインでは、一見あたりまえのように思われているモリトのパーツは、常に使いやすさを追求し、その目的にあった新しい商品の開発・提案をあたりまえに続けているということ、「あたりまえに『新しさ』をプラスする」という企業としての姿勢も表現。

コーポレートロゴは、新しさに触れた時の“動悸”をMに表現。様々な業界を支えるバイプレイヤーを意識し、書体の下をカットして少し隠れたようなイメージにするとともに、太陽が昇るような力強さを表現。

(同社資料より)

千葉ロッテマリーンズのオフィシャルスポンサーとなり、ZOZOマリンスタジアムに広告を掲出

|

|

(同社資料より)

【事業内容】

ハトメ、ホック、バックル、ファスナーなど服飾の付属品を扱う「アパレル関連事業」、カメラ・PC関連ケース、靴の副資材やインソールなどフットケア商品を扱う「プロダクト関連事業」、マットエンブレム、ドアグリップなど自動車の内装品を中心とした「輸送関連事業」の3事業で構成される。

どの事業においても、ファッション性、機能性、快適性、安全性等を勘案し、市場や顧客ニーズに沿った商品の企画、開発からはじまり、製造、流通、販売までを一貫して手掛けている。

報告セグメントは、日本、アジア、欧米の3セグメント。

◎アパレル関連事業

<取扱い商品例>

| <活用例> カジュアルウェア・シューズ スポーツウェア・シューズ 作業服・シューズ メディカルウェア、ベビーウェア フォーマルウェア・シューズ、バッグ |

(同社資料より)

22年11月期の売上構成比47%。

ハトメ、ホック、バックル、ファスナー、リベットなど服飾品やフットウェアの付属品を、主として卸、商社、代理店などを通じて同社の最終顧客である国内外のアパレルメーカー等に納入している。

◎プロダクト関連事業

<取扱い商品例>

| <活用例> インソール・シューケア商品 カメラ・PCケース等映像機器関連商品、 サポーター、安全関連商品、教具・文具 スケートボード・サーフィン等 アクティブスポーツ関連商品 |

(同社資料より)

22年11月期の売上構成比37%。

産業資材分野への付属品、半製品の提供の他、インソール、靴クリームなどフットケア商品を中心に、同社オリジナル製品として自社ブランドで販売している。

◎輸送関連事業

<取扱い商品例>

| <活用例> 自動車内装部品 鉄道・新幹線内装部品 航空機内装部品

|

(同社資料より)

22年11月期の売上構成比16%。

主としてマットエンブレム、ドアグリップ、アームレストといった自動車の内装品を中心に取り扱っている。

自動車関連が約9割を占める。日系の主要自動車メーカーのサプライヤー企業などが主な顧客となっている。

【特長と強み】

①3つの事業の柱で安定した業績

アパレル関連事業が4割強、プロダクト関連事業が4割弱、輸送関連事業が2割弱という事業ポートフォリオは、同社の業績に安定性をもたらしており、戦後2度の石油ショック、世界的な経済危機「リーマンショック」、及び今般の新型コロナの影響を含めても赤字に陥ったことが無い。

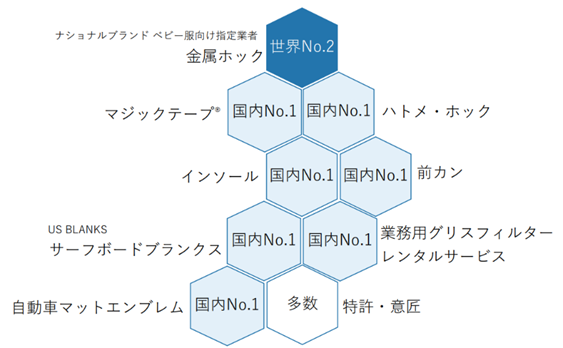

②多彩なアイテムで高シェアをマーク

表の様に様々な商品アイテムにおいて高いシェアを有している。

価格のみで見れば同社よりも低価格で供給する新興国の企業もあるが、企画・開発から製造、流通にわたり一貫し、加えて様々な状況にも適切に対処できる対応力、長い歴史の蓄積の中で培った安全性も含めた品質の高さ等で発注元からの信用、信頼度は高く、それが高シェアにつながっている。

例えば、同社では顧客のサンプル製作段階から適切な技術的アドバイスを提供したり、顧客の要望に合わせた微妙な色味の調整を何度も繰り返したりするほか、本生産に入ってからも定期的にチェックを繰り返すなど、単に完成品を販売するのではなく、取引開始に至るまで多くのハードルをクリアし、川上から川下までの全工程を仕組みとして顧客に提供している。こうした付加価値の提供が海外の有名ブランドを中心とした顧客から高く評価されている。

<主要アイテムとシェア>

(同社調べ)

③世界各地に広がるグローバルネットワーク

企画・開発は主として日本で行う一方、欧州、北米、アジアに製造・販売の拠点を有している。

(同社資料より)

同社ではグローバル成長企業を目指しグローバルな生産拠点、販売網の拡充とグローバル経営を支える内部体制の構築を進めている。これが計画通りに進捗し、より強固なグローバルネットワークが構築されれば、同社の競争優位性は一段と強固なものとなるだろう。

以上の3点に加え、「ユニークなポジショニング」も同社の特徴の一つと言って良いだろう。

同社が取り扱う品目一つ一つをとれば競合先もあるが、これだけ多彩な品目を取扱いながら、その企画・開発から製造、流通、販売までを一貫して手掛け、売上高400億円を超すというボリュームを実現している企業は世界的にも他に見当たらないということだ。

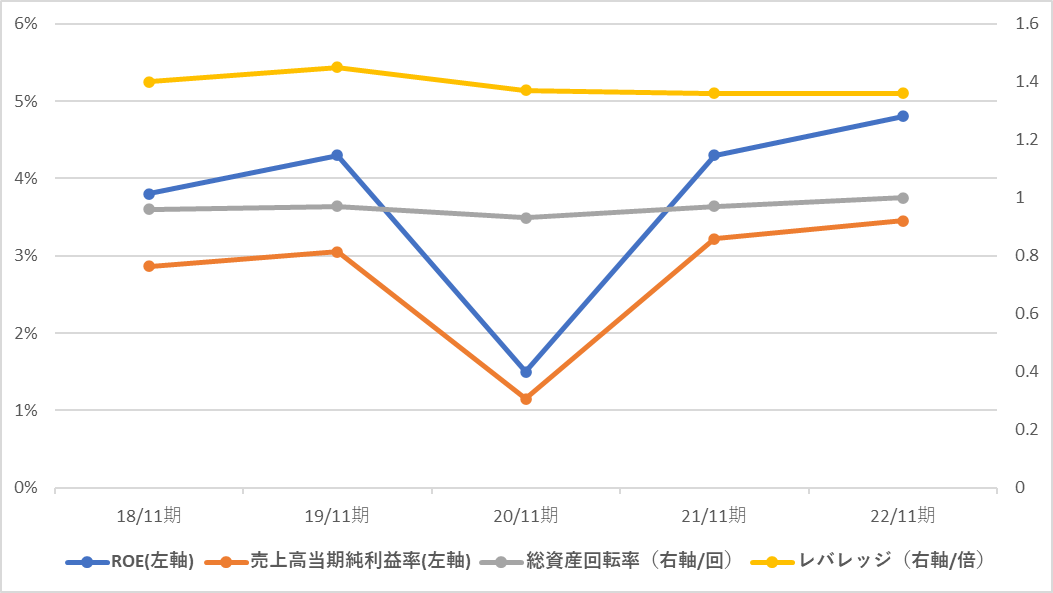

【ROE分析】

| 16/11期 | 17/11期 | 18/11期 | 19/11期 | 20/11期 | 21/11期 | 22/11期 |

ROE(%) | 3.9 | 10.7 | 3.8 | 4.3 | 1.5 | 4.3 | 4.8 |

売上高当期純利益率(%) | 2.95 | 7.99 | 2.86 | 3.05 | 1.15 | 3.22 | 3.45 |

総資産回転率(回) | 0.91 | 0.98 | 0.96 | 0.97 | 0.93 | 0.97 | 1.00 |

レバレッジ(倍) | 1.46 | 1.36 | 1.40 | 1.45 | 1.37 | 1.36 | 1.36 |

*株式会社インベストメントブリッジが開示資料を基に作成。

17/11期のROEが大幅に上昇したのは、土地売却による特別利益の計上で当期純利益が大きく増加したため。19/11期も固定資産売却益や有価証券売却益が当期純利益を押し上げた。20/11期は新型コロナの影響で売上高当期純利益率が低下した。21/11期は売上高当期純利益率が大幅に改善、22/11期も改善して特殊要因のあった17/11期を除き過去最高水準。23/11期の売上高当期純利益率は3.60%へ更に向上する見通し。

2.2022年11月期決算概要

(1)連結業績概要

| 21/11期 | 構成比 | 22/11期 | 構成比 | 前期比 | 会社予想 | 予想比 |

売上高 | 43,636 | 100.0% | 48,478 | 100.0% | +11.1% | 46,000 | +5.4% |

売上総利益 | 11,401 | 26.1% | 12,487 | 25.8% | +9.5% | - | - |

販管費 | 9,781 | 22.4% | 10,370 | 21.4% | +6.0% | - | - |

営業利益 | 1,619 | 3.7% | 2,116 | 4.4% | +30.7% | 2,000 | +5.8% |

経常利益 | 1,834 | 4.2% | 2,342 | 4.8% | +27.7% | 2,100 | +11.6% |

純利益 | 1,407 | 3.2% | 1,674 | 3.5% | +19.0% | 1,550 | +8.0% |

*単位:百万円。純利益は親会社株主に帰属する純利益。以下同様。

11.1%増収、経費見直しを実施し27.7%経常増益

売上高は前年同期比11.1%増の484億78百万円。半導体不足による自動車メーカーの減産や生産停止、海上輸送の遅れなどは見られた。一方で流行に左右されないメディカルウェア、作業服関連、ヨガやフィッシングなどスポーツ関連商品や医療機器関連商品をはじめとする機能性に優れた付属品や製品が好調に推移した。また、廃漁網や縫製工場から出る「はぎれ」などを活用した環境配慮型の商品の開発・販売を推進し、新規取引の獲得に注力した。日本、アジア、欧米がいずれも増収。

営業利益は前年同期比30.7%増の21億16百万円。主力商品の原材料価格高騰や調達難、自動車メーカーの減産や生産停止、海上輸送の遅れや運送費の高騰といった利益を押し下げる要因が多い状況ではあったものの、運送費など経費の見直しを継続して実施した。円安による仕入価格の増加もあり売上総利益率は前期と同水準にとどまったものの、販管費率の低下により営業利益率は前年同期3.7%から4.4%へ改善した。日本、アジア、欧米がいずれも大幅増益。営業外では、雇用調整助成金の減少などがあり、経常利益は前年同期比27.7%増の23億42百万円。特別利益において投資有価証券売却益が減少し、純利益は同19.0%増の16億74百万円となった。

売上高・経常利益が過去最高となった。なお、1Qの期首より、「収益認識に関する会計基準」(企業会計基準第29号 2020年3月31日)等を適用しており、売上高は4億27百万円、営業利益は46百万円減少し、経常利益と純利益は6百万円それぞれ増加している。

期末配当は従来予想から3.00円上乗せして18.50円を実施。年間配当は32.00円。

(2)セグメント別動向

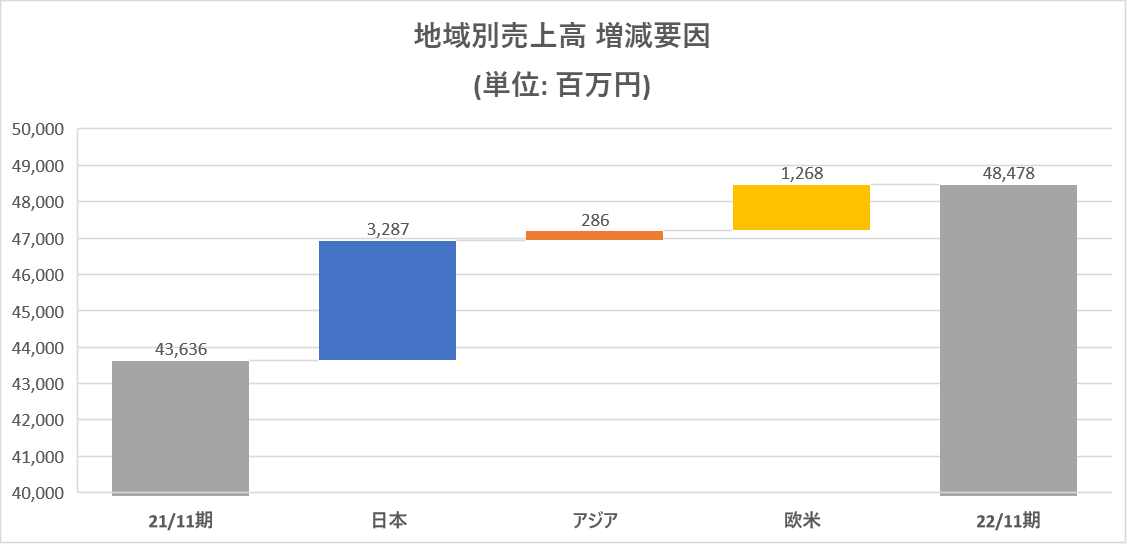

地域別動向

| 21/11期 | 構成比 | 22/11期 | 構成比 | 前期比 |

売上高 |

|

|

|

|

|

日本 | 30,229 | 69.3% | 33,516 | 69.1% | +10.9% |

アジア | 8,054 | 18.5% | 8,340 | 17.2% | +3.5% |

欧米 | 5,353 | 12.3% | 6,621 | 13.7% | +23.7% |

合計 | 43,636 | 100.0% | 48,478 | 100.0% | +11.1% |

セグメント利益 |

|

|

|

|

|

日本 | 1,375 | 4.6% | 1,618 | 4.8% | +17.7% |

アジア | 401 | 5.0% | 696 | 8.4% | +73.7% |

欧米 | 56 | 1.1% | 104 | 1.6% | +82.7% |

調整額 | -213 | - | -146 | - | - |

合計 | 1,619 | 3.7% | 2,116 | 4.4% | +30.7% |

*単位:百万円

*売上高は外部顧客への売上高。利益の構成比は売上高利益率

*株式会社インベストメントブリッジが開示資料を基に作成。

事業別売上高

| アパレル関連 | プロダクト関連 | 輸送関連 | 合計 |

日本 | 11,528 | 17,315 | 4,673 | 33,516 |

アジア | 5,763 | 711 | 1,865 | 8,340 |

欧米 | 5,503 | 33 | 1,084 | 6,621 |

合計 | 22,795 | 18,060 | 7,622 | 48,478 |

*単位:百万円

*前期は非開示

◎日本

前期比10.9%増収、17.7%増益

アパレル関連事業が堅調に推移。半導体不足の影響が継続している一方、輸送関連事業では日系自動車メーカーのマイナーチェンジモデルの内装部品が好調だった。

アパレル関連では、欧米向けの作業服・メディカルウェア向け付属品、カジュアルウェア向け付属品、スポーツウェア向け付属品の売上高が増加した。プロダクト関連では、医療機器関連商品、均一価格小売店向け商品、建築現場向け安全関連商品、スノーボード・サーフィン・アウトドア関連商品の売上高が増加した。輸送関連では、自動車内装部品の売上高が増加した。

◎アジア

前期比3.5%増収、73.7%増益。

中国・香港におけるアパレル関連が引き続き好調。輸送関連はメーカー工場間の生産移管に伴う調整により減少。

アパレル関連では、中国・香港での欧米向け作業服関連付属品、カジュアルウェア向け付属品の売上が増加した。プロダクト関連では、ベトナムでのスポーツシューズ向け付属品の売上高が増加した。輸送関連では、中国での日系自動車メーカー向け自動車内装部品の売上高が減少した。

◎欧米

前期比23.7%増収、82.7%増益。

作業服・カジュアルウェアなどを中心にアパレル関連が堅調に推移。輸送関連においては、半導体不足の影響は継続中。

アパレル関連では、作業服向け付属品、カジュアルウェア向け付属品、高級ダウンウェア向け付属品の売上高が 増加した。輸送関連では、日系自動車メーカー向け自動車内装部品の売上高が減少した。

(3)財務状態とキャッシュフロー(CF)

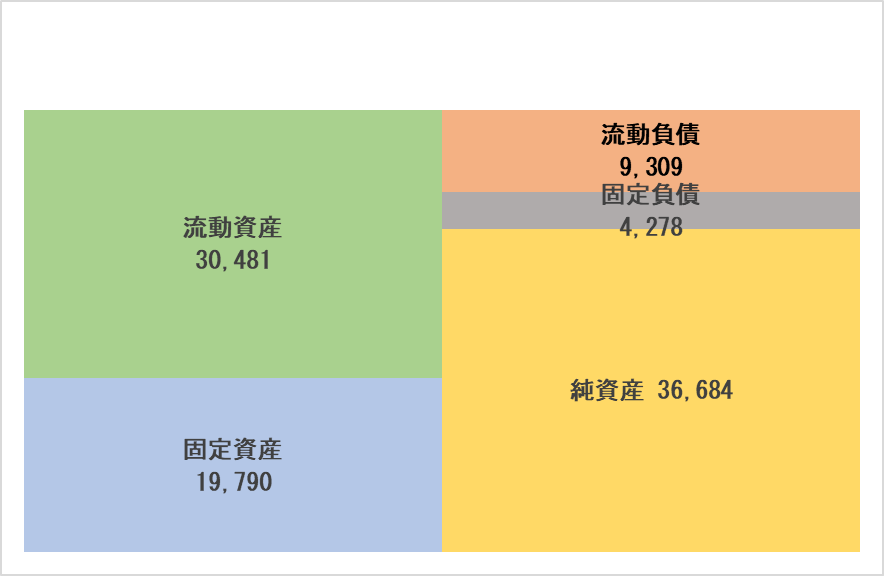

◎主要BS

| 21年11月末 | 22年11月末 |

| 21年11月末 | 22年11月末 |

流動資産 | 26,957 | 30,481 | 流動負債 | 7,507 | 9,309 |

現預金 | 11,103 | 10,399 | 仕入債務 | 4,453 | 5,625 |

売上債権 | 10,649 | 12,103 | 短期有利子負債 | 444 | 330 |

たな卸資産 | 4,540 | 6,953 | 固定負債 | 4,515 | 4,278 |

固定資産 | 18,980 | 19,790 | 長期有利子負債 | 1,703 | 1,423 |

有形固定資産 | 9,876 | 10,166 | 負債合計 | 12,023 | 13,587 |

無形固定資産 | 3,469 | 3,866 | 株主資本 | 31,477 | 31,860 |

投資その他の資産 | 5,633 | 5,757 | 利益剰余金 | 26,726 | 27,539 |

資産合計 | 45,938 | 50,271 | 自己株式 | -2,289 | -2,174 |

|

| 純資産 | 33,914 | 36,684 | |

負債純資産合計 | 45,938 | 50,271 | |||

自己資本比率(%) | 73.7% | 72.9% | |||

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

総資産は、502億71百万円となり前期末比(以下同)43億33百万円増加した。

流動資産は、304億81百万円となり35億23百万円増加。主に、棚卸資産が24億13百万円、売上債権が14億53百万円増加し、現預金が7億3百万円減少したことによるもの。

固定資産は、197億9百万円となり8億1百万円増加。主に、のれんが2億80百万円、機械装置及び運搬具が1億68百万円、商標権が1億37百万円増加したこと等によるもの。

流動負債は、93億9百万円となり18億1百万円増加。主に、仕入債務が11億71百万円、有償支給に係る負債が2億59百万円、未払費用が1億13百万円、賞与引当金が1億6百万円増加し、短期有利子負債が1億14百万円減少したことによるもの。

固定負債は、42億78百万円となり2億37百万円減少。主に、長期有利子負債が2億80百万円減少したことによるもの。

純資産は、366億84百万円となり27億69百万円増加した。

自己資本比率は前期末の73.7%から72.9%へ、0.8ポイント減少した。

◎キャッシュフロー

| 21/11期 | 22/11期 | 増減 |

営業CF | 2,644 | 850 | -1,793 |

投資CF | -401 | -135 | 266 |

フリーCF | 2,242 | 715 | -1,526 |

財務CF | -1,380 | -1,916 | -536 |

現金同等物残高 | 11,020 | 10,396 | -623 |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

22/11期末の現金及び現金同等物の残高は前期末比6億23万円減少し、103億96百万円となった。

営業CFは、8億50百万円の収支プラス(前期は26億44百万円の収支プラス)となった。これは主に、棚卸資産の増加及び法人税等の支払いにより資金が減少した一方で、税金等調整前四半期純利益の獲得及び減価償却費の計上により資金が増加したもの。

投資CFは、1億35万円の収支マイナス(前期は4億1百万円の収支マイナス)となった。これは主に、投資有価証券の売却により資金が増加した一方で、有形固定資産の取得による支出により資金が減少したもの。

財務CFは、19億16万円の収支マイナス(前期は13億80百万円の収支マイナス)となった。これは主に、長期借入金の返済による支出、配当金の支払及び自己株式の取得により資金が減少したもの。

(4)事業のトピックス

◎環境への取り組み「Rideeco」

「Rideeco」は、RIDE FOR ECOを意味し、RIDEはモリトグループの思いを表す頭文字。様々な業種・業界と協力し合うことで、サステナブルな社会の実現を目指した取り組みを実施。グッドデザイン賞授賞式の胸章に環境配慮型の生地が採用されるなど、これまでにない実績も多数。

Relation・・・新たな価値の創造に向かって様々な業種、業界と関係性を構築し力を合わせる

Initiative・・・傍観者ではなく、自らがサステナブルな社会に向かって取り組む

Devote・・・短期的な利潤の追求だけではなく、未来の社会のために自らの知恵を捧げる

Energy・・・そして根気よく、力を込めて活動する

サステナビリティサイト:https://www.morito.co.jp/sustainability/

2022年10月に「サステナブルファッションEXPO秋」に大規模出展。東京ヴェルディ女子ホッケーチームと共同開発のアイテムなど、Rideeco商品を多数展示。

詳細は、https://www.morito.co.jp/event/ecofes/

◎環境への取り組み 商品実績

従来から実施している廃漁網を活用した資材の採用件数・売上が増加。新たに化学繊維を活用できる混抄紙や広島市の千羽鶴を活用した製品が登場。

(同社資料より)

◎スポーツ・アウトドア環境への取り組み 商品実績

モリトグループの商品の機能性、品質、納期、グローバルな企画力などが評価され、国内外の大手スポーツブランドから、付属品や完成品などの受注を獲得。

また、北京五輪の影響でスノーボード関連商品が好調。アウトドア関連商品を中心としたブランド「POLeR®」も伸長。

(同社資料より)

◎メキシコ拠点の成長

2017年に設立したモリトスコーヴィルメキシコを調達・販売拠点とした、アメリカブランドへの販売が拡大。陸上運送により、納期安定・運搬コストカットをメリットとして、需要が増加。

輸送関連事業では自動車内装部品の商品数・受注の増加、アパレル関連事業では、ベビーウェア・カジュアルウェアで新規受注を獲得し、今後も拡大の見通し。

3.2023年11月期業績予想

(1)連結業績予想

| 22/11期 | 構成比 | 23/11期(予) | 構成比 | 前期比 |

売上高 | 48,478 | 100.0% | 50,000 | 100.0% | +3.1% |

営業利益 | 2,116 | 4.4% | 2,300 | 4.6% | +8.6% |

経常利益 | 2,342 | 4.8% | 2,450 | 4.9% | +4.6% |

当期純利益 | 1,674 | 3.5% | 1,800 | 3.6% | +7.5% |

*単位:百万円

*予想は会社側発表。当期純利益は親会社株主に帰属する当期純利益

23/11期も増収増益を計画

23/11期は売上高が前期比3.1%増の500億円、営業利益は同8.6%増の23億円、経常利益は同4.6%増の24億50百万円、当期純利益は同7.5%増の18億円を計画する。激しい為替変動や物価上昇など、世界経済の先行き が不透明な中ではある。こうした中、基軸商品に加え、機能性、サステナブルやエコにこだわった付加価値商品の販売に注力する。利益率の改善を全社方針として継続。また、不採算事業、あるいは商品・商流の見直しなどの改革も継続して進めていく方針。

配当は、新たな株主還元策(後述)に基づき、前期から22.00円増配し54.00円(うち上期27.00円)を計画する。

(2)利益配分に関する基本方針

●安定的かつ継続的配当の実現

●配当性向は50%以上

●自己資本配当率(DOE)目標4.0%

ただし、特別な損益等の特殊要因により純利益が大きく変動した場合、その影響を考慮

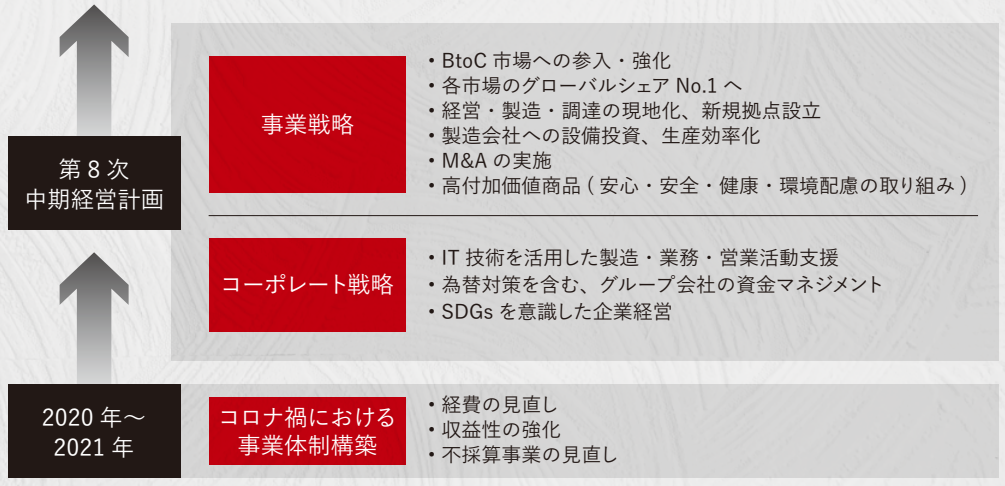

(3)第8次中期経営計画の一部変更

【背景】

2019年6月 持株会社体制への移行

2022年6月 最大の事業会社モリトジャパンの分割

⇒組織再編を完了

⇒持株会社(モリト株式会社)が主導となり、グループシナジー価値の最大化、サスティナビリ経営の体制整備、管理体制などの強化を推進

これら体制が整ったことにより、中期経営計画も修正するに至った。

【主な変更ポイント】

①サステナビリティ方針の策定

②資本政策の変更

企業活動に必要となる資金を長期的な視点で安定的かつ効率的に調達運用するため、偏りのない安定的な財務資本構成を構築する。

<施 策>

(1)中長期的な資本効率(ROE)の向上 → 効率的経営の実践

(2)業績連動性に安定性も付加した株主還元 → 適切な利益分配

(3)資産効率の改善 → BSの圧縮とCF創出および資金の積極投資

③株主還元策の変更

上記(2)利益配分に関する基本方針の通り(23/11期より)。DOEを従来の1.5%から目標4.0%へ変更。

【定量目標】

投資22/11期~26/11期で、売上高 500 億円、営業利益 25 億円を定量目標として定める。

ただし、売上高・営業利益共に目標数値を早期達成した場合は見直しを実施。

(4)中長期方針 モリトが目指す姿

小さなパーツで世界を変え続ける、グローバルニッチトップ企業

(同社資料より)

4.今後の注目点

22/11期は原材料価格や輸送費の高騰、自動車生産の停滞や物流網の混乱、さらには急激な為替変動もあった。こうした外部要因を克服し、上期決算発表時の上方修正を経て、売上・各利益は2桁増を確保した。比較的市場が安定しているアパレル関連事業の成長が軌道に乗っており、地域別には欧米が四半期毎に売上を伸ばしている。第8次中期計画については23/11期の前倒し達成も視野に入ってきた。今回の中期計画変更の目玉はDOE目標4.0%にありそう。ROE8%を達成すれば、配当性向50%でDOEが4.0%となることから変更した模様。裏を返せば、同社が長期的な目標として掲げるROE8%達成に向けての強い決意といえそうだ。

株価については、決算発表後に見直された。それでもPBRは1倍を大きく割り込んでいる。中期計画の前倒し達成、さらにはROE8%の道筋が見えてくれば更なる見直し余地があると考える。

<参考:コーポレートガバナンスについて>

◎組織形態及び取締役、監査役の構成>

組織形態 | 監査役会設置会社 |

取締役 | 5名、うち社外2名 |

監査役 | 3名、うち社外2名 |

社外取締役が委員長(議長)を務める任意の指名報酬委員会を設置している。委員は3名でうち2名が社外取締役。

◎コーポレートガバナンス報告書

更新日:2022年2月28日

<基本的な考え方>

当社は、経営理念及びすべての役員、社員が取り組むべきことをまとめた行動規範に則りステークホルダーの立場に立って、長期的継続的な企業価値の向上を実現するうえで、コーポレート・ガバナンスの強化・充実を経営上の最重要課題と位置付けております。ステークホルダーに対しては、誠実な姿勢で適時開示、役割と責任の明確化によるスピーディな意思決定、そして客観的なチェック機能の強化が必要であると考えます。

当社は、社外取締役による取締役会に対する業務執行の監督および社外監査役を含めた監査役による監査が経営監視機能として有効であると判断し、監査役会設置会社形態を採用しております。

取締役会は社内取締役3名と社外取締役2名で構成されており、毎月1回定例開催し、法令に定められた事項及び会社の経営戦略に関わる重要事項について決定するとともに取締役の職務の執行について監督しております。また、コンプライアンス委員会を設置しコンプライアンス体制の定着と維持を図り、内部統制システムの要請に対応しております。

なお、社外取締役2名について、東京証券取引所の定めに基づく独立役員として指定し、同取引所に届け出ております。

監査役会は社外監査役2名を含む3名で構成されており、コーポレート・ガバナンス体制の確立を基本的な監査視点とし、公正かつ客観的な監査を行っております。

なお、社外監査役2名について、東京証券取引所の定めに基づく独立役員として指定し、同取引所に届け出ております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

【対象コード】

2021年6月の改定後のコードに基づき記載しています。

原則 | 実施しない理由 |

【補充原則2-4① 中核人材の登用等における多様性の確保】

| 中核人材への登用は、性別や国籍等にかかわらず能力・見識・人格等を公正に評価して行っているため、数値目標は現在設定してはおりませんが、既に、当社グループにおいて海外拠点の取締役、管理職にローカル社員や女性社員を登用しており、多様性の確保を進めております。 数値目標の設定等については引続き検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

原則 | 開示内容 |

【原則1-4 政策保有株式】 | (1)政策保有に関する方針 当社は、事業戦略上の重要性、販売・生産・資金調達における各取引先との取引関係の必要性等を勘案し、企業価値向上に寄与するもの、または業務上必要とされるものと判断した場合に限り、上場株式を保有いたします。 (2)政策保有株式にかかる検証の内容 上場株式の継続保有の適否については、毎年、取締役会にて、配当金額や取引高等の保有に伴う便益や保有目的及び今後の取引見通しなどを検証し、総合的に判断しております。 検証の結果、保有の意義が十分でないと判断される保有株式については、適宜売却いたします。 なお、検証において妥当性が認められる場合でも、市場環境や経営・財務戦略等を考慮し、売却をすることがあります。 また、検証の結果、保有を継続すると判断した銘柄のうち保有数が多いものについては、有価証券報告書において、その保有株数・保有目的を開示しております。 (3)政策保有株式にかかる議決権行使基準 保有株式の議決権の行使については、株主価値の向上に資するものなのか否か、また、当社への影響等の観点を踏まえ、総合的に判断し、適切に行使しております。 |

【原則3-1(ⅱ) コーポレートガバナンスに関する基本的な考え方】 | 当社では、危機管理体制の構築および積極的な経営戦略の遂行のために、コーポレートガバナンス体制の維持・強化を行っていくことは経営上の重要課題と考えており、本報告書の「Ⅰ.1 基本的な考え方」に記載しております。 |

【補充原則3-1③ サステナビリティについての取組み】 | <サステナビリティについての取組み> 当社のサステナビリティの考え方や方針、取り組みについては当社ホームページにて掲載しております。 http://www.morito.co.jp/ir/management/risk.html https://www.morito.co.jp/sustainability/ https://www.morito.co.jp/rideeco/ <人的資本、知的財産への投資等> 当社は、モリトグループ人材マネジメント方針を定め、「自育・自成」の教育方針のもと、高い成果を発揮する能力・意欲を持つ人材に対し、能力開発の機会を提供しています。各階層に応じた研修やキャリアデザイン研修、自己啓発の支援等を定期的に実施し、人的資本強化に努めております。 また、サステナビリティに関連する商品に関して統一したブランドを設定し商標出願を行ったり、商品についての特許、意匠等を出願するなどして知的財産への投資も行っております。 |

【原則5-1 株主との建設的な対話に関する方針】 | 当社は、会社の持続的な成長と中長期的な企業価値の向上に資するよう、株主との対話の場を設けております。①体制整備状況当社は株主との建設的な対話の実現のためIR担当役員を任命しております。また、IR担当部署を中心に関連部署が連携し、株主に対し適切な情報を提供できるような体制を構築しております。②取組の方針半期毎に代表取締役またはIR担当役員によるアナリスト・機関投資家向け決算説明会や個別面談を行い、オンライン開催による個人投資家向け会社説明会やIRフェアへの参加を年に複数回行うことを基本方針としております。それらの機会に得た情報を経営に反映させるため、経営陣で情報の共有をしております。また、当社は内部者取引管理規程に基づきインサイダー情報を適切に把握し、株主との対話の際には細心の注意をはらっております。 |

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(モリト:9837)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |