ブリッジレポート:(3747)インタートレード 2022年9月期決算

西本 一也 社長 | 株式会社インタートレード(3747) |

|

企業情報

市場 | 東証スタンダード市場 |

業種 | 情報・通信 |

代表者 | 西本 一也 |

所在地 | 東京都中央区新川1-17-21 茅場町ファーストビル3階 |

決算月 | 9月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

416円 | 7,185,600株 | 2,989百万円 | 14.5% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

0.0円 | - | 4.87円 | 85.4倍 | 178.49円 | 2.3倍 |

*株価は12/9終値。発行済株式数は期末の発行済株式数から自己株式を控除。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2017年9月(実) | 2,017 | -458 | -459 | -334 | - | 0.00 |

2018年9月(実) | 1,892 | -335 | -334 | -338 | - | 0.00 |

2019年9月(実) | 1,791 | -413 | -411 | -408 | - | 0.00 |

2020年9月(実) | 2,195 | 19 | -83 | 50 | 7.05 | 0.00 |

2021年9月(実) | 2,157 | 219 | 22 | 201 | 28.05 | 0.00 |

2022年9月(実) | 2,056 | 241 | 62 | 173 | 24.15 | 0.00 |

2023年9月(予) | 2,300 | 220 | 50 | 35 | 4.87 | 0.00 |

*予想は会社予想。単位:百万円、円。

(株)インタートレードの2022年9月期決算の概要と2023年9月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2022年9月期決算概要

3.2023年9月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 22/9期は前期比4.7%減収、9.8%営業増益。ビジネスソリューション事業とヘルスケア事業が各々3.8%、1.4%の増収となったものの、主力の金融ソリューション事業が減収となった。利益面では、売上原価の低減に努め、売上総利益率が前期33.9%から37.2%に改善し、販管費の増加はあったものの営業利益率は前期10.2%から11.7%に向上した。営業外では、持分法適用関連会社デジタルアセットマーケッツにおける持分投資損失の減少し、経常利益は前期比179.9%増の62百万円。特別利益に持分変動利益を計上したが前期比で減少したことにより、親会社株主帰属利益は同13.9%減の1億73百万円となった。

- 23/9期は前期比11.8%増収、8.8%営業減益を見込む。すでに受注している案件や受注確度の高い案件に基づいて算出した。主力市場である証券システム分野においては、「Spider Digital Transfer」を通じて新たな成長領域を開拓していく。金融ソリューション事業は事業領域拡大の兆しを見せている。ビジネスソリューション事業では、「GroupMAN@IT e2」を中心に安定した収益基盤を構築していく。ヘルスケア事業では、機能性表示食品の23/9期中の取得を目指す。

- 22/9期は減収減益となった金融ソリューション事業だが、FinTechによりこれまでの縦割りのサービス展開から、非金融分野へと横断的なサービス展開が出来る可能性が出てきた模様。今後の事業領域の拡大が注目できそうだ。ビジネスソリューション事業は大幅増益となり、5期連続の黒字を確保した。今後は、経営統合管理プラットフォーム「GroupMAN@IT e2」を軸に安定収益基盤を築いていく。ヘルスケア事業では、機能性表示食品の取得に向けて準備を進めており、早期の取得が待たれるところ。黒字が定着化したことを評価、23/9期予想は、すでに受注している案件や受注確度の高い案件に基づいて算出したもの。金融ソリューション事業の事業領域の拡大がアップサイドポテンシャルとなりそうである。

1.会社概要

証券ディーリングシステム等の開発・保守を中心とする金融ソリューション事業を主力とし、グループ経営管理パッケージソフト等を手掛けるビジネスソリューション事業及びハナビラタケ関連のサプリメントや化粧品等の生産・販売を手掛けるヘルスケア事業を展開している。

グループは、同社の他、経営統合管理プラットフォーム「GroupMAN@IT e2」(ビジネスソリューション事業)の開発・保守等を手掛ける(株)ビーエス・ジェイ(出資比率66.7%)、ハナビラタケの生産・加工とハナビラタケ関連製品のカタログ通販やWeb通販を手掛ける(株)インタートレードヘルスケア(同100%)の連結子会社2社、暗号資産関連事業を手掛ける(株)デジタルアセットマーケッツ、及びJIA(7172)等との合弁会社で、フィンテック関連技術によるソリューションや製品・サービスの開発及び販売を行う(株)イーテア(出資比率21.8%)の持分法適用関連会社2社。

【経営理念】

・ お客様視点での行動

・ 好奇心と勇気

・ 迅速な判断と誠実な対応

・ 「人」と「人とのつながり」を大切に

「製品及びサービスの価値向上のため、勇気と情熱を持って挑戦する。そのためには、サービスを利用しているお客様と同じ視点、質の高い行動、迅速かつ誠実な対応が必要」というのが同社の考え。これにより真の信頼関係を築き、ハード、ソフト両面で本来のサービスを実現していく。「世界中のお客様が、私たちが作ったモニターを覗き込んでいる。モニターから、あらゆる国の様々な商品が取引できるようになり、世界中のニュース・情報がリアルタイムに表示され、投資のための分析・シミュレーション・資産管理をすることができる」。いつの日か、世界中のお客様と今まで歩んできた歴史を語り合う、それが同社の夢だ。

【事業概要】

事業は、証券会社等を顧客とし証券業務向けフロントパッケージシステムの設計・開発・販売を手掛ける金融ソリューション事業、一般事業会社を顧客とし法人向けパッケージシステムの設計・開発・販売を手掛けるビジネスソリューション事業、消費者に対してサプリメント等の健康商材や化粧品の開発・販売及び健康関連商品の仕入販売を行うヘルスケア事業。

22/9期の売上構成比は、金融ソリューション事業80.1%(21/9期81.5%)、ビジネスソリューション事業13.5%(同12.4%)、ヘルスケア事業6.4%(同6.1%)。

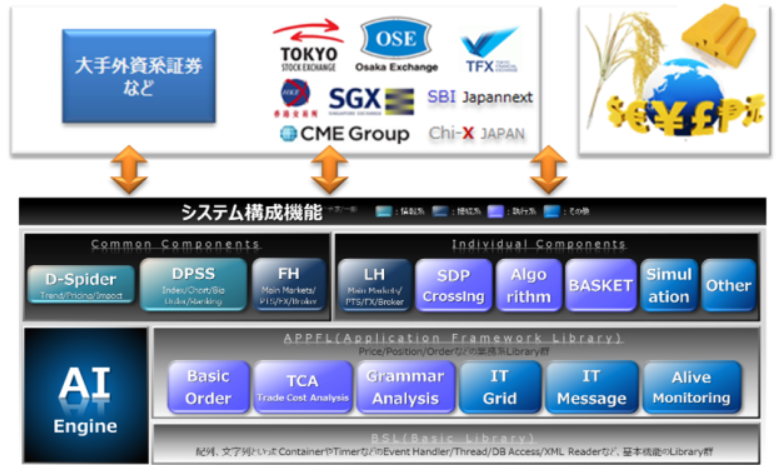

金融ソリューション事業

東京証券取引所の総合取引参加者に導入されている証券ディーリングシステム「TIGER Trading System」、外国為替証拠金取引システム「fortissimo」、arrowhead、ToSTNeT、J-GATEなど各取引所との接続システム「J1」、アルゴリズムプログラム等の売買執行シミュレーションとチューニングが可能な「MEX&MSRⅢ」、トレーディングシステム上で、リアルタイム系、チャート系、ヒストリカル分析系などインテリジェンストレーディングに必要な様々な情報を提供する「DPSS」、この他、ミドルウェアや通信ソフト等の設計・開発・販売を行っている。

近年では上記のプロダクトのノウハウを活かし、かつブロックチェーン技術を活用したソリューション「Spider Digital Transfer」に力を入れている。「Spider Digital Transfer」は、同社が設立から20年間に渡り提供してきた複数の金融商品取引業務向けパッケージシステムの機能をコンポーネント化してライブラリとして整備し、必要な機能(コンポーネント)をピックアップ、或いは融合させる事で、ユーザの業務に沿ったシステムを構築する事ができる。

「Spider Digital Transfer」はLINE証券株式会社(東京都品川区、代表取締役Co-CEO:正木美雪、米永吉和)が提供する「LINE」上で取引ができるスマホ投資サービス「LINE証券」に導入されている。今後、あらゆる金融関連業務に対応可能なライブラリ型ソリューション「Spider Digital Transfer」を軸として、金融機関や事業会社のビジネス拡大に貢献していく考え。

Spider

ビジネスソリューション事業

自社開発の経営統合管理プラットフォーム「GroupMAN@IT e2」を中心としたパッケージサービス、保守・運用中心のシステムエンジニア派遣サービス(SES:System Engineering Service)、及びシステムの設計・開発・構築やマルチベンダー・マルチプロダクト・マルチビジネスを特徴とするシステム総合支援サービス等を行うサポートセンターサービスを3本柱とし安定収益の確保を目指している。連結子会社(株)ビーエス・ジェイが「e²」の開発・保守等を手掛けている。

企業は、会計、人事/給与、設備、資材等の複数の業務システムを導入しているが、業務毎にベンダーが異なるケースや同じ業務でも、親会社と子会社でベンダーが異なるケースが多い。この場合、企業内やグループ内で経営情報の統合管理、言い換えると、各システムのデータ連携によるグループ全体の経営分析ができず、多くの企業が高価な投資が必要な連携用のシステムを別途構築している(大手システム会社は自社製でないシステムと自社システムの接続に対して非常に消極的)。これに対して、「GroupMAN@IT e2」は柔軟性の高いインターフェイス「FLEX I/O」を備えているため、ベンダーやシステムが異なる場合でも、データ連携が可能だ。

Total Business Solutions

ヘルスケア事業

ハナビラタケの栽培から手掛け、自社ブランドのハナビラタケ関連製品(サプリメント、健康食品、化粧品)の販売、OEM供給、ハナビラタケ由来成分を使った化粧品原料販売等を国内外で展開している。(株)インタートレードがマーケティングを含めて事業全般を統括し、(株)インタートレードヘルスケアがハナビラタケの生産・加工、ハナビラタケ関連製品のWeb通販を手掛けている。また、研究により、ハナビラタケ由来成分の免疫賦活機能について科学的根拠に基づくエビデンス取得にも取り組んでいる。尚、2013年に実施したヒト臨床試験において、ハナビラタケ「LB-Scr」の、Ⅱ型糖尿病、Ⅰ型アレルギー性疾患、及び肝機能指標(γ-GTP、GOT、GPT)への有効性や肌質変化への有効性が確認されている事に加え、有害事象等の検証により、安全で副作用がない事も確認されている。

尚、ヘルスケア事業は、景気に左右されやすい主力のシステム分野と一線を画し、リスク分散としての他業種での収益確保を目指している。そして、生産から加工、販売、研究を自社グループ内で一貫して行う事で安全性を担保している。

2.2022年9月期決算概要

2-1 連結業績

| 21/9期 | 構成比 | 22/9期 | 構成比 | 前期比 | 会社予想 | 予想比 |

売上高 | 2,157 | 100.0% | 2,056 | 100.0% | -4.7% | 2,050 | +0.3% |

売上総利益 | 731 | 33.9% | 765 | 37.2% | +4.6% | - | - |

販管費 | 512 | 23.7% | 524 | 25.5% | +2.4% | - | - |

営業利益 | 219 | 10.2% | 241 | 11.7% | +9.8% | 196 | +23.0% |

経常利益 | 22 | 1.0% | 62 | 3.0% | +179.9% | 17 | +268.4% |

親会社株主帰属利益 | 201 | 9.3% | 173 | 8.4% | -13.9% | 111 | +56.3% |

* 単位:百万円

減収営業増益、純利益は減益

売上高は前期比4.7%減の20億56百万円。ビジネスソリューション事業が3.8%増収、ヘルスケア事業が1.4%増収となったものの、主力の金融ソリューション事業が6.4%減収にとどまった。

営業利益は前期比9.8%増の2億41百万円。利益面では、売上原価の低減に努め、売上総利益率が前期33.9%から37.2%に改善し販管費の増加はあったものの、営業利益率は前期10.2%から11.7%に向上した。営業外では、持分法適用関連会社デジタルアセットマーケッツにおける持分投資損失の減少により、経常利益は前期比179.9%増の62百万円。特別利益に持分変動利益を計上したが前期比で減少したことにより、親会社株主帰属利益は同13.9%減の1億73百万円となった。各段階利益はいずれも会社予想を大きく上回った。

2-2 セグメント別動向

| 21/9期 | 構成比・利益率 | 22/9期 | 構成比・利益率 | 前年同期比 |

金融ソリューション | 1,759 | 81.5% | 1,646 | 80.1% | -6.4% |

ビジネスソリューション | 267 | 12.4% | 277 | 13.5% | +3.8% |

ヘルスケア | 130 | 6.1% | 132 | 6.4% | +1.4% |

連結売上高 | 2,157 | 100.0% | 2,056 | 100.0% | -4.7% |

金融ソリューション | 597 | 33.9% | 561 | 34.1% | -6.0% |

ビジネスソリューション | 12 | 4.6% | 22 | 8.0% | +82.4% |

ヘルスケア | -84 | - | -51 | - | - |

調整額 | -305 | - | -290 | - | - |

連結営業利益 | 219 | 10.2% | 241 | 11.7% | +9.8% |

* 単位:百万円

金融ソリューション事業

売上高16億46百万円(前期比6.4%減)、セグメント利益5億61百万円(同6.0%減)。新規受託案件が前期に比べ減少したが、月額による定期収入であるソフトウエア保守売上及びライセンス利用料等の増加により安定した収益基盤を築いている。

ビジネスソリューション事業

売上高2億77百万円(前期比3.8%増)、セグメント利益22百万円(同82.4%増)。経済活動の再開の兆しが見え受注環境が改善したことにより、増収増益となった。5期連続での黒字達成。

ヘルスケア事業

売上高1億32百万円(前期比1.4%増)、セグメント損失51百万円(前期は84百万円の損失)。増収となり、利益面においては、棚卸資産における評価減の対象品目が減少し自社製品による売上構成比の改善に伴い粗利益が増加したこと、固定費の削減に努めた結果、セグメント損失は縮小した。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

| 21年9月 | 22年9月 |

| 21年9月 | 22年9月 |

現預金 | 608 | 857 | 仕入債務 | 85 | 67 |

売上債権 | 318 | 280 | 短期有利子負債 | 112 | 116 |

流動資産 | 1,028 | 1,217 | 流動負債 | 311 | 295 |

有形固定資産 | 58 | 44 | 固定負債 | 25 | 19 |

投資その他 | 358 | 339 | 純資産 | 1,115 | 1,294 |

固定資産 | 423 | 392 | 負債・純資産合計 | 1,452 | 1,609 |

* 単位:百万円

22/9期末総資産は前期末との比較で1億57百万円増の16億9百万円。売上債権は減少したものの、現預金は増加ししたことにより流動資産は増加した。投資その他の資産の減少等により固定資産は減少した。負債・純資産では、仕入債務の減少等により流動負債が減少した一方で、純資産は増加した。自己資本比率は79.7%(前期末76.4%)。

キャッシュ・フロー(CF)

| 21/9期 | 22/9期 | 増減 | 前期比 |

営業キャッシュ・フロー(A) | 221 | 270 | +48 | +22.1% |

投資キャッシュ・フロー(B) | -28 | -11 | +17 | - |

フリー・キャッシュ・フロー(A+B) | 192 | 258 | +66 | +34.5% |

財務キャッシュ・フロー | -110 | -10 | +100 | - |

現金及び現金同等物期末残高 | 608 | 857 | +248 | +40.8% |

* 単位:百万円

22/9期の現金及び現金同等物の残高は、前期末比2億48百万円増加し、8億57百万円となった。

営業CFは2億70百万円の収入(前期は2億21百万円の収入)となった。主な増加要因は、税金等調整前当期純利益2億17百万円、持分法による投資損失1億77百万円、売上債権の減少38百万円であり、主な減少要因は、持分変動利益1億54百万円、仕入債務の減少17百万円。

投資CFは11百万円の支出(前期は28百万円の支出)となった。主な増減要因は、長期前払費用の取得による支出5百万円、無形固定資産の取得による支出4百万円。

フリー・キャッシュ・フローは2億58百万円の収入(前期は1億92百万円の収入)となった。

財務CFは10百万円の支出(前期は1億10百万円の支出)となった。主な増減要因は、リース債務の返済による支出10百万円等。

参考:ROEの推移

| 16/9期 | 17/9期 | 18/9期 | 19/9期 | 20/9期 | 21/9期 | 22/9期 |

ROE | 0.40% | -21.21% | -27.45% | -45.53% | 6.19% | 20.00% | 14.51% |

売上高当期純利益率 | 0.30% | -16.59% | -17.86% | -22.78% | 2.31% | 9.34% | 8.44% |

総資産回転率 | 1.04回 | 1.01回 | 1.16回 | 1.33回 | 1.66回 | 1.50回 | 1.34回 |

レバレッジ | 1.29倍 | 1.26倍 | 1.32倍 | 1.50倍 | 1.62倍 | 1.42倍 | 1.28倍 |

3.2023年9月期業績予想

連結業績

| 22/9期 実績 | 構成比 | 23/9期 予想 | 構成比 | 前期比 |

売上高 | 2,056 | 100.0% | 2,300 | 100.0% | +11.8% |

営業利益 | 241 | 11.7% | 220 | 9.6% | -8.8% |

経常利益 | 62 | 3.0% | 50 | 2.2% | -20.2% |

親会社株主帰属利益 | 173 | 8.4% | 35 | 1.5% | -79.8% |

* 単位:百万円

11.8%増収、8.8%営業減益を予想

23/9期は売上高が前期比11.8%増の23億円、営業利益は同8.8%減の2億20百万円を見込む。新型コロナウイルス感染症の収束にはなお時間を要すると思われるものの、ワクチン接種の普及により経済活動は徐々に回復するものと期待される。一方で不安定な世界情勢や円安、燃料や原材料価格の高騰を背景にした物価上昇により、経済の先行きは不透明な状況が続くものと予想される。こうした状況下、すでに受注している案件や受注確度の高い案件に基づいて算出した。

同社にとって主力市場である証券システム分野においては、世界でも新技術を使った金融サービスが広がっている中で、「Spider Digital Transfer」を通じて新たな成長領域を開拓し、ビジネス機会を提供していく。金融ソリューション事業では、デジタルアセットマーケッツが目指す、web3.0時代の新たな金融プラットフォームの構築に引き続きシステム面で支えていく。FinTechにより、これまでの縦割りのサービス展開から、非金融分野へと横断的なサービス展開ができる可能性を秘めており、金融ソリューション事業の事業領域も広がりを見せている。この流れをビジネスチャンスと捉え、更なる拡大を目指す。ビジネスソリューション事業では、引き続き経営統合管理プラットフォーム「GroupMAN@IT e2」の新規導入や追加開発案件を中心に安定した収益基盤を構築していく。ヘルスケア事業では、機能性表示食品の取得に向けて準備を進めており、23/9期中の取得を目指す。機能性表示食品の取得により「ITはなびらたけ」の機能性を表記することにより、消費者により訴求力の高い商品展開を進めていく。

4.今後の注目点

22/9期は減収減益となった金融ソリューション事業だが、FinTechにより、これまでの縦割りのサービス展開から、非金融分野へと横断的なサービス展開が出来る可能性が出てきた模様。今後の事業領域の拡大が注目できそうだ。尚、7月にはデジタル資産の清算処理システムの特許を取得している。ビジネスソリューション事業は大幅増益となり、5期連続の黒字を確保した。今後は、経営統合管理プラットフォーム「GroupMAN@IT e2」を軸に安定収益基盤を築いていく。ヘルスケア事業では、機能性表示食品の取得に向けて準備を進めており、早期の取得が待たれるところ。19/9期までは赤字が続いていたが、21/9期からは黒字が定着化していることを評価したい。23/9期予想は、すでに受注している案件や受注確度の高い案件に基づいて算出したもの。22/9期は営業減益予想であったが増益で着地した。23/9期予想は2桁増収ながら減益だが、金融ソリューション事業の事業領域の拡大がアップサイドポテンシャルとなりそうである。また、22/9期にはフリー・キャッシュ・フローが増加し、現金及び現金同等物期末残高が前期末6億8百万円から8億57百万円に増加、自己資本比率も79.7%に上昇している。キャッシュの有効活用にも期待したいところである。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 5名、うち社外1名 |

監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2022年1月20日)

基本的な考え方

当社グループは企業価値の最大化をコーポレート・ガバナンスの基本目標とし、「経営の透明性」「法令遵守」「効率的な経営」の観点から当該基本目標の実現を図ります。代表取締役をはじめとする経営陣は、当社グループを取り巻くステークホルダー(株主、顧客、取引先、従業員等)との良好な関係を維持する役割を負います。そのため、経営状況を把握できる体制を構築及び運用し、法令及び定款を踏まえた適時適切な情報開示を行うことが重要と考えています。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則 2-4-1】中核人材の登用等における多様性の確保に関する開示

当社は、女性・外国人・中途採用者等の管理職への登用等、中核人材の登用について具体的な目標は定めておりませんが、能力を重視した多様性を確保する積極的な採用、登用を行っています。

事業規模の拡大や、事業領域の変化に応じて、多様性の確保に向けた人材育成方針や測定可能な目標、その状況の開示を検討してまいります。

尚、当社には2021年9月30日現在、女性役員および女性管理職がおります。

【原則 3-1】情報開示の充実

(4)取締役会が経営陣幹部の選解任と取締役・監査役候補の指名を行うに当たっての方針と手続

については現時点で具体的内容を公表はしていないものの、以下のとおりの手続き又は手順を社内にて実行しています。

取締役候補は、人格や見識、経験や実績等をもとにその責務を果たすことができる適任者を選任する方針とし、取締役会で決定しております。また、解任については明確な手続きは確立しておりませんが、単年度の目標の達成度や会社の業績を基に、かつ社外取締役や社外監査役の助言をもらいながら取締役会にて審議し、状況により再任しない、あるいは株主総会に諮ることとしております。監査役候補については、経営課題に対する知見、高度な専門知識や倫理感を持っている人材に就任を要請し、監査役会の同意を得た後、取締役会にて決議しております。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4】政策保有株式

政策保有を取得する際は、発行会社との業務上の提携等を通して当社の事業の成長に寄与することを条件としています。取締役会においては発行会社の業況及び当社との協業の状況を定期的にモニタリングしています。政策保有の議決権行使については、経営陣の経歴や業況、外部環境等考慮すべき基準が多岐に渡るため、都度判断しています。また、持ち合い株式は原則しない方針です。

【原則5-1】株主との建設的な対話に関する方針

当社は、代表取締役社長を中心に、管理部門にてI R業務を行っております。

年に1回決算説明会を開催し、同時にその模様を当社ウェブサイトにて公開しています。また、随時個別ミーティングを実施しています。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(インタートレード:3747)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |