ブリッジレポート:(7698)アイスコ 2023年3月期決算

相原 貴久 社長 | 株式会社アイスコ(7698) |

|

企業情報

市場 | 東証スタンダード市場 |

業種 | 卸売業(商業) |

代表者 | 相原 貴久 |

所在地 | 神奈川県横浜市泉区新橋町1212 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,530円 | 1,924,800株 | 2,944百万円 | 4.6% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

30.00円 | 2.0% | 106.50円 | 14.3倍 | 1,644.18円 | 0.9倍 |

*株価は5/30終値。23年3月期決算短信より。

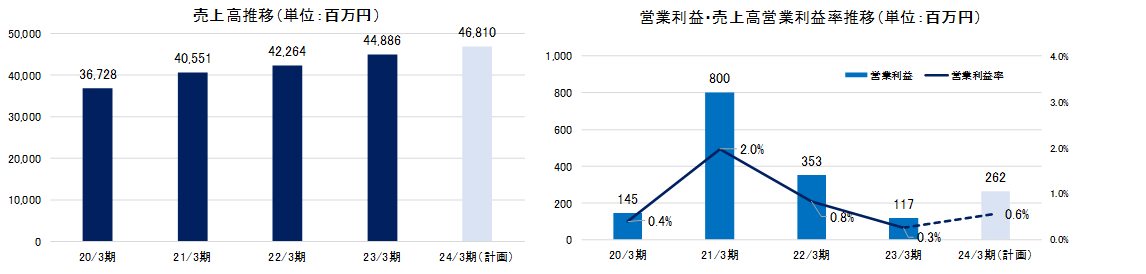

連結業績推移

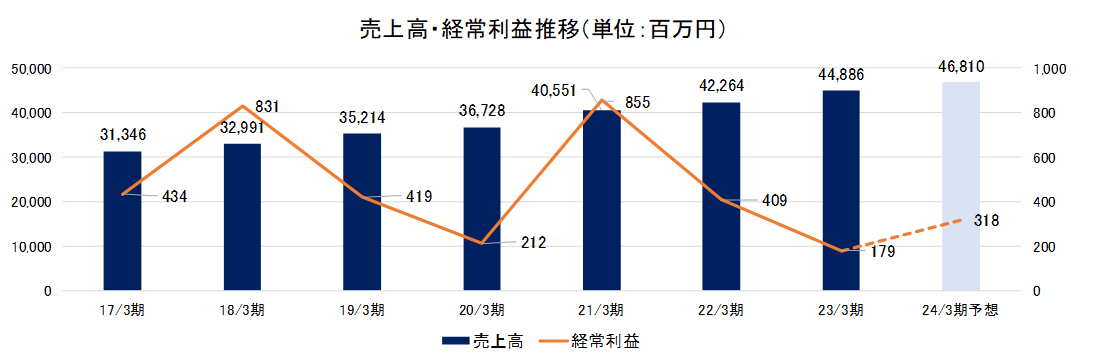

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2020年3月 | 36,728 | 145 | 212 | 144 | 90.00 | 16.66 |

2021年3月 | 40,551 | 800 | 855 | 523 | 326.40 | 24.00 |

2022年3月 | 42.264 | 353 | 409 | 255 | 134.90 | 37.00 |

2023年3月 | 44,886 | 117 | 179 | 144 | 75.30 | 37.00 |

2024年3月(予) | 46,810 | 262 | 318 | 205 | 106.50 | 30.00 |

* 予想は会社予想。単位:百万円、円。EPS、DPSは2020年11月1日付で実施した1:15の株式分割を遡及して調整。

(株)アイスコの2023年3月期決算概要などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2023年3月期決算概要

3.2024年3月期業績予想

4.第1次中期経営計画の進捗

5.今後の注目点

<参考1:第1次中期経営計画>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

- 関東を中心にアイスクリーム・冷凍食品の卸売業を行うフローズン事業、食品スーパーマーケットの運営を行うスーパーマーケット事業を展開。調達から売場づくりまで、サプライチェーンの各領域に携わる一貫システムを構築し、同業他社とは一線を画す独自のポジションを確立している。自社セールスドライバーによるフルメンテナンスサービスは、顧客に対して高い付加価値を提供。高い参入障壁となっている。

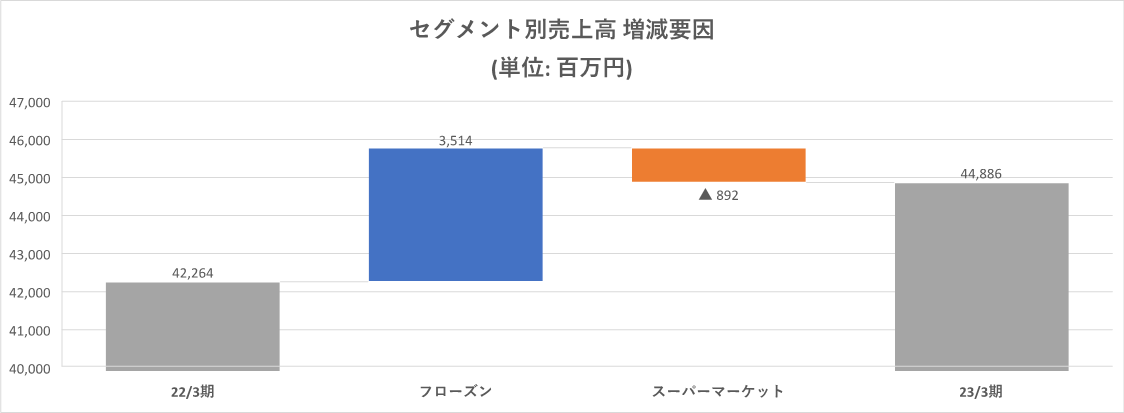

- 23/3期の売上高は前期比6.2%増の448億86百万円。主要取引先であるドラッグストアの新規出店により北関東エリア中心に伸ばしたフローズン事業は増収、スーパーマーケット事業は浜松店の閉店により減収。営業利益は同66.8%減の1億17百万円。増収も、売上総利益は同3.0%の伸びにとどまり、粗利率も0.5ポイント低下。燃料費の高騰による物流コスト増加のほか人件費増など販管費増を吸収できなかった。期末配当は18.00円/株を実施、年間では37.00円/株。

- 24/3期は、売上高が前期比4.3%増の468億10百万円、営業利益は同123.9%増の2億62百万円を見込む。フローズン事業では、冷凍食品市場の拡大に加えドラッグストア業態が引き続き出店が続くことが予想される。遅れていたコスト増加の価格転嫁も進めることにより増収増益の見通し。スーパーマーケット事業においては、23/3期に3店舗閉鎖した影響で減収となるも、不採算店の閉鎖により大きく損益が改善する見通し。配当については30.00円/株(うち上期末15.00円/株)を予定する。予想配当性向は28.2%。

- 22年12月、冷凍食品、アイスクリームを取扱うフローズン専門店「FROZEN JOE’S(フローズン ジョーズ)」の第1号店を神奈川県川崎市の元住吉駅付近に出店した。「フローズンのスペシャリストが手掛けるフローズン専門店」の出店で、商品調達、商品開発、食品スーパー運営のノウハウを活用、商品調達、商品開発、物流、販売までを自社で行える体制が強みである。出店地域は横浜、川崎、東京を想定している。第1号店ではデータの蓄積も行っており、様々な情報を蓄積して今後の出店に活かしていく。

- 23/3期は上期から浸透が遅れていた価格転嫁が下期も遅れたままとなり、各利益は会社予想を大きく下回る実績となった。ただし、価格転嫁の遅れが逆に24/3期の業績を引き立てることになり、大幅増益予想である。食品業界では各社が値上げを進め、消費者もそれを受け入れているのが実情。価格転嫁は計画通りスムーズに進むと考える。また、原材料価格高騰や為替は既に落ち着いており、今後は価格転嫁が素直に利益に反映されるだろう。今後の状況を注視したい。

- 一方、第1次中期経営計画の各種施策の中でも注目される新規事業フローズン専門店「FROZEN JOE’S(フローズン ジョーズ)」の第1号店が開店した。目先の売上・利益への貢献は小さいだろうが、今後の出店ペースや収益への寄与を注目していきたい。

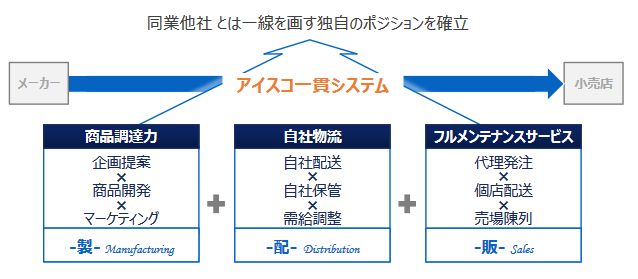

1.会社概要

関東を中心にアイスクリーム・冷凍食品の卸売業を行うフローズン事業、食品スーパーマーケットの運営を行うスーパーマーケット事業を展開。調達から売場づくりまで、サプライチェーンの各領域に携わる一貫システムを構築し、同業他社とは一線を画す独自のポジションを確立している。また、「アイスコ一貫システム」の重要なパーツである自社セールスドライバーによるフルメンテナンスサービスは、顧客に対して高い付加価値を提供。高い参入障壁となっている。

【1-1 沿革】

1948年に神奈川県横浜市で相原冷菓店としてアイスキャンデーの製造・販売・卸売り等の経営を開始。

1992年、総合アイスクリーム卸売の株式会社相原冷夏と、冷菓販売業の高島物産株式会社が合併し、称号を株式会社アイスコとする。

2000年ごろから、サービスレベルの向上を目指し、現在の同社の強み・特長である自社配送網を有したアイスコ一貫システム、フルメンテナンスサービスの構築に取り組み、競争力強化を図る。

2009年、株式会社大我産業を吸収合併しスーパーマーケット事業を開始。

2021年4月、東証JASDAQ(スタンダード)へ上場。

2022年4月、市場再編に伴い東証スタンダード市場へ移行。

【1-2 企業理念】

「I Care Everybody Company あらゆる人々に慈しみの心をもって接する企業でありたい」との思いを企業理念として、「株式会社アイスコ」と名付けている。

また、以下の3つを行動指針の下、顧客に感動と満足を感じてもらい、社員一人ひとりが、活き活きとやりがいをもって、仕事ができる企業を目指している。

「情熱・挑戦」 | 情熱をもって、常に新しい事に挑戦していく。失敗を恐れず、常に新しい事に挑戦する。 |

「努力・決意」

| 日々の努力と、絶対に諦めないという強い決意を持つ。日々の弛まぬ努力と、目標に対し達成出来るまで、絶対に諦めない強い信念を持つ。 |

「感謝・謙虚」

| 常に感謝の気持ちと謙虚な心を忘れない。自分たちは周囲に生かされている事を自覚し、常に感謝し・謙虚な心を忘れない。 |

【1-3 市場環境】

(1)需要が拡大するフローズン市場

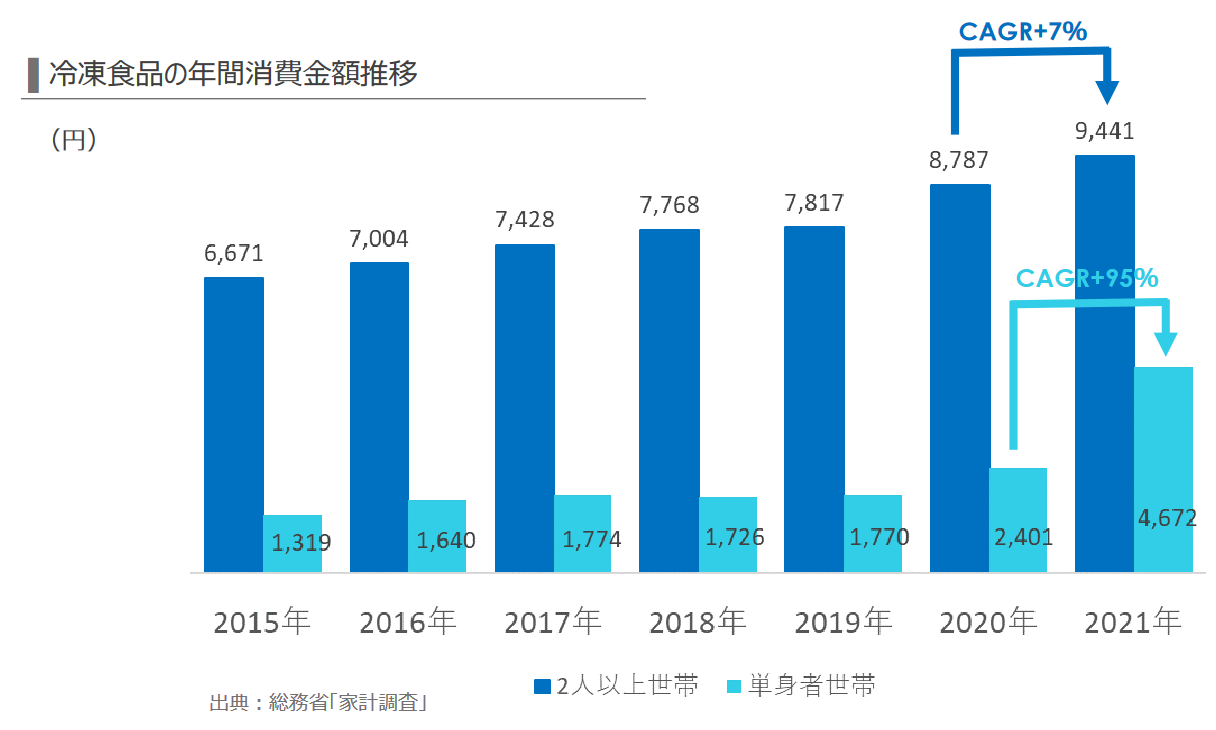

同社の取り扱う冷凍食品は、共働き世帯や単身世帯、高齢世帯の増加に伴い、簡単かつ調理時間の短縮にも繋がることから需要が拡大している。単身世帯一世帯当たりの冷凍食品の年間支出額は、この2年で2.6倍に増加し、2人以上世帯の年間支出額もこの2年で1.2倍に増加している。

(同社資料より)

加えて、昨今の環境志向の高まりによるフードロス削減ニーズ、コロナ禍の影響による外食抑制といった点も需要増を後押ししている。

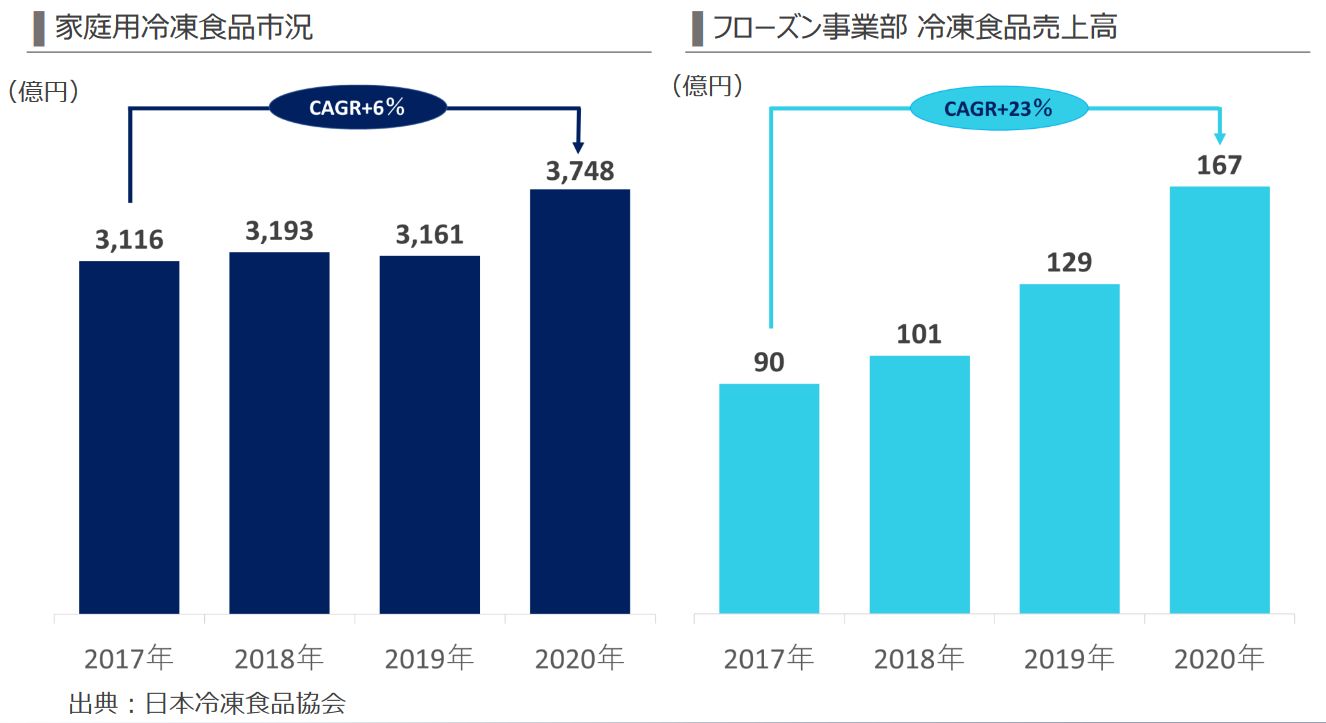

特に、家庭用冷凍食品は業務用を上回り、家庭用冷凍食品市場は堅調に推移しており、同社のフローズン事業部の冷凍食品売上は市場の成長率を上回って急成長している。

(同社資料より)

一方で、こうした需要を取り込むべく、供給者(メーカー)側も技術革新を進めており、生産から流通・消費の段階まで一貫して−18℃以下の低温を保って取り扱われる冷凍食品は、食品別に最適な温度帯が設定され、通常は0~+10℃の温度帯で流通するチルド食品に引けを取らない鮮度と味を実現しており、それが更に需要増に繋がるという好循環となっている。

また、アイスクリームも、メーカーが冬場に食べる「冬アイス」や、植物油脂を使用しない「健康にいいアイス」などの商品開発を進めて新たな需要を創造しているほか、デザート用途の高価格帯商品による販売価格の上昇も見られ、市場は着実に拡大している。

冷凍食品及びアイスクリームのこうした状況下、小売各社はフローズン商品の売場面積を年々拡大している。

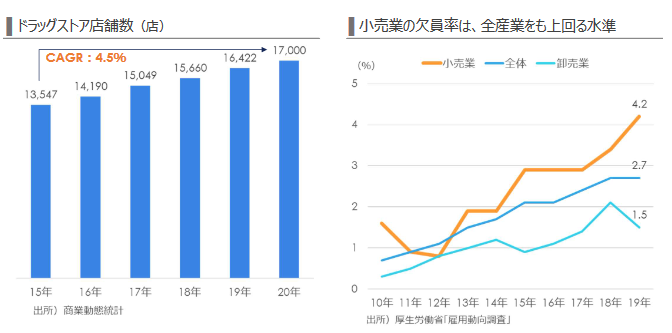

(2)顧客店舗数の増大・小売業における人手不足

同社の主要顧客であるドラッグストアは、各社とも店舗数を拡大させる一方、消費者の来店動機作りのため販売商品の多様化を進めており、冷凍食品・アイスクリームは重要なアイテムとなっている。

ただ、ドラッグストアはバックヤードを持たないため、同社が提供するフルメンテナンスサービス(※事業内容の項で後述)のニーズは高い。

加えて、小売業における人手不足は全産業を大きく上回り、構造的な問題となっている。店員の作業を代理で行う同サービスに対する引き合いはこちらの面からも増加傾向にある。

(同社資料より)

(3)市場規模

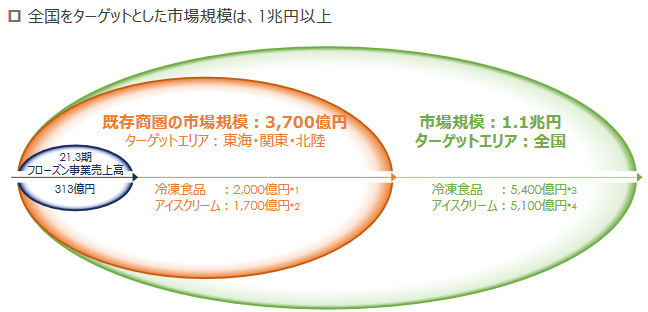

同社フローズン事業の売上高は約300億円。

同社では、既存商圏(東海・関東・北陸)の市場規模3,700億円、全国で最大1.1兆円と見込んでいる。

当面はまず北関東への商圏拡大を進めていく考えである。

(同社資料より)

【1-4 事業内容】

報告セグメントは、アイスクリーム・冷凍食品の卸売業を行うフローズン事業、食品スーパーマーケットの運営を行うスーパーマーケット事業の2つ。

(1)フローズン事業

アイスクリーム、冷凍食品に特化して卸売を行っている。

①顧客

主要顧客はドラッグストア、食品スーパーマーケットなど。

株式会社クリエイトSDホールディングスのドラッグストア事業子会社「(株)クリエイトSD」と、株式会社パン・パシフィック・インターナショナルホールディングスの子会社「(株)ドン・キホーテ」及びそのグループ会社の2社で同事業売上高の約5割を占めている。

②商品調達

アイスクリーム、冷凍食品に関する長年の経験や蓄積したノウハウをベースに、「企画提案」「商品開発」「マーケティング」によって、顧客ニーズに対応した専用商材(看板商品・目玉商品・差別化商品など)の開発をメーカーと共にプロデュース・コーディネイトしている。

また、売上拡大に伴いメーカーに対する交渉力が年々強化されており、調達力向上・粗利率改善に寄与している。

③物流

関東及び東海エリアを中心に、13拠点の物流センター・営業所、約300台の配送用の自社保有トラック、約360名のセールスドライバーにより自社配送網を構築している。

難易度の最も高いアイスクリーム流通で培ったノウハウをベースとしたコールドチェーンは他社にはない強力な優位性である。

*物流拠点

食の安心・安全を確保する厳格な温度管理や賞味期限管理を行っているほか、最新鋭システムによる仕分け精度の向上や、直近2週間の出荷データを元にした1日当たりの出荷量算出による在庫量管理なども行っている。

*自社保有トラック

環境配慮と品質管理に優れた、最新鋭でかつ作業性重視のカスタムオーダーを施した冷凍専用車を導入。全車に運行管理システムを装備し安全運転の監視と定時納品管理を行っている。

*セールスドライバー

単に配送を行うだけではなく、個店レベルでの売場提案まで行う。平均年齢は36歳。若さと機動力で市場の変化と顧客ニーズに対応している。「自分が受け持つ店は自分の店だと思え」とのポリシーで、顧客満足度の向上を図っている。

物流業界も小売業界同様、深刻な人手不足、ドライバー不足が大きな課題であるが、同社では、通常9割を自社社員が配送しており、残り1割を協力会社等に委託している。

自社社員で配送しているため、きめ細かい「フルメンテナンスサービス」を顧客に提供することが可能。同サービスの質を高める教育を行い優秀な人材を育成し、既存得意先の満足度の向上、新規得意作の開拓、拡大を図っている。

④サービス内容

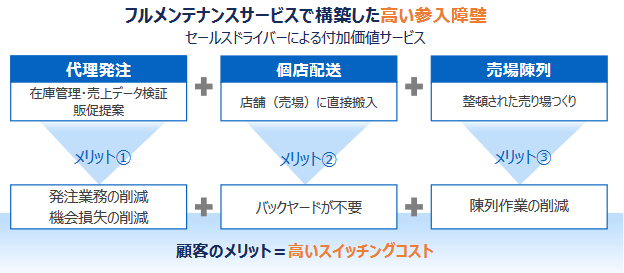

フローズン事業における同社の最も大きな特徴が、「フルメンテナンスサービス」である。

主要顧客であるドラッグストア等では、バックヤードに冷凍庫がなく、アイスクリーム・冷凍食品の性質上、溶解を防ぐため、すぐに売場の冷凍ケースに陳列しなければならない。ところが、少人数で運営する店舗においては、その人手・時間を確保することが難しいケースが多い。

こうした状況に対し、同社はアイスクリーム・冷凍食品の専門の卸問屋として、配送員が商品をバックヤードに置いてくるだけの納品スタイル「ドロップ納品」ではなく、売場に直接陳列して納品するにとどまらず、売場づくりまで行っている。

これを同社では「フルメンテナンスサービス」と呼んでおり、小売業の人手不足を補い、店舗に陳列の業務負担をかけることなく、商品を販売できるというメリットを顧客企業に提供している。

また、同社社員が得意先に代わって需要を予測し発注するケースもある。

(2)スーパーマーケット事業

神奈川県を中心に「スーパー生鮮館TAIGA」を6店舗、テナント1店舗を展開している。直営店舗売場面積は150~320坪程度。

「地域の冷蔵庫」として、生鮮3品(青果・鮮魚・精肉)に注力し、鮮度・品質・品揃え・価格に徹底的にこだわる事で、大手スーパーとの差別化を図っている。

早朝に市場で経験豊富な担当バイヤーが青果・鮮魚を買い付け、その日のうちに店頭で販売する「当日仕入れ当日販売」によって新鮮な商品を提供している。

店舗を運営することにより消費者の嗜好やニーズなどを直接吸い上げることができる点は、今後の新規事業展開やフローズン事業とのシナジー効果などに大きなメリットがあると考えている。

(同社資料より)

【1-5 特長・強み・競争優位性】

(1)アイスコ一貫システム

調達から売場づくりまで、サプライチェーンの各領域に携わる一貫システムを構築。この「アイスコ一貫システム」により、「食」の安心・安全の確保はもとより、顧客企業の売上拡大ならびに人手不足対策に貢献しており、同業他社とは一線を画す独自のポジションを確立している。

(同社資料より)

(2)フルメンテナンスサービスによる高い参入障壁

「アイスコ一貫システム」の重要なパーツである自社セールスドライバーによるフルメンテナンスサービスは、「配送」の域を超え顧客に対して高い付加価値を提供している。

顧客企業に対し大きなメリットを提供しているため、顧客企業は他社に切り替える動機は少なく、高い参入障壁となっている。

また、フルメンテナンスサービスによる販売比率は約70%を占めており、収益面でも大きく貢献している。

(同社資料より)

2.2023年3月期決算概要

【2-1 連結業績】

(1)概要

| 22/3期 | 構成比 | 23/3期 | 構成比 | 前期比 | 会社予想 | 予想比 |

売上高 | 42,264 | 100.0% | 44,886 | 100.0% | +6.2% | 44,868 | +0.0% |

売上総利益 | 7,580 | 17.9% | 7,804 | 17.4% | +3.0% | - | - |

販管費 | 7,227 | 17.1% | 7,687 | 17.1% | +6.4% | - | - |

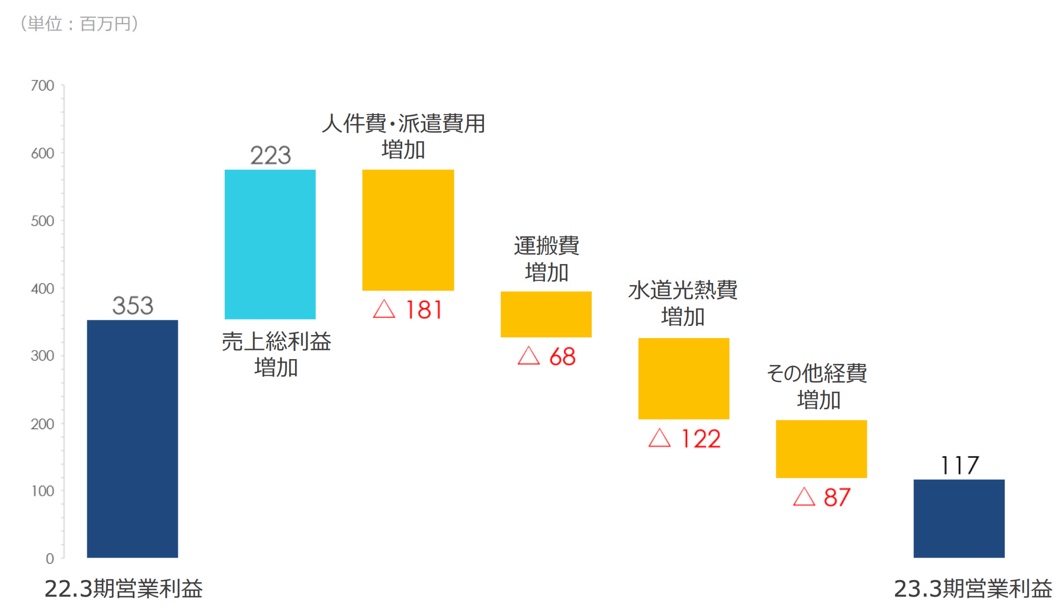

営業利益 | 353 | 0.8% | 117 | 0.3% | -66.8% | 200 | -41.4% |

経常利益 | 409 | 1.0% | 179 | 0.4% | -56.3% | 247 | -27.5% |

当期純利益 | 255 | 0.6% | 144 | 0.3% | -43.4% | 191 | -24.4% |

* 単位:百万円。会社予想は22年11月発表の会社予想。

増収減益

売上高は前期比6.2%増の448億86百万円。フローズン事業は、主要取引先であるドラッグストアの新規出店により北関東エリアを中心に売上高が拡大して増収、スーパーマーケット事業は減収。

営業利益は同66.8%減の1億17百万円。増収も、売上総利益は同3.0%の伸びにとどまり、粗利率も0.5ポイント低下。人件費・派遣費用や燃料費の高騰による水道光熱費や運搬費の増加など販管費増を吸収できなかった。

上期決算発表時(11月)に売上高、各段階利益を減額修正した。売上高は概ね修正計画通りだったものの、各段階利益は価格転嫁でタイムラグが生じたことにより大幅に下回った。

(同社資料より)

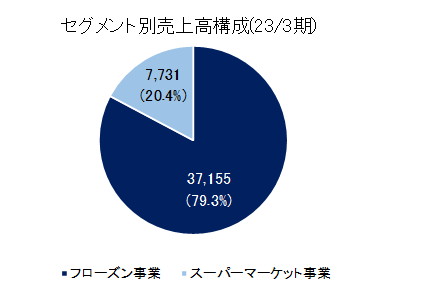

(2)セグメント別動向

| 22/3期 | 構成比 | 23/3期 | 構成比 | 前期比 |

売上高 |

|

|

|

|

|

フローズン事業 | 33,641 | 79.6% | 37,155 | 82.8% | +10.4% |

スーパーマーケット事業 | 8,623 | 20.4% | 7,731 | 17.2% | -10.3% |

合計 | 42,264 | 100.0% | 44,886 | 100.0% | +6.2% |

セグメント利益 |

|

|

|

|

|

フローズン事業 | 279 | 0.8% | 176 | 0.5% | -36.9% |

スーパーマーケット事業 | 73 | 0.9% | -59 | - | - |

合計 | 353 | 0.8% | 117 | 0.3% | -66.8% |

* 単位:百万円。売上高は外部顧客への売上高。セグメント利益の構成比はセグメント利益率。セグメント利益には適当な配分基準によって、各報告セグメントに配分された全社費用を含んでいる。

*株式会社インベストメントブリッジが開示資料を基に作成。

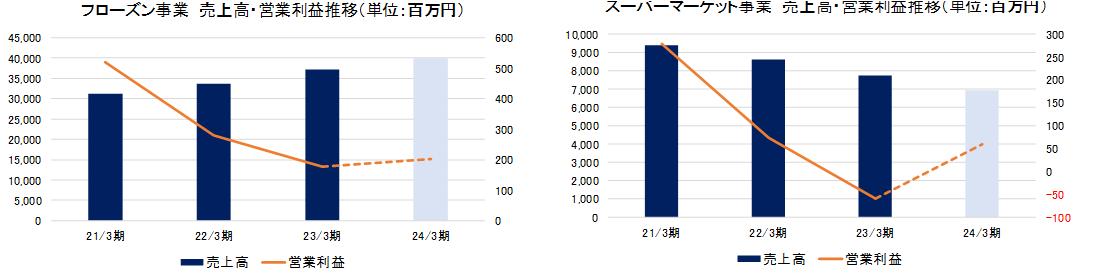

①フローズン事業

増収減益。

売上高は既存得意先の出店により冷凍食品中心に増収も値上げの浸透は想定よりも遅い。セグメント利益は人件費・派遣費用の増加や、燃料費高騰で軽油代、電気代が増加し減益。

顧客業態別売上高

| 22/3期 | 構成比 | 23/3期 | 構成比 | 前期比 |

ドラッグストア | 16,076 | 47.5% | 19,429 | 52.0% | +20.9% |

ディスカウントストア | 10,178 | 30.1% | 10,163 | 27.2% | -0.2% |

食品スーパー | 5,614 | 16.6% | 5,741 | 15.4% | +2.3% |

その他 | 1,986 | 5.9% | 2,033 | 5.4% | +2.3% |

合計 | 33,857 | 100.0% | 37,368 | 100.0% | +10.4% |

* 単位:百万円

カテゴリー別売上高

| 22/3期 | 構成比 | 23/3期 | 構成比 | 前期比 |

冷凍食品 | 19,044 | 56.2% | 21,751 | 58.2% | +14.2% |

アイスクリーム | 14,165 | 41.8% | 14,917 | 39.9% | +5.3% |

その他 | 647 | 1.9% | 698 | 1.9% | +7.9% |

合計 | 33,857 | 100.0% | 37,368 | 100.0% | +10.4% |

* 単位:百万円

②スーパーマーケット事業

減収減益。

22年4月に浜松店を閉店したことにより減収。広告費等の経費を削減するも、競争環境激化による既存店の不振や、電気代の値上げにより減益。

◎取り組み

*PBを発売

「素材と味にこだわり、上質な味わいを日々の食卓へ」をコンセプトにスーパー生鮮館TAIGA初のプライベートブランドとなる「TAIGA PREMIUM」を発売した。

当初は賞味期限の問題から堅めの生産計画からスタートしたが、欠品が相次ぎ、好調なスタートとなった。現在は新たに2品目の開発を進めており、その後もPB開発を強化する。

(同社資料より)

【2-2 財政状態とキャッシュ・フロー】

◎財政状態

| 22年3月 | 23年3月 | 増減 |

| 22年3月 | 23年3月 | 増減 |

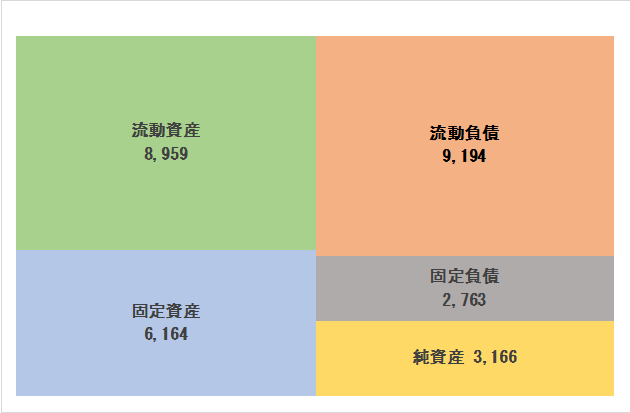

流動資産 | 8,499 | 8,959 | +460 | 流動負債 | 8,670 | 9,194 | +523 |

現預金 | 2,336 | 2,000 | -335 | 仕入債務 | 6,280 | 6,999 | +719 |

売上債権 | 3,821 | 4,162 | +341 | 短期有利子負債 | 1,156 | 1,098 | -58 |

未収入金 | 1,729 | 2,160 | +430 | 固定負債 | 3,116 | 2,763 | -352 |

固定資産 | 6,360 | 6,164 | -196 | 長期有利子負債 | 2,219 | 1,821 | -398 |

有形固定資産 | 5,049 | 4,906 | -143 | 負債合計 | 11,787 | 11,958 | +170 |

投資その他 | 1,283 | 1,242 | -41 | 純資産 | 3,072 | 3,166 | +93 |

資産合計 | 14,860 | 15,124 | +264 | 負債・純資産合計 | 14,860 | 15,124 | +264 |

|

|

|

| 有利子負債合計 | 3,375 | 2,919 | -456 |

* 単位:百万円。

*株式会社インベストメントブリッジが開示資料を基に作成。

未収入金、売上債権の増加などで資産合計は前期末比2億64百万円増加の151億24百万円。

仕入債務の増加などで負債合計は同1億70百万円増加の119億58百万円。

純資産は同93百万円増加の31億66百万円。

自己資本比率は前期末より0.2ポイント上昇し、20.9%となった。

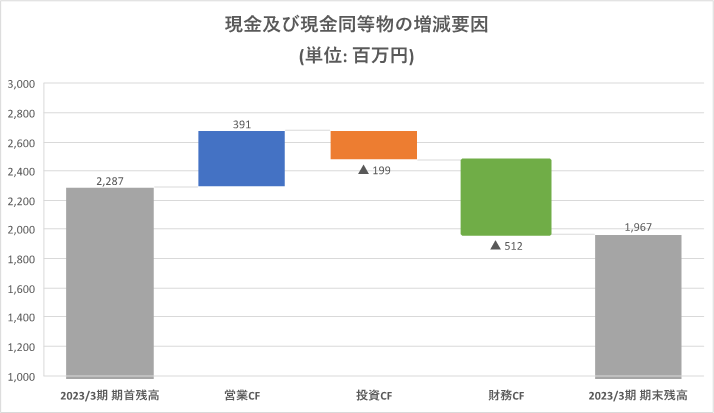

◎キャッシュ・フロー

| 22/3期 | 23/3期 | 増減 |

営業CF | 992 | 391 | -600 |

投資CF | -234 | -199 | +34 |

フリーCF | 758 | 192 | -566 |

財務CF | -148 | -512 | -363 |

現金同等物残高 | 2,287 | 1,967 | -319 |

単位:百万円 |

|

|

|

*株式会社インベストメントブリッジが開示資料を基に作成。

営業CF、フリーCFの黒字幅は縮小。長期借入金の返済を主因にキャッシュポジションは3億19百万円減少した。

3.2024年3月期業績予想

(1)主要損益計算書

| 23/3期 | 構成比 | 24/3期(予) | 構成比 | 前期比 |

売上高 | 44,886 | 100.0% | 46,810 | 100.0% | +4.3% |

営業利益 | 117 | 0.3% | 262 | 0.6% | +123.9% |

経常利益 | 179 | 0.4% | 318 | 0.7% | +l77.6% |

当期純利益 | 144 | 0.3% | 205 | 0.4% | +42.5% |

* 単位:百万円。

増収増益の予想

24/3期は、売上高が前期比4.3%増の468億10百万円、営業利益は同123.9%増の2億62百万円を見込む。

冷凍食品市場の拡大や得意先の出店が見込まれ、増収の見込み。利益面では、遅れていたコスト増加の価格転嫁が進むことにより増益を見込んでいる。

配当については30.00円/株(うち上期末15.00円/株)を予定する。

(2)セグメント別動向

| 23/3期 | 構成比 | 24/3期(予) | 構成比 | 前期比 |

売上高 |

|

|

|

|

|

フローズン事業 | 37,155 | 82.8% | 39,867 | 85.2% | +7.3% |

スーパーマーケット事業 | 7,731 | 17.2% | 6,943 | 14.8% | -10.2% |

合計 | 44,886 | 100.0% | 46,810 | 100.0% | +4.3% |

セグメント利益 |

|

|

|

|

|

フローズン事業 | 176 | 0.5% | 202 | 0.5% | +14.8% |

スーパーマーケット事業 | -59 | - | 59 | 0.8% | - |

合計 | 117 | 0.3% | 262 | 0.6% | +123.9% |

* 単位:百万円。売上高は外部顧客への売上高。セグメント利益の構成比は利益率。

*フローズン事業

家庭用冷凍食品の市場拡大に加え、主要得意先であるドラッグストア業態は引き続き出店が続くことが予想されるため、売上高は好調に推移すると見込んでいる。利益面では電気料金の高騰や人手不足が顕在化するなど、依然として厳しい状況にあるが、遅れていたコスト増加分の価格転嫁が進むことや、DXや物流拠点の新設による生産性の向上等を図ることで増益を見込んでいる。

*スーパーマーケット事業

物価上昇による個人消費の低迷や、業種の垣根を越えた激しい競争が続くことが予想される。売上高については23年秋に1店舗出店予定となっているが、前期に3店舗閉した影響により減収を見込んでいる。利益面では不採算店の閉店により増益を予想する。今後も新商品を投入して「素材と味にこだわり、上質な味わいを日々の食卓へ」をコンセプトに、味・品質に妥協せず価格優位性を持たせた加工食品のシリーズ展開により、物価上昇局面において新たな需要を喚起していく。

4.第1次中期経営計画の進捗

22年3月期を初年度、24年3月期を最終年度とする第1次中期経営計画(耕す・種蒔き)では、「強靭な経営基盤の再構築」をテーマに、以下3つの課題に取り組んでいる。

以下3つの課題の進捗状況

1.人材育成と組織力の向上

✓動画マニュアルなどITツール活用による研修の実施

✓事業部責任者の変更を含む、組織体制の見直し

✓働き甲斐のある会社を目指し、新人事制度の導入を検討

2.既存事業の収益力向上

✓北関東エリアの売上拡大に伴いサテライト拠点の新設を予定

✓新ハンディターミナル導入等のDXの推進

✓スーパーマーケット店舗のスクラップ&ビルド

3.新規事業の創出

✓海外事業の種まきを開始

✓22年12月にフローズン専門店を新規出店

◎冷凍食品専門店「FROZEN JOE’S」

22年12月、冷凍食品、アイスクリームを取扱うフローズン専門店「FROZEN JOE’S(フローズン ジョーズ)」の第1号店を神奈川県川崎市の元住吉駅付近に出店した。

| 「フローズンのスペシャリストが手掛けるフローズン専門店」の出店 ・商品調達、商品開発、食品スーパー運営のノウハウを活用し、フローズン専門店を出店予定 ・商品調達、商品開発、物流、販売までを自社で行える体制が強み |

(同社資料より)

Philosophy(理念) | 人々にとって安心・安全で美味しい商品を提供し、健康で平和な世界の実現に貢献する。 |

|

|

Brand concept (ブランドコンセプト) | フローズンのスペシャリストが手掛けるフローズン専門店として、「欲しいものが見つかる店」「持続可能な世界の実現に貢献する店」を目指す。 ▶国内外から高品質なフローズン製品をセレクトしお手頃価格で提供 ▶外食店とのタイアップ品や業務用製品の品揃えにより家庭の食卓をより豊かに ▶食肉問題や健康志向に対応する代替肉製品の品揃えにより食の進化に貢献 ▶冷凍食品需要の裾野を広げ、食品ロス軽減に貢献 |

|

|

Strength(強み) | 長年、冷凍専門の卸売事業と食品小売事業を運営しており様々なノウハウと機能を保有。 ▶国内外に多数のサプライヤーネットワークを保有(約250社) ▶本業の卸売事業において約5000店の納品先を有しており、販売分析、冷凍物流等におけるノウハウを蓄積している ▶社内に小売事業部(食品スーパー運営)を保有しているため、小売店運営における様々なノウハウを蓄積している |

出店地域は横浜、川崎、東京を想定している。第1号店ではデータの蓄積も行っており、様々な情報を蓄積して今後の出店に活かしていく。

5.今後の注目点

23/3期は上期から浸透が遅れていた価格転嫁が下期も遅れたままとなり、各利益は会社予想を大きく下回る実績となった。ただし、価格転嫁の遅れが逆に24/3期の業績を引き立てることになり、大幅増益予想である。食品業界では各社が値上げを進め、消費者もそれを受け入れているのが実情。価格転嫁は計画通りスムーズに進むと考える。また、原材料価格高騰や為替は既に落ち着いており、今後は価格転嫁が素直に利益に反映されるだろう。今後の状況を注視したい。

一方、第1次中期経営計画の各種施策の中でも注目される新規事業フローズン専門店「FROZEN JOE’S(フローズン ジョーズ)」の第1号店が開店した。目先の売上・利益への貢献は小さいだろうが、今後の出店ペースや収益への寄与を注目していきたい。

<参考1:第1次中期経営計画>

22年5月、22年3月期を初年度、24年3月期を最終年度とする第1次中期経営計画を公表した。

外部環境と課題認識

「1.会社概要 【1-3 市場環境】」にあるように、即食・簡便・時短ニーズの高まりにより家庭用冷凍食品市場は今後も成長が見込まれる。一方で、原油やエネルギー価格の上昇による物流コストの増加、労働力人口減少、ESGに対する意識の高まりといった外部環境の下、同社では、「安定供給、商品開発力の強化」「省人化、効率化の推進による生産性の向上」「人財確保(採用強化)」「地域社会、環境配慮への取り組み強化」が課題であると認識している。

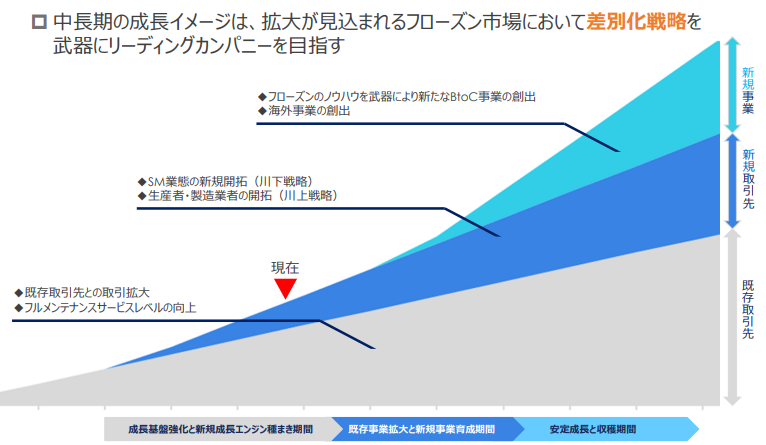

(2)10年ビジョン - iceco VISION 2030-

①目指す姿

「圧倒的なサービス」「食を通じた社会貢献」「人財力の最大化」によって「卸業界内でオンリーワンのポジションを確立し、収益力でフローズン卸業界ナンバーワン」を目指す。

10年後の数値目標を「売上高1,000億円、営業利益25億円、営業利益率2.5%」としている。

②成長戦略

以下の5つを成長戦略とする。

サービス品質の向上 | ・フルメンテナンスサービスを磨き上げ、お客様にとっての揺るぎない存在へ ・商品品質・接客サービスを磨き上げ、お客様満足度No.1を目指す |

新規事業の創出 | ・収益力の高い新規事業の創出 ・グローバル事業展開の検討 |

自立型人材の育成 | ・自ら考え行動し、結果を出せる社員の育成 ・人を育てることが出来る社員の育成 |

DXの推進 | ・デジタル技術や戦略に十分な知見を持つ人財の確保 ・デジタル技術を活用し、新たな価値を創出 |

SDGsの取り組み | ・自社倉庫の屋上に太陽光パネルを設置し、冷凍庫の電気の一部を太陽光発電で賄う ・環境配慮型トラックの導入を検討 |

拡大が見込まれるフローズン市場において差別化戦略を武器にリーディングカンパニーを目指す。

(同社資料より)

(3)第1次中期経営計画(2021-2023年度)

22年3月期を初年度とする第1次中期経営計画は、強靭な経営基盤の再構築を目指し、「耕す・種まき」の時期と位置付けている。

その後の第2次中計「育成」、第3次中計「収穫」とステップを踏んで、10年ビジョンを実現する。

①重点テーマ

第1次中期経営計画では、「人財育成と組織力向上」「既存事業の収益力向上」「新規事業の創出」を重点テーマとしている。

◎人財育成と組織力向上

*戦える人財や組織を創る。

人財育成に向け、マネジメント層に対し、職位別にマネジメント研修を行うほか、会社の方針や事業計画等に沿った評価基準を作成する。役割に紐づけられた等級に基づき評価を行う人事評価制度を構築する。

また、組織力向上に向け、業務標準化を図り、全従業員が効率的で高品質な業務を行い、全体的な生産性を向上させる。

労働環境改善のため、DXを推進し、作業の効率化を図るほか、従業員サーベイを導入し、労働環境の課題や施策の効果の把握を図る。

このほか、人事コンサルティングを導入しての人事制度のアップデート、新卒採用の強化にも取り組む。

◎既存事業の収益力向上

*徹底的な合理化・効率化の推進を図る。

運転業務の可視化は重要な課題である。

GPS運行管理システムでドライバーの運転業務をリアルタイムに可視化し、的確な判断材料として活用する。

また、GPS運行管理システムの安全運転管理機能により運転者の癖や特性をデータをもとに把握し、適切な指導を行い、事故リスク低減することにより営業活動への影響を抑制するほか、分析・レポート作成機能のデータをもとに迅速な管理を行い管理コストの削減を図る。

効率的な配送のため、拠点配置の最適化を図る。サテライトデポ(通過型センター)の展開を検討している。

配送業務の合理化に向け、自動配車システムを活用し、配送計画をAIで自動作成する。属人化から脱却した配車業務フローを構築する。

高精度な経路探索で計画通りに配送できる「ズレない」自動配車を実現する。この「最適化」された配車計画・配送ルートにより車両台数と人件費を削減する。

*機能拡充を図る

仕入・販売戦略の強化に向け、提案営業力を武器に帳合先を拡げ、バイイングパワーの増強を図る。

需給調整業務の高度化を図り、小売業とメーカーの双方が効率的に販売、製造活動ができるように貢献する。

効率的な営業戦略推進のために、一回当たりの納品ケース数が多い食品スーパーの新規帳合獲得を進め、配送効率を向上させる。

商品開発機能を強化する。

商品開発専門部署を立ち上げ、人財を採用し、商品開発体制を構築する。

主体的にメーカーと企画し、ブランド戦略を構築するほか、日常的に顧客のニーズをつかみ、商品開発に反映させる。

◎新規事業の創出

*新たな成長エンジンを模索する。

・冷凍食品専門店「FROZEN JOE’S」

冷凍食品、アイスクリームを取扱うフローズン専門店「FROZEN JOE’S(フローズン ジョーズ)」を展開する。

理念は「人々にとって安心・安全で美味しい商品を提供し、健康で平和な世界の実現に貢献する」こと。

フローズンのスペシャリストが手掛けるフローズン専門店として、「欲しいものが見つかる店」「持続可能な世界の実現に貢献する店」を目指す。

国内外から高品質なフローズン製品をセレクトし手ごろな価格で提供する。

外食店とのタイアップ品や業務用製品のほか、オリジナル商品、地方特産品などの豊富な品揃えにより家庭の食卓をより豊かにする。

食肉問題や健康志向に対応する代替肉製品の品揃えにより食の進化に貢献するほか、冷凍食品需要の裾野を広げ、食品ロス軽減にも貢献する。

強みは、長年、冷凍専門の卸売事業と食品小売事業を運営しており様々なノウハウと機能を保有している点。

国内外に多数のサプライヤーネットワークを保有(約250社)しているほか、本業の卸売事業において約5000店の納品先を有しており、販売分析、冷凍物流等におけるノウハウを蓄積している

また、食品スーパーを運営しているため、小売店運営における様々なノウハウも蓄積している。

・海外事業

以下のような海外における冷凍食品の市場環境を踏まえ、海外事業部署を立ち上げ、海外人財を採用し、海外事業体制を構築する。加えて、現地業者との業務提携による商品開発や輸出入事業の道筋を構築していく。

(市場環境)

発展途上国への外国直接投資の増加により、世界の冷凍食品市場は急拡大している。

世界の冷凍食品市場規模は2021年約2,600億USDで、年率8%程度で成長し、2030年には約5,000億USDまで拡大すると予想されている。

中でも、同期間のアジア太平洋地域の冷凍食品市場の成長率は年率約9%と推定されており、アジア太平洋諸国は人口が増え続け、一人あたりの支出が増加しているため、冷凍食品市場において最も注目されている地域である。

加えて、世界的な日本食ブームや食品輸出の拡大に伴い、アジア圏を中心に日本産/日本製の評価・ブランドが高まっている。

②ESGへの取り組み

企業理念に「I care everybody company. あらゆる人々に慈しみの心をもって接する企業でありたい」を抱える同社は、以下のような取り組みを行っている。

持続可能な消費と生産に取り組む | フードロス問題の課題解決に向けて、賞味期限の長く、食べる分量だけ使える冷凍食品を通じて貢献する。 |

|

障害がある人たち、男性も女性も、働きがいのある人間らしい仕事をできるようにする | 従業員サーベイを導入し、労働環境の課題や施策の効果の把握を図る。 |

|

気候変動から地球を守るために、今すぐ行動を起こす | ・自社倉庫の屋上に太陽光パネルを設置し、冷凍庫の電気の一部を太陽光発電で賄う ・環境配慮型トラックの導入を検討 |

|

③数値見込み

24年3月期までの数値の推移は以下のとおりである。尚、中期経営計画策定当初の24/3期目標は売上高468億33百万円、営業利益5億88百万円(営業利益率1.3%)であった。

◎売上高

22年3月期から24年3月期まで、年平均5%成長を見込んでいる。

(主な施策など)

☆ | 即食・簡便・時短ニーズの高まりによる家庭用冷凍食品の急伸に対応するために、人財を確保(採用強化)し、安定供給の強化を図る。 |

☆ | 提案営業力を武器に帳合先を拡げ、バイイングパワーの増強を図る。 |

☆ | 「フローズンのスペシャリストが手掛けるフローズン専門店」を出店する。 |

☆ | 海外の現地業者との業務提携による商品開発や輸出入事業の道筋を構築し、海外事業の展開を図る。 |

◎営業利益

22年3月期、23年3月期は減益となったが24年3月期は増益を見込む。

(主な施策など)

☆ | 22年3月期、23年3月期は原材料高騰や円安などにより利益が減少したが、24年3月期は遅れていた値上げに浸透により利益を確保していく。 |

☆ | DXを推進して省人化、効率化を推進し、生産性を向上させる。 |

☆ | GPS運行管理システムを活用し、運転業務の可視化を図り、分析・レポート作成機能のデータをもとに迅速な管理を行いコストの削減を図る。 |

☆ | 業務標準化を図り、全従業員が効率的で高品質な業務を行い、全体的な生産性を向上させる。 |

<参考2:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 8名、うち社外4名 |

◎コーポレート・ガバナンス報告書(更新日:2022年6月27日)

基本的な考え方

当社は、「I care everybody company ~あらゆる人々に慈しみの心をもって接する企業でありたい~」という企業理念のもと、持続的な成長と中長期的な企業価値の向上を目指し、経営環境の変化に対応した迅速な意思決定と、経営の健全性の向上を図ることによって企業価値を高めることを経営の最も重要な課題の一つとして位置付けております。

これを実現するために、少数株主等に十分に配慮するなど、株主の権利の実質的な確保、平等性の確保、ステークホルダーとの良好な関係の構築、情報開示の充実及び株主総会、取締役会、監査等委員会、会計監査人などの機関、制度を強化しながら、コーポレート・ガバナンスを充実させてまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則2-4①】中核人材の多様性の確保

当社は、会社規模・事業特性から女性・外国人・中途採用者の管理職への登用に関する測定可能な目標を設定しておりませんが、女性・外国人・中途採用者の管理職登用については、能力を見極めたうえで、継続的に取り組んでまいります。

【原則5-2①】事業ポートフォリオの基本方針や見直しの状況についての説明

当社は、現時点で事業ポートフォリオに関する基本的な方針を公表しておりません。今後、新たな事業への投資を行っていく上で、当社の事業ポートフォリオに関する方針等の公表を検討していきます。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4】政策保有株式事業戦略上の必要性、取引・協業関係の維持・強化を保有の目的として、企業価値の向上に資するものを政策保有株式と定義し、それ以外は保有しない方針です。現在、取引関係の維持・強化を目的として1社の上場会社株式を保有しておりますが、継続保有の適否については、取締役会において定期的に検証してまいります。

【補充原則3-1③ サステナビリティについての基本的な方針の策定と情報開示】

当社の経営戦略の開示については、中期経営計画においてサステナビリティを巡る取組みについて基本的な方針を説明しております。サステナビリティを巡る課題への対応を重要な経営課題であると認識しており、リスクの減少のみならず収益機会にもつながる重要な経営課題であると考えております。また、人的資本や知的財産への投資等の重要性も認識しており、サステナビリティに関する取組みを取締役会にて実効的に監督してまいります

【原則5-1】株主との建設的な対話に関する方針

当社は、会社の持続的な成長と中長期的な企業価値の向上のため、株主との間で積極的かつ建設的な対話を行う方針であります。株主との対話の機会として、株主総会をはじめ、決算説明会を随時開催するほか、当社ウェブサイトにおいて開示資料を充実させ、当社の事業に対する理解の促進に努めてまいります。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(アイスコ:7698)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |