ブリッジレポート:(4043)トクヤマ 2023年3月期決算

横田 浩 代表取締役社長執行役員 | 株式会社トクヤマ(4043) |

|

企業情報

市場 | 東証プライム市場 |

業種 | 化学(製造業) |

代表取締役社長執行役員 | 横田 浩 |

所在地 | 東京都千代田区外神田1-7-5 フロントプレイス秋葉原 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

2,388.5円 | 72,088,327株 | 172,182百万円 | 4.1% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

70.00円 | 2.9% | 305.77円 | 7.8倍 | 3,189.01円 | 0.7倍 |

*株価は6/19終値。各数値は23年3月期決算短信より。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2020年3月(実) | 316,096 | 34,281 | 32,837 | 19,937 | 287.05 | 70.00 |

2021年3月(実) | 302,407 | 30,921 | 30,796 | 24,534 | 351.11 | 70.00 |

2022年3月(実) | 293,830 | 24,539 | 25,855 | 28,000 | 389.09 | 70.00 |

2023年3月(実) | 351,790 | 14.336 | 14,783 | 9,364 | 130.15 | 70.00 |

2024年3月(予) | 380,000 | 30,000 | 30,000 | 22,000 | 305.77 | 70.00 |

*単位:円、百万円。予想は会社側予想。2022年3月期の期首より「収益認識に関する会計基準」(企業会計基準第29号 2020年3月31日)等を

適用。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

トクヤマの2023年3月期決算概要、横田社長へのインタビューなどをお伝えします。

目次

今回のポイント

1.会社概要

2.2023年3月期決算概要

3.2024年3月期業績見通し

4.中期経営計画2025の進捗

5.横田社長に聞く

6.今後の注目点

<:コーポレートガバナンスについて>

今回のポイント

- 23年3月期の売上高は前期比19.7%増の3,517億円。化学品、セメント、半導体関連製品などで販売価格修正を進めた。

- 営業利益は同41.6%減の143億円。増収ではあったが売上総利益は減益。原燃料コストおよび物流費等の増加により減益となった。当期純利益は同66.6%減の93億円。前期に計上した受取損害賠償金が今期は計上されなかった。

- 24年3月期の売上高は前期比8.0%増の3,800億円、営業利益は同102.9%増の300億円の予想。半導体市場の減速の影響が見込まれるものの、化学品やセメントの販売価格修正の浸透等により増収増益を見込んでいる。為替の前提は130円/USD(23/3期は135円/USD)、国産ナフサは67,000円/kl(同76,600円/kl)を見込む。配当は前期と同じく70.00円/株の予定。予想配当性向は22.9%。

- 横田浩社長に中期経営計画の進捗、株主・投資家へのメッセージ伺った。「26年3月期の成長事業の連結売上高比率50%以上を通過点とし、31年3月期までに60%以上を目指すというシナリオは、特に電子先端材料を牽引役に、着実に進展しています。」「26年3月期の数値達成という目標は当然重要ではありますが、本質的には、様々な取り組みによって、事業ポートフォリオ転換の道筋を付け、2030年度に向けた足場固めこそが現中計の本質であるとお考え下さい。今後、そうしたアクションやリリースに是非ご注目いただきたいと思います。目標達成に向け全社一丸となって邁進して参りますので、これからも是非ご支援いただきますようお願い申し上げます。」とのことだ。

- 石炭火力発電に依存したエネルギー多消費型事業が収益を牽引してきた同社にとって、事業構造の転換はそう容易ではないであろうが、ドライバーとなる「電子」「健康」の伸長に加え、長年蓄積してきた化学技術を活かして、環境関連製品の開発、リサイクル事業の拡大、独自のバイオマスの発掘、など、「環境」分野における事業機会の創出に取り組んでいる。一方、社長インタビューにもあるように、周南コンビナートのカーボンニュートラル化や、セメント事業の見直しなど、伝統産業の構造改革にも注力を開始した。改革推進のための新たな人事制度の導入なども含め、事業ポートフォリオ転換の進捗・実績を引き続き注目していきたい。

1.会社概要

ソーダ灰、苛性ソーダなど幅広い用途に用いられる必要不可欠な基礎化学製品、多結晶シリコンを始めとする半導体関連製品、国内第4位の生産量のセメントのほか、メガネ関連材料や医薬品原薬などのファインケミカル製品を展開する総合化学メーカー。1918年創業。多様な特有技術から生み出される先端製品、高度に統合・集積された徳山製造所の競争力などが大きな強み。

【1-1 沿革】

1918年にガラスの原料であるソーダ灰(炭酸ナトリウム)の国産化を目指し、創業者 岩井勝次郎により「日本曹達工業株式会社」として設立された。現在でもソーダ灰製造を継続する唯一の国産メーカーである。

1938年にはソーダ灰事業の副産物を生かした湿式法によるセメント製造を開始した。

第二次大戦後、無機関連事業を伸張させた後、高度経済成長時代に入ると、塩化ビニルやポリプロピレンなど石油化学関連事業を拡大させた。

2度のオイルショックを経た後は、電子材料・ファインケミカルなど高付加価値分野へ進出。1984年には、現在では世界トップスリーに入る多結晶シリコン事業に進出した。また、1985年には電子部品の放熱材料として用いられる窒化アルミニウム粉末を独自開発の製法である還元窒化法により製造を開始した。

以降も、メガネレンズ材料や歯科器材など生活・医療分野、環境・エネルギー分野などへ事業フィールドを拡大させてきた。

ただ、2009年にマレーシアに設立した連結子会社「トクヤママレーシア」における多結晶シリコン事業が市況下落により大幅に収益が悪化。これにより15年3月期、16年3月期に多額の減損損失を計上し無配に転じた。

こうした状況に対し、2016年5月には「財務基盤の再建」に向けた種類株式の発行による資金調達を実施。

同時に、「あらたなる創業」に向けたビジョンの下、5年間の中期経営計画「再生の礎」を策定・発表し、組織風土の変革、事業戦略の再構築などの重要課題に取り組んでいる。18年3月期には4期ぶりの配当を実施した。

2022年4月、市場再編に伴い、東証プライム市場に移行した。

【1-2 経営理念など】

同社を取り巻く事業環境の変化を踏まえ、2022年3月期を初年度とする「中期経営計画2025」策定にあたり存在意義を再定義し、スローガン「もっと未来の人のために」を掲げ、新たにMission、Vision、Valuesを定めた。

Mission 経営理念

| 存在意義 | 化学を礎に、環境と調和した幸せな未来を顧客と共に創造する |

Vision 経営方針 | ありたい姿 | *マーケティングと研究開発から始める価値創造型企業 *独自の強みを磨き、活かし、新領域に挑み続ける企業 *社員と家族が健康で自分の仕事と会社に誇りを持てる企業 *世界中の地域・社会の人々との繋がりを大切にする企業 |

Values 行動指針 | 価値観 | *顧客満足が利益の源泉 *目線はより広くより高く *前任を超える人材たれ *誠実、根気、遊び心。そして勇気 |

【1-3 事業内容】

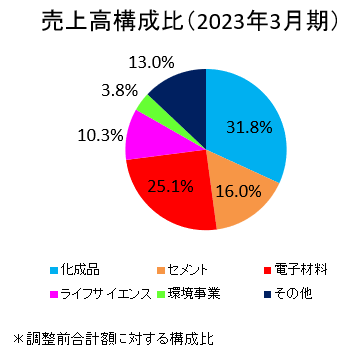

「中期経営計画2025」において、成長事業を「電子」「健康」「環境」と定義したことに伴い、「化成品」「セメント」「電子材料」「ライフサイエンス」「環境事業」及び「その他」の6セグメントとした。

◎化成品

<概要・主要製品>

ソーダ灰、苛性ソーダ、塩化カルシウムなど、幅広い用途に用いられ、各産業において必要不可欠な基礎化学製品を取り扱っている。

また、苛性ソーダの製造工程で発生する塩素と水素は多結晶シリコンの製造工程で使用されるなど、効率的な事業運営が行われている。

「顧客に選ばれ続けるトクヤマを実現する」という部門目標のもと、顧客企業個々のニーズに見合った安定的かつタイムリーな製品・サービスの提供に努めている。

事業 | 特長 | 主要製品 |

ソ-ダ・塩カル | 国内需要の伸び悩みや輸入品の増加による競争激化から、事業環境は厳しく、国内のソーダ灰メーカーは現在同社1社。国内メーカーとしての存在意義と責任は今まで以上に大きく、創業以来培ってきた技術と、長年にわたり築き上げてきた顧客との信頼関係を軸に、競争力を維持・強化し国内市場で確固たる地位を築いくことを目指している。 また珪酸ソーダカレットは、原料であるソーダ灰や苛性ソーダから一貫して自社生産する競争力と生産能力の高さを武器に国内トップシェアを誇っている。 | ソーダ灰、塩化カルシウム、珪酸ソーダ、重曹 |

クロルアルカリ・塩ビ | 苛性ソーダ生産能力は年間49万トンで国内第3位。また、併産される塩素を利用して多様な製品を生産しており、同社の競争力を下支えしている。これらの製品群は多岐にわたるため、特定の分野の消費動向から受ける影響が少ないのも特長。 塩化ビニル樹脂(塩ビ)はその40%が石油由来で、残りの60%は塩由来。石油への依存度という面からは、塩ビは省資源性の高いプラスチックである。さらに塩ビ製の複層ガラスサッシは住宅の保温効果に優れ、冷暖房のエネルギーを節約することによる地球温暖化ガスの排出削減にも有効である。 | 苛性ソーダ、塩化ビニルモノマー、酸化プロピレン、メチレンクロライド |

主要製品 | 用途 |

ソーダ灰 | ガラス原料、グラスウール原料、石けん・洗剤原料、かん水、水処理助剤 他 |

塩化カルシウム | 凍結防止剤、防塵、除湿剤、廃液処理、食品添加物 |

苛性ソーダ | 製紙原料(パルプ)となる木材チップの溶解、アルミニウム原料のボーキサイト(鉱石)の溶解、調味料、石けん、廃水処理剤、中和剤 |

塩ビ | パイプ、電線被覆、フィルムなどの原料 壁紙、床材、手袋などの原料 |

(同社提供)

<基本方針と施策>

顧客ニーズに沿った、高品質及びコスト競争力に優れた基礎化学素材及びサービスを提供することにより、顧客の事業発展に貢献するとともに、中核事業として安定的かつ、継続的な収益向上に貢献する。

事業 | 主要施策 |

ソ-ダ・塩カル | *国内単一メーカーとして、安定供給・品質を維持 *融雪向け粒状塩化カルシウムの増産 |

クロルアルカリ・塩ビ | *苛性ソーダ・塩素の更なる原価低減を目指した自家発電と電解の競争力強化 *塩化ビニルモノマーの輸出拡大とプラントフル稼働の維持 *塩素誘導品(塩ビ、酸化プロピレン、クロロメタン他)の収益力強化 |

◎セメント

<概要・主要製品>

1938年、徳山製造所内の副産物の有効活用という観点でスタートした。徳山製造所南陽工場で製造するセメントやセメント系固化材など関連製品は、生コンクリートやコンクリート二次製品として、住宅・ビル・ライフラインを支える構造物、港・橋・道路など社会資本となり人々の暮らしを支えている。

社内だけでなく、社外からも廃プラスチックや家庭ゴミを燃やした後の灰など多くの廃棄物を受け入れ、セメントを製造する工程で原料や熱エネルギーとして利用しており、資源循環型社会の形成に貢献している。

事業 | 特長 | 主要製品 |

セメント | 徳山製造所南陽工場は、単一工場としては国内最大規模。 セメント事業は国内第4位で、東京・大阪・広島・高松・福岡を主な拠点として、地域に根ざした営業活動を展開している。また東京・大阪・広島・福岡の4地区にセメント試験室を設置。セメントおよびセメント系固化材の使用に際し、施工前の配合試験、施工後の管理試験を実施し、きめ細かいユーザーサポートを提供している。

またセメント系やモルタル系の各種建材製品をトクヤマエムテックが製造販売するほか、同社独自の漆喰をシート化する技術により、建築内装材「漆喰ルマージュ」や、古典的なフレスコ画の技法に漆喰による立体造形技術を組み合わせた最新フレスコ技法「Fresco Graph」などを展開し、セメント・建材分野で培った技術で新たな事業機会を追求している。 | ポルトランドセメント、高炉セメント、セメント系固化材 |

資源 | 低含水・高含水汚泥設備や鋭角廃棄物処理施設など様々な再資源化設備で、廃プラスチック類、汚泥、ガラスくずを始め多様な廃棄物を受け入れている。 | 廃棄物処理 |

<基本方針と施策>

事業環境の変化に柔軟に対応し、最適な製造・販売・物流体制を整備・構築する。廃棄物処理収益の最大化、原価低減による競争力強化を図る。

事業 | 主要施策 |

セメント | *生産効率及び原単位改善と廃棄物受入増を軸とした原価低減 *4号キルン(セメントの焼成に使う窯)を最大限活用した輸出の拡大による収益確保 *トクヤマエムテックによるインフラの補修・補強事業の拡充 |

資源 | *原料系の最適化と可燃系廃棄物の活用促進及び燃料化プラント事業の最適化 |

2013年6月に買収したトクヤマニューカレドニアは、クリンカ(セメントの製造過程でできる塊状の物質で、粉砕してセメントを作る。)の輸出先としてセメント部門の収益改善に寄与している。

中長期では人口減に伴う国内需要の縮小が不可避であるため、安定した輸出先の確保による販売数量の増大、セメント工場の稼働率向上、廃棄物受け入れ拡大を目指し、トクヤマニューカレドニアに続く海外粉砕工場の展開を検討・推進していく。

(同社資料より)

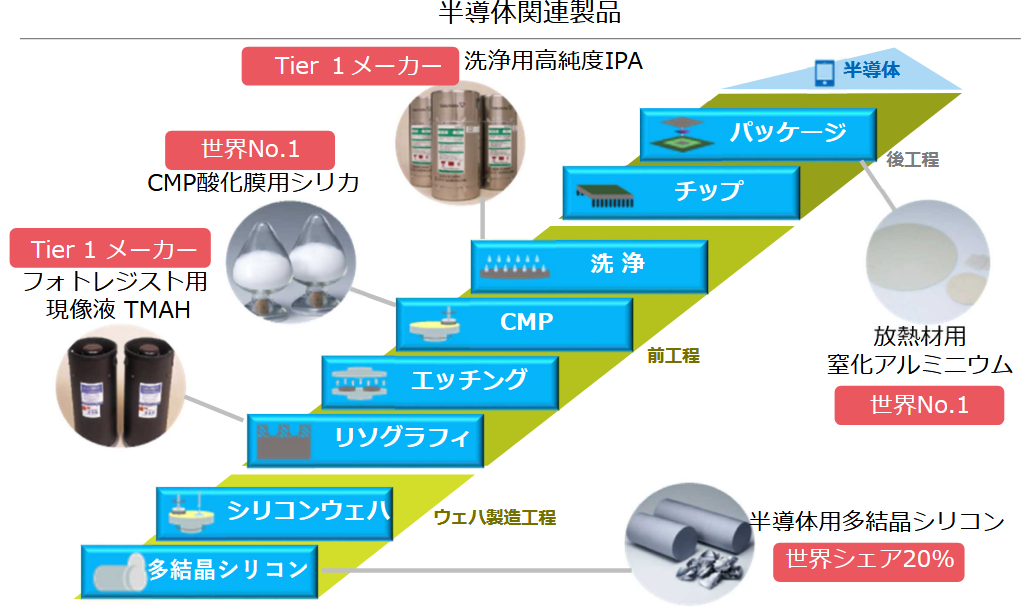

◎電子材料

<概要・主要製品>

半導体に使われる高純度多結晶シリコンは、世界有数のシェアを有する。またその副生物から製造する乾式シリカはシリコーンゴムやCMPスラリー、複写機トナーなどに使用されている。放熱性に優れた窒化アルミニウムは、半導体製造装置のほか、インバーター、LEDなどの省エネルギー分野で、電子工業用高純度薬品は半導体、液晶パネルの製造などで使用されている。

事業 | 特長 | 主要製品 |

シリコン | 徳山製造所において年産8,500トンの多結晶シリコン生産能力を有し、国内一位。 | 半導体用多結晶シリコン |

シリカ | 独自の技術により開発されたレオロシールは高度に精製した原料ガスを酸水素炎中で高温加水分解させ、反応から包装まで全てクローズドシステムで一貫した管理のもとに製造されている。そのため、高純度、高分散性、高比表面積という特徴を有しており、多くの用途で使われている。日本国内だけでなく中国にも生産拠点を持ち、事業の最適化を図りながら、安定・継続的な供給に努め、世界市場を視野に入れて更なる事業拡大を目指している。 | 乾式シリカ |

放熱材 | 窒化アルミニウム粉末から、顆粒、粉末を焼結したセラミックスなど、用途にあわせた製品を展開している。独自開発の製法・還元窒化法は、不純物の極めて少ない良質な製品を生み出し、その製造能力は世界最大の年産840トンを誇る。窒化アルミニウム粉末では、世界シェア70%以上を獲得している。 | 窒化アルミニウム |

ICケミカル | アジアの成長市場に向け、より高純度な製品を供給すべく、製造・販売拠点を各地に展開している。 | 電子工業用高純度薬品、フォトレジスト用現像液 |

主要製品 | 用途 |

多結晶シリコン | 半導体ウエハ |

乾式シリカ | CMPスラリー、各種エラストマー、各種シーラント、液状樹脂製品、粉体製品 |

窒化アルミニウム | 電子部品の放熱材料 |

電子工業用高純度薬品 | ウエハ、電子デバイス等の精密洗浄及び乾燥 |

(多結晶シリコン)

| (窒化アルミニウムセラミックス)

|

(同社提供)

<基本方針と施策>

顧客から選ばれ続ける製品の供給と開発品の提案により事業と収益の拡大を図る。

事業 | 主要施策 |

多結晶シリコン | *最先端品を始めとし顧客要求品質を的確に把握し、品質世界一・コスト極小化を実現 |

乾式シリカ | *CMP、シリコーン向けに続く高機能品の拡充 *中国子会社徳山化工におけるコストダウンと高付加価値化 |

ICケミカル | *先端半導体向け製品の品質追求、拡販 |

放熱材 | *窒化アルミ粉末生産能力増強 *窒化ケイ素、窒化ホウ素、窒化アルミニウムフィラーの事業化 |

同社が製造している世界シェア30%の多結晶シリコンや放熱材用窒化アルミニウムなど半導体製造プロセスに不可欠な様々な半導体関連製品は、同社が長年かけて開発・蓄積してきた様々な特有の要素技術の組み合わせから創出された先端材料であり、どれも世界的に極めて高い競争力を有している。

(同社資料より)

半導体製造分野では半導体の大容量化・小型化に伴う半導体の微細化・3次元化が急速に進んでいる。

同社の「半導体用高純度多結晶シリコン」、「電子工業用高純度イソピロピルアルコール」は、歩留まり悪化を引き起こす不純物、残渣物を極限まで低減させた超高純度材料であり、微細化・3次元化を進める半導体メーカーから高い評価を得ている。

また、半導体の安定した動作に不可欠な放熱材料においても同社製品の評価は高い。

近年、車載用、産業機器、電鉄向けパワーデバイスの高出力化・小型化に伴い放熱材料の需要が急増しているが、同社では、窒化アルミニウム粉末、窒化アルミニウムセラミックス、窒化ケイ素、窒化ホウ素など、独自の還元窒化法などにより開発された不純物の極めて少ない高熱伝導率の放熱材料を供給している。

上の図の様に、原料から最終製品に至る半導体製造プロセスにおいて、「点」ではなく、多様な先端製品を「面」で供給することで、より大きな事業機会を創出し、需要を取り込んでいく考えだ。

◎ライフサイエンス

<概要・主要製品>

トクヤマ本体が手掛けるファインケミカル事業とNF事業および、グループ会社が開発・製造・販売する歯科材料、臨床検査システム等から成る。

ファインケミカル事業では、同社の強みである有機合成技術から生まれた、メガネ関連材料やジェネリック医薬品原薬・中間体を中心に事業展開をしており、NF事業では、水は通さず空気や湿気は通すという微多孔質フィルムを製造販売している。

海外グループ会社としては、中国はじめ新興国で急速に需要が伸びている紙おむつ用の通気性フィルムの製造販売を担っている上海徳山塑料などがある。

事業 | 主要製品 |

ファインケミカル | 医薬品原薬・中間体(アミノ基保護材、縮合剤)、プラスチックレンズ関連材料(フォトクロミック材料、ハードコート剤) |

NF | 微多孔質フィルム |

(株)トクヤマデンタル | 歯科医療器材の製造・輸出入・販売 |

(株)エイアンドティー | 臨床検査試薬・機器システムの開発・製造・販売 |

*エイアンドティーは2021年2月1日付で完全子会社。

(医薬品)

(同社提供)

<基本方針と施策>

顧客起点の開発・製造・販売体制の確立・強化により、国内外の市場で優位なポジションを獲得。事業の拡大を図り、人々の生活・健康(QOL)の改善に貢献する。

事業 | 主要施策 |

ファインケミカル | メガネ用調光材料のシェア拡大、用途開拓 |

NF | 日本・中国での事業拡大 |

歯科器材事業 | 審美充填材料を中心とした海外展開の加速と生産体制強化 |

医療診断システム事業 | 診断システムと診断薬の事業強化 |

同セグメントでは、歯科材料、フォトクロミック材料(調光材料)の成長に力を入れている。

フォトクロミック材料とは、太陽光(紫外線)を照射すると無色からグレーやブラウンなどに発色し、照射を止めると再び無色の状態に戻る樹脂材料。

近年では、スポーツウェア・ドライブウェア用途に加え、有害紫外線への意識の高まり、高齢化にともなう緑内障など眼の疾患増加を背景に、フォトクロミック材料の使用が増大している。

同社製品は、「赤・青・黄の3原色発色による豊富なカラーバリエーション」、「速い発色および退色速度」、「夏場の高温下でも十分な発色性能」、「優れた耐久性」、「紫外線を99%以上カット」といった特長を持っている。

こうした特長を訴求し、製品仕様に関する顧客ニーズへの対応など細やかな顧客対応や製品ラインナップの拡充によりシェア拡大を図るとともに、視認性向上、紫外線遮蔽などの特長を活かした新規用途の開拓も進める。

|

|

(同社資料より)

◎環境事業

<概要・主要製品>

将来の一つの柱とするために、グループ内に点在していた環境関連事業を集約し、新たな事業展開を目指すセグメントとして2022年3月期より新設したセグメント。

廃石膏ボードリサイクル、イオン交換膜、樹脂サッシ、CO2排出削減の技術開発及び事業化などに取り組んでいる。

事業 | 主要製品 |

(株)トクヤマ・チヨダジプサム | 廃石膏ボードのリサイクル事業 |

(株)アストム | 脱塩・濃縮用イオン交換膜及び電気透析装置の製造販売 |

(株)エクセルシャノン | 樹脂サッシ及び関連製品、住宅用建築資材の製造販売 |

◎その他

報告セグメントである「化成品」、「セメント」、「電子材料」、「ライフサイエンス」、「環境事業」に含まれない事業セグメントで、海外販売会社、運送業、不動産業などを含む。

【1-4 研究開発】

「中期経営計画2025」において、「マーケティングと研究開発から始まる価値創造型企業」をトクヤマの「ありたい姿」と定義した。

マーケティングを「モノづくり」の起点に置いた今回の中期経営計画は、新たな企業文化を育てるという強い意思表示であり、企業文化育成のために技術系人材の果たさなければならない役割は非常に大きなものであると考えている。

自社の特有技術をベースに独自技術を磨くことで、顧客のニーズに応えるべく、研究開発を推進してきたが、今後さらに新たな技術を育成・獲得することで研究開発力を進化させ、今以上に顧客の期待に応えていく。

加えて、同社では、地球温暖化防止への貢献として「2050年度 カーボンニュートラル達成」を掲げた。二酸化炭素の削減は、グローバルな課題あり、「次世代エネルギーの技術開発と事業化」「環境貢献製品の開発と実装」に対し、自社技術の深耕、産・学・官等の外部連携の強化、積極的な外部人材の登用等、様々な方法を通じて「2050年度 カーボンニュートラル達成」実現を目指していく。

研究開発拠点として日本国内には「つくば研究所」(茨城県つくば市)、「徳山研究所」(山口県周南市)を持ち、東西2拠点体制を敷いている。

「つくば研究所」では、中長期的な視点に立った先端技術開発、基盤技術としての分析解析技術開発、複合材料を特徴とする歯科材料分野、高付加価値製品をターゲットとした有機ファインケミカル分野の研究開発を行っている。

徳山製造所内に立地する「徳山研究所」は、徳山地区の研究・開発の拠点。

徳山地区の開発グループのみならず様々な研究・開発チームが集まることによって得られるシナジー効果や、ものづくりの現場である製造部にも近く情報交換が容易といったメリットも大きい。

また、国内の研究開発拠点に加えて台湾のグループ会社である德山台灣股份有限公司では、半導体の微細化・高集積化に伴い半導体メーカーから寄せられるケミカル・マテリアルの高純度化要求に対応すべく、新規製品創出に向けた情報収集・マーケティング拠点として運営するとともに、現地の半導体メーカー・研究機関などと共同開発を行う開発拠点としての役割を担っている。

【1-5 同業他社】

コード | 社名 | 売上高 | 増収率 | 営業利益 | 増益率 | 営業利益率 | ROE | ROA | 時価総額 | PER | PBR |

4005 | 住友化学 | 2,900,000 | +0.2 | 40,000 | -56.9 | 1.4% | 0.6 | 0.0 | 719,636 | 71.0 | 0.6 |

4042 | 東ソー | 1,080,000 | +1.5 | 95,000 | +27.3 | 8.8% | 7.0 | 7.9 | 573,442 | 9.4 | 0.8 |

4043 | トクヤマ | 380,000 | +8.0 | 30,000 | +109.2 | 7.9% | 4.1 | 3.2 | 172,182 | 7.8 | 0.7 |

4063 | 信越化学 | - | - | - | - | - | 19.7 | 23.2 | 9,717,814 | - | 2.5 |

4118 | カネカ | 800,000 | +5.8 | 42,000 | +19.7 | 5.3% | 5.7 | 4.3 | 267,988 | 9.5 | 0.6 |

4183 | 三井化学 | 1,900,000 | +1.1 | 150,000 | 31.7 | 7.9% | 11.1 | 5.9 | 804,259 | 7.6 | 1.0 |

4185 | JSR | 442,000 | +8.1 | 42,000 | +43.0 | 9.5% | 4.3 | 4.4 | 695,430 | 27.7 | 1.9 |

4205 | 日本ゼオン | 399,000 | +2.7 | 24,000 | -11.7 | 6.0% | 3.2 | 6.2 | 312,482 | 15.1 | 0.9 |

5711 | 三菱マテリアル | 1,670,000 | +2.7 | 50,000 | -0.2 | 3.0% | 3.5 | 1.3 | 334,377 | 8.1 | 0.6 |

*売上高、営業利益は今期予想、単位は百万円。ROE、ROAは前期実績、単位は%。時価総額、PER(予)・PBR(実)は6月19日終値ベース。単位は百万円、倍。信越化学は現時点では今期予想非開示(開示が可能となった時点で速やかに開示する)。住友化学、三井化学、JSRの営業利益はコア営業利益。

PER、PBRとも低水準にとどまっている。ROEの向上など収益性の拡大や、一層の成長戦略の訴求が求められる。

2.2023年3月期決算概要

(1)連結業績概要

| 22/3期 | 構成比 | 23/3期 | 構成比 | 前期比 | 修正予想比 |

売上高 | 293,830 | 100.0% | 351,790 | 100.0% | +19.7% | -1.2% |

売上総利益 | 95,412 | 32.5% | 90,781 | 25.8% | -4.9% | - |

販管費 | 70,872 | 24.1% | 76,444 | 21.7% | +7.9% | - |

営業利益 | 24,539 | 8.4% | 14,336 | 4.1% | -41.6% | -20.4% |

経常利益 | 25,855 | 8.8% | 14,783 | 4.2% | -42.8% | -17.9% |

当期純利益 | 28,000 | 9.5% | 9,364 | 2.7% | -66.6% | -22.0% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。以下同様。22/3期より収益認識会計基準等を適用。修正予想比は23年1月公表の業績予想に対する比率。

増収減益

売上高は前期比19.7%増の3,517億円。化学品、セメント、半導体関連製品などで販売価格修正を進めた。

営業利益は同41.6%減の143億円。増収ではあったが売上総利益は減益。原燃料コストおよび物流費等の増加により減益となった。

当期純利益は同66.6%減の93億円。前期に計上した受取損害賠償金が今期は計上されなかった。

(2)セグメント別動向

| 22/3期 | 構成比 | 23/3期 | 構成比 | 前期比 |

売上高 |

|

|

|

|

|

化成品 | 101,482 | 34.5% | 116,263 | 33.0% | +14.6% |

セメント | 50,366 | 17.1% | 58,511 | 16.6% | +16.2% |

電子材料 | 74,996 | 25.5% | 91,589 | 26.0% | +22.1% |

ライフサイエンス | 33,564 | 11.4% | 37,567 | 10.7% | +11.9% |

環境事業 | 10,305 | 3.5% | 13,842 | 3.9% | +34.3% |

その他 | 36,302 | 12.4% | 47,331 | 13.5% | +30.4% |

調整 | -13,188 | - | -13,314 | - | - |

合計 | 293,830 | 100.0% | 351,790 | 100.0% | +19.7% |

営業利益 |

|

|

|

|

|

化成品 | 14,225 | 14.0% | 6,887 | 5.9% | -51.6% |

セメント | -1,912 | - | -3,718 | - | - |

電子材料 | 7,232 | 9.6% | 7,011 | 7.7% | -3.1% |

ライフサイエンス | 6,036 | 18.0% | 7,377 | 19.6% | +22.2% |

環境事業 | -468 | - | 46 | 0.3% | - |

その他 | 3,851 | 10.6% | 2,036 | 4.3% | -47.1% |

調整 | -4,425 | - | -5,303 | - | - |

合計 | 24,539 | 8.4% | 14,336 | 4.1% | -41.6% |

*単位:百万円。営業利益の構成比は売上高利益率。

*化成品

増収減益。

苛性ソーダ | 原燃料コストが増加したが、国内の販売価格への転嫁を進めたこと、及び輸出価格が上昇したことにより増益 |

塩化ビニルモノマー 塩化ビニル樹脂 | 原燃料価格の上昇で製造コストが増加。塩化ビニルモノマーの海外市況が下落したこと等により、減益 |

ソーダ灰/塩化カルシウム | 原燃料コストが増加したが、国内の販売価格への転嫁を進めたため増益 |

*セメント

増収、営業損失拡大。

セメント | 国内出荷は前期並み。販売価格是正等に努めたものの原料価格の上昇による製造コストの増加に伴い損益が悪化し損失拡大 |

*電子材料

増収減益。

半導体向け多結晶シリコン | 原燃料価格の上昇等に伴い製造コストが増加したが、販売価格修正を進めたこと等により増益 |

ICケミカル | 販売価格修正を進めたものの、原燃料価格の上昇等に加え、半導体市場減速の影響で販売数量が減少し、減益 |

乾式シリカ | 原燃料コストが増加したが、販売価格修正を進めたこと等により増益 |

放熱材 | 半導体製造装置向けを中心に販売数量が堅調に推移したことに加え、販売価格修正を進めたこと等により増益 |

*ライフサイエンス

増収増益。

医薬品原薬・中間体 | ジェネリック医薬品向けの販売数量が堅調に推移し増益 |

歯科器材 | 海外向けを中心に出荷が増加し増益 |

*環境事業

増収、黒字回復。

イオン交換膜 | 出荷が増加したこと等により増益 |

廃石膏ボードリサイクル | 廃石膏ボードの受入れは堅調だったものの、燃料コストの増加等により減益 |

(3)財務状態とキャッシュ・フロー

◎主要BS

| 22年3月末 | 23年3月末 | 増減 |

| 22年3月末 | 23年3月末 | 増減 |

流動資産 | 223,950 | 253,689 | +29,739 | 流動負債 | 102,337 | 88,244 | -14,093 |

現預金 | 83,116 | 68,080 | -15,036 | 仕入債務 | 49,055 | 49,822 | +767 |

売上債権 | 78,201 | 92,060 | +13,859 | 固定負債 | 97,954 | 148,495 | +50,541 |

たな卸資産 | 55,723 | 81,323 | +25,600 | 負債合計 | 200,292 | 236,739 | +36,447 |

固定資産 | 209,259 | 224,653 | +15,394 | 純資産 | 232,917 | 241,602 | +8,685 |

有形固定資産 | 139,602 | 155,336 | +15,734 | 株主資本 | 213,573 | 217,880 | +4,307 |

無形固定資産 | 2,682 | 3,465 | +783 | 利益剰余金 | 180,534 | 184,852 | +4,318 |

投資その他の資産 | 66,974 | 65,850 | -1,124 | 負債純資産合計 | 433,210 | 478,342 | +45,132 |

資産合計 | 433,210 | 478,342 | +45,132 | 有利子負債残高 | 109,216 | 142,446 | +33,230 |

*単位:百万円。有利子負債にはリース債務を含む。

たな卸資産、有形固定資産の増加などで、資産合計は前期末比451億円増加し4,783億円となった。

有利子負債の増加などで、負債合計は同364億円増加の2,367億円。

利益剰余金の増加で、純資産は同86億円増加の2,416億円。

この結果、自己資本比率は前期末から3.8ポイント低下し48.0%となった。

DEレシオは前期末から0.13上昇し0.62倍。

◎キャッシュ・フロー

| 22/3期 | 23/3期 | 増減 |

営業CF | 25,986 | -11,800 | -37,786 |

投資CF | -33,797 | -33,757 | +40 |

フリーCF | -7,811 | -45,557 | -37,746 |

財務CF | 5,118 | 30,151 | +25,033 |

現金同等物残高 | 82,496 | 67,556 | -14,940 |

*単位:百万円。

営業CFはマイナスに転じ、フリーCFのマイナス幅は拡大した。キャッシュポジションは低下した。

(4)トピックス

①半導体用多結晶シリコン事業の協業に係る覚書締結を決議

23年5月、マレーシアにおける OCI Company. Ltd(韓国 ソウル)との半導体用多結晶シリコン事業の協業に係る覚書を締結することを決議した。

同社は「中期経営計画 2025」で「事業ポートフォリオの転換」を掲げ、電子・健康・環境の成長事業へ経営資源を投入し事業拡大を進めるとともに、国際展開の推進を図っており、今回の協業はその施策の一つとなる。

将来の半導体市場拡大に伴う多結晶シリコンの需要増加を見据え、クリーンエネルギーを使用した半導体用多結晶シリコンの生産・供給体制の構築に向け、OCI との協業の可能性を模索し、CO 2 の排出量増加を抑えつつ電子分野の事業拡大の加速を推進する。

この協業は半導体用多結晶シリコンの半製品の共同生産に関する合弁会社(年間生産能力約1万トン)を設立するものであり、製品化と販売については現状どおり各社が独自に行うことを考えている。

また、関係各国の規制当局からの許認可が得られることを前提とし、それらに適切に対応しながら、協業の検討を進めていく考えだ。

②セメントキルン1系列停止の検討を開始

同社では徳山製造所南陽工場(山口県周南市)に3系列のキルンを保有し、生産能力は合計で454万トン/年(クリンカ製造能力として)を有しているが、国内のセメント需要の漸減や原燃料価格の高止まり等、外部環境の変化に応じた収益力強化のため、1系列停止を含め、適正なセメントの生産体制構築の検討を開始した。

③(株)エクセルシャノンの株式譲渡

23年7月に、樹脂サッシ事業の発展を目的として、環境事業セグメントの子会社(株)エクセルシャノンの株式をパナソニック ホールディングス(株)に譲渡することを決定した。

譲渡後の出資比率は34%で、持分法適用関連会社となる。

④償却方法を変更

24年3月期より有形固定資産の減価償却の償却方法を定率法から定額法に変更することとした。

中期経営計画 2025 に基づく設備投資により減価償却費の金額的重要性が増すことに鑑み、改めて減価償却方法を検討した結果、成長事業において国内外の市場へ積極展開するために必要な供給体制を構築する等の設備投資や現有設備に対する長期安定的な使用を目的とした環境負荷を最小化するためのプロセス改善・省エネ・設備更新等の設備投資は、定額法により取得原価を耐用年数にわたって均等配分することが、経営実態をより正しく反映することになると判断したため。

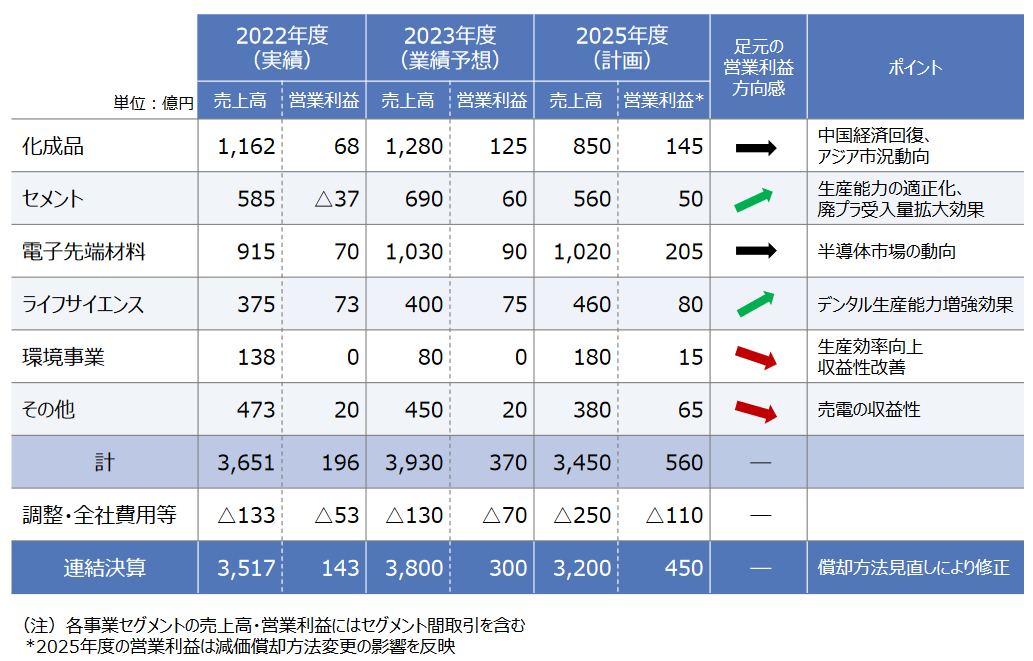

この変更に伴い、中期経営計画2025での最終年度数値を以下のように修正した。

指標 | 2025年度(計画) | |

変更前 | 変更後 | |

売上高 | 3,200億円 | 変更無し |

営業利益 | 400億円 | 450億円 |

成長事業の増収率 | CAGR10%以上 | 変更無し |

ROE | 10%以上 | 11%以上 |

3.2024年3月期業績見通し

(1)通期業績予想

| 23/3期 | 構成比 | 24/3期(予) | 構成比 | 前期比 |

売上高 | 351,790 | 100.0% | 380,000 | 100.0% | +8.0% |

営業利益 | 14,336 | 4.1% | 30,000 | 7.9% | +109.2% |

経常利益 | 14,783 | 4.2% | 30,000 | 7.9% | +102.9% |

当期純利益 | 9,364 | 2.7% | 22,000 | 5.8% | +134.9% |

*単位: 百万円。予想は会社側発表。

増収、大幅増益

売上高は前期比8.0%増の3,800億円、営業利益は同109.2%増の300億円の予想。

半導体市場の減速の影響が見込まれるものの、化学品やセメントの販売価格修正の浸透等により増収増益を見込んでいる。

為替の前提は130円/USD(23/3期は135円/USD)、国産ナフサは67,000円/kl(同76,600円/kl)を見込む。

配当は前期と同じく70.00円/株の予定。予想配当性向は22.9%。

(2)セグメント別動向

| 23/3期 | 構成比 | 24/3期(予) | 構成比 | 前期比 |

売上高 |

|

|

|

|

|

化成品 | 1,162 | 33.0% | 1,280 | 33.7% | +10.2% |

セメント | 585 | 16.6% | 690 | 18.2% | +17.9% |

電子先端材料 | 915 | 26.0% | 1,030 | 27.1% | +12.6% |

ライフサイエンス | 375 | 10.7% | 400 | 10.5% | +6.7% |

環境事業 | 138 | 3.9% | 80 | 2.1% | -42.0% |

その他 | 473 | 13.4% | 450 | 11.8% | -4.9% |

調整 | -133 | - | -130 | - | - |

合計 | 3,517 | 100.0% | 3,800 | 100.0% | +8.0% |

営業利益 |

|

|

|

|

|

化成品 | 68 | 5.9% | 125 | 9.8% | +83.8% |

セメント | -37 | - | 60 | 8.7% | - |

電子先端材料 | 70 | 7.7% | 90 | 8.7% | +28.6% |

ライフサイエンス | 73 | 19.5% | 75 | 18.8% | +2.7% |

環境事業 | 0 | 0.0% | 0 | 0.0% | - |

その他 | 20 | 4.2% | 20 | 4.4% | 0.0% |

調整 | -53 | - | -70 | - | - |

合計 | 143 | 4.1% | 300 | 7.9% | +109.2% |

*単位:億円。営業利益の構成比は売上高利益率。

各セグメントについて以下のような状況を見込んでいる。

*化成品

増収増益

原燃料価格の動向や、主要製品の海外市況など、収益面で変動リスクの大きい状況が継続する。

固定費の削減によるコスト競争力強化を推進するなど、事業環境の変動に対応した施策の実施により、収益確保に努める。

*セメント

増収、黒字転換

国内需要は、都市部の再開発工事の本格化等により緩やかな回復が見込まれるものの、公共投資の低迷等により、2022年度並みにとどまると予想する。

原料価格の動向等、事業を取り巻く環境は不透明な状況が続くと想定しており、引き続き販売価格の修正を進めるとともに、製造コストの徹底した削減等により、黒字化達成に努める。

*電子先端材料

増収増益

半導体市場は、一時的に減速しているものの、中長期的には成長していくと予想している。

半導体向け多結晶シリコンは、品質を更に追求し、他社との差別化を図る。

ICケミカルは、台湾及び韓国の製造・販売拠点を整備し、需要拡大に対応したグローバルでの供給体制の確立に注力する。

放熱材は、既存製品の拡販及び開発品の製品化を進める。

今期より名称を「電子先端材料」とした。

*ライフサイエンス

増収増益

プラスチックレンズ関連材料、歯科器材は、海外向けを中心に堅調な推移を見込む。引き続き顧客ニーズや市場の変化に対応した新製品開発と販売活動に注力し、収益の拡大を目指す。

医療診断システムは、主要製品の拡販に努め、収益の拡大を目指すとともに、診断試薬開発を推進する。

*環境事業

減収、収支は均衡

持続可能な社会の実現を目指し、イオン交換膜及び廃石膏ボードリサイクル等の既存事業の拡大を進めるとともに、CO2排出削減の技術開発及び事業化を加速し、事業ポートフォリオ転換への貢献を目指す。

(3)設備投資・減価償却

24/3期の設備投資は、23/3期の356億円を上回る382億円を計画している。主な投資案件は、歯科器材製造能力増強、発電所バイオマス混焼関連投資、DX関連投資等。

4.中期経営計画2025の進捗

「中期経営計画2025」では、「事業ポートフォリオの転換」「地球温暖化防止への貢献」「CSR経営の推進」の3つを重点課題としている。

策定時とは、米中間の貿易摩擦やロシアのウクライナ侵攻によるロシアへの経済制裁に端を発した資源価格の乱高下や、日本の金融緩和継続の一方での欧米の利上げによる為替の大きな変動など、事業環境は大きく変化している。

カーボンニュートラルに向けたCO2排出量削減への対応が急がれるとともに、少子高齢化の進行による労働人口の減少に備えた製造現場の改革も急務となっている。

各重点課題の進捗及び今後の取り組みは以下のとおりである。

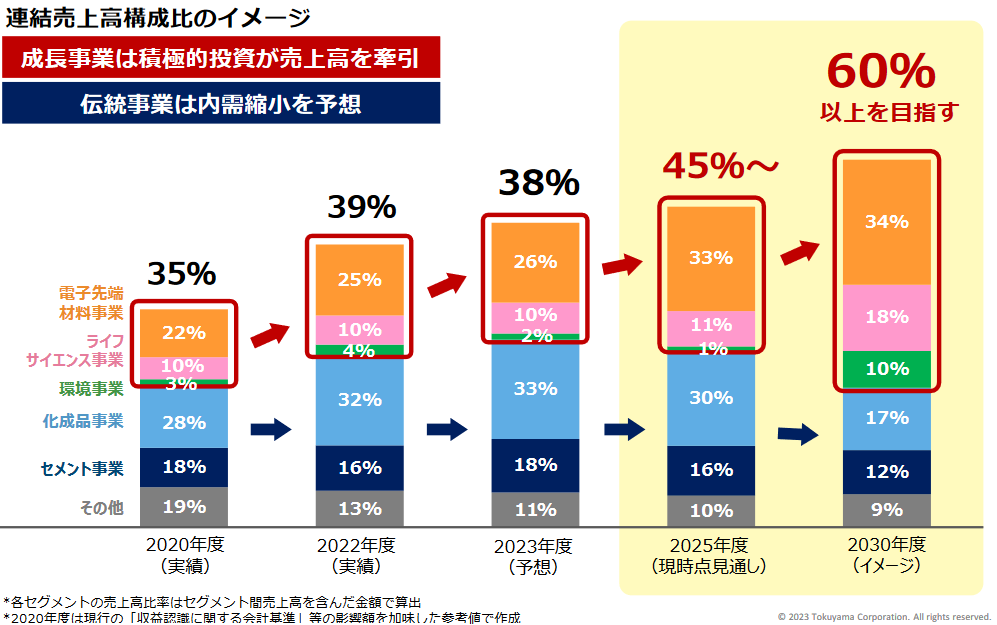

(1)事業ポートフォリオの転換

成長事業を「電子」「健康」「環境」に再定義し、組織化(事業領域「電子」「健康」「環境」と事業部門を一致)し戦略推進スピードを加速する。成長事業の連結売上高比率50%以上を目指す。

伝統事業である化成品事業・セメント事業は、内需縮小を見込む中、効率化を進め、持続的なキャッシュを創出する。

技術面においては社外との連携強化に技術よる技術の差別化を促進し、付加価値を追求する。

また、DX推進などにより、全社規模で効率的なオペレーションを展開するほか、成長する海外市場における事業拡大を推進する。

①目指す事業ポートフォリオ

(2025年度目標)

成長事業の連結売上高比率50%以上は通過点とし、更なる高みを目指す。

2030年度は「電子」「健康」「環境」の3事業で売上高構成比60%以上を目指す。

(同社資料より)

②事業別戦略

◎化成品事業

事業目標:既存事業での安定的収益確保

重点施策 | *収益最大化のためのクロアリ・塩ビチェーン強化 *エネルギー効率世界トップ水準の電解槽開発導入とプロセス改善によるCO2排出量削減、および廃棄物の低減 *DX推進による製造プロセスとサプライチェーンの改善 |

これまでの進捗 | *販売価格修正の実施・新第一塩ビの完全子会社化による連携体制構築 *CO 2排出量削減を目指すソーダ灰製造プロセス改善PJの立ち上げ *DXによるSCM見える化PJの活動開始 |

今後の取り組み | *競争力トップクラスの電解槽実証へ *ソーダ灰プロセス改善実証設備によるCO 2排出量削減と廃棄物低減の検証 *AIを活用した生産計画のシステム化による生産性向上 |

◎セメント

事業目標:エネルギー効率国内トップクラス

重点施策 | *CO2排出量削減に向けた省エネ設備導入 *廃プラ等の燃料系廃棄物受け入れ増による石炭使用量削減 |

これまでの進捗 | *価格修正の実施と低品位炭利用による収益改善 *廃プラ・廃タイヤ利用拡大による石炭使用量削減 *直系販社4社統合による経営資源最適化・経営効率化 |

今後の取り組み | *キルン1系列停止検討の開始 *廃プラ受入量拡大に向けた取り組み *クリンカクーラー設備導入による省エネ促進 |

◎電子先端材料

事業目標:グローバル化を推進し、半導体の微細化や積層化を支える高純度材料分野および放熱材料分野でトップシェアを獲得

重点施策 | *海外市場へ積極展開 *新規用途展開・製品ラインナップ拡充 *高品位品の生産・分析技術の追求 |

これまでの進捗 | *台湾JV FTAC社 高純度IPA出荷開始 *韓国JV STAC社 高純度IPA工場建設開始 *放熱材関連製品の量産検討・設備拠点開設 *半導体関連製品の品質管理強化 |

今後の取り組み | *FTAC社 本格稼働による収益拡大、STAC社の立ち上げ *放熱材関連製品のラインナップ拡充 *半導体関連製品の更なる品質管理強化 |

トピックスで触れたように、韓国OCI社と半導体用の多結晶シリコン半製品を共同で生産することで合意した。

◎ライフサイエンス

事業目標:特有技術で差別化可能な領域(眼・歯・診断)でのニッチトップ獲得

重点施策 | *歯科器材海外市場シェアのさらなる向上のため、販売体制強化と生産能力の増強加速 *フォトクロミック海外市場の一層の拡大のため、新製品開発と販売活動を強化 *医療診断システム事業の強化 |

これまでの進捗 | *歯科器材新製品(オムニクロマ)投入による欧米シェア拡大 *歯科器材製造能力増強 *プラスチックレンズ関連材料の製造能力増強 |

今後の取り組み | *歯科器材製造能力のさらなる増強とスマートファクトリー化 *プラスチックレンズ関連材料および原薬・中間体のラインナップ拡充 *医療診断関連製品の拡販と収益拡大、および診断試薬の開発の強化 |

◎環境事業

事業目標:将来を担う新たな事業の柱として確立

重点施策 | *環境規制強化による水処理膜の需要拡大への対応 *廃石膏ボードや太陽光発電モジュール等の資源リサイクル事業の拡大 *開発した次世代エネルギー技術の事業化 |

これまでの進捗 | *石膏ボードリサイクル事業 第3拠点 室蘭工場建設 *エクセルシャノンの一部株式譲渡の決定 *太陽光発電モジュールのリサイクル処理技術の事業化検討 *水電解実証設備導入 |

今後の取り組み | *イオン交換膜供給体制整備・強化、次世代膜の開発 *廃石膏ボードリサイクル事業 室蘭工場立ち上げ *太陽光発電モジュールのリサイクルの量産技術とビジネスモデルの確立 *競争力のある水電解事業体制の構築 |

(同社資料より)

③設備投資計画

策定時は5年間で2,000億円の設備投資を計画していたが、現時点では1,600億円以上としている。

成長事業への重点投資、合理化・省エネ・CO2対策投資が過半を占める。

ここまでの主な投資実績は、台湾 高純度IPA JV(FTAC)、韓国 高純度IPA JV(STAC)、歯科器材生産能力増強、廃石膏ボードリサイクル事業 室蘭工場建設、先進技術事業化センター開設など。

④キャッシュ・フローの創出と配分

事業収益の増加、新規開発品によるキャッシュ創出、投資案件の精査、たな卸資産の圧縮により5年間で2,500億円の営業キャッシュ・フローを生み出す。

キャッシュの使途は、設備投資2,000億円、M&Aや新規事業開発など戦略的投資に最大300億円。

株主還元は配当性向20-30%を予定しており、タイミングを見て自己株式の取得も検討する。

(2)地球温暖化防止への貢献

CO2排出量の算定方法を、地球温暖化対策の推進に関する法律(温対法)に基づく計算(SHK制度)から、GHGプロトコルに基づく計算(TCFD等に準拠)に変更した。

2030年度の削減率目標30%に変更は無い。

自家発電における削減、石灰石使用量の低減やCCU技術(※)・環境貢献製品の使用など様々なオフセットの可能性を引き続き追求するほか、環境貢献製品・革新的技術開発なども推進する。

※CCU技術(Carbon dioxide Capture and Utilization):CO2を回収・利用する技術。従来の化石燃料由来の燃料や化学品等の製品を、CO2を原料として製造した製品へと置き換えることで低炭素化を図る。さらに、CO2を耐久性のある素材に変えればCO2を長期間固定でき、固定している期間はCO2ゼロ排出となる。

(3)CSR経営の推進

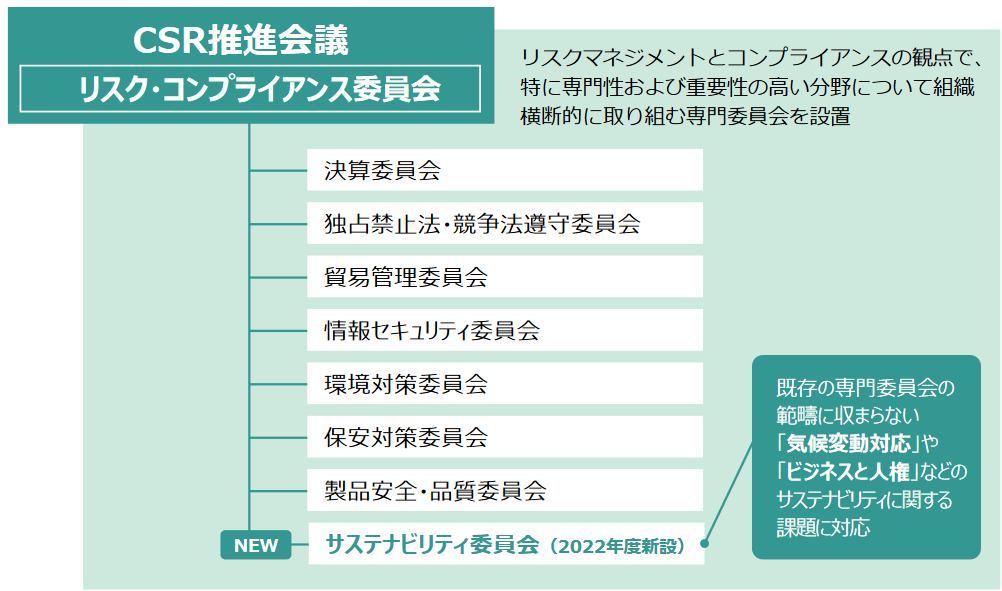

CSR推進会議・リスク・コンプライアンス委員会から成るCSR経営推進体制に、サステナビリティ課題に対応する会議体「サステナビリティ委員会」を新設した。

既存の専門委員会の範疇に収まらない「気候変動対応」や「ビジネスと人権」などのサステナビリティに関する課題に対応する、組織横断的な取り組みを開始した。

(同社資料より)

5.横田社長に聞く

横田浩社長に中期経営計画の進捗、株主・投資家へのメッセージ伺った。

Q:「23年3月期決算についてコメントいただけますか?」

伝統産業は原燃料のコストアップを価格改定で吸収するのに、特に苦労しましたが、セメント、化成品とも年度後半以降は価格改定も順調に進み始めています。

セメントは2年連続で損失を計上することとなりましたが、24年3月期は黒字化の目処が立ちました。

化成品は、海外は中国経済の低迷で安価な製品の流通量が増加しており、今期も厳しい環境と見ていますが、国内はセメント同様値上げも浸透し始めており、今期に繋がると期待しています。

成長事業は、シリカを中心とした電子材料は健闘しましたが、電子工業薬品の価格転嫁が遅れました。台湾及び韓国の償却負担もあり利益は抑えられましたが、台湾では、TSMCの増設された製造ラインに当社の新製品を提案したところ高くご評価いただくなど、収益基盤はしっかりと構築できたと考えています。

ライフサイエンスは、歯科材料、レンズに加え、前期は医薬原薬・中間体が好調でした。

「電子材料」を「電子先端材料」と名称を変更したのは、半導体の製造工程中、後工程における技術革新のスピードが一段と速くなっており、当社が得意とする放熱材料やシリカに対するニーズが高まっていることから、こちらによりフォーカスしていこうという意思の表れです。

Q:「続いて、中期経営計画について伺います。カーボンニュートラル実現に向けた環境に変化はありますか?」

周南コンビナートでは、「周南コンビナート脱炭素推進協議会」を設立し、周南コンビナートの2050年カーボンニュートラルに向けた議論・検討を重ねてきた中で、長期的なビジョン「周南カーボンニュートラルコンビナート構想」と「周南コンビナートカーボンニュートラルロードマップ」を策定しました。国からのバックアップも受けながら、カーボンニュートラルコンビナート実現に向け着実に進展しています。

Q:「中期経営計画の中では、「電子」「健康」「環境」の3事業の売上高構成を、2023年3月期の39%から2031年3月期までに60%以上に引き上げることを目指しています。この進捗はいかがですか?」

26年3月期の成長事業の連結売上高比率50%以上を通過点とし、31年3月期までに60%以上を目指すというシナリオは、特に電子先端材料を牽引役に、着実に進展しています。

「電子」については、競争力を有する既存製品以外にも、新たな材料やテーマを見つけて、事業化を進めていこうと考えています。「電子」以上に収益性の高い「健康」についても、しっかりと利益を上げる体制づくりを進めています。

「環境」は、時間のかかるテーマです。太陽光パネルリサイクルについては、引き続きNEDO(国立研究開発法人新エネルギー・産業技術総合開発機構)のサポートを受けながら進めていますが、今後は技術的なリサイクルの仕組みを開発するだけではなく、具体的に事業化するために必要なサプライチェーンの構築にも取り組んで行かなければならないと考えています。

廃石膏ボードリサイクル事業については3か所目の受け入れ施設となる室蘭工場を立ち上げました。

Q:「前中計から取り組んでいる組織風土改革や人的資本強化への取り組みはいかがでしょう」

事業ポートフォリオの転換を進めていくには、実力のある人材を適切に配置していくこと、その前提として実力のある人材を育成あるいは獲得することが絶対的に必要です。

適所への配置ということでは、年功序列の打破が必要です。改革は大きなエネルギーを必要とする仕事ですから、能力と馬力のある人間でないと務まりませんから、前期は30代半ばの若手を20名ほど抜擢し基幹職に昇進させました。

こうした抜擢人事を当たり前にできるように、半年ごとのノミネートと面接試験など、仕組みを構築し実行することができました。

来年度からは、マネジメント層にはそれぞれ求められる役割、なすべき仕事がありますからこれを定義し、できたかできなかったによって評価する人事システムに変更していく計画です。

できなければその席から退出してもらうという、厳しいけれども、非常にわかりやすく、やる気のある社員にとっては適切な制度を導入していきます。

育成という点では、電子やライフサイエンスのお客様は海外が中心となりますので、国際人材をいかにして育てていくかが重要です。

今回の中計から様々取り組んでいますが、さらにスピードをアップさせていきます。

語学の勉強を中心に、それだけではなく、元外務省の方をアドバイザーに迎えて人材育成について指導をいただいたりもしています。

海外でのプロジェクトも多数立ち上がっていますので、そちらへどんどん派遣して現地で海外ビジネスを学ぶ機会も提供していきます。

DXによる生産性の向上も当社の大きな課題です。

そのため、今期からは全社員を対象にデータサイエンスの初級講座を受講させます。

また各職場のキーマンを指名し、さらに専門的な知識を習得させるプログラムもスタートしました。

これからも、人材育成、人材開発には一層注力していく考えです。

Q:「それでは最後に株主や投資家へのメッセージをお願いいたします」

伝統事業から成長事業への事業ポートフォリオ転換を着実・確実に進めることができるか否かが、現在の中計の最大のポイントです。

この度、セメント事業において同徳山製造所南陽工場に保有する3系列のキルンのうち、外部環境の変化に応じた収益力強化のため、1系列停止を含め、適正なセメントの生産体制構築の検討を開始しました。

2025年度の数値達成という目標は当然重要ではありますが、本質的には、こうした取り組みによって、事業ポートフォリオ転換の道筋を付け、2030年度に向けた足場固めこそが現中計の本質であるとお考え下さい。

今後、そうしたアクションやリリースに是非ご注目いただきたいと思います。

目標達成に向け全社一丸となって邁進して参りますので、これからも是非ご支援いただきますようお願い申し上げます。

6.今後の注目点

石炭火力発電に依存したエネルギー多消費型事業が収益を牽引してきた同社にとって、事業構造の転換はそう容易ではないであろうが、ドライバーとなる「電子」「健康」の伸長に加え、長年蓄積してきた化学技術を活かして、環境関連製品の開発、リサイクル事業の拡大、独自のバイオマスの発掘、など、「環境」分野における事業機会の創出に取り組んでいる。一方、社長インタビューにもあるように、周南コンビナードのカーボンニュートラル化や、セメント事業の見直しなど、伝統産業の構造改革にも注力を開始した。

改革推進のための新たな人事制度の導入なども含め、事業ポートフォリオ転換の進捗・実績を引き続き注目していきたい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 9名、うち社外4名 |

監査等委員 | 5名、うち社外4名 |

◎コーポレートガバナンス報告書

最終更新日:2023年6月26日

<基本的な考え方>

当社は、社会全体の大きな変革の中で、直面する事業環境にあわせて、当社の存在意義を「化学を礎に、環境と調和した幸せな未来を顧客と共に創造する」と再定義しました。持続可能な社会に貢献するために環境と調和して事業を継続させ、顧客と共に未来を創造することのできるトクヤマでありたいとの思いを込めています。これは、株主の皆様をはじめとして、顧客、取引先、従業員、地域社会等のステークホルダーの方々との信頼と協働によってこそ可能であり、それが持続的な成長と中長期的な企業価値の向上に繋がると考えております。その実現のためには、コーポレートガバナンスは経営の重要な課題であり、常に充実を図ってゆく必要があると認識しています。以上が基本的な考え方です。

基本方針としては、コーポレートガバナンス・コードを踏まえて、株主の皆様の権利・平等性の尊重、各種ステークホルダーとの適切な協働、適切な情報開示と透明性の確立、取締役会の独立性整備と監督機能の強化、意思決定の迅速化と責任の明確化、および株主の皆様との建設的な対話などに努めます。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの各原則について、全てを実施しています。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

原則 | 開示内容 |

原則1−4【政策保有株式】 | 当社は、経営戦略の一環として、取引の維持強化、資金調達、原材料の安定調達等事業活動の必要性に応じて、政策的に上場企業の株式を保有することがあります。 この政策保有上場株式については、効率的な企業経営を目指す観点から、可能な限り縮減します。2022年度は上場株式1銘柄を売却し、保有する上場株式は20銘柄となりました。 また、毎年取締役会において、リスクを織り込んだ資本コストと便益との比較により経済合理性を検証し、将来の見通しを踏まえて保有の適否を確認します。 当社は、当社と投資先企業双方の企業価値への寄与を基準に議決権を行使します。 |

補充原則2-4-1 【多様性の確保】 | トクヤマのビジョンで掲げた4つの価値観の浸透を図るとともに、一人一人の個性と能力を十分に発揮できるよう人材育成と多様性(ダイバーシティ)の推進に積極的に取り組んでいます。 トクヤマのダイバーシティ推進活動は、会社の持続的な成長のために、社員がイキイキと活躍できる状態を目指しています。「知」(知識や知恵)の多様性を重視し、職場風土改革を通じて、生産性向上を志向しながら、働きやすさと働きがいを追求しています。2019年3月にはCSR推進の観点から特に重要な課題として抽出・特定したマテリアリティの1項目として多様性(ダイバーシティ)と働きがいの重視を掲げました。2021年2月に公表した「中期経営計画2025」においてCSR経営の推進を重要課題の一つと位置づけ、マテリアリティの解決・達成に向け、経営資源を集中して取り組んでいます。さらに、2023年4月に制定された「サステナビリティ基本原則」において人権・人格・多様性を尊重し、人材の育成および健康経営の推進により、働く人の働きがいを追求することを定めています。 また、従業員の多様な価値観や働き方にも応えるべく、2020年に複線型の人事制度を導入しました。それぞれの役割・コースに応じた教育制度を設けるとともに、公募型の研修を設けるなどして人材育成に取り組んでいます。外国人および中途採用者の管理職登用に関する数値目標は設けていませんが、2020年に導入した人事制度の目的である「公正な評価と処遇」の精神に則って運用し、管理職に占める中途採用者の割合は2018年度6.8%から2022年度9.2%と増加しており、引き続き企業価値向上につながる多様な人材の採用と活躍ができる取り組みを推進します。 人材育成体系、女性の活躍推進目標については、当社ウェブサイト (https://www.tokuyama.co.jp/csr/employee.html)に掲載しています。 |

原則3-1-(i)【会社の目指すところ(経営理念等)や経営戦略、経営計画】 | 当社は、世界的な環境意識の高まりやデジタル革命が急激に進む時代背景をとらえ、2021年に「存在意義(Mission)」を再定義しました。 そして、Missionを果たすために私たちが目指す「ありたい姿(Vision)」を掲げました。社員一人一人が4つの「価値観(Values)」をもち、ありたい姿の実現にむけて、歩み続けます。

<トクヤマのビジョン> Mission 存在意義 化学を礎に、環境と調和した幸せな未来を顧客と共に創造する。

Vision ありたい姿 ・マーケティングと研究開発から始める価値創造型企業 ・独自の強みを磨き、活かし、新領域に挑み続ける企業 ・社員と家族が健康で自分の仕事と会社に誇りを持てる企業 ・世界中の地域・社会の人々との繋がりを大切にする企業

Values 価値観 ・顧客満足が利益の源泉 ・目線はより広くより高く ・前任を超える人材たれ ・誠実、根気、遊び心。そして勇気

経営方針及び中期経営計画については、インターネット上の当社ウェブサイト(アドレス http://www.tokuyama.co.jp/)に掲載しています。 |

補充原則3-1-3 【サステナビリティの開示】 | 深刻化する気候変動や、社会におけるESG推進の潮流を受け、2021年2月に公表した「中期経営計画2025」では、「事業ポートフォリオの転換」、「地球温暖化防止への貢献」、「CSR経営の推進」の3つを重点課題として挙げています。 「事業ポートフォリオの転換」は、これまでのエネルギー多消費型の事業から、省エネルギー型・社会課題解決型のサステナブルな事業への転換を目指しています。 「地球温暖化防止への貢献」は、 「2050年度カーボンニュートラル」という高い目標を掲げ、その着実な達成を目指します。 「CSR経営の推進」では、CSR重要課題「マテリアリティ」を中計における「ありたい姿」を実現するための具体的な行動目標と位置づけ、これらに真摯に取り組むことにより堅固な成長の土台を築きます。 具体的な取り組みとして、当社のサステナビリティへの取り組みの核となる「サステナビリティ基本原則」を2023年4月に新たに制定しました。これを受け、「トクヤマグループ行動憲章」をはじめ、さまざまな方針類も整備しました。2022年12月に制定した「トクヤマグループ人権方針」と併せ、当社のサステナビリティに対する取り組みを進めます。 サステナビリティ基本原則 https://www.tokuyama.co.jp/csr/activities.html トクヤマグループ行動憲章 https://www.tokuyama.co.jp/csr/pdf/2023csrpdf_1.pdf トクヤマグループ人権方針 https://www.tokuyama.co.jp/csr/society.html#society1 2021年2月には「気候関連財務情報開示タスクフォース(TCFD)」の提言に賛同を表明しました。2022年度は、TCFDの提言に基づくリスクと機会の分析を元に、具体的な対応策の検討を加速させました。 詳細は「TCFD提言に基づく情報開示」(https://www.tokuyama.co.jp/csr/tcfd_information.html)に示します。なお当社は経済産業省が主導する「GXリーグ」への参画を、2023年5月に表明しました。 当社グループは、マーケティングと研究開発から始める価値創造型企業を目指しています。この価値創造を支えるのは、当社グループに蓄積された様々な知的財産であり、これらの保護と活用、そして深化と新たな獲得にむけた研究開発への投資は、事業ポートフォリオ転換の実現に不可欠と認識しています。これらの詳細は、トクヤマレポート2023(https://www.tokuyama.co.jp/ir/report/annual_rep.html)に記載しています。また、当社グループの知的財産への考え方を明らかにするため、2023年4月に「トクヤマグループ知的財産の基本方針」 (https://www.tokuyama.co.jp/csr/policies.html)を制定しました。 加えて、当社グループは「人材育成」をマテリアリティに掲げ、企業競争力の源泉となる人材の育成・強化、ならびに次世代を担う人材の充実を目指した施策を行っています。2023年6月に改正された「トクヤマグループ人事ポリシー」(https://www.tokuyama.co.jp/csr/policies.html)は社員に期待するあるべき姿、成長の方向性などを規定し、人事施策の軸として、また人事制度の改定や運用の際の基本原則としてこれを活用するとともに、グループ会社への浸透を進めてまいります。具体的には、当社は職種ごとに求める人材像とスキルの明確化、教育体系の整備・充実、複線型の人事制度の導入などに加え、キャリアプランを実現するローテーション・配置が行える体制を整備しています。人的資本の考え方についての詳細は、トクヤマレポート2023をご覧ください。

補充原則4-1-1 【取締役会の任務と経営陣に対する委任の範囲】 法令または定款の定めにより取締役会の決議を要する事項および経営上の重要事項については、「取締役会規則」及び「決裁規則」に基づき、取締役会が決議していますが、業務執行に関する事項については業務執行体制に権限委譲しています。 |

原則5−1【株主との建設的な対話に関する方針】 | 当社は、株主・投資家の皆様からの理解と信頼を得るため、会社の経営・財務情報のみならず社会に提供する製品・サービス、環境的・社会的側面などの非財務情報についても、適時・適切にかつわかりやすく開示するよう努めています。情報開示の基本姿勢、適時開示体制については、本報告書の「Ⅴ-2.その他コーポレートガバナンス体制等に関する事項(適時開示体制の概要)」をご覧ください。 株主・投資家の皆様との建設的な対話を促進する統括的な役割は、広報・IRグループ所管部門長が担います。 対話の企画、実施などについては、広報・IRグループが主体となり、経営企画グループ、経営管理グループ、財務・投融資グループ、CSR企画グループ、総務グループ、研究開発本部、事業部門など社内の各部署と密接に連携しています。 経営トップ自らが株主・投資家と対話を行うIR活動として、アナリスト・機関投資家向けの決算説明会を年4回開催している他、証券会社主催のカンファレンスやスモールミーティングへの出席などを随時実施しています。またIR活動を担当する広報・IRグループは、国内外の機関投資家との個別面談や個人投資家向け会社説明会などを行っています。その他IR活動の詳細については、本報告書の「Ⅲ-2.IRに関する活動状況」をご覧ください。 株主・投資家の皆様との対話で得られたご意見等につきましては、経営トップと関係部署の責任者が出席するIR会議の中で確認・共有している他、経営会議での報告などを通じ社内の各部署へフィードバックして、経営戦略や事業戦略の策定や軌道修正に活かし、企業価値向上につなげています。 なお、インサイダー情報の管理については、社内規程を定め、秘密保持誓約等で情報管理を徹底しています。 |

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(トクヤマ:4043)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |